さて、FOMCは2015年12月・2016年12月に0.25%ずつ利上げしています。いずれも市場予想通りでした。

米金利改定は米国経済だけでなく、世界の金融市場に大きな影響を与えるため、サプライズは起こせないから、と言われています。それならば、FOMC発表が金利改定すると見込まれている日の前後には、比較的大きな影響が観察できても良さそうですよね。がしかし、意外にも結果的に顕著な反応は観察できないのです。むしろ、緩やかな影響といった方が良いのかも知れません。

影響について、反応方向を事前に予想することは難しいものの、反応の程度を予想できていれば追いかけることができるかも知れません。来週以降、2円程度動くと思っていれば良いでしょう。

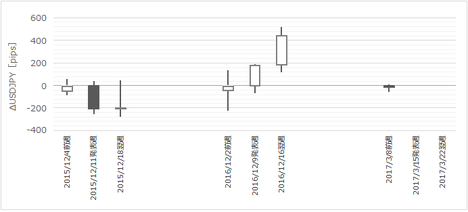

下図をご覧ください。

下図は、2015年12月・2016年12月の利上げのあった週と、その前後の始値基準週足です。基準はそれぞれ利上げ発表のあった週の始値としています。

2015年12月利上げ時は、発表前週は陽線、発表週が陰線、発表翌週は長い上ヒゲを残した小さな陽線、となっていました。その後、年末まで少しずつ陰線側へと引っ張られ、2016年歳明けから2016年6月までが下降トレンドとなっていました。

2016年12月利上げ時は、発表前週・発表週・発表翌週が全て陽線となっていました。がしかし、その翌週(発表の翌々週)からは下降トレンドへと移行し、2017年2月上旬まで下降が続いていたと言えるでしょう。その後は現在まで111円〜115円のレンジとなっています。

それぞれ市場環境が違うので、反応が異なることも当然です。

前者はテーパーリングと長い利上げ予告期間を経たゴールのような期間があり、後者は1年待たせた末の利上げとはいえ、翌年(今年2017年)は複数回の利上げが予想されていました(6月・12月説があったと記憶しています)。

今回の利上げ発表(まだそうと決まった訳じゃありませんが)が過去と違う点は、

- 前回利上げからの期間が短いこと、

- 年内あと1回か2回の利上げがあると予想されていること(次の利上げまでの期間が短いと予想されていること)、

- 株価がかなり高値更新を続けている状況での利上げであること、

- 新政権の減税や積極財政を予想させる大統領議会演説から、まだ日が浅いこと

です。

今後のために暫くは丹念に観察しておいた方が良さそうですね。

過去の傾向から言えば、今週は行きつ戻りつで週足が伸びません。但し、米株が大きく動く可能性があるので、その点が心配です。もし株価につられてさっさと一旦大きく下げることがあれば、元の付近まで戻そうとする動きとなるでしょう。それ以外はまだよくわかりません。

以上

【このカテゴリーの最新記事】

- no image

- no image

- no image