今週は、3月分物価指標(11日17:30)と3月分雇用統計(12日17:30)が発表されます。物価は総じて前月並みの上昇と予想され、失業保険申請件数は先月まで3か月連続マイナスを4か月に伸ばすと予想されています。

【6-2-1. 現状チャート】

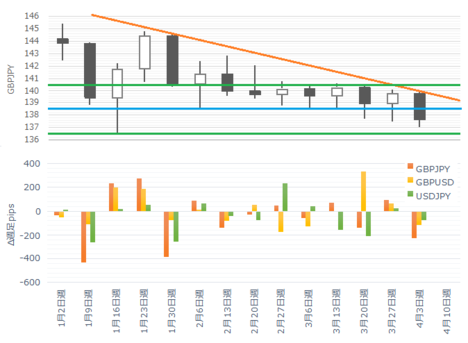

直近のGBPJPYの週足チャートと3通貨値幅を下図に示します。

先週末終値は137.6円付近です。

上図週足チャートでは、赤線が2016年12月16日週からの下降トレンド線で、レジスタンスとして機能しています。赤線は今週139.5円付近まで下がります。青線は2016年7月1日週に開けた窓の下側から続くサポートとなっていましたが、先週これを下抜けました。今週はレジンスタンスとして機能します。

よって、今週は上が138.7円ないしは139.5円までと読み取れます。

次に、手元のツールで一目均衡表を表示してみてください。下を示唆するサインがないか見てみましょう。

週足には雲下端が136.5円付近にあります。この136.5円は1月16日週の安値でもあり、下側の緑線で示しました。そして、月足一目均衡表にには135円付近に転換線があります。もし136.5円を下抜けたら、次の下降目標は135円付近を示唆しています。

よって今週は、下が135円〜136.5円で、上が138.7円ないしは139.5円を示唆している、と捉えます。

3通貨ペアの関係を見ると、先週のGBPJPYの下降は、GBPUSDでGBPが売られ、USDJPYでJPYが買われました。GBPだけ売られた訳です。今週のUSDJPYは、シリア軍基地攻撃のリスク回避でも、米雇用統計の大きな下振れでも抜けなかった110円が下に控えています。少なくともJPYは、先週ほど買えない週になると予想されます。よって、先週ほどGBPJPYは大きく下がらないのではないでしょうか。

以上、チャートからは、135乃至は136.5円〜138.7乃至は139.5円で大きくは下げない、見込んでいます。

【6-1-2. 現状テクニカル】

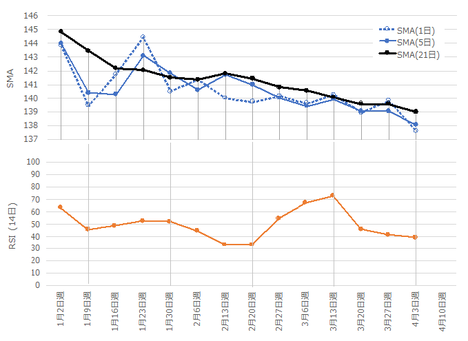

直近の移動平均線(SMA)とRSI(14日)を示します。

SMA(1日)は単に週足終値を、SMA(5日)は先週5日間の終値の平均値を表しています。週次分析ですから主役は5日線です。

RSI(14日)は、過去14本の日足における陽線幅の比率を表しています。世界で最も多くの人が参考にしていると思われる14日を採用しています。先週に20%を下回り、RSIが20%・80%を超えたら追撃の法則は、また当たりました。但し、この法則は「超えた日」です。以降にはこの法則が使えませんので。

SMAは下降トレンドは位置となっています。このペースだと21日線は、週末に138円台中盤ぐらいに位置するでしょう。チャート分析の結果と合わせて、上にはレジスタンスが細かく多くなっています。

RSIは約40%で、下げる余地がまだ残っています。

テクニカル分析も下降トレンド継続を示唆しており、上昇に転じる気配は見出せません。

【6-1-3. 現状ファンダメンタル】

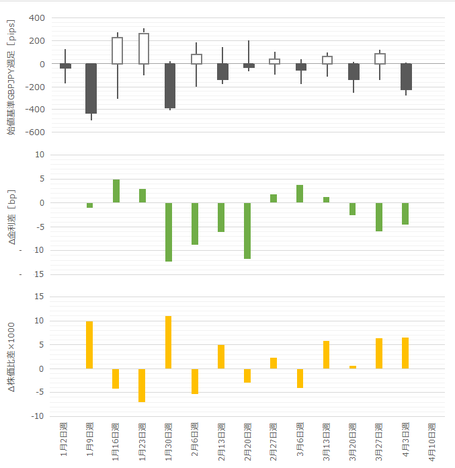

直近の両国10年債金利と株価の動きを示します。それぞれの動きはご自身でご確認ください。

以下、日英の金利差の前週との差を「Δ金利差」と表記します。また、日英の主要株価指標の比の前週との差を「Δ株価比差」と表記します。

通常時の金利と株価の動きは、方向が反対になりがちなことが知られています。通常時には、為替が金利>株価の影響を受けることも知られています。何が原因で何が結果かはよくわかりませんが、これらの関係が成り立たないときは通常時でないことならわかります。

下図は、上から「方向とボラティリティ」「Δ金利差」「Δ株価比差」を表しています。

Δ金利差とΔ株価比差は、年明け第1週のデータがありません。取引日数が各国揃わず、日数も少ないため、年明け第1週を除外しています。

Δ金利差は、年明けから13週のうち12週が週足と方向一致しています。Δ株価比差も、13週のうち8週が方向不一致となっています。先週は、Δ金利差・Δ株価比差・週足の方向が自然な向きとなっていました。

もしこの自然な関係が崩れるなら、日株上昇か英株下落か英金利上昇、です。これらが1つずつ起きると為替が暴れだし、2つ以上起きると為替のトレンド転換になりがちです。3つとも起きると為替がトレンド転換しがちです。(※ 日金利は無視しました)

【6-1-4. 今週以降の定性分析】

チャート・テクニカル・ファンダメンタルのいずれも、現状継続(下降トレンド)です。

さて、先週4月7日、英中銀総裁は、(1) インフレ加速に依る消費者需要の緩やかな減速の兆しがあり、(2) それも想定範囲内だが注視する必要があり、(3) 金利への質問には両サイド(利上げ・利下げ)のリスクがある旨、を述べたと報道されました。先のMPCで利上げ意見があったことを無効にする発言だと言えるでしょう。また、(4) EUとクロスボーダー取引を行う金融機関には、7月14日までにEU離脱後の対応策を英中銀に報告するよう求めた、とのことです。

4月7日発表されたハリファクス1-3月期住宅価格指数は前年比+3.8%で、上昇率が2013年年5月以来の低水準でした。先に3月31日発表されたネーションワイド3月住宅価格も前月比△0.3%で、2015年中頃以来のマイナスでした。

過熱していた英国住宅市場の減速を示唆するとの報道も多いようですが、前年比+3.8%ですからねぇ。但し、物価上昇率鈍化の兆しと捉えると、今週発表される物価指標(RPI・CPI・PPI)への予想判断にも影響するかもしれません。

その他、先週は製造業関連がPMI・鉱工業生産が低下しました。今はまだ、絶対値が高いものの、ずっと好調でプラスだった値が小さくなったという段階です。但し、サービス業PMIと小売売上高はまだ成長鈍化の兆しが表れていません。

以上の点から、現状は物価上流側から成長鈍化の兆しとも取れる兆しが表れ始めています。同時に、物価自体も加速的上昇が続いていたことが、少なくとも一旦鈍化する局面を迎えつつあるようです。直近の英物価は、数字が増えることを「改善」と呼ぶべきか迷い始めていたため、これは良い兆候かも知れません。

このような状況で紛らわしいことに、先月のEU離脱通告とEU側の交渉方針開示が行われたことで、求人が手控えられて雇用指標が悪化すると、GBPは大きく売られるリスクがあります。

【6-1-5. まとめ】

チャートもテクニカルもファンダメンタルも、全て下降トレンドを否定したり、トレンド転換を示唆するサインが出ていません。

政治経済的には、取引量が多いEUR側の問題で相対的にGBPが売られにくくなったものの、USDがそんなに弱くないことが先週判明しました。GBPはEURよりもUSDの動きに追従することが多いので、今週はやや戻り(GBP上向き)が発生しやすくなっています。

経済実態(指標)は、物価上昇の鈍化の兆候が現れ始めているものの、今週発表される物価指標と雇用指標の内容によっては悪い兆しが強く印象付けられてしまいます。

緩やかなGBP下落は続くと思われるので、多少の戻り(GBP上向き)があっても、大きな意味での順張りは売り方向なので深追いは禁物です。

以上

ーーー注記ーーー

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

タグ: GBPJPY