ーーー$€¥£A$ーーー

ファンダメンタル分析は役に立たないという話があります。とんでもない。ファンダメンタル分析の結論を頭に入れておかなければ、テクニカル分析だけをアテにしなければならないのです。

ところが、専門知識がなくても結果(見通し)が一目瞭然のテクニカル分析と違って、ファンダメンタル分析はわかりにくいのです。そもそもファンダメンタルが何を指し示しているのかすら、良くわからないことさえあります。

ファンダメンタルといった言葉で一括りにされる対象は、

- 【基盤】人口・面積・歴史・政権・教育・国際的地位・経済規模・産業構成・資源有無・軍事力など

- 【状況】政治的/経済的動向・財政/金融政策・法規整備/運用体制・インフラ・リスクなど

- 【裏付】株価・経済成長・貿易収支・産業/小売/消費活動・雇用状況・物価水準・景況感など

と多岐に亘ります。これでもきっと全部ではありません。ともあれ、ファンダメンタルとはこれらの一部や全部を指しています。一部や全部です。

そして、FXに必要なファンダメンタル分析には「 ファンダメンタルのどの変化を原因として、どの通貨ペアがどの時点までにどう動くか を明らかにする」というテーマに沿っていなければ意味がありません。

こうした複雑な因果関係の有無を明らかにすることが分析の目的で、その因果関係は「原因」「結果」「時期や時差」の関係ということになります。

そうでないなら、それは分析というよりも単に「でっかい話」に過ぎません。

ともあれ、我々アマチュアが客観的なファンダメンタルの変化を知るには、数値化された経済指標の変化を追うのが一番わかりやすいはずです(原因の把握)。

そして、わざわざ凝った分析に興味があるのは、その変化がチャート上にどう現れるかを知りたいからです(結果の予想)。

その因果関係は、指標発表前後数分間のチャートに同じ傾向が確率的に再現されています(再現確率と再現時期の把握)。

更にその因果関係を遡れば、ある経済指標の変化が他の経済指標の変化の方向を先行示唆している場合もあります(時差の把握)。

こうした分析を当てられるようになっていくことも、FXの愉しみ方のひとつです。 我々は裏付けが理解できる程度にしか、勝率に上方バイアスを加えられない のだから、いずれ赤いマニュキュアをしている正体を見たいものです。

【2.1.1 分析結果が示すこと】

先に、ファンダメンタル分析の結論がどのようなものか、イメージを掴んでおきましょう。

いま、ふたつの国で先に挙げたファンダメンタルが何ひとつ変化しなくなったらどうなるでしょう。

ふたつの国で互いに何ひとつ変化がなくても、既に両国の間に何かの格差があれば、相対的に劣勢な国の資金は、相対的に優勢な国へと流れがちです。

例えば、関西でみかんが豊作だったのに、関東でみかんが手に入らなかったとしましょう。このとき、船で「みかん優勢」な関西から「みかん劣勢」な関東に運べば、みかんとその代金が動いて、関西と関東のファンダメンタルが変化します。

資金が増えたり減ったりした後のファンダメンタルは、それ以前と何かが変化しています。この例だと、紀伊國屋という大金持ちが関西にひとり増えたのです(文左衛門が関西の人だったかどうか知りませんけど)。

この状態を別の言い方で説明するとこうです。

現在の為替水準は、現在までのファンダメンタルを既に全て踏まえています。ところが、劣勢な国から優勢な国へと資金が流れると、劣勢な国の通貨は売られ、優勢な国の通貨が買われます。その結果、劣勢な国の通貨価値が下がり、優勢な国の通貨価値が上がります。

通貨価値が変わると、それ以前と比べて相手国との格差が広がったように見えます。

この話は「みかんの格差」だけでなく、「金利の格差」「景気の格差」「政権による経済活動の容易さの格差」・・・、とひとつずつ通貨が動く理由を挙げながら続けていくと、無限に複雑化できます。

がしかし、そんなことをしなくても大事なことはもうわかりました。

ファンダメンタルを固定化して想定することはできても、実際には固定化できないのです。川の流れのように捉えるしかありません。資金や資源や産品や製品やサービスが、常に一方からもう一方により多く流れ続けている訳です。だから、例えばUSDJPYが常に上下どちらかに向かって動いている状態が自然で、動かなくなっているときの方が不自然(偶然)です。どちらかに早く動くときや急に動くときだけが不自然なのではありません。

ファンダメンタル分析は、この流れの方向の変化と速度の変化を掴むためのものです。言わば、テクニカル分析における移動平均線のようなものです。

本来、ファンダメンタル分析とテクニカル分析は、同じ現象を違った方法で説明している だけなのだから、我々はファンダメンタル分析なんか意識していなくても、移動平均線を見れば過去のファンダメンタル分析の結論を答え合わせできます。

【2.1.2 チャートへの影響】

ファンダメンタルの変化がチャートにどう影響するかは、我々アマチュアでも理解・分析が容易な原則がひとつあります。それが、チャートは経済指標の影響を受ける、という原則です。

そして、専門知識に劣る アマチュアの分析であっても、どっちに反応するのかとどの程度の反応するのかを当てやすいのは、多岐に亘るファンダメンタルの変化のうち、経済指標発表前後だけ じゃないでしょうか。

どんな風に影響を受けるのかは、「 1. FXは上達するのか 」に記したように、ほとんどの経済指標発表時には、結果が良ければ陽線で反応し悪ければ陰線で反応します。それが原則ではありません。原則は、そういうことが起きるのがざっくり60〜80%に達する、という確率的再現性がある点です。残る20〜40%は結果が良くても陰線で反応し悪くても陽線で反応してしまいます。

この確率的再現性は、どの国の経済指標であれ、いつの時代の経済指標であれ、確率の差こそあれ成立します。

古今東西に通用するのだから、これはもう立派な原理原則 です。

ーーー$€¥£A$ーーー

各種指標と反応方向の関係を、以下に説明しておきます。

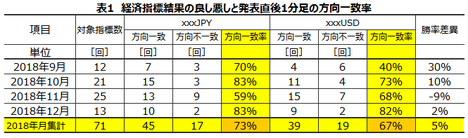

いろいろ「おや」っと思っても、とりあえず指標結果の良し悪しと直後1分足の反応方向の関係をご覧ください。

まずは、その国の経済の好不調を直接的に示す 経済実態指標 から説明します。これら経済実態指標の好不調は、最終的に経済規模の拡大(成長率の改善)に直結します。

- 【消費指標】個人消費や企業投資が改善(増)すれば通貨高、悪化(減)すれば通貨安の関係があります。

- 【小売指標】売上改善(増)は消費指標改善に直結して通貨高、売上悪化(減)は通貨安の関係があります。

- 【生産指標】製造量や生産量の改善(増)は小売や投資の増加が期待されて通貨高、悪化(減)は通貨安の関係があります。

- 【住宅指標】建設件数や販売件数や販売価格の改善(増)は消費指標改善にも繋がり通貨高、悪化(減)は通貨安の関係があります。

次に、好不調が上記の経済実態指標の改善や悪化を介して間接的に影響を受ける経済指標について、です。このブログでは、そういった指標を 政策決定指標 と呼んでいます。

- 【雇用指標】雇用増(失業率低下)や賃金上昇は投資や消費をもよおす要因と捉えて通貨高、それらの悪化は通貨安の関係があります。

- 【物価指標】それでも売れるのだから値上げは通貨高、物価低下は通貨安です。インフレ率がある水準を超えると、それを抑え込むため利上げが期待されて通貨高へのバイアスが生じ始めるようです。

- 【景気指標】景気改善は雇用増や適度な物価高に結び付くため通貨高、その逆は通貨安です。

こんな話を信じて個別指標の個別事例で痛い目に遭ったことがある人は、この話を「けっ」て思うかも知れません。では、下表をご覧ください。

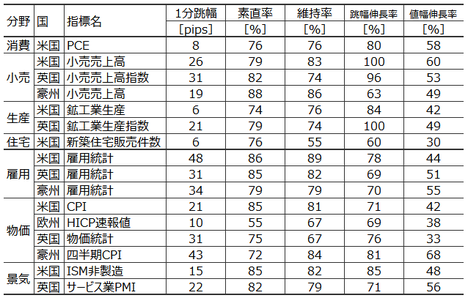

この表は、指標種類ごとに代表的な指標を例に挙げて、その過去の傾向を一覧整理しています。

話の流れから、まずは「素直率」という列をご覧ください。ここに示された[%]は、先に挙げたような指標結果の良し悪しと直後1分足の反応方向の関係が成立していたときの[%]です。但し、比較しているのは指標発表直後1分足の方向です。

反応が基本に忠実で素直だったと解釈できるので、あまり恰好良い名前ではありませんが「素直率」です。

こうして代表的な指標の素直率を並べて見ると、先述の基本的な反応方向はアテになることがわかります。何たって、 古今東西に通用する原理原則 です。

そして次に「1分跳幅」の列をご覧ください。これは「指標発表直後1分足跳幅」の略記です。

指標結果の良し悪しに最も素直に反応するのは直後1分足跳幅です。

というのも、大きく反応したときは、指標発表から1分を過ぎると、チャート上のサポートやレジスタンスの影響を受けがちです。一方、反応が小さかったときは、指標結果よりも重視すべき何らかの状況が起きていることが多いようです。いずれにせよ、そうした動きは、指標結果に対する素直さが失われつつあることと同じです。

もともと反応が小さい指標ではそうじゃない理由も考えられますが、 とりあえずこのブログでは指標結果の良し悪しに最も素直に反応するのは直後1分足跳幅と見なしています 。

さて、もしも予め指標結果の良し悪しを事前に的確に予想することができるなら、話はこれで終わりです。予想通りに指標発表直前にポジションをオーダーし、直後1分足跳幅で利確すればボロ儲けです。

けれども後記詳述するように、指標結果の良し悪しを予想することはかなり難しいのです。だから、ボロ儲けは諦めて、そこそこ儲けられる方法論が必要になります。

ここからはその話です。

「維持率」という列をご覧ください。もっと誤解のない名前を付けるなら「指標発表直後1分足値幅方向と指標発表直後11分足値幅方向の一致率」です。

維持率が高くない指標は、反応が長続きしない=指標の影響力が小さい、and/or、指標発表前の早くから織込みが進み指標結果判明後のポジション解消が起こりやすい、と考えられます。だから、指標結果の良し悪しに素直で、且つ、指標発表後の反応が伸び続ける場面がいつなのか、を考えないといけません。

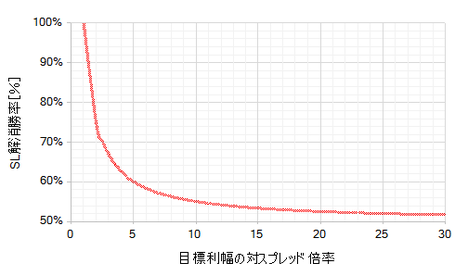

とは言え相場です。一定のリスクは許容しない限り、利益は得られません。あまり大きすぎるリスクや、無知によるリスクを冒したくないだけです。

そこで「跳幅伸長率」の列をご覧ください。もっと誤解のない名前を付けるなら「直後1分足値幅方向と直後11分足値幅方向が一致したときに、直後1分足跳幅を超えて直後11分足跳幅が反応を伸ばしていた事例率」です。

指標発表直後はどれだけ反応が伸びるか予想できません。だから、同じ方向に暫く反応を伸ばし続ける、と信じて、指標発表直後の初期反応方向を追撃(順張り)したいのです。その根拠となるのが跳幅伸長率です。

指標発表直後1分を過ぎても、その後に最初の1分の跳幅を超えて同じ方向に反応を伸ばすなら、指標発表直後の初期反応方向を追撃すれば良いのです。いわゆる、高値掴み/安値掴みへの不安が最小化できます。

ここで稼ぐ のです。

でも、人の目論見に悪魔が口を挟む例えの通り、調子に乗ってはいけません。

「値幅伸長率」の列をご覧ください。もっと誤解のない名前を付けるなら「直後1分足と直後11分足の終値同士を比べて反応を同じ方向に伸ばしていた事例率」です。

指標発表後11分が経過時点で反応を伸ばすとは、ほとんどの指標で言えないのです 。

もちろん、どの指標発表後であれ、11分後どころか1時間後や翌日まで反応を伸ばし続けることだってあります。けれども、そんなことは印象に残ることがあっても、きちんと調べてみればそれほど事例が多い訳でもありません。それに、そういった現象が指標の影響だけだったのかは検証できません。

ーーー$€¥£A$ーーー

ここに例に挙げた数値(%)は、必ずしも最新の数値ではありません。ただ、いずれも20〜40回の指標発表時を調べているので、数値修正があるにしてもここに挙げた数値から大きくは外れません。

そして、例えば米国雇用統計や小売売上高のように大きく反応する指標では、USDJPYにおける反応方向と、EURUSD・GBPUSD・AUDUSDのそれぞれの反応方向は、直後1分足に関する限り 完全にここに挙げた数値と一致します 。それほど大きく反応しない指標でも、直後1分足の反応方向に関する限り、指標当時国通貨の動きはその国のクロス通貨ペアでここに挙げた数値に ほぼ一致します 。

また例えば、米国雇用統計だとNFP・失業率・平均所得といった複数の項目が発表され、それら項目が全て改善や悪化に一致しているとは限りません。だから、過去の反応方向への寄与が大きかった項目同士の影響力を予め計算しておく必要があります。

この件は次に詳述します。

【2.1.3 指標結果の良し悪し】

ここまでの話で、指標結果が良ければ直後1分足が陽線で反応し、悪ければ陰線で反応しがちだということについて、過去の確率で捉えられることがわかりました。これまでの説明の繰り返しになりますが、再現性があるのはこの確率です。

でも、指標結果の良い・悪いというのは、意外に判断が難しいものです。

例えば、米国雇用統計では、非農業者新規雇用者数(NFP)・失業率・平均時給などが発表されます。失業率0.1%が下がったのに、NFPが5万人減少し、平均時給0.1%が上がると、この結果は改善でしょうか、悪化でしょうか?

パッとわかりにくいですよね。

指標結果の良し悪しを判断するためには比較対象が必要です。指標発表直後の反応は、今回発表値と前回発表値の差(実態差異)よりも、今回発表値と市場予想値の差(事後差異)によって生じがちです。比較対象は市場予想なのです。

ここに挙げた例では、

- 1?NFP増減の事後差異[万人]ー10?失業率の事後差異[%]+30?平均時給の事後差異[%]

という判別式が有効です。

この判別式の解の符号がプラスなら直後1分足の陽線、マイナスなら陰線に対応します。過去に遡ってこの対応通りに直後1分足が反応したことは、先に挙げた通り86%です。

ーーー$€¥£A$ーーー

ここで疑問が湧くのが当然だと思います。

指標発表直後の反応が事後差異(発表結果と市場予想の差)によって生じるのなら、経済指標が前回結果より改善したか悪化したの実際の良し悪しは、いつ為替レートに反映されるのでしょう。

それは、指標発表前の市場予想値と前回発表値の差(事前差異)によって反映されており、それが事後差異で修正されているのです。

この関係は、

- 事前差異=市場予想値ー前回発表値

- 事後差異=今回発表値ー市場予想値

- 実態差異=今回発表値ー前回発表値

と表せるので、これら3式を代入整理すれば

- 実態差異=事後差異+事前差異=(今回発表値ー市場予想値)+(市場予想値ー前回発表値)

と、市場予想を介して指標結果の良し悪しが影響していることがわかります。

残念ながら、この式が表しているのは指標結果に対してであって、それへの反応ではありません。なので、いちいちこの判別式の解の符号と直後1分足の反応方向を過去に遡って確かめなければいけないのです。

【2.1.4 まとめ】

話を整理しておきましょう。

勝つために何でも良いから分析の方法論(事例)を学び、自分の分析時間が取引時間よりも長くなれば、それが何よりも上達の第一歩だと言えます。

ただ、テクニカル分析というのは複雑な事象を単純に表記して、誰が見てもわかるように考案されています。そんなテクニカル指標を無視することは決してできないものの、そこに理由をつけるために自分用のファンダメンタル分析を行うことが、相場観を養うためには大切です。

でも、専門的なファンダメンタル分析は素人にとって難しすぎます。よって、初心者やアマチュアを想定読者とするこのブログでは、経済指標発表前後の分析と取引を薦めています。

勘には上達方法なんてなく、確率上のムラが自信過剰や自信喪失に繋がります。度胸をつけても勝てるとは限りません。我々は裏付けが理解できる程度にしか、勝率に上方バイアスを加えられないのです。

スキルを磨くために何から始めれば良いか、仕事のように淡々と分析と取引を繰り返せる方法論がないか、トレンドを追っても勝てないなら違うやり方はどうやって見つければ良いか、というきっかけを作るのが経済指標の楽しみ方です。イベント発生日時が明確で、その影響が過去に遡って調べやすく、プロの視点での解説記事も事前・事後に参照できます。

経済指標発表前後の分析と取引を楽しむことをきっかけにして、いずれ赤いマニュキュアをしている正体を見てみたいものですね。

以上

さて、FXを始めても暫くは練習期間です。練習期間でFXに慣れたり、いろいろなやり方を試してみるためにも、キャッシュバックはとても魅力的ですよね。せっかくのキャッシュバックは、そういうことのために使ってください。通常、キャッシュバックを受けるためには条件があるので、詳しくはこちらでご確認ください。

また、色々な取引手法を試してみるためにも、複数のFX会社に口座を開設しておくと便利です。

【このカテゴリーの最新記事】