【1. リスク事例】

リスク内容は次の通りでした。

8月29日05:58、北朝鮮がミサイルを発射しました。06:02にNHKを始めTVは、緊急ミサイル警報画面(Jアラート画面)一色となりました。そして06:29には「ミサイルが北海道上空を飛び越え、太平洋上に着弾した」旨、続報がありました。

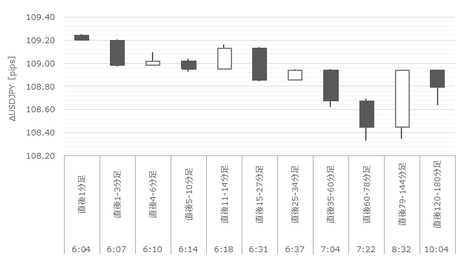

チャート上のリスク回避の動きは、USDJPYの下降が06:04に始まり、USDJPYが安値を付けた07:24迄が往路、その後リスク発生から半値を戻した08:32までが復路、と見なせば良いでしょう。USDJPY始値(06:04分足始値)は109.24でした。

【2 主役通貨ペアの動き】

北朝鮮絡みなので、USDJPYの動きに注目します。

下図は、リスク発生(をチャート上で認知できた)06:04からの3時間の動きです。

下図横軸の幅は均等ではありません。最初の1分足を除けば、上下の動きに一段落つく毎の時間幅となっています。横軸には、始値の時刻と、このブログで良く使う「5-10分足」のような表記をしています。「5-10分足」とは、事態発生5分後から10分後までの期間のローソク足、という意味です。

時間が早朝だったこともあり、USDJPYの下降は緩やかでした。結果的に07:24が安値となり、この時刻は06:29のミサイルが太平洋に着弾済との続報が入った06:24の約1時間後です。

事態終了判明から約1時間で反転したのは、2017年4月7日の 米軍によるシリア軍基地攻撃時 とほぼ同じでした。

【3. 各通貨ペアのリスク回避反応】

USDJPYの動きはほぼ掴めたので、他の通貨ペアも見てみましょう。

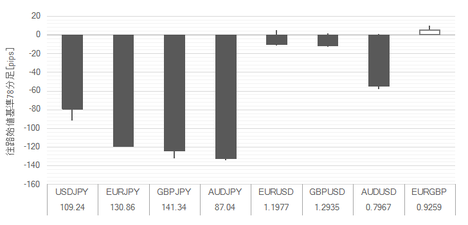

下図はUSDJPYが下降した往路74分の動きを、EURJPY・GBPJPY・AUDJPY・EURUSD・GBPUSD・AUDUSD・GBPEURの順に並べたものです。

円クロスは、USDJPYが下げていた74分間にUSDJPY以上に他の通貨ペアが売られています。JPY買というより、円クロスでは外貨売りといった方がわかりやすいでしょう。

特に、AUDJPYは一番大きく下げており、騰落率だと△1.5%にもなりました(基準とすべきUSDJPYは0.83%)。AUDの弱さはAUDUSDを見ても明らかです。

そして、今回の「巻き戻し」は、主役通貨ペアUSDJPY往路のほぼ半値戻しの期間で見ることにします。時刻で言えば07:25〜08:32の期間の始値基準ローソク足で、このブログの表記法では75-144分足です。「巻き戻し」というのも「75-144分足」というのも面倒なので、以降、単に「復路」と記します。

復路の期間をどう定義するかは、定義せずに曖昧に捉えておくことにします。

いつからいつまでを「復路」と呼ぶかは、別のリスクが起きたときにも通用するように厳密に定義すると、「半値戻し」が起きないときや「行って来い」が起きたときとの対比が難しくなります。だから、主観的で厳密さには欠けるものの、チャートで「これが戻りだな」と思える期間が「復路」と呼びましょう。

復路の方がリスクが小さいように見えますが、それはわかりません。

ただ、過去事例を見ると、今回と 類似のリスク はだいたい事態終息から1時間ぐらい(今回は74分)で反転しています。

ならば、1時間を目安に逆張りのポイントを狙うよりも、1時間を目安に順張りする方が合理的です(足が長い)。

ただ、こういう場面で往路に順張りしていると、チャートから目が離せないため、スマホだとチャートポイントがどこか(どこまで下がりそうか)を探す時間が取れなくて焦ります。

逆張りを狙うつもりで復路を待つと、その時間がゆっくり取れるので、何もないときに逆張りするよりも勝率が高くなるようです(個人的な経験談です)。

以上

タグ: リスク,リスク回避

【このカテゴリーの最新記事】

- no image

- no image

- no image