【1. リスク事例】

リスク内容は次の通りでした。

9月3日、北朝鮮はICBMに搭載する水爆の実験に成功したと発表しました。

週明け翌4日のチャート上のリスク回避の動きは、07:00にUSDJPYが下窓を開けて始まり、すぐに緩やかな戻りが始まりました。がしかし、ほぼ半値を戻したところで再び下降に転じました。USDJPYの下窓を往路、その後半値を戻した10:00までを復路、と見なせば良いでしょう。USDJPY始値(前週終値)は110.30でした。

【2 主役通貨ペアの動き】

北朝鮮絡みなので、USDJPYの動きに注目します。

下図は、リスク発生(をチャート上で認知できた)07:00からの3時間の動きです。

下図横軸の幅は均等ではありません。最初の1分足を除けば、上下の動きに一段落つく毎の時間幅となっています。横軸には、始値の時刻と、このブログで良く使う「5-10分足」のような表記をしています。「5-10分足」とは、事態発生5分後から10分後までの期間のローソク足、という意味です。

※ 本ブログのチャートでは、始値が前ローソク足の終値を表しています。よって、上図07:00からの1分足には前週終値で下窓を含んでいます。

週末前日の事件であり、USDJPYは窓開けを除いてそれ以上の下降が起きず、緩やかに上昇を始めました。結果的に07:00直後に安値を付けると、その後はだらだらと窓閉めに向けて上昇していきました。がしかし、この窓を閉じることはできずに3時間後10:00前後には再び下降に転じました。

【3. 各通貨ペアのリスク回避反応】

USDJPYの動きはほぼ掴めたので、他の通貨ペアも見てみましょう。

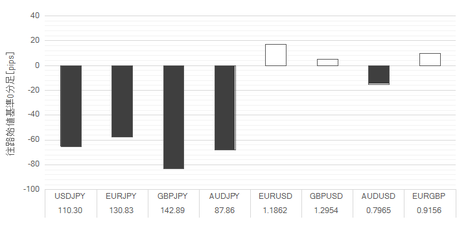

下図は週明け下窓を、EURJPY・GBPJPY・AUDJPY・EURUSD・GBPUSD・AUDUSD・GBPEURの順に並べたものです。

円クロスは、GBPJPY下窓が最も大きくなっていました。一方、ドルストレートでドルも売られているものの、円クロスに比べると小さいことがわかります。こうしたリスク回避でいつも売りまくられるAUDを見てみると、AUDJPYとAUDUSDとの落差が大きいことがわかります。

本質は、外貨売りというよりJPY買です。だからAUDUSDの窓が小さかったと考えるとすっきりします。

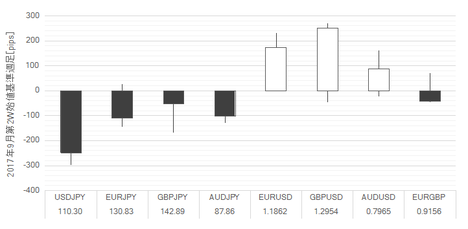

次に、今回の「戻し」は、主役通貨ペアUSDJPY往路のほぼ半値戻しの期間で見ることにします。時刻で言えば07:00〜10:00の期間の始値基準ローソク足で、このブログの表記法では0-180分足です。「戻し」というのも「0-180分足」というのも面倒なので、以降、単に「復路」と記します。

復路の期間をどう定義するかは、定義せずに曖昧に捉えています。

いつからいつまでを「復路」と呼ぶかは、別のリスクが起きたときにも通用するように厳密に定義すると、「半値戻し」が起きないときや「行って来い」が起きたときとの対比が難しくなります。だから、主観的で厳密さには欠けるものの、チャートで「これが戻りだな」と思える期間が「復路」と呼びましょう。

JPYはあまり買い戻されていません。一方、AUDはいつものリスク回避時よりも大きく戻しています。ここにも、今回のリスク回避が外貨売りというよりJPY買だったことが示唆されています。

9月第2週は、このリスクが継続されたため、主要通貨ペアの週足を下図に示しておきます。

EURUSDやGBPUSDは大きく買われたものの、そのEURやGBPも対JPYでは売られました。

以上

タグ: リスク回避,北朝鮮,核実験

【このカテゴリーの最新記事】

- no image

- no image

- no image