?T.指標予想要点

2017年9月26日23:00に米国実態指標「新築住宅販売件数」が発表されます。今回発表は2017年8月分の集計結果です。

同時に、米国景気指標「CB消費者信頼感指数」が発表されます。今回発表は2017年9月分の集計結果です。

更に「リッチモンド連銀製造業指数」も同時発表されますが、これは影響が小さいので考慮外で良いでしょう。

新築住宅販売件数とCB消費者信頼感指数が同時発表されたことは、2015年以降で2015年5月24日・2016年7月26日・2017年4月25日の3度しかありません。この3回の両指標の事後差異(発表結果ー市場予想)と直後1分足の反応方向を見ておきます。

新築 CB 反応方向

2015年5月発表 プラス プラス 陽線

2016年7月発表 プラス プラス 陽線

2017年4月発表 プラス マイナス 陽線

過去3回のうち、両指標の事後差異に食い違いが生じたのは、2017年4月発表の1回しかありません。この1回をアテにするなら、直後1分足は新築住宅販売件数の結果に従ったことになります。

尤も、たったの1回の実績をアテにしてなので、事後差異の大きさ次第で、こうした関係は入れ替わることも考えられます。がしかし、どうせ両指標とも反応が小さい指標(直後1分足跳幅平均が10pips未満)です。凝った分析をするのも面倒なので、以下、新築住宅販売件数だけに絞って分析します。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点の値です。

※ 本記事は9月24日11時頃に記しています。市場予想は発表直前に確認しておきましょう。

※ 黄色欄は、後述する事前差異判別式の変数と解です。

本指標の特徴は以下の通りです。

- 多くの指標解説で本指標は重要度・注目度が高い、と位置付けられています。がしかし、本指標への反応は小さく、過去発表直後1分足跳幅87%が13pips以下です。数pipsでの利確を頭に置いておくことです。欲張ると勝てません。

- 本指標は中古住宅販売件数より1〜2か月先行するという話があります。その理由の論理飛躍は、異なる客層の行動原理が異なることを無視した誤解が広く流布されたため、と考えられます。実際には両指標のどちらが先行指標であるにせよ、両指標の実態差異(発表結果ー前回結果)は増減方向すら一致率が高くありません。

- それにも関わらず、本指標はユニークで、取引上の魅力があります。

指標発表前に予兆的な動きが見受けられることと、発表から1分経過後の追撃に逆張りが適している点で、他の指標で見られない特徴を有しているからです。大したpipsは稼げないものの、勝ちやすい指標かも知れません。これは魅力です。

そういう意味では注目に値します。

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

- 直前10-1分足は陽線と見込みます。

指標一致性分析の結果、直前10-1分足は事前差異との方向一致率が74%です。但し、過去平均跳幅が7pipsしかありません。3・4pips取れたら利確(損切)するつもりでいましょう。 - 直前1分足は陰線と見込みます。

過去の陰線率が82%と、極端な偏りを示しています。但し、過去平均跳幅が4pipsしかありません。1・2pipsで利確(損切)するぐらいのつもりでいなければならないので、気が向かなければ取引は止めた方が良いでしょう。 - 直後1分足は陽線と見込みます。

指標一致性分析の結果、直後1分足は事前差異との方向一致率が73%です。指標発表直前にポジションを取得し、発表後に跳ねたら利確(損切)します。跳ねても数pipsのことが多いので、思いきりが大事です。 - 追撃は、指標発表後1分経過した頃を目安に逆張りで行います。

反応性分析の結果、逆張りの期待的中率は70%です。

但し、直後1分足の反応方向に15分足チャートや1時間足チャートでサポート・レジスタンスがある場合は別です。発表から1分程度ではなく、それらチャートポイントでの反転を逆張りで狙います。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

?U.過去調査詳細

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

多くのFX会社の経済指標カレンダーでは、本指標の重要度・注目度が高い、とされています。

住宅購入は、消費金額自体が大きいことや、リフォームや調度品購入などの関連需要にも繋がるため、波及効果が大きいからです。そして、消費者個人の収入や金利見通しが反映されるため、です。

それなら販売件数が多い中古住宅販売件数の方が重要度・注目度が高いはずですが、そんなことはありません。それに、住宅関連指標はいずれも10pips前後しか反応しません。

本指標の集計は、一戸建に加えて、コンドミニアムと共同住宅を含めた数字も発表されます。販売件数は、年換算件数に操作されて発表されます。操作が毎月販売数を単純に12倍したものか、毎年定数化して割り当てた季節調整係数を乗じたものか、定数化されていない係数か、は確認できていません。

また、この件数には土地付きの新築住宅販売が対象で、既に保有する土地へ住宅を新築したものは含まれません。その理由はわかりません。

ーーー$€¥ーーー

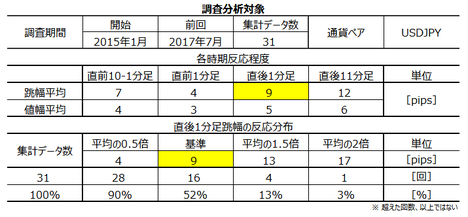

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均でたった9pipsです。反応が小さいため、大きなトレンドが発生しているときには、指標発表結果の影響はすぐにトレンドに呑まれてしまいます。

直後1分足跳幅の分布は、10pips未満だったことが48%を占めています。5-13pipsの範囲には77%が含まれています。18pips以上跳ねたことは、調査期間31回で1回(3%)しかありません。

取引前には、直前のレートから20pips以内のチャートポイントに目星をつけておきましょう。

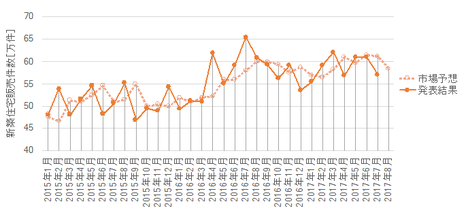

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

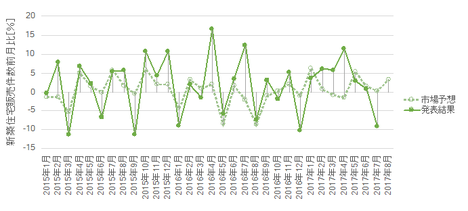

年換算販売件数と前月比とは、グラフの様子がまるで異なります。これら項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

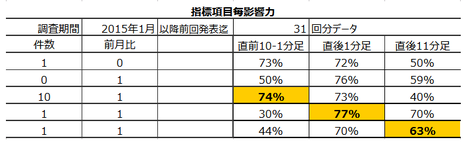

上表の上2行は、販売件数と前月比の各項目を、ひとつずつ反応方向との一致率を求めています。これは予備計算のようなもので、この予備計算は最も反応方向との一致率が高い項目に注目しています。

上から3行目は、事前差異(市場予想ー前回結果)と直前10-1分足の方向一致率が高くなるように、各項目の係数を求めています。

上から4行目は、事後差異(発表結果ー市場予想)と直後1分足の方向一致率が高くなるように、各項目の係数を求めています。

最下段5行目は、実体差異(前回結果ー市場予想)と直後11分足の方向一致率が高くなるように、各項目の係数を求めています。

事前差異判別式は、10?販売件数の差異+1?前月比の差異、としておけば、もし販売件数の事前差異が0でも判別ができます。この判別式符号(プラスが陽線、マイナスが陰線)と直前10-1分足の方向一致率は74%となりました。

事後差異判別式と実態差異判別式はともに、1?販売件数の差異+1?前月比の差異、としておけば、この判別式符号と直後1分足・直後11分足との方向一致率が、事後差異について77%、実態差異について63%、となりました。

本指標の判別式とローソク足の方向一致率が高いため、反応方向を当てやすい指標かも知れません。それはこの後の分析で解明するにせよ、もしそうなら反応が小さくても魅力的な指標ということになります。

ーーー$€¥ーーー

年換算販売件数は、前月と翌月とで発表結果と市場予想の大小関係が入れ替わったことが17回(57%)あります。前月比は、それが13回(43%)あります。

いずれも、中立的な50%から大きく外れておらず、本指標は市場予想後追い型ではありません。

ーーー$€¥ーーー

本指標は契約書署名ベースで集計されています。そして、関連指標である中古住宅販売件数は所有権移転完了ベースで集計されています。そのため、本指標は中古住宅販売件数に対し1〜2か月先行する、という解説を多く見かけます。

これは、事実に照らして正しくありません。

事務手続き上の順序と所用時間については、その通りなのでしょう。けれども、新築住宅を購入する人と中古住宅を購入する人は、両方同時に購入する人を除けば一致しません。だから、実際に販売件数が前月より増えたか減ったかを調べると、事務手続き上の所要時間1〜2か月の新築住宅販売件数の先行性はありません。

事実が「ありそうな話」と異なる原因はわかりません。ただ、新築住宅購入者と中古住宅購入者は、同じように住宅購入をするにせよ、所得階層か年齢層が異なるのではないでしょうか。所得階層や年齢層が異なれば、「えい」と住宅購入を決めることに時間差が生じることだって「ありそうな話」です。

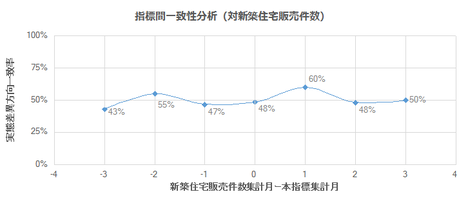

両指標の実態差異(発表結果ー前回結果)を前後2か月ずらして調べると、最も一致率が高いズレでも60%しか一致していません。両指標に関係がない、とまでは言いませんが、60%しか増減方向すら一致しないなら、他の予兆を探した方がマシです。

これら指標同士も、グラフの上昇基調や下降基調といった点を参考にできても、単月毎の増減はわからないのです。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

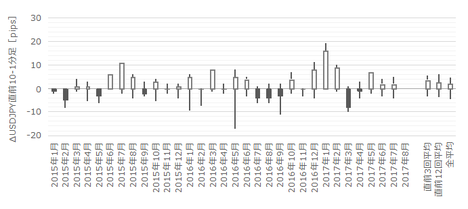

まず、直前10-1分足は、過去平均跳幅が7pipsです。その跳幅が10pips以上だったことは過去7回(頻度23%)あります。この7回の直後1分足跳幅は7pipsで、これは直後1分足跳幅の過去全平均9pipsとほぼ同じです。そして、この7回の直前10-1分足と直後1分足の方向は3回(43%)一致しています。

つまり、直前10-1分足の反応が平均より少し大きく動いたからと言って、それが直後1分足の反応程度や方向を示唆しているとは言えません。

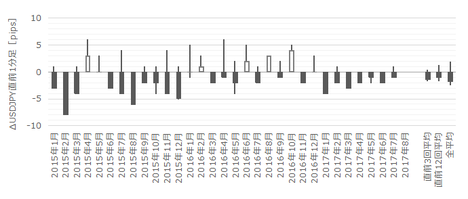

次に、直前1分足の過去平均跳幅は4pipsです。その跳幅が10pips以上だったことは過去にありません。逆に言えば、もし直前1分足跳幅が10pips以上動いた場合、何か過去にない異常なことが起きている可能性があります。

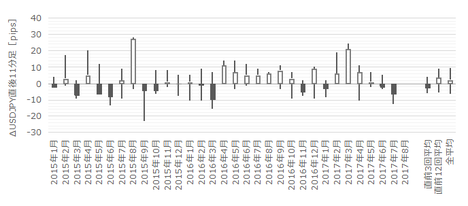

そして、直後1分足の過去平均跳幅と値幅の差は4pips(1ー値幅/跳幅=戻り比率44%)です。直後11分足のそれは6pips(戻り比率50%)です。反応が小さい指標は戻り率が高くなりがちで、そのことが余計に取引を難しくします。

【3. 定型分析】

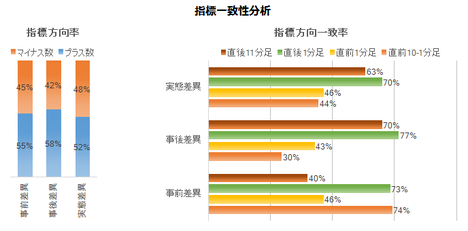

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

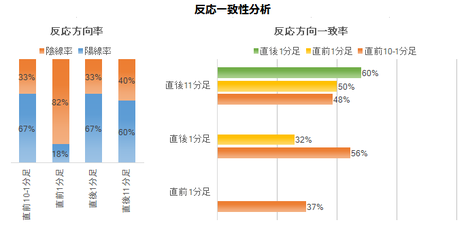

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

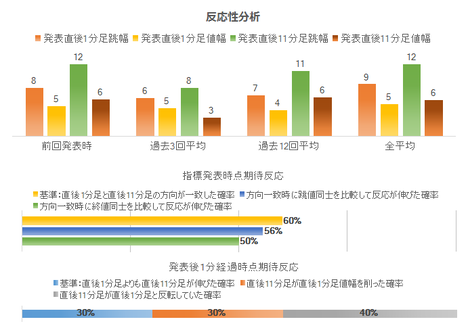

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

まず、指標一致性分析の結果を下表に示します。

事前差異は、直前10-1分足・直後1分足との方向一致率がそれぞれ74%・73%となっています。今回の事前差異はプラスなので、直前10-1分足と直後1分足は陽線の可能性が高い、ということになります。

事後差異と直後1分足の方向一致率は77%となっています。市場予想に対する発表結果の良し悪しに、素直に反応しがちな指標です。

次に、反応一致性分析の結果を下表に示します。

直前1分足は陰線率が82%と、偏りが目立ちます。そして、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しはありません。

最後に、反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は60%と高くありません。そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは30%しかありません。直後1分足と直後11分足とが反転したり(40%)、直後11分足は直後1分足の値幅を削ったり(30%)したことの方が多くなっています。

追撃は発表から1分経過時点で、逆張りした方が良い指標です。

【4. シナリオ作成】

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

- 直前10-1分足は陽線と見込みます。

指標一致性分析の結果、直前10-1分足は事前差異との方向一致率が74%です。但し、過去平均跳幅が7pipsしかありません。3・4pips取れたら利確(損切)するつもりでいましょう。 - 直前1分足は陰線と見込みます。

過去の陰線率が82%と、極端な偏りを示しています。但し、過去平均跳幅が4pipsしかありません。1・2pipsで利確(損切)するぐらいのつもりでいなければならないので、気が向かなければ取引は止めた方が良いでしょう。 - 直後1分足は陽線と見込みます。

指標一致性分析の結果、直後1分足は事前差異との方向一致率が73%です。指標発表直前にポジションを取得し、発表後に跳ねたら利確(損切)します。跳ねても数pipsのことが多いので、思いきりが大事です。 - 追撃は、指標発表後1分経過した頃を目安に逆張りで行います。

反応性分析の結果、逆張りの期待的中率は70%です。

但し、直後1分足の反応方向に15分足チャートや1時間足チャートでサポート・レジスタンスがある場合は別です。発表から1分程度ではなく、それらチャートポイントでの反転を逆張りで狙います。

以上

2017.xx/xx.xx:xx発表

以下は

年月日

に追記しています。

?V.発表結果検証

【5. 発表結果】

(5-1. 指標結果)

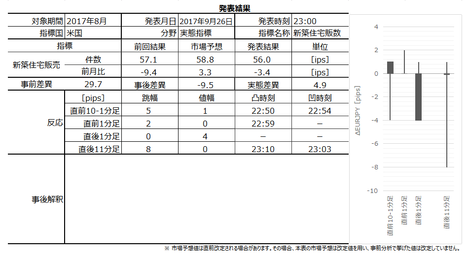

本指標発表結果及び反応は次の通りでした。

結果は、年換算件数・前月比ともに前回・予想を下回り、反応は陰線でした。

同時発表されたCB消費者景況感指数も予想を下回り、リッチモンド連銀は予想を上回りました。

年換算販売件数は2017年1月分の55.5万件に迫る大きな低下となりました。8月分は、中古住宅販売件数も落ち込んでおり、これはハリケーンによるものと解釈できます。今回の新築住宅販売件数の統計回収率は、ハリケーンの影響があったフロリダ州・テキサス州で65%しか進んでおらず、来月は当月分の修正値が出るでしょう。

年換算販売件数のグラフ推移は、2016年12月分の53.6万件を下抜ければ、下降基調がはっきりします。がしかし、当月がハリケーンの影響で下方になったと考えると、現時点で下降基調転換とは言えません。

(5-2. 取引結果)

取引結果は次の通りでした。

本表には誤記がありました(直前10-1分足はシナリオ外取引)。週末に直しておきます。

【6. 分析検証】

(6-1. 分析検証)

事前調査・分析の検証をしておきます。

- 多くの指標解説で本指標は重要度・注目度が高いものの、今回も反応は4pipsと非常に小さなものでした。

- 直前10-1分足と直後1分足が同じ方向に反応したこと、直後1分足終値がついたら逆張りの方が勝率が高くなること、は分析通りでした。

(6-2. シナリオ検証)

事前準備していたシナリオを検証しておきます。

- 直前10-1分足は陽線と見込んでいました。結果は陰線でした。

ただ、直前10-1分足は陰線で直後1分足も陰線でした。反応一致性分析では、直前10-1分足と直後1分足の方向一致率は56%と、高くありません。偶然なのか、先に発表された中古住宅販売件数が悪かったことに影響されたのか、少し気になります。 - 直前1分足は陰線と見込んでいました。結果は同値終了で、判定なしです。

- 直後1分足は陽線と見込んでいました。結果は陰線で、分析を外しました。

指標一致性分析の結果、直後1分足は事前差異との方向一致率が73%でした。がしかし、指標結果は予想を下回ったため、陰線に反応しました。跳ねても数pipsのことが多い、という点は4pipsでした。 - 追撃は、指標発表後1分経過した頃を目安に逆張りで行うつもりでした。結果は、逆張りで良かったものの、途中ひやひやする場面があり、やはり逆張りは嫌ですね。pipsが小さいので耐えられましたが、やっぱり順張りを当てる方が良いですね。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

【このカテゴリーの最新記事】

- no image