?T.指標予想要点

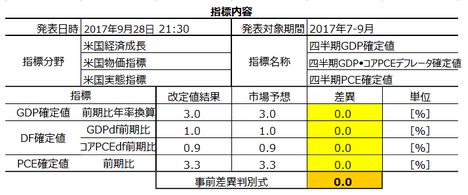

2017年9月28日21:30に米国経済指標「四半期GDP確定値」が発表されます。今回発表は2017年4-6月分の確定集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点の値です。

※ 本稿は9月26日に記しています。市場予想は発表直前に確認しておきましょう。

※ 黄色欄は、後述する事前差異判別式の変数と解です。

本指標の特徴は以下の通りです。

- 本指標は、前回(改定値)結果・市場予想・発表結果のズレがあまり起きないため、逆にそれらがズレたときはかなり素直に反応する、という特徴があります。取引10分前にはきちんと市場予想を確認しておくことが大事です。

もしそのことをあなたが気に留めずに取引するにせよ、以下の通り、他の参加者は気に留めて取引しています。 - 事前差異(市場予想ー前回改定値結果)は、デフレータの予想が前回とズレたときに、直前10-1分足との方向一致率が100%となっています。

事後差異(発表結果ー市場予想)は、2?GDP事後差異−1?GDPデフレータ事後差異ー1?PCEデフレータ事後差異+1?PCE事後差異、を判別式に用いると良いでしょう。この式の解の符号(プラスが陽線、マイナスが陰線)と直後1分足の方向一致率が94%に達しています。

実態差異(発表結果ー前回改定値結果)は、1?GDP実態差異−1?GDPデフレータ実態差異ー1?PCEデフレータ実態差異+2?PCE実態差異、を判別式に用いると良いでしょう。この式の解の符号と直後11分足の方向一致率は81%に達しています。 - 上記判別式は、逆読みしても有用です。

事後差異と実態差異は、直前10-1分足との方向一致率が79%に達しています。その結果、直前10-1分足と直後1分足・直後11分足との方向一致率がともに71%に達しています。

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

- 直前10-1分足は陽線と見込みます。

過去の陽線率が71%と、異常な偏りが見受けられます。但し、これは単なる頻度で、指標とは無関係な傾向なため、当日19時頃からのトレンドに反するならば、取引は止めても構いません。 - 直前1分足は直前10-1分足と逆方向に見込みます。

過去の陰線率が79%と、異常な偏りが見受けられます。また、直前10-1分足との方向一致率は21%(不一致率79%)となっています。もし、直前10-1分足が陰線だった場合、優先するのは因果関係を伴っている直前10-1分足と逆方向の方です。 - 直後1分足は直前10-1分足と同じ方向に見込みます。

指標発表直前にポジションを取り、発表直後の跳ねで利確/損切です。

直後1分足は、過去の陽線率が71%で、異常な偏りが見受けられます。但し、これは単なる頻度で、指標とは無関係な傾向です。それまでの動きと因果関係があるのは、直前10-1分足との方向一致率が71%、直前1分足との方向一致率が29%(不一致率71%)、という傾向です。直前10-1分足と直前1分足がともに同じ方向となった場合は、長い期間での動き(直前10-1分足)の方を優先します。 - 初期の追撃は、反応方向を確認したら早期開始します。そして、発表から1分前後で利確/損切します。

直後1分足と直後11分足が方向一致したことは69%です。その方向一致したときに直後11分足跳幅が直後1分足跳幅を超えて反応を伸ばしたことは82%あります。よって、追撃は早期開始です。

一方、直後1分足終値を超えて直後11分足終値が伸びていたことは44%しかありません。発表から1分を過ぎたら、どの時点かで反転もしくは直後1分足の値幅を削ることの方が多いのです。とは言え、逆張りをするような数字ではありません。 - 直後1分足が終値を付ける頃には、実態差異の方向を計算できているでしょう。その後の追撃は、実態差異と同じ方向に行います。特に、PCEもしくはPCEデフレータの実態差異が生じた場合、追撃は徹底します。

実態差異判別式の解の符号と直後11分足の方向一致率は81%です。PCEもしくはPCEデフレータの実態差異に応じて追撃徹底か否かを決めるのは、翌日にそれらの毎月発表が予定されているため、です。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

?U.過去調査詳細

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

四半期GDPは、その四半期の経済実態を最も代表して表す指標だという点に意義があります。

そして、PCE(個人消費支出)はその米国GDPの約70%を占めています。自動車・家電等の耐久財と、食品・衣料等の非耐久財と、外食・交通費等のサービス支出と、からなります。

一方、デフレータ(価格指数)には、GDPデフレータとPCEデフレータがあり、それぞれ調査対象の物価変動を示しています。特に、コアPCEデフレータはFRBの金融政策決定に影響を与える点で意義があります。

ーーー$€¥ーーー

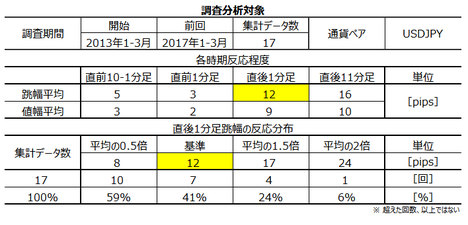

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で12pipsです。分布を見ると、過去31%が8pips以下しか反応していません。

反応が小さい原因のひとつには、本指標が改定値とほぼ同じ値になりがちなことを市場が知っていることが挙げられます。

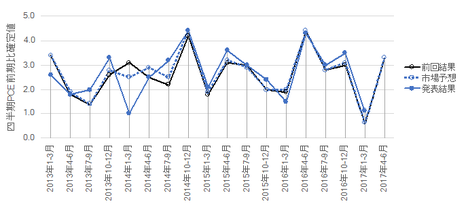

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

まず、実態指標を見てみましょう。

四半期GDP確定値は改定値とほぼ同じです。但し、ピークやボトム付近では、改定値と異なる値になりがちです。また、四半期PCEは、注目している4項目の中で最も改定値とのズレが生じやすいことがグラフから見て取れます。

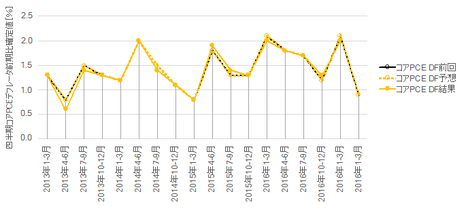

次に物価指標を見てみましょう。

デフレータは予想とのズレが起きにくいことがわかっています。だから、本指標への反応は、実態指標(GDPやPCE)のズレによって起きることの方が多くなります。

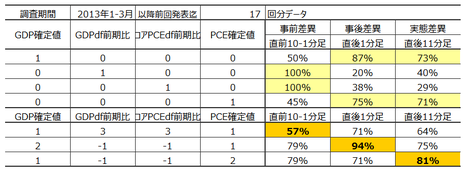

次に、見るべきポイントを絞り込むため、主要項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

上表の上4行は、各項目をひとつずつ反応方向との一致率を求めています。これは予備計算のようなもので、この予備計算は最も反応方向との一致率が高い項目に注目しています。

上から5行目は、事前差異(市場予想ー前回結果)と直前10-1分足の方向一致率が高くなるように、各項目の係数を求めています。

上から6行目は、事後差異(発表結果ー市場予想)と直後1分足の方向一致率が高くなるように、各項目の係数を求めています。

最下段7行目は、実体差異(前回改定値結果ー市場予想)と直後11分足の方向一致率が高くなるように、各項目の係数を求めています。

結果、事前差異は、あまり直前10-1分足と一致率が高い係数を見出すことが出来ませんでした。これなら、直前10-1分足は、デフレータに市場予想との差が出ているときだけをアテにした方が良さそうです。

事後差異は、直後1分足との方向一致率が94%となることがわかりました。実態差異は、直後11分足との方向一致率が81%となることがわかりました。これらは、判別式とローソク足方向との一致率がかなり高くなっており、アテにできそうです。

(2-2. 過去反応)

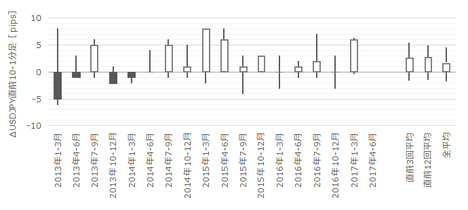

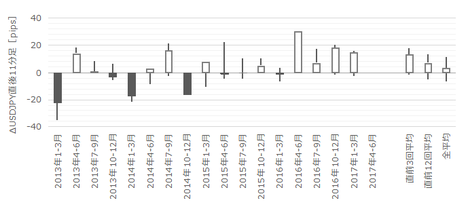

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が5pipsです。その跳幅が10pips以上だったことは過去にありません。

次に、直前1分足の過去平均跳幅が3pipsです。その跳幅が10pips以上だったことは過去にありません。

そして、直後1分足の過去平均跳幅と値幅の差は3pips(1ー値幅/跳幅=戻り比率25%)です。直後11分足のそれは6pips(戻り比率38%)です。

【3. 定型分析】

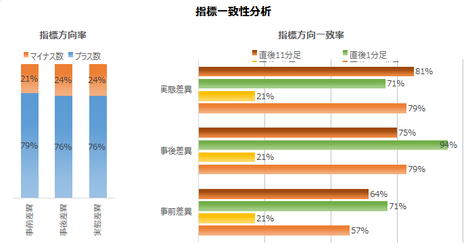

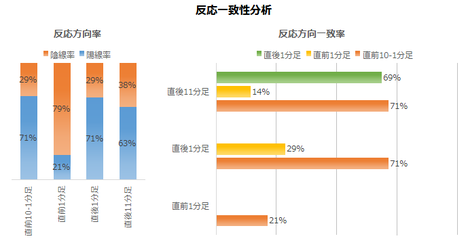

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

まず、指標一致性分析の結果を下表に示します。

前回(改定値)結果・市場予想・発表結果の間には、次のような関係があります。

市場予想は前回結果より高めに予想されがちです(事前差異のプラス率が79%)。発表結果は市場予想を上回りがちです(事後差異のプラス率が76%)。その発表結果は前回結果を上回りがちです(実態差異のプラス率が76%)。

つまり、高めの市場予想を更に上回る結果となりがちです。そして、事前差異・事後差異・実態差異は、各ローソク足との方向一致率が高くなっています。

次に、反応一致性分析の結果を下表に示します。

直前10-1分足・直前1分足・直後1分足の陽線率・陰線率にかなり偏りが目立ちます。

また、直前10-1分足はその後のローソク足方向を示唆している可能性があります。

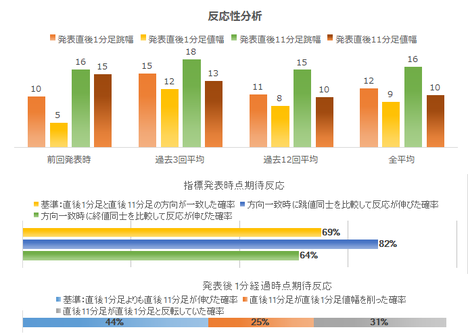

最後に、反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は69%です。そして、その69%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは82%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは44%です。追撃ポジションは発表から1分を過ぎたら利確の機会を探った方が良いでしょう。

ーーー$€¥ーーー

以下は、非定型の分析で直後11分足の方向を考察します。

事前差異が生じたときには、直前10-1分足の方向について考える時間があります。逆に、事後差異が生じても、先述の判別式のややこしさから、直後1分足の方向を考える時間はありません。使えそうで予習しておかなければ使えない実態差異について、以下、考えを纏めておきます。

直前10-1分足は実態差異との方向一致率が79%です。そして、実態差異と直後11分足との方向一致率は81%です。よって、これら過去の傾向通りになったときに、直前10-1分足と同じ方向に直後11分足が反応する確率は、0.79?0.81=64%です。

一方、直前10-1分足が実態差異と方向不一致だったときには、実態差異と直後11分足との方向も不一致でなければ、直前10-1分足と直後11分足の方向は一致しません。その確率は(1−0.71)?(1ー0.81)=15%です。

よって、この実態差異を絡めたこの分析が当たるにせよ当たらぬにせよ、直前10-1分足と直後11分足とが同じ方向になることは、64%+15%=79%です。

異なるロジックによって、反応一致性分析では、それが71%となっています。この食い違いは、本ブログでの確率計算のルールが同値を含まないことによって生じています。直前10-1分足か直後11分阿曽が始値同値となるときには、反応一致性分析ではカウントされません。一方、それに加えて実態差異が0となるときは、指標一致性分析ではカウントされていません。指標一致性分析のロジックの方が、カウントしない回数が増えてしまって分母が小さくなるため、そのロジックに従う方が期待的中率が高くなるというクセがありません。

ともあれ、どの数字をアテにするにせよ、直前10-1分足と直後11分足の方向一致率が70%を超えていることはわかりました。

【4. シナリオ作成】

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

- 直前10-1分足は陽線と見込みます。

過去の陽線率が71%と、異常な偏りが見受けられます。但し、これは単なる頻度で、指標とは無関係な傾向なため、当日19時頃からのトレンドに反するならば、取引は止めても構いません。 - 直前1分足は直前10-1分足と逆方向に見込みます。

過去の陰線率が79%と、異常な偏りが見受けられます。また、直前10-1分足との方向一致率は21%(不一致率79%)となっています。もし、直前10-1分足が陰線だった場合、優先するのは因果関係を伴っている直前10-1分足と逆方向の方です。 - 直後1分足は直前10-1分足と同じ方向に見込みます。

指標発表直前にポジションを取り、発表直後の跳ねで利確/損切です。

直後1分足は、過去の陽線率が71%で、異常な偏りが見受けられます。但し、これは単なる頻度で、指標とは無関係な傾向です。それまでの動きと因果関係があるのは、直前10-1分足との方向一致率が71%、直前1分足との方向一致率が29%(不一致率71%)、という傾向です。直前10-1分足と直前1分足がともに同じ方向となった場合は、長い期間での動き(直前10-1分足)の方を優先します。 - 初期の追撃は、反応方向を確認したら早期開始します。そして、発表から1分前後で利確/損切します。

直後1分足と直後11分足が方向一致したことは69%です。その方向一致したときに直後11分足跳幅が直後1分足跳幅を超えて反応を伸ばしたことは82%あります。よって、追撃は早期開始です。

一方、直後1分足終値を超えて直後11分足終値が伸びていたことは44%しかありません。発表から1分を過ぎたら、どの時点かで反転もしくは直後1分足の値幅を削ることの方が多いのです。とは言え、逆張りをするような数字ではありません。 - 直後1分足が終値を付ける頃には、実態差異の方向を計算できているでしょう。その後の追撃は、実態差異と同じ方向に行います。特に、PCEもしくはPCEデフレータの実態差異が生じた場合、追撃は徹底します。

実態差異判別式の解の符号と直後11分足の方向一致率は81%です。PCEもしくはPCEデフレータの実態差異に応じて追撃徹底か否かを決めるのは、翌日にそれらの毎月発表が予定されているため、です。

以上

2017年9月28日21:30発表

以下は2017年10月5日に追記しています。

?V.発表結果検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

結果はGDPが僅かに改定値・予想を上回ったものの、反応は上下に迷いが続き、直後1分足は陰線、直後11分足は陽線、となりました。

GDP年率換算+3.1%は米国実力に応じたものです。

4-6月期の他の主要国GDPは、日本+2.5%、欧州+2.2%、独国+2.1%、英国+1.5%、豪州+1.8%です。

(5-2. 取引結果)

取引結果は次の通りでした。

取引時間が長くなったことが問題です。取引時間が長くなった原因は、そのうち「どん」とどちらかに動くだろうと読み違えたためです。

【6. 分析検証】

(6-1. 分析検証)

事前調査分析内容には問題ありません。

(6-2. シナリオ検証)

事前準備していたシナリオには問題ありません。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

【このカテゴリーの最新記事】

- no image