2017年10月16日21:30に米国景気指標「NY連銀製造業景気指数」が発表されます。今回発表は2017年10月分の集計結果です。

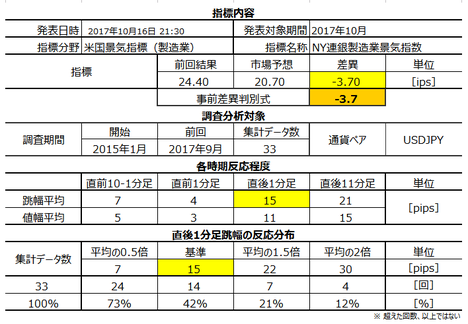

今回の指標予想と前回結果、及び、過去の反応程度と分布は下表の通りです。市場予想は本記事投稿時点の値なので、指標発表1時間前に再確認してください。

本指標の特徴は以下の通りです。

- 景気指標は他の指標に先駆けて発表されるため、論拠となる事実が乏しいものです。

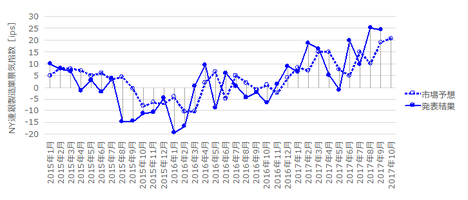

本指標は、2016年1月分をボトムに大きく上下動を繰り返しながらも上昇基調となっています。前々回(8月集計分)は直近ピークを上抜け、前回(9月集計分)もその水準を維持しています。

今回は、ほぼ前回ピークの+20付近まで指標結果低下が予想されています。がしかし、ダウ工業株30種を見る限り、9月下旬からの株価は上昇継続しており、明らかに8月・9月よりも高値推移しています。そういう意味では、今回の市場予想は低すぎるのかも知れません。

その一方、過去の傾向に基づく限り、本指標の市場予想は高めになりがちです。具体的には、事前差異(市場予想ー前回結果)のプラス率が76%に達しているものの、事後差異(発表結果ー市場予想)のマイナス率が61%となっています。

つまり、9月下旬以降のダウを参考にするなら今回の市場予想が低すぎる一方、本指標市場予想の特徴に着目するなら市場予想は高すぎる可能性があります。矛盾する内容となっており、今回は指標発表時刻を跨いだポジション取得は避けた方が賢明です。 - 最も指標結果に素直に反応すると考えられる直後1分足跳幅の過去平均は15pipsと、平均的な反応程度です。但し、直近の2回は指標結果が直近ピークを上抜けていたこともあって、30pips弱の跳ねが起きています。

注意すべき点は、前回の跳ねがヒゲとなって直後1分足終値が10pipsまで下がったことです。上下動が激しく、高値(安値)掴みは避けたいところです。発表後の追撃は、発表時点から15pipsを超えていたら諦めたた方が良いでしょう。 - 追撃は反応方向を確認したら早期開始し、発表から1分を過ぎたら利確の機会を窺うべきです。直後1分足と直後11分足の終値同士を比較して、反応を伸ばしていたことが52%なので、ポジションを長持ちするような指標ではありません。

以上の本指標の調査・分析要点に基づき、以下のシナリオで取引に臨みます。

- 直前1分足は陰線と見込みます。

直前1分足の陰線率が81%です。但し、指標発表から1分程度前に陽線側に跳ねたら、逆張りで2・3pipsを狙ってポジションを取ります。陽線側に跳ねなければ取引を諦めます。 - 指標発表後は反応方向を確認次第、追撃ポジションを取得し、発表から1分が過ぎたら利確の機会を窺います。

- 直後1分足終値が陽線側に20pipsを超えていたなら、更に追撃ポジションを取得し、直後11分足跳幅での利確を狙います。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

?T.調査・分析

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

NY連銀管轄のNY州製造業約200社の経営者の景況感と現状を指数化した指標です。

具体的内容は、仕入価格・販売価格・新規受注・出荷・入荷遅延・在庫水準・受注残・雇用者数・週平均就業時間などの11項目を、1ヶ月前と比較した現状と6ヶ月後の期待を、「良い」「同じ」「悪い」から選択して指数化したものです。

数値は0を分岐点に景気改善(+)・悪化(−)と読みます。

製造業景気指数は、NY連銀製造業景気指数→Phil連銀製造業景気指数→リッチモンド連銀製造業景気指数→シカゴ購買部協会景気指数→ISM製造業景気指数があります。ISM製造業景気指数の先行指標がPhil連銀製造業景気指数で、Phil連銀製造業景気指数の先行指標がNY連銀製造業景気指数、という話があります。

これは事実に照らして間違っています。

本指標の反応程度は平均的な程度であり、それが取りたければ本指標単独で取引するだけの指標です。他の指標結果を先行示唆するものではありません。

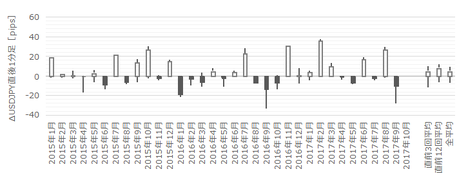

過去の発表結果と市場予想を下図に一覧します。下図は発表結果と市場予想をプロットしています。そして、発表結果は後に修正値が発表されても、このグラフでは修正していません。

グラフを一見すると、「市場予想後追い型」に見えなくもありません。確認しておきましょう。

市場予想後追い型とは、発表結果が上昇基調ならば市場予想がそれを下回り、発表結果が下降基調なら市場予想がそれを上回り、あたかも市場予想が発表結果を追いかけているように見える指標のことです。こうした指標でもし、事後差異(発表結果ー市場予想)の入れ替わりが少ないことを確認できれば、発表結果が市場予想を上回りがちか下回りがちかを事前に予想できます。

確認した結果、調査期間において事後差異のプラス・マイナスが入れ替わったことは32回中16回(50%)です。一見すると、市場予想後追い型のグラフにも見えますが、意外に発表結果と市場予想の大小関係の入れ替わり頻度が高いことがわかりました。

本指標は、現在、市場予想後追い型ではありません。

ーーー$€¥ーーー

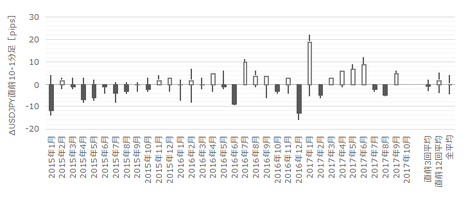

次に過去の反応推移と相関分布を見ておきます。

反応程度は、以前から安定していることがわかります。

また、直前10-1分足終値(横軸)に対する直後1分足終値(縦軸)には相関がなく、直後1分足終値(横軸)に対する直後11分足終値(縦軸)は相関があることがわかります。直後1分足終値の+20pipsが「抜けば追う」の抜くべき閾値となっています。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が7pips、過去平均値幅が5pipsです。

跳幅が10pips以上だったことは過去5回(頻度15%)あります。この5回の直後1分足跳幅の平均は16pipsで、これは直後1分足の過去全平均15pipsとほぼ同じです。また、この5回の直前10-1分足と直後1分足の方向は3回が一致(60%)しています。

逆に、直後1分足跳幅が20pips以上だったことは9回(頻度27%)あります。この9回の直前10-1分足と直後1分足の方向は3回が一致(60%)しています。がしかし、両者が方向したことは、そのうち2回(22%)しかありません。

以上の結果、直前10-1分足が通常よりも大きく反応したとしても、指標発表直後の反応程度や反応方向を示唆している訳ではありません。

次に、直前1分足は、過去平均跳幅が4pips、過去平均値幅が3pipsです。

跳幅が過去平均の2倍にあたる8pips以上だったことは過去3回あります(頻度9%)。この3回の直後1分足跳幅の平均は19pipsで、これは直後1分足の過去全平均15pipsよりやや大きくなっています。また、この3回の直前1分足と直後1分足の方向は1回が一致しています(33%)。

つまり、直前1分足が通常よりも大きく反応したとき、指標発表直後の反応はやや大きくなる可能性があるものの、その方向はわかりません。

そして、直後1分足は、過去平均跳幅が15pips、過去平均値幅が11pipsです。

過去平均の15pipsを超えたことは14回(頻度42%)で、このとき直後11分足が直後1分足を超えていたことは、跳幅同士で9回(64%)、値幅同士で9回(64%)です。直後1分足が平均を超えて跳ねたときには、直後11分足の跳幅・値幅が直後1分足のそれらを上回ることがやや多いようです。

直後11分足は、過去平均跳幅が21pips、過去平均値幅が15pipsです。

平均値を見る限り、直後11分足の跳幅は10pips以上、値幅平均は4pips以上、直後1分足終値平均を上回ています。単なる差でなく「以上」と記したのは、これら平均値が直後1分足と直後11分足が反転したことも含めた平均となっているためです。

ともあれ、直後11分足跳幅平均と直後1分足終値平均の差が10pipsある以上、追撃時の利確は直後1分足終値がついてからの方が良さそうです。

【3. 定型分析】

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

まず、指標一致性分析の結果を下図に示します。

本指標には妙な特徴があります。事前差異が76%もの高率でプラスとなっています。ところが、事後差異のプラス率は39%しかありません。つまり、本指標では市場予想が高めに予想されがちです。

そして、事後差異と直後1分足の方向一致率が72%で、市場予想に対し発表結果の良し悪しにほぼ素直に反応しています。

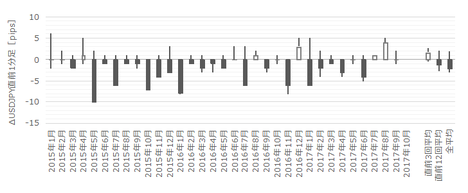

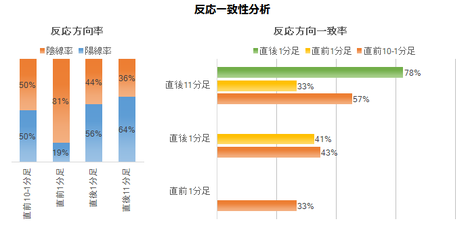

次に、反応一致性分析の結果を下図に示します。

直前1分足は陰線率が81%と、異常な偏りがあります。がしかし、直前1分足の過去平均跳幅は4pipsしかありません。

指標発表1分前後で陽線側に跳ねたら逆方向にポジションを取って、1・2pips取れたら利確するぐらいのつもりでいましょう。陽線側に跳ねなければ、取引を諦めれば良いだけです。

直後1分足と直後11分足の方向一致率が78%と高い点を除けば、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しはありません。

最後に反応性分析の結果を下図に示します。

直後1分足跳幅と直後11分足跳幅の方向一致率は76%となっています。そして、その方向一致時だけを取り上げて、直後1分足跳幅と直後11分足跳幅とを比較すると、反応を伸ばしたことが76%となっています。

つまり、本指標は指標発表時点から見る限り、反応方向を確認したら早期参加しても、もっと反応を伸ばす確率が高い、と言えます。反応方向を確認したら早期追撃開始です。

次に、直後1分足終値がついた時点で考えてみます。この時点では、既に反応が伸び続ける確率が52%しかありません。つまり、前述の早期開始した追撃ポジションは、1分を過ぎたらなるべく早めに利確した方が良い、ということです。

【4. シナリオ作成】

以上の本指標の調査・分析要点に基づき、以下のシナリオで取引に臨みます。

- 直前1分足は陰線と見込みます。

直前1分足の陰線率が81%です。但し、指標発表から1分程度前に陽線側に跳ねたら、逆張りで2・3pipsを狙ってポジションを取ります。陽線側に跳ねなければ取引を諦めます。 - 指標発表後は反応方向を確認次第、追撃ポジションを取得し、発表から1分が過ぎたら利確の機会を窺います。

- 直後1分足終値が陽線側に20pipsを超えていたなら、更に追撃ポジションを取得し、直後11分足跳幅での利確を狙います。

以上

2017年10月16日21:30発表

以下は2017年10月17日に追記しています。

?V.発表結果検証

【5. 発表結果】

(5-1. 指標結果)

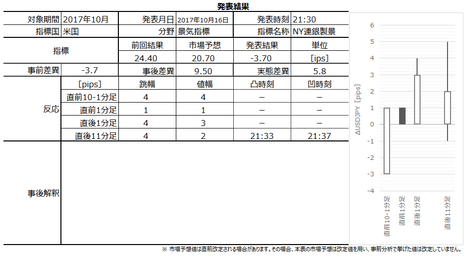

本指標発表結果及び反応は次の通りでした。

結果は前回・予想を大きく上回ったものの、反応は小さな陽線でした。

指標グラフは直近ピークを上回り、約3年ぶりの高水準に達しました。上昇基調は明らかです。

それにも関わらず、反応は伸びずに一時的には陰線側に反転もしました。

その理由に、北朝鮮リスクがあり、米株価も連日続伸を続けていたことが警戒された、と考えられます。また、日足チャートが下降に転じ始めており、そういったテクニカルな要因もあった、と考えられます。

(5-2. 取引結果)

取引結果は次の通りでした。

まぁ、反省のしようがありませんが、負けました。

【6. 分析検証】

(6-1. 分析検証)

事前調査分析内容には問題ありません。

(6-2. シナリオ検証)

事前準備していたシナリオには問題ありません。

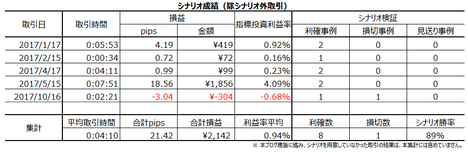

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

【このカテゴリーの最新記事】

- no image