?T.指標予想要点

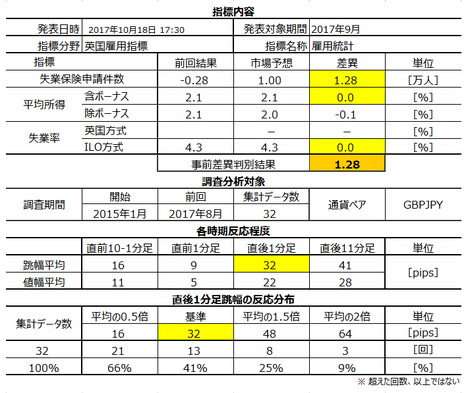

2017年10月18日17:30に英国雇用統計が発表されます。今回発表は、失業保険申請件数が2017年9月分の集計結果、平均所得と失業率が2017年8月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点(10月16日)の値です。市場予想は発表直前に確認しておきましょう。

本指標の特徴は以下の通りです。

- 反応は素直でかなり大きいものの(直後1分足跳幅過去平均は32pips)、16pips以下しか跳ねなかったことも35%あります。また、直後11分足終値が直後1分足終値を超えて反応を伸ばしたことは50%です。

大きく跳ねたり伸びたりするハズの指標でそうならないと、利確の機会を逸して損切になってしまうことも多くなりがちです。ここにこの指標での取引の難しさがあります。 - 指標一致性分析の結果、事前差異(市場予想ー前回結果)が今回のようにプラスの場合、直後1分足は陰線となる確率が88%に達しています。

但し、本指標の直後1分足は大きく跳ねる場合が多いので、発表時刻を跨いでポジションを取ることは、あまり勧めません。 - 直前10-1分足が20pips以上跳ねても、その跳ねた方向に直後1分足が反応するとは限りません。釣られて慌てて追いかけると、痛い目に遭いかねません。

直前1分足が10pips以上跳ねたときは要注意です。次の直後1分足の反応方向はわからないものの、直後1分足は平均(31pips)以上に跳ねる傾向があります。

以下のシナリオで取引に臨みます。

- 直前10-1分足は陽線と見込みます。

論拠は、直前1分足との方向一致率が29%(不一致率71%)で、直前1分足の陰線率が77%あるためです。 - 直前1分足は陰線と見込みます。

論拠は過去の陰線率の高さです。 - 直後1分足は、陰線と見込み、指標発表直前にポジションを取ります。発表直後の跳ねで利確/損切です。

論拠は、指標一致性分析の結果、事前差異がプラスの場合、陰線となる期待的中率が88%にもなっているからです。但し、本指標の発表直後の跳ねは大きく、大きく跳ねる指標の割に戻りはあまり大きくありません。よって、外すとダメージが大きいので、ポジションを取るなら1枚当たり3千円の損切は覚悟しておいてください。無理に取引する必要はありません。 - 追撃は早期開始し、発表から1分を過ぎたら早めに利確/損切します。

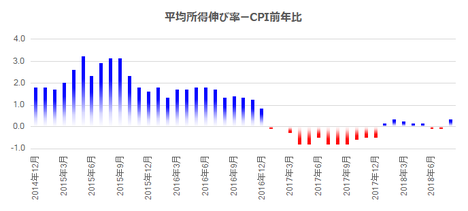

これは、反応性分析の結論で、直後1分足跳幅を直後11分足跳幅が超える確率が高く、直後1分足値幅を直後11分足値幅が伸ばせない確率が高くないため、です。 - あまり考えられませんが、もしも平均所得が2.5%以上となった場合、追撃は短期取引で複数回行います。2.9%以上なら、ポジション長持ちでの追撃も可です。陰線での反応は、大きく動くかその逆かがわかりません。この場合、再追撃を行うか否かは、チャートを見ながら判断します。

所得が上昇しているなら、物価上昇に対策する利上げが行いやすくなります。2.5%では、実質賃金が物価上昇に追いつかないと思われるので、上下動を捉えて短期利確の繰り返しです。もっと考えられませんが、2.9%ならば直近ピークを上回るので、ポジション長持ちも可です。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

?U.過去調査詳細

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

日欧を除く主要国では、雇用統計発表直後の反応が他の指標発表時よりも大きくなる傾向があります。これは、雇用統計がその国の景気を最もよく表しており、失業率が高いそれらの国で中銀金融政策に大きな影響を与える、と考えられているからです。

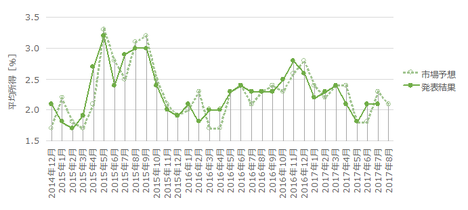

同時発表される平均所得は、我々の日頃の言葉で言えば平均給与といった方がイメージに合うと思います。少なくとも数年前までは参考程度の指標でしたが、直近2年程度はこの多寡に反応しています。

ざっくりとキリの良い数字で英国の賃上げ状況を具体的にイメージするなら、年収1200万(600万)のとき1%(2%)上昇すると、来年の月給が今年よりも毎月1万円増えるということです。この水準は日本のバブル末期(1990年頃)の状態とほぼ同じです。

ーーー$€¥ーーー

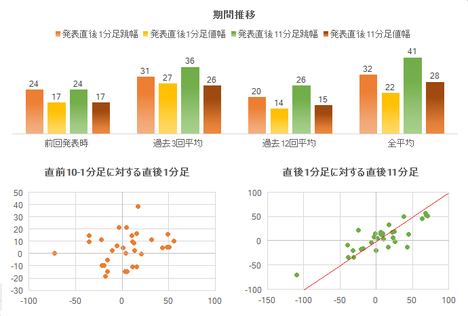

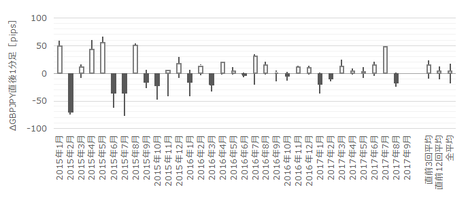

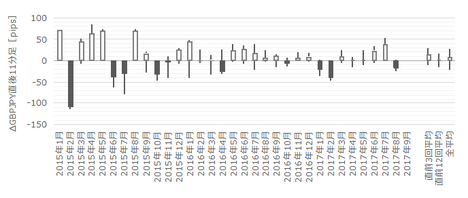

本指標に関する反応分布の期間推移と相関分布を下図に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で32pipsです。かなり大きく反応するので、指標発表時刻を跨いでポジションを持つことには、慎重でなければいけません。

但し、16pips以下しか跳ねなかったことも34%あります。

ここがとても難しいところです。大きく跳ねるハズの指標で跳ねないと、利確の機会を逸して損切になってしまうことも多くなりがちです。この指標での取引の難しさはここにあるのです。

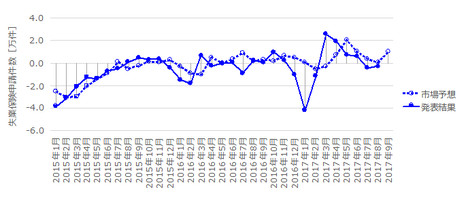

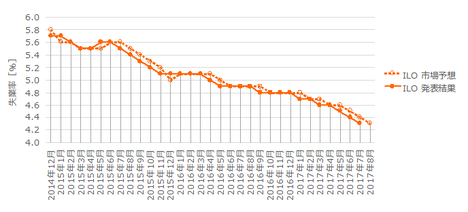

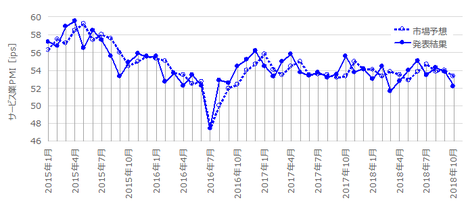

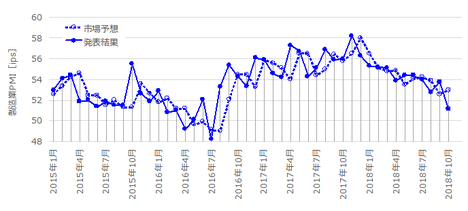

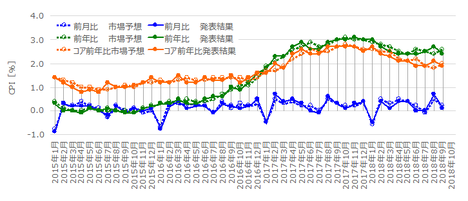

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

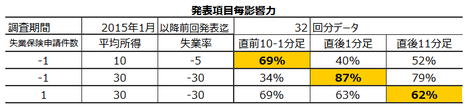

項目が多いため、個別項目毎に細かくグラフを眺める前に、見るべきポイントを絞り込みましょう。各項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

上から1行目は、事前差異(市場予想ー前回結果)と直前10-1分足の方向一致率が高くなるように、各項目の係数を求めています。

上から2行目は、事後差異(発表結果ー市場予想)と直後1分足の方向一致率が高くなるように、各項目の係数を求めています。

最下段3行目は、実態差異(前回結果ー市場予想)と直後11分足の方向一致率が高くなるように、各項目の係数を求めています。

結果、事前差異と実態差異は、あまり直前10-1分足や直後11分足との一致率が高い係数を見出すことが出来ませんでした。

事後差異は、ー1?失業保険申請件数事後差異+30?平均所得事後差異ー30?失業率事後差異、という判別式の符号(プラスが陽線、マイナスが陰線)が、直後1分足との方向一致率が87%となっています。

この結果から、本指標は発表結果の市場予想に対する良し悪しに、直後1分足が素直に反応することがわかりました。本ブログでの「素直な反応」か否かの基準は70%です。

ーーー$€¥ーーー

直近の動きを見ておきましょう。

8月9日、BOEは「英企業の採用状況は厳しく、賃上げ率も2-3%の小幅に留まる」見通しを示しました。また「製造業者は、追加雇用よりも自動化や生産性向上を通じ、輸出増に対応する考え」も示しました。

英国は2013年以降、財政緊縮のため公務員の賃上げ率が1%以下に制限されています。日本も同様の政策を採っていたものの、アベノミクスではこの制約を見直して公務員給与を民間に先駆けて(大企業とはほぼ同時期に)引き上げました。英国がEUとの離脱交渉の結論が見える時期に、利上げや公務員賃上げを行う可能性は高い、と考えています。そもそもEUを離脱すれば、財政収支上の制約がなくなるのだから。

8月16日雇用統計発表では、7月分失業保険申請件数が5か月ぶりにマイナスとなり、6月分失業率も直近最低の4.4%まで低下しました。6月分平均所得も2%を上回り、全面的に良い結果となりました。

発表直後の反応は2015年8月以来の大きな陽線を形成したものの、それでも発表から2時間も経つ頃には「行って来い」で指標発表前のGBPJPY水準に戻しました(GBPUSDでは半値戻し)。

9月13日雇用統計発表では、8月分失業保険申請件数がほぼ前月と横ばいで、僅かにマイナスとなりました。失業保険申請件数のマイナスは2か月連続です。7月分失業率も、更に最低値を更新し、4.3%まで低下しました。がしかし、7月分平均所得が伸び悩み、物価上昇を踏まえた実質賃金は低下が続いています。

反応は、MPCでの利上げ議論に絡んで関心が高かったため、指標発表前から大きく動きました。直前10-1分足は跳幅22pips、値幅19pipsの陰線でした。この反応程度は、平均的な指標なら発表直後に動くレベルです。指標発表直後1分足も跳幅24pips、値幅17pipsの陰線で、小さくはありません。

(2-2. 過去反応)

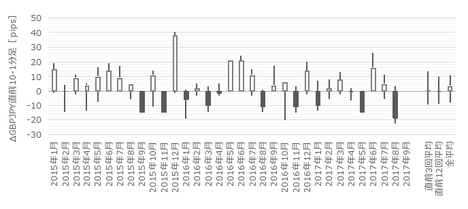

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が16pipsです。ぱぱっと計算しやすいように、跳幅が20pips以上だったことは過去7回(頻度22%)あります。

この7回の直後1分足跳幅は16pipsで、これは直後1分足跳幅の過去全平均32pipsと比べて半分以下です。そして、この6回の直前10-1分足と直後1分足の方向は4回一致しています(一致率57%)。

つまり、直前10-1分足の反応が平均より少し大きく動いたからと言って、それが直後1分足の方向を示唆しているとは言えません。反応程度はむしろ小さくなる傾向が窺えます。

次に、直前1分足は過去平均跳幅が9pipsです。跳幅が10pips以上だったことは過去11回(頻度34%)あります。

この11回の直後1分足跳幅の平均は45pipsで、これは過去全平均32pipsより明らかに大きくなっています。そして、このとき直前1分足と直後1分足の方向は4回(36%)一致しています。

つまり、直前1分足の反応が平均より少し大きく動いたとき、直後1分足は反応方向こそわからないものの、大きく反応する可能性が高い、と言えます。

そして、直後1分足の過去平均跳幅と値幅の差は10pips(1ー値幅/跳幅=戻り比率31%)です。直後11分足のそれは13pips(戻り比率31%)です。戻り比率はほぼ30%で、大きく反応する指標としては普通です。

【3. 定型分析】

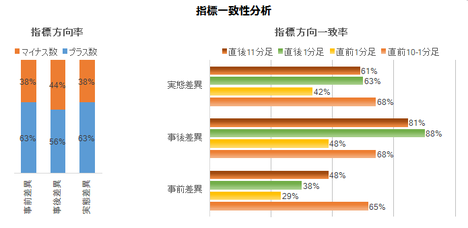

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

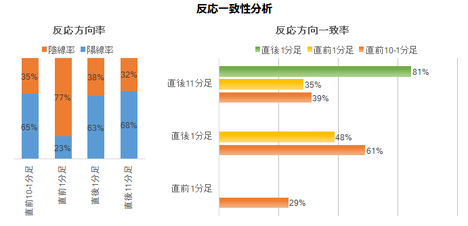

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

まず、指標一致性分析の結果を下図に示します。

事後差異と直後1分足・直後11分足の方向一致率がそれぞれ88%・81%となっています。市場予想に対する発表結果の良し悪しに、素直に反応する指標です。

ここに挙げた88%という数値は次に使うのでご留意ください。

直前10-1分足と実態差異の方向一致率は68%となっています。直前10-1分足が陽線/陰線ならば、発表結果が前回結果を上回りがち/下回りがち、ということです。

さて、事後差異=発表結果ー市場予想=実態差異ー事前差異なので、今回の事前差異がプラスであることを踏まえると、実態差異がマイナスなら事後差異もマイナスが確定します。

よって、もし直前10-1分足が陰線なら、事後差異はマイナスとなる可能性が高い、ということになります。期待的中率は0.88?0.68=60%です。

「なんだ、60%か」、と考えてはいけません。

ここで公平な数字は50%ではなく25%だからです。なぜなら、直前10-1分足が陰線(50%)で、且つ、直後1分足も陰線(50%)となるのは、0.5?0.5=25%だからです。直前10-1分足と直後1分足の組み合わせは4通りが起こり得るからです。それぞれ、

直前10-1分足 直後1分足 期待的中率

陰線 陰線 60%

陰線 陽線 8%

陽線 陰線 28%

陽線 陽線 4%

※(1ー0.88)?0.68=8%

※ 0.88?(1−0.68)=28%

※(1−0.88)?(1−0.68)=4%

となります。

この4通りの組み合わせでどれに賭けるかは、陰線&陰線、が圧倒的に有利です。

また、もしも直前10-1分足が予想に反して陽線だったときを考えてみましょう。このとき、陽線&陰線の組み合わせの方が、陽線&陽線の組み合わせよりも7倍も多く起きていることがわかります。だから、直前10-1分足が陽線なら、直後1分足は陰線と見込んだ方が良い訳です。

いずれにせよ、今回のように事前差異がプラスの場合、本指標の直後1分足は陰線と見込む方が良さそうです。

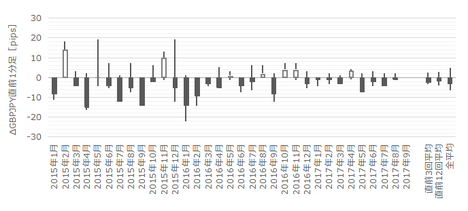

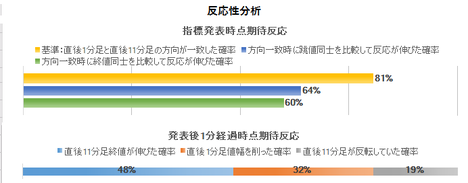

次に、反応一致性分析の結果を下図に示します。

直前1分足の陰線率が77%と、異常な偏りが見受けられます。

そして、直前10-1分足と直前1分足の方向一致率が29%(不一致率71%)となっています。直前1分足は陰線率が高いので、直前10-1分足は陽線となる確率が高くなるはずです。がしかし、その陽線率は65%と、ちょっと微妙な数字です。

その他、直後1分足と直後11分足の方向一致率が81%と高い点を除けば、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しはありません。

最後に、反応性分析の結果を下図に示します。

直後1分足と直後11分足との方向一致率は81%です。そして、その81%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは64%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

がしかし、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは48%です。早期追撃で得たポジションは、指標発表から1分を過ぎたら早めに利確した方が良いということです。伸びるか伸びないかが半々ですから、無理する必要なんてありません。

【4. シナリオ作成】

以下のシナリオで取引に臨みます。

- 直前10-1分足は陽線と見込みます。

論拠は、直前1分足との方向一致率が29%(不一致率71%)で、直前1分足の陰線率が77%あるためです。 - 直前1分足は陰線と見込みます。

論拠は過去の陰線率の高さです。 - 直後1分足は、陰線と見込み、指標発表直前にポジションを取ります。発表直後の跳ねで利確/損切です。

論拠は、指標一致性分析の結果、事前差異がプラスの場合、陰線となる期待的中率が88%にもなっているからです。但し、本指標の発表直後の跳ねは大きく、大きく跳ねる指標の割に戻りはあまり大きくありません。よって、外すとダメージが大きいので、ポジションを取るなら1枚当たり3千円の損切は覚悟しておいてください。無理に取引する必要はありません。 - 追撃は早期開始し、発表から1分を過ぎたら早めに利確/損切します。

これは、反応性分析の結論で、直後1分足跳幅を直後11分足跳幅が超える確率が高く、直後1分足値幅を直後11分足値幅が伸ばせない確率が高くないため、です。 - あまり考えられませんが、もしも平均所得が2.5%以上となった場合、追撃は短期取引で複数回行います。2.9%以上なら、ポジション長持ちでの追撃も可です。陰線での反応は、大きく動くかその逆かがわかりません。この場合、再追撃を行うか否かは、チャートを見ながら判断します。

所得が上昇しているなら、物価上昇に対策する利上げが行いやすくなります。2.5%では、実質賃金が物価上昇に追いつかないと思われるので、上下動を捉えて短期利確の繰り返しです。もっと考えられませんが、2.9%ならば直近ピークを上回るので、ポジション長持ちも可です。

2017年10月18日17:30発表

以下は2017年10月20日に追記しています。

?V.発表結果検証

【5. 発表結果】

(5-1. 指標結果)

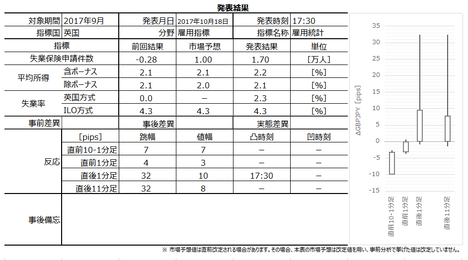

本指標発表結果及び反応は次の通りでした。

結果は、失業保険申請件数が3か月ぶりにプラスに転じたものの、平均所得が前回・予想を上回り、反応は陽線でした。失業率は前回・予想と同値でした。

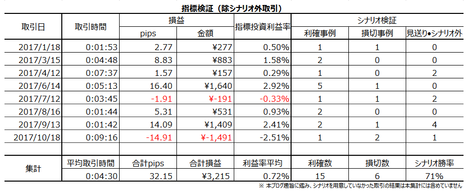

(5-2. 取引結果)

取引結果は次の通りでした。

追撃は2度行い、1回目はヒゲの高値掴みをして損切でした。2度目はシナリオ外取引で、40分弱もポジションを持ってしまいました。結果は損切分を挽回できたものの、この取引は大失敗でした。

【6. 分析検証】

(6-1. 分析検証)

実質的に負けたのと同じなので、事前調査分析内容を以下に検証しておきます。

- 指標一致性分析の結果、事前差異(市場予想ー前回結果)が今回のようにプラスの場合、直後1分足は陰線となる確率が88%に達していました。

結果は陰線となりました。がしかし、これは確率上の問題なので仕方ありません。 - 事後差異判別式は、ー1?失業保険申請件数事後差異+30?平均所得事後差異ー30?失業率事後差異、です。この式に今回の結果を代入すると、解は+2.3でした。平均所得が予想よりも0.1ポイント改善したことは、失業保険申請件数が0.7万人悪化したことよりも、反応方向に寄与します。結果はその通りになり、直後1分足は陽線で反応しました。

(6-2. シナリオ検証)

事前準備していたシナリオは次の通りです。

- 直前10-1分足は陽線と見込みました。結果は陽線でした。

- 直前1分足は陰線と見込みました。結果は陽線でした。

論拠は過去の陰線率の高さで、過去の陰線率が77%ありました。これは確率上の問題ですから仕方ありません。 - 直後1分足は、陰線と見込み、指標発表直前にポジションを取ります。発表直後の跳ねで利確/損切をしました。結果は陽線で、10pips強の損切でした。

論拠は、指標一致性分析の結果、事前差異がプラスの場合、陰線となる期待的中率が88%にもなっていたからです。但し、本指標の発表直後の跳ねは大きく、大きく跳ねる指標の割に戻りはあまり大きくありません。

この内容は完全に今回結果と逆です。事前差異がプラスだったにも関わらず、直後1分足反応方向は陽線となり、しかも戻りは大きく長いヒゲを陽線側に残しました。 - 追撃は早期開始し、発表から1分を過ぎたら早めに利確/損切するつもりでした。結果は傷口を広げ、更に損切となりました。

まぁ、これだけ外せば負けて当然です。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

以上