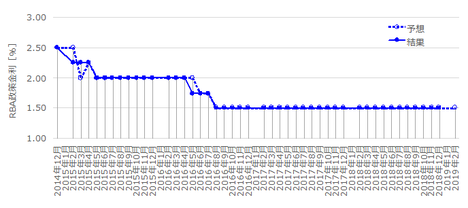

そのRBA(豪中銀)とRBNZ(NZ中銀)は、ともに「当面の利上げなし」と説明しています。そのため、以前に比べて最近の反応は小さく持続時間も短くなっています。以前は、これら発表時の反応は大きく一方向に伸びがちで追撃が容易だっただけに残念です。

そんな訳で、直近はAUDJPYとNZDJPYの指標分析と取引をあまり行っていません。

【4-5-1.(1) 金融政策】

12月5日に発表されたRBA金融政策の結論は「市場予想通り現状維持」でした。本結論に至るRBAの豪州経済への認識は、政策発表時の声明に要約されています。

以下、同声明を補足しながら要約しておきます。

まず、豪州に取り巻く経済環境について、です。

多くの先進国・地域で成長が加速すると見込まれるものの、不安を2点指摘しています。

ひとつは、中国が融資をやや絞る政策を採っているため、直近の輸出規模がやや小さくなる可能性がある点です。もうひとつは、主要国の金融政策が緩和水準を縮小しつつあるものの、賃金が伸び悩んでインフレ率が上昇しないため、成長が加速する兆しがない、という点です。

経済情勢については、7-9月期GDP前年比が伸びたことを示唆しています。実際、本発表の翌日に発表されたGDP前年比は+2.8%と久しぶりの大きな伸びとなりました。

中銀予想の中心は、今後数年に亘って成長率が平均で3%前後になるというものです。景況感は強く、設備稼働率は上昇し、鉱業以外の事業投資見通しは一段と改善し、先行きを示す経済指標はこれまでよりもさらに良好となっています。そして、公共投資増加も経済を下支えしています。

不安要素は家計消費の見通しで、家計所得の伸びが緩やかにも関わらず家計債務の水準が高いため、僅かにそれらの関係が改善しても急成長には繋がりそうにない点です。

個別事象がそうした見方を裏付けています。

AUDは、過去2年間のレンジ内に留まっています。がしかし、通貨が上昇すれば、景気とインフレ率が現在想定されているペースより鈍くなることが予想されます。ただ、AUDが直近レンジ内に収まっている以上、現在の経済状況は為替レートが原因ではないということになります。

現在、インフレ率は低水準に留まり、CPIが2%を下回る水準で推移しています。インフレ率は、経済の加速に従って徐々に上昇すると、引き続き予想しています。このことは、雇用状況の賃金の伸びが依然弱く、この傾向が暫く続く可能性が高い、と見込まれているためです。けれども、いずれ賃金は幾分押し上げられると見込まれます。その論拠は、労働参加率の上昇を伴いつつ失業率が低下し、全ての州で改善している点です。よって、今後も雇用状況が堅調に改善することを示唆しており、それが経済の加速に従ってCPIも上昇すると見込んでいる訳です。

問題は、住宅債務が以前から家計所得の伸びを上回るペースで拡大していることです。家計債務の拡大が続く中期的リスクに対応するため、APRA(豪健全性規制庁)は、住宅購入時の信用審査を厳格化する規制を設けました。その結果、家計債務の所得比が改善しつつあり、住宅価格はここ半年ほぼ変化していません。シドニーではむしろ低下しました。東部主要都市では、今後数年で集合住宅の追加供給が計画されており、家賃の伸びは大半の都市で引き続き低水準となっています。

こうした経済情勢の改善の兆しは、(以前に比べて)低金利を維持する政策によってもたらされています。よって、RBAは引き続き現在の政策金利を維持することを決めました。

(分析事例) RBA金融政策 (2017年12月5日発表結果検証済)

(分析事例) RBA金融政策理事会議事録 (2017年6月20日公表結果検証済)

当面、議事録公表時の取引は行いません。議事録への関心が高いのは、僅かな文言の違いが金融政策変更の兆しでないかに関心が高い時期だけです。現在のように近々の政策変更が見込まれないときは、議事録公表時の反応はあまり大きくありません。

RBA金融政策発表時は、直後11分足は陽線率が72%です。がしかし、直後1分足の陽線率は62%とそれより小さくなっています。陽線率・陰線率の偏りが、直後11分足の方が大きいというのは珍しい特徴です。

また、2017年後半になって、明らかに発表直後の反応が小さくなっています。よって、当面は分析記事に記している反応の過去平均値は、やや高めになっていると見込んでおく必要があります。

指標発表前の取引には注意が必要です。

直前10-1分足はあまり動かず、直前1分足の方が大きく動きがちです。特に、直前1分足は、以前に数10pips動いたことがあり、他の指標のように特に陰線率が高い訳でもないので、この期間に取引を行うことは余計なリスクを負うことに他なりません。読みの通りなら反応が小さく取引の旨味が少なく、現地報道等に不案内で何か発表で変化が起きそうだとしても、それを知らずに取引してしまうことになりかねずリスキーです。

指標発表直後は、幸いというか意外なことに、「市場予想通り現状維持」だった場合、逆ヒゲを形成することが少ないので、あまり心配いりません。10pips以上の逆ヒゲは過去1回(頻度4%)しかありません。

直後1分足と直後11分足は方向一致率が81%あり、方向一致時に跳幅同士・値幅同士を比較して反応を伸ばしたことが各77%・73%となっています。発表直後には反応が伸びると信じるしかありません。この数字なら、初期反応の方向を確認したら追撃を早期開始すべきでしょう。

なお、全ての場合(直後1分足と直後11分足が反転した場合も含めて)において、直後1分足終値を超えて直後11分足終値が伸びたことは59%です。

2017年は5回の取引を行い、指標単位で5勝(勝率100%)、シナリオ単位で6勝2敗(勝率75%)でした。1回の取引時間は平均6分41秒で、合計38pipsの利確(1回当たり8pips)に繋がっています。

これは、最近でこそ反応が小さい発表になったものの、過去平均の直後1分足跳幅が29pipsもあるため、発表時刻を跨いだポジションが取れないためです。それでも以前は追撃だけで稼げたものの、最近は反応が小さい上に反転率が高いため、単純な追撃戦で稼ぐことが難しくなりました。この傾向は2018年も暫く続くと予想されます。

まぁ、反応は取引が終わってみないと誰にもわからないのだから、利確の多寡よりも勝率にこだわって我慢強くやっておきましょう。勝率さえ高く維持できていれば、そのうち大きく反応するときに大きく稼げる機会もあるでしょう。

次に、RBNZの金融政策について、です。

NZは、9月総選挙によって政権交代が起きて間もなく、RBNZ総裁人事もなかなか決まりませんでした。12月11日、やっとRBA総裁にエイドリアン・オア氏が指名されました。就任は2018年3月27日と発表されています。それまでは、現在のスペンサー総裁代行が施策責任者ということになります。

これまで、RBAの金融政策の目標は物価安定に限られていました。同国財務相に依れば、2018年3月までに雇用最大化を加えるとのことです。今回の人事は、この法律改正に関わる作業を進めるため、RBA副総裁の経験があり事務と調整の実務に長けた人選との評をどこかで見かけました。

11月9日に発表されたRBNZ金融政策は「市場予想通り現状維持」でした。

声明及び会見では「かなりの期間緩和的であり続けるだろう」という見通しが示され、これは直近のRBNZの姿勢と一致しています。がしかし、インフレが目標レンジの中心付近に留まる見通しと、長期的なインフレ期待は2%にしっかり定着しているとの見方を示しました。経済見通しは総じて非常にポジティブとの見解も示されています。

その後の関連解説記事を見ると、利上げ時期の予想が前倒しされているそうです。これは、労働党新政権の財政政策が今後3年間で毎年0.5%ずつ成長率を押し上げる可能性があり、米国とNZの政策金利は2018年中に逆転してNZD安が続くと見込まれるため、です。

なお、RBNZはNZD高を嫌います。

8月10日、RBNZ金融政策発表後の会見で、RBNZ総裁は「NZDの下落を望む」と発言したようです。これもいつも通りの発言です。ただ、当日のロイターの解説に依れば「RBNZはは歴史的に外為市場への介入には極めて消極的な姿勢」にも関わらず、「介入能力がある」ことを強調したそうです。そのため、RBNZ総裁会見が行われた10:00頃から、NZDJPYは大きく下げました。

8月10日のNZDJPYの水準は80円、NZDUSDの水準は0.73ドル、AUDNZDの水準は1.08NZDでした。

(分析事例) RBNZ政策金利 (2017年9月28日発表結果検証済)

RBNZ政策金利の発表では「市場予想通り現状維持」のときにも反応が大きく、一方向への反応が続きがちでした。無理をしなくても、反応方向を確認してから追いかけてポジションが取っても、以前はpipsが稼ぎやすかったのです。

2017年は、特に後半にこうした傾向と異なる反応をすることが見受けられました。

それでも、直後1分足と直後11分足の方向一致率は90%に達し、そのうち直後11分足跳幅が直後1分足跳幅を超えて反応を伸ばしたことも90%に達しています。発表から1分を過ぎたら利確の機会を狙い、直後1分足値幅を下回ったら、順張り再追撃を行えば良いのです。直後1分足と直後11分足が反転したことなど、過去10%も起きていません。

現地夏時間は5時発表(日本では冬)なので、起きられないというのが最大の問題です。

2017年は2回(2月・5月)しか取引が出来ず、その2回は幸い利確でした。シナリオは追撃のみ2勝0敗です。平均取引時間は1分55秒で、それで何と110pipsを稼ぎました。

2018年は、こうした容易に追撃で稼げる状況に再び戻ることを期待しています。

【4-5-1.(2) 財政政策】

以下は、豪州についてのみ取り上げます。NZは金融政策発表時しか取引しないため、個別指標は注目していません。そもそもNZDJPYはスプレッドが大きいので、短期取引するには大きく反応することがわかっている指標でないと取引が難しいのです。

豪政府は今後10年でインフラ整備に750億AUDを投じることを発表しています。主な投資先は鉄道・滑走路・道路となっており、政府説明は以前の鉱山ブーム時代の経済構造からの産業構造転換を目指すため、ということのようです。

2016年の豪GDPは1.7兆AUDなので、対GDP比0.44%/年と捉えた方がわかりやすいでしょう。インパクトを日本のGDP規模に置き換えれば、単年度2兆円程度ということになります。いわば、日本が東京五輪を毎年やるぐらい、インフラ整備に力を入れるのです。

【4-5-1.(3) 景気指標】

景気指標では取引を行っていません。

両国の代表的な経済誌もわからないし、内政・外交の主要議題も掴めません。むしろ、景気指標を取引対象としてでなく、総合的な雰囲気を掴む手段として利用する方が有用です。但し、豪州経済の場合、それは貿易収支を見ても代用できます。

11月14日に発表された10月分指数は+21と、大きく上昇しました。直近ピークの+16(2016年1月分)を上回り、この数字は少なくとも過去5年間で最大です。

そして、12月12日に発表された11月分指数は+12と急減しました。この数字も5月分以来6か月ぶりの低水準です。実態指標の10月分小売売上高が久しぶりにプラス転換したものの、来月分はあまり期待できないかも知れません。一方、収支指標の10月分貿易収支は黒字幅が縮小しています。貿易黒字の縮小(もしくは今後の赤字再転換)が、内需拡大による消費財輸入増によるものか否かは、NAB企業景況感・小売売上高を見比べながら考えないと、ちょっとわからなくなってきました。

【4-5-1.(4) 物価指標】

輸入物価指数やPPI(生産者物価指数)はほぼ反応せず、取引には不向きです。もともとAUDJPYはボラティリティが大きいので、反応が小さい指標は分析しても傾向が読み取れません。

四半期毎に発表される豪州物価指標はCPIに注目しておけば十分です。

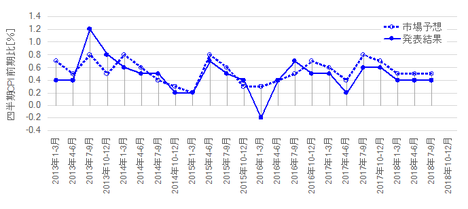

7月26日に発表された4-6月期CPI前年比は+1.9%でした。1-3月期の+2.1%を下回ったものの、まだ2016年1-3月期を起点とする上昇基調は維持されています。

10月25日に発表された7-9月期CPI発表は、前期比が+0.6%、前年比が+1.8%でした。実態指標における7・8・9月集計分の小売売上高前月比が良くなかったことが現れています(CPIと個人消費ないしは小売売上高とは、各国ともに実態差異の方向一致率が高い傾向があります)。

まだ、上昇基調が下降に転じたとは言えませんが、上下どちらに向かうかがわからなくなりました。

次回発表は1月31日となります。

(分析事例) 四半期消費者物価指数 (2017年7月26日発表結果検証済)

四半期CPIの取引には注意点があります。

指標結果に対する反応方向があまり素直とは言えません(事後差異と直後1分足の方向一致率が63%)。後から見てみれば騙しに相当する逆跳幅(逆ヒゲ)も大きく良く発生しています。但し、この騙しは指標発表直後3-10秒以内に収まります(反転します)。

でも安心です。

反応程度はかなり大きくなりがちで、指標結果の良し悪しへの反応持続時間が長いのです。直後1分足終値より直後11分足終値が同方向に伸びていた確率が高いのです(71%)。つまり、指標発表直後の跳びの方向はアテにならないものの、暫く経てば反応方向が定まります。だから無理に欲張って発表時刻を跨いだポジションなんて持たずに、追撃で安全にpipsを稼ぐ方針に徹する方が良いでしょう。

2017年は本指標で3回の取引を行えました。結果、1回の平均取引時間は2分31秒で、1回当たり平均10pips強を稼いでいます。指標単位で3勝(勝率100%)、シナリオ単位で5勝3敗(勝率63%)でした。

なお、シナリオ単位で負けた3回のうち2回は、追撃開始が早すぎて騙されたのです。こうして、過去のデータを調べ直して発表直後の3〜10秒は危ないという経験則を記せるようになった訳です。

【4-5-1.(5) 雇用指標】

先に、失業率と労働参加率の関係を押さえておきましょう。

現在のように失業率が低下してくると、賃金も上昇しがちです。その結果、これまで就業を諦めていた人や躊躇していた人も、仕事に就こうとし始めます。すると、労働参加率が上昇して一時的に失業率の低下が停滞します。

現在の豪州雇用市場はこうした状況にあると捉えられます。

一方、最近のRBA金融政策発表時の声明では、常勤雇用者数の改善に関心が高いことが示されています。つまり、RBAが利上げを先延ばししているのは、雇用の量から質の確保に政策目標が変化したのです。こうした声明内容の変化は、2017年に入って目立つようになったように見受けられます。

11月16日に発表された10月分雇用統計では、新規雇用者数が+0.37万人、失業率は5.4%でした。注目すべき失業率は直近ボトム(2017年5月・10月の5.5%)を下回り、2015年1月の6.4%から低下傾向が続いています。

12月14日に発表された11月分は、新規雇用者数が+6.16万人、失業率は5.4%でした。

常勤雇用者数は前月の+3.1万人から+4.19万人に増加しています。そして、失業率は前月と同じですが、行動者率が前月の65.2%から65.5%に上昇しているので、実質的には失業率も改善と言ってよいでしょう。

12月5日のRBA声明で触れられていたように、雇用内容は改善の兆しが窺えます。

(分析事例) 豪州雇用統計 (2017年8月17日発表結果検証済)

2015年末頃を境に、本指標は反応程度が小さくなりました。とは言え、それでもかなり大きく反応する指標なので、発表時刻を跨いでポジションを持つことには慎重でなければいけません。

過去の傾向から言えば、直後1分足の反応方向は、ー5?失業率の差異[%]+2?新規雇用者数の差異[万人]+1?労働参加率の差異[%]、という判別式符号と80%一致しています(プラスならば陽線、マイナスならば陰線)。式の係数の大きさから言えば、失業率0.1%のズレは、新規雇用者数0.4万人に相当します。この式にはまだ、常勤雇用者数が係数として反映されていません。その検討が必要かも知れません。

追撃は、指標発表後に反応方向を確認したら早期開始に向いています。但し、本指標での取引には注意が必要です。

かなり大きく反応する指標で、直後1分足値幅方向は指標結果に素直な傾向があります。がしかし、直後1分足の逆跳幅が順跳幅より大きくなることが多々あります(無作為サンプル5回で頻度40%)。指標発表時刻を跨いだポジションを持っているときに、こうした動きをされると、例え分析が当たっていても逆方向に大きく動いたときに損切せざるを得ません。だから、通常のやり方では年間を通して思ったほどに稼げません。

これほど騙しが多い指標では、発表直後でなく、10秒待ってじっくりと追撃ポジションを取らないといけません。10秒待ってポジションが取れるような機会を待つしかないので、10秒経つともうポジションが取れないほど跳ねていることもあります。発表直後の跳ねで追撃することは諦め、その後の戻りを狙って追撃ポジションを取るべきでしょう。よって、反応が大きい指標の割に稼ぎにくいのです。

でも間違えないように。稼ぎにくくても損するよりマシです。

そして、発表から1分を過ぎたら早期利確した方がよいと思われます(1分経過を待たずに利確すできるなら、その方が良い)。その後の追撃は、短期利確の繰り返して行った方が良いでしょう。直後1分足跳幅よりも直後11分足跳足が超えて反応を伸ばしたことは、両者が方向一致したときですら70%に達していません。

比較的早い時期に反応が伸びから縮みに移行しやすい指標です。

と、偉そうなことを記しても、本指標での取引は、2017年に3回行い1勝2敗(勝率33%)です。シナリオ単位では6勝2敗(勝率75%)なので、年間の利益は25pips確保できたものの、ちょっと問題があります。

2018年に問題点を詳しく分析し、もっと負けにくさを研鑽したいと思います。

以上

タグ: 豪州,NZ,オーストラリア,ニュージーランド,金融政策,政策金利,RBA,RBNZ,景気指標,NAB企業景況感指数,四半期CPI,四半期PPI,雇用統計,AUD,NZD,AUDJPY,NZDJPY

【このカテゴリーの最新記事】

- no image