?@ 非農業部門雇用者数増減

(以下「NFP」と略記)

?A 失業率

?B 平均時給前月比

(以下「平均時給」と略記)

を用います。

本稿は、過去の指標結果と反応方向の関係を分析することによって、本指標発表前後のUSDJPY取引に役立つ特徴を見出すことがテーマです。そのため一定期間毎に数値を最新に更新しています。加えて、今回の改訂ではいくつか新たな図表を追加し、誤記訂正と文章・構成・取引方針を直しました。まぁ全面改訂です。

なお、この分析は2015年1月集計分〜2018年8月集計分(同年9月発表分までの44回)の発表結果を反映しています。

ーーー$€¥£A$ーーー

結論から述べます。本指標の特徴は以下の通りです。

以下の特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率をさげてしまいがちです。

- 今も代表的な経済指標とは言え、最近の反応は平均的な指標より10pipsぐらい大きい程度です。

本指標は、FRB(米中銀)の法的責務のひとつに雇用の最大化があるため、FRBが緩和/引締といった大きな方針転換期に関心が高まりがちです。直近は、その方針の加速/減速に関心が集まっており、FRB政策に対する本指標のインパクトが小さくなっています。それが本指標への反応を以前よりも小さくしているようです。 - 取引上のポジション決定の論拠としては弱いものの、NFPと平均時給は、発表結果の上下動の大きさに比べて市場予想がほぼ一定のため、取引上有用な反動を起こしやすいという特徴があります。

NFPが26万人以上だった翌月や平均時給が+0.4%以上か0%以下だった翌月は、翌月に市場予想を超えた反動を起こしがちです。 - せっかく大きく反応する指標で、大きな損失を被るのは馬鹿げています。大きく動くのだから、そこそこに着実に稼いだ方が毎年の利益を増やせます(と思います)。

指標発表後は、早期に追撃開始して早期の利確を狙います。発表から1分を過ぎたら、平均的には上下動が直後1分足終値を目指して動きがちなことを利用します。但し(最近はそんなこと起きませんが)直後1分足跳幅が70pipsに達したら、少し待って直後1分足終値がつく頃に再追撃を開始すると良いでしょう。

過去の傾向に基づく具体的な取引方針は?V節末尾に記載しています。

本指標に関する説明と上記結論の論拠を以下に示します。

?T.指標分析

以下、事前差異(=市場予想ー前回結果)と事後差異(=発表結果ー市場予想)と実態差異(発表結果ー前回結果)の関係を多用します。差異がプラスのとき陽線・マイナスのとき陰線と対応していれば、反応が素直だと言うことにします。

【1.1 指標概要】

米国雇用統計は、市場の関心が最も高い経済指標です。

過去に最も反応に影響したのはNFP(非農業部門雇用者数)ですが、最近は平均時給への注目が高まっています。以前にFRB(米中銀)幹部が平均時給の伸びに関心がある旨、述べたからです。インフレが進むのに賃金が上昇しなければ、いずれ成長が腰折れしてしまいます。だから、FRBは平均時給の上昇に関心がある訳です。

直近(2018年9月28日)のFOMC声明での雇用に関する現状認識は「雇用の伸びは概してここ数か月堅調で、失業率は低いまま」でした。そして「力強い労働市場の状況」を挙げて「緩やかな利上げがこの状況に整合する」と結論づけていました。他にも「米国経済は成長と適度なインフレが持続している」旨が記されていました。

さて、市場の関心が平均時給に移った頃から、本指標への反応は小さくなっています。

平均時給が順調に伸びている間は、FOMCで示される見通しに雇用統計が影響を与えないと考えられているからでしょう。その見通しというのは、ドットチャート(FOMCメンバーによる先行き金利水準予測)のことです。直近のドットチャートでは、2018年12月〜2020年末までに0.25%ずつ5回の利上げが行わる予測となっています。

【1.2 指標推移】

過去の市場予想と発表結果の推移を以下に示します。

市場予想は発表直前の値を用い、発表結果は後に修正値が発表されても定時発表値のままを用います。これは本指標の推移そのものより、指標発表直前直後の反応程度や反応方向との関係を重視しているためです。

以下の図は本記事の更新とは別に、適宜、最新のものに差し替えます。

まずはNFPです。

市場予想は発表結果の推移と関係なく安定しています。

「やる気あるのか」と思っていたら、2017年9月集計分では、急落を見事に当てています。がしかし、後から見ればこのときの予想と結果の差は許容できるものの、そのときの発表直前にこれほどの下降予想を更に下回ると「賭ける」ことはできません。なぜなら、それ以前に大きく発表結果が落ち込んだときには急落を当てていないから、です。

ちなみに、2017年9月集計分と翌10月集計分で大きく変化しているのは、フロリダを始めとする南東部諸州へのハリケーン被害が原因です。

そんなことより、市場予想が「やる気あるのか」というぐらい安定している指標では、過大反動をアテにして取引する方法があります。

前月が良かった翌月に前月よりも悪くなりがちでも、取引に有益な情報とは言えません。けれども、前月が良かった翌月に、翌月の市場予想を下回るほどの悪化が起きがちなら、取引に有益な情報と言えます。

こうした過大反動をアテにするには、前月の指標結果がどれだけ高い数値なら、あるいはどれだけ低い数値なら翌月に過大反動を起こしがちなのか、予め調べておく必要があります。

例えば、発表結果が27万人以上だったことは過去5回あります。この5回のうち、翌月の発表結果が市場予想を下回ったことは4回です(期待的中率80%)。基準を26万人以上に緩和すると7回のうち5回(同71%)、25万人に緩和すると9回のうち5回(同56%)、と期待的中率は下がっていきます。

一方、発表結果が10万人以下だったことは過去3回しかありません。この3回のうち翌月の発表結果が市場予想を上回ったことは2回です。基準を12万人以下に緩和すると4回のうち2回、14万人以下に緩和すると6回のうち3回、です。

つまり、 発表結果が26万人以上だった翌月は市場予想を下回る反応が起きる可能性が高く、発表結果が悪かった翌月は市場予想を上回れるかどうかわからない 、ということが結論になります。

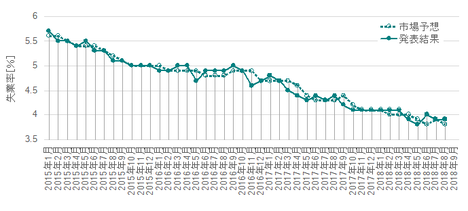

次に失業率です。

資料によって数値は異なりますが、米国ではマクロ視点で失業率3.5〜3.8%付近で完全雇用と見なせるそうです。既に完全雇用かそれに近い状態にあることがわかります。

ほぼ完全雇用状態という認識があれば、 しばらくは予想との0.1%程度の乖離は反応方向への影響が小さい はずです。

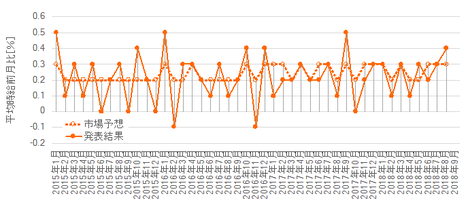

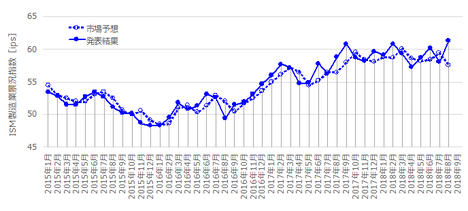

最後に平均時給です。

この図を一見、発表結果が+0.4%以上か0%以下になると、翌月は戻していることに気づきます。がしかし、取引上はもう少し突っ込まないと、それが役立つ情報か否か判断できません。

これも過大反動の傾向有無を調べておきましょう。

発表結果が+0.4%以上だったことは、過去7回あります。うち1回は前回発表なので、戻しが起きるか否かまだわかりません。残る6回のうち、5回は翌月に市場予想を下回り、1回は市場予想同値です。

発表結果が0%以下だったことは、過去6回あります。この6回のうち4回は翌月に市場予想を上回っています。

計12回のうち9回が翌月に市場予想を超える反動を起こしています。

以上のことから、 本指標平均時給は、前月が+0.4%以上か0%以下だった翌月に市場予想を超える反動を起こしがち だと言えます(期待的中率75%)。

数値を緩和してみましょう。

前月が+0.3%以上だった月は過去20回あります(最後の1回は前回なので、ここでの母数を19回とします)。その翌月に市場予想を下回ったことは13回です(期待的中率68%)。

同様に、前月が+0.1%以下だった月は過去14回あります。その翌月に市場予想を上回ったことは9回です(期待的中率64%)。

条件を緩和しても、この程度までなら悪い数字ではありません。

こうした反動が起きやすい原因は、市場予想が過去+0.2〜0.3%程度で安定しているのに対し、発表結果は市場予想よりも毎月大きく上下動しがちな特性があるから、です。

因果関係がしっかりしている以上、先々数値や期待的中率が変化しても、この傾向はアテにできる と言えるでしょう。

【1.3 指標結果良否判定方法】

複数の項目の発表結果が改善と悪化に相反することがあります。その場合、それぞれの項目の改善や悪化の程度も問題になりますが、どの項目がどれだけ反応方向に影響を与えるのか、予めわかっていない困ります。よって、発表項目毎に事前差異・事後差異と実態差異をそれぞれ求め、どの項目がどれだけ反応方向に影響するのかを、ある時点における過去の実績に基づき求めておきます。

こうして求めた回帰式を(どちら側に反応するのかの)判別式と呼ぶことにします。

例えば、事後差異判別式は、

- 1?NFPの事後差異[万人]ー10?失業率の事後差異[%]+30?平均時給の事後差異[%]

です。過去の事後差異(発表結果ー市場予想)をこの式に代入し、この式の解がプラスのとき陽線、マイナスのとき陰線に対応する、と仮定します。すると、過去の実際の直後1分足との方向一致率は86%です。

本指標は、発表結果の市場予想に対する良し悪しに非常に素直に反応 してきた実績があります。但しそれは例えば、平均時給の事後差異0.1%が、失業率の事後差異0.3%かNFPの事後差異0.3万人で相殺されることを知っていてこそ、非常に素直に反応すると言えます。

同様に、事前差異判別式は、

- 1?NFPの事前差異[万人]+15?失業率の事前差異[%]ー2?平均時給の事前差異[%]

です。過去の実績から言えば、この式の解の符号と直前10-1分足は71%の方向一致率があります。

本指標は、市場予想の前回結果に対する良し悪しに素直に反応しがち です。

最後に、実態差異判別式は、

- 1?NFPの実態差異[万人]ー15?失業率の実態差異[%]+30?平均時給の実態差異[%]

です。過去の実績から言えば、この式の解の符号と直後11分足は77%の方向一致率があります。

本指標は、発表結果の前回結果に対する良し悪しに素直に反応しがち です。

以後は、これら「判別式の解」やその「符号」を、特に断りなく単に「事前差異」「事後差異」「実態差異」と略記します。解の値を示しているのか、解の符号を示しているのかは、前後の文脈から判断願います。

【1.4 指標間一致性分析】

本項は別途追記します。

?U.反応分析

分析は、反応程度の大きさだけを取り上げる方法と、反応方向だけを取り上げる方法と、それらを事前に示唆する予兆がないか、について行います。

【2.1 反応概要】

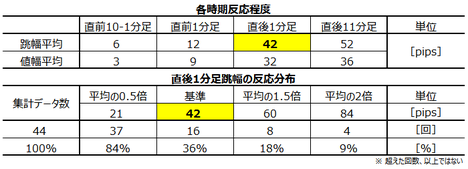

過去の 4本足チャート の各ローソク足平均値と、最も指標結果に素直に反応する直後1分足跳幅の分布を下表に纏めておきます。

指標結果に最も素直に反応しがちな直後1分足跳幅は過去平均で42pipsにも達しています。反応は大きく、発表時刻を跨いでポジションを持つことには慎重でなければいけません。

但し、この平均値を超えて反応を伸ばしたことは過去36%と、ざっくり3回に1回です。そして、直後1分足跳幅が22pips〜42pipsの範囲に収まったことは48%と、全体の半数近くになっています。

但し、直後1分足跳幅は、特に大きいときほど一瞬で跳んで、跳んだ直後の動きも早くなりがちです。そのため、最近の直後1分足値幅がどうなっているかを次項で調べておきます。

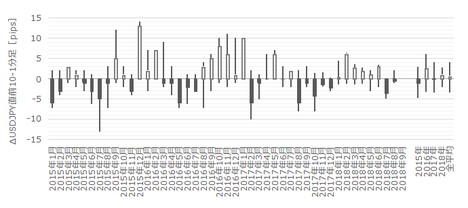

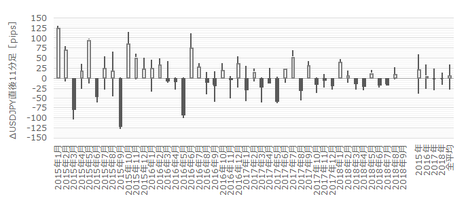

【2.2 期間推移】

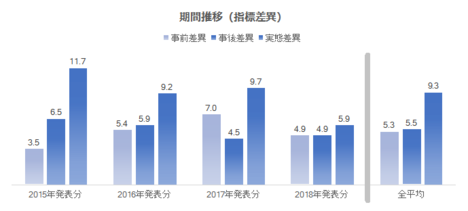

下図は、1年毎に区切った直前10-1分足と直後1分足と直後11分足の反応程度の推移です。この図では、反応の方向を無視して大きさだけを比べるため、データは絶対値の平均値を用いています。絶対値というのは、例えば−1も1も大きさを1と見なすことです。

2015年の反応が突出して大きく、2018年の反応はそれまでより小さくなっています。

次に、1年毎に区切った事前差異・事後差異・実態差異の判別式の解の平均値の推移を下図に示します。このデータも絶対値処理しています。

指標差異と反応差異のふたつの図を見比べると、反応程度は事前差異と事後差異と関係がないようです。事前差異と事後差異がともに大きな数値となっています。これは市場予想がアテにならないことを示しています。

当り前です。前述のように、本指標の市場予想はNFPと平均時給が「やる気あるのか」というぐらいほぼ一定だからです。

但し、次項に述べるように事後差異と直後1分足の関係は、個別に見ると、そこそこの相関があります。全体を見るのと個別に見るのとでは、結論が異なることがあります。

市場予想が絡まない実態差異は、直後1分足・直後11分足と相関があるかも知れません。 本指標は、他の多くの指標と違って、実態差異の大小が反応程度の大小と相関している可能性があります 。

【2.3 個別反応分析】

個別反応分析は、勝率よりも期待値を重視して取引するための分析です。合理的とは言えるものの、例え連敗が続いてもずっと同じやり方で取引を続ける不屈さが必須です。

多くの指標では、事後差異と直後1分足の方向一致率が高くなりがちなことがわかっています。けれども、事後差異の大きさと直後1分足値幅が比例的になる指標は少ないこともわかっています。

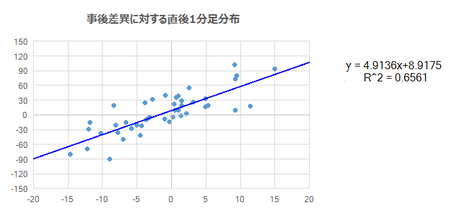

事後差異判別式の解(横軸)と直後1分足終値(縦軸)の関係を下図に示します。

相関係数R^2値は0.66で、R値は√0.66=0.81です。回帰線に対し上下に平均20%程度のズレは、相関がないとは言えません。平均なので、もっと大きなズレも頻発します。相関が高いとも言えません。

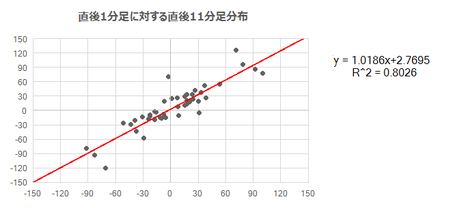

次に、直後1分足終値(横軸)と直後11分足終値(縦軸)の分布を下図に示します。

こちらの相関係数R^2値は0.80で、R値は√0.80=0.89です。回帰式の係数は1.02で、平均的には直後11分足終値は直後1分足終値付近になりがちです。

勝率よりも期待値を重視する方は、発表から1分を過ぎたら直後1分足終値を基準にすれば良いでしょう。陽線のとき直後1分足終値を下回ればロング、上回ればショート、という方法があります。

この方法は、ポジションをオーダーする時点では指標結果にまだ順張りでも(まだ発表から数分後です)、チャートの動きに逆張りとなってしまいます。利確/損切の目安をしっかり守れないと、長期的に必ず負けてしまうので、初心者には向きません。

【2.4 回数反応分析】

回数反応分析は、何よりも勝率を重視するための分析です。程度を問題にせず、比較対象同士の大小関係や方向一致した回数だけに注目します。けれども、利確や損切のタイミングを見切れないと、分析結果を活かせないという欠点があります。

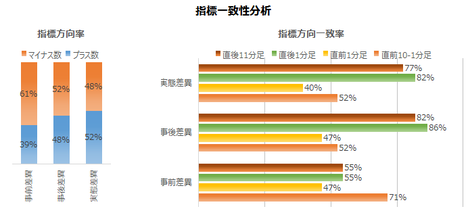

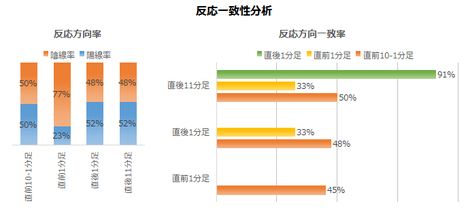

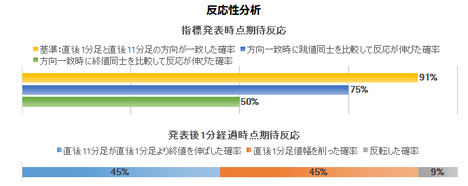

指標一致性分析 は、各差異と反応方向の一致率を調べています。 反応一致性分析 は、先に形成されたローソク足と後で形成されるローソク足の方向一致率を調べています。

指標発表前の予兆は、事前差異と直前10-1分足との方向一致率が71%あります。そして、直前1分足は過去陰線率77%で偏りがあります。

発表後は、事後差異と直後1分足の方向一致率が86%となっており非常に素直です。直後1分足と直後11分足の方向一致率も91%と高く、反転リスクは小さいことがわかります。

その方向は、直前1分足との方向一致率が33%(不一致率67%)となっています。

次に 反応性分析 で、過去発表後に反応を伸ばしたか否かを調べます。

直後1分足と直後11分足との方向一致率は91%です。その91%の方向一致時だけに注目すると、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは75%です。

けれども、その91%の方向一致時すら、直後1分足値幅よりも直後11分足値幅が長くなったことは50%しかありません。全ての場合では、直後1分足と直後11分足の終値同士を比べて反応を伸ばしていたことは45%と、50%を切っています。

?V.取引方針

以下に過去の直前10-1分足・直前1分足・直後1分足・直後11分足の 始値基準ローソク足 を示し、それぞれの期間の取引方針を纏めておきます。

【3.1 直前10-1分足】

下図は直前10-1分足の始値基準ローソク足です。

直前10-1分足の過去平均跳幅は6pips、同値幅は3pipsです。事前差異との方向一致率は71%で、逆跳幅が順跳幅よりも長くなったことは3回(頻度7%)しかありません。

この期間は、 事前差異判別式の解の符号がマイナスならショート、プラスならロングで、利確/損切の目安は3・4pips ぐらいにしておけば良いでしょう。

また、直前10-1分足跳幅が10pips以上だったことは8回あります。このとき跳ねた方向に直後1分足が反応したことは3回です。つまり直前10-1分足跳幅が大きくても、それが直後1分足の反応方向を示唆しているとは言えません。

直前10-1分足が大きく動いても、慌てて釣られてはいけません。

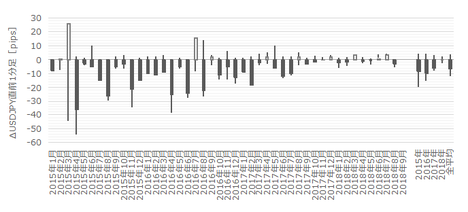

【3.2 直前1分足】

次に、下図は直前1分足の始値基準ローソク足です。

直前1分足は過去平均跳幅が12pips、過去平均値幅が9pipsです。そんじょそこらの指標発表直後と同じぐらい動きます。直前1分足の過去陰線率は77%と、偏りがあります。

けれども、上図から最近の動きを見ると、それほど大きく動いていない上に陰線率もそれほど高くありません。 当面、この期間の取引は見合わせた方が無難 です。

直前1分足跳幅が20pips以上だったことは過去7回(頻度16%)あります。

この7回の直前1分足が跳ねた方向と直後1分足の方向は4回一致しています。直前1分足跳幅が大きくても、それが直後1分足の反応方向を示唆しているとは言えません。慌てて釣られてはいけません。

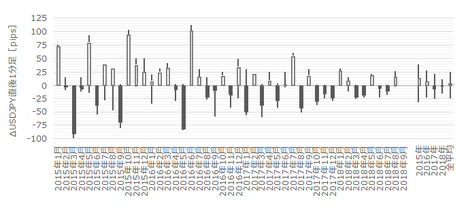

【3.3 直後1分足】

そして、下図は直後1分足の始値基準ローソク足です。

直後1分足の過去平均跳幅は42pips、過去平均値幅は32pipsです。但し、2018年に限れば、平均跳幅は23pips・平均値幅は16pipsと、以前に比べてかなり小さくなっています。大きく反応すると思っているときに思ったほど反応しないと、利確・損切のタイミングを逸してしまいます。

注意しましょう。

指標発表時刻直前のポジションはあまり勧められません 。負けたときのダメージが大きすぎます。1.2項に述べた反動が期待できるときだけにしましょう。

過大反動を利用した取引は、前月のNFP結果が26万人以上だったときに市場予想を下回りがちなことと、前月の平均時給が+0.4%以上か0%以下だった翌月に過大半藤を起こしがちなことが、ポジションの根拠たり得ます。

けれども、NFPと平均時給がともに過大反動を期待できるときなど、何年に1回しか起きません。次善の策は、 NFPと平均時給のどちらかに過大反動が期待できるとき、もう一方の事前差異が過大反動方向と同じときにポジションをオーダー です。

でも、このポジションはあまり勧められません。いつも同じやり方で長期に亘る期待値で稼ぐ方法です。

発表後の追撃は早期開始、早期終了 です。

直後1分足と直後11分足との方向一致率は91%で、その91%の方向一致時に直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは75%です。けれども、その91%の方向一致時すら、直後1分足値幅よりも直後11分足値幅が長くなったことは50%しかありません。全ての場合では、直後1分足と直後11分足の終値同士を比べて反応を伸ばしていたことは45%と、50%を切っています。

さっと注文してさっと利確(損切)です。

【3.4 直後11分足】

最後に直後11分足を下図に示します。

直後11分足の過去平均跳幅は52pips、過去平均値幅は36pipsです。但し、2018年に入ってからは、平均跳幅が26pips、平均値幅が17pipsと過去平均の半分しかありません。

過去の傾向では、直後11分足終値は直後1分足終値とほぼ同じになります(2.3項参照)。 発表から1分を過ぎたら、直後1分足終値を基準に順張りと逆張りの機会を窺う ことになります。

直後1分足跳幅が70pips以上になったことは過去7回あります。この7回のうち6回で、直後1分足終値がつく頃に追撃開始すると、直後11分足跳幅が平均30pips伸びています。この追撃の利確目安を15pipsにすると、6回のうち5回、30pipsにすると2回、利確できています。

直後1分足跳幅が75pipsに達したら、直後1分足終値がつくまで待って15pipsを狙って追撃 です。

ーーー$€¥£A$ーーー

整理しておきます。

- 直前10-1分足は、事前差異判別式の解の符号がマイナスならショート、プラスならロングで、利確/損切の目安は3・4pipsぐらいで良いでしょう。

- NFPと平均時給のどちらかに過大反動が期待できるとき、もう一方の事前差異が過大反動方向と同じとき、その方向にポジションをオーダーします。発表直後の跳ねで利確/損切です。

- 発表直後の追撃は早期開始、早期終了です。

- 直後1分足跳幅が70pipsに達したら、同終値がつく頃まで待って追撃し15pipsの利確を狙います。但し、直後11分足終値がつくまで伸び続けたことは少なく、発表から数分で15pipsの利幅に達しなければ、どこかで決済しておいた方が良いでしょう。

- 直後1分足終値を基準に、それを上回れば直後1分足終値に向けた戻しを狙って指標結果に対し逆張り、下回れば再反転して直後1分足終値に向けて指標結果に対し順張りの機会を窺います。目安は3pips程度を狙える場合です。

最後の方針は気を付けましょう。 本指標発表後の基本は常に順張りです 。指標発表からの10分間に一方向に反応が伸び続ける場合、逆張りなんてやるべきじゃありません。あくまで、発表後10分間に方向が定まらない場合にしか通用しないやり方です。

方向が定まらない場合というのは、例えば、最初の数分間で1分毎に陽線と陰線が交互に現れるときです。その場合も、発表から10分を過ぎると、どの時点かで一方向に反応が伸び続けることが多いようです。 指標結果に対する反応の過去の傾向を分析できるのは、せいぜい指標発表前後10分程度ということをお忘れなく 。

?W.分析結論

本指標の特徴は以下の通りです。

以下の特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率をさげてしまいがちです。

- 今も代表的な経済指標とは言え、最近の反応は平均的な指標より10pipsぐらい大きい程度です。

本指標は、FRB(米中銀)の法的責務のひとつに雇用の最大化があるため、FRBが緩和/引締といった大きな方針転換期に関心が高まりがちです。直近は、その方針の加速/減速に関心が集まっており、FRB政策に対する本指標のインパクトが小さくなっています。それが本指標への反応を以前よりも小さくしているようです。 - 取引上のポジション決定の論拠としては弱いものの、NFPと平均時給は、発表結果の上下動の大きさに比べて市場予想がほぼ一定のため、取引上有用な反動を起こしやすいという特徴があります。

NFPが26万人以上だった翌月や平均時給が+0.4%以上か0%以下だった翌月は、翌月に市場予想を超えた反動を起こしがちです。 - せっかく大きく反応する指標で、大きな損失を被るのは馬鹿げています。大きく動くのだから、そこそこに着実に稼いだ方が毎年の利益を増やせます(と思います)。

指標発表後は、早期に追撃開始して早期の利確を狙います。発表から1分を過ぎたら、平均的には上下動が直後1分足終値を目指して動きがちなことを利用します。但し(最近はそんなこと起きませんが)直後1分足跳幅が70pipsに達したら、少し待って直後1分足終値がつく頃に再追撃を開始すると良いでしょう。

過去の傾向に基づく具体的な取引方針は?V節末尾に記載しています。

ーーー$€¥£A$ーーー

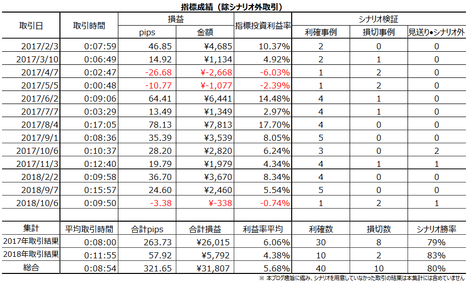

下表は、2018年10月の本指標発表以降、適宜、最新のものに差替えを行っていきます。以下は、2018年10月7日に差し替えています。

取引成績は、この分析に記載方針に沿って実際に取引を行った結果だけを纏めています。実際に取引した結果以外は、例え事前方針が妥当だったとしてもここには含みません。また、事前方針に挙げていない取引(方針外取引)の成績は、この表には含めていません。

実際の取引は、例え結果的に陽線だったとしても終値1秒前まで長い陰線側へのヒゲをずっと形成していたりします。そういった場合、事前のその期間の取引方針がロングが正解かショートが正解か、わかりません。実際の取引で利確できたか損切せざるを得なかったかだけが公平な判定基準だと言えます。そして、方針外取引をここに含めると、事前分析の有効性が後日検証できなくなってしまいます。

取引方針の記述を、勝ちやすく・分析結果を誤解しにくく・自己裁量部分がわかるように、進歩・改善していくしかありません。記述はがんじがらめ過ぎても取引がうまくいきません。その兼ね合いが難しいので、試行錯誤しています。

勝率には問題ないものの、やや取引時間が長くなりがちです。指標発表毎に平均25pips利確で、1分足1本当たり約2.8pipsのペースとなっています。影響持続時間が長い指標なので、これは仕方ありません。

利確/損切の目安を守り、目安がないときは順張り中心に過去の各種平均値をアテにすれば、他の指標と違って大きく伸びるときに一気に稼げます。反応が大きくないときも、方針を堅持するスタイルを崩さず、いずれ大きく伸びるチャンスを待つことが大事です。

臨機応変ではホンモノに上手くないと勝てません。ホンモノではない自覚があってこそ、分析を続けることができます。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

注記以上

OANDA社には「FX会社を選ぶ基準はスプレッドとキャッシュバックキャンペーンだけではない」と公言するだけの特徴があります。

まず「OANDA FX ラボ」の分析画面です。個人ブログでその分析画面をコピー・ペーストして用いている事例はよく見受けられます。これは無許諾転載なら著作権法に触れますが、そういう事例でよく転載されているのが、同社の分析画面です。それぐらい同社は綺麗でわかりやすい分析画面となっています。

次にNDD (No Dealing Desk)方式での約定を行っていることです。NDD方式というのは、顧客のオーダーをOANDA社を介さずに市場レートで処理する方式のことです。通常、FX会社は、注文状況や市場の様子を考慮しつつ、調整しながらレートを提示しているため、実勢レートのズレやスプレッドに開きが生じがちです。その心配がない点が同社特徴と言えます。

そして、1通貨単位での取引というのは日本でもSBI FXトレード社が行っていますが、秒単位でのスワップ付与というのは日本で聞いたことがありません。驚きです。

広告以上

【このカテゴリーの最新記事】

- no image