この分析の調査範囲は、2015年以降に「市場予想通り利上げ」が行われた6回の事例を取り上げています。事例数が少ないため、一貫した傾向があるように見えても、それが今後も通用する傾向か否かはわからない、というのが正直なところです。

ーーー$€¥ーーー

米国が政策金利を変更すると、影響は世界に及びます。

日欧のように自国金利が安くても経済基盤に信頼のおける国では、生保や年金機構に代表される長期投資プレーヤーが一定の米国債購入に動くはずです。だってそうでしょう。もし運用期間中の平均年利が2.5%ならば、30年後の受け取り額は2.1倍(税引前)です。

けれども、途上国のように将来を見据えて社会インフラを整備中の国は困ります。

国内資金が乏しいからこそ、高金利で海外資金を集めていたのです。それなのに、米国債のように信用度が高い債券が高金利になって安全に運用できるなら、誰もリスクの大きな途上国の債券を買いません。それどころか、既に投資してくれいた人たちさえも、資金を引きあげてしまいます。

その穴を埋めるためには、更に高金利にせざるを得なくなります。けれども、例えば高い金利で鉄道を敷設すれば、その返済のために運賃や運営費が高くならざるを得ません。それに、自国が高金利なら国内で資金を実業に投資する企業が育ちません。鉄道だけでなく、道路でも通信でも学校でも病院でも同じことです。

そんな国の通貨価値は下がって当然で、それが事態をなお一層悪化させることでしょう。

FRB(FOMC)がインフレを予防しつつ雇用の最大化を図るのは法的責務として当然のことにせよ、それは現政権の相対的アメリカファーストの政策目標とも合致している訳です。

なんてこったい、と言ってる国は世界中に多くあることでしょう。

ーーー$€¥ーーー

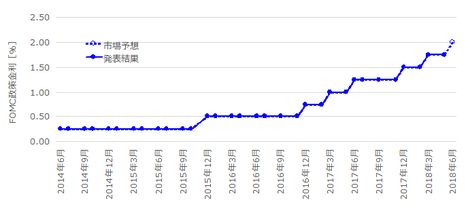

最近の米国政策金利の推移を下図に示します。

この間、6回の利上げが行われています。

2015年12月、

2016年12月、

2017年3月、

2017年6月、

2017年12月、

2018年3月、

です。そして、2018年は3回か4回の利上げが行われると、市場は予想しています。

毎回0.25%の利上げなら、2018年末には2.25%〜2.5%に達していることになります。2019年以降も利上げ継続をFRB幹部がアナウンスしている以上、最終的に3〜4%まで利上げが継続される、と見込まれています。

またこの間、利上げは全て市場予想通りに行われました。FRBは米国の利上げが世界経済に与える影響を知っており、予め市場が金融政策変更の影響を折り込めるように配慮します。確か、2017年3月の利上げでは、市場の見立てが利上げと見送りとに二分されていました。すると、わざわざFRB議長が市場に利上げを折込んでおくような発言をしたぐらいです。

米国金融政策は、市場との対話を十分に行い不意打ちによる混乱を嫌う、という特徴があります。

ーーー$€¥ーーー

今回6月のFOMCでは利上げが予想されています。前回(5月3日)FOMC議事要旨は次の通りです。

- 現状について、?@ 雇用の伸びが堅調、失業率は低いまま、?A 家計支出の伸びは昨年10-12月期に比べて緩やかになったものの、 企業の設備投資は引き続き堅調に伸長、?B インフレ率・コアインフレ率はともに+2%に近づき、将来のインフレ率を示唆する指標が急変する兆しはない、との認識が示されました。

- 今後について、?@ 金融政策の運営姿勢の更なる緩やかな調整によって、経済活動が中期的に緩やかなペースで拡大し、労働市場の状況は力強さを維持、?A インフレ率は中期的に目標の+2%近辺で推移すると予想、?B 経済見通しが上下にブレる可能性は概ね均衡、と見込まれていました。

- 金融政策について、?@ 雇用と物価の状況はFF金利の一段の緩やかな引上が正当化されるとの方針を示し、?Aその 一方、当面のFF金利が長期的に到達すると見込まれる水準を下回って推移する可能性を指摘、?B 但し、雇用と物価の状況次第で、FF金利の誘導目標を変更することを申し添えています。

わかりにくい点も多いものの、「雇用と物価の状況はFF金利の一段の緩やかな引上が正当化される」という部分がポイントです。

市場では今回の利上げを見こしており、今回発表を直前に控えた現時点では、焦点が今年の利上げがあと1回か2回かに絞られつつあります。

ーーー$€¥ーーー

まずは大きく捉えましょう。

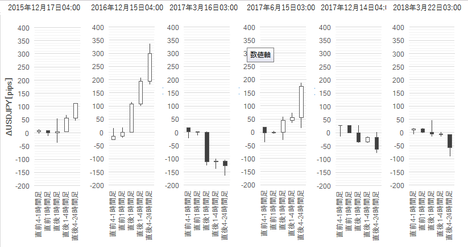

下図は、FOMC政策金利発表の前日から4週後までの窓無し始値基準ローソク足です。基準はFOMC政策金利発表翌週の始値で、左から2つ目のローソク足です。

既に米金利が高いためか、以前とは違って翌週からは陽線で反応することが多いようです。

次に視点をもっと拡大してみましょう。基準はFOMC政策金利発表時の始値で、左から3つ目のローソク足です。

反応は徐々に小さくなっているように見えます。

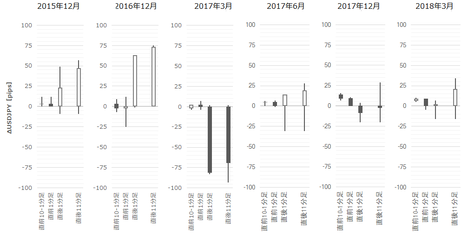

更に視点をもっと拡大してみます。いつもの直前10-1分足〜直後11分足の図です。

以上

ーーー注記ーーー

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。詳細は 「1. FXは上達するのか」 もしくは 孤独な英国人は減ったのか を参照願います。

以上

【このカテゴリーの最新記事】

- no image