この広告は30日以上更新がないブログに表示されております。

新規記事の投稿を行うことで、非表示にすることが可能です。

広告

posted by fanblog

2018年01月03日

2018年1月3日24:00発表ー米国景気指標「12月集計分ISM製造業景況指数」(結果検証済)

?T.事前投稿

ブログの日時は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?U.事後検証」のタイトル行付近に記載しています。

本指標の反応分析は こちら です。

今回発表は2017年12月集計分です。

同時に米国11月集計分建設支出も発表されるようですが、そんなものは全く気にしなくても構いません。本指標発表前後には本指標への予想・結果でUSDJPYは動きます。

むしろ、04:00に公表予定のFOMC議事録の方がよっぽど嫌な感じです。

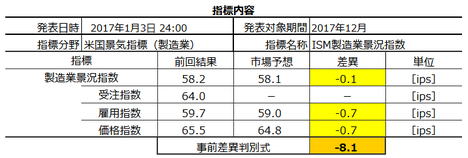

下表に指標要点を纏めておきます。

前掲の分析結果に基づくシナリオは以下の通りです。

- 指標発表後は、反応方向を確認次第、追撃開始です。

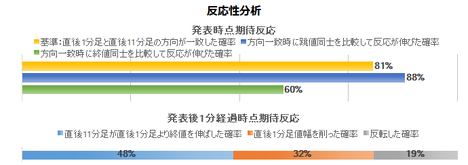

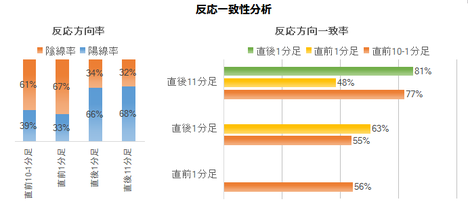

論拠は、直後1分足と直後11分足との方向一致率が79%あり、この79%の方向一致時だけに注目したときの直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことが81%に達しているためです。指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

そして、そのポジションは指標発表から1分を過ぎたら、早めに利確の機会を窺うべきです。直後1分足跳幅と直後11分足値幅とは、過去平均値が一致しています。ポジション長持ちは、利確どころか損切に繋がりかねません。 - いわゆる「抜けたら追う」べきポイントは、直後1分足値幅が陰線で8pips以上・陽線で20pips以上の場合です。

直後1分足終値を見て値幅がこの閾値を超えていたら、追撃は徹底です。

直後11分足のヒゲの長さは、過去平均で全幅の30%です。これを目安に上下動を見ながら、反復徹底しても良いでしょう。

補足します。

同月集計分のNY連銀製造業景況指数(以下、NY連銀と略記)とPhil連銀製造業景況指数(以下、Phil連銀と略記)の実態差異符号が一致していれば、ISM製造業景気指数(以下、ISMと略記)の実態差異符号も方向一致する確率が72%となります。

がしかし、同じ12月集計分のNY連銀実態差異はマイナスで、Phil連銀実態差異はプラスになっていました。

よって当月は、指標発表時刻を跨いだポジションはなしです。

以上

?U.事後検証

以下は、2018年1月6日に追記しています。

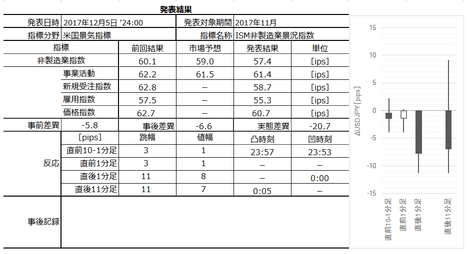

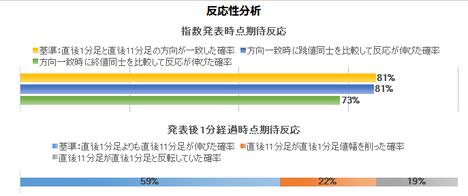

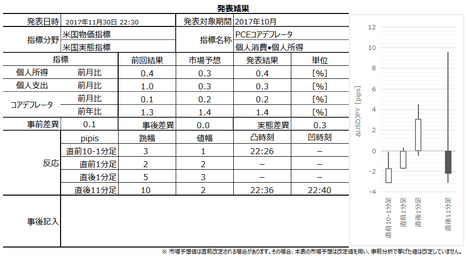

指標結果と反応を纏めておきます。

結果は景況指数が前回・予想を上回り、反応は陽線でした。

指標内訳を見ると、受注指数と価格指数が上昇し、雇用指数は低下していました。

FRBは、雇用に関し満足を示しており物価上昇に不満足なのだから、この結果は良い結果です。受注が良いことは、この先の実態指標に良い影響がある兆しなので、これも良い結果です。受注指数は直近ピークだった2017年9月集計分(64.6)を上抜けました。

反応は過去平均に対しやや小さく、これは4時間後にFOMC議事録公表が予定されていたため仕方ありません。一部報道で、2018年の利上げがペースダウン(回数減)を囁く市場関係者の声が紹介されていたため、陽線が大きく伸びる可能性は低くなっていました。

取引は、寝てしまって取引できませんでした。冬時間はどうも苦手です。

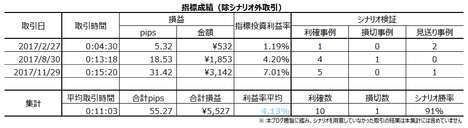

取引はできなかったものの、シナリオは検証しておきましょう。

- 指標発表後は、反応方向を確認次第、追撃開始の予定でした。

リアルタイムでチャートを見ていないので何とも言えませんが、10pips跳ねたところで追撃ポジションを取っていたら損切、それ未満で追撃開始できていれば利確できたでしょう。

直後1分足と直後11分足との方向は一致したものの、直後1分足と直後11分足を見比べると、跳幅は上抜けできずに値幅を僅かに伸ばしています。

過去の傾向では、跳幅が上抜けて値幅は同値付近です。

分析を外したか当てたか、ちょっと判断に迷います。

ただ、勝てても負けても数pipsだったでしょうから、もう考えるのを止めます。 - いわゆる「抜けたら追う」べきポイントは、直後1分足値幅が陰線で8pips以上・陽線で20pips以上の場合です。直後1分足終値を見て値幅がこの閾値を超えていたら、追撃は徹底のつもりでした。

結果は9pipsなので、このシナリオはボツだったことになります。

以上

2017年12月10日

4-2-1. 米国政策決定指標(2017年版加筆途中)

本稿は順次、今年中に追記しながら完成していきます。

景気指標の発表結果予想では、ふたつの指標の上昇基調・下降基調といったトレンド一致を論拠にすることはできます。がしかし、先に発表された指標結果の良し悪しを論拠に、後で発表される指標結果の良し悪しを予想することはできません。

11月3日に発表された10月分ISM製造業景況指数発表は60.1でした。

12月5日に発表された11月分集計結果は、景況指数(+57.6)を始め、事業活動も新規受注も雇用指数も価格指数といった主要項目全てが軒並み前回を下回りました。

それらを総合した実態差異は△20.7となっています。本指標の実態差異判別式は、4?景況指数実態差異+2?事業活動実態差異、です。この判別式の解が+20を上回るか△20を下回ったことは、2015年1月集計分以降で今回を除き、過去に14回(頻度41%)あります。そして、この判別式の解が+20を上回るか△20を下回った翌月は、実態差異判別式の解の符号が前月と反転したことが12回(反転率86%)あります。つまり、来月は本指標実態差異がプラス化する期待的中率が86%です。

本指標は、そういう意味(実態差異が+20を上回るか△20を下回るかしたこと)で、翌月発表が前月の反動で反転します。「反動」で悪化や改善が起きるとは、こういう傾向を指しています。覚えておきましょう。

(分析事例) ISM非製造業・総合景況指数 (2017年12月5日発表結果検証済)

ISM非製造業景況指数には妙な特徴があります。市場予想が前回結果よりも低めになりがち(70%)という傾向があります。がしかし、実際の発表結果が前回結果を下回ったことは41%です。つまり、市場予想がアテにならない指標だと言っても良いでしょう。

過去の傾向では、反応方向が素直なものの、反応程度があまり大きくありません。利確や損切の目安は10pips程度と見込み、反応を伸ばしそうなときは短期取引を繰り返した方が良さそうです。直後1分足終値を超えて直後11分足終値が伸びていたことは48%です。

つまり、稼ぐためには反応方向を見極めてからでなく、指標発表時刻を跨いでポジションを取らないといけません。

けれども、本指標に先立って同月集計分が発表されているUM消費者信頼感指数速報値やCB消費者信頼感指数との実態差異方向一致率は高くありません。特に、前週に発表された同月集計分のCB消費者信頼感指数と本指標との方向一致率は40%未満しかありません。

「米国景況感への相場観」がなければ、大きくは勝てない訳です。

とは言え、そんなものがなければ、地道に稼ぐしかありません。ここでの「地道」というのは、反転を恐れながら追撃で稼ぐようなシナリオで取引(短期取引)することです。

2017年は、本指標でほぼ毎月11回の取引を行いました。結果、指標単位では10勝1敗(勝率91%)、シナリオ単位では25勝8敗(勝率76%)でした。1回の取引で平均7分5秒を要して、年間66pipsを稼いでいます。これは、1回当たり+11pipsで、本指標への反応の過去平均値(直後1分足値幅が11pips、直後11分足値幅が16pips)であることを踏まえると、悪くありません。

2018年も今年と同様の取引方法でやっていきましょう。

景気を表すのは新規雇用者数と失業率で、これらについては既にFRB幹部も満足しています。だから、最近は景気を後押しする平均時給の伸びが注目されています。インフレ圧力が強まっているのに、賃金が伸びなければいずれ好調な個人消費が減少に転じ、それが経済成長を阻むと考えられているから、です。

雇用指標は、ADP民間雇用者数と雇用統計で取引します。

10月4日に発表された9月分ADP民間雇用者数は13.5万人で、ここ数年にない少なさでした。この原因は9月にフロリダ等を襲ったハリケーンの影響で、浸水被害も広範囲に及びました。翌月以降の復興で一時的な雇用改善が期待されていました。

11月1日の10月分雇用者数は23.5万人、12月6日の11月分雇用者数は18.5万人でした。ADP民間雇用者数の市場予想は、やる気あるのかというぐらい毎月ほぼ一定です。10月分こそ予想を大きく上回ったものの、11月分はほぼ予想通りとなり、ハリケーンによる一部州での臨時雇用者増の影響は無くなったという解説も散見されました。

(分析事例) ADP民間雇用者数 (2017年12月6日発表結果検証済)

ADP民間雇用者数は、毎週木曜に発表される週次新規失業保険申請件数の4週平均値と、実態差異の増減が逆相関の関係にあります。2017年だけを見る限り、この増減逆相関の関係は的中率80%となっています。計算方法がやや面倒なため、詳細は分析事例記事での考えをご参照ください。

また、直前1分足が10pips以上跳ねたときは、直後1分足との方向一致率が80%(過去5回のうち4回)となっています。特に、直前1分足が陽線で、且つ、10pips以上跳ねたときだけは、過去3回の事例でともに直後1分足が陽線となっています。この話は、指標発表前1分間だけでなく、それを2-3分前まで10pipsの大きな跳ねがあれば、直後1分足方向を示唆していると拡大解釈しても良いでしょう。

初期反応程度の平均は16pipsで、これは平均的な指標です。但し、直近3回の直後1分足跳幅は平均7pipsしかありません。当面、平均より低めの反応となる可能性が高いでしょう。

直後1分足と直後11分足の方向一致率が高く、且つ、それらの戻り比率も小さいことから、追撃は早期開始した方が良いでしょう。

特に、直後1分足が陰線で10pips以上の値幅を持つなら、追撃は徹底しても良いでしょう。

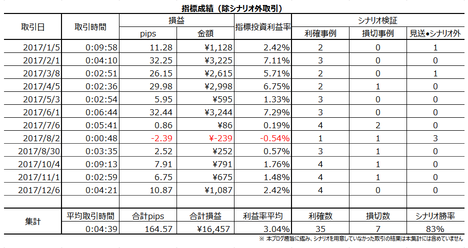

2017年は、本指標で毎月計12回の取引を行いました。結果、指標単位では11勝1敗(勝率92%)、シナリオ単位では35勝7敗(勝率83%)でした。1回の取引で平均4分39秒を要して、年間165pipsを稼いでいます。これは、1回当たり+14pipsで、本指標への反応の過去平均値(直後1分足値幅が11pips、直後11分足値幅が14pips)であることを踏まえると、悪くありません。

2018年も同様の方法で取引を続けて良いでしょう。

10月6日に発表された9月分雇用統計は、ADPと同様にハリケーンの影響でここ数年にないNFPが減少しました。NFPがマイナスとなったのは、いったい何年なのかわからないぐらい久しぶりです。

11月3日の10月分NFP増減はその反動もあって+26.1万人、12月8日の11月分NFP増減は+22.8万人でした。失業率は単調に低下し続けていて、10月分・11月分は4.1%まで低下しています。これは米国の場合、ほぼ完全雇用に近い状態と言われています。

次回発表は2018年1月5日です。

ここ数年、雇用者数への関心は低下しています。数年前とは異なり、反応は平均時給の増減が起きたときに大きくなりがちです。平均時給の市場予想は、平均的にはほぼ+0.2%となっています。

毎月0.2%の時給アップは1年で見ると+2.4%増にしかなりません。これは、具体的に数字を当てはめて考えると、時給1000円の労働者が1年後に1024円にしか昇給していないということです。好景気の米国でこの数字は、最近の日本の法定最低賃金の上昇より小さい訳です。これではいくら景気が良くても、個人消費が増えるはずなく、小売で値上げや高額商品が売れないのも当然です。

(分析事例) 雇用統計 (2017年12月8日発表結果検証済)

最も指標結果に素直に反応する直後1分足跳幅は過去平均で49pipsです。反応が大きいため、指標発表時刻を跨いでポジションを持つことは慎重でなければいけません。

以前に比べると、最近の反応は少しずつ小さくなっています。けれども、ここ3回の平均は40pipsを下回っているものの、それでもかなり大きく跳ねる指標です。

雇用統計発表前の解説記事には、先行指標としてADP民間雇用者数やISMの雇用指数が挙げられることが多いようです。がしかし、それら先行指標の良し悪しと雇用統計の良し悪しは、増減方向すらあまり一致しません。先行指標は、数か月・数年に亘る上昇・下降といったトレンドこそ一致しても、単月毎の結果予想には役立ちません。

その代わり、雇用統計では指標発表前日から値動きが始まることが多く見られます。最終的に、直前10-1分足は、1?NFP増減事前差異[万人]+15?失業率事前差異[%]ー2?平均時給事前差異[%]、という判別式で求めた解の符号と、方向一致率が75%に達しています。

同様に、1?NFP増減事後差異[万人]ー10?失業率事後差異[%]+30?平均時給事後差異[%]、という判別式で求めた解の符号は、直後1分足との方向一致率が85%です。かなり指標結果に素直に反応することがわかります。

けれども、NFP増減と平均時給と失業率とは単位が異なるため、判別式の係数が複雑です。計算が面倒で暗算に向かないので、指標発表直後は平均時給>NFP増減の順に反応に結び付くと思っておけば良いでしょう。

発表から1分を過ぎると、それ以前のポジションは一旦利確の機会を探った方が良さそうです。そして、発表から10分を過ぎた頃に、再度の追撃可否をチャートと相談すると良いでしょう。やみくもに追撃ポジションを長持ちしたり、追撃を繰り返したりするやり方には向いていない指標です。動きが早く大きくなりがちなので、反転に即応できないやり方には向いていません。

取引中にチャートから目を離す訳にはいきません。

2017年は、本指標でほぼ毎月計10回の取引を行いました。結果、指標単位では8勝2敗(勝率80%)、シナリオ単位では30勝8敗(勝率79%)でした。1回の取引で平均8分を要して、年間264pipsを稼いでいます。これは、1回当たり+26pipsで、本指標への反応の過去平均値(直後1分足値幅が36pips、直後11分足値幅が40pips)であることを踏まえると、やや少ないようです。

原因は、雇用統計の直後1分足跳幅は反応が大きすぎる(過去平均48pips)ため、指標発表時刻を跨いだポジションが取れないことと、上下動が大きく追撃が難しいことと、追撃に本ブログ対象期間外の発表後10分を経過してからのことが多いため、です。無理をして本指標で負けると、その月の収益がマイナスになりかねません。雇用統計は、追撃や反転待ちでリスクを下げた取引をしても、そこそこ稼げる指標なのです。

【4-2-4.景気指標】

景気指標の発表結果予想では、ふたつの指標の上昇基調・下降基調といったトレンド一致を論拠にすることはできます。がしかし、先に発表された指標結果の良し悪しを論拠に、後で発表される指標結果の良し悪しを予想することはできません。

(3-1) 総合・非製造業

(3-1-3) ISM製造業景況指数

11月3日に発表された10月分ISM製造業景況指数発表は60.1でした。

12月5日に発表された11月分集計結果は、景況指数(+57.6)を始め、事業活動も新規受注も雇用指数も価格指数といった主要項目全てが軒並み前回を下回りました。

それらを総合した実態差異は△20.7となっています。本指標の実態差異判別式は、4?景況指数実態差異+2?事業活動実態差異、です。この判別式の解が+20を上回るか△20を下回ったことは、2015年1月集計分以降で今回を除き、過去に14回(頻度41%)あります。そして、この判別式の解が+20を上回るか△20を下回った翌月は、実態差異判別式の解の符号が前月と反転したことが12回(反転率86%)あります。つまり、来月は本指標実態差異がプラス化する期待的中率が86%です。

本指標は、そういう意味(実態差異が+20を上回るか△20を下回るかしたこと)で、翌月発表が前月の反動で反転します。「反動」で悪化や改善が起きるとは、こういう傾向を指しています。覚えておきましょう。

(分析事例) ISM非製造業・総合景況指数 (2017年12月5日発表結果検証済)

ISM非製造業景況指数には妙な特徴があります。市場予想が前回結果よりも低めになりがち(70%)という傾向があります。がしかし、実際の発表結果が前回結果を下回ったことは41%です。つまり、市場予想がアテにならない指標だと言っても良いでしょう。

過去の傾向では、反応方向が素直なものの、反応程度があまり大きくありません。利確や損切の目安は10pips程度と見込み、反応を伸ばしそうなときは短期取引を繰り返した方が良さそうです。直後1分足終値を超えて直後11分足終値が伸びていたことは48%です。

つまり、稼ぐためには反応方向を見極めてからでなく、指標発表時刻を跨いでポジションを取らないといけません。

けれども、本指標に先立って同月集計分が発表されているUM消費者信頼感指数速報値やCB消費者信頼感指数との実態差異方向一致率は高くありません。特に、前週に発表された同月集計分のCB消費者信頼感指数と本指標との方向一致率は40%未満しかありません。

「米国景況感への相場観」がなければ、大きくは勝てない訳です。

とは言え、そんなものがなければ、地道に稼ぐしかありません。ここでの「地道」というのは、反転を恐れながら追撃で稼ぐようなシナリオで取引(短期取引)することです。

2017年は、本指標でほぼ毎月11回の取引を行いました。結果、指標単位では10勝1敗(勝率91%)、シナリオ単位では25勝8敗(勝率76%)でした。1回の取引で平均7分5秒を要して、年間66pipsを稼いでいます。これは、1回当たり+11pipsで、本指標への反応の過去平均値(直後1分足値幅が11pips、直後11分足値幅が16pips)であることを踏まえると、悪くありません。

2018年も今年と同様の取引方法でやっていきましょう。

【4-2-1.(5) 雇用指標】

景気を表すのは新規雇用者数と失業率で、これらについては既にFRB幹部も満足しています。だから、最近は景気を後押しする平均時給の伸びが注目されています。インフレ圧力が強まっているのに、賃金が伸びなければいずれ好調な個人消費が減少に転じ、それが経済成長を阻むと考えられているから、です。

雇用指標は、ADP民間雇用者数と雇用統計で取引します。

ーーー$€¥ーーー

10月4日に発表された9月分ADP民間雇用者数は13.5万人で、ここ数年にない少なさでした。この原因は9月にフロリダ等を襲ったハリケーンの影響で、浸水被害も広範囲に及びました。翌月以降の復興で一時的な雇用改善が期待されていました。

11月1日の10月分雇用者数は23.5万人、12月6日の11月分雇用者数は18.5万人でした。ADP民間雇用者数の市場予想は、やる気あるのかというぐらい毎月ほぼ一定です。10月分こそ予想を大きく上回ったものの、11月分はほぼ予想通りとなり、ハリケーンによる一部州での臨時雇用者増の影響は無くなったという解説も散見されました。

(分析事例) ADP民間雇用者数 (2017年12月6日発表結果検証済)

ADP民間雇用者数は、毎週木曜に発表される週次新規失業保険申請件数の4週平均値と、実態差異の増減が逆相関の関係にあります。2017年だけを見る限り、この増減逆相関の関係は的中率80%となっています。計算方法がやや面倒なため、詳細は分析事例記事での考えをご参照ください。

また、直前1分足が10pips以上跳ねたときは、直後1分足との方向一致率が80%(過去5回のうち4回)となっています。特に、直前1分足が陽線で、且つ、10pips以上跳ねたときだけは、過去3回の事例でともに直後1分足が陽線となっています。この話は、指標発表前1分間だけでなく、それを2-3分前まで10pipsの大きな跳ねがあれば、直後1分足方向を示唆していると拡大解釈しても良いでしょう。

初期反応程度の平均は16pipsで、これは平均的な指標です。但し、直近3回の直後1分足跳幅は平均7pipsしかありません。当面、平均より低めの反応となる可能性が高いでしょう。

直後1分足と直後11分足の方向一致率が高く、且つ、それらの戻り比率も小さいことから、追撃は早期開始した方が良いでしょう。

特に、直後1分足が陰線で10pips以上の値幅を持つなら、追撃は徹底しても良いでしょう。

2017年は、本指標で毎月計12回の取引を行いました。結果、指標単位では11勝1敗(勝率92%)、シナリオ単位では35勝7敗(勝率83%)でした。1回の取引で平均4分39秒を要して、年間165pipsを稼いでいます。これは、1回当たり+14pipsで、本指標への反応の過去平均値(直後1分足値幅が11pips、直後11分足値幅が14pips)であることを踏まえると、悪くありません。

2018年も同様の方法で取引を続けて良いでしょう。

ーーー$€¥ーーー

10月6日に発表された9月分雇用統計は、ADPと同様にハリケーンの影響でここ数年にないNFPが減少しました。NFPがマイナスとなったのは、いったい何年なのかわからないぐらい久しぶりです。

11月3日の10月分NFP増減はその反動もあって+26.1万人、12月8日の11月分NFP増減は+22.8万人でした。失業率は単調に低下し続けていて、10月分・11月分は4.1%まで低下しています。これは米国の場合、ほぼ完全雇用に近い状態と言われています。

次回発表は2018年1月5日です。

ここ数年、雇用者数への関心は低下しています。数年前とは異なり、反応は平均時給の増減が起きたときに大きくなりがちです。平均時給の市場予想は、平均的にはほぼ+0.2%となっています。

毎月0.2%の時給アップは1年で見ると+2.4%増にしかなりません。これは、具体的に数字を当てはめて考えると、時給1000円の労働者が1年後に1024円にしか昇給していないということです。好景気の米国でこの数字は、最近の日本の法定最低賃金の上昇より小さい訳です。これではいくら景気が良くても、個人消費が増えるはずなく、小売で値上げや高額商品が売れないのも当然です。

(分析事例) 雇用統計 (2017年12月8日発表結果検証済)

最も指標結果に素直に反応する直後1分足跳幅は過去平均で49pipsです。反応が大きいため、指標発表時刻を跨いでポジションを持つことは慎重でなければいけません。

以前に比べると、最近の反応は少しずつ小さくなっています。けれども、ここ3回の平均は40pipsを下回っているものの、それでもかなり大きく跳ねる指標です。

雇用統計発表前の解説記事には、先行指標としてADP民間雇用者数やISMの雇用指数が挙げられることが多いようです。がしかし、それら先行指標の良し悪しと雇用統計の良し悪しは、増減方向すらあまり一致しません。先行指標は、数か月・数年に亘る上昇・下降といったトレンドこそ一致しても、単月毎の結果予想には役立ちません。

その代わり、雇用統計では指標発表前日から値動きが始まることが多く見られます。最終的に、直前10-1分足は、1?NFP増減事前差異[万人]+15?失業率事前差異[%]ー2?平均時給事前差異[%]、という判別式で求めた解の符号と、方向一致率が75%に達しています。

同様に、1?NFP増減事後差異[万人]ー10?失業率事後差異[%]+30?平均時給事後差異[%]、という判別式で求めた解の符号は、直後1分足との方向一致率が85%です。かなり指標結果に素直に反応することがわかります。

けれども、NFP増減と平均時給と失業率とは単位が異なるため、判別式の係数が複雑です。計算が面倒で暗算に向かないので、指標発表直後は平均時給>NFP増減の順に反応に結び付くと思っておけば良いでしょう。

発表から1分を過ぎると、それ以前のポジションは一旦利確の機会を探った方が良さそうです。そして、発表から10分を過ぎた頃に、再度の追撃可否をチャートと相談すると良いでしょう。やみくもに追撃ポジションを長持ちしたり、追撃を繰り返したりするやり方には向いていない指標です。動きが早く大きくなりがちなので、反転に即応できないやり方には向いていません。

取引中にチャートから目を離す訳にはいきません。

2017年は、本指標でほぼ毎月計10回の取引を行いました。結果、指標単位では8勝2敗(勝率80%)、シナリオ単位では30勝8敗(勝率79%)でした。1回の取引で平均8分を要して、年間264pipsを稼いでいます。これは、1回当たり+26pipsで、本指標への反応の過去平均値(直後1分足値幅が36pips、直後11分足値幅が40pips)であることを踏まえると、やや少ないようです。

原因は、雇用統計の直後1分足跳幅は反応が大きすぎる(過去平均48pips)ため、指標発表時刻を跨いだポジションが取れないことと、上下動が大きく追撃が難しいことと、追撃に本ブログ対象期間外の発表後10分を経過してからのことが多いため、です。無理をして本指標で負けると、その月の収益がマイナスになりかねません。雇用統計は、追撃や反転待ちでリスクを下げた取引をしても、そこそこ稼げる指標なのです。

以上

4-2-3. 米国収支関連指標(2017年最終版)

最近は毎月400億ドル台の貿易赤字が続いています。毎月400億ドルという大きさは、年間で日本の国家予算近い規模の赤字ということです。米国の経済規模というのは本当にすごいのですね。

貿易赤字の国別内訳(2016年)は、中国3470億USD、EU1463億USD、日本689億USD、メキシコ632億USD、カナダ112億USD、です。

中国に対しては先の米大統領のアジア歴訪で、複数年で2500億USDの覚書を締結しました。メキシコ・カナダとはNAFTA再交渉をしていますが、今年中に話が纏まる気配はありません。EU・日本には、個別にFTA締結を求めているものの、その協議には始まってもいません。

昨年2016年の貿易赤字は前年比+0.4%の5023億USDで、2017年は1-10月分で4518億USDとなっています。毎月400億USDを超える赤字が続いていることを踏まえると、今年も昨年の赤字を上回ることは確実でしょう。

11月3日に発表された9月分貿易収支は△435億USDでした。

12月5日に発表された10月分は△487億USDでした。直近ピークだった2017年1月分の△485億USDを僅かに上回る赤字額です。米大統領のツイートもあって赤字が減少するかと思いきや、2017年に入ってからは毎月400億USDをずっと超えています。

次回11月分発表は2018年1月5日です。

(分析事例) 貿易収支 (2017年12月5日発表結果検証済)

本指標は、木曜に発表されるときは週次新規失業保険申請件数と、金曜に発表されるときは雇用統計と、同時に発表されがちです。そうした場合、貿易収支がどうであれ、反応は同時発表される指標の結果に従い、本指標結果が反応に現れることはありません。

ならば、本指標が単独で発表されるときはどうかと言えば、やはり反応が小さく、過去の直後1分足跳幅は平均で6pipsしかありません。事後差異(発表結果ー市場予想)と直後1分足の方向一致率は70%程度あるものの、直後1分足終値を超えて直後11分足終値が反応を伸ばしていたことは50%未満です。つまり、反応の持続時間もありません。

この指標は、赤字規模や国別内訳を論拠に、米政権からの2国間貿易収支に関する牽制発言があり得るため、そのことを知っておくために結果だけ知っておけば良い指標だと言えるでしょう。事前分析に基づく取引にはあまり意味がありません。指標結果がどうあれ、その夜のUSDJPYのトレンドにすぐに呑みこまれてしまいます。

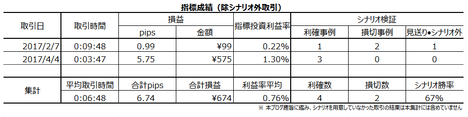

なお、2017年に行われた本指標発表(2016年11月分〜2017年10月分)で、本指標が単独で発表されたことは5回ありました。

そのうち2回で取引を行い、成績は指標単位勝率が100%・シナリオ単位勝率が67%でした。問題は、利確できたのが僅か6.74pipsだったことです。もし、残り3回を全て勝っていても期待pipsは17pipsにしか達しません。これでは、ちょっと反応が大きな指標の取引1回分にしかなりません。

損するよりマシですが、これでは事前分析に力が入りませんよね。

貿易赤字の国別内訳(2016年)は、中国3470億USD、EU1463億USD、日本689億USD、メキシコ632億USD、カナダ112億USD、です。

中国に対しては先の米大統領のアジア歴訪で、複数年で2500億USDの覚書を締結しました。メキシコ・カナダとはNAFTA再交渉をしていますが、今年中に話が纏まる気配はありません。EU・日本には、個別にFTA締結を求めているものの、その協議には始まってもいません。

昨年2016年の貿易赤字は前年比+0.4%の5023億USDで、2017年は1-10月分で4518億USDとなっています。毎月400億USDを超える赤字が続いていることを踏まえると、今年も昨年の赤字を上回ることは確実でしょう。

【4-2-3. 貿易指標】

11月3日に発表された9月分貿易収支は△435億USDでした。

12月5日に発表された10月分は△487億USDでした。直近ピークだった2017年1月分の△485億USDを僅かに上回る赤字額です。米大統領のツイートもあって赤字が減少するかと思いきや、2017年に入ってからは毎月400億USDをずっと超えています。

次回11月分発表は2018年1月5日です。

(分析事例) 貿易収支 (2017年12月5日発表結果検証済)

本指標は、木曜に発表されるときは週次新規失業保険申請件数と、金曜に発表されるときは雇用統計と、同時に発表されがちです。そうした場合、貿易収支がどうであれ、反応は同時発表される指標の結果に従い、本指標結果が反応に現れることはありません。

ならば、本指標が単独で発表されるときはどうかと言えば、やはり反応が小さく、過去の直後1分足跳幅は平均で6pipsしかありません。事後差異(発表結果ー市場予想)と直後1分足の方向一致率は70%程度あるものの、直後1分足終値を超えて直後11分足終値が反応を伸ばしていたことは50%未満です。つまり、反応の持続時間もありません。

この指標は、赤字規模や国別内訳を論拠に、米政権からの2国間貿易収支に関する牽制発言があり得るため、そのことを知っておくために結果だけ知っておけば良い指標だと言えるでしょう。事前分析に基づく取引にはあまり意味がありません。指標結果がどうあれ、その夜のUSDJPYのトレンドにすぐに呑みこまれてしまいます。

なお、2017年に行われた本指標発表(2016年11月分〜2017年10月分)で、本指標が単独で発表されたことは5回ありました。

そのうち2回で取引を行い、成績は指標単位勝率が100%・シナリオ単位勝率が67%でした。問題は、利確できたのが僅か6.74pipsだったことです。もし、残り3回を全て勝っていても期待pipsは17pipsにしか達しません。これでは、ちょっと反応が大きな指標の取引1回分にしかなりません。

損するよりマシですが、これでは事前分析に力が入りませんよね。

以上

2017年12月07日

米国雇用統計発表前後のUSDJPY反応分析(2017年12月8日22:30発表結果検証済)

以下、「?T.反応要点」「?U.指標要点」を事前投稿し、「?V.結果検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?V.結果検証」のタイトル行付近に記載しています。

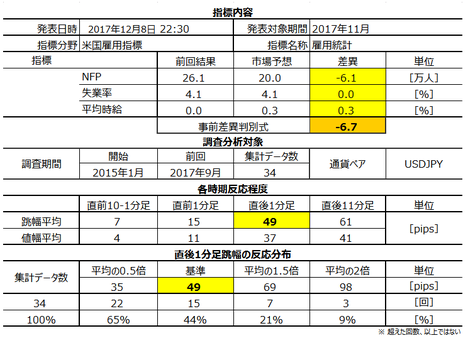

2017年12月8日22:30に米国雇用統計が発表されます。今回発表は2017年11月分の集計結果です。

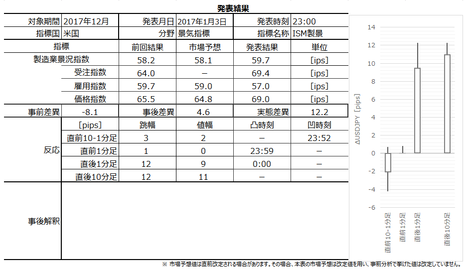

前回結果・市場予想と、以下の分析対象期間と、反応分布は次の通りです。

最も指標結果に素直に反応する直後1分足跳幅は過去平均で49pipsです。反応が大きいため、指標発表時刻を跨いでポジションを持つことは慎重でなければいけません。

以前に比べると、最近の反応は少しずつ小さくなっています。けれども、ここ3回の平均は38pipsと、それでもかなり大きく跳ねる指標です。

直後1分足値幅(x)に対する直後11分足値幅(y)は、回帰式(赤線)の傾きが1程度であり、平均的には反応が伸び悩む指標、と言えます。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

米国雇用統計は、市場の関心が最も高い経済指標として有名です。

過去に最も反応したのはNFP(非農業部門雇用者数)ですが、最近は平均時給への注目が高まっています。これは、以前にFRB幹部が注目していると発言したからです。現在、米国経済は成長とインフレが持続しています。インフレが進むのに賃金が上昇しなければ、いずれ成長が腰折れしてしまいます。だから、FRBは平均時給の上昇に関心があるのです。

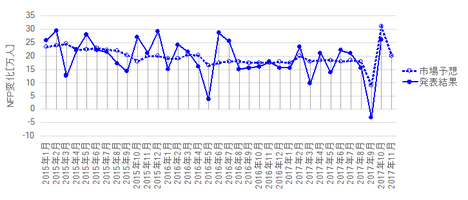

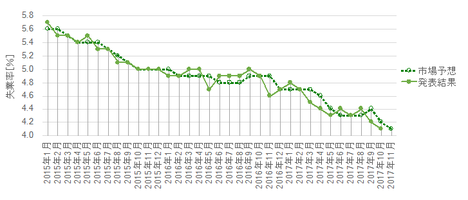

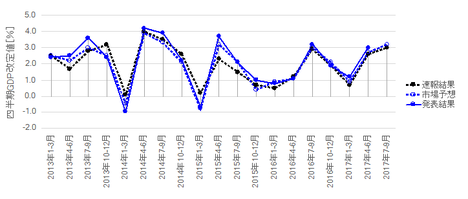

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

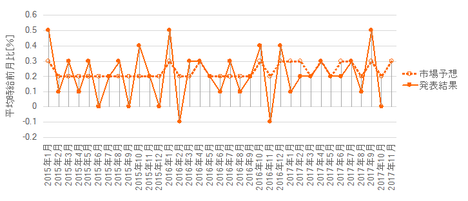

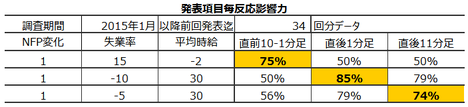

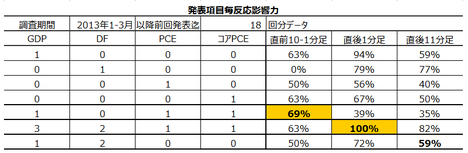

次に、見るべきポイントを絞り込むため、主要項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

事前差異は、市場予想ー前回結果、を表しています。事後差異は、発表結果ー市場予想、を表しています。実態差異は、前回結果ー市場予想、を表しています。

結果、1?NFP増減事前差異[万人]+15?失業率事前差異[%]ー2?平均時給事前差異[%]、という判別式で求めた解の符号(プラスが陽線、マイナスが陰線)は、直前10-1分足との方向一致率が75%です。

同様に、1?NFP増減事後差異[万人]ー10?失業率事後差異[%]+30?平均時給事後差異[%]、という判別式で求めた解の符号は、直後1分足との方向一致率が85%です。

実態差異判別式も高い一致率を示していますが、事後差異よりも一致率が低いので用いることはないでしょう。

指標解説記事でよく引用されるのは、先に発表されたISMの雇用指数やADP民間雇用者数の結果です。がしかし、これらは雇用統計発表直後の反応方向を当てるための判断材料としてアテになりません。

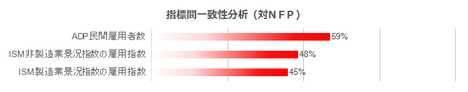

2015年1月分から前回2017年10月分までの34回で確認しておきましょう。

比較対象は、本指標NFP増減と、ISMの雇用指数及びADPの民間雇用者数の実態差異の符号一致率です。符号一致率とは、前月よりプラスだったかマイナスだったか、です。

本指標NFP増減は、ISM製造業景況指数の雇用指数の前月との増減との方向一致率が45%、ISM非製造業景況指数の雇用指数のそれは48%、ADP民間雇用者数とのそれは59%です。前月と当月の増減方向すら一致李が偶然と区別できない程度です。

増減方向が最もアテになるADPについて、もう少し細かく見てみましょう。

アテになりませんね。

他の指標間の関係と同じように、グラフの上昇基調・下降基調といった点はアテに出来ても、単月毎の増減方向を見比べる限り、取引の参考にするには一致率が低すぎます。

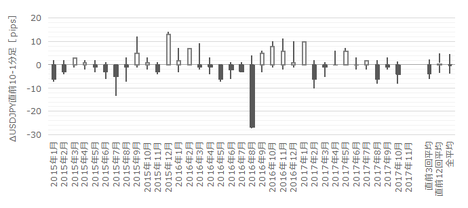

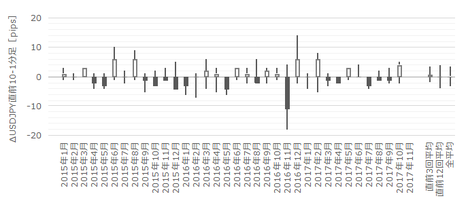

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が7pipsです。跳幅がその1.5倍の10pips以上だったことは過去8回(頻度24%)あります。

この8回の直後1分足跳幅は46pipsで、これは直後1分足の過去全平均49pipsとほぼ同じです。また、この8回の直前10-1分足と直後1分足の方向が一致したことは3回(一致率38%)です。

つまり、直前10-1分足の反応がいつもより大きくても、それが直後1分足の反応程度や方向を示唆しているとは言えません。

次に、直前1分足の過去平均跳幅は15pipsです。15pipsという数字は、多くの指標の発表直後反応と同じぐらい動いています。

この跳幅が20pips以上だったことは過去7回(頻度21%)です。

この7回の直後1分足跳幅の平均は53pipsで、これは過去全平均49pipsとほぼ同じです。そして、このとき直前1分足と直後1分足の方向が一致したことは2回(一致率29%)です。

つまり、直前1分足の反応が20pips以上に達しても、それが直後1分足の反応が大きいとは言えません。但し、こうした場合には、直後1分足が直前1分足と逆方向に反応することが多いようです(71%)。

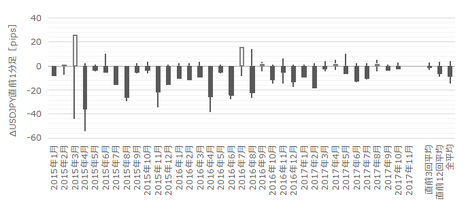

そして、直後1分足の過去平均跳幅と値幅の差は12pips(1ー値幅/跳幅=戻り比率24%)です。直後11分足のそれは20pips(戻り比率32%)です。

反応が大きい指標だけに戻りのpipsも大きいので、高値(安値)掴みには気を付けましょう。

直後1分足の過去平均跳幅は49pipsです。

過去平均の49pipsを超えたことは14回(頻度41%)です。この14回の事例では、直後1分足跳幅を直後11分足跳幅が超えたことが9回(64%)です。終値同士を比較した場合、反応が伸びたことは6回(43%)です。

直後1分足が大きく跳ねても、その後に反応を伸ばし続けるとは言えません。

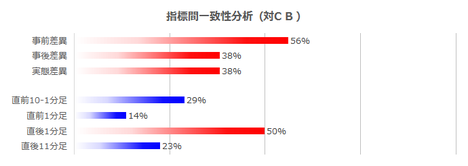

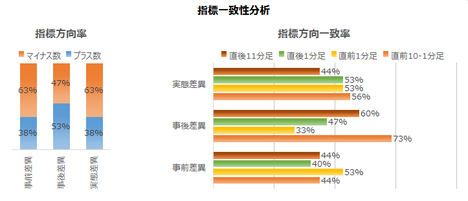

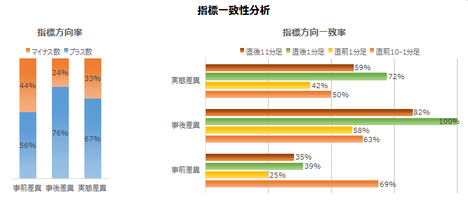

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

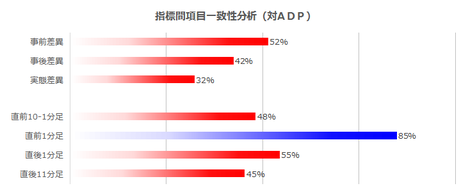

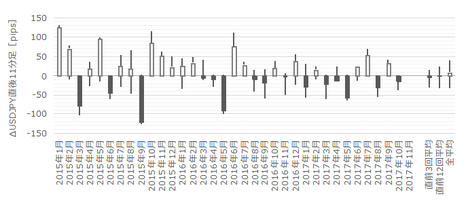

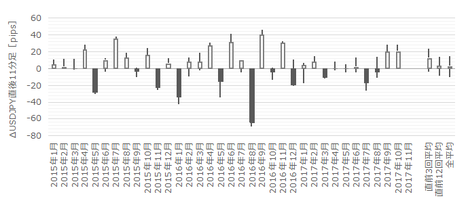

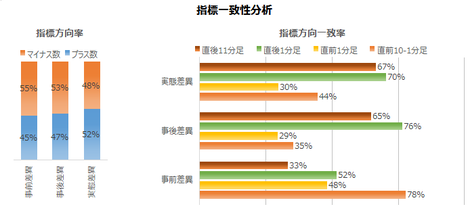

まず、指標一致性分析の結果を下図に示します。

事前差異と直前10-1分足の方向一致率は75%です。今回の事前差異はマイナスなので、直前10-1分足が陰線となる期待的中率が75%ということです。

事後差異と直後1分足・直後11分足の方向一致率がそれぞれ85%・79%となっています。市場予想に対する発表結果の良し悪しに、素直に反応する指標です。

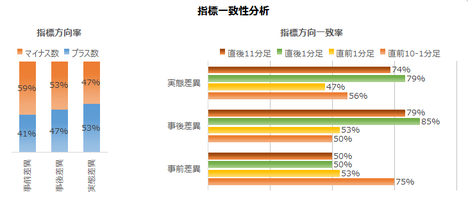

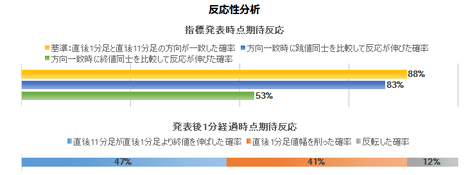

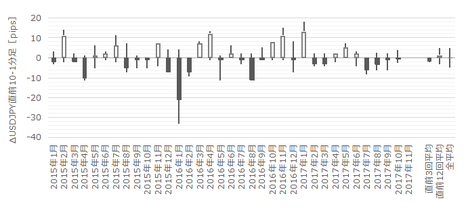

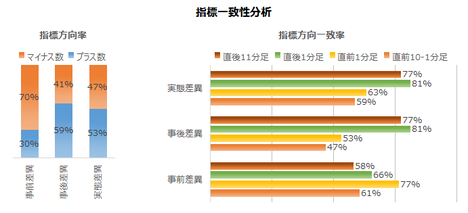

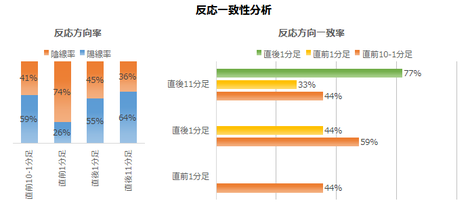

次に、反応一致性分析の結果を下図に示します。

直前1分足は陰線率が82%と、偏りが目立ちます。他のローソク足には、そういった単純で極端な偏りは見受けられません。

そして、直後1分足と直後11分足の方向一致率は85%です。その他、先に形成されたローソク足が、後で形成されるローソク足の方向を示唆している兆しはありません。

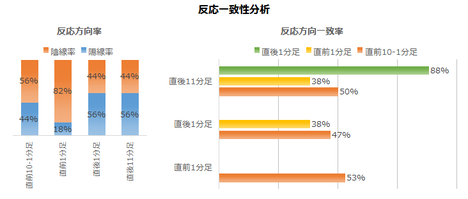

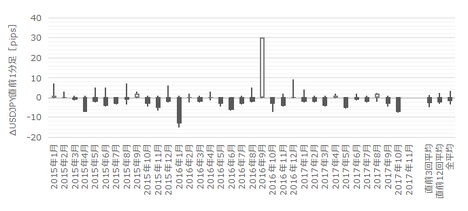

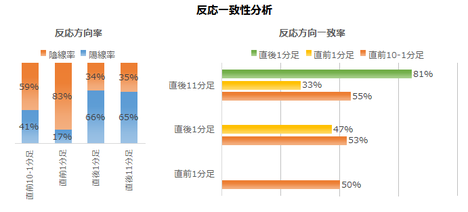

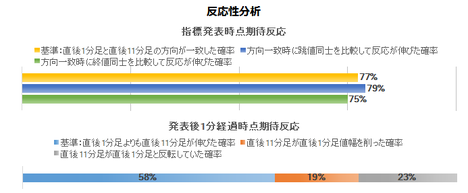

最後に、反応性分析の結果を下図に示します。

直後1分足と直後11分足との方向一致率は88%です。そして、その88%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは83%です。指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びたことは47%です。早期追撃で得たポジションは、指標発表から1分を過ぎたら早めに利確した方が良さそうです。

本指標の特徴は以下の通りです。

以上の本指標特徴を踏まえ、以下のシナリオで取引に臨みます。

以下は2017年12月11日に追記しています。

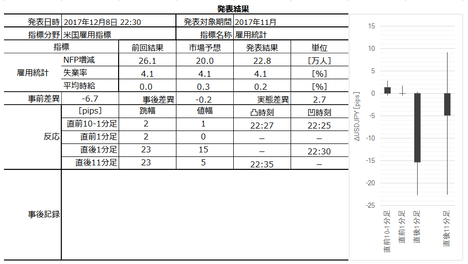

本指標発表結果及び反応は次の通りでした。

結果は、NFP増減が前回を下回り予想を上回り、平均時給が前回を上回ったものの予想を下回りました。反応は陰線で、平均時給が予想を下回ったことに反応したようです。失業率は前回・予想と同値の4.1%でした。

月に1回の愉しみの機会を寝てしまいました。

事前調査分析内容には問題ありません。

今回の結果を判別式に代入すると、事前差異は△6.7、事後差異は△0.2です。直前10-1分足と直後1分足はともに陰線で、判別式の解の符号と一致しました。

事前準備していたシナリオは問題ありません。

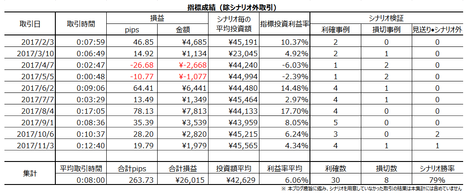

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

今回は取引できなかったものの、2017年の成績を見ておきましょう。

2017年は、本指標でほぼ毎月計10回の取引を行いました。結果、指標単位では8勝2敗(勝率80%)、シナリオ単位では30勝8敗(勝率79%)でした。1回の取引で平均8分を要して、年間264pipsを稼いでいます。これは、1回当たり+26pipsで、本指標への反応の過去平均値(直後1分足値幅が36pips、直後11分足値幅が40pips)であることを踏まえると、やや少ないようです。

原因は、雇用統計の直後1分足跳幅は反応が大きすぎる(過去平均48pips)ため、指標発表時刻を跨いだポジションが取れないことと、上下動が大きく追撃が難しいことと、追撃に本ブログ対象期間外の発表後10分を経過してからのことが多いため、です。無理をして本指標で負けると、その月の収益がマイナスになりかねません。雇用統計は、追撃や反転待ちでリスクを下げた取引をしても、そこそこ稼げる指標なのです。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

?T.反応要点

2017年12月8日22:30に米国雇用統計が発表されます。今回発表は2017年11月分の集計結果です。

前回結果・市場予想と、以下の分析対象期間と、反応分布は次の通りです。

最も指標結果に素直に反応する直後1分足跳幅は過去平均で49pipsです。反応が大きいため、指標発表時刻を跨いでポジションを持つことは慎重でなければいけません。

以前に比べると、最近の反応は少しずつ小さくなっています。けれども、ここ3回の平均は38pipsと、それでもかなり大きく跳ねる指標です。

直後1分足値幅(x)に対する直後11分足値幅(y)は、回帰式(赤線)の傾きが1程度であり、平均的には反応が伸び悩む指標、と言えます。

?U.指標要点

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

米国雇用統計は、市場の関心が最も高い経済指標として有名です。

過去に最も反応したのはNFP(非農業部門雇用者数)ですが、最近は平均時給への注目が高まっています。これは、以前にFRB幹部が注目していると発言したからです。現在、米国経済は成長とインフレが持続しています。インフレが進むのに賃金が上昇しなければ、いずれ成長が腰折れしてしまいます。だから、FRBは平均時給の上昇に関心があるのです。

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

次に、見るべきポイントを絞り込むため、主要項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

事前差異は、市場予想ー前回結果、を表しています。事後差異は、発表結果ー市場予想、を表しています。実態差異は、前回結果ー市場予想、を表しています。

結果、1?NFP増減事前差異[万人]+15?失業率事前差異[%]ー2?平均時給事前差異[%]、という判別式で求めた解の符号(プラスが陽線、マイナスが陰線)は、直前10-1分足との方向一致率が75%です。

同様に、1?NFP増減事後差異[万人]ー10?失業率事後差異[%]+30?平均時給事後差異[%]、という判別式で求めた解の符号は、直後1分足との方向一致率が85%です。

実態差異判別式も高い一致率を示していますが、事後差異よりも一致率が低いので用いることはないでしょう。

ーーー$€¥ーーー

指標解説記事でよく引用されるのは、先に発表されたISMの雇用指数やADP民間雇用者数の結果です。がしかし、これらは雇用統計発表直後の反応方向を当てるための判断材料としてアテになりません。

2015年1月分から前回2017年10月分までの34回で確認しておきましょう。

比較対象は、本指標NFP増減と、ISMの雇用指数及びADPの民間雇用者数の実態差異の符号一致率です。符号一致率とは、前月よりプラスだったかマイナスだったか、です。

本指標NFP増減は、ISM製造業景況指数の雇用指数の前月との増減との方向一致率が45%、ISM非製造業景況指数の雇用指数のそれは48%、ADP民間雇用者数とのそれは59%です。前月と当月の増減方向すら一致李が偶然と区別できない程度です。

増減方向が最もアテになるADPについて、もう少し細かく見てみましょう。

アテになりませんね。

他の指標間の関係と同じように、グラフの上昇基調・下降基調といった点はアテに出来ても、単月毎の増減方向を見比べる限り、取引の参考にするには一致率が低すぎます。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が7pipsです。跳幅がその1.5倍の10pips以上だったことは過去8回(頻度24%)あります。

この8回の直後1分足跳幅は46pipsで、これは直後1分足の過去全平均49pipsとほぼ同じです。また、この8回の直前10-1分足と直後1分足の方向が一致したことは3回(一致率38%)です。

つまり、直前10-1分足の反応がいつもより大きくても、それが直後1分足の反応程度や方向を示唆しているとは言えません。

次に、直前1分足の過去平均跳幅は15pipsです。15pipsという数字は、多くの指標の発表直後反応と同じぐらい動いています。

この跳幅が20pips以上だったことは過去7回(頻度21%)です。

この7回の直後1分足跳幅の平均は53pipsで、これは過去全平均49pipsとほぼ同じです。そして、このとき直前1分足と直後1分足の方向が一致したことは2回(一致率29%)です。

つまり、直前1分足の反応が20pips以上に達しても、それが直後1分足の反応が大きいとは言えません。但し、こうした場合には、直後1分足が直前1分足と逆方向に反応することが多いようです(71%)。

そして、直後1分足の過去平均跳幅と値幅の差は12pips(1ー値幅/跳幅=戻り比率24%)です。直後11分足のそれは20pips(戻り比率32%)です。

反応が大きい指標だけに戻りのpipsも大きいので、高値(安値)掴みには気を付けましょう。

直後1分足の過去平均跳幅は49pipsです。

過去平均の49pipsを超えたことは14回(頻度41%)です。この14回の事例では、直後1分足跳幅を直後11分足跳幅が超えたことが9回(64%)です。終値同士を比較した場合、反応が伸びたことは6回(43%)です。

直後1分足が大きく跳ねても、その後に反応を伸ばし続けるとは言えません。

【3. 定型分析】

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

まず、指標一致性分析の結果を下図に示します。

事前差異と直前10-1分足の方向一致率は75%です。今回の事前差異はマイナスなので、直前10-1分足が陰線となる期待的中率が75%ということです。

事後差異と直後1分足・直後11分足の方向一致率がそれぞれ85%・79%となっています。市場予想に対する発表結果の良し悪しに、素直に反応する指標です。

次に、反応一致性分析の結果を下図に示します。

直前1分足は陰線率が82%と、偏りが目立ちます。他のローソク足には、そういった単純で極端な偏りは見受けられません。

そして、直後1分足と直後11分足の方向一致率は85%です。その他、先に形成されたローソク足が、後で形成されるローソク足の方向を示唆している兆しはありません。

最後に、反応性分析の結果を下図に示します。

直後1分足と直後11分足との方向一致率は88%です。そして、その88%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは83%です。指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びたことは47%です。早期追撃で得たポジションは、指標発表から1分を過ぎたら早めに利確した方が良さそうです。

【4. シナリオ作成】

本指標の特徴は以下の通りです。

- 指標発表から1分間の反応は極めて大きいため注意が必要です。その間の反応方向は、本指標取引に多くのプロが参加するため、個別項目の良し悪しだけでなく総合的な解釈によって決まります。一見すると素直とは言えない場合も散見されます。

1?NFP増減事後差異[万人]ー10?失業率事後差異[%]+30?平均時給事後差異[%]、という判別式で求めた解の符号は、直後1分足との方向一致率が85%です。 - 発表から1分を過ぎると、それ以前のポジションは一旦利確の機会を探った方が良さそうです。そして、発表から10分を過ぎた頃に、再度の追撃可否をチャートと相談すると良いでしょう。やみくもに追撃ポジションを長持ちしたり、追撃を繰り返したりするやり方には向いていない指標です。動きが早く大きくなりがちなので、反転に即応できないやり方には向いていません。

- 指標解説記事でよく引用されるのは、先に発表されたISMの雇用指数やADP民間雇用者数の結果です。がしかし、これらは雇用統計発表直後の反応方向を当てるための判断材料としてアテになりません。

本指標NFP増減は、ISM製造業景況指数の雇用指数の前月との増減との方向一致率が45%、ISM非製造業景況指数の雇用指数のそれは48%、ADP民間雇用者数とのそれは59%です。前月と当月の増減方向すら一致李が偶然と区別できない程度です。

他人の間違った論拠に基づいて自分のポジション方向を決めるぐらいなら、自分で探した論拠に基づく取引を繰り返す方が、きっと先々に役立ちます。忘れないで欲しいのは「わからない」という結論も有効なので、「わかる」とは「どの程度(%)わかる・アテにできるのか」を、自分で決めることです。

以上の本指標特徴を踏まえ、以下のシナリオで取引に臨みます。

- 直前10-1分足は陰線と見込みます。

論拠は、指標一致性分析で事前差異(指標予想ー前回結果)との方向一致率が75%あるため、です。 - 直前1分足は陰線と見込みます。

論拠は、反応一致性分析の結果、過去の陰線率が82%と高いことです。

直前1分足の過去平均跳幅は15pipsもあるので、他の平均的な指標の発表直後と同じぐらい動きます。もし、このローソク足で20pipsも取れたら、もう指標発表後は取引を止めても良いかも知れません。 - もし、直前1分足跳幅が20pipsを超えた(超えそう)なら、指標発表直前にその跳ねと逆方向にポジションを取ります。指標発表直後の跳ねで利確(損切)です。

過去事例では、直前1分足が20pips以上跳ねたことが21%あります。この21%の事例では、直前1分足と直後1分足の方向が一致したことは29%しかありません(逆方向に反応したことが71%)。 - 指標発表後の追撃は早期開始し、発表から1分をを過ぎたら決済のタイミングを計ります。

論拠は、反応性分析の結果に依ります。 - 指標発表から10分経過した頃、再度追撃を行うか否かを決めます。直後1分足跳幅が50pips以上の場合は再追撃です。

以上

2017年12月8日22:30発表

以下は2017年12月11日に追記しています。

?V.発表結果検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

結果は、NFP増減が前回を下回り予想を上回り、平均時給が前回を上回ったものの予想を下回りました。反応は陰線で、平均時給が予想を下回ったことに反応したようです。失業率は前回・予想と同値の4.1%でした。

(5-2. 取引結果)

月に1回の愉しみの機会を寝てしまいました。

【6. 分析検証】

(6-1. 分析検証)

事前調査分析内容には問題ありません。

今回の結果を判別式に代入すると、事前差異は△6.7、事後差異は△0.2です。直前10-1分足と直後1分足はともに陰線で、判別式の解の符号と一致しました。

(6-2. シナリオ検証)

事前準備していたシナリオは問題ありません。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

今回は取引できなかったものの、2017年の成績を見ておきましょう。

2017年は、本指標でほぼ毎月計10回の取引を行いました。結果、指標単位では8勝2敗(勝率80%)、シナリオ単位では30勝8敗(勝率79%)でした。1回の取引で平均8分を要して、年間264pipsを稼いでいます。これは、1回当たり+26pipsで、本指標への反応の過去平均値(直後1分足値幅が36pips、直後11分足値幅が40pips)であることを踏まえると、やや少ないようです。

原因は、雇用統計の直後1分足跳幅は反応が大きすぎる(過去平均48pips)ため、指標発表時刻を跨いだポジションが取れないことと、上下動が大きく追撃が難しいことと、追撃に本ブログ対象期間外の発表後10分を経過してからのことが多いため、です。無理をして本指標で負けると、その月の収益がマイナスになりかねません。雇用統計は、追撃や反転待ちでリスクを下げた取引をしても、そこそこ稼げる指標なのです。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

2017年12月06日

米国雇用指標「ADP雇用統計」発表前後のUSDJPY反応分析(2017年12月6日22:15発表結果検証済)

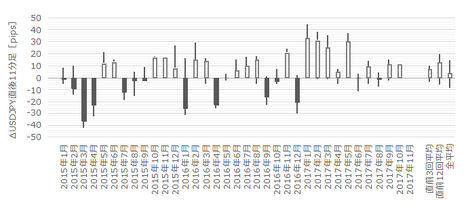

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

グラフは、市場予想の上下動が小さく、発表結果の上下動はかなり大きく見えます。こうした指標では、前月が良ければ翌月が悪く、前月が悪ければ翌月は良くなる、という予想解説が多くなります。

こういうことは確認しておきましょう。

確認は、データを確認できる2015年2月以降前回までの33回で行いました。この期間に前月と翌月の予想と結果の大小関係が入れ替わったことが12回(入れ替わり率36%)ありました。

市場予想後追い型(入れ替わり率30%以下)とまでは言えないものの、それに近い指標です。

前月は発表結果が市場予想を上回りました。市場予想後追い型と見なせば、今月も発表結果が市場予想を上回る期待的中率は64%、ということになります。

ーーー$€¥ーーー

前週分新規失業保険受給申請は毎週木曜に前週分が発表されています。

前週11月30日に発表された申請数4週平均値は23.8万人でした。一方、11月2日に発表された申請数4週平均は22.9万人でした。失業保険受給申請件数は11月に入って増加しています。

そして、失業保険受給申請件数とADP民間雇用者数は、逆相関の関係にあると見なせます(仮説です。逆相関の一致率は定量分析していません)。

もしこの仮説が正しければ、今回の民間雇用者数は前回を下回ります。

過去に遡って調べてみましょう。

下表をご覧ください。項目Aと項目Bとは、符号が2回を除き全て不一致です(不一致率80%)。項目Aは、2017年の前週分失業保険受給申請件数の4週平均値が、前月分に対してどれだけ増減したかを示しています。一方、項目Bは、ADP民間雇用者数の実態差異です。

項目A 項目B

11月分差異 +0.9万人 △?

10月分差異 △2.8万人 +10.0万人

09月分差異 +2.8万人 △10.2万人

08月分差異 +0.8万人 +5.9万人

07月分差異 △0.1万人 +2.0万人

06月分差異 +0.5万人 △9.7万人

05月分差異 △0.5万人 +7.6万人

04月分差異 △0.7万人 △8.9万人

03月分差異 +1.6万人 △3.0万人

02月分差異 △1.4万人 +5.2万人

01月分差異 △0.9万人 +9.4万人

仮説通りに、失業保険受給申請件数と民間雇用者数は、逆相関の関係にあると見なせば、今年に入って期待的中率80%の不一致率です。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が5pipsです。その跳幅が10pips以上だったことは過去3回(頻度9%)あります。

この3回の直後1分足跳幅平均は18pipsで、これは直後1分足跳幅の過去全平均16pipsとほぼ同じです。直前10-1分足跳幅が大きくても、それが直後1分足跳幅も大きくなるとは言えません。また、この3回の直前10-1分足と直後1分足の方向は1回(33%)一致しています。どちらかと言えば、直前10-1分足跳幅が大きいときには、直後1分足は直前10-1分足と逆方向に反応する確率の方が高いものの、事例3回での2回でそれを特徴的偏りとは言えません。

次に、直前1分足の過去平均跳幅は5pipsです。その跳幅が10pips以上だったことは過去5回(頻度15%)あります。

この5回の直後1分足跳幅平均は13pipsで、これは直後1分足跳幅の過去全平均16pipsとほぼ同じです。直前1分足跳幅が大きくても、それが直後1分足跳幅も大きくなるとは言えません。また、この5回の直前1分足と直後1分足の方向は4回(80%)一致しています。どちらかと言えば、直前1分足跳幅が大きいときには、直後1分足は直前1分足と同方向に反応する確率が高くなっています。

また、直前1分足が陽線となったことは5回(頻度15%)しかありません。この5回の直前1分足と直後1分足の方向が一致したことは4回(80%)です。

更に、直前1分足が陽線で、且つ、10pips以上跳ねたことは3回で、この3回は直前1分足と直後1分足の方向一致率が100%です。

そして、直後1分足の過去平均跳幅と値幅の差は5pips(1ー値幅/跳幅=戻り比率31%)です。直後11分足のそれは6pips(戻り比率30%)です。戻り比率は平均的となっています。

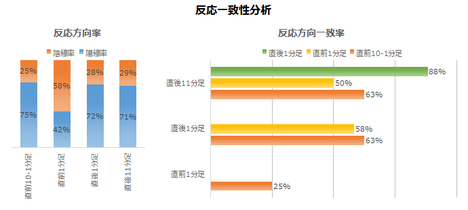

【3. 定型分析】

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

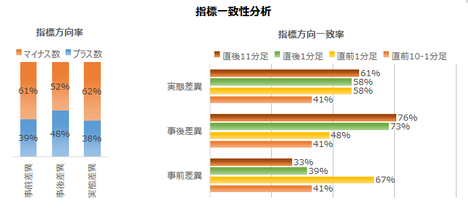

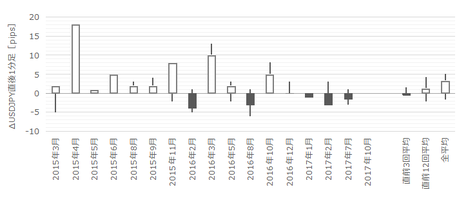

まず、指標一致性分析の結果を下図に示します。

市場予想は、前回結果や発表結果よりやや低めになりがちです。がしかし、その偏りは僅かで、まだばらつきの範囲内です。

事後差異と直後1分足・直後11分足の方向一致率がそれぞれ73%・76%となっています。市場予想に対する発表結果の良し悪しに、素直に反応する指標です。

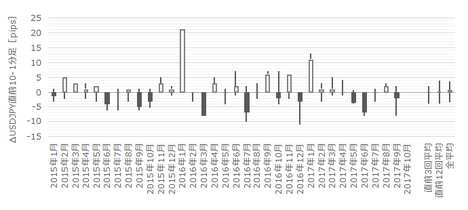

次に、反応一致性分析の結果を下図に示します。

直前1分足の陰線率が85%、直後1分足の陽線率が76%と、異常な偏りが見受けられます。

そして、直後1分足と直後11分足の方向一致率が79%と高い点を除けば、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しはありません。

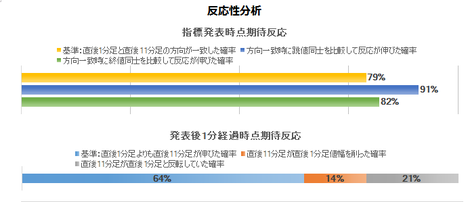

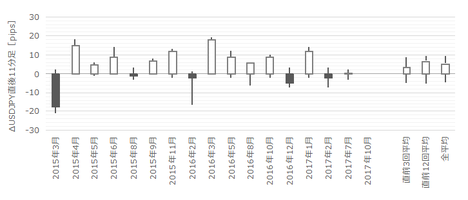

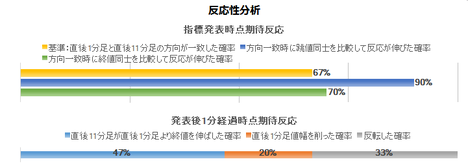

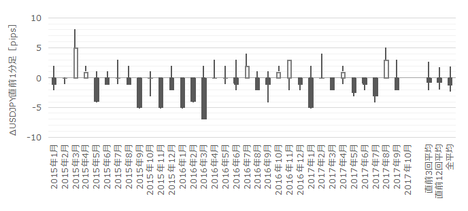

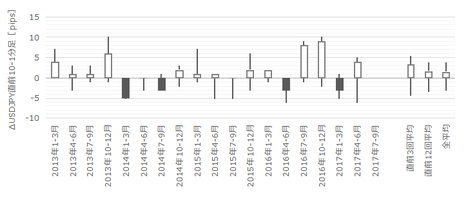

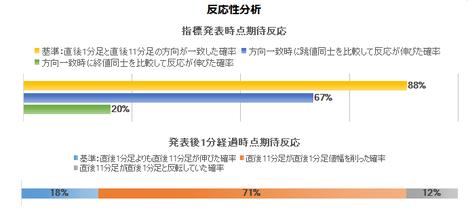

最後に、反応性分析の結果を下図に示します。

直後1分足と直後11分足との方向一致率は79%です。そして、その79%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは91%です。指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

そして、指標発表から1分を経過しても、直後1分足終値を超えて直後11分足終値が伸びていたことは64%です。64%という数字は、直後11分足が直後1分足の値幅を削ったり(14%)、直後11分足が直後1分足と反転したり(21%)する確率を踏まえると、他の起こり得る事象より約3倍高い確率です。

追撃は徹底した方が良いでしょう。

【4. シナリオ作成】

本指標の特徴は以下の通りです。

- まだ、データ数が少ないものの(2017年分のみ)、ADP民間雇用者数の実態差異(発表結果ー市場予想)の符号は、前週分新規失業保険受給申請の4週平均の今月値と前月値の差の符号と、不一致率が80%あります。最新(先週発表)の前週分新規失業保険受給申請の4週平均と、10月分のその値の差はプラスとなっています。よって、今回のADP発表は前回を下回る可能性が高いと思われます。

但し、今回の市場予想は前回発表値よりも低く見込まれているため、今回はこの情報が役に立ちません。 - 直前10-1分足が10pips以上跳ねても、それは直後1分足の方向や値幅と関係ありません。

がしかし、直前1分足が10pips以上跳ねたときは、直後1分足との方向一致率が80%(過去5回のうち4回)となっています。特に、直前1分足が陽線で、且つ、10pips以上跳ねたときだけは、過去3回の事例でともに直後1分足が陽線となっています。この話は、指標発表前1分間だけでなく、それを2-3分前まで10pipsの大きな跳ねがあれば、直後1分足方向を示唆していると拡大解釈しても良いでしょう。 - 初期反応程度の平均は16pipsで、これは平均的な指標です。但し、直近3回の直後1分足跳幅は平均7pipsしかありません。今回も同様に、平均より低めの反応となる可能性があります。

直後1分足と直後11分足の方向一致率が高く、且つ、それらの戻り比率も小さいことから、追撃は早期開始します。

特に、直後1分足が陰線で10pips以上の値幅を持つなら、追撃は徹底しても良いでしょう。

以上の本指標特徴を踏まえ、以下のシナリオで取引に臨みます。

- 直前1分足は陰線と見込みます。

反応一致性分析の結果、陰線率が85%と偏っています。但し、過去平均跳幅を5pipsしかないので、2・3pips取れれば利確です。 - 直後1分足は、指標発表直前に10pips跳ねたら、その跳ねた方向に指標発表直前にポジションを取ります。利確/損切は発表直後の跳ねで行います。

また、指標発表直前に10pipsの跳ねが起きなければ、直後1分足は陽線と見込み、指標発表直前にポジションを取ります。 - 追撃は早期開始します。もし直後1分足が陽線なら、短期取引の繰り返しで様子を見ながら追撃を行い、もし陰線なら、追撃は徹底します。

反応性分析の結果、直後1分足と直後11分足の跳幅同士・値幅同士の反応を伸ばした確率が高くなっています。また、直後1分足に対する直後11分足の相関分布を見ると、直後1分足が陰線で値幅10pips以上の場合、そのまま陰線に反応を伸ばす可能性が高いと見なせます。

以上

2017年12月6日22:15発表

以下は2017年12月11月に追記しています。

?V.発表結果検証

【5. 発表結果】

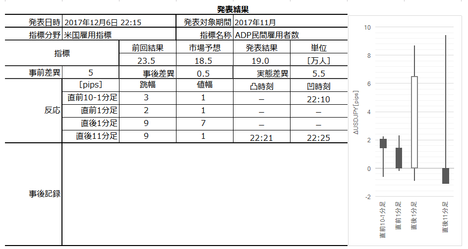

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

結果は前回こそ下回ったものの予想を上回り、反応は陽線でした。

雇用についてはFOMCメンバーが幾度か述べている通り好調で、反応は平均を下回りました。直近の反応が小さい傾向は継続しています。

(5-2. 取引結果)

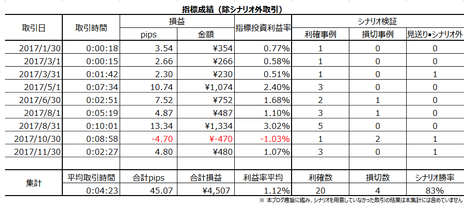

取引結果は次の通りでした。

問題ありません。

【6. 分析検証】

(6-1. 分析検証)

事前調査分析内容は更新の必要がありません。

(6-2. シナリオ検証)

事前準備していたシナリオには問題ありません。2018年も今年と同様の取引方法でやっていきましょう。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

2017年は、本指標で毎月計12回の取引を行いました。結果、指標単位では11勝1敗(勝率92%)、シナリオ単位では35勝7敗(勝率83%)でした。1回の取引で平均4分39秒を要して、年間165pipsを稼いでいます。これは、1回当たり+14pipsで、本指標への反応の過去平均値(直後1分足値幅が11pips、直後11分足値幅が14pips)であることを踏まえると、悪くありません。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

2017年12月05日

米国景気指標「ISM非製造業・総合景況指数」発表前後のUSDJPY反応分析(2017年12月5日24:00発表結果検証済)

以下、「?T.反応要点」「?U.指標要点」を事前投稿し、「?V.結果検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?V.結果検証」のタイトル行付近に記載しています。

2017年12月5日24:00に米国景気指標「ISM非製造業・総合景況指数」が発表されます。今回発表は2017年11月分の集計結果です。

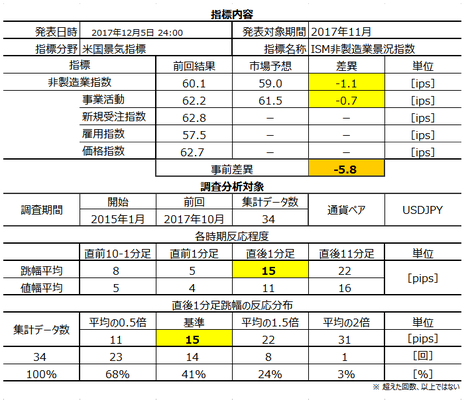

前回結果・市場予想と、以下の分析対象期間と、反応分布は次の通りです。

最も指標結果に素直に反応しがちな直後1分足跳幅は15pipsと、平均的な反応程度です。分布は、平均以下の反応だったことが59%となっています。利確・損切の目安は10pips程度だと思っておけば良いでしょう。

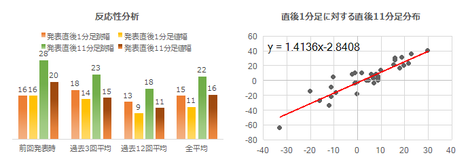

直後1分足値幅(x)に対する直後11分足値幅(y)は、回帰式(赤線)の傾きが1を上回っており、平均的には反応が伸びやすい、と言えます。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

本指数は、(a) 米国主要経済指標で毎月早い時期に発表されること(第3営業日)、(b) 景況感は景気転換の先行指標と考えられること、(c) 一般論として非製造業の景況感は小売・消費・物価関連の他の指標への影響も大きいと考えられること、から重要度・注目度が高いとされています。

がしかし、過去データを見る限り反応(値動き)はそれほど大きくありません。

本指数の解釈は、50[ips](Index Points)を上回ると景気拡大・50[ips]を下回ると景気後退、です。

本指数の意義は、景気転換をGDPよりも先行示唆することと、FRBが本指数が50%未満のときに利上げをしたことがないということ、です。

なお、ISMとはInstitute for Supply Management(米国供給管理組合)の省略形です。本指数は、製造業約350社の購買担当役員へのアンケート結果に基づく企業景況感を示した指標です。その内容は、「事業活動」「新規受注」「雇用」「入荷遅延」の4項目を、前月比で「良い」「悪い」「同じ」の三択で回答した集計結果に、季節調整を加えたものです。

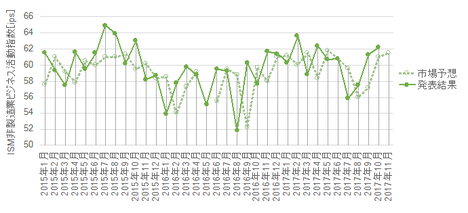

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

グラフは、2016年8月分をボトム(底)として、翌9月以降は高い水準で上下動をしながら停滞していました。それが、2017年9月分(59.8)と前回10月分(60.1)とで、2013年7月分(60.3)に次ぐ高水準に達しています。

一般に、事後差異(発表結果ー市場予想)と直後1分足の方向一致率は高くなります。この方向一致率が高いほど「素直に反応する」指標だと言えます。

事後差異及び実態差異の判別式は、4?景況指数の差異+2?事業活動の差異、です。判別式の符号(プラスが陽線、マイナスが陰線)と、直後1分足・直後11分足の方向一致率は、それぞれ81%・77%となります。

前週に発表された同月集計分のCB消費者信頼感指数と本指標との相関について調べておきました。

調査期間は2015年1月〜2015年10月分までの33回分について、両指標の実態差異(発表結果ー前回結果)の方向一致率は38%しかありません。

よって、同じ非製造業景況指数でも、CBとISMとは指標結果の対前月結果との良し悪しに相関がありません。反応方向に至っては、CBと逆方向にポジションを持った方が良いぐらいです。

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が8pipsです。その跳幅が10pips以上だったことは過去9回(頻度26%)あります。

この9回の直後1分足跳幅は20pipsで、これは直後1分足跳幅の過去全平均15pipsよりやや大きくなっています。また、この9回の直前10-1分足と直後1分足の方向は7回(78%)一致しています。

つまり、直前10-1分足が10pips以上跳ねるときには、直後1分足がその方向にやや大きく反応する可能性が高い、と言えます。

次に、直前1分足の過去平均跳幅は5pipsです。その跳幅が10pips以上だったことは過去1回(頻度3%)あります。

この1回の直後1分足跳幅は15pipsで、これは直後1分足跳幅の過去全平均15pipsと同値です。また、この1回の直前1分足と直後1分足の方向は一致しています。

対象事例が1回しかないものの、前述の直前10-1分足と同様に、指標発表前に大きく動くときは、指標発表後の反応方向を示唆している可能性があります。

そして、直後1分足の過去平均跳幅と値幅の差は4pips(1ー値幅/跳幅=戻り比率27%)です。直後11分足のそれは6pips(戻り比率27%)です。戻り比率はあまり大きくありません。追撃しやすい指標です。

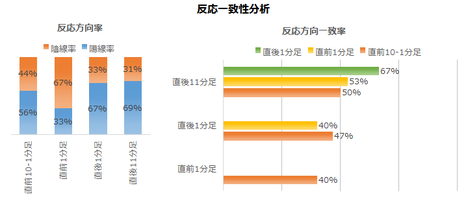

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

まず、指標一致性分析の結果を下表に示します。

事前差異のマイナス率が70%で、これは異常な偏りです。市場予想は前回結果よりも低く見込まれがちです。

事前差異と直前1分足の方向一致率は77%です。また、事後差異と直後1分足・直後11分足の方向一致率がそれぞれ81%・77%となっています。市場予想に対する発表結果の良し悪しに、素直に反応する指標です。

次に、反応一致性分析の結果を下表に示します。

直前1分足の陰線率が83%と、異常な偏りが見受けられます。

そして、直後1分足と直後11分足の方向一致率が81%と高い点を除けば、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しはありません。

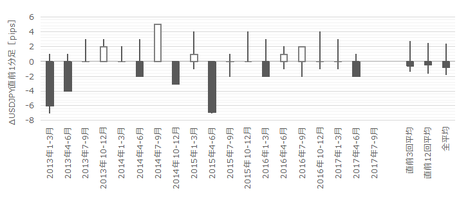

最後に、反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は81%です。そして、その81%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは88%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは48%です。つまり、そこから反応を伸ばすかどうかわからない、ということです。早期追撃で得たポジションは、指標発表から1分を過ぎたら早めに利確した方が良いということです。

この結果は、巻頭に挙げた相関分布の結論と、一見、矛盾しています。

がしかし、巻頭に挙げた回帰式の係数が1を上回っていることは、平均的に反応を伸ばしていることを示しています。でも、本反応性分析で、直後1分足終値よりも直後11分足終値が伸びていないのは回数です。

矛盾はありません。

では、直後1分足終値よりも直後11分足終値が伸びたいた回数が少ないのに、平均pipsが伸びていていたことが多いというのはどういうことでしょう。反応を伸ばすときは大きいものの、伸ばさないときの方が多い、ということです。

本指標の特徴は以下の通りです。

以上の本指標特徴を踏まえ、以下のシナリオで取引に臨みます。

以下は2017年12月10日に追記しています。

本指標発表結果及び反応は次の通りでした。

結果は前回・予想を下回り、反応は陰線でした。

景況指数のグラフは、前回が60.1とかなり良い数字だったこともあり、今回かなり大きな落ち込みです。その他、事業活動も新規受注も雇用指数も価格指数も、軒並み今回は前回を下回りました。

さて、それらを総合した実態差異は△20.7となっています。本指標の実態差異判別式は、事前分析に示した通り、4?景況指数の差異+2?事業活動の差異、でした。この判別式の解が+20を上回るか△20を下回ったことは、今回を除いて過去に14回(頻度41%)あります。そして、この判別式の解が+20を上回るか△20を下回った翌月は、実態差異判別式の解の符号が前月と反転したことが12回(反転率86%)あります。

つまり、来月は本指標実態差異がプラス化する期待的中率が86%となります。

本指標は、そういう意味(実態差異が+20を上回るか△20を下回るかしたこと)で、翌月発表が前月の反動で反転します。覚えておきましょう。

取引結果は次の通りでした。

同じ11月集計分のUM消費者信頼感指数速報値は前回を下回り、CB消費者信頼感指数は前回を上回っていました。相変わらず、それら指標と本指標との実態差異の方向一致率は高くありません。

事前準備していたシナリオには問題ありません。

個々に負けることがあっても、もともと期待的中率70%以上の取引基準を用いているため、連敗が続かない限り、見直す必要はありません。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

2017年は、本指標でほぼ毎月11回の取引を行いました。結果、指標単位では10勝1敗(勝率91%)、シナリオ単位では25勝8敗(勝率76%)でした。1回の取引で平均7分5秒を要して、年間66pipsを稼いでいます。これは、1回当たり+11pipsで、本指標への反応の過去平均値(直後1分足値幅が11pips、直後11分足値幅が16pips)であることを踏まえると、悪くありません。

2018年も今年と同様の取引方法でやっていきましょう。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

?T.反応要点

2017年12月5日24:00に米国景気指標「ISM非製造業・総合景況指数」が発表されます。今回発表は2017年11月分の集計結果です。

前回結果・市場予想と、以下の分析対象期間と、反応分布は次の通りです。

最も指標結果に素直に反応しがちな直後1分足跳幅は15pipsと、平均的な反応程度です。分布は、平均以下の反応だったことが59%となっています。利確・損切の目安は10pips程度だと思っておけば良いでしょう。

直後1分足値幅(x)に対する直後11分足値幅(y)は、回帰式(赤線)の傾きが1を上回っており、平均的には反応が伸びやすい、と言えます。

?U.指標要点

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

本指数は、(a) 米国主要経済指標で毎月早い時期に発表されること(第3営業日)、(b) 景況感は景気転換の先行指標と考えられること、(c) 一般論として非製造業の景況感は小売・消費・物価関連の他の指標への影響も大きいと考えられること、から重要度・注目度が高いとされています。

がしかし、過去データを見る限り反応(値動き)はそれほど大きくありません。

本指数の解釈は、50[ips](Index Points)を上回ると景気拡大・50[ips]を下回ると景気後退、です。

本指数の意義は、景気転換をGDPよりも先行示唆することと、FRBが本指数が50%未満のときに利上げをしたことがないということ、です。

なお、ISMとはInstitute for Supply Management(米国供給管理組合)の省略形です。本指数は、製造業約350社の購買担当役員へのアンケート結果に基づく企業景況感を示した指標です。その内容は、「事業活動」「新規受注」「雇用」「入荷遅延」の4項目を、前月比で「良い」「悪い」「同じ」の三択で回答した集計結果に、季節調整を加えたものです。

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

グラフは、2016年8月分をボトム(底)として、翌9月以降は高い水準で上下動をしながら停滞していました。それが、2017年9月分(59.8)と前回10月分(60.1)とで、2013年7月分(60.3)に次ぐ高水準に達しています。

ーーー$€¥ーーー

一般に、事後差異(発表結果ー市場予想)と直後1分足の方向一致率は高くなります。この方向一致率が高いほど「素直に反応する」指標だと言えます。

事後差異及び実態差異の判別式は、4?景況指数の差異+2?事業活動の差異、です。判別式の符号(プラスが陽線、マイナスが陰線)と、直後1分足・直後11分足の方向一致率は、それぞれ81%・77%となります。

ーーー$€¥ーーー

前週に発表された同月集計分のCB消費者信頼感指数と本指標との相関について調べておきました。

調査期間は2015年1月〜2015年10月分までの33回分について、両指標の実態差異(発表結果ー前回結果)の方向一致率は38%しかありません。

よって、同じ非製造業景況指数でも、CBとISMとは指標結果の対前月結果との良し悪しに相関がありません。反応方向に至っては、CBと逆方向にポジションを持った方が良いぐらいです。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が8pipsです。その跳幅が10pips以上だったことは過去9回(頻度26%)あります。

この9回の直後1分足跳幅は20pipsで、これは直後1分足跳幅の過去全平均15pipsよりやや大きくなっています。また、この9回の直前10-1分足と直後1分足の方向は7回(78%)一致しています。

つまり、直前10-1分足が10pips以上跳ねるときには、直後1分足がその方向にやや大きく反応する可能性が高い、と言えます。

次に、直前1分足の過去平均跳幅は5pipsです。その跳幅が10pips以上だったことは過去1回(頻度3%)あります。

この1回の直後1分足跳幅は15pipsで、これは直後1分足跳幅の過去全平均15pipsと同値です。また、この1回の直前1分足と直後1分足の方向は一致しています。

対象事例が1回しかないものの、前述の直前10-1分足と同様に、指標発表前に大きく動くときは、指標発表後の反応方向を示唆している可能性があります。

そして、直後1分足の過去平均跳幅と値幅の差は4pips(1ー値幅/跳幅=戻り比率27%)です。直後11分足のそれは6pips(戻り比率27%)です。戻り比率はあまり大きくありません。追撃しやすい指標です。

【3. 定型分析】

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

まず、指標一致性分析の結果を下表に示します。

事前差異のマイナス率が70%で、これは異常な偏りです。市場予想は前回結果よりも低く見込まれがちです。

事前差異と直前1分足の方向一致率は77%です。また、事後差異と直後1分足・直後11分足の方向一致率がそれぞれ81%・77%となっています。市場予想に対する発表結果の良し悪しに、素直に反応する指標です。

次に、反応一致性分析の結果を下表に示します。

直前1分足の陰線率が83%と、異常な偏りが見受けられます。

そして、直後1分足と直後11分足の方向一致率が81%と高い点を除けば、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しはありません。

最後に、反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は81%です。そして、その81%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは88%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは48%です。つまり、そこから反応を伸ばすかどうかわからない、ということです。早期追撃で得たポジションは、指標発表から1分を過ぎたら早めに利確した方が良いということです。

この結果は、巻頭に挙げた相関分布の結論と、一見、矛盾しています。

がしかし、巻頭に挙げた回帰式の係数が1を上回っていることは、平均的に反応を伸ばしていることを示しています。でも、本反応性分析で、直後1分足終値よりも直後11分足終値が伸びていないのは回数です。

矛盾はありません。

では、直後1分足終値よりも直後11分足終値が伸びたいた回数が少ないのに、平均pipsが伸びていていたことが多いというのはどういうことでしょう。反応を伸ばすときは大きいものの、伸ばさないときの方が多い、ということです。

【4. シナリオ作成】

本指標の特徴は以下の通りです。

- 本指標には妙な特徴があります。

市場予想が前回結果より低めになりがち(70%)です。がしかし、実際の発表結果が前回結果を下回ったことは41%です。

こうした特徴を持った指標はあまり見当たりません。市場予想がアテにならない指標だと言っても良いでしょう。 - 過去の傾向では、反応方向が素直なものの、反応程度があまり大きくありません。本指標発表後は、反応を伸ばすときこそ大きく伸ばすものの、伸ばさないときの方が多くなっています。

利確や損切の目安は10pips程度と見込み、反応を伸ばしそうなときは短期取引を繰り返した方が良さそうです。直後1分足終値を超えて直後11分足終値が伸びていたことは48%です。 - 本指標に先立って同月集計分が発表されているUM消費者信頼感指数速報値やCB消費者信頼感指数との実態差異方向一致率は高くありません。

特に、前週に発表された同月集計分のCB消費者信頼感指数と本指標との方向一致率は38%しかありません。

以上の本指標特徴を踏まえ、以下のシナリオで取引に臨みます。

- 直前1分足は陰線と見込みます。

論拠は過去の陰線率が86%もあるため、です。 - 直後1分足は陽線と見込みます。但し、直前10-1分足か直前1分足が10pips以上跳ねた場合は、その跳ねた方向に直後1分足も跳ねると見込みます。

本指標は市場予想が低めになりがちで、発表結果が市場予想を上回れば陽線で反応しがちです。期待値の点で、有利な方に見込む訳です。 - 指標発表後の追撃は、順張り早期開始して、さっさと利確します。複数回の追撃を行う場合も短期取引の繰り返しで行います。

以上

2017年12月5日24:00発表

以下は2017年12月10日に追記しています。

?V.発表結果検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

結果は前回・予想を下回り、反応は陰線でした。

景況指数のグラフは、前回が60.1とかなり良い数字だったこともあり、今回かなり大きな落ち込みです。その他、事業活動も新規受注も雇用指数も価格指数も、軒並み今回は前回を下回りました。

さて、それらを総合した実態差異は△20.7となっています。本指標の実態差異判別式は、事前分析に示した通り、4?景況指数の差異+2?事業活動の差異、でした。この判別式の解が+20を上回るか△20を下回ったことは、今回を除いて過去に14回(頻度41%)あります。そして、この判別式の解が+20を上回るか△20を下回った翌月は、実態差異判別式の解の符号が前月と反転したことが12回(反転率86%)あります。

つまり、来月は本指標実態差異がプラス化する期待的中率が86%となります。

本指標は、そういう意味(実態差異が+20を上回るか△20を下回るかしたこと)で、翌月発表が前月の反動で反転します。覚えておきましょう。

(5-2. 取引結果)

取引結果は次の通りでした。

【6. 分析検証】

(6-1. 分析検証)

同じ11月集計分のUM消費者信頼感指数速報値は前回を下回り、CB消費者信頼感指数は前回を上回っていました。相変わらず、それら指標と本指標との実態差異の方向一致率は高くありません。

(6-2. シナリオ検証)

事前準備していたシナリオには問題ありません。

個々に負けることがあっても、もともと期待的中率70%以上の取引基準を用いているため、連敗が続かない限り、見直す必要はありません。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

2017年は、本指標でほぼ毎月11回の取引を行いました。結果、指標単位では10勝1敗(勝率91%)、シナリオ単位では25勝8敗(勝率76%)でした。1回の取引で平均7分5秒を要して、年間66pipsを稼いでいます。これは、1回当たり+11pipsで、本指標への反応の過去平均値(直後1分足値幅が11pips、直後11分足値幅が16pips)であることを踏まえると、悪くありません。

2018年も今年と同様の取引方法でやっていきましょう。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

米国国際収支「貿易収支」発表前後のUSDJPY反応分析(2017年12月5日22:30発表結果検証済)

以下、「?T.反応要点」「?U.指標要点」を事前投稿し、「?V.結果検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?V.結果検証」のタイトル行付近に記載しています。

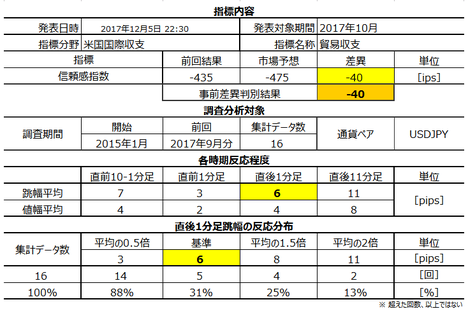

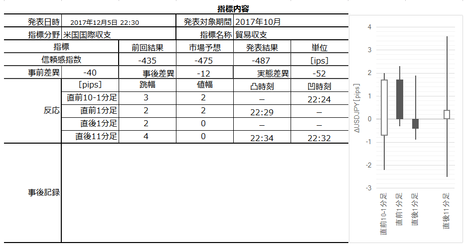

2017年12月5日22:30に米国収支指標「貿易収支」が発表されます。今回発表は2017年10月分の集計結果です。

本指標は毎月第1週に発表されるため、貿易収支単独で発表されるのは数か月に1回です。他の指標と同時発表される場合は、貿易収支の結果は反応に現れません。反応が小さすぎるのです。

今回は、貿易収支単独で発表されるので、本指標の特徴が現れやすいはずです。

前回結果・市場予想と、以下の分析対象期間と、反応分布は次の通りです。下表は、2015年1月分から前月2017年9月分までの33回のうち、火曜と水曜に発表された16回の結果を集計したものです。

木曜は週次新規失業保険申請件数と、金曜は雇用統計と、同時発表されることが多いのです。そのため、本指標の特徴はチャート上に現れない、と考えられます。そこで、火曜と水曜に発表された16回の結果を集計した訳です。

指標結果に最も素直に反応しがちな直後1分足跳幅の平均値は僅か6pipsしかありません。その平均値以下しか反応しなかったことは全体の69%にも達しています。本指標は反応しないのです。がっかりしないように予め。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

貿易収支は経常収支の一部で、経常収支には貿易収支の他にサービス収支・所得収支・経常移転収支があります。一般に他の項目と比べて貿易収支が大きいため、経常収支の中で貿易収支が注目されます。

ところが、注目されると言っても、それはFX参加者についてではありません(そう思います)。前述の通り、本指標は単独で発表されたとき、ほとんど反応がチャート上に現れていないからです。

米貿易収支の増減は、消費財赤字とエネルギー輸入赤字とが、それぞれどう増減するかです。消費財輸入は景気次第、エネルギー輸入は原油価格次第、です。前者が割と単純に増減するのに比べ、後者は少し複雑です。

貿易赤字の3割弱を占める原油輸入は、シェール革命によって一時期減少に向かい、いずれ黒字化するとさえ言われていました。ところが、世界的な原油価格低迷により、シェール油井は採算割れして採掘中止に追い込まれています。直近の原油価格は50ドルまで戻しましたが、70ドル付近まで戻せばシェール油井操業が復活すると言われています。

そういう日が来るまで、本指標への反応は小さいままでしょう。

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。ここでは、2015年1月分から前月2017年9月分までの33回のうち、火曜と水曜に発表された16回の結果のみをプロットしています。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

まず、指標一致性分析の結果を下図に示します。

前回結果と市場予想と発表結果との間に、大小関係で見るべき偏りはありません。事前差異のマイナス率が63%とやや偏りがあるものの、ばらつきの範囲内でしょう。

直前10-1分足は事後差異との方向一致率が73%となっています。指標発表前に指標発表結果の良し悪しを予見いているかのようです。

事後差異と直後1分足の方向一致率は47%しかなく、市場予想に対する発表結果の良し悪しに反応方向は関係ありません。

実態差異と直後11分足の方向一致率は44%です。前回結果に対する発表結果の良し悪しに反応方向は関係ありません。

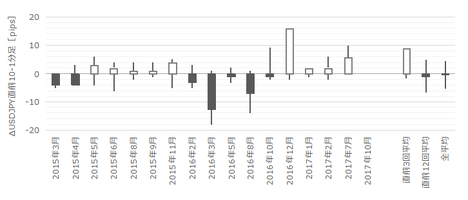

次に、反応一致性分析の結果を下図に示します。

直前1分足の陰線率が67%と、やや偏りが見受けられます。

そして、直後1分足と直後11分足の方向一致率も67%と、あまり高くあまりません。また、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しはありません。

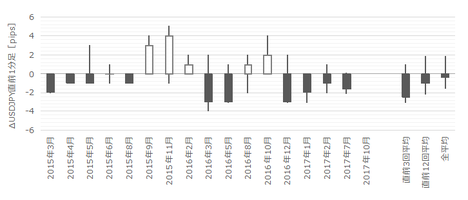

最後に、反応性分析の結果を下図に示します。

直後1分足と直後11分足との方向一致率は67%です。指標発表直後には、その後も反応が伸び続けると信じるしかありません。67%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは90%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは47%です。よって、早期追撃で得たポジションは、早めに利確の機会を早めに探った方が良さそうです。

本指標の特徴は以下の通りです。

以上の本指標特徴を踏まえ、本指標では取引を行いません。

以下は2017年12月9日に追記しています。

本指標発表結果及び反応は次の通りでした。

結果は前回・予想を上回る赤字で、反応は陰線でした。

次回発表は2018年1月5日22:30です。取引する予定はありません。

本指標での取引は行いません。

直後1分足跳幅は2pips未満となっています。本指標が単独で発表されたときの反応は、この程度に過ぎないことが再確認できました。

過去に本指標が単独で発表されたときの直後1分足跳幅平均は6pipsです。この時刻におけるUSDJPYがこの程度動くことは、もともと珍しくありません。そういう意味で、やはり本指標は事前の指標分析に基づく取引に向いていません。

指標一致性分析の結果、直前10-1分足は事後差異との方向一致率が73%となっていました。今回の直前10-1分足は陽線だったにも関わらず貿易収支は悪化したので、直前10-1分足と事後差異の方向は不一致でした。

取引予定がない指標なので、シナリオはありません。

下表に、本ブログを始めてからの取引成績を纏めておきます。

幸い、無理にシナリオを用意していた頃の損益がプラスになっていますが、もともと反応が小さい指標なので、毎回1枚の取引で¥678にしかなっていません。ここで(2月と4月の発表時)、本指標での取引を止めたことこそ、意味があると考えています。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

?T.反応要点

2017年12月5日22:30に米国収支指標「貿易収支」が発表されます。今回発表は2017年10月分の集計結果です。

本指標は毎月第1週に発表されるため、貿易収支単独で発表されるのは数か月に1回です。他の指標と同時発表される場合は、貿易収支の結果は反応に現れません。反応が小さすぎるのです。

今回は、貿易収支単独で発表されるので、本指標の特徴が現れやすいはずです。

前回結果・市場予想と、以下の分析対象期間と、反応分布は次の通りです。下表は、2015年1月分から前月2017年9月分までの33回のうち、火曜と水曜に発表された16回の結果を集計したものです。

木曜は週次新規失業保険申請件数と、金曜は雇用統計と、同時発表されることが多いのです。そのため、本指標の特徴はチャート上に現れない、と考えられます。そこで、火曜と水曜に発表された16回の結果を集計した訳です。

指標結果に最も素直に反応しがちな直後1分足跳幅の平均値は僅か6pipsしかありません。その平均値以下しか反応しなかったことは全体の69%にも達しています。本指標は反応しないのです。がっかりしないように予め。

?U.指標要点

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

貿易収支は経常収支の一部で、経常収支には貿易収支の他にサービス収支・所得収支・経常移転収支があります。一般に他の項目と比べて貿易収支が大きいため、経常収支の中で貿易収支が注目されます。

ところが、注目されると言っても、それはFX参加者についてではありません(そう思います)。前述の通り、本指標は単独で発表されたとき、ほとんど反応がチャート上に現れていないからです。

米貿易収支の増減は、消費財赤字とエネルギー輸入赤字とが、それぞれどう増減するかです。消費財輸入は景気次第、エネルギー輸入は原油価格次第、です。前者が割と単純に増減するのに比べ、後者は少し複雑です。

貿易赤字の3割弱を占める原油輸入は、シェール革命によって一時期減少に向かい、いずれ黒字化するとさえ言われていました。ところが、世界的な原油価格低迷により、シェール油井は採算割れして採掘中止に追い込まれています。直近の原油価格は50ドルまで戻しましたが、70ドル付近まで戻せばシェール油井操業が復活すると言われています。

そういう日が来るまで、本指標への反応は小さいままでしょう。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。ここでは、2015年1月分から前月2017年9月分までの33回のうち、火曜と水曜に発表された16回の結果のみをプロットしています。

【3. 定型分析】

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

まず、指標一致性分析の結果を下図に示します。

前回結果と市場予想と発表結果との間に、大小関係で見るべき偏りはありません。事前差異のマイナス率が63%とやや偏りがあるものの、ばらつきの範囲内でしょう。

直前10-1分足は事後差異との方向一致率が73%となっています。指標発表前に指標発表結果の良し悪しを予見いているかのようです。

事後差異と直後1分足の方向一致率は47%しかなく、市場予想に対する発表結果の良し悪しに反応方向は関係ありません。

実態差異と直後11分足の方向一致率は44%です。前回結果に対する発表結果の良し悪しに反応方向は関係ありません。

次に、反応一致性分析の結果を下図に示します。

直前1分足の陰線率が67%と、やや偏りが見受けられます。

そして、直後1分足と直後11分足の方向一致率も67%と、あまり高くあまりません。また、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しはありません。

最後に、反応性分析の結果を下図に示します。

直後1分足と直後11分足との方向一致率は67%です。指標発表直後には、その後も反応が伸び続けると信じるしかありません。67%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは90%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは47%です。よって、早期追撃で得たポジションは、早めに利確の機会を早めに探った方が良さそうです。

【4. シナリオ作成】

本指標の特徴は以下の通りです。

- 本指標は他の指標と同時に発表されることが多く、そのため本指標単独での反応への影響がわかりません。他の指標と同時でなく、本指標単独で発表されるときの直後1分足跳幅は僅か6pipsしかありません。

- 本指標単独で発表されたときには、指標発表後よりも指標発表前の方が、指標の影響が現れているようです。

直前10-1分足と事後差異の方向一致率は73%です。但し、直前10-1分足が事後差異を示唆しているとしても、事後差異と直後1分足の方向一致率は47%しかありません。

以上の本指標特徴を踏まえ、本指標では取引を行いません。

以上

2017年12月5日22:30発表

以下は2017年12月9日に追記しています。

?V.発表結果検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

結果は前回・予想を上回る赤字で、反応は陰線でした。

次回発表は2018年1月5日22:30です。取引する予定はありません。

(5-2. 取引結果)

本指標での取引は行いません。

【6. 分析検証】

(6-1. 分析検証)

直後1分足跳幅は2pips未満となっています。本指標が単独で発表されたときの反応は、この程度に過ぎないことが再確認できました。

過去に本指標が単独で発表されたときの直後1分足跳幅平均は6pipsです。この時刻におけるUSDJPYがこの程度動くことは、もともと珍しくありません。そういう意味で、やはり本指標は事前の指標分析に基づく取引に向いていません。

指標一致性分析の結果、直前10-1分足は事後差異との方向一致率が73%となっていました。今回の直前10-1分足は陽線だったにも関わらず貿易収支は悪化したので、直前10-1分足と事後差異の方向は不一致でした。

(6-2. シナリオ検証)

取引予定がない指標なので、シナリオはありません。

下表に、本ブログを始めてからの取引成績を纏めておきます。

幸い、無理にシナリオを用意していた頃の損益がプラスになっていますが、もともと反応が小さい指標なので、毎回1枚の取引で¥678にしかなっていません。ここで(2月と4月の発表時)、本指標での取引を止めたことこそ、意味があると考えています。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

2017年11月30日

米国景気指標「ISM製造業景況指数」発表前後のUSDJPY反応分析(2017年12月1日24:00発表結果検証済)

以下、「?T.指標予想要点」「?U.過去調査詳細」を事前投稿し、「?V.発表結果検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?V.発表結果検証」のタイトル行付近に記載しています。

2017年12月1日24:00に米国景気指標「ISM製造業景況指数」が発表されます。今回発表は2017年11月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点の値です。市場予想は発表直前に確認しておきましょう。

本指標の特徴は以下の通りです。

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

本指標の意義は、(a) 米国主要経済指標で毎月最も早く発表されること(第1営業日)、(b) 景況感は景気転換の先行指標と考えられること、(c) 一般論として製造業の景況感は小売・消費・物価関連の他の指標への影響も大きいと考えられること、です。そのため、本指標を「重要度・注目度が高い」と位置付けている指標解説は多いようです。

がしかし、巻頭表に示した通り、反応(値動き)がそれほど大きくありません。取引を行う上での魅力度で言えば、それほど大事な指標ではありません。

本指数の解釈は、50[ips]を上回ると景気拡大・50[ips]を下回ると景気後退、です。

本指数の意義は、景気転換をGDPよりも先行示唆することと、FRBが本指数が50[ips]未満のときに利上げをしたことがないということ、です。

なお、ISMとはInstitute for Supply Management(米国供給管理組合)の省略形です。本指数は、製造業約350社の購買担当役員へのアンケート結果に基づく企業景況感を示した指標です。その内容は、「新規受注」「生産」「雇用」「入荷遅延」「在庫」の項目を、前月比で「良い」「悪い」「同じ」の三択で回答した集計結果に、季節調整を加えたものです。

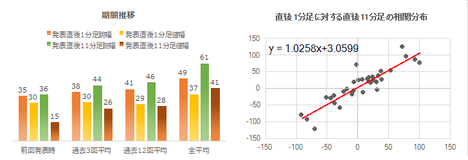

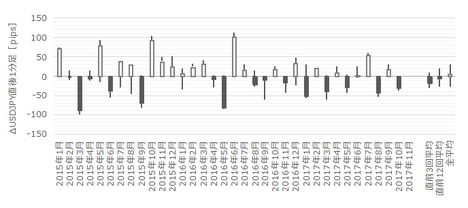

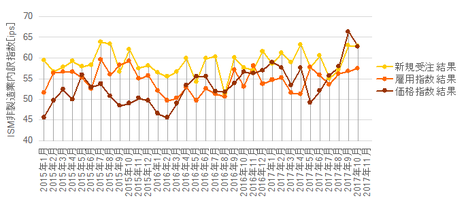

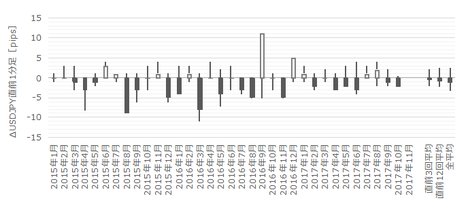

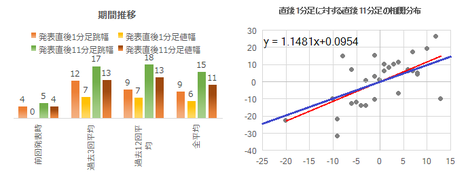

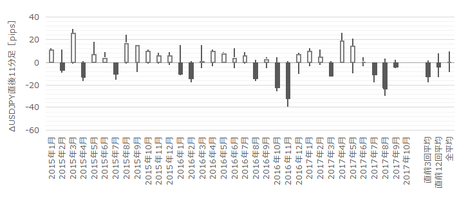

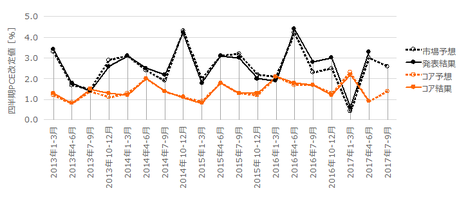

本指標への反応の期間推移と相関分布を下図に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で14pipsです。反応程度は平均的な指標です。

分布を見ると、21pips以下の範囲に反応程度が収まったことが72%を占めています。たまに大きく反応するものの、通常の反応は小さいと見なした方が良いでしょう。

直後1分足値幅(x)に対する直後11分足(y)の一次回帰式(赤線)の係数は1を超えています。回帰式的には、反応を伸ばしがちな指標だと言えます。

一方、第一象限と第三象限を結ぶ対角線(青線)の上下の分布を見てみましょう。直後1分足が陽線ならば18pips以上で、陰線ならば7pips以上で、反応を伸ばしています。

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

グラフは2015年12月分をボトムに上昇基調が続いています。2017年に入って55前後で停滞したいたものの、2017年9月分で60を上抜けました。今回の予想は前月に引き続き下降となっています。

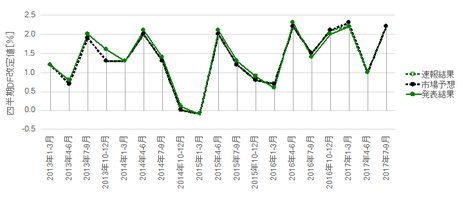

次に、見るべきポイントを絞り込むため、主要項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

事後差異は、4?景況指数事後差異+3?雇用指数事後差異+1?価格指数事後差異、という判別式を用います。この式の解の符号(プラスが陽線、マイナスが陰線)と直後1分足との方向一致率は81%となっています。

実態差異は、2?景況指数実態差異+2?雇用指数実態差異+1?雇用指標実態差異+2?価格指数実態差異、という判別式を用います。この式の解の符号と直後11分足との方向一致率は71%となっています。

これらの結果から、本指標は発表結果の良し悪しに素直に反応することがわかりました。本ブログでの「素直な反応」か否かの基準は70%です。

多くの指標解説書籍・記事で、「NY連銀指標で動向を掴み、Phil連銀指標でそれを再確認して、ISM発表に臨むと良い」旨、記載されています。がしかし、この話は事実に照らして正しくありません。「ありそうな関係」であっても、単月毎の両指標の結果増減を比較する限り、両指標には参考にすべき増減一致がありません。

2015年1月分から2017年9月分までの32回のデータで確認しておきました。

本指標実態差異と、同月分のNY連銀指数・Phil連銀指数・製造業PMI確定値の実態差異の方向一致回数・方向一致率は以下の通りです。

一致数 一致率

NY連銀 18回 56%

Phil連銀 19回 59%

製造業PMI 14回 44%

単月毎の指標結果を予想するのにあたって、個々の指標同士を比べる限り、前月と当月の増減方向すらアテにならないことがわかります。

けれども、NY連銀とPhil連銀と製造業PMI確定値の全ての実態差異方向が一致したとき、ISM製造業景況指数の実態差異との方向が、過去に6回中5回(期待的中率83%)が一致しています。

同じ11月分は、NY連銀とPhil連銀の実態差異がマイナスで一致しています。そして、本指標発表15分前に発表される製造業PMI確定値の実態差異がマイナス(53.8未満)ならば、直後1分足は陰線となる期待的中率は83%になります。

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が6pipsです。その跳幅が10pips以上だったことは過去4回(頻度12%)あります。

この4回の直後1分足跳幅は10pipsで、これは直後1分足跳幅の過去全平均14pipsよりもやや小さくなっています。そして、この4回の直前10-1分足と直後1分足の方向は2回(50%)が一致しています。

つまり、直前10-1分足が大きく跳ねても、直後1分足の方向や程度を示唆しているとは言えません。

次に、直前1分足の過去平均跳幅は4pipsです。その跳幅が10pips以上だったことは過去2回(頻度6%)しかありません。

この2回の直後1分足跳幅は15pipsで、これは直後1分足跳幅の過去全平均14pipsとほぼ同じです。そして、この2回の直前1分足と直後1分足の方向は1回(50%)です。

つまり、直前1分足が大きく跳ねても、直後1分足の方向や程度を示唆しているとは言えません。

そして、直後1分足の過去平均跳幅と値幅の差は5pips(1ー値幅/跳幅=戻り比率36%)です。直後11分足のそれは5pips(戻り比率25%)です。平均的な反応程度の指標における戻り比率としては、直後11分足のそれが小さいようです。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

まず、指標一致性分析の結果を下表に示します。

直前10-1分足と事後差異の方向一致率は74%です。そして、事後差異と直後1分足の方向一致率は81%です。よって、直前10-1分足と直後1分足の方向一致率は、0.74?0.81+(1−0.74)?(1−0.81)=65%です。

事後差異と直後1分足・直後11分足の方向一致率はそれぞれ81%・62%となっています。実態差異と直後1分足・直後11分足の方向一致率はそれぞれ79%・71%です。

市場予想に対する発表結果の良し悪しに、直後1分足は素直に反応するものの、直後11分足はそうとも言えない一致率となっています。

次に、反応一致性分析の結果を下表に示します。

先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しは、直前10-1分足と直後11分足との方向一致率が77%、直後1分足と直後11分足の方向一致率が81%、です。

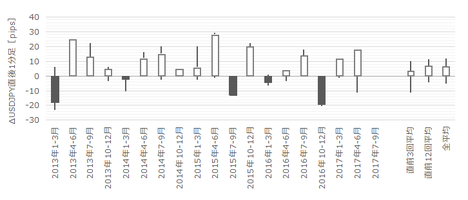

最後に、反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は81%です。そして、その81%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは81%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは59%です。59%という数字は、早期追撃で得たポジションは、指標発表から1分を過ぎたら利確の機会を探った方が良さそうです。59%ですから、無理する必要なんてありません。

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以下は2017年12月2日に追記しています。

本指標発表結果及び反応は次の通りでした。

結果は、前月・予想を下回り、反応は陰線でした。

前回9月分は、2004年5月分以来の高い数値だったこともあり、今回10月分は僅かにそれを下回りました。依然としてグラフは上昇基調と言えます。

寝てました。

事前調査分析内容を以下に検証しておきます。

取引はできなかったものの、事前準備していたシナリオを検証しておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

?T.指標予想要点

2017年12月1日24:00に米国景気指標「ISM製造業景況指数」が発表されます。今回発表は2017年11月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点の値です。市場予想は発表直前に確認しておきましょう。

本指標の特徴は以下の通りです。

- 多くの指標解説書籍・記事で、「NY連銀指標で動向を掴み、Phil連銀指標でそれを再確認して、ISM発表に臨むと良い」旨、記載されています。がしかし、この話は事実に基づいていません。

同月集計分の本指標とNY連銀指数との実態差異(発表結果ー前回結果)の方向一致率は56%、Phil連銀指数とは59%、製造業PMI確定値とは44%しかありません。単月毎の指標結果を予想するのにあたって、個々の指標同士を比べる限り、前月と当月の増減方向すらアテにならないことがわかります。

本指標に関する限り、アテにできる事前情報は2つです。

ひとつは、単月毎でなくグラフ推移全体の上昇基調・下降基調といった情報です。

もうひとつは、NY連銀・Phil連銀・製造業PMI確定値の全ての実態差異方向が一致したとき、ISM製造業景況指数の実態差異との方向が、過去に6回中5回(期待的中率83%)が一致しています。 - 指標発表前の直前10-1分足・直前1分足が大きく跳ねても、それは指標発表後の直後1分足・直後11分足の方向や程度と関係ありません。

直前10-1分足は直後11分足との方向一致率が77%となっています。意外なことに、直前10-1分足と直後1分足の方向一致率は高くありません(48%)。直後1分足と直後11分足の反転は19%しか起きていないものの、反応方向の見極めは慎重に行った方が良いでしょう。 - 指標発表後は、早期追撃開始して1分を過ぎたら利確の機会を探った方が良いでしょう。

直後1分足と直後11分足との方向一致率は81%です。そして、その81%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは81%です。指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

一方、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは59%です。59%という数字は、早期追撃で得たポジションは、指標発表から1分を過ぎたら利確の機会を探った方が良さそうです。59%ですから、無理する必要なんてありません。

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

- 本指標に先立ち23:45に発表される製造業PMI確定値の53.8未満だったときは、直ちに売ポジションを取ります。利確・損切の目安は5-10pipsです。

論拠は、同月集計分のNY連銀・Phil連銀の指数の実態差異が揃ってマイナスです。製造業PMI確定値の実態差異もマイナスの場合、3つの先行指標の実態差異の符号が一致します。過去にこうした場合、過去6回のうち5回(83%)がISMの実態差異も同じになっています。

幸い、今回の本指標市場予想は、前回結果に対し低くなっているものの、前回結果との差異は僅かです。本指標実態差異がマイナスならば、事後差異(発表結果ー市場予想)もマイナスとなる公算が高いと言えます。 - 指標発表直前に直前10-1分足と同じ方向にポジションを取得します。利確/損切は発表から10分程度か、15pipsの含益・含損になったときです。

- 追撃は早期開始し、短期利確とします。複数回の追撃も可ですが、短期取引で行います。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

?U.過去調査詳細

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

本指標の意義は、(a) 米国主要経済指標で毎月最も早く発表されること(第1営業日)、(b) 景況感は景気転換の先行指標と考えられること、(c) 一般論として製造業の景況感は小売・消費・物価関連の他の指標への影響も大きいと考えられること、です。そのため、本指標を「重要度・注目度が高い」と位置付けている指標解説は多いようです。

がしかし、巻頭表に示した通り、反応(値動き)がそれほど大きくありません。取引を行う上での魅力度で言えば、それほど大事な指標ではありません。

本指数の解釈は、50[ips]を上回ると景気拡大・50[ips]を下回ると景気後退、です。

本指数の意義は、景気転換をGDPよりも先行示唆することと、FRBが本指数が50[ips]未満のときに利上げをしたことがないということ、です。

なお、ISMとはInstitute for Supply Management(米国供給管理組合)の省略形です。本指数は、製造業約350社の購買担当役員へのアンケート結果に基づく企業景況感を示した指標です。その内容は、「新規受注」「生産」「雇用」「入荷遅延」「在庫」の項目を、前月比で「良い」「悪い」「同じ」の三択で回答した集計結果に、季節調整を加えたものです。

ーーー$€¥ーーー

本指標への反応の期間推移と相関分布を下図に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で14pipsです。反応程度は平均的な指標です。

分布を見ると、21pips以下の範囲に反応程度が収まったことが72%を占めています。たまに大きく反応するものの、通常の反応は小さいと見なした方が良いでしょう。

直後1分足値幅(x)に対する直後11分足(y)の一次回帰式(赤線)の係数は1を超えています。回帰式的には、反応を伸ばしがちな指標だと言えます。

一方、第一象限と第三象限を結ぶ対角線(青線)の上下の分布を見てみましょう。直後1分足が陽線ならば18pips以上で、陰線ならば7pips以上で、反応を伸ばしています。

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

グラフは2015年12月分をボトムに上昇基調が続いています。2017年に入って55前後で停滞したいたものの、2017年9月分で60を上抜けました。今回の予想は前月に引き続き下降となっています。

ーーー$€¥ーーー

次に、見るべきポイントを絞り込むため、主要項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

事後差異は、4?景況指数事後差異+3?雇用指数事後差異+1?価格指数事後差異、という判別式を用います。この式の解の符号(プラスが陽線、マイナスが陰線)と直後1分足との方向一致率は81%となっています。

実態差異は、2?景況指数実態差異+2?雇用指数実態差異+1?雇用指標実態差異+2?価格指数実態差異、という判別式を用います。この式の解の符号と直後11分足との方向一致率は71%となっています。

これらの結果から、本指標は発表結果の良し悪しに素直に反応することがわかりました。本ブログでの「素直な反応」か否かの基準は70%です。

ーーー$€¥ーーー

多くの指標解説書籍・記事で、「NY連銀指標で動向を掴み、Phil連銀指標でそれを再確認して、ISM発表に臨むと良い」旨、記載されています。がしかし、この話は事実に照らして正しくありません。「ありそうな関係」であっても、単月毎の両指標の結果増減を比較する限り、両指標には参考にすべき増減一致がありません。

2015年1月分から2017年9月分までの32回のデータで確認しておきました。

本指標実態差異と、同月分のNY連銀指数・Phil連銀指数・製造業PMI確定値の実態差異の方向一致回数・方向一致率は以下の通りです。

一致数 一致率

NY連銀 18回 56%

Phil連銀 19回 59%

製造業PMI 14回 44%

単月毎の指標結果を予想するのにあたって、個々の指標同士を比べる限り、前月と当月の増減方向すらアテにならないことがわかります。

けれども、NY連銀とPhil連銀と製造業PMI確定値の全ての実態差異方向が一致したとき、ISM製造業景況指数の実態差異との方向が、過去に6回中5回(期待的中率83%)が一致しています。

同じ11月分は、NY連銀とPhil連銀の実態差異がマイナスで一致しています。そして、本指標発表15分前に発表される製造業PMI確定値の実態差異がマイナス(53.8未満)ならば、直後1分足は陰線となる期待的中率は83%になります。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が6pipsです。その跳幅が10pips以上だったことは過去4回(頻度12%)あります。

この4回の直後1分足跳幅は10pipsで、これは直後1分足跳幅の過去全平均14pipsよりもやや小さくなっています。そして、この4回の直前10-1分足と直後1分足の方向は2回(50%)が一致しています。

つまり、直前10-1分足が大きく跳ねても、直後1分足の方向や程度を示唆しているとは言えません。

次に、直前1分足の過去平均跳幅は4pipsです。その跳幅が10pips以上だったことは過去2回(頻度6%)しかありません。

この2回の直後1分足跳幅は15pipsで、これは直後1分足跳幅の過去全平均14pipsとほぼ同じです。そして、この2回の直前1分足と直後1分足の方向は1回(50%)です。

つまり、直前1分足が大きく跳ねても、直後1分足の方向や程度を示唆しているとは言えません。

そして、直後1分足の過去平均跳幅と値幅の差は5pips(1ー値幅/跳幅=戻り比率36%)です。直後11分足のそれは5pips(戻り比率25%)です。平均的な反応程度の指標における戻り比率としては、直後11分足のそれが小さいようです。

【3. 定型分析】

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

まず、指標一致性分析の結果を下表に示します。

直前10-1分足と事後差異の方向一致率は74%です。そして、事後差異と直後1分足の方向一致率は81%です。よって、直前10-1分足と直後1分足の方向一致率は、0.74?0.81+(1−0.74)?(1−0.81)=65%です。

事後差異と直後1分足・直後11分足の方向一致率はそれぞれ81%・62%となっています。実態差異と直後1分足・直後11分足の方向一致率はそれぞれ79%・71%です。

市場予想に対する発表結果の良し悪しに、直後1分足は素直に反応するものの、直後11分足はそうとも言えない一致率となっています。

次に、反応一致性分析の結果を下表に示します。

先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しは、直前10-1分足と直後11分足との方向一致率が77%、直後1分足と直後11分足の方向一致率が81%、です。

最後に、反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は81%です。そして、その81%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは81%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは59%です。59%という数字は、早期追撃で得たポジションは、指標発表から1分を過ぎたら利確の機会を探った方が良さそうです。59%ですから、無理する必要なんてありません。

【4. シナリオ作成】

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

- 本指標に先立ち23:45に発表される製造業PMI確定値の53.8未満だったときは、直ちに売ポジションを取ります。利確・損切の目安は5-10pipsです。

論拠は、同月集計分のNY連銀・Phil連銀の指数の実態差異が揃ってマイナスです。製造業PMI確定値の実態差異もマイナスの場合、3つの先行指標の実態差異の符号が一致します。過去にこうした場合、過去6回のうち5回(83%)がISMの実態差異も同じになっています。

幸い、今回の本指標市場予想は、前回結果に対し低くなっているものの、前回結果との差異は僅かです。本指標実態差異がマイナスならば、事後差異(発表結果ー市場予想)もマイナスとなる公算が高いと言えます。 - 指標発表直前に直前10-1分足と同じ方向にポジションを取得します。利確/損切は発表から10分程度か、15pipsの含益・含損になったときです。

- 追撃は早期開始し、短期利確とします。複数回の追撃も可ですが、短期取引で行います。

以上

2017年12月1日24:00発表

以下は2017年12月2日に追記しています。

?V.発表結果検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

結果は、前月・予想を下回り、反応は陰線でした。

前回9月分は、2004年5月分以来の高い数値だったこともあり、今回10月分は僅かにそれを下回りました。依然としてグラフは上昇基調と言えます。

(5-2. 取引結果)

寝てました。

【6. 分析検証】

(6-1. 分析検証)

事前調査分析内容を以下に検証しておきます。

- 同じ10月分のNY連銀指標・Phil連銀指標はともに前月結果を下回っていました。今回発表に関しては、それらと実態差異方向が一致しました。

- 直前10-1分足と直後11分足との方向は陽線で一致しました。過去には、直後1分足と直後11分足の反転は19%しか起きていないものの、今回は反転しました。

(6-2. シナリオ検証)

取引はできなかったものの、事前準備していたシナリオを検証しておきます。

- 本指標に先立ち23:45に発表された製造業PMI確定値は53.9でした。53.8未満だったときは、直ちに売ポジションを取るつもりでした。

- 指標発表直前に直前10-1分足と同じ方向にポジションを取得するつもりでした。します。利確/損切は発表から10分程度か、15pipsの含益・含損になったときの予定でした。

直前10-1分足は陽線でした。シナリオ通りにポジションを取っていたなら、10分後に2pips程度の利確だったでしょう。但し、直後1分足が陰線のため、実際に取引していたら、その前の損切していた可能性が高いと思います。その場合、最大で8pips程度の損切となっていたはずです。 - 追撃は早期開始し、短期利確のつもりでした。

直後1分足の下ヒゲは、指標発表から1分を過ぎて24:04頃に最も伸びていました。タイミングの問題もあるので、利確できたか否かはわかりませんが、損切していたとしても2-3pipsといったところでしょうか。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

2017年11月29日

米国物価指標「PCEデフレータ」・実態指標「PCE(個人消費)・個人所得」発表前後のUSDJPY反応分析(2017年11月30日22:30発表結果検証済)

以下、「?T.指標予想要点」「?U.過去調査詳細」を事前投稿し、「?V.発表結果検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?V.発表結果検証」のタイトル行付近に記載しています。

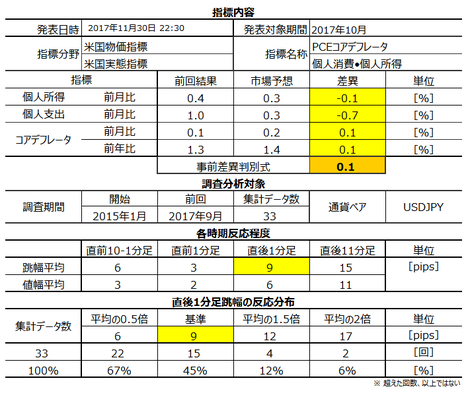

2017年11月30日22:30に米国物価指標「PCEデフレータ」・実態指標「PCE(個人消費)・個人所得」が発表されます。今回発表は2017年10月分の集計結果です。

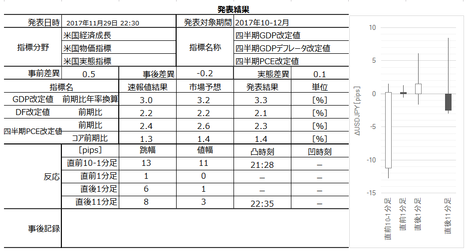

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点(11月28日)の値です。市場予想は発表直前に確認しておきましょう。

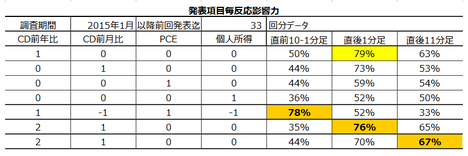

※ 上表判別式は、1?CD前年比事前差異ー1?CD前月比事前差異+1?PCE事前差異ー1?個人所得事前差異、です。「CD」は「コアデフレータ」を表し、事前差異は「市場予想ー前回結果」で求めます。この判別式と直前10-1分足の方向一致率は、過去33回の発表で78%です。

本指標の特徴は以下の通りです。

以下のシナリオで取引に臨みます。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

PCEコアデフレータは個人消費の物価動向を示した物価指標です(食糧・エネルギーを除く)。個人消費(PCE)と個人所得は消費者の経済活動を表した実態指標です。

同時発表される個人消費(PCE)・個人所得・PCEコアデフレータにおいて、PCEコアデフレータが重視されています。これは、FRBが重視する物価指標がCPIでなくPCEコアデフレータだと言われているためです。その理由は、PCEコアデフレータよりもCPIには上方バイアスが生じるため、という解説があります。何を言っているのかはさておき、PCEコアデフレータが重要視されることはわかります。

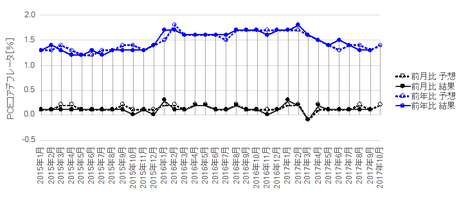

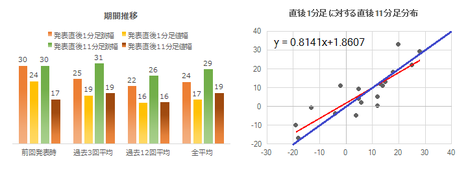

本指標への反応の期間推移と相関分布を下図に纏めておきます。

過去平均を見る限り、安定して反応が小さい(直後1分足跳幅が10pips未満)指標です。巻頭に挙げた直後1分足跳幅の分布表では、10pips以上反応したことは45%、6pips以下しか反応しなかったことが33%です。

相関分布を見ると、直後1分足が陽線だったときの方が、陰線だったときよりも、追撃を徹底して勝率が稼げそうです。

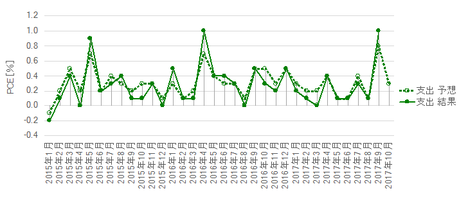

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

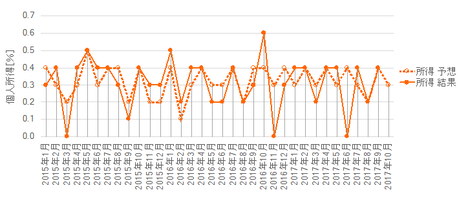

発表項目が多いため、見るべきポイントを絞り込むため、各項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

事前差異(市場予想ー前回結果)判別式は、1?コアデフレータ前年比の事前差異ー1?コアデフレータ前月比の事前差異+1?PCEの事前差異ー1?個人所得の事前差異、という式を用います。このとき、この判別式の解の符号(プラスが陽線、マイナスが陰線)は、直前10-1分足との方向一致率が78%となっています。

事後差異(発表結果ー市場予想)判別式は、2?コアデフレータ前年比の事後差異+1?コアデフレータ前月比の事後差異、という式を用います。このとき、この判別式の解の符号は、直後1分足との方向一致率が76%となっています。

実態差異(発表結果ー前回結果)判別式も、2?コアデフレータ前年比の実態差異+1?コアデフレータ前月比の実態差異、という式を用います。このとき、この判別式の解の符号は、直後11分足との方向一致率が67%となっています。

上表の調査期間は2015年1月分から前回発表までの33回です。判別式の係数は今回から見直しています。

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が6pipsです。その跳幅が10pips以上だったことは過去4回(頻度12%)あります。

この4回の直後1分足跳幅は10pipsで、これは直後1分足跳幅の過去全平均9pipsとほぼ同じです。直前10-1分足跳幅が大きくても、それが直後1分足も大きく反応することを示唆しているとは言えません。

次に、この4回の直前10-1分足と直後1分足の方向は3回(75%)一致しています。どちらかと言えば、直前10-1分足跳幅が大きいときには、直後1分足は直前10-1分足と同方向に反応する確率の方が高いものの、事例4回での3回でそれをアテにできるかは少し微妙です。

次に、直前1分足の過去平均跳幅は3pipsしかありません。その跳幅が10pips以上だったことは過去にありません。

ただ、直前1分足は明らかに陰線率が高くなっており、しかも逆ヒゲが目立ちます。この平均pipsだと、陽線側にヒゲが形成するのを待って逆張りする方が良いでしょう。ヒゲが形成しなければ取引するのを止めても良い訳です。

直後1分足の過去平均跳幅と値幅の差は3pips(1ー値幅/跳幅=戻り比率33%)です。反応が小さな指標の割に、戻り比率が小さいことがわかります(直後1分足跳幅が10pips以下の指標では、戻り比率が40%ぐらいになることが多い)。

直後1分足が10pips以上跳ねたことは過去11回あります(頻度33%)。その11回の直後11分足は、跳幅が直後1分足跳幅を超えたことが8回(73%)、値幅が超えたことは7回(64%)です。但し、直後1分足跳幅を超えて直後11分足値幅が伸びたことは5回(45%)しかありません。追撃にあたって、直後1分足終値を超えたポジションの長持ちは禁物です。

直後11分足のそれは4pips(戻り比率27%)です。反応が小さい指標の割に戻り比率が小さい指標です(直後1分足跳幅が10pips以下の指標では、戻り比率が40%ぐらいになることが多い)。

直後11分足跳幅が20pips以上だったことは、過去5回(頻度15%)あります。この5回の直後1分足跳幅は全て10pips以上となっています。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

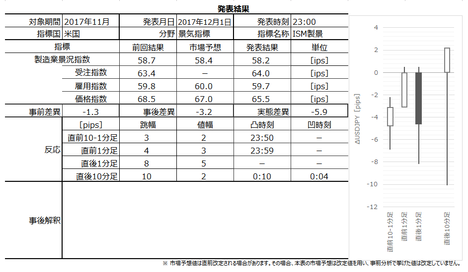

まず、指標一致性分析の結果を下図に示します。

事前差異と事後差異のプラス率とマイナス率には偏りが認められません。ややマイナス率の方が高いものの、この程度ならばらつきの範囲内で、指標の癖を示しているとは言えません。

事前差異と直前10-1分足の方向一致率は78%と、異常な偏りが認められます。今回の事前差異はプラスなので、直前10-1分足は陽線、ということになります。

事後差異と直後1分足の方向一致率が76%となっています。市場予想に対する発表結果の良し悪しには素直に反応しています。

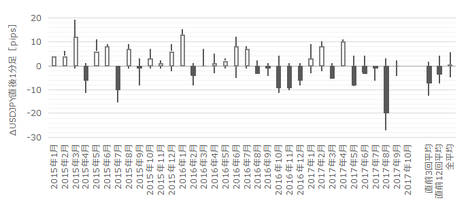

次に、反応一致性分析の結果を下図に示します。

直前1分足の陰線率が74%と、偏りが見受けられます。

直後1分足と直後11分足の方向一致率は77%となっており、分析対象期間において反応方向が反転する心配はあまりないそうです(値幅を削る心配ではありません)。

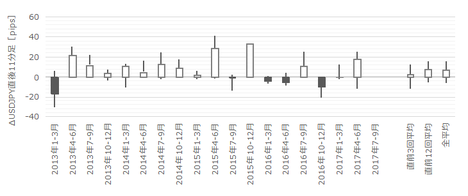

最後に、反応性分析の結果を下図に示します。

直後1分足と直後11分足との方向一致率は77%です。そして、その77%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは79%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは58%です。58%という数字は、そんなに安心して追撃できる数字ではありません。追撃するなら、短期利確を繰り返しながら複数回に分けて行う方が良いでしょう。

以下のシナリオで取引に臨みます。

以下は2017年12月1日に追記しています。

本指標発表結果及び反応は次の通りでした。

結果は、物価指標が前月比・前年比ともに前回を上回り予想と同値でした。個人消費は前回を下回り予想と同値、個人所得は前回同値で予想を上回りました。この結果の良し悪しは、ぱっと判断できません。

反応は、直後1分足が陽線で、直後11分足は陰線側に転じました。

物価が上昇したものの、まだ上昇基調に転じたと言えるほどではありません。

消費は前回を大きく下回ったものの、過去にも2015年5月分・2016年4月分が+0.9%・+1.0%と大きく伸びた翌月はそれぞれ+0.2%・+0.4%と大きく伸び率を下げています。

取引結果は次の通りでした。

指標発表時刻を跨いだポジションは、シナリオにより取りませんでした。

事前調査分析内容を以下に検証しておきます。

事前準備していたシナリオは次の通りです。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

?T.指標予想要点

2017年11月30日22:30に米国物価指標「PCEデフレータ」・実態指標「PCE(個人消費)・個人所得」が発表されます。今回発表は2017年10月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点(11月28日)の値です。市場予想は発表直前に確認しておきましょう。

※ 上表判別式は、1?CD前年比事前差異ー1?CD前月比事前差異+1?PCE事前差異ー1?個人所得事前差異、です。「CD」は「コアデフレータ」を表し、事前差異は「市場予想ー前回結果」で求めます。この判別式と直前10-1分足の方向一致率は、過去33回の発表で78%です。

本指標の特徴は以下の通りです。

- 物価指標(PCEデフレータ)と実態指標(PCE・個人所得)とでは、同じだけ市場予想と発表結果がズレたなら、物価指標の方が反応方向への寄与が大きくなります。

直後1分足の反応方向は、2?CD事後差異+1?CD事後差異、という判別式符号(プラスが陽線、マイナスが陰線)との一致率が76%となっています。事後差異というのは(発表結果ー市場予想)のことです。

この式にはPCE及び個人所得の項がありません。過去の傾向を見る限り、直後1分足の判別式にそれらの項を設けると、直後1分足との方向一致率が悪化してしまいます。つまり、指標発表直後に着目するのはCDのみで構わない、ということです。 - 同月集計分のCPIの実態差異(発表結果ー前回結果)と本指標実態差異の方向一致率は、僅か27%しかありません。同月集計でなく月ズレが起きていないかは未検証です。

CB消費者信頼感指数や小売売上高は、PCEの先行指標という話があります。がしかし、同月集計の両指標の実態差異はともに50%前後で、相関があるとは言えません。同月集計でなく月ズレが起きていないかは未検証です。

以上は2015年1月から2017年7月分までの集計結果に基づいています。 - 初期反応は小さいものの、指標結果に素直に反応しがちです。発表から1分を過ぎても暫く反応を伸ばしがちですが、時間が経つと反応を伸ばし続けるか否か怪しくなります。

追撃は早期参加し、短期利確を繰り返しながら複数回に分けて行った方が良いでしょう。

以下のシナリオで取引に臨みます。

- 直前10-1分足は陽線と見込みます。

論拠は、指標一致性分析における事前差異と直前10-1分足の方向一致率の高さです。但し、直前10-1分足は過去平均で、跳幅6pips・値幅4pipsしかありません。あまり欲張らないことです。 - 直前1分足は、陽線側に跳ねたら逆張りで売ポジションを取ります。陽線側に跳ねなければ、あるいは、跳ねたときにポジションが取れなければ、取引は諦めます。

論拠は、過去の陰線率が高いものの、過去平均で跳幅3pips・値幅2pipsしかないためです。直前1分足は、陽線側に2-4pipsのヒゲが目立つので、そういうときに逆張りを狙うことにします。 - 直前10-1分足が10pips以上跳ねたら、指標発表直前に同じ方向にポジションを取り、発表直後の跳ねで利確/損切です。

過去33回の発表で、直前10-1分足が10pips以上跳ねたことは4回あります(頻度12%)。その4回のうち3回が、直前10-1分足が10pips以上跳ねた方向に、直後1分足は反応しています。但し、直後1分足跳幅は、過去平均で9pipsしかありません。5pipsも取れたら利確するつもりでいれば良いでしょう。

アテにする事例数としては少なすぎるので、お薦めはしません。 - 追撃は、反応方向を確認したら早期開始します。そして短期利確を繰り返しながら複数回行います。

反応性分析の結果、直後1分足と直後11分足の方向一致率が高く、跳幅同士は発表から1分を過ぎても反応を伸ばしがちなことを示しています。但し、終値同士を比較した場合は、反応を伸ばしたことが58%と、安心して追撃できる数字ではありません。だから、反応方向を確認したら早期参加し、その後は短期利確の繰り返しで、様子を見ながら追撃です。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

?U.過去調査詳細

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

PCEコアデフレータは個人消費の物価動向を示した物価指標です(食糧・エネルギーを除く)。個人消費(PCE)と個人所得は消費者の経済活動を表した実態指標です。

同時発表される個人消費(PCE)・個人所得・PCEコアデフレータにおいて、PCEコアデフレータが重視されています。これは、FRBが重視する物価指標がCPIでなくPCEコアデフレータだと言われているためです。その理由は、PCEコアデフレータよりもCPIには上方バイアスが生じるため、という解説があります。何を言っているのかはさておき、PCEコアデフレータが重要視されることはわかります。

ーーー$€¥ーーー

本指標への反応の期間推移と相関分布を下図に纏めておきます。

過去平均を見る限り、安定して反応が小さい(直後1分足跳幅が10pips未満)指標です。巻頭に挙げた直後1分足跳幅の分布表では、10pips以上反応したことは45%、6pips以下しか反応しなかったことが33%です。

相関分布を見ると、直後1分足が陽線だったときの方が、陰線だったときよりも、追撃を徹底して勝率が稼げそうです。

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

発表項目が多いため、見るべきポイントを絞り込むため、各項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

事前差異(市場予想ー前回結果)判別式は、1?コアデフレータ前年比の事前差異ー1?コアデフレータ前月比の事前差異+1?PCEの事前差異ー1?個人所得の事前差異、という式を用います。このとき、この判別式の解の符号(プラスが陽線、マイナスが陰線)は、直前10-1分足との方向一致率が78%となっています。

事後差異(発表結果ー市場予想)判別式は、2?コアデフレータ前年比の事後差異+1?コアデフレータ前月比の事後差異、という式を用います。このとき、この判別式の解の符号は、直後1分足との方向一致率が76%となっています。

実態差異(発表結果ー前回結果)判別式も、2?コアデフレータ前年比の実態差異+1?コアデフレータ前月比の実態差異、という式を用います。このとき、この判別式の解の符号は、直後11分足との方向一致率が67%となっています。

上表の調査期間は2015年1月分から前回発表までの33回です。判別式の係数は今回から見直しています。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が6pipsです。その跳幅が10pips以上だったことは過去4回(頻度12%)あります。

この4回の直後1分足跳幅は10pipsで、これは直後1分足跳幅の過去全平均9pipsとほぼ同じです。直前10-1分足跳幅が大きくても、それが直後1分足も大きく反応することを示唆しているとは言えません。

次に、この4回の直前10-1分足と直後1分足の方向は3回(75%)一致しています。どちらかと言えば、直前10-1分足跳幅が大きいときには、直後1分足は直前10-1分足と同方向に反応する確率の方が高いものの、事例4回での3回でそれをアテにできるかは少し微妙です。

次に、直前1分足の過去平均跳幅は3pipsしかありません。その跳幅が10pips以上だったことは過去にありません。

ただ、直前1分足は明らかに陰線率が高くなっており、しかも逆ヒゲが目立ちます。この平均pipsだと、陽線側にヒゲが形成するのを待って逆張りする方が良いでしょう。ヒゲが形成しなければ取引するのを止めても良い訳です。

直後1分足の過去平均跳幅と値幅の差は3pips(1ー値幅/跳幅=戻り比率33%)です。反応が小さな指標の割に、戻り比率が小さいことがわかります(直後1分足跳幅が10pips以下の指標では、戻り比率が40%ぐらいになることが多い)。

直後1分足が10pips以上跳ねたことは過去11回あります(頻度33%)。その11回の直後11分足は、跳幅が直後1分足跳幅を超えたことが8回(73%)、値幅が超えたことは7回(64%)です。但し、直後1分足跳幅を超えて直後11分足値幅が伸びたことは5回(45%)しかありません。追撃にあたって、直後1分足終値を超えたポジションの長持ちは禁物です。

直後11分足のそれは4pips(戻り比率27%)です。反応が小さい指標の割に戻り比率が小さい指標です(直後1分足跳幅が10pips以下の指標では、戻り比率が40%ぐらいになることが多い)。

直後11分足跳幅が20pips以上だったことは、過去5回(頻度15%)あります。この5回の直後1分足跳幅は全て10pips以上となっています。

【3. 定型分析】

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

まず、指標一致性分析の結果を下図に示します。

事前差異と事後差異のプラス率とマイナス率には偏りが認められません。ややマイナス率の方が高いものの、この程度ならばらつきの範囲内で、指標の癖を示しているとは言えません。

事前差異と直前10-1分足の方向一致率は78%と、異常な偏りが認められます。今回の事前差異はプラスなので、直前10-1分足は陽線、ということになります。

事後差異と直後1分足の方向一致率が76%となっています。市場予想に対する発表結果の良し悪しには素直に反応しています。

次に、反応一致性分析の結果を下図に示します。

直前1分足の陰線率が74%と、偏りが見受けられます。

直後1分足と直後11分足の方向一致率は77%となっており、分析対象期間において反応方向が反転する心配はあまりないそうです(値幅を削る心配ではありません)。

最後に、反応性分析の結果を下図に示します。

直後1分足と直後11分足との方向一致率は77%です。そして、その77%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは79%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは58%です。58%という数字は、そんなに安心して追撃できる数字ではありません。追撃するなら、短期利確を繰り返しながら複数回に分けて行う方が良いでしょう。

【4. シナリオ作成】

以下のシナリオで取引に臨みます。

- 直前10-1分足は陽線と見込みます。

論拠は、指標一致性分析における事前差異と直前10-1分足の方向一致率の高さです。但し、直前10-1分足は過去平均で、跳幅6pips・値幅4pipsしかありません。あまり欲張らないことです。 - 直前1分足は、陽線側に跳ねたら逆張りで売ポジションを取ります。陽線側に跳ねなければ、あるいは、跳ねたときにポジションが取れなければ、取引は諦めます。

論拠は、過去の陰線率が高いものの、過去平均で跳幅3pips・値幅2pipsしかないためです。直前1分足は、陽線側に2-4pipsのヒゲが目立つので、そういうときに逆張りを狙うことにします。 - 直前10-1分足が10pips以上跳ねたら、指標発表直前に同じ方向にポジションを取り、発表直後の跳ねで利確/損切です。

過去33回の発表で、直前10-1分足が10pips以上跳ねたことは4回あります(頻度12%)。その4回のうち3回が、直前10-1分足が10pips以上跳ねた方向に、直後1分足は反応しています。但し、直後1分足跳幅は、過去平均で9pipsしかありません。5pipsも取れたら利確するつもりでいれば良いでしょう。 - 追撃は、反応方向を確認したら早期開始します。そして短期利確を繰り返しながら複数回行います。

反応性分析の結果、直後1分足と直後11分足の方向一致率が高く、跳幅同士は発表から1分を過ぎても反応を伸ばしがちなことを示しています。但し、終値同士を比較した場合は、反応を伸ばしたことが58%と、安心して追撃できる数字ではありません。だから、反応方向を確認したら早期参加し、その後は短期利確の繰り返しで、様子を見ながら追撃です。

以上

2017年11月30日22:30発表

以下は2017年12月1日に追記しています。

?V.発表結果検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

結果は、物価指標が前月比・前年比ともに前回を上回り予想と同値でした。個人消費は前回を下回り予想と同値、個人所得は前回同値で予想を上回りました。この結果の良し悪しは、ぱっと判断できません。

反応は、直後1分足が陽線で、直後11分足は陰線側に転じました。

物価が上昇したものの、まだ上昇基調に転じたと言えるほどではありません。

消費は前回を大きく下回ったものの、過去にも2015年5月分・2016年4月分が+0.9%・+1.0%と大きく伸びた翌月はそれぞれ+0.2%・+0.4%と大きく伸び率を下げています。

(5-2. 取引結果)

取引結果は次の通りでした。

指標発表時刻を跨いだポジションは、シナリオにより取りませんでした。

【6. 分析検証】

(6-1. 分析検証)

事前調査分析内容を以下に検証しておきます。

- 過去の直後1分足の反応方向は、2?CD事後差異+1?CD事後差異、という判別式符号(プラスが陽線、マイナスが陰線)との一致率が76%となっています。

この式に今回結果を代入しても解は0です。 - 過去の傾向では、初期反応は小さいものの、指標結果に素直に反応しがちです。発表から1分を過ぎても暫く反応を伸ばしがちですが、時間が経つと反応を伸ばし続けるか否か怪しくなります。

だいたいその通りでした。

(6-2. シナリオ検証)

事前準備していたシナリオは次の通りです。

- 直前10-1分足は陽線と見込みました。

結果は陽線でした。 - 直前1分足は、陽線側に跳ねたら逆張りで売ポジションを取るつもりでした。

結果は陽線で、反転せずに終わりました。 - 直前10-1分足が10pips以上跳ねたら、指標発表直前に同じ方向にポジションを取り、発表直後の跳ねで利確/損切するつもりでした。

結果は、直前10-1分足の跳ねが3pipsに留まりました。 - 追撃は、反応方向を確認したら早期開始し、短期利確を繰り返しながら複数回行うつもりでした。

指標発表から2分後には追撃を諦めました。どちらに伸びそうかがわからなかったからです。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

2017年11月28日

米国経済指標「四半期GDP改定値」発表前後のUSDJPY反応分析(2017年11月29日22:30発表結果検証済)

以下、「?T.指標予想要点」「?U.過去調査詳細」を事前投稿し、「?V.発表結果検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?V.発表結果検証」のタイトル行付近に記載しています。

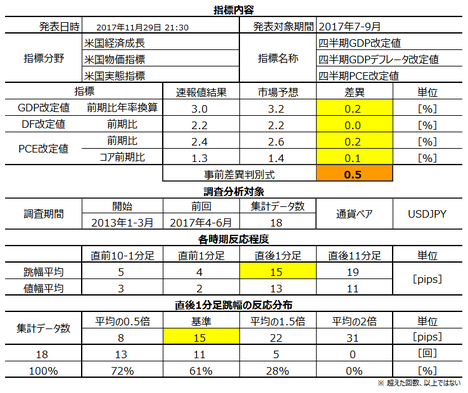

2017年11月29日22:30に米国経済指標「四半期GDP改定値」が発表されます。今回発表は2017年7-9月期分の集計結果です。

2017年7-9月期分速報値は既に10月27日に発表されており、前期4-6月期分確定値は9月28日に発表されています。各項目とも、4-6月期より僅かに低下した7-9月期速報値が、4-6月期を僅かに超えるように予想されています。

今回の市場予想と前回速報値結果は次の通りです。市場予想は本記事作成時点の値です。市場予想は発表直前に確認しておきましょう。

本指標の特徴は以下の通りです。

以下のシナリオで取引に臨みます。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

GDPは、当該期米国の総合的な経済実態を表していることです。経済実態が悪ければ、金融政策を始め、あらゆる政策に影響を与えます。

デフレータ(価格指数)は物価変動を示しています。

PCE(個人消費支出)は米国GDPの約70%を占めています。自動車・家電等の耐久財と、食品・衣料等の非耐久財と、外食・交通費等のサービス支出と、からなります。

本指標への反応の期間推移と相関分布を下図に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は過去平均で15pipsです。15pipsというと、平均的な反応程度しかなく、重要度や注目度の割に反応が小さくがっかりしがちです。8pips以下しか反応しなかったことさえ、28%あります。

過去の直後1分足値幅(x)に対する直後11分足値幅(y)は、xの係数が0.8と、1を下回っています。指標発表後に同じ方向に反応が伸び悩むことがわかります。但し、直後1分足が陽線で値幅が20pips近くになると、反応はその後も伸びていることが分布図からわかります。

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

見るべきポイントを絞り込むため、主要項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

下表は、2015年1-3月期〜2017年4-6月期の計18回のデータに基づいています(改訂しました)。その結果、一部回帰式は係数を今回から変更しています。

上表の上4行は、各項目をひとつずつ反応方向との一致率を求めています。これは予備計算のようなもので、この予備計算は最も反応方向との一致率が高い項目に注目しています。

上から5行目は、事前差異(市場予想ー前回結果)と直前10-1分足の方向一致率が高くなるように、各項目の係数を求めています。

上から6行目は、事後差異(発表結果ー市場予想)と直後1分足の方向一致率が高くなるように、各項目の係数を求めています。

最下段7行目は、実体差異(前回改定値結果ー市場予想)と直後11分足の方向一致率が高くなるように、各項目の係数を求めています。

結果、1?GDPの事前差異+1?PCEの事前差異+1?コアPCEの事前差異、の解の符号(プラスが陽線、マイナスが陰線)が、直前10-1分足との方向一致率が69%となりました。

また、3?GDPの事後差異+2?デフレータの事後差異+1?PCEの事後差異+1?コアPCEの事後差異、の解の符号が、直後1分足との方向一致率が100%となりました。

そして、1?GDPの実態差異+2?デフレータの実態差異、の解の符号が、直後11分足との方向一致率が59%となりました。

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は過去平均跳幅が5pipsです。その跳幅が10pips以上だったことは過去2回(頻度11%)あります。

この2回の直後1分足跳幅は13pipsで、これは直後1分足跳幅の過去全平均15pipsとほぼ同じです。直前10-1分足跳幅が大きくても、それで直後1分足跳幅も大きくなるとは言えません。次に、この2回の直前10-1分足と直後1分足の方向は1回(50%)一致しています。直前10-1分足が大きく跳ねても、直後1分足がその方向に反応するとは言えません。釣られて痛い目に遭わないように気を付けましょう。

次に、直前1分足の過去平均跳幅は4pipsです。その跳幅が10pips以上だったことは過去にありません。

また、直前1分足はヒゲが目立っています。pipsも小さいし、方向に偏りも見られない以上、取引は避けた方が良いでしょう。

そして、直後1分足の過去平均跳幅と値幅の差は2pips(1ー値幅/跳幅=戻り比率13%)です。直後11分足のそれは8pips(戻り比率42%)です。指標発表から1分を過ぎると、戻り比率が40%を超えており、高値(安値)掴みには気を付けた方が良いでしょう。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

まず、指標一致性分析の結果を下表に示します。

事前差異・事後差異・実態差異はプラス率がそれぞれ56%・76%・67%、と偏りがあります。市場予想は低めになりがちで、発表結果は高めになりがち、ということです。

事前差異と直前10-1分足は方向一致率が69%となっています。今回の事前差異はプラスなので、直前10-1分足は陽線の可能性が高い、というこです。

また、事後差異と直後1分足は方向一致率が100%となっています。発表結果の市場予想に対する良し悪しには、極まて素直に反応しています。

次に、反応一致性分析の結果を下表に示します。

まず、直前10-1分足・直後1分足・直後11分足の陽線率は、それぞれ75%・72%・71%と、かなり偏りがあります。

そして、直前1分足は直前10-1分足との方向一致率が25%(不一致率75%)なので、陰線となる可能性が高い、と見込まめます。

最後に、反応性分析の結果を下表に示します。