この広告は30日以上更新がないブログに表示されております。

新規記事の投稿を行うことで、非表示にすることが可能です。

広告

posted by fanblog

2018年04月30日

2018年4月30日〜5月4日の主要経済指標

今週は米国雇用統計の週ですが、最近の反応は30pipsに届かないことが多いようです。それに先立つADPは指標結果の良し悪しの期待的中率が高い指標ですが、残念ながら反応は10pips強しか期待できません。

1日の英国製造業PMIは、独仏が休日のため15時・16時頃からの動きがいつもと異なる可能性があります。

今週の主要経済指標の発表予定を示します。

4月30日(月)

21:30 米国3月集計分 PCE

5月1日(火)

17:30 英国4月集計分 製造業PMI

23:00 米国4月集計分 ISM製造業景況指数

5月2日(水)

21:15 米国4月集計分 ADP雇用統計

5月3日(木)

17:30 英国4月集計分 サービス業PMI

21:30 米国3月集計分 貿易収支

23:00 米国4月集計分 ISM非製造業景況指数

5月4日(金)

16:55 独国4月集計分PMI速報値

17:00 欧州4月集計分PMI速報値

21:30 米国4月集計分 雇用統計

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

1日の英国製造業PMIは、独仏が休日のため15時・16時頃からの動きがいつもと異なる可能性があります。

ーーー$€¥ーーー

今週の主要経済指標の発表予定を示します。

4月30日(月)

21:30 米国3月集計分 PCE

5月1日(火)

17:30 英国4月集計分 製造業PMI

23:00 米国4月集計分 ISM製造業景況指数

5月2日(水)

21:15 米国4月集計分 ADP雇用統計

5月3日(木)

17:30 英国4月集計分 サービス業PMI

21:30 米国3月集計分 貿易収支

23:00 米国4月集計分 ISM非製造業景況指数

5月4日(金)

16:55 独国4月集計分PMI速報値

17:00 欧州4月集計分PMI速報値

21:30 米国4月集計分 雇用統計

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

2018年04月23日

2018年4月23日〜27日の主要経済指標

今週の経済指標は、金曜の米英GDP速報値ぐらいしか白味がありません。GW前ということもあり、週後半はポジションをクローズする動きが多くなると思われます。

今週の主要経済指標の発表予定を示します。

4月23日(月)

23:00 米国3月集計分 中古住宅販売件数

4月24日(火)

10:30 豪州 四半期CPI

17:00 独国4月集計分Ifo景況指数

23:00 米国3月集計分 新築住宅販売件数

4月25日(水)

注目指標なし

4月26日(木)

21:30 米国3月集計分 耐久財受注

4月27日(金)

17:30 英国1-3月期 GDP速報値

21:30 米国1-3月期 GDP速報値

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

ーーー$€¥ーーー

今週の主要経済指標の発表予定を示します。

4月23日(月)

23:00 米国3月集計分 中古住宅販売件数

4月24日(火)

10:30 豪州 四半期CPI

17:00 独国4月集計分Ifo景況指数

23:00 米国3月集計分 新築住宅販売件数

4月25日(水)

注目指標なし

4月26日(木)

21:30 米国3月集計分 耐久財受注

4月27日(金)

17:30 英国1-3月期 GDP速報値

21:30 米国1-3月期 GDP速報値

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

2018年04月17日

2018年4月17日17:30予定ー英国2018年3月集計分雇用統計(事前分析)

?T.事前投稿

ブログの日時は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?U.事後検証」のタイトル行付近に記載しています。

ーーー$€¥ーーー

本指標の反応分析は 「英国雇用統計発表前後のGBPJPY反応分析(2018年改訂版)」 に詳述しています。以下に記す今回の取引方針は、この分析結果に基づきます。

そこで述べた通り、本指標には

- 平均所得の伸び率と翌日発表される CPI

I前年比の大小関係は、事前差異・事後差異ともに頭に入れておいて取引に臨んだ方が良い

- 過去3年間の反応程度は、直後1分足跳幅の平均が31pipsと大きく、指標発表時刻を跨いでポジションを持つことは慎重であるべき

- 反応方向は、直前10-1分足が事前差異と同方向だったことが69%、事後差異と同方向だったことが86%と、指標発表前後ともに素直

という特徴があります。

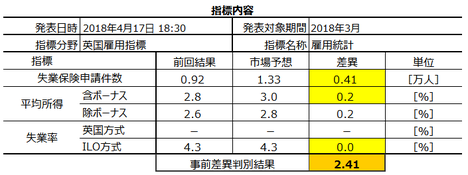

今回発表の要点は下表の通りです。

失業保険申請件数こそ悪化と見込まれているものの、平均所得は対前月+0.2%改善して+3%と予想されています。

ちなみに、本指標の事前差異(市場予想ー前回結果)は、−1?申請件数増減の事前差異[万人]+10?平均所得の事前差異[%]−5?失業率の事前差異[%]、という判別式を用います。この判別式の解の符号(プラスが陽線、マイナスが陰線)と直前10-1分足の方向一致率は69%です。市場予想と前回結果の大小関係が3回に2回程度はアテにできる訳です。

よって、現時点における事前差異はプラスなので、直前10-1分足は陽線となる可能性が高い訳です。

そして、指標発表直後は、−1?申請件数増減の事後差異[万人]+30?平均所得の事後差異[%]ー30?失業率の事後差異[%]、という判別式が有効です。この判別式の解の符号と直後1分足の方向一致率は87%にも達します。

けれども、こんな複雑な計算を指標発表直後の動きが激しいときに行えません。だから、予め指標発表直後の追撃には方針が必要です。

まず、指標発表直後は初期反応方向に順張り追撃を行うことにしましょう。指標結果なんて見ているヒマなんてありません。

次に、ちらっと指標結果に目をやるヒマができたら、平均所得が市場予想を上回ったか下回ったかです。そして、余力があれば失業率が市場予想を上回ったか下回ったかにも目をやりましょう。失業保険申請件数なんて見ているヒマはありません。

先の事後差異判別式の係数に依れば、平均所得や失業率が市場予想よりも0.1%改善することは、申請件数増減が3万人増えることでしか相殺されません。でも、過去の実績から言えば、失業率が市場予想とブレることは、平均所得が市場予想に対してブレるよりも、頻度もブレの程度も小さいのです。更に、失業保険申請件数に至っては、平均所得や失業率の0.1%のブレに相当するのが3万人です。3万人のブレは、それこそ滅多に生じません。

更に、現在の市場関心事を踏まえると、翌日発表予定の CPI 前年比の市場予想や前回結果が問題になります。現時点におけるCPI前年比の市場予想は+2.7%で、前回発表も同値でした。そして、平均所得の前回発表値は+2.8%でした。その差は0.1%です。

よって、今回の平均所得発表値が+2.9%以上なら、実質所得は前回発表時よりも改善ということになります。この+2.9%は、今回の市場予想+3.0%よりも小さいものの、前回結果を上回っています。そこで、今回は平均所得が+2.9〜3.0%以上なら、直後1分足は陽線での反応と見込みます。+3%を超えれば大きな陽線と見込みます。

このように、今回は平均所得が市場予想を僅かに下回っても陽線の可能性が高い、と見込んでいます。

ーーー$€¥ーーー

以上の分析結果と過去の傾向に鑑み、以下の方針で取引に臨みます。

- 指標発表前は、事前差異と直前10-1分足の方向一致率が69%あり、直前1分足の陰線率は73%あります。

平均所得の市場予想が+2.9%以上ならば、直前10-1分足は陽線 と見込みます。

また、直前1分足は過去の陰線率が73%で、直前10-1分足との方向一致率が38%(不一致率62%)です。 直前10-1分足が陽線ならば、直前1分足はショート で良いでしょう。 - 指標発表時刻を跨ぐポジションは持ちません。

- 指標発表直後は、初期反応の方向に追撃

を行います。

また、 再追撃を行うにせよ、短期取引の繰り返しで行います 。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

2018年04月15日

2018年4月16日21:30発表ー米国実態指標「2018年3月集計分小売売上高」(結果検証済)

?T.事前投稿

ブログの日時は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?U.事後検証」のタイトル行付近に記載しています。

ーーー$€¥ーーー

今回は同時刻に NY連銀製造業景況指数 が発表されます。がしかし、そんなことはとりあえず気にしないことにしましょう。

過去の傾向から言えば、小売売上高>NY連銀製造業景況指数、の関係があります。小売売上高の指標結果がほとんど市場予想と同じで、且つ、NY連銀指数がかなり大きく予想からブレない限り、基本方針はそれで構いません。

本指標の反応分析は 「米国実態指標小売売上高発表前後のUSDJPY反応分析」 に詳述しています。以下に記す今回の取引方針は、この分析結果に基づきます。

そこで述べた通り、本指標には

- 前月比とコア前月比の発表結果と市場予想の大小関係が一致しなかったことは過去3回(頻度9%)しかなく(一方の大小関係がなかったときを除く)、前月比とコア前月比の判りやすい方を分析すればよい

- 反応程度は発表直後1分足跳幅の過去平均が26pipsと大きく、発表時刻を跨ぐポジション取得は慎重にした方が良い

- 反応方向は、指標発表前が市場予想の良し悪しと関係なく、指標発表後は1分を過ぎても暫く指標結果の良し悪しに素直に伸びる

という特徴があります。

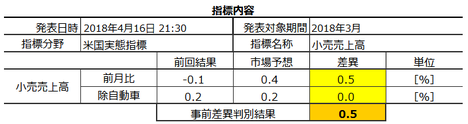

今回発表の要点は下表の通りです。

事後差異は、1?前月比事後差異+3?コア前月比事後差異、という判別式の解の符号と、直後1分足の方向一致率が79%です。 市場予想に対する発表結果の良し悪しには素直に反応 しています。

今回の市場予想は、前月比が+0.5%と大きくため、これを下回る可能性があります。けれども、判別式の係数から言えば、反応方向にはコア前月比の事後差異が前月比の事後差異の3倍の影響力があります。そのコア前月比の市場予想は前月同値であり、上振れの可能性があります。

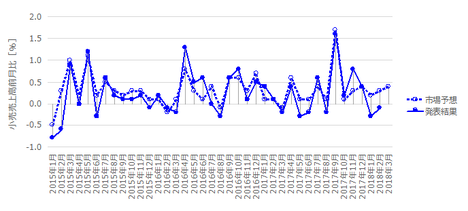

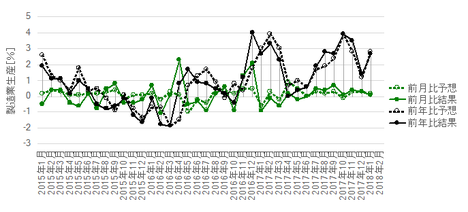

指標グラフの推移を見てみましょう。上が前月比、下がコア前月比の推移です。

前月比は前回・前々回からかなり高めに予想され、前回・前々回は予想を大きく下回りました。コア前月比は、過去の平均的な伸び率ぐらいの+0.2%と予想され、この値は前回と同じです。

一方、消費者景況感を示す3月集計分 UM景況感指数 や CB信頼感指数 は、ともに3月集計分が2月集計分を上回っています。前月比の予想が高めであることと矛盾なく、コア前月比は少し低めに予想されている可能性があります。

なお、小売が好調/不調ならば物価は上昇/下降しがちという順相関は、なぜか小売売上かかとCPIが別の日に発表される場合、アテになりません。よって、前週発表された CPI は参考になりません。

詳細は先に挙げた詳細文責記事をご参照願います。

ーーー$€¥ーーー

前月発表までの結果を反映した最新の反応程度を下図に示します。

多くの欧米指標で2018年になって反応が小さくなっているものの、本指標でもややそういう傾向があります。 大きく跳ねてもやや終値で戻しがちなようです 。これは気を付けましょう。

そして、直後1分足と直後11分足の方向一致率は83%と高く、この83%の方向一致時に直後1分足跳幅を超えて直後11分足跳幅が反応を伸ばしたことが100%です。

本指標は、 指標発表後1分以内に反応方向を見極めてから追撃を開始しても、発表から1分を過ぎてから利確の機会が生じやすい 訳です。

更に、直後1分足終値を超えて直後11分足終値が反応を伸ばしていたことは、両者が方向一致したときこそ69%ですが、そうでなかったときも含めると58%です。

複数回の追撃で戦果を拡大できる可能性があります。但し、この過去全体の傾向は、前述の通り、今年になって少し様子が異なるようです。 大きく跳ねても終値で戻しがちなら、追撃は様子を見ながら短期繰り返しが良さそう です。

ーーー$€¥ーーー

以上の分析結果と過去の傾向に鑑み、以下の方針で取引に臨みます。

- 指標発表前は、事前差異と直前10-1分足の方向一致率が67%あり、直前1分足の陰線率が83%あります。

市場予想が前回結果より良ければ直前10-1分足は陽線、悪ければ陰線と予想します。 現時点において市場予想は前回結果より良いので、今回はロングで過去平均値の半分程度3pipsを利確/損切の目安 とします。

また、直前1分足は過去の陰線率が83%もあり、直前10-1分足との方向一致率が33%(不一致率67%)です。 直前10-1分足が陽線のとき、ショートで1・2pipsを狙います 。 - 僅か4回しか過去事例がないものの、直前10-1分足か直前1分足が10pips以上跳ねたら、同じ方向に直後1分足が反応しています。

そうした事象が起きたら、指標発表直前にポジションを取得し、発表直後の跳ねで利確/損切 します。 - 指標発表直後は、初期反応の方向に追撃

を行います。5pipsも取れれば良いでしょう。

また、 再追撃を行うにせよ、短期取引の繰り返しで行います 。

以上

?U.事後検証

以下は、2018年4月23日に追記しています。

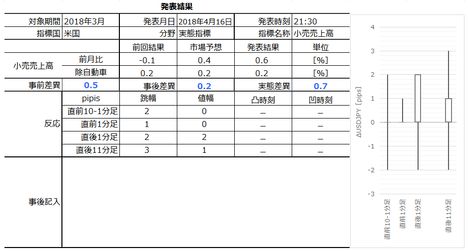

指標結果と反応を纏めておきます。

指標結果は、前月比が前回・予想を上回り、反応は陽線となりました。コア前月比は前回・予想と同値でした。

9月を基準にすると、10-12月の前月比集積は+1.4%(=9月を1とし?1.002?1.008?1.004)、1-3月のそれは+1.6%(=10-12月の1.014?0.997?0.999?1.006)となります。グラフ推移を見る限り、10-12月に比べて1-3月はかなり悪く見えますが、実際には0.2%ポイントの集積売上増だったことになります。

次週発表される1-3月期GDP速報値で、小売売上高の影響は10-12月期とほぼ同じが若干プラス側に影響すると思われます。

本指標次回発表は5月15日です。

事前分析結果を以下に検証しておきます。

- 過去の事前差異と直前10-1分足の方向一致率は67%あり、直前1分足の陰線率が83%でした。

結果は、事前差異がプラスだったものの、直前10-1分足は同値終了でした。直前1分足も同値終了でした。 - 指標発表直後は、初期反応の方向に追撃を行い、5pipsも取れれば良い、と考えていました。再追撃を行うなら、短期取引の繰り返しで行うことにしていました。

結果は、直後1分足終値を超えて直後11分足跳幅が反応を伸ばしたものの、反応程度は2・3pipsしかありませんでした。というより、指標発表直後の初期反応は陰線側に反応したものの、直後1分足・直後11分足が陽線となり、早いうちに反転したようです。追撃というより、上下動にうまくタイミングを合わせれば勝て、それに失敗すると負ける、という展開でした。

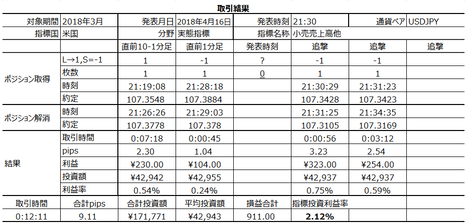

取引結果を以下に示します。

本指標での過去取引結果を纏めておきます。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

現状認識と2018年4月16日〜20日の主要経済指標

前週4月9日〜13日の今週に繋がる動きは、米大統領によるイラク化学兵器使用制裁予告ツイートと米国財務省の為替報告書公表がありました。

ツイートの方は11日の米株価を下げる影響があったものの、株価は翌12日には上昇に転じており、影響が限定的でした。14日未明に米英仏連合軍のイラク化学兵器使用への懲罰的攻撃が行われたため、その影響は今週16日朝の窓開けの形で現れるのではないでしょうか。

但し、その窓は意外と早く閉まるかも知れません。論拠は、昨年の同様のシリア攻撃時のリスク回避の動きで、 こちらの「2017年4月7日10:12からのリスク回避反応」 をご参照ください。事態終了から1時間後にはゆっくり値を戻し始めています。

そして、為替報告書は米国貿易赤字問題に絡めて論じられることが多いものの、公表されてしまえば以後のUSDJPYへの影響はあまりありません。というのも、今週17・18日に日米首脳会談が行われます。

そこでの経済関連テーマは、為替操作監視対象国のことより、米国のTPP復帰問題と鉄鋼・アルミ製品への追加関税課税問題となるはずです。どういう形で米国TPP復帰で日本が米国の面子を立てる代わりに、関税問題(二国間貿易収支問題)で米国の追及を躱すかが注目点だと思われます。

ただ、これも結果が判明するまではJPYにとってリスクと言えます。よって、もし中東問題のリスク回避終了の動きがあっても、あまりJPY売の深追いは禁物と考えます。

本来ならこの時期の日米首脳会談は、米朝首脳会談に向けての両国歩調統一といった政治課題中心であるはずでした。他国の対米首脳会談では、相手国トップの支持率の交渉への影響を考慮しなければならないものの、日本の首相支持率はそうしたことをあまり考慮せずに済みます。むしろ、国内の反対を押し切ってTPP協議を進めてきた現首相が対米交渉にあたることは、日本にとって幸いかも知れません。

貿易問題で大きな変化がなければ、もし大きな変化があってもそれが米国TPP復帰に繋がる内容ならば、USDJPYは上向くのではないでしょうか。

以上の現状認識に基づけば、週明け東証寄り付きでのリスク回避株価下落懸念でJPY買が起きる可能性があるものの、この事態は既に終了しており株価下落に伴うUSDJPYの下げは大したことがないでしょう。むしろ、日米首脳会談での米国からの圧力懸念の方が週前半のUSDJPYの頭を押さえる、と推察されます。それだけに、週後半は別の新たな要因で米株価が下げない限り、JPYが売られる展開を予想します。

今週の主要経済指標の発表予定を示します。

太字はその指標の過去傾向の詳細分析にリンクしています。但し、分析記事の日付にはご注意ください。

詳細分析記事は過去3年程度の全般的な傾向を示したもので、現在の市場環境が平常時と異なる場合には当然それに応じた解釈をご自身で加えなければいけません。

でも、現在の市場環境だけを見ていると、それは運や勘との違いがなくなってしまいがちです。それを避けるためには、過去の傾向通りになりそうなときに取引し、そうでないときには取引を避けることが大切です。

それ以外に確率的再現性をもって中長期の収益の裏付けなんて、初心者やアマチュアにはないのです。

4月16日(月)

21:30 米国3月集計分 小売売上高 ・4月集計分 NY連銀製造業景況指数

4月17日(火)

11:00 中国1-3月期GDP

17:30 英国3月集計分 雇用統計

18:00 独国4月集計分ZEW景況感指数

22:15 米国3月集計分 設備稼働率・鉱工業生産・製造業生産

4月18日(水)

17:30 英国3月集計分 物価指標

4月19日(木)

10:30 豪州3月集計分雇用統計

17:30 英国3月集計分 小売売上高指数

21:30 米国4月集計分 Phil連銀製造業景況指数

4月20日(金)

08:30 日本3月集計分CPI

経済指標発表の予定を見る限り、今週は英国指標中心です。

英国雇用統計では、平均所得の伸びを+3%とする予想も出ています。一方、英国物価指標のCPI前年比は+3%を下回っています。前月発表(2018年2月集計分)では、平均所得前年比+2.8%>CPI前年比+2.7%、と所得の伸びが物価上昇を2017年1月集計分以来13か月ぶりに上回りました。その差0.1が広がりそうなら、そして実際に広がれば、GBPは買われる可能性があります。

但し、それら指標発表は17・18日なので、前述の通り、日米首脳会談での通商問題でJPYにはリスク回避の動きが起きているでしょう。よって、当月はGBPUSDでの取引を行った方が判りやすくて良いかも知れません。

そして、小売売上高指数前月比は、前回発表結果がそろそろ下がる+1%付近(+0.8%)となっています。けれども、物価上昇を所得の伸びが上回り始めたのです。その差が前月より広がり、且つ、小売売上高指数が予想を上回れば、ちょっと大きな反応する可能性があります。

米国指標は、小売売上高とNY連銀製造業景況指数が同時発表されます。反応は、小売売上高>NY連銀製造業景況指数、なので(小売売上高発表項目が全て予想と同値だった場合を除く)、事前分析は小売売上高に限定しても良いでしょう。

NY連銀製造業景況指数やPhil連銀製造業景況指数は、米大統領による貿易収支絡みでの関税問題の影響が悪材料と予想されています。確かに、日欧中韓から見れば悪材料ですが、少なくとも米大統領とそのスタッフはそれが支持率UPに繋がると見込んだ訳です。それに景況感というものが、仕入れ材料の値上げよりも国内での競合製品排除に効くのなら、悪材料という予想は的外れということになります。

なお、NY連銀製造業景況指数とPhil連銀製造業景況指数は、過去の単月毎の実態差異の方向一致率が50%程度で高くありません。

豪州指標は、中国1-3月期GDPと豪州雇用統計が発表されます。

中国指標のAUDへの影響は、11時に指標が発表されてから10分間の方向がその後10分程度継続されることが多いので(定量分析データはありません)、欲張らずに5〜10pips取れたら逃げると良いでしょう。

雇用統計は、最近豪州指標全般に勉強不足のためわかりません。

取引には全く適していないものの、日本3月集計分CPIは注目しています。

CPI前年比・コアCPI前年比は2016年9月集計分以降上昇基調となっています。2月集計分では、CPI前年比が+1.5%、コアCPI前年比が+1.0%です。

関連するスケジュールは、2018年9月に現首相続投があるか否か、コアCPI前年比が+2%に達して日銀金融政策見直しがいつか、次回消費税増税は2019年10月の予定、です。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

ツイートの方は11日の米株価を下げる影響があったものの、株価は翌12日には上昇に転じており、影響が限定的でした。14日未明に米英仏連合軍のイラク化学兵器使用への懲罰的攻撃が行われたため、その影響は今週16日朝の窓開けの形で現れるのではないでしょうか。

但し、その窓は意外と早く閉まるかも知れません。論拠は、昨年の同様のシリア攻撃時のリスク回避の動きで、 こちらの「2017年4月7日10:12からのリスク回避反応」 をご参照ください。事態終了から1時間後にはゆっくり値を戻し始めています。

そして、為替報告書は米国貿易赤字問題に絡めて論じられることが多いものの、公表されてしまえば以後のUSDJPYへの影響はあまりありません。というのも、今週17・18日に日米首脳会談が行われます。

そこでの経済関連テーマは、為替操作監視対象国のことより、米国のTPP復帰問題と鉄鋼・アルミ製品への追加関税課税問題となるはずです。どういう形で米国TPP復帰で日本が米国の面子を立てる代わりに、関税問題(二国間貿易収支問題)で米国の追及を躱すかが注目点だと思われます。

ただ、これも結果が判明するまではJPYにとってリスクと言えます。よって、もし中東問題のリスク回避終了の動きがあっても、あまりJPY売の深追いは禁物と考えます。

本来ならこの時期の日米首脳会談は、米朝首脳会談に向けての両国歩調統一といった政治課題中心であるはずでした。他国の対米首脳会談では、相手国トップの支持率の交渉への影響を考慮しなければならないものの、日本の首相支持率はそうしたことをあまり考慮せずに済みます。むしろ、国内の反対を押し切ってTPP協議を進めてきた現首相が対米交渉にあたることは、日本にとって幸いかも知れません。

貿易問題で大きな変化がなければ、もし大きな変化があってもそれが米国TPP復帰に繋がる内容ならば、USDJPYは上向くのではないでしょうか。

以上の現状認識に基づけば、週明け東証寄り付きでのリスク回避株価下落懸念でJPY買が起きる可能性があるものの、この事態は既に終了しており株価下落に伴うUSDJPYの下げは大したことがないでしょう。むしろ、日米首脳会談での米国からの圧力懸念の方が週前半のUSDJPYの頭を押さえる、と推察されます。それだけに、週後半は別の新たな要因で米株価が下げない限り、JPYが売られる展開を予想します。

ーーー$€¥ーーー

今週の主要経済指標の発表予定を示します。

太字はその指標の過去傾向の詳細分析にリンクしています。但し、分析記事の日付にはご注意ください。

詳細分析記事は過去3年程度の全般的な傾向を示したもので、現在の市場環境が平常時と異なる場合には当然それに応じた解釈をご自身で加えなければいけません。

でも、現在の市場環境だけを見ていると、それは運や勘との違いがなくなってしまいがちです。それを避けるためには、過去の傾向通りになりそうなときに取引し、そうでないときには取引を避けることが大切です。

それ以外に確率的再現性をもって中長期の収益の裏付けなんて、初心者やアマチュアにはないのです。

4月16日(月)

21:30 米国3月集計分 小売売上高 ・4月集計分 NY連銀製造業景況指数

4月17日(火)

11:00 中国1-3月期GDP

17:30 英国3月集計分 雇用統計

18:00 独国4月集計分ZEW景況感指数

22:15 米国3月集計分 設備稼働率・鉱工業生産・製造業生産

4月18日(水)

17:30 英国3月集計分 物価指標

4月19日(木)

10:30 豪州3月集計分雇用統計

17:30 英国3月集計分 小売売上高指数

21:30 米国4月集計分 Phil連銀製造業景況指数

4月20日(金)

08:30 日本3月集計分CPI

ーーー$€¥ーーー

経済指標発表の予定を見る限り、今週は英国指標中心です。

英国雇用統計では、平均所得の伸びを+3%とする予想も出ています。一方、英国物価指標のCPI前年比は+3%を下回っています。前月発表(2018年2月集計分)では、平均所得前年比+2.8%>CPI前年比+2.7%、と所得の伸びが物価上昇を2017年1月集計分以来13か月ぶりに上回りました。その差0.1が広がりそうなら、そして実際に広がれば、GBPは買われる可能性があります。

但し、それら指標発表は17・18日なので、前述の通り、日米首脳会談での通商問題でJPYにはリスク回避の動きが起きているでしょう。よって、当月はGBPUSDでの取引を行った方が判りやすくて良いかも知れません。

そして、小売売上高指数前月比は、前回発表結果がそろそろ下がる+1%付近(+0.8%)となっています。けれども、物価上昇を所得の伸びが上回り始めたのです。その差が前月より広がり、且つ、小売売上高指数が予想を上回れば、ちょっと大きな反応する可能性があります。

米国指標は、小売売上高とNY連銀製造業景況指数が同時発表されます。反応は、小売売上高>NY連銀製造業景況指数、なので(小売売上高発表項目が全て予想と同値だった場合を除く)、事前分析は小売売上高に限定しても良いでしょう。

NY連銀製造業景況指数やPhil連銀製造業景況指数は、米大統領による貿易収支絡みでの関税問題の影響が悪材料と予想されています。確かに、日欧中韓から見れば悪材料ですが、少なくとも米大統領とそのスタッフはそれが支持率UPに繋がると見込んだ訳です。それに景況感というものが、仕入れ材料の値上げよりも国内での競合製品排除に効くのなら、悪材料という予想は的外れということになります。

なお、NY連銀製造業景況指数とPhil連銀製造業景況指数は、過去の単月毎の実態差異の方向一致率が50%程度で高くありません。

豪州指標は、中国1-3月期GDPと豪州雇用統計が発表されます。

中国指標のAUDへの影響は、11時に指標が発表されてから10分間の方向がその後10分程度継続されることが多いので(定量分析データはありません)、欲張らずに5〜10pips取れたら逃げると良いでしょう。

雇用統計は、最近豪州指標全般に勉強不足のためわかりません。

取引には全く適していないものの、日本3月集計分CPIは注目しています。

CPI前年比・コアCPI前年比は2016年9月集計分以降上昇基調となっています。2月集計分では、CPI前年比が+1.5%、コアCPI前年比が+1.0%です。

関連するスケジュールは、2018年9月に現首相続投があるか否か、コアCPI前年比が+2%に達して日銀金融政策見直しがいつか、次回消費税増税は2019年10月の予定、です。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

2018年04月11日

2018年4月11日21:30発表ー米国物価指標「2018年3月集計分消費者物価指数(CPI)」(結果検証済)

?T.事前投稿

ブログの日時は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?U.事後検証」のタイトル行付近に記載しています。

ーーー$€¥ーーー

本指標の反応分析は こちら に詳述しています。以下に記す今回の取引方針は、この分析結果に基づきます。

そこで述べた通り、本指標には

- PPIやISM非製造業価格指数との増減方向には相関があるにせよ(上昇時期や下降時期の一致)、単月毎の増減方向には相関はない

- 反応程度は発表直後1分足跳幅の過去平均が24pipsと大きいものの、発表から1・2分経過頃に一旦戻して、その後再び伸びるという上下動が大きくなる傾向がある

- 反応方向は指標結果の市場予想に対する良し悪しに素直で、指標発表後数分間は一方向に反応を伸ばしがち

という特徴があります。

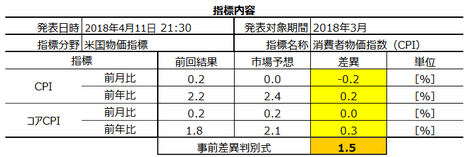

今回発表の要点は下表の通りです。

本指標の判別式は、ー1?A+2?B+4?C+3?D、です。但し、AはCPI前月比の差異、BはCPI前年比の差異、CはコアCPI前月比の差異、DはコアCPI前年比の差異、です。

式の係数を見る限りでは、コアCPI前月比の差異>コアCPI前年比の差異>CPI前年比の差異>CPI前月比の差異、の順に反応に影響しています。

この判別式の解の符号(プラスが陽線、マイナスが陰線)とと各ローソク足との方向一致率は、事前差異に対し直前10-1分足が67%、事後差異に対し直後1分足が91%、です。

取引方針は以下の通りです。

さて、前掲の詳細分析結果に基づくシナリオは以下の通りです。

- 直前10-1分足は、事前差異と同じ方向で、利確・損切の目安は2・3pips

です。今回の事前差異はプラスなので、ロングということになります。

- 直前1分足はショートをオーダーし、利確・損切の目安を2・3pips

としたら良いでしょう。

- 直前1分足が10pips以上跳ねたときは、直前1分足と直後1分足の方向が逆

になることを示唆している可能性があります。このとき、指標発表直前に直前1分足と同じ方向にポジションをオーダーし、指標発表直後の跳ねで利確/損切です。

- 指標発表直後は、初期反応の方向に追撃を行います。上下動が激しいことが多いので、上手くタイミングを取ることが大切です。タイミングを外してしまうことも多いので、ポジション規模をいつもの半分にして、1度だけナンピンを許容しても良いでしょう。

初期反応方向に追撃で、利確/損切の目安は5〜10pips ぐらいにしておけば良いでしょう。直後1分足と直後11分足の反転率もそこそこ高い指標のため、追撃ポジションは長持ちしない方が良いでしょう。

上記理由に依り、 再追撃を行うにせよ、短期取引の繰り返しが良いでしょう 。

以上

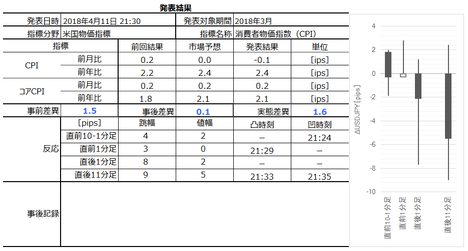

?U.事後検証

以下は、2018年4月12日22:00頃に追記しています。

指標結果と反応を纏めておきます。

指標結果は、CPI・コアCPIともに前年比が前回より伸びたものの、CPI前月比が予想を下回り、反応は陰線となりました。

全体的に指標結果は悪くありません。それにも関わらず陰線での反応は、CPI前月比が市場予想を下回った影響が大きかったようです。

過去のデータから言えば、コアCPI前月比の差異>コアCPI前年比の差異>CPI前年比の差異>CPI前月比の差異、の順に反応に影響しています。CPI前月比を除けば市場予想同値だったので、CPI前月比の事後差異がマイナスなら陽線という判別式の係数が今回は当たらなかった、ということになります。

この式を見直すべきか否か、来月までの宿題とします。

指標結果のグラフ推移を見ておきます。

前年比は、CPI・コアCPIともに2017年5月集計分まで下降していたので、あと2か月は対前月で良い数字が出やすくなっています。前月比もまた、2017年5月集計分以来のマイナスとなり、マイナスが2か月連続で続いたことがないので、これも来月以降は良い数字が出やすくなっています。

本指標次回発表は5月10日です。

取引はできなかったものの、事前分析結果を以下に検証しておきます。

- 直前10-1分足は、事前差異と同じ方向で、利確・損切の目安は2・3pipsでした。今回の事前差異はプラスなので、ロングということでした。

結果は陰線で、3pipsの損切となったようです。 - 直前1分足はショートをオーダーし、利確・損切の目安を2・3pipsとしていました。

結果は陽線で、これも最大3pipsの損切となったようです。 - 指標発表直後は、初期反応の方向に追撃を行うことにしていました。初期反応方向に追撃で、利確/損切の目安は5〜10pipsぐらいとしていました。

結果は、直後1分足跳幅・値幅を直後11分足跳幅・値幅がそれぞれ超えて反応を伸ばしています。追撃は数分であれば3・4pips程度の利確に繋がったでしょう。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

2018年04月10日

英国実態指標「鉱工業生産指数・製造業生産指数」発表前後のGBPJPY反応分析(改訂版)

英国実態指標「鉱工業生産指数・製造業生産指数」の指標発表前後の反応分析には、

?@ 鉱工業生産指数の前月比と前年比

?A 製造業生産指数の前月比・前年比

を用います。

この分析の調査範囲は、2015年1月集計分〜2018年1月集計分(同年2月発表分)の37回分です。

本指標にはいくつかの確率的再現性のある傾向が見受けられます。

英国実態指標「鉱工業生産指数」「製造業生産指数」は、鉱工業と製造業の企業生産高を基準年を100として指数化した経済指標です。 英国国家統計局 が毎月中旬に前月比・前年比を発表し、反応は、鉱工業生産指数>製造業生産指数、前月比>前年比、となる傾向があります。

本指標の意義は、鉱工業生産がGDPの構成要素となっているため、その先行指標と言われています。がしかし、英国GDPに占める鉱工業部門の割合は20%程度しかありません。ですから、本指標がGDPの先行指標として役立つかは少し疑問があります。

ただ、本指標は他の主要国の生産関連指標よりも反応が大きい、という特徴があります。

同じ実態指標でも消費関連指標なら、米国小売売上高指数指標も大きく反応するし、豪州小売売上高指数もそこそこ反応します。けれども、生産関連指標でこれほど反応が大きいのは英国だけです。

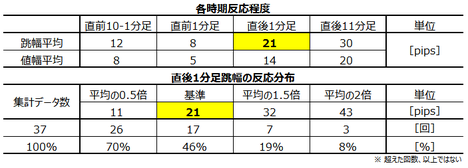

過去の 4本足チャート の各ローソク足平均値と、最も指標結果に素直に反応する直後1分足跳幅の分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は過去平均で21pipsです。 反応が大きいため、指標発表時刻を跨いでポジションを持つことは慎重でなければいけません 。平均を超えて跳ねたことは46%、平均以下しか跳ねなかったことは54%です。

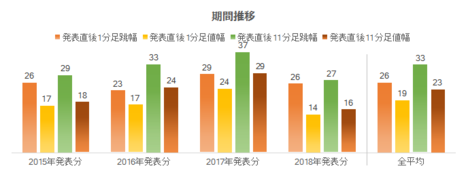

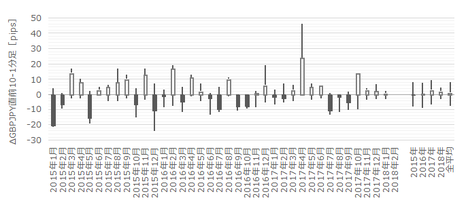

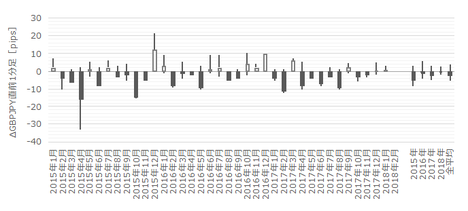

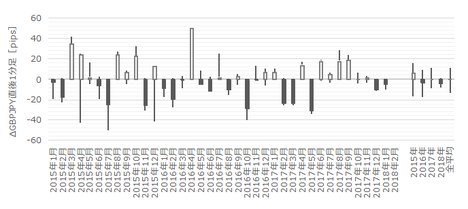

次に、直近3年間の反応平均値の推移を下図に示します。

2015年以降、年を追うごとに反応が小さくなってきています。2018年は、まだ3回しか発表が行なわれていませんが、過去3年に比べてかなり反応が小さくなっていることがわかります。ただ、 本指標では、直後1分足値幅に対し直後11分足跳幅がほぼ2倍となっている点が注目に値します 。

分析には、事前差異(=市場予想ー前回結果)と事後差異(=発表結果ー市場予想)と実態差異(発表結果ー前回結果)を多用します。差異がプラスのとき陽線・マイナスのとき陰線と対応していれば、反応が素直だと言うことにします。

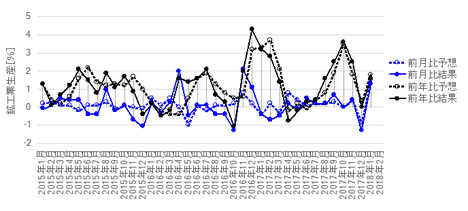

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

本指標発表値は前々月分の集計データです。グラフ横軸は集計月基準となっています。データは集計月基準で整理しておかないと、前々月集計の政策決定指標(例えば製造業PMI)と対比するのが不便になるからです。

こんなグラフを見たって、この先どうなるかなんて予想できません。見るべきポイントを絞り込むため、主要項目毎に反応方向にどの程度影響しているのかを纏めておきます。

事前差異は、2?鉱工業前月比事前差異+2?鉱工業前年比事前差異+1?製造業前月比事前差異+1?製造業前年比事前差異、という判別式を用いると、この判別式の解の符号と直前10-1分足の方向一致率が24%(不一致率76%)となります。

事後差異は、3?鉱工業前月比事後差異+2?鉱工業前年比事後差異+1?製造業前月比事後差異、という判別式を用いると、この判別式の解の符号と直後1分足の方向一致率が81%となります。

実態差異は、1?鉱工業前月比実態差異+1?鉱工業前年比実態差異+1?製造業前月比実態差異+1?製造業前年比実態差異、という判別式を用いると、この判別式の解の符号と直後11分足の方向一致率が68%となります。

全体的には、鉱工業生産指数前月比の差異が、反応に影響しやすいことが式の係数からわかります。

その鉱工業生産指数前月比が+1%以上もしくは△1%以下だったことは過去8回あります(頻度22%)。その8回のうち7回は翌月発表で大きく反動が起きています。唯一、反動を起こしていないのは2018年1月集計分で、これはまだ2月集計分が未発表だからです。つまり、現時点において 鉱工業生産指数前月比が+1%以上もしくは△1%以下だった翌月は必ず反動が起きています 。

なお、ここで言う反動とは、+1%以上となった翌月に1%以上数値を減らしたり、△1%以下となった翌月に1%以上数値を改善していることを指しています。

市場予想がその反動を見込んでいないとき、指標発表時刻を跨いだポジションを取れば面白いでしょう 。

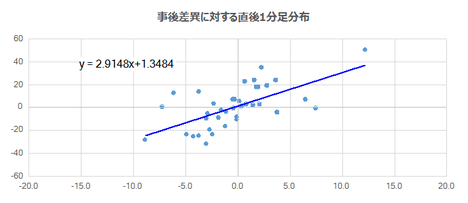

前述の事後差異判別式の解に対する直後1分足値幅の分布を下図に示します。

回帰式(青線)は、指標結果が市場予想より良ければ陽線、悪ければ陰線となっています。けれども、分布は青線の上下に大きくばらついています。先に求めた通り、事後差異判別式の解の符号と直後1分足の方向一致率が81%あっても、大きく反応を伸ばすとは限らない訳です。

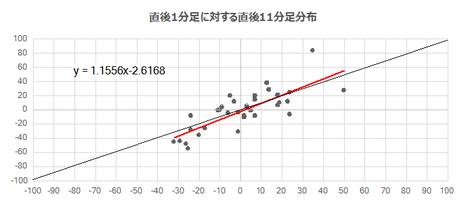

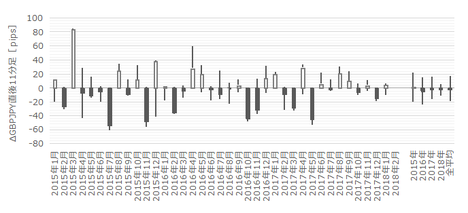

次に、直後1分足と直後11分足の値幅の分布を見ておきましょう。

直後1分足値幅(x)に対する直後11分足値幅(y)は、回帰式(赤線)の傾きが1を上回っており、やはり平均的には反応が伸びていく指標、と言えます。

先述の通り、ここまでは追撃しやすそうだという話です。

けれども、対角線上下のドット分布を見ると、結論が変わってきます。

いわゆる「抜けたら追う」べき閾値(しきいち)はありません。むしろ、直後1分足値幅を直後11分足値幅が削るか反転していることも多いように見受けられます。

追撃しやすい指標とは言えません 。

本指標発表に先立ち、同月集計分の製造業PMIが発表されています。そこで、本指標と製造業PMIの相関を調べておきました。

相関の有無は、それぞれの指標の実態差異を用いて調べます。各差異のうち、市場予想が含まれないのは実態差異だけだからです。もし両指標の間に相関があるなら、それは実態差異に現れるはずです。

結果、両指標の実態差異の方向一致率は、一方を前後1か月ずらしても50%弱しかありません。

よって、 製造業PMIの単月毎の実態差異増減を論拠に、本指標結果の良し悪しの予想を論じても意味がありません 。

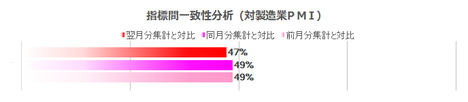

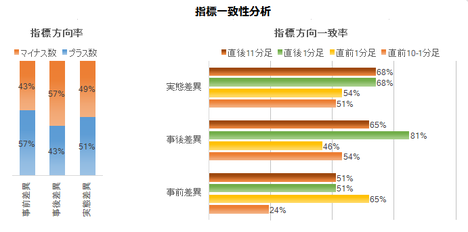

指標一致性分析 は、各差異と反応方向の一致率を調べています。

事前差異と直前10-1分足の方向一致率は24%(不一致率76%)となっています。市場予想が前回結果より良ければ直前10-1分足は陰線、悪ければ陽線になりがちです。

逆ではありません。

事後差異と直後1分足の方向一致率は81%となっています。市場予想に対する発表結果の良し悪しには素直に反応しています。

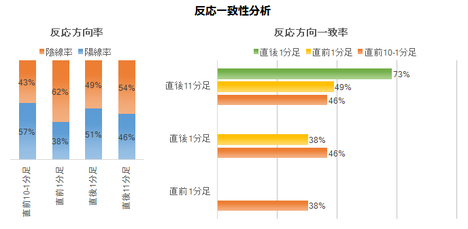

反応一致性分析 は、先に形成されたローソク足と後で形成されるローソク足の方向一致率を調べています。

各ローソク足は陽線や陰線への偏りはありません(ばらつきの範囲内です)。

直後1分足と直後11分足の方向一致率が73%と高い点を除けば、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しはありません。

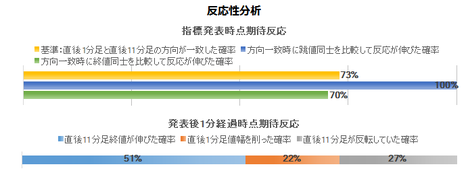

反応性分析 では、過去発表後に反応を伸ばしたか否かを調べています。

直後1分足と直後11分足との方向一致率は73%です。驚くべきことに、その73%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは100%です。この数字は、直後1分足と直後11分足が方向不一致だった場合を含めても、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことが73%あるということです。一方向への反応が進む指標です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

ところが、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは51%です。最終的に反応を伸ばすことは2回に1回しかないのなら、先に早期追撃で得たポジションは、指標発表から1分を過ぎたら利確の機会を窺った方が良いということです。

過去に大きく反応したときに、その値動きが後の反応の予兆だったか否かを調べています。

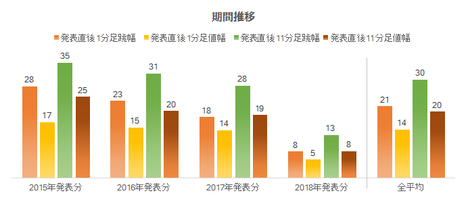

以下に過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が12pipsです。その跳幅が20pips以上だったことは過去2回(頻度5%)あります。

この2回の直後1分足跳幅は29pipsで、これは直後1分足跳幅の過去全平均23pipsよりも大きいようです。また、この2回の直前10-1分足と直後1分足の方向が一致したことは1回(50%)です。

つまり、直前10-1分足跳幅が大きくても、直後1分足の反応方向が大きくなる可能性はあるものの、直後1分足の方向を示唆している訳ではないようです。

次に、直前1分足の過去平均跳幅は8pipsです。その跳幅が10pips以上だったことは過去10回(頻度27%)ありました。

この10回の直後1分足跳幅は平均26pipsで、これは直後1分足跳幅の過去全平均23pipsよりもやや大きくなっています。また、この10回の直前1分足と直後1分足の方向は5回(50%)が一致しています。

つまり、直前1分足跳幅が大きくても、直後1分足の反応方向がやや大きくなるかもしれないものの、直後1分足の方向を示唆している訳ではありません。

そして、直後1分足の過去平均跳幅と値幅の差は7pips(1ー値幅/跳幅=戻り比率33%)です。直後11分足のそれは10pips(戻り比率33%)です。直後1分足や直後11分足は跳幅の2/3の値幅を持つことを目安にしておけば良いでしょう。

直後11分足値幅が40pips以上だったことは8回あります(頻度22%)。この8回のうち、直後1分足値幅が20pips未満だったことはが1回しかありません。

逆に、直後1分足値幅が平均(21pips)以上だったことは10回ありました。この10回のうち7回で直後11分足跳幅が40pips以上となっています。

つまり、直後1分足値幅が過去平均値の21pips以上なら、その方向に再追撃開始すべきです。がしかし、これは直後11分足が終値を付けるまでポジションを保持した方が良い、という話ではありません。指標発表から10分以内に20pips以上の利確の機会があるだろう、という話です。

本指標には

という特徴があります。

以上の特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択肢と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率をさげてしまいがちです。

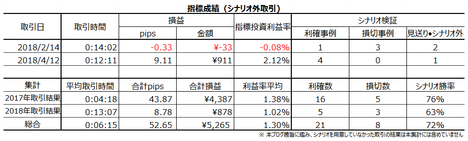

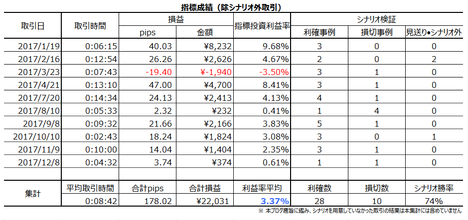

下表に、2017年の本指標シナリオでの取引成績を纏めておきます。

2017年は10回の発表時取引を行い9勝1敗でした。シナリオ単位では28勝10敗(勝率74%)で、毎回の平均取引時間は8分42秒とやや長くなっていました。年間178pipsを稼ぎ、1回の平均利確は18pipsです。これは、本指標直後11分足の平均的な値幅21pipsに対し悪くありません。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

?@ 鉱工業生産指数の前月比と前年比

?A 製造業生産指数の前月比・前年比

を用います。

この分析の調査範囲は、2015年1月集計分〜2018年1月集計分(同年2月発表分)の37回分です。

本指標にはいくつかの確率的再現性のある傾向が見受けられます。

?T.定性的傾向

【1. 指標概要】

英国実態指標「鉱工業生産指数」「製造業生産指数」は、鉱工業と製造業の企業生産高を基準年を100として指数化した経済指標です。 英国国家統計局 が毎月中旬に前月比・前年比を発表し、反応は、鉱工業生産指数>製造業生産指数、前月比>前年比、となる傾向があります。

本指標の意義は、鉱工業生産がGDPの構成要素となっているため、その先行指標と言われています。がしかし、英国GDPに占める鉱工業部門の割合は20%程度しかありません。ですから、本指標がGDPの先行指標として役立つかは少し疑問があります。

ただ、本指標は他の主要国の生産関連指標よりも反応が大きい、という特徴があります。

同じ実態指標でも消費関連指標なら、米国小売売上高指数指標も大きく反応するし、豪州小売売上高指数もそこそこ反応します。けれども、生産関連指標でこれほど反応が大きいのは英国だけです。

【2. 反応概要】

過去の 4本足チャート の各ローソク足平均値と、最も指標結果に素直に反応する直後1分足跳幅の分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は過去平均で21pipsです。 反応が大きいため、指標発表時刻を跨いでポジションを持つことは慎重でなければいけません 。平均を超えて跳ねたことは46%、平均以下しか跳ねなかったことは54%です。

次に、直近3年間の反応平均値の推移を下図に示します。

2015年以降、年を追うごとに反応が小さくなってきています。2018年は、まだ3回しか発表が行なわれていませんが、過去3年に比べてかなり反応が小さくなっていることがわかります。ただ、 本指標では、直後1分足値幅に対し直後11分足跳幅がほぼ2倍となっている点が注目に値します 。

?U.定量的傾向

分析には、事前差異(=市場予想ー前回結果)と事後差異(=発表結果ー市場予想)と実態差異(発表結果ー前回結果)を多用します。差異がプラスのとき陽線・マイナスのとき陰線と対応していれば、反応が素直だと言うことにします。

【3. 回数分析】

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

本指標発表値は前々月分の集計データです。グラフ横軸は集計月基準となっています。データは集計月基準で整理しておかないと、前々月集計の政策決定指標(例えば製造業PMI)と対比するのが不便になるからです。

こんなグラフを見たって、この先どうなるかなんて予想できません。見るべきポイントを絞り込むため、主要項目毎に反応方向にどの程度影響しているのかを纏めておきます。

事前差異は、2?鉱工業前月比事前差異+2?鉱工業前年比事前差異+1?製造業前月比事前差異+1?製造業前年比事前差異、という判別式を用いると、この判別式の解の符号と直前10-1分足の方向一致率が24%(不一致率76%)となります。

事後差異は、3?鉱工業前月比事後差異+2?鉱工業前年比事後差異+1?製造業前月比事後差異、という判別式を用いると、この判別式の解の符号と直後1分足の方向一致率が81%となります。

実態差異は、1?鉱工業前月比実態差異+1?鉱工業前年比実態差異+1?製造業前月比実態差異+1?製造業前年比実態差異、という判別式を用いると、この判別式の解の符号と直後11分足の方向一致率が68%となります。

全体的には、鉱工業生産指数前月比の差異が、反応に影響しやすいことが式の係数からわかります。

その鉱工業生産指数前月比が+1%以上もしくは△1%以下だったことは過去8回あります(頻度22%)。その8回のうち7回は翌月発表で大きく反動が起きています。唯一、反動を起こしていないのは2018年1月集計分で、これはまだ2月集計分が未発表だからです。つまり、現時点において 鉱工業生産指数前月比が+1%以上もしくは△1%以下だった翌月は必ず反動が起きています 。

なお、ここで言う反動とは、+1%以上となった翌月に1%以上数値を減らしたり、△1%以下となった翌月に1%以上数値を改善していることを指しています。

市場予想がその反動を見込んでいないとき、指標発表時刻を跨いだポジションを取れば面白いでしょう 。

ーーー$€¥ーーー

前述の事後差異判別式の解に対する直後1分足値幅の分布を下図に示します。

回帰式(青線)は、指標結果が市場予想より良ければ陽線、悪ければ陰線となっています。けれども、分布は青線の上下に大きくばらついています。先に求めた通り、事後差異判別式の解の符号と直後1分足の方向一致率が81%あっても、大きく反応を伸ばすとは限らない訳です。

次に、直後1分足と直後11分足の値幅の分布を見ておきましょう。

直後1分足値幅(x)に対する直後11分足値幅(y)は、回帰式(赤線)の傾きが1を上回っており、やはり平均的には反応が伸びていく指標、と言えます。

先述の通り、ここまでは追撃しやすそうだという話です。

けれども、対角線上下のドット分布を見ると、結論が変わってきます。

いわゆる「抜けたら追う」べき閾値(しきいち)はありません。むしろ、直後1分足値幅を直後11分足値幅が削るか反転していることも多いように見受けられます。

追撃しやすい指標とは言えません 。

(3.1 指標間一致性分析)

本指標発表に先立ち、同月集計分の製造業PMIが発表されています。そこで、本指標と製造業PMIの相関を調べておきました。

相関の有無は、それぞれの指標の実態差異を用いて調べます。各差異のうち、市場予想が含まれないのは実態差異だけだからです。もし両指標の間に相関があるなら、それは実態差異に現れるはずです。

結果、両指標の実態差異の方向一致率は、一方を前後1か月ずらしても50%弱しかありません。

よって、 製造業PMIの単月毎の実態差異増減を論拠に、本指標結果の良し悪しの予想を論じても意味がありません 。

(3.2 指標一致性分析)

指標一致性分析 は、各差異と反応方向の一致率を調べています。

事前差異と直前10-1分足の方向一致率は24%(不一致率76%)となっています。市場予想が前回結果より良ければ直前10-1分足は陰線、悪ければ陽線になりがちです。

逆ではありません。

事後差異と直後1分足の方向一致率は81%となっています。市場予想に対する発表結果の良し悪しには素直に反応しています。

(3.3 反応一致性分析)

反応一致性分析 は、先に形成されたローソク足と後で形成されるローソク足の方向一致率を調べています。

各ローソク足は陽線や陰線への偏りはありません(ばらつきの範囲内です)。

直後1分足と直後11分足の方向一致率が73%と高い点を除けば、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しはありません。

(3.4 反応性分析)

反応性分析 では、過去発表後に反応を伸ばしたか否かを調べています。

直後1分足と直後11分足との方向一致率は73%です。驚くべきことに、その73%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは100%です。この数字は、直後1分足と直後11分足が方向不一致だった場合を含めても、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことが73%あるということです。一方向への反応が進む指標です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

ところが、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは51%です。最終的に反応を伸ばすことは2回に1回しかないのなら、先に早期追撃で得たポジションは、指標発表から1分を過ぎたら利確の機会を窺った方が良いということです。

?V.分析結論

過去に大きく反応したときに、その値動きが後の反応の予兆だったか否かを調べています。

以下に過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が12pipsです。その跳幅が20pips以上だったことは過去2回(頻度5%)あります。

この2回の直後1分足跳幅は29pipsで、これは直後1分足跳幅の過去全平均23pipsよりも大きいようです。また、この2回の直前10-1分足と直後1分足の方向が一致したことは1回(50%)です。

つまり、直前10-1分足跳幅が大きくても、直後1分足の反応方向が大きくなる可能性はあるものの、直後1分足の方向を示唆している訳ではないようです。

次に、直前1分足の過去平均跳幅は8pipsです。その跳幅が10pips以上だったことは過去10回(頻度27%)ありました。

この10回の直後1分足跳幅は平均26pipsで、これは直後1分足跳幅の過去全平均23pipsよりもやや大きくなっています。また、この10回の直前1分足と直後1分足の方向は5回(50%)が一致しています。

つまり、直前1分足跳幅が大きくても、直後1分足の反応方向がやや大きくなるかもしれないものの、直後1分足の方向を示唆している訳ではありません。

そして、直後1分足の過去平均跳幅と値幅の差は7pips(1ー値幅/跳幅=戻り比率33%)です。直後11分足のそれは10pips(戻り比率33%)です。直後1分足や直後11分足は跳幅の2/3の値幅を持つことを目安にしておけば良いでしょう。

直後11分足値幅が40pips以上だったことは8回あります(頻度22%)。この8回のうち、直後1分足値幅が20pips未満だったことはが1回しかありません。

逆に、直後1分足値幅が平均(21pips)以上だったことは10回ありました。この10回のうち7回で直後11分足跳幅が40pips以上となっています。

つまり、直後1分足値幅が過去平均値の21pips以上なら、その方向に再追撃開始すべきです。がしかし、これは直後11分足が終値を付けるまでポジションを保持した方が良い、という話ではありません。指標発表から10分以内に20pips以上の利確の機会があるだろう、という話です。

ーーー$€¥ーーー

本指標には

- 先に発表された製造業PMIとの単月毎の増減方向と本指標結果の良し悪しには相関がない

- 2017年以前は主要国の生産関連指標で最も大きく反応し、過去の直後1分足跳幅平均は21pipsにも達していた(但し、2018年発表分の3回平均では、それが僅か8pipsまで低下している)

- 反応方向は指標結果の市場予想に対する良し悪しに素直で、指標発表後数分間は一方向に反応を伸ばす(直後1分足跳幅を超えて直後11分足跳幅が反応を伸ばしたことが100%)

という特徴があります。

以上の特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択肢と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率をさげてしまいがちです。

ーーー$€¥ーーー

下表に、2017年の本指標シナリオでの取引成績を纏めておきます。

2017年は10回の発表時取引を行い9勝1敗でした。シナリオ単位では28勝10敗(勝率74%)で、毎回の平均取引時間は8分42秒とやや長くなっていました。年間178pipsを稼ぎ、1回の平均利確は18pipsです。これは、本指標直後11分足の平均的な値幅21pipsに対し悪くありません。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上