この広告は30日以上更新がないブログに表示されております。

新規記事の投稿を行うことで、非表示にすることが可能です。

広告

posted by fanblog

2024年10月23日

一目均衡表とRCIでトレード手法を確立する。

皆さんお疲れ様です!!

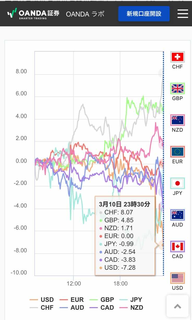

クロス円全般がフィボナッチの50%を超えて61.8%戻しに近づいてきました。

一目均衡表も三役好転が発生。

とても強い買いトレンドとなっています。

こんな時に多くのトレーダーがここで値頃感で逆張して加速するトレンドに巻き取られて利益を飛ばすポイントになります。

冷静になって考えてみるとトレードは買う、売るだけではありません。

そう。

待つです。

では何故待てないのでしょうか?

それはエントリーしないこと=機会損失になっているからですよね。

今、ポジションを持たないと損すると感じてしまうからです。僕も何回も何回も失敗してきました。頭ではわかっているのにです。

せっかく日足ベースの一目均衡表を利用しているのなら尚更と言えます。

三役好転したなら強気に攻めていいと思うくらいの勇気と覚悟が必要です。

一方で三役好転後にどのようにトレードすれば

いいのか。

この答えの一つがRCIです。

ただ日足のRCI短期の下落を確認している間にかなり下落してしまうため時間軸を落として活用する必要があります。

【4時間足のRCI短期を確認】

現在のRCIを見てみると短期は天井。

中期が長期をゴールデンクロスしそうな状態です。この様な場合はまだ見送りが懸命です。

RCIの短期線が1番先に反応するためそこに注目してエントリーポイントを探します。

売りの場合

1.短期戦が下がり始めたらエントリーし0付近で利確。

2.短期線が下がり始め0付近を勢いよく抜けた場合にエントリーしてマイナス100付近で利確。

買いの場合

1.短期線マイナス100付近で買い0付近で利確。

2.短期線マイナス100付近で買いプラス100付近で利確。

【1時間足のRCIでサクッと抜く】

この場合は転換線で反発するのを予想してRCI短期の下がり始めでエントリーも良いでしょう。

【遅行線の傾きと4時間足、1時間足のプライスアクションでエントリーを検討する】

遅行線は直近の今の時間足の終値を26日分過去にずらして表示させたものでローソク足より上にあるか下にあるかで相場の強さを見ることが出来ます。

また期間を1日に設定しマイナス26本分移動表示させた単純移動平均線とも言えます。

つまり移動平均線乖離率と似たような考え方で

ローソク足より高く上に推移している場合は必ずどこかで利益確定の売りが起きるはずです。

このことからも一目山人が遅行線が最も重要と言ったことがよく分かります。

【RCIの三重天井と三重底】

強い長期におよぶ上昇トレンドは短期・中期・長期の線が+100に張りついた状態になります。

逆に強い下降トレンドの時は全ての線が底に張り付きます。

※短期線はまだ下がります。

いずれにしても注目するのは1番早く動き出す短期のRCIです。

しっかり日足ベースでの環境を見つつヘッジファンドの見ている4時間足を見て1時間足でエントリータイミングを探る。

一目均衡表とRCIの組み合わせ手法を是非覚えて簡便なトレード戦略を身につけましょう!!

僕はRCIが使える国内証券会社としてDMM FXを使っています。あと組み合わせでMACDやRSIも可能です。

クロス円全般がフィボナッチの50%を超えて61.8%戻しに近づいてきました。

一目均衡表も三役好転が発生。

とても強い買いトレンドとなっています。

こんな時に多くのトレーダーがここで値頃感で逆張して加速するトレンドに巻き取られて利益を飛ばすポイントになります。

冷静になって考えてみるとトレードは買う、売るだけではありません。

そう。

待つです。

では何故待てないのでしょうか?

それはエントリーしないこと=機会損失になっているからですよね。

今、ポジションを持たないと損すると感じてしまうからです。僕も何回も何回も失敗してきました。頭ではわかっているのにです。

せっかく日足ベースの一目均衡表を利用しているのなら尚更と言えます。

三役好転したなら強気に攻めていいと思うくらいの勇気と覚悟が必要です。

一方で三役好転後にどのようにトレードすれば

いいのか。

この答えの一つがRCIです。

ただ日足のRCI短期の下落を確認している間にかなり下落してしまうため時間軸を落として活用する必要があります。

【4時間足のRCI短期を確認】

現在のRCIを見てみると短期は天井。

中期が長期をゴールデンクロスしそうな状態です。この様な場合はまだ見送りが懸命です。

RCIの短期線が1番先に反応するためそこに注目してエントリーポイントを探します。

売りの場合

1.短期戦が下がり始めたらエントリーし0付近で利確。

2.短期線が下がり始め0付近を勢いよく抜けた場合にエントリーしてマイナス100付近で利確。

買いの場合

1.短期線マイナス100付近で買い0付近で利確。

2.短期線マイナス100付近で買いプラス100付近で利確。

【1時間足のRCIでサクッと抜く】

この場合は転換線で反発するのを予想してRCI短期の下がり始めでエントリーも良いでしょう。

【遅行線の傾きと4時間足、1時間足のプライスアクションでエントリーを検討する】

遅行線は直近の今の時間足の終値を26日分過去にずらして表示させたものでローソク足より上にあるか下にあるかで相場の強さを見ることが出来ます。

また期間を1日に設定しマイナス26本分移動表示させた単純移動平均線とも言えます。

つまり移動平均線乖離率と似たような考え方で

ローソク足より高く上に推移している場合は必ずどこかで利益確定の売りが起きるはずです。

このことからも一目山人が遅行線が最も重要と言ったことがよく分かります。

【RCIの三重天井と三重底】

強い長期におよぶ上昇トレンドは短期・中期・長期の線が+100に張りついた状態になります。

逆に強い下降トレンドの時は全ての線が底に張り付きます。

※短期線はまだ下がります。

いずれにしても注目するのは1番早く動き出す短期のRCIです。

しっかり日足ベースでの環境を見つつヘッジファンドの見ている4時間足を見て1時間足でエントリータイミングを探る。

一目均衡表とRCIの組み合わせ手法を是非覚えて簡便なトレード戦略を身につけましょう!!

僕はRCIが使える国内証券会社としてDMM FXを使っています。あと組み合わせでMACDやRSIも可能です。

2024年10月13日

FXで月3万円稼ぐための戦略的トレード手法

皆さんご無沙汰しております。

bluewavefxのyuuです。

久しぶりにblogを更新するため、お!生きてたんだと言われそうですがw

しっかりトレードも継続していました。

さて昨日ふとオリバーペレスとグレッグカプラのデイトレードを読んでいたのですが改めてプロトレーダーであっても挫折があり、相当なコストを差し出さないと勝てるトレーダーになれないことをストーリーテリングで書いてます。

ことFXに関しては投資というよりも投機と呼ばれる方がその性質的に適していると感じる一方で機会に投じる訳ですから、【いつどこでポジションを持つのかそしてどこでポジションを手離すのか】ここが大変重要なポイントです。

そしてこの重要なポイントをなるべく可視化して予測していくテクニカル指標が一目均衡表であり、数学的な確率で支えるのがスピアマンの順位相関係数、即ちRCIです。

一目均衡表は言わずもがな値幅観測論・波動論・時間論の3つを異なる観点で相場を俯瞰して見るだけでなく市場参加者の心理を可視化しトレンドの方向と強さ、押しと戻りを予測することができる優れものです。

円が絡む通貨ペアに限らずどの通貨ペアでも

適応させることができる日本発のテクニカル指標な訳です。

さて一目均衡表についてはまた追々お話しするとしてFXで月3万円稼ぐために必要なこと

ここについて考えて行きたいと思います。

当然ながら相場に絶対はありません。

闇雲にトレードしていては改善点も自覚する事もできませんし、ただ種銭を減らして退場するだけです。

しっかり再現性のあるトレードをするために最後まで一読し内容を理解してください。

【中央銀行に乗っかる】

相場格言の一つに中央銀行に逆らうなとあります。為替取引は2カ国間の通貨の強弱を予測し

取引をして利益を得るものです。

政策金利発表は通貨の強弱を決定する礎の様なものであるためここでトレンドが出た場合に素直に乗っかる訳です。

ボラティリティの強さによりますが1ロットで100pips取れた場合、1万円の利益です。

ポジポジ病に悩んでいるトレーダーにも有効なトレードだと思いませんか?

【下降相場のWボトムに乗っかる】

フォーメーション分析の中でも認識しやすいのがWボトムです。

もちろんWボトムと言っても綺麗にWの形を示してくれることは少ないです。

ご存知の通り最初の底値を下回らず2番底となって上昇するケースや下を最初こ底値を下回た後に上昇するケースなど複数のWボトムがあります。

今回、僕がお勧めしたいのはボリンジャーバンドを活用したWボトムの底取りです。

ポイントはローソク足がボリンジャーバンドのマイナス2σを実体で割れずに以降のローソク足もマイナス2σで反発していることです。

その後は上昇を続けマイナス1σで反発して下げた分を取り戻しています。

また注目すべきはRCIです。

短期線がわかりやすくWの形を示しています。

また中期線が長期線に支えられて上昇していますね。

ボリンジャーバンドもRCIも同じ統計学を用いて確率予測をしているため相関性があると言えそうです。

またこれは経験則ですが4時間足が上昇でWボトム示している場合もしくさWボトムの完成が予測されるケースはかなりの高確率で上放れします。

一目均衡表の基準線の傾きが上目線に上がろうとしている時はチャンスです。

波動がわかる方は一目均衡表ならN波動を基本とした値幅観測論も参考にトレードしましょう!!

【もみ合い放れで仕掛ける】

一目均衡表の基準線は相場のトレンドを示す線であり当日を含む26日分の高値と安値の半値を可視化してくれます。

また先行スパン2は基準線の2倍の期間の半値と言えます。

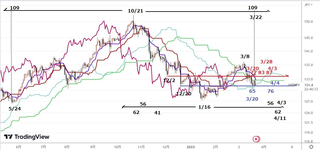

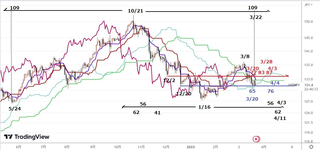

チャートを見てください。

わかりやすく中心線を水色ラインで引いてますが基準線・先行スパン2は横ばいになっています。

簡潔に言うとこの横ばいの線が動き出す時、

ローソク足がそこを支えとして上昇して行く時は高値・安値の更新。

つまりトレンドの始まりとなります。

こう言った視覚的にも論理的にも分かりやすいところで仕掛けて行く事が再現性のあるトレードです。

DMM FXの良いところはRCIが使えるところ。

一目均衡表と設定期間を合わす事で相性もよく

三役好転や三役逆転を早く仕掛けることもできるためお勧めです。

学びは必ず利益をもたらしてくれます!!

bluewavefxのyuuです。

久しぶりにblogを更新するため、お!生きてたんだと言われそうですがw

しっかりトレードも継続していました。

さて昨日ふとオリバーペレスとグレッグカプラのデイトレードを読んでいたのですが改めてプロトレーダーであっても挫折があり、相当なコストを差し出さないと勝てるトレーダーになれないことをストーリーテリングで書いてます。

ことFXに関しては投資というよりも投機と呼ばれる方がその性質的に適していると感じる一方で機会に投じる訳ですから、【いつどこでポジションを持つのかそしてどこでポジションを手離すのか】ここが大変重要なポイントです。

そしてこの重要なポイントをなるべく可視化して予測していくテクニカル指標が一目均衡表であり、数学的な確率で支えるのがスピアマンの順位相関係数、即ちRCIです。

一目均衡表は言わずもがな値幅観測論・波動論・時間論の3つを異なる観点で相場を俯瞰して見るだけでなく市場参加者の心理を可視化しトレンドの方向と強さ、押しと戻りを予測することができる優れものです。

円が絡む通貨ペアに限らずどの通貨ペアでも

適応させることができる日本発のテクニカル指標な訳です。

さて一目均衡表についてはまた追々お話しするとしてFXで月3万円稼ぐために必要なこと

ここについて考えて行きたいと思います。

当然ながら相場に絶対はありません。

闇雲にトレードしていては改善点も自覚する事もできませんし、ただ種銭を減らして退場するだけです。

しっかり再現性のあるトレードをするために最後まで一読し内容を理解してください。

【中央銀行に乗っかる】

相場格言の一つに中央銀行に逆らうなとあります。為替取引は2カ国間の通貨の強弱を予測し

取引をして利益を得るものです。

政策金利発表は通貨の強弱を決定する礎の様なものであるためここでトレンドが出た場合に素直に乗っかる訳です。

ボラティリティの強さによりますが1ロットで100pips取れた場合、1万円の利益です。

ポジポジ病に悩んでいるトレーダーにも有効なトレードだと思いませんか?

【下降相場のWボトムに乗っかる】

フォーメーション分析の中でも認識しやすいのがWボトムです。

もちろんWボトムと言っても綺麗にWの形を示してくれることは少ないです。

ご存知の通り最初の底値を下回らず2番底となって上昇するケースや下を最初こ底値を下回た後に上昇するケースなど複数のWボトムがあります。

今回、僕がお勧めしたいのはボリンジャーバンドを活用したWボトムの底取りです。

ポイントはローソク足がボリンジャーバンドのマイナス2σを実体で割れずに以降のローソク足もマイナス2σで反発していることです。

その後は上昇を続けマイナス1σで反発して下げた分を取り戻しています。

また注目すべきはRCIです。

短期線がわかりやすくWの形を示しています。

また中期線が長期線に支えられて上昇していますね。

ボリンジャーバンドもRCIも同じ統計学を用いて確率予測をしているため相関性があると言えそうです。

またこれは経験則ですが4時間足が上昇でWボトム示している場合もしくさWボトムの完成が予測されるケースはかなりの高確率で上放れします。

一目均衡表の基準線の傾きが上目線に上がろうとしている時はチャンスです。

波動がわかる方は一目均衡表ならN波動を基本とした値幅観測論も参考にトレードしましょう!!

【もみ合い放れで仕掛ける】

一目均衡表の基準線は相場のトレンドを示す線であり当日を含む26日分の高値と安値の半値を可視化してくれます。

また先行スパン2は基準線の2倍の期間の半値と言えます。

チャートを見てください。

わかりやすく中心線を水色ラインで引いてますが基準線・先行スパン2は横ばいになっています。

簡潔に言うとこの横ばいの線が動き出す時、

ローソク足がそこを支えとして上昇して行く時は高値・安値の更新。

つまりトレンドの始まりとなります。

こう言った視覚的にも論理的にも分かりやすいところで仕掛けて行く事が再現性のあるトレードです。

DMM FXの良いところはRCIが使えるところ。

一目均衡表と設定期間を合わす事で相性もよく

三役好転や三役逆転を早く仕掛けることもできるためお勧めです。

学びは必ず利益をもたらしてくれます!!

2023年09月06日

【FXで毎月安定した利益を得るために必要なこと】

皆さんお疲れ様です。

【今後のドル円と為替介入の時期について】

前回のブログでドル売りは時期尚早だということを言いましたが、ダウ理論での目線切り替えに失敗してまた150円台を見据えた強い買いのモメンタムが出てます。

上昇チャネルの中で上昇中で買いアノマリーとも言えるWボトムの上昇抜けが予測できます。

またエリオット波動で見ても修正波Bが週足高値のフィボナッチリトレースメントの61.8%を超えています。

61.8%を超えてくると当然ながら100%超えの可能性が見えてくる訳で、テクニカル的には

150円台が見えてくるということになります。

そのためか今日も神田財務官が円安牽制発言をしましたね。

ただし値動きは限定的。

これは2022年の為替介入が145円台と150円台で実施されていたためまだ上昇余力があると考えている投資家が多いからだと思います。

加えて日本としては円安の加速により

貿易が黒字になっていること。

さらには外国人観光客の訪日による消費も大きな利益になってるため良い円安なんですね。

なので為替介入は148円のミドルを超えたあたりからあるんじゃないかなと思ってます。

また今後の日銀政策で金利を上げがある可能性も高まって行くと思うので押し目買いロングで見てます。押しの限界は週足基準線割れで。

いずれにせよドル円はドル強くなればなるほど

為替介入の確率は上がる訳で大きく勝てるチャンスが待ってるということ。

また介入があれば他のクロス円もつられて

下がるため豪ドル円やNZ円を仕込むのもありかと思ってます。

為替介入をものにできれば大きな利益ですから

必ず取りに行きましょう。

去年の為替介入やその仕組みについて知りたい方はの動画をご覧ください。

【FXで毎月安定した利益を得るために必要なこと】

ここから本題になるんですが、 毎月安定して利益を上げるために何が必要か 。

最近改めて気が付いたことがあるので共有したいと思います。

もし、それ分かるわと共感できる方が居たらYouTubeのチャンネル登録お願いします

このブログ内でも何度も戒めて来たことなんですが、安定して勝つためにこれは本当に覚えていた方がいい戒めです。

よく時間軸の話題になった時に1時間足は世界中のトレーダーが基準としている足なんて言われることがありますが、4時間足はどうでしょう?

4時間足はヘッジファンドや機関投資家が見ている時間軸と言われることがあるそうです。

それもあってか4時間足でWボトムを形成した場合、かなり強いトレンドが現れやすいです。

参考に豪ドル円のチャートです。

Wボトムがイメージしやすい様にトレンドラインを引いています。

皆さんにはWボトムが見えますか?

このパターンは本当に良くあって勝ち負けが完全に分かれます。

では何故これほど有名なWボトムで負けてしまうのでしょうか。

それは、直前の売りのボラティリティを見て

買いポジションを持つのが怖くなっているからだと思います。

違う見方で同じチャートを見てみましょう。

どうでしょうか?

ローソク足が上昇のチャネルラインの中を推移してチャネル上限を抜けて行くほどの強い買い勢力が確認できます。

その後はダウ理論の目線切り替えとチャネル下限を意識してまた下降して行く流れになっています。

ちなみに僕もしっかりやられてますw

僕の敗因も含めて参考にしてくだされ

僕はWの2番底付近でショートエントリーしてしまってました。

Wボトムの形がこの様にWの二つ目の底(vの底)が傾いている場合は要注意。チャネルラインみるとわかりやすい。

僕は下落からの調整が61.8%より上がらず下がったため売り勢力が強いと思ったからショートしてしまいました。

でもここがレジスタンスと認識されてそのままどんどん上昇してしまいました。

対策としては1時間足でトレンドライン、チャネルラインを引いてラインの下限に支えられているなら一旦撤退してドテンがいいのかなと。

また、単純に4時間足のWボトムが来るのを待ってからトレードするという方法もトレンドフォローしやすく再現性も高いと言えます。

どうしても負けたくないなら利益が少し乗った後に建値ストップを入れるのをお勧めします。

dmm fxでの建値ストップの方法を知らない人は画像を確認して置いてください。

https://fx.dmm.com/manual/sp_app_fx/close_deal/#limitorder

ライントレードを確認したい方はこちらの動画も参考にしてください

例えば毎月5万円を稼ごうとするとどうしても

今入らないと機械損失になってしばらくポジションを持つ事はできないんじゃないかと考えてしまいませんか?

こうなると僕がやらかした様にただ下落している、上昇しているということだけを理由にトレードをしてしまい結果マイナスになってしまいます。

毎日勝つことに拘らず、月で5万円勝てばいいので本当に勝てると思える時まで、待てる力を養っていく必要があります。

1でお伝えした4時間のWボトムを待つのもそうですし、長いレンジをブレイクした後、チャネルラインを抜けた後などが待つということです。

それぞれ買い手と売り手の戦いの決着が着いた後に仕掛ける。城を落とした後に一気に乗り込むイメージです。

これに付け加えるとするなら、初動から取ろうとしないこと。

つまり 頭と尻尾はくれてやれ を叩き込む事だと思います。

特に勝ちが続いている時は何しても勝てると勘違いしてしまいやすいので、勝ちが続いている時は

今週はトレードせずに本を読もうとか別のことをしながら様子を見る習慣をつけるのもお勧めです。

ビジネスでも投資でも全てに共通して、勝って兜の緒を締めよです。

下落後に下落幅を取り戻して上昇トレンドになっていくV字やその反対のA字には注意が必要です。

V字、A字の特徴として強いモメンタムでどんどん安値や高値を更新して行きそうな雰囲気がありますよね。

例えば現在の価格の近くにダウ理論でいう起点や200日移動平均線、一目均衡表の雲(抵抗帯)の上限や下限があったとします。

これらは重要なラインとして意識されているのは承知の所ですが、だからこそ抜けたら更に勢いが加速し大きく利益を得ることが出来るためその手前で飛びついてトレードしてしまうことがあります。

最後の砦だからこそ、そこを攻め落としたら一気に流れが変わるという期待感が膨れ上がりやすい訳です。

しかし最後の砦だからこそ流れを逆転させてしまわれるほど強敵なラスボスがいると覚えておきましょう。

実際のチャートで確認してみましょう。

まずはドル円のダウ崩れ期待場面。

続いて豪ドル円の200日移動平均支え

最後にポンド円の一目均衡表の雲割れ期待するも抜けず

この様にラスボス達?♀?は一気に流れを変えてしまう力を持っています。

頭ではサポレジ転換してから入った方がいいことを分かっているのにキラキラと輝く金銀財宝財宝をちらつかせられているためその誘いに乗ってしまうんですね。

もちろんラスボスを倒すことができれば金銀財宝だけでなく経験値もゲットできるのですが、

下手すると命を失いかねない重症を、負わされるリスクがあることは肝に命じておきましょう。

もっと安定して勝つために必要なことを知りたい方はギャンの28の価値あるルールも紹介しているの動画を見て下さい

僕は現在、プロトレーダー西原宏一さんが、”30年間相場で勝ち続けたプロが教えるシンプルFX“で紹介している一目均衡表とRCIの組み合わせメカニカルトレードを実践中です!!DMM FXでは、一目均衡表の強気売買サインである三役好転・三役逆転を信頼するためにRCIの短期・中期・長期を確認してエントリーすることで精度を高めて優位性の高いトレードが可能!!

百聞は一見に如かず!!まずはやって見るが大切!!

ブログランキングに参加しました!!

少しでも学びになったと言う方は是非応援お願いします!!

金融・投資ランキング

【今後のドル円と為替介入の時期について】

前回のブログでドル売りは時期尚早だということを言いましたが、ダウ理論での目線切り替えに失敗してまた150円台を見据えた強い買いのモメンタムが出てます。

上昇チャネルの中で上昇中で買いアノマリーとも言えるWボトムの上昇抜けが予測できます。

またエリオット波動で見ても修正波Bが週足高値のフィボナッチリトレースメントの61.8%を超えています。

61.8%を超えてくると当然ながら100%超えの可能性が見えてくる訳で、テクニカル的には

150円台が見えてくるということになります。

そのためか今日も神田財務官が円安牽制発言をしましたね。

ただし値動きは限定的。

これは2022年の為替介入が145円台と150円台で実施されていたためまだ上昇余力があると考えている投資家が多いからだと思います。

加えて日本としては円安の加速により

貿易が黒字になっていること。

さらには外国人観光客の訪日による消費も大きな利益になってるため良い円安なんですね。

なので為替介入は148円のミドルを超えたあたりからあるんじゃないかなと思ってます。

また今後の日銀政策で金利を上げがある可能性も高まって行くと思うので押し目買いロングで見てます。押しの限界は週足基準線割れで。

いずれにせよドル円はドル強くなればなるほど

為替介入の確率は上がる訳で大きく勝てるチャンスが待ってるということ。

また介入があれば他のクロス円もつられて

下がるため豪ドル円やNZ円を仕込むのもありかと思ってます。

為替介入をものにできれば大きな利益ですから

必ず取りに行きましょう。

去年の為替介入やその仕組みについて知りたい方はの動画をご覧ください。

【FXで毎月安定した利益を得るために必要なこと】

ここから本題になるんですが、 毎月安定して利益を上げるために何が必要か 。

最近改めて気が付いたことがあるので共有したいと思います。

もし、それ分かるわと共感できる方が居たらYouTubeのチャンネル登録お願いします

1、4時間足のWボトムを見極める。

このブログ内でも何度も戒めて来たことなんですが、安定して勝つためにこれは本当に覚えていた方がいい戒めです。

よく時間軸の話題になった時に1時間足は世界中のトレーダーが基準としている足なんて言われることがありますが、4時間足はどうでしょう?

4時間足はヘッジファンドや機関投資家が見ている時間軸と言われることがあるそうです。

それもあってか4時間足でWボトムを形成した場合、かなり強いトレンドが現れやすいです。

参考に豪ドル円のチャートです。

Wボトムがイメージしやすい様にトレンドラインを引いています。

皆さんにはWボトムが見えますか?

このパターンは本当に良くあって勝ち負けが完全に分かれます。

では何故これほど有名なWボトムで負けてしまうのでしょうか。

それは、直前の売りのボラティリティを見て

買いポジションを持つのが怖くなっているからだと思います。

違う見方で同じチャートを見てみましょう。

どうでしょうか?

ローソク足が上昇のチャネルラインの中を推移してチャネル上限を抜けて行くほどの強い買い勢力が確認できます。

その後はダウ理論の目線切り替えとチャネル下限を意識してまた下降して行く流れになっています。

ちなみに僕もしっかりやられてますw

僕の敗因も含めて参考にしてくだされ

僕はWの2番底付近でショートエントリーしてしまってました。

Wボトムの形がこの様にWの二つ目の底(vの底)が傾いている場合は要注意。チャネルラインみるとわかりやすい。

僕は下落からの調整が61.8%より上がらず下がったため売り勢力が強いと思ったからショートしてしまいました。

でもここがレジスタンスと認識されてそのままどんどん上昇してしまいました。

対策としては1時間足でトレンドライン、チャネルラインを引いてラインの下限に支えられているなら一旦撤退してドテンがいいのかなと。

また、単純に4時間足のWボトムが来るのを待ってからトレードするという方法もトレンドフォローしやすく再現性も高いと言えます。

どうしても負けたくないなら利益が少し乗った後に建値ストップを入れるのをお勧めします。

dmm fxでの建値ストップの方法を知らない人は画像を確認して置いてください。

https://fx.dmm.com/manual/sp_app_fx/close_deal/#limitorder

ライントレードを確認したい方はこちらの動画も参考にしてください

2、毎日勝とうと焦らない。

例えば毎月5万円を稼ごうとするとどうしても

今入らないと機械損失になってしばらくポジションを持つ事はできないんじゃないかと考えてしまいませんか?

こうなると僕がやらかした様にただ下落している、上昇しているということだけを理由にトレードをしてしまい結果マイナスになってしまいます。

毎日勝つことに拘らず、月で5万円勝てばいいので本当に勝てると思える時まで、待てる力を養っていく必要があります。

1でお伝えした4時間のWボトムを待つのもそうですし、長いレンジをブレイクした後、チャネルラインを抜けた後などが待つということです。

それぞれ買い手と売り手の戦いの決着が着いた後に仕掛ける。城を落とした後に一気に乗り込むイメージです。

これに付け加えるとするなら、初動から取ろうとしないこと。

つまり 頭と尻尾はくれてやれ を叩き込む事だと思います。

特に勝ちが続いている時は何しても勝てると勘違いしてしまいやすいので、勝ちが続いている時は

今週はトレードせずに本を読もうとか別のことをしながら様子を見る習慣をつけるのもお勧めです。

ビジネスでも投資でも全てに共通して、勝って兜の緒を締めよです。

3、重要なライン抜けを期待しての順張りは危険。

下落後に下落幅を取り戻して上昇トレンドになっていくV字やその反対のA字には注意が必要です。

V字、A字の特徴として強いモメンタムでどんどん安値や高値を更新して行きそうな雰囲気がありますよね。

例えば現在の価格の近くにダウ理論でいう起点や200日移動平均線、一目均衡表の雲(抵抗帯)の上限や下限があったとします。

これらは重要なラインとして意識されているのは承知の所ですが、だからこそ抜けたら更に勢いが加速し大きく利益を得ることが出来るためその手前で飛びついてトレードしてしまうことがあります。

最後の砦だからこそ、そこを攻め落としたら一気に流れが変わるという期待感が膨れ上がりやすい訳です。

しかし最後の砦だからこそ流れを逆転させてしまわれるほど強敵なラスボスがいると覚えておきましょう。

実際のチャートで確認してみましょう。

まずはドル円のダウ崩れ期待場面。

続いて豪ドル円の200日移動平均支え

最後にポンド円の一目均衡表の雲割れ期待するも抜けず

この様にラスボス達?♀?は一気に流れを変えてしまう力を持っています。

頭ではサポレジ転換してから入った方がいいことを分かっているのにキラキラと輝く金銀財宝財宝をちらつかせられているためその誘いに乗ってしまうんですね。

もちろんラスボスを倒すことができれば金銀財宝だけでなく経験値もゲットできるのですが、

下手すると命を失いかねない重症を、負わされるリスクがあることは肝に命じておきましょう。

もっと安定して勝つために必要なことを知りたい方はギャンの28の価値あるルールも紹介しているの動画を見て下さい

最短即日に口座開設可能なDMMFXを確認しよう!!

僕は現在、プロトレーダー西原宏一さんが、”30年間相場で勝ち続けたプロが教えるシンプルFX“で紹介している一目均衡表とRCIの組み合わせメカニカルトレードを実践中です!!DMM FXでは、一目均衡表の強気売買サインである三役好転・三役逆転を信頼するためにRCIの短期・中期・長期を確認してエントリーすることで精度を高めて優位性の高いトレードが可能!!

DMMFXならではのメリットが沢山受けられます!!

- デモトレード期間が初期設定で3カ月!!たっぷり修行できる!!

- 4画面表示でMTF(マルチタイムフレーム分析)も可能!!環境認識=相場の見える化

- 取引しているだけでポイントが溜めることが出来る!!なんとそのポイントは証拠金として利用できる!!

百聞は一見に如かず!!まずはやって見るが大切!!

ブログランキングに参加しました!!

少しでも学びになったと言う方は是非応援お願いします!!

金融・投資ランキング

2023年08月12日

【円安?円高?選択を迫られる投資家の頭の中とは?

皆さんお疲れ様です。

いや、大変ご無沙汰していました

他事多忙になってしまい、久方振りの更新です?

更新出来ていないのにも関わらず覗きに来てくださっていた方々にはただただ感謝してしかありません。ありがとうございます

さて早速ですがドル円がかなり際どくなってきましたね?

というのも少し前にYCCの修正思惑で円高に降れてかなりドルが売られる場面がありました。

しかし結果的には週足高値からのフィボナッチリトレースメントで61.8%を超える戻しになり

為替介入が起こる可能性がある145円に迫ろうとしています

ついでに月足も確認しましょう

はい。これかなりやばいですよねw

僕はノーポジなので高見の見物で見ることができていますが、エリオット波動的にも修正波Bを超えて来そうなんですよね

日足で見ると5陽連とかなり強い買いです

ここで考える事として以下列挙してみます。

1.145円を超えたところで為替介入

2.147円〜148円で為替介入

3.150円超えで為替介入

ロングの場合で考えて見ると145円までは押しめ買いして固く推移するなら利乗せ。

トレーリングストップや建値ずらしで、とにかく利益を確実に伸ばして行くのも良いと思います。

ショートの場合は145円での介入狙いは正直怖いなと感じます。理由として日本としてはやっぱり円安の方が貿易黒字になるし、海外インバウンド需要がもたらす経済効果も大きい。

日銀は政府の子会社の役回りですし、

需給を鑑みるとやはり円安が良い。

現在の円安は悪い円安ではないから、145円で

口先介入からフェーズを経ても介入は2.3番になると考えてます。

もちろん日銀の政策金利としてYCCは継続。

長期金利実質1%の稼働領域にしても需給として円安が認められてる気がします。

キャリートレード目的での需要も減少したと思っていましたがこのドル高を見るとそこもまだ

需要があると感じてます。

後は株価も紆余曲折しながら上昇していますね。夏枯れ相場のアノマリーはいずこへと感じてしまいます。

ただロングでもショートでも急激なトレンドが現れる可能性があるため損切りを惜しむことなく早めの手当をしましょう?

またダウ理論を信じる事と重要な節目や

コンフルエンスなどは要注意

簡単に半値、全戻しがありえるからlotにも

注意しましょうね

僕はショートで147超えからMACDとRSIのダイバージェンス狙いでプライスアクションと合わせて確認して大きく取りに行く戦略です?

RSIの方がダイバージェンスの反応早いのでダマシに恐れず資金管理して攻めようかと思います?

堅実な方はMACDとRSIの二つのダイバージェンスを確認してから、もしくはエリオット波動のC波を取りに行くでもいいと思います。

【ブログについて】

今後は更新頻度を優先としてスマートフォンで

更新していく予定です。

フォントや画像配置等々見にくいところもあると思いますが見てくださる方のために更新頻度を上げたいのと、僕もしっかりアウトプットして行きたいので今後とも宜しくお願いします?

いや、大変ご無沙汰していました

他事多忙になってしまい、久方振りの更新です?

更新出来ていないのにも関わらず覗きに来てくださっていた方々にはただただ感謝してしかありません。ありがとうございます

さて早速ですがドル円がかなり際どくなってきましたね?

というのも少し前にYCCの修正思惑で円高に降れてかなりドルが売られる場面がありました。

しかし結果的には週足高値からのフィボナッチリトレースメントで61.8%を超える戻しになり

為替介入が起こる可能性がある145円に迫ろうとしています

ついでに月足も確認しましょう

はい。これかなりやばいですよねw

僕はノーポジなので高見の見物で見ることができていますが、エリオット波動的にも修正波Bを超えて来そうなんですよね

日足で見ると5陽連とかなり強い買いです

ここで考える事として以下列挙してみます。

1.145円を超えたところで為替介入

2.147円〜148円で為替介入

3.150円超えで為替介入

ロングの場合で考えて見ると145円までは押しめ買いして固く推移するなら利乗せ。

トレーリングストップや建値ずらしで、とにかく利益を確実に伸ばして行くのも良いと思います。

ショートの場合は145円での介入狙いは正直怖いなと感じます。理由として日本としてはやっぱり円安の方が貿易黒字になるし、海外インバウンド需要がもたらす経済効果も大きい。

日銀は政府の子会社の役回りですし、

需給を鑑みるとやはり円安が良い。

現在の円安は悪い円安ではないから、145円で

口先介入からフェーズを経ても介入は2.3番になると考えてます。

もちろん日銀の政策金利としてYCCは継続。

長期金利実質1%の稼働領域にしても需給として円安が認められてる気がします。

キャリートレード目的での需要も減少したと思っていましたがこのドル高を見るとそこもまだ

需要があると感じてます。

後は株価も紆余曲折しながら上昇していますね。夏枯れ相場のアノマリーはいずこへと感じてしまいます。

ただロングでもショートでも急激なトレンドが現れる可能性があるため損切りを惜しむことなく早めの手当をしましょう?

またダウ理論を信じる事と重要な節目や

コンフルエンスなどは要注意

簡単に半値、全戻しがありえるからlotにも

注意しましょうね

僕はショートで147超えからMACDとRSIのダイバージェンス狙いでプライスアクションと合わせて確認して大きく取りに行く戦略です?

RSIの方がダイバージェンスの反応早いのでダマシに恐れず資金管理して攻めようかと思います?

堅実な方はMACDとRSIの二つのダイバージェンスを確認してから、もしくはエリオット波動のC波を取りに行くでもいいと思います。

【ブログについて】

今後は更新頻度を優先としてスマートフォンで

更新していく予定です。

フォントや画像配置等々見にくいところもあると思いますが見てくださる方のために更新頻度を上げたいのと、僕もしっかりアウトプットして行きたいので今後とも宜しくお願いします?

2023年05月13日

【テクニカル分析】一目均衡表の使い方を学ぶ〜実践編?B

皆さんご無沙汰しております。

Bluewave FXのyuuです。

ここ最近は本業が忙しく中々ブログを更新することが出来ておらず申し訳ありません。

そんな中でもアクセスして頂けている様で本当に感謝しかありません

さて、このブログではテクニカル分析を主として情報発信をさせていただいている訳ですが、

私はしっかりと一目均衡表のメカニカルトレードを実践しています

これまでは一目均衡表の5線。

転換線・基準線・先行スパン1、先行スパン2、遅行線(遅行スパン)のお話。

また一目均衡表の理論として波動論・水準論・時間論の3つに簡単に触れながら

時間論の基本数値・対等数値・隔疑・重疑などに触れてきました。

またこの時間論をお話する際にいつもお話させていただいているのが、ギャンラインやギャンファンで有名な

ウィリアム・ディール・ギャンです。

ギャンの時間論についてはアニバーサリーデイトとタイムサイクルについて触れており

タイムサイクルは?@安値〜安値、?A高値〜高値、?B安値〜高値、?C高値から安値の4つのサイクルがあり、

厳密に言うと、?Bと?Cはサイクルとは呼ばない様です。

ここからはこれまでと重なる部分もありますが、一目均衡表の時間論を語る上でのギャン理論の理解。

また波動論を語る上でのエリオット波動についても触れながらお話して行きます。

デモトレード期間が3カ月あるDMMFXだとライントレードの練習が十分に出来ます!!

ギャンのタイムサイクルは以下の4つ。

一目均衡表は全ての時間足で使える訳ですが、原則は日足ベースでの使用とされています。

そのためギャンの短期サイクルと見て行きます。

ご存じの方も多いと思いますがギャンは”7”の数字に強いこだわりをもっていました。

これは天地創造の7日から来ているそうで聖書や星占術にまで手を伸ばしていたギャンらしいですね。

その7の倍数である、14、21、28、42、49等を用いる。

特に7×7の49は重要。

49を用いた49年サイクルは小麦のサイクルとして商品市場では有名なものであり最高値と最安値が

49年ごとに起きるとされているそうです。

※短期サイクルの捉え方として他にも360の約数や数のスクエアがありますが、今回は割愛します。

では他方、一目山人の一目均衡表の基本数値。

9・17・26の単純基本数値3つ。

26以降の数字は複合数値として33、42、65、76、129、172、200〜257。

ここでようやく ”42”と言う数字がギャンと山人の共通の数字 であることがわかりました。

その他にも63や76もとても近い数字であるためより気になる数字と言えそうです。

また山人とギャンの共通点として重要な考えが 時間と価格は均衡する ということ。

偉大な二人が異口同音にこだわっていることですからやはりタイムサイクルの考えは取り入れるべきと考える方が良いと認識できますね。

ただ、タイムサイクルを見つけていくためには過去チャートで練習する方法と現在のチャートで追い続ける補法が二つありますが是非やって行きましょう。

また三世一目山人でおられる細田哲生氏がTwitterやブログで情報発信されているのでそれを参考にするのが良いと思います。

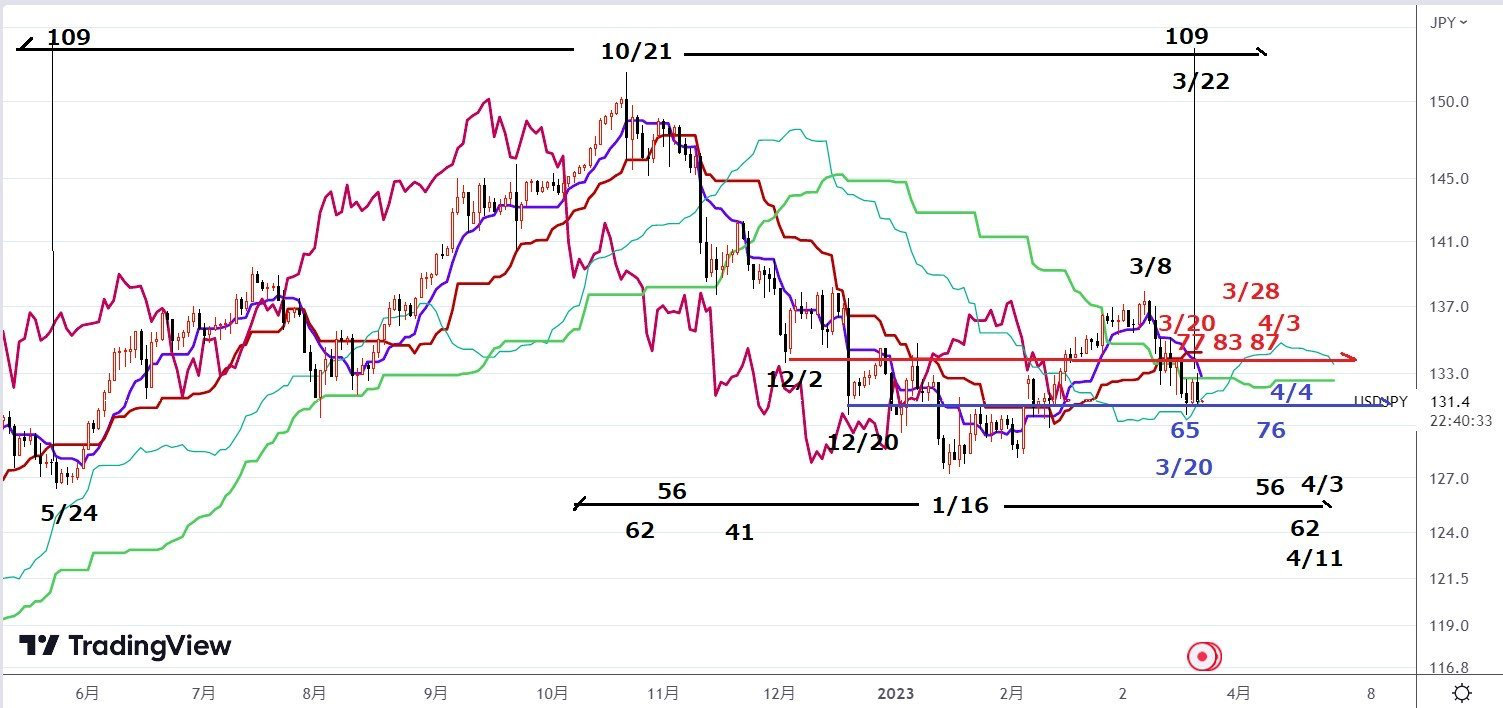

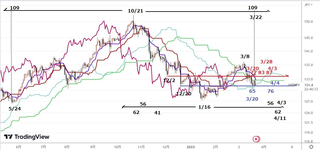

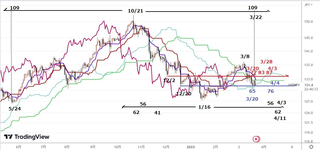

下図は細田哲生氏のチャート画面。

一目均衡表を学ぶ中で様々な学びが得られているのは私だけではないと思いますが

自分が思っているほど上手く行かないと言った方は少なくないと思います。

私も同じ様に暗中模索状態から少しずつ光が差してきている状態です。

まず大前提として重要なことは・・・

一目均衡表を信じきる ということです。

これは皆さんも経験がある通りですが雲(抵抗帯)ではじき返されたり、基準線で支えらえる、

転換線に沿って強いトレンドが確認できるなど全て経験済の事です。

これらが毎回来ずともそれは予測と違ったと認知してドテン(途転)できるしなやかさが必要です。

そしてやはり理解しておきたいのが”波動”です。

一目均衡表の波動は基本波動としてのN波動。つまり上げ・下げ・上げの波動。

そして中間波動としてのY波動やP波動があります。

※I波動とV波動は結果的にN波動=基本波動となる。

そしてすぐにこの波動がチャート上で見つけられれば良いのですが難しいと思います。

そこでついでに学んでおきたいのが波動論の代表であるエリオット波動です。

エリオット波動について理解が乏しい方は意外と多いと思います。

これは第一に波動が見つけられない。

1波・3波・5波の延長や4波が1波とオーバラップした場合のカウント修正方法を知らない等

ある程度勉強して、なおかつ実践に取り組む必要性が求められるからだと思います。

最初の内は推進波の3波だけを取りに行く方法が良いと思います。

波動をカウントする上で一番分かり易い方法の1つとして底値圏のWボトムが出た後に

戻り高値を抜いてトレンドが出始めからカウントする方法はカウントしやすいと思います。

底値圏で安値更新するも、フォールス・ブレイクアウトになった場合などは5分足・15分足の下位足で見ていくとスラストアップで上昇し分かり易いと思います。

またWボトムでなくてもリバースヘッドアンドショルダー(逆三尊)やソーサーボトムなども上昇して行く可能性が高いためそこからカウントをはじめる。

そして1波と4波がオーバラップした場合は3波の高値を明確に超えて伸びていく波を3波とカウントしなおして行けばいいと思います。

最後に、一目均衡表を使う場合は日足で分析するというお話がありましたが、以前書いた通り

日足の三役好転の頻度はあまり多くありません。

こうなると早仕掛けとして1時間足で遅行スパンの好転や均衡表の好転が確認出来た時点で

エントリーする方法があります。ここで注意しておきたのがただ1時間足での遅行スパンの日々線抜け待ち以外の好転だけでは信頼性には乏しいと言うことです。

出来ればその時点での2国間の通貨の強弱の進行具合やその時点でのトピックの感度なども加味した上で

文字通り早仕掛けをするのが良いと思います。

またオシレーターを使って更に精度を高めることが出来ると思います。

オシレーターとしてはRSIやMACDのダイバージェンスを見てトレンド転換の初動をとっていく方法も

ハマれば頭から大きな値幅が取れるので有効です。

以前からお伝えしているところで言うとRCI(順位相関係数)が良いと思います。

RSIは価格そのものを計算対象とせず、時間と価格それぞれに順位をつけてそれぞれの相関関係を指標化するもので一目均衡表と相性が良いです。

まず時間と価格に注目してる点、更に一目均衡表の基本数値や転換線・基準線・先行スパン2の数値とも合うからです。

下図はDMMFXのRCIの設定画面。

ご覧の通り転換線・基準線・先行スパン2の数値と合致しています。

また買われ過ぎは100、売られ過ぎは−100となっています。

DMMFXのRCIは短期・中期・長期の3本のラインで構成されており。

移動平均線のゴールデンクロスやデッドクロスといった使い方も出来ます。

また3本全てが100にへばりついている状態はかなり強いトレンドで3役好転です。

このチャートはミシガン大の指標発表を受けた後のドル円チャートでドルが急上昇しています。

RSIも70を超えており過熱感も強いのが分かります。

ついでに4時間足を見て見ると・・・

200日SMAに阻まれ直近高値の137.776からのフィボナッチリトレースメントのちょうど半値を超えています。当然先行スパン2の線上にかかっている状態です。

このフォーメーションの場合かなりの確率で上昇が見込まれます。

実際この場面ではそれに気が付いていれば20PIPS〜30PIPSを容易に取ることが出来ました。

RCIは強いトレンドが出た場合は上と下にへばりつきます。

上昇トレンドで活用したいので短期線が一度下げてからまた上昇して行くタイミング。

短期線が押し目の動きをしてくれるのでそこから買うという戦略が取れます。

下落トレンドの場合は一度上げてから下降するタイミングを狙う訳です。

また相場が上昇しているのにRCIは下降。相場が下降しているのにRCIが上昇している場合は

ダイバージェンスとなるためトレンド転換の初動から狙っていくこともできます。

RCI取り扱い会社は幾つかあるものの多くはないので興味のある方はDMMFXのデモ口座で

使用感を確認して見てくださいね

デモトレード期間が3カ月あるDMMFXだとライントレードの練習が十分に出来ます!!

僕は現在、プロトレーダー西原宏一さんが、”30年間相場で勝ち続けたプロが教えるシンプルFX“で紹介している一目均衡表とRCIの組み合わせメカニカルトレードを実践中です!!DMM FXでは、一目均衡表の強気売買サインである三役好転・三役逆転を信頼するためにRCIの短期・中期・長期を確認してエントリーすることで精度を高めて優位性の高いトレードが可能!!

百聞は一見に如かず!!まずはやって見るが大切!!

ブログランキングに参加しました!!

少しでも学びになったと言う方は是非応援お願いします!!

金融・投資ランキング

Bluewave FXのyuuです。

ここ最近は本業が忙しく中々ブログを更新することが出来ておらず申し訳ありません。

そんな中でもアクセスして頂けている様で本当に感謝しかありません

さて、このブログではテクニカル分析を主として情報発信をさせていただいている訳ですが、

私はしっかりと一目均衡表のメカニカルトレードを実践しています

これまでは一目均衡表の5線。

転換線・基準線・先行スパン1、先行スパン2、遅行線(遅行スパン)のお話。

また一目均衡表の理論として波動論・水準論・時間論の3つに簡単に触れながら

時間論の基本数値・対等数値・隔疑・重疑などに触れてきました。

またこの時間論をお話する際にいつもお話させていただいているのが、ギャンラインやギャンファンで有名な

ウィリアム・ディール・ギャンです。

ギャンの時間論についてはアニバーサリーデイトとタイムサイクルについて触れており

タイムサイクルは?@安値〜安値、?A高値〜高値、?B安値〜高値、?C高値から安値の4つのサイクルがあり、

厳密に言うと、?Bと?Cはサイクルとは呼ばない様です。

ここからはこれまでと重なる部分もありますが、一目均衡表の時間論を語る上でのギャン理論の理解。

また波動論を語る上でのエリオット波動についても触れながらお話して行きます。

デモトレード期間が3カ月あるDMMFXだとライントレードの練習が十分に出来ます!!

ギャンの短期サイクルと一目の基本数値

ギャンのタイムサイクルは以下の4つ。

?@超長期サイクル

60年、30年、10年等の年単位でのサイクル

?A長期サイクル

50カ月、40カ月等の月単位でのサイクル

(4年2カ月と3年4カ月)

?B中期サイクル

30週、20週等の週単位でのサイクル

(7カ月程と5カ月程度)

?C短期サイクル

40日、20日当の日単位でのサイクル

(1カ月弱と営業日べース1カ月)

一目均衡表は全ての時間足で使える訳ですが、原則は日足ベースでの使用とされています。

そのためギャンの短期サイクルと見て行きます。

ご存じの方も多いと思いますがギャンは”7”の数字に強いこだわりをもっていました。

これは天地創造の7日から来ているそうで聖書や星占術にまで手を伸ばしていたギャンらしいですね。

その7の倍数である、14、21、28、42、49等を用いる。

特に7×7の49は重要。

49を用いた49年サイクルは小麦のサイクルとして商品市場では有名なものであり最高値と最安値が

49年ごとに起きるとされているそうです。

※短期サイクルの捉え方として他にも360の約数や数のスクエアがありますが、今回は割愛します。

では他方、一目山人の一目均衡表の基本数値。

9・17・26の単純基本数値3つ。

この数字は山人が数字に関わる文献を洋の東西を4年半以上かけて研究した上で森羅万象に渡り

その変化、転生が9・17・26の3つの数字の支配を受けていることを発見したそうです。

一目均衡表の研究〜佐々木 栄信

26以降の数字は複合数値として33、42、65、76、129、172、200〜257。

ここでようやく ”42”と言う数字がギャンと山人の共通の数字 であることがわかりました。

その他にも63や76もとても近い数字であるためより気になる数字と言えそうです。

また山人とギャンの共通点として重要な考えが 時間と価格は均衡する ということ。

偉大な二人が異口同音にこだわっていることですからやはりタイムサイクルの考えは取り入れるべきと考える方が良いと認識できますね。

ただ、タイムサイクルを見つけていくためには過去チャートで練習する方法と現在のチャートで追い続ける補法が二つありますが是非やって行きましょう。

また三世一目山人でおられる細田哲生氏がTwitterやブログで情報発信されているのでそれを参考にするのが良いと思います。

下図は細田哲生氏のチャート画面。

波動論の理解が実践での勝率を上げる

一目均衡表を学ぶ中で様々な学びが得られているのは私だけではないと思いますが

自分が思っているほど上手く行かないと言った方は少なくないと思います。

私も同じ様に暗中模索状態から少しずつ光が差してきている状態です。

まず大前提として重要なことは・・・

一目均衡表を信じきる ということです。

これは皆さんも経験がある通りですが雲(抵抗帯)ではじき返されたり、基準線で支えらえる、

転換線に沿って強いトレンドが確認できるなど全て経験済の事です。

これらが毎回来ずともそれは予測と違ったと認知してドテン(途転)できるしなやかさが必要です。

そしてやはり理解しておきたいのが”波動”です。

一目均衡表の波動は基本波動としてのN波動。つまり上げ・下げ・上げの波動。

そして中間波動としてのY波動やP波動があります。

※I波動とV波動は結果的にN波動=基本波動となる。

そしてすぐにこの波動がチャート上で見つけられれば良いのですが難しいと思います。

そこでついでに学んでおきたいのが波動論の代表であるエリオット波動です。

エリオット波動について理解が乏しい方は意外と多いと思います。

これは第一に波動が見つけられない。

1波・3波・5波の延長や4波が1波とオーバラップした場合のカウント修正方法を知らない等

ある程度勉強して、なおかつ実践に取り組む必要性が求められるからだと思います。

最初の内は推進波の3波だけを取りに行く方法が良いと思います。

波動をカウントする上で一番分かり易い方法の1つとして底値圏のWボトムが出た後に

戻り高値を抜いてトレンドが出始めからカウントする方法はカウントしやすいと思います。

底値圏で安値更新するも、フォールス・ブレイクアウトになった場合などは5分足・15分足の下位足で見ていくとスラストアップで上昇し分かり易いと思います。

またWボトムでなくてもリバースヘッドアンドショルダー(逆三尊)やソーサーボトムなども上昇して行く可能性が高いためそこからカウントをはじめる。

そして1波と4波がオーバラップした場合は3波の高値を明確に超えて伸びていく波を3波とカウントしなおして行けばいいと思います。

最後に、一目均衡表を使う場合は日足で分析するというお話がありましたが、以前書いた通り

日足の三役好転の頻度はあまり多くありません。

こうなると早仕掛けとして1時間足で遅行スパンの好転や均衡表の好転が確認出来た時点で

エントリーする方法があります。ここで注意しておきたのがただ1時間足での遅行スパンの日々線抜け待ち以外の好転だけでは信頼性には乏しいと言うことです。

出来ればその時点での2国間の通貨の強弱の進行具合やその時点でのトピックの感度なども加味した上で

文字通り早仕掛けをするのが良いと思います。

またオシレーターを使って更に精度を高めることが出来ると思います。

オシレーターとしてはRSIやMACDのダイバージェンスを見てトレンド転換の初動をとっていく方法も

ハマれば頭から大きな値幅が取れるので有効です。

以前からお伝えしているところで言うとRCI(順位相関係数)が良いと思います。

RSIは価格そのものを計算対象とせず、時間と価格それぞれに順位をつけてそれぞれの相関関係を指標化するもので一目均衡表と相性が良いです。

まず時間と価格に注目してる点、更に一目均衡表の基本数値や転換線・基準線・先行スパン2の数値とも合うからです。

下図はDMMFXのRCIの設定画面。

ご覧の通り転換線・基準線・先行スパン2の数値と合致しています。

また買われ過ぎは100、売られ過ぎは−100となっています。

DMMFXのRCIは短期・中期・長期の3本のラインで構成されており。

移動平均線のゴールデンクロスやデッドクロスといった使い方も出来ます。

また3本全てが100にへばりついている状態はかなり強いトレンドで3役好転です。

このチャートはミシガン大の指標発表を受けた後のドル円チャートでドルが急上昇しています。

RSIも70を超えており過熱感も強いのが分かります。

ついでに4時間足を見て見ると・・・

200日SMAに阻まれ直近高値の137.776からのフィボナッチリトレースメントのちょうど半値を超えています。当然先行スパン2の線上にかかっている状態です。

このフォーメーションの場合かなりの確率で上昇が見込まれます。

実際この場面ではそれに気が付いていれば20PIPS〜30PIPSを容易に取ることが出来ました。

RCIは強いトレンドが出た場合は上と下にへばりつきます。

上昇トレンドで活用したいので短期線が一度下げてからまた上昇して行くタイミング。

短期線が押し目の動きをしてくれるのでそこから買うという戦略が取れます。

下落トレンドの場合は一度上げてから下降するタイミングを狙う訳です。

また相場が上昇しているのにRCIは下降。相場が下降しているのにRCIが上昇している場合は

ダイバージェンスとなるためトレンド転換の初動から狙っていくこともできます。

RCI取り扱い会社は幾つかあるものの多くはないので興味のある方はDMMFXのデモ口座で

使用感を確認して見てくださいね

デモトレード期間が3カ月あるDMMFXだとライントレードの練習が十分に出来ます!!

最短即日に口座開設可能なDMMFXを確認しよう!!

僕は現在、プロトレーダー西原宏一さんが、”30年間相場で勝ち続けたプロが教えるシンプルFX“で紹介している一目均衡表とRCIの組み合わせメカニカルトレードを実践中です!!DMM FXでは、一目均衡表の強気売買サインである三役好転・三役逆転を信頼するためにRCIの短期・中期・長期を確認してエントリーすることで精度を高めて優位性の高いトレードが可能!!

DMMFXならではのメリットが沢山受けられます!!

- デモトレード期間が初期設定で3カ月!!たっぷり修行できる!!

- 4画面表示でMTF(マルチタイムフレーム分析)も可能!!環境認識=相場の見える化

- 取引しているだけでポイントが溜めることが出来る!!なんとそのポイントは証拠金として利用できる!!

百聞は一見に如かず!!まずはやって見るが大切!!

ブログランキングに参加しました!!

少しでも学びになったと言う方は是非応援お願いします!!

金融・投資ランキング

2023年04月02日

【テクニカル分析】一目均衡表の使い方を学ぶ〜実践編?A

皆さん、お疲れ様です!!

BlueWaveFXのyuuです。

先週は円売りが強くドル円、クロス円全般に強い影響が出ましたね。

V字からの勢いが強かったため月末・期末の大口・特殊玉だったのではないかと推察しています。

ロンドンフィキシングはあまり動意がなく最終的には下げで引けた感じになりました。

SVBやクレディスイスの金融不安が和らいだとはいえ、利上げによる歪みが浮き彫りになってきている1つの事実であり、金融の柱とも言える銀行が破綻となるとそれは様々な業種に波及する訳で、一時的に下げ相場を作るのは言わずもがな誰もが納得できる事です。

しかしながら、相場とは難しいものでこういった局面で勝った場合、その方向が正しいと認知し疑いを忘れてしまうことだと思います。

損切りして途転が出来る力を経験で身に着けて行く必要があると感じました。

とは言え、やはり難しい相場だったんだと思います。

日米の金利差、アメリカのターミナルレートや利上げの継続性や上げ幅が注目されますし、日銀黒田総裁から植田総裁へ交代後、長期金利の変動幅の変更しかり、短期金利の見直し等もあるためです。

いずれにしても、のべつ幕無しにトレードする事は控えて、冷静にトレードして行きましょう!!

さて、今回も一目均衡表について色々お話したいと思います。

一目均衡表の書籍のご紹介なども含めてトレード知識の向上に繋がると思いますので是非最後までご一読下さい。

一目均衡表の創始者である一目山人は結局のところ、これが一番大切と説いています。

この考えがあるからこそ、水準論や値幅観測論も大切としながら時間論を特に大切としていると思います。

一目均衡表を学ぶ前にレイモンド・A・メリマンのサイクル理論を学んだことがありましたが、ギャンのタイムサイクルや山人のサイクルを学び出すと似て非なるものに感じます。

ちなみに一目均衡表ベーシックマスターブックでは三世一目山人こと細田哲生氏は「サイクルという捉え方も一目均衡表においては必ずしも適切ではない〜」とコメントされています。

テクニカル分析をするプロと一口で言っても、テクニカルアナリストとサイクルアナリストに大別できる様で一見同じ様に感じるものの似て非なるものだなと強く感じています。(現状においては)

話を戻しますが、トレーダーの常に悩みの種である「売買したものをいつ手放すのか」この点と一目均衡表の意味を三世一目山人(細田哲生氏)の株式会社経済変動総研に掲載の山人の言葉から抜粋して確認しておきたいと思います。

一目均衡表の各線が押しや戻りを教えてくれるというのも、押し目買いや戻り売りについて山人が抽象的から具体的、見える化してくれていることが汲み取れます。また以前に問題のコントロールについてお話しましたがそれはまさに 問題は可視化することで初めてコントロールすることが可能になる という事でした。

この言葉も本から知った言葉ですが、本当に的を得ていると思い、何かを考える時にいつも思い出す様にしています。

問題を事前に知ることが出来れば適切に対応できる。これは例えば事故や急な体調不良で存命出来るかどうかの所謂、適切は判断や対応と考えるとイメージしやすいと思います。

相場では大きな損失、ロスカットなどに該当し、これらを未然に防ぐためにはやはり色々な問題=シナリオを想定することが出来る環境認識力を身に着ける必要があると言えそうです。

これから一目均衡表を学んでみたい!!と思われている方や基本を復習しておきたい!!

!!という方は是非動画で一目均衡表の基本を学んで下さい。

山人が3つの理論(水準論・値幅観測論・時間論)の中で最も大切としたのが時間論でした。

そして相場の転換点になる傾向が多々ある周期を基本数値と呼ばれる数値で測っていました。

基本数値には単純基本数値と呼ばれる言わば基本数値の中でも数値を作る基となっているものがあり、9・17・26がそれであるという事は何度もお伝えしてきた通りです。

既にお気づきの通り9は転換線の数字で26は基準線です。

また割り切れた数字ではないものの17は転換線(9)と基準線(26)を足して出来る数字である35を2で割った数値である17・5とほぼ同じであることが分かります。

ここから複合数値として33・42・65・76・129・172・200〜と基本数値から成る数字が出来ていきます。

複合数値と呼ばれるのは単純に基本数値から成ると言うことだけなので基本数値と考えて差し支えないと思います。

されここからは実際のチャート図を見ながら考察して行きたいと思います。

※チャート図を押すと拡大します。

まず基本数値で周期で測ろうとした際に問題になるのが・・・

どこを起点として、どこまで測るのか

という点です。

これについては直近の高値〜安値・高値〜高値・安値〜高値・安値〜安値・の4つを見て行く必要があるため正直な感想を言うと慣れるまで苦労するなと思います。

上記の4つはギャンのタイムサイクルと同様です。また安値〜安値についてはレイモンド・A・メリマンのサイクル理論ですね。チャート図では直近のトレンドという事もあり直近高堰〜安値についてローソク足を計測したものです。

少し見づらいと思うので文章で書くと、高値から安値までの期間が61日でした。

次に高値〜高値は97日、安値〜高値は37日、安値〜安値が49日でした。

(写真には高値〜高値と安値〜高値がなかったため文章で追記しています)

4つのタイムサイクルの中に基本数値は出てこない結果となりました。

尚、メリマンのサイクル理論ではサイクルをローソク足の本数で数え誤差があった場合も六分の一は許容範囲、すなわちオーブとしています。

これを一目均衡表のサイクルにも当てはめて良いとすれば基本数値付近は注意するといった考えも出来ますがここで対等数値が出てきます。対等数値とは基本数値では出てこない数字である意味と4つのサイクルの中で例えば安値〜高値、高値〜安値の同程度の期間になっていることも対等数値と呼ばれる様です。

はい。中々に難しいです。

恐らく一目均衡表が難しいと言われるのはこの辺りだと思います。

ただ完全にものにするのはとても難しいとしてもここまで深いテクニカル指標を使わない手はないし、使うなら学ぶべきだと思います。

ここで少し箸休めではないですが、一目均衡表を活用するトレーダーでも時間論・値幅観測論・水準論などは難解であるし相場にはまりにくいとして雲だけしか使わないトレーダーもいれば、いやいや遅行線も含めて全てが大切だろと思うトレーダーがいます。

一目均衡表はもちろん移動平均線大循環分析などで有名な小次郎講師も一目均衡表の一部だけを使うことに否定はしていません。雲は明らかに抵抗帯・支持帯となりえますし、雲のねじれに注目してポジションメイクのタイミングを考えることも出来ます。

安心して、自分が分かるところから使いはじめて見るというのでも全然良いと思います。

1つのテクニカル指標でも使うトレーダーによって様々な考え方があるのは揺るぎのない事実です。

大切なのは 他人のトレードを真似するのもいいけれど最終的には自分のトレードを確立させること です。

ここを忘れなければどんどん試していいのです。

他のトレーダーはどんな使い方をしているんだろう?一目均衡表と相性の良いオシレーターって何だろう?と考えている人は是非以下の一目均衡表の本を読んで見て下さい。その辺りに一定の答えを出してくれる、または考えるきっかけになります。

それではチャート図に戻ります。

高値〜現在まで紫の線を見て下さい。

例えばこれから価格が下落して行き安値をつけた期間が同じになった場合。

今回の高値〜安値は61日ですが基本数値の65日になっていたと仮定し次の高値〜安値も65日になったとするとこれは基本数値での対等数値になります。

ただし安値〜高値の期間があります。この場合この期間のことを隔疑と言います。

更に基本数値のサイクルが重なる場合を重疑と言い、これらの総称を変疑と言います。

変疑については、やはり起点と終点を捉えられるまで非常に難しいためそこに一定の納得もしくはそこに至るまでの考えがしっかりしたらまたお伝えしたいと思います。

今考えるのは、一目均衡表は相場水準として最高値と最安値の半値を一目に示してくれるためそれについては簡単に見つけられる訳ですが、例えばトレンド中の中に対等数値を見つける際にある程度トレンドの転換点を見れば良いと思うのですが、それには実際にめぼしをつけてそれがハマるタイミングがあるのか検証し経験を積むことが肝要だと思います。

デモトレード期間が3カ月あるDMMFXだとライントレードの練習が十分に出来ます!!

また数字の所で言うとギャンスクエア(カーディナルマップ)やフィボナッチ数列の数字などがあり、どの数値を使うかで一度は悩んだ経験があると思います。

例えばオシレーターで人気のあるRSIは14のという数字がデフォルトでこれは28日という周期を重要としてそれを半分にした数値と言われています。

色々見て行くと、周期に関する数字決めは違えど半分・三分の一・四分の一など人間が無意識に選ぶ数値の使い方は同じ傾向があると感じてしまいます。

ちなみ昨日、大根を切る時に半分を半分に切る途中でもこの事を思い出しました(笑)

ただ人間が半分などを好むというのは割り切ることの気持ちのよさや割り切ることが公平と考えるところから来るのかもしれないと感じました。この考えに至ったのは林 康史さんの編著であるギャンの相場理論です。

価格と時間の均衡、資金管理など本当に学ぶことが多いです。難解ですが良書なので何度も読んで欲しい本です。

またギャンの生立ちや凄さを動画で確認してください!!

一目均衡表の特徴として時間を意識したスパンを表示させるという事が言えます。

これは数あるテクニカル指標の中でも唯一無二のもので一目均衡表の凄さを感じ取ることが出来ます。

そしてこのスパンを利用した予測方法があります。

チャート図を見て確認します。

※チャート図を押すと拡大します。

まず山人が絶対にないがしろにしてはならないと言った遅行スパンからの予測です。

これは小次郎講師が説明してくれているものですが、参考になると思います。

まず遅行スパンは当日の終値を26日遅行させて表示しているため恐らくこれを現在価格と見立てて、その上で遅行スパンの先端から短期の相場水準を示す転換線、中期の相場水準=相場の基準である基準線に向かって予測の線を引くことで短期・中期の相場水準通りに価格が推移するのか実際の値動きと見比べていくということです。

チャート上では遅行線=遅行スパンの先端から転換線・基準線へと黒い線で予測の線を引いています。

続いて現在価格(ローソク足)から先行スパン2に向かって予測の線を引く。

これは52日間のサイクルの中で安値〜安値があった場合に先行スパン2が中央値(重要な半値)を示すためそれに対して実際の価格の推移がどの様になるのか。

上昇トレンドで見るなら押しの限界点を示すものとして見るということだと思います。

例えば基準線で跳ね返るなら普通の押しでしょうし、先行スパン1で止まった場合もまだまだ大丈夫かなと見る訳です。

ただしこの予測の線についてですが三世一目山人こと細田哲生さんは引いておられない様です。

これを見る限り、以下でご紹介する本でのご自身の解説通り、3波動(上げ・下げ・上げ)や(下げ・上げ・下げ)N波動を理解した上でそこに基本数値・対等数値があるという考え方をそのままされていると拝察出来ます。

予測の線の引き方はやはり半値を利用した押しや戻りの限界としての価格と時間の均衡を見て行くということをしっかり検証していく必要がありそうです。

基本数値と対等数値また変疑について原著以外で考え方を知りたい方は是非この本をお勧めします!!

三世一目山人のコメントや考え方も記載があるので学びになります。

一目均衡表において雲の存在はとても大きく雲だけを利用しているトレーダーは少なくないようです。

これは1つの抵抗帯・支持帯として働く可能性が高い事を証明しています。

そのため雲の位置や雲が厚さを見ている訳です。

ここでもう一つ雲で重要なことがあります。

それは、 雲のねじれがトレンドの転換点、変化日を示す ということです。

トレンドの転換点・変化日が分かればポジションの作り方、利益確定、損切りのシナリオを描くことができるため雲のねじれとローソク足の位置について真実を知っておく必要があります。

というのも、雲のねじれについては、雲のねじれの真上・真下にローソク足が来た時が変化日だと言っているトレーダーがいるからです。これは間違いです。

何故なら先行スパンは現在の価格を未来に描写しているからに他なりません。

つまり 正しい転換点、変化日は雲のねじれから26日前に発生する というのが真実ということになります。

これについては自分も疑心暗鬼になったことがあったものの三世一目山人のチャート図を見て確信に変わりました。

そのチャートを見てみましょう!!

チャートの左側にこの様にはっきりと ねじれの26日前が大事 と書いています。

また合わせて確認しておきたいのは 交わる価格が相場水準として重要と意味以外にない という事です。

つまり短中期の相場水準を示す先行スパン1と長期の相場水準を示す先行スパン2が交わったという事が短中期の高値切り上げもしくは安値の切り上げにより長期の半値を上回ったという事実。

それ以上でもそれ以下でもないと言うことだと思います。

ただそれに意味がない訳ではなくそれは 言うならば先行スパンの好転 と言い換えることが出来るため

それなりに重要として良いと思います。

また雲のことを調べる中で面白い本に出合ったのでご紹介しておきます。

この本で面白いと感じた点を1つ挙げると、 先行スパン1が移動平均の75日とほぼ同等の動きで先行スパン2は100日の動きに近い流れ方をしている ということです。

本では75日と先行スパン1が書かれていましたが、では先行スパン2は?と思い100日のSMAを表示したところ類似していました。

当然終値の平均を示す移動平均と最高値と最安値の半値を示す一目均衡表の各線とは別物ですが、こうして比較することで見えてくることもあるというのはある意味、学びを深める上で理にかなっていると思います。

またこれを知ることで一目均衡表に移動平均を重ねるのであれば50日にいしてみようかなとか考えることができました。

この直近のドル円でも50日近くで止まったものもあったので色々試してみたいと思います。

百聞は一見に如かず!!まずはやって見るが大切!!

FXを始めた際に聖杯探しをするトレーダーにはならないで居たいと思っていました。

そのため最初から教科書に書かれていることをしていませんでしたが、ある意味、教科書に書かれていることを理解していない事もそれはそれで問題だなと近頃思います。

自分が メカニカルトレードをすることが重要 と思っているのはテクニカル指標を決めて使ってみて少しして駄目なら違う。次を試してまた違うと次から次へと繰り返して行くと結局のところ何の本質も得ないまま時間だけが過ぎて徒労に終わると思ったからです。

今ある数多くのテクニカル指標はその創始者が苦労に苦労を重ねて作り出した知見です。

それを表示させて少しだけかじって駄目だったとすると先人たちが泣きます。

温故知新として新たに加えて行くのは良いとしてそれをするにも基本を理解しておく必要がある訳で、やはり一定期間しっかり学び検証する必要があるはずです。

これは大英博物館に何度も足げなく通い独自の理論を生み出したギャンに習いたいところです。

ウォールストリートジャーナルの前身と言われているティッカーアンドインベストメントダイジェストのインタビューでも、 学ばずして勝てる訳がない と答えています。

学ぶ事で勝率が上がるという約束はできませんが、海図やコンパス、GPSがないのに海を航海できません。早々に大海に飲まれるだけです。

一目均衡表において研究している四方田先生居の本も、こんな考え方があるのかと色々学びがあります。

松尾芭蕉から山人の考えを知ろうとされたり、日柄の研究課程の基本数値の謎解きだったり考えることの本質にただ脱帽しました。

一目均衡表の深遠は深いですが深遠をのぞくことで様々な知識を学べていることに気が付きます。

それは波動・値幅・サイクルと置き換えれば容易に想像できます。

また各線の理解課程で計算値の重要性や何故その数値なのか。高値と安値の重要さ・・・

深ければ深いほど、ワクワクも底なし。

楽しんで学んで行きましょう!!

僕は現在、プロトレーダー西原宏一さんが、”30年間相場で勝ち続けたプロが教えるシンプルFX“で紹介している一目均衡表とRCIの組み合わせメカニカルトレードを実践中です!!DMM FXでは、一目均衡表の強気売買サインである三役好転・三役逆転を信頼するためにRCIの短期・中期・長期を確認してエントリーすることで精度を高めて優位性の高いトレードが可能!!

百聞は一見に如かず!!まずはやって見るが大切!!

ブログランキングに参加しました!!

少しでも学びになったと言う方は是非応援お願いします!!

金融・投資ランキング

BlueWaveFXのyuuです。

先週は円売りが強くドル円、クロス円全般に強い影響が出ましたね。

V字からの勢いが強かったため月末・期末の大口・特殊玉だったのではないかと推察しています。

ロンドンフィキシングはあまり動意がなく最終的には下げで引けた感じになりました。

SVBやクレディスイスの金融不安が和らいだとはいえ、利上げによる歪みが浮き彫りになってきている1つの事実であり、金融の柱とも言える銀行が破綻となるとそれは様々な業種に波及する訳で、一時的に下げ相場を作るのは言わずもがな誰もが納得できる事です。

しかしながら、相場とは難しいものでこういった局面で勝った場合、その方向が正しいと認知し疑いを忘れてしまうことだと思います。

損切りして途転が出来る力を経験で身に着けて行く必要があると感じました。

とは言え、やはり難しい相場だったんだと思います。

日米の金利差、アメリカのターミナルレートや利上げの継続性や上げ幅が注目されますし、日銀黒田総裁から植田総裁へ交代後、長期金利の変動幅の変更しかり、短期金利の見直し等もあるためです。

いずれにしても、のべつ幕無しにトレードする事は控えて、冷静にトレードして行きましょう!!

さて、今回も一目均衡表について色々お話したいと思います。

一目均衡表の書籍のご紹介なども含めてトレード知識の向上に繋がると思いますので是非最後までご一読下さい。

いついくらで買っていついくらで売るか

一目均衡表の創始者である一目山人は結局のところ、これが一番大切と説いています。

この考えがあるからこそ、水準論や値幅観測論も大切としながら時間論を特に大切としていると思います。

一目均衡表を学ぶ前にレイモンド・A・メリマンのサイクル理論を学んだことがありましたが、ギャンのタイムサイクルや山人のサイクルを学び出すと似て非なるものに感じます。

ちなみに一目均衡表ベーシックマスターブックでは三世一目山人こと細田哲生氏は「サイクルという捉え方も一目均衡表においては必ずしも適切ではない〜」とコメントされています。

テクニカル分析をするプロと一口で言っても、テクニカルアナリストとサイクルアナリストに大別できる様で一見同じ様に感じるものの似て非なるものだなと強く感じています。(現状においては)

話を戻しますが、トレーダーの常に悩みの種である「売買したものをいつ手放すのか」この点と一目均衡表の意味を三世一目山人(細田哲生氏)の株式会社経済変動総研に掲載の山人の言葉から抜粋して確認しておきたいと思います。

一目均衡表 第一巻 まえがき その二

相場は動かないか、動くか。動けば上げか、下げか。極めてカンタンなのでありますが、しかし実際にやって見るとなかなか儲からないのであります。 そこで新聞に、雑誌に、放送にと、あるいは人の意見に、ケイセンにと、いろいろ研究して、本来カンタンなものを非常に複雑化して、 いよいよ迷いを深めるのみであります。 いろいろと知ることは決して悪いことではありませんが、しかし幾ら研究しても、それによって複雑化するのではなく、それによっていよいよ 、単純化、簡単化することが大事であります。相場はやり初めは案外儲かるものでありますが、それが馴れるに従ってうまく行かなくなりますのも、 要するに複雑化するからであります。

この均衡表とスパンの素晴らしさは、それが非常に単純化されているからであります。複雑に考えようにも、考えようのない。 仕組みになっているからであります。いかに頭の複雑な人でありましても、これを採用する限りにおいては、 否応なしに単純化されざるを得ないのであります。

およそ相場をやる上におきまして、何が一番大事なことか。と言いますと、 申すまでもなく、『何を。何日。幾らでカウか、またはウルか。』ということであります。

さらには、新聞、雑誌を見ましても、人の意見によりましても、良く「押し目買い」「戻り売り」というのでありますが、 余りに抽象的でありまして、実際問題として、どこまでが押し目か。どこまでが戻りか。良く判らないのですが、 この均衡表とスパンは、何日、幾らになればカイ。幾らになればウリ。と決定的に教えてくれるのであります。 なお私が終戦後、一目山人というペンネームに改めましたのも、この均衡表において、 相場の帰趨は一目瞭然であるというほどの意味でありまして、この均衡表もまた一目均衡表と名付けた次第であります。

引用元:株式会社経済総研 一目均衡表 第一巻 まえがき その二

一目均衡表の各線が押しや戻りを教えてくれるというのも、押し目買いや戻り売りについて山人が抽象的から具体的、見える化してくれていることが汲み取れます。また以前に問題のコントロールについてお話しましたがそれはまさに 問題は可視化することで初めてコントロールすることが可能になる という事でした。

この言葉も本から知った言葉ですが、本当に的を得ていると思い、何かを考える時にいつも思い出す様にしています。

問題を事前に知ることが出来れば適切に対応できる。これは例えば事故や急な体調不良で存命出来るかどうかの所謂、適切は判断や対応と考えるとイメージしやすいと思います。

相場では大きな損失、ロスカットなどに該当し、これらを未然に防ぐためにはやはり色々な問題=シナリオを想定することが出来る環境認識力を身に着ける必要があると言えそうです。

これから一目均衡表を学んでみたい!!と思われている方や基本を復習しておきたい!!

!!という方は是非動画で一目均衡表の基本を学んで下さい。

時間論について

山人が3つの理論(水準論・値幅観測論・時間論)の中で最も大切としたのが時間論でした。

そして相場の転換点になる傾向が多々ある周期を基本数値と呼ばれる数値で測っていました。

基本数値には単純基本数値と呼ばれる言わば基本数値の中でも数値を作る基となっているものがあり、9・17・26がそれであるという事は何度もお伝えしてきた通りです。

既にお気づきの通り9は転換線の数字で26は基準線です。

また割り切れた数字ではないものの17は転換線(9)と基準線(26)を足して出来る数字である35を2で割った数値である17・5とほぼ同じであることが分かります。

ここから複合数値として33・42・65・76・129・172・200〜と基本数値から成る数字が出来ていきます。

複合数値と呼ばれるのは単純に基本数値から成ると言うことだけなので基本数値と考えて差し支えないと思います。

されここからは実際のチャート図を見ながら考察して行きたいと思います。

※チャート図を押すと拡大します。

まず基本数値で周期で測ろうとした際に問題になるのが・・・

どこを起点として、どこまで測るのか

という点です。

これについては直近の高値〜安値・高値〜高値・安値〜高値・安値〜安値・の4つを見て行く必要があるため正直な感想を言うと慣れるまで苦労するなと思います。

上記の4つはギャンのタイムサイクルと同様です。また安値〜安値についてはレイモンド・A・メリマンのサイクル理論ですね。チャート図では直近のトレンドという事もあり直近高堰〜安値についてローソク足を計測したものです。

少し見づらいと思うので文章で書くと、高値から安値までの期間が61日でした。

次に高値〜高値は97日、安値〜高値は37日、安値〜安値が49日でした。

(写真には高値〜高値と安値〜高値がなかったため文章で追記しています)

4つのタイムサイクルの中に基本数値は出てこない結果となりました。

尚、メリマンのサイクル理論ではサイクルをローソク足の本数で数え誤差があった場合も六分の一は許容範囲、すなわちオーブとしています。

これを一目均衡表のサイクルにも当てはめて良いとすれば基本数値付近は注意するといった考えも出来ますがここで対等数値が出てきます。対等数値とは基本数値では出てこない数字である意味と4つのサイクルの中で例えば安値〜高値、高値〜安値の同程度の期間になっていることも対等数値と呼ばれる様です。

はい。中々に難しいです。

恐らく一目均衡表が難しいと言われるのはこの辺りだと思います。

ただ完全にものにするのはとても難しいとしてもここまで深いテクニカル指標を使わない手はないし、使うなら学ぶべきだと思います。

ここで少し箸休めではないですが、一目均衡表を活用するトレーダーでも時間論・値幅観測論・水準論などは難解であるし相場にはまりにくいとして雲だけしか使わないトレーダーもいれば、いやいや遅行線も含めて全てが大切だろと思うトレーダーがいます。

一目均衡表はもちろん移動平均線大循環分析などで有名な小次郎講師も一目均衡表の一部だけを使うことに否定はしていません。雲は明らかに抵抗帯・支持帯となりえますし、雲のねじれに注目してポジションメイクのタイミングを考えることも出来ます。

安心して、自分が分かるところから使いはじめて見るというのでも全然良いと思います。

1つのテクニカル指標でも使うトレーダーによって様々な考え方があるのは揺るぎのない事実です。

大切なのは 他人のトレードを真似するのもいいけれど最終的には自分のトレードを確立させること です。

ここを忘れなければどんどん試していいのです。

他のトレーダーはどんな使い方をしているんだろう?一目均衡表と相性の良いオシレーターって何だろう?と考えている人は是非以下の一目均衡表の本を読んで見て下さい。その辺りに一定の答えを出してくれる、または考えるきっかけになります。

それではチャート図に戻ります。

高値〜現在まで紫の線を見て下さい。

例えばこれから価格が下落して行き安値をつけた期間が同じになった場合。

今回の高値〜安値は61日ですが基本数値の65日になっていたと仮定し次の高値〜安値も65日になったとするとこれは基本数値での対等数値になります。

ただし安値〜高値の期間があります。この場合この期間のことを隔疑と言います。

更に基本数値のサイクルが重なる場合を重疑と言い、これらの総称を変疑と言います。

変疑については、やはり起点と終点を捉えられるまで非常に難しいためそこに一定の納得もしくはそこに至るまでの考えがしっかりしたらまたお伝えしたいと思います。

今考えるのは、一目均衡表は相場水準として最高値と最安値の半値を一目に示してくれるためそれについては簡単に見つけられる訳ですが、例えばトレンド中の中に対等数値を見つける際にある程度トレンドの転換点を見れば良いと思うのですが、それには実際にめぼしをつけてそれがハマるタイミングがあるのか検証し経験を積むことが肝要だと思います。

デモトレード期間が3カ月あるDMMFXだとライントレードの練習が十分に出来ます!!

また数字の所で言うとギャンスクエア(カーディナルマップ)やフィボナッチ数列の数字などがあり、どの数値を使うかで一度は悩んだ経験があると思います。

例えばオシレーターで人気のあるRSIは14のという数字がデフォルトでこれは28日という周期を重要としてそれを半分にした数値と言われています。

色々見て行くと、周期に関する数字決めは違えど半分・三分の一・四分の一など人間が無意識に選ぶ数値の使い方は同じ傾向があると感じてしまいます。

ちなみ昨日、大根を切る時に半分を半分に切る途中でもこの事を思い出しました(笑)

ただ人間が半分などを好むというのは割り切ることの気持ちのよさや割り切ることが公平と考えるところから来るのかもしれないと感じました。この考えに至ったのは林 康史さんの編著であるギャンの相場理論です。

価格と時間の均衡、資金管理など本当に学ぶことが多いです。難解ですが良書なので何度も読んで欲しい本です。

またギャンの生立ちや凄さを動画で確認してください!!

遅行スパン・先行スパン2を使った相場予測

一目均衡表の特徴として時間を意識したスパンを表示させるという事が言えます。

これは数あるテクニカル指標の中でも唯一無二のもので一目均衡表の凄さを感じ取ることが出来ます。

そしてこのスパンを利用した予測方法があります。

チャート図を見て確認します。

※チャート図を押すと拡大します。

まず山人が絶対にないがしろにしてはならないと言った遅行スパンからの予測です。

これは小次郎講師が説明してくれているものですが、参考になると思います。

まず遅行スパンは当日の終値を26日遅行させて表示しているため恐らくこれを現在価格と見立てて、その上で遅行スパンの先端から短期の相場水準を示す転換線、中期の相場水準=相場の基準である基準線に向かって予測の線を引くことで短期・中期の相場水準通りに価格が推移するのか実際の値動きと見比べていくということです。

チャート上では遅行線=遅行スパンの先端から転換線・基準線へと黒い線で予測の線を引いています。

続いて現在価格(ローソク足)から先行スパン2に向かって予測の線を引く。

これは52日間のサイクルの中で安値〜安値があった場合に先行スパン2が中央値(重要な半値)を示すためそれに対して実際の価格の推移がどの様になるのか。

上昇トレンドで見るなら押しの限界点を示すものとして見るということだと思います。

例えば基準線で跳ね返るなら普通の押しでしょうし、先行スパン1で止まった場合もまだまだ大丈夫かなと見る訳です。

ただしこの予測の線についてですが三世一目山人こと細田哲生さんは引いておられない様です。

これを見る限り、以下でご紹介する本でのご自身の解説通り、3波動(上げ・下げ・上げ)や(下げ・上げ・下げ)N波動を理解した上でそこに基本数値・対等数値があるという考え方をそのままされていると拝察出来ます。

予測の線の引き方はやはり半値を利用した押しや戻りの限界としての価格と時間の均衡を見て行くということをしっかり検証していく必要がありそうです。

基本数値と対等数値また変疑について原著以外で考え方を知りたい方は是非この本をお勧めします!!

三世一目山人のコメントや考え方も記載があるので学びになります。

雲のねじれが示す変化日はいつのことか

一目均衡表において雲の存在はとても大きく雲だけを利用しているトレーダーは少なくないようです。

これは1つの抵抗帯・支持帯として働く可能性が高い事を証明しています。

そのため雲の位置や雲が厚さを見ている訳です。

ここでもう一つ雲で重要なことがあります。

それは、 雲のねじれがトレンドの転換点、変化日を示す ということです。

トレンドの転換点・変化日が分かればポジションの作り方、利益確定、損切りのシナリオを描くことができるため雲のねじれとローソク足の位置について真実を知っておく必要があります。

というのも、雲のねじれについては、雲のねじれの真上・真下にローソク足が来た時が変化日だと言っているトレーダーがいるからです。これは間違いです。

何故なら先行スパンは現在の価格を未来に描写しているからに他なりません。

つまり 正しい転換点、変化日は雲のねじれから26日前に発生する というのが真実ということになります。

これについては自分も疑心暗鬼になったことがあったものの三世一目山人のチャート図を見て確信に変わりました。

そのチャートを見てみましょう!!

チャートの左側にこの様にはっきりと ねじれの26日前が大事 と書いています。

また合わせて確認しておきたいのは 交わる価格が相場水準として重要と意味以外にない という事です。

つまり短中期の相場水準を示す先行スパン1と長期の相場水準を示す先行スパン2が交わったという事が短中期の高値切り上げもしくは安値の切り上げにより長期の半値を上回ったという事実。

それ以上でもそれ以下でもないと言うことだと思います。

ただそれに意味がない訳ではなくそれは 言うならば先行スパンの好転 と言い換えることが出来るため

それなりに重要として良いと思います。

また雲のことを調べる中で面白い本に出合ったのでご紹介しておきます。

この本で面白いと感じた点を1つ挙げると、 先行スパン1が移動平均の75日とほぼ同等の動きで先行スパン2は100日の動きに近い流れ方をしている ということです。

本では75日と先行スパン1が書かれていましたが、では先行スパン2は?と思い100日のSMAを表示したところ類似していました。

当然終値の平均を示す移動平均と最高値と最安値の半値を示す一目均衡表の各線とは別物ですが、こうして比較することで見えてくることもあるというのはある意味、学びを深める上で理にかなっていると思います。

またこれを知ることで一目均衡表に移動平均を重ねるのであれば50日にいしてみようかなとか考えることができました。

この直近のドル円でも50日近くで止まったものもあったので色々試してみたいと思います。

百聞は一見に如かず!!まずはやって見るが大切!!

一目均衡表の深遠をのぞくことで得られるモノ

FXを始めた際に聖杯探しをするトレーダーにはならないで居たいと思っていました。

そのため最初から教科書に書かれていることをしていませんでしたが、ある意味、教科書に書かれていることを理解していない事もそれはそれで問題だなと近頃思います。

自分が メカニカルトレードをすることが重要 と思っているのはテクニカル指標を決めて使ってみて少しして駄目なら違う。次を試してまた違うと次から次へと繰り返して行くと結局のところ何の本質も得ないまま時間だけが過ぎて徒労に終わると思ったからです。

今ある数多くのテクニカル指標はその創始者が苦労に苦労を重ねて作り出した知見です。

それを表示させて少しだけかじって駄目だったとすると先人たちが泣きます。

温故知新として新たに加えて行くのは良いとしてそれをするにも基本を理解しておく必要がある訳で、やはり一定期間しっかり学び検証する必要があるはずです。

これは大英博物館に何度も足げなく通い独自の理論を生み出したギャンに習いたいところです。

ウォールストリートジャーナルの前身と言われているティッカーアンドインベストメントダイジェストのインタビューでも、 学ばずして勝てる訳がない と答えています。

学ぶ事で勝率が上がるという約束はできませんが、海図やコンパス、GPSがないのに海を航海できません。早々に大海に飲まれるだけです。

一目均衡表において研究している四方田先生居の本も、こんな考え方があるのかと色々学びがあります。

松尾芭蕉から山人の考えを知ろうとされたり、日柄の研究課程の基本数値の謎解きだったり考えることの本質にただ脱帽しました。

一目均衡表の深遠は深いですが深遠をのぞくことで様々な知識を学べていることに気が付きます。

それは波動・値幅・サイクルと置き換えれば容易に想像できます。

また各線の理解課程で計算値の重要性や何故その数値なのか。高値と安値の重要さ・・・

深ければ深いほど、ワクワクも底なし。

楽しんで学んで行きましょう!!

最短即日に口座開設可能なDMMFXを確認しよう!!

僕は現在、プロトレーダー西原宏一さんが、”30年間相場で勝ち続けたプロが教えるシンプルFX“で紹介している一目均衡表とRCIの組み合わせメカニカルトレードを実践中です!!DMM FXでは、一目均衡表の強気売買サインである三役好転・三役逆転を信頼するためにRCIの短期・中期・長期を確認してエントリーすることで精度を高めて優位性の高いトレードが可能!!

DMMFXならではのメリットが沢山受けられます!!

- デモトレード期間が初期設定で3カ月!!たっぷり修行できる!!

- 4画面表示でMTF(マルチタイムフレーム分析)も可能!!環境認識=相場の見える化

- 取引しているだけでポイントが溜めることが出来る!!なんとそのポイントは証拠金として利用できる!!

百聞は一見に如かず!!まずはやって見るが大切!!

ブログランキングに参加しました!!

少しでも学びになったと言う方は是非応援お願いします!!

金融・投資ランキング

2023年03月30日

【テクニカル分析】一目均衡表の使い方を学ぶ〜実践編?@

皆さんお疲れ様です。

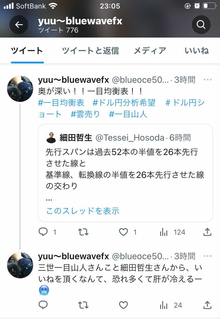

Twitterで細田哲生さんからいいねをもらってますます一目均衡表が好きになった私です。

はい。見ての通り細田哲生さんのTwitterをリツイートしたものにいいねを頂いただけですWW

いや、それにしても肝が冷えるってにはこういうことだと思いました。

通知が来た時、一瞬、え?ってなりましたからWW

そんなこんなで今日も一目均衡表について語りたいと思います。

一目均衡表の深遠に踏み込んで行く中で、自分の考えや感じたことをお話するため確信に迫ったものではないですが、少しでもトレーダーとして何かの役に立てればと思いますので最後までご一読お願いします。

一目均衡表は波動論・水準論(値幅観測論とも言われる)・時間論の3つの理論と5つの線、そして雲(山人は雲とは言わず抵抗帯・支持帯と言っていた)が凝縮されていることは前回のブログでお伝えしました。

これだけ様々な内容が凝縮されているため本質を理解している方は稀有だと感じる次第です。

私も、本当は原著を読んで見たいのですが、山人のお孫さんにあたる細田哲生氏が経営されている株式会社経済変動総研でも原著は品切れとなっている状態。

稀にヤフーオークションで見ても非常に高価であるため持っている人が羨ましいなと感じています。

今回は私見も含めて前回よりも深く一目均衡表の深遠に迫って行きたいと思います。

前置きの通り、一目均衡表を理解しようとする上で自分が考えたり感じたことが多いのでその点はご了承ください。

まず時間論についてですが、テクニカル分析に力を入れ始めた時にギャン理論が直観的に凄いと感じて林 康史さん編著のギャンの相場理論を読んだ際にギャンが山人と同じく価格と時間と価格の関係についてとてつもない月日をかけて研究していることを知りました。

正直この本はかなり難しいのですが、投機市場でなんとしても勝つ!!と決めて生涯勉強し続けたギャンの考えが学べますしアニバーサリーデイトやタイムサイクルについて学ぶことで一目均衡表の理解にも繋がる良書だと思います。

話が長くなりましたが基本数値においては単純基本数値である9・17・26があり、それらがトレンドの転換時期によく関わってくるため意識しておくと良いという事だと思います。

ちなみにギャンもタイムサイクルとして以下4つを持っていたそうです。

一目均衡表は日足ベースでの使用が推奨されているため、1と2はサイクル(周期)と言われるだけあって魔確認するためにはそれなりの時間が必要になると思います。

一方で3と4のタイムピリオドはいわばトレンドが継続した期間であるため比較的短い期間で答えが導き出せると感じる。

ギャンが言っていた内容は一目均衡表で言うと次の様な日柄分析だろうと思う。

以下のチャート図は三世一目山人こと細田哲生氏がTwitterで公開しているもの。

流石、本家本元。本当の一目均衡表の使い方として参考になります。

このチャート図では上昇トレンドの最高値から安値まで62本なので複合数値の65に近いもののこれを許容として良いのかどうかと言った感じで見ていました。

例えば、サイクル理論はメジャーサイクルなら日足のローソク足35本〜45本程度として設定し多少誤差が出てもそれは許容(オーブと呼ぶ)します。

一目均衡表においても許容範囲はあるため概ね複合数値と言えるかもしれません。

それであれば同じ期間、時間経過したところに影響が出るということになります。

DMMFXのプレミアムチャートでローソク足を数える機能があったため少し分析して見ました。

高値から安値までが71本(71日)数字が消えてますが、その安値もしくはその次の足から71本が今日、3月30(木)。ちなみに前日の3月29日(水)は円が売られてクロス円全般が上昇しています。

複合数値が76本なので誤差はあるものの、前回のタイム・ピリオドが影響した対等数値と言うことも出来るかもしれません。

しかしながら正解して納得できるほどではないため自分でも、少しこじ付けに感じる所があります。

現時点で大切だと思うことは以下!!

デモトレード期間が3カ月あるDMMFXだとライントレードの練習が十分に出来ます!!

波動の大切さはエリオット波動があまりにも有名で、推進5波・修正3波を理解しその下位の波をフラクタル構造で捉えることの重要性をもう一度復習しようと考えていたため一目均衡表においての波動論においてもやはり理解したいと思えてきました。

一目均衡表においての波動は結論N波動に回帰するというものなので値幅水準とあわせて理解する必要があります。

ただし相場に必ずはないためN波動、つまり3波動の後に複数のパターンの上昇・下降がある模様。

実際はリアルトレードの環境認識でN波動を見つけて、その先の値幅が一般的なのか例外なのかを見極めないと行けないため波動については慣れが必要と細田哲生さんも仰ってました。

エリオット波動を学びたいなら一読しておいた方が良い本です。

さて、実際のチャートで波動を探していく訳ですが、以下のチャート図ではダウ理論が崩れたところから見てN波動と捉えていく感じなのかなと思うのですが値幅は完全一致はしなかったです。

正直なところ均衡表の好転や雲を抵抗帯・支持帯としてトレードする上でダマシに合わない様にRCIやRSI、MACDやATRなどと合わせて使う方法もあるものの、今のところしっくり来ているのがRCIなんですね。

それはデフォルト設定が9、26、52という一目均衡表と同じ数値設定であること。

また短期線を押し安値と戻り高値に見てトレードすると言った方法です。

RSIはどちらかというとダイバージェンス除いて逆張り活用が適切だと思うので一目均衡表の各線の変化を意識しながらRSIの数値と上下と組み合わせて取引するのが確立の高いレンジブレイクが狙えると思っています。

後のATRやMACDについても色々あるようです。一目均衡表をどう使うか。どんなオシレーターの使い方があるのか気になる方は以下をご紹介します。

この本は初心者向けで一目均衡表の各パーツだけを使いたいという方にお勧めの本です。

例えば水準論や波動論は難しいから雲だけ使いたい!!そんな方は読む価値があると思います。

一目均衡表の基本を知りたい方は是非こちらもご覧ください。

僕は現在、プロトレーダー西原宏一さんが、”30年間相場で勝ち続けたプロが教えるシンプルFX“で紹介している一目均衡表とRCIの組み合わせメカニカルトレードを実践中です!!DMM FXでは、一目均衡表の強気売買サインである三役好転・三役逆転を信頼するためにRCIの短期・中期・長期を確認してエントリーすることで精度を高めて優位性の高いトレードが可能!!

百聞は一見に如かず!!まずはやって見るが大切!!

ブログランキングに参加しました!!

少しでも学びになったと言う方は是非応援お願いします!!

金融・投資ランキング

Twitterで細田哲生さんからいいねをもらってますます一目均衡表が好きになった私です。

はい。見ての通り細田哲生さんのTwitterをリツイートしたものにいいねを頂いただけですWW

いや、それにしても肝が冷えるってにはこういうことだと思いました。

通知が来た時、一瞬、え?ってなりましたからWW

そんなこんなで今日も一目均衡表について語りたいと思います。

一目均衡表の深遠に踏み込んで行く中で、自分の考えや感じたことをお話するため確信に迫ったものではないですが、少しでもトレーダーとして何かの役に立てればと思いますので最後までご一読お願いします。

基本数値と対等数値について

一目均衡表は波動論・水準論(値幅観測論とも言われる)・時間論の3つの理論と5つの線、そして雲(山人は雲とは言わず抵抗帯・支持帯と言っていた)が凝縮されていることは前回のブログでお伝えしました。

これだけ様々な内容が凝縮されているため本質を理解している方は稀有だと感じる次第です。

私も、本当は原著を読んで見たいのですが、山人のお孫さんにあたる細田哲生氏が経営されている株式会社経済変動総研でも原著は品切れとなっている状態。

稀にヤフーオークションで見ても非常に高価であるため持っている人が羨ましいなと感じています。

今回は私見も含めて前回よりも深く一目均衡表の深遠に迫って行きたいと思います。

前置きの通り、一目均衡表を理解しようとする上で自分が考えたり感じたことが多いのでその点はご了承ください。

まず時間論についてですが、テクニカル分析に力を入れ始めた時にギャン理論が直観的に凄いと感じて林 康史さん編著のギャンの相場理論を読んだ際にギャンが山人と同じく価格と時間と価格の関係についてとてつもない月日をかけて研究していることを知りました。

正直この本はかなり難しいのですが、投機市場でなんとしても勝つ!!と決めて生涯勉強し続けたギャンの考えが学べますしアニバーサリーデイトやタイムサイクルについて学ぶことで一目均衡表の理解にも繋がる良書だと思います。

話が長くなりましたが基本数値においては単純基本数値である9・17・26があり、それらがトレンドの転換時期によく関わってくるため意識しておくと良いという事だと思います。

ちなみにギャンもタイムサイクルとして以下4つを持っていたそうです。

1、高値から高値のサイクル

2、安値から安値のサイクル

3、高値から安値のタイム・ピリオド

4、安値から高値のタイム・ピリオド

一目均衡表は日足ベースでの使用が推奨されているため、1と2はサイクル(周期)と言われるだけあって魔確認するためにはそれなりの時間が必要になると思います。

一方で3と4のタイムピリオドはいわばトレンドが継続した期間であるため比較的短い期間で答えが導き出せると感じる。

ギャンが言っていた内容は一目均衡表で言うと次の様な日柄分析だろうと思う。

以下のチャート図は三世一目山人こと細田哲生氏がTwitterで公開しているもの。

流石、本家本元。本当の一目均衡表の使い方として参考になります。

このチャート図では上昇トレンドの最高値から安値まで62本なので複合数値の65に近いもののこれを許容として良いのかどうかと言った感じで見ていました。

例えば、サイクル理論はメジャーサイクルなら日足のローソク足35本〜45本程度として設定し多少誤差が出てもそれは許容(オーブと呼ぶ)します。

一目均衡表においても許容範囲はあるため概ね複合数値と言えるかもしれません。

それであれば同じ期間、時間経過したところに影響が出るということになります。

DMMFXのプレミアムチャートでローソク足を数える機能があったため少し分析して見ました。

高値から安値までが71本(71日)数字が消えてますが、その安値もしくはその次の足から71本が今日、3月30(木)。ちなみに前日の3月29日(水)は円が売られてクロス円全般が上昇しています。

複合数値が76本なので誤差はあるものの、前回のタイム・ピリオドが影響した対等数値と言うことも出来るかもしれません。

しかしながら正解して納得できるほどではないため自分でも、少しこじ付けに感じる所があります。

現時点で大切だと思うことは以下!!

・一目均衡表を信じること

・日柄分析(タイム・ピリオド)をすることで実際に

どんな傾向があるのか体感すること

デモトレード期間が3カ月あるDMMFXだとライントレードの練習が十分に出来ます!!

一目均衡表において三波動は必要不可欠

波動の大切さはエリオット波動があまりにも有名で、推進5波・修正3波を理解しその下位の波をフラクタル構造で捉えることの重要性をもう一度復習しようと考えていたため一目均衡表においての波動論においてもやはり理解したいと思えてきました。

一目均衡表においての波動は結論N波動に回帰するというものなので値幅水準とあわせて理解する必要があります。

ただし相場に必ずはないためN波動、つまり3波動の後に複数のパターンの上昇・下降がある模様。

実際はリアルトレードの環境認識でN波動を見つけて、その先の値幅が一般的なのか例外なのかを見極めないと行けないため波動については慣れが必要と細田哲生さんも仰ってました。

エリオット波動を学びたいなら一読しておいた方が良い本です。

さて、実際のチャートで波動を探していく訳ですが、以下のチャート図ではダウ理論が崩れたところから見てN波動と捉えていく感じなのかなと思うのですが値幅は完全一致はしなかったです。

深遠の一目均衡表

正直なところ均衡表の好転や雲を抵抗帯・支持帯としてトレードする上でダマシに合わない様にRCIやRSI、MACDやATRなどと合わせて使う方法もあるものの、今のところしっくり来ているのがRCIなんですね。

それはデフォルト設定が9、26、52という一目均衡表と同じ数値設定であること。

また短期線を押し安値と戻り高値に見てトレードすると言った方法です。

RSIはどちらかというとダイバージェンス除いて逆張り活用が適切だと思うので一目均衡表の各線の変化を意識しながらRSIの数値と上下と組み合わせて取引するのが確立の高いレンジブレイクが狙えると思っています。

後のATRやMACDについても色々あるようです。一目均衡表をどう使うか。どんなオシレーターの使い方があるのか気になる方は以下をご紹介します。

この本は初心者向けで一目均衡表の各パーツだけを使いたいという方にお勧めの本です。

例えば水準論や波動論は難しいから雲だけ使いたい!!そんな方は読む価値があると思います。

一目均衡表の基本を知りたい方は是非こちらもご覧ください。

最短即日に口座開設可能なDMMFXを確認しよう!!

僕は現在、プロトレーダー西原宏一さんが、”30年間相場で勝ち続けたプロが教えるシンプルFX“で紹介している一目均衡表とRCIの組み合わせメカニカルトレードを実践中です!!DMM FXでは、一目均衡表の強気売買サインである三役好転・三役逆転を信頼するためにRCIの短期・中期・長期を確認してエントリーすることで精度を高めて優位性の高いトレードが可能!!

DMMFXならではのメリットが沢山受けられます!!

- デモトレード期間が初期設定で3カ月!!たっぷり修行できる!!

- 4画面表示でMTF(マルチタイムフレーム分析)も可能!!環境認識=相場の見える化

- 取引しているだけでポイントが溜めることが出来る!!なんとそのポイントは証拠金として利用できる!!

百聞は一見に如かず!!まずはやって見るが大切!!

ブログランキングに参加しました!!

少しでも学びになったと言う方は是非応援お願いします!!

金融・投資ランキング

2023年03月25日

【テクニカル分析】一目均衡表の使い方を学ぶ〜基礎編

皆さん、お疲れ様です。Bluewavefxのyuuです。

昨日は久しぶりに円が買われドル円のみならずクロス円全般がショートで利益が取り易かった相場でした。

ドル円は週足のトレンドラインを意識しつつヘッドアンドショルダーの形でダウ崩れを起こしそうな状況。

戻り高値を待ってショートしていく戦略がやりやすかったです。

さてシリコンバレー銀行の破綻を発端に金融不安が広がり、欧州のクレディスイスも同様の危機が公になりました。

クレディスイスにおいてはUBSが買収することで一旦相場の不安は和らいだものの、まだ金融不安は市場に燻っている様子です。

またシリコンバレー銀行の破綻などを背景にFRBのターミナルレートや今後の利上げ幅の縮小に注目が集まっているため慎重なトレードを心掛けたいところです。

さて今回のテーマは日本発のテクニカル分析である一目均衡表についてお話したいと思います。

一目均衡表というと初心者にとっては難しいイメージがあり、実際全てを理解しているトレーダーは少数だと思います。

しかしながら海外のヘッジファンドやプロトレーダー達にもIchimokuの呼称で活用されており、非常に優れたテクニカル指標として知れ渡っています。

少し話が横道にそれますが日本人なのに海外の方々が富士山に興味があったり登山していたりするのを聞くとなんだか日本人として少し後ろめたい気持ちになるのですが、一目均衡表については同様の気持ちを感じます。

当然、富士山と複数あるテクニカル指標を比較するのは少しおかしい話ではありますが、一目均衡表も雄一無二と言える特徴を持っている素晴らしいテクニカル指標です。

この素晴らしいテクニカル指標はペンネーム一目山人こと細田悟一氏が作ったもので、今はお孫さんの三世一目山人、細田哲生氏が株式やダウ市場で一目均衡表を使った分析を公開して下さっています。

今日はそんな一目均衡表の基礎部分をご紹介させていただければ思いますので是非最後までご一読お願いします。

一目均衡表には 相場の帰趨は一目瞭然である。 こんな意味が込められています。つまり一目均衡表を使いこなす事が出来れば相場が一目で見えてくるということです。

でも相場の帰趨というところについては少し抽象的に感じるため一目山人の言葉でもう少し具体的に置き換えると、 相場は買い方と売り方の均衡が崩れた時に大きく動くので、どちらが優勢かが分かればよく、それを一目で知ることができる。 という意味になります。

言わずもがなトレンドは上昇、下降、レンジ相場の3つです。

またレンジについては上昇、下降を作っていくいわば調整局面とも言え、トレンドの継続のためにはレンジが同一方向に進んでいく力が必要になります。

結局のところは買い方・売り方どちらの勢力が強いのか、また強いならどれくらい強いのか。

こういったところが分かればポジションを持つ上の1つの根拠となり、勢力が弱くなってくれば手仕舞いする。

こういったことが一目で分かってしまうのが一目均衡表の強みです。

一目均衡表は以下の三つの理論が骨子になっています。

波動論はI波動、V波動、N波動(I波動とV波動で出来上がる)

それぞれのイメージとしては、I波動は上昇・下降トレンド。

V波動は下落後の上昇。上昇後の下落。

N波動はトレンドの継続(押し安値・戻り高値調整を経てのトレンド)

※個人的にはV波動についてYouTuberとメンタリストの掛け合わせトレーダーのSAIさんの大口(ヘッジファンドや機関投資家)の売り仕掛け後の買戻しの動きをする点にバイアスがかかってます。

次に水準論について簡単に言うと、特定の値幅の動きが考えられるためそこを参考にするというものでV、N、E、NTとそれぞれ計算値があります。

フォーメーション分析でヘッドアンドショルダーの高値からネックラインの距離分を目安にするといった感じでそれぞれ値幅が決まっています。

最後に一目山人が最も重要としたのが時間論です。山人は、膨大な期間のデータを分析し、基本数値と複合数値と言う二つの数値を定めています。

単純基本数値として、9・17・26の3つの数値、33・42・51などが複合数値です。

簡単に言うと、相場の変化日はこれらの数字の周期で訪れることが多いという事です。

また対等数値は26日で変化した相場があったなら次も同程度の期間で変化する可能性があると予測するイメージです。

この辺りの考えは同じく時間を重視し大恐慌も予測したウィリアム・ディール・ギャンの予測論に通じるものがあります。

数値に関しても、ギャンも半値や半値の半値を意識して数値を決めていたり、9という数字も重要視しており、数学で示せないものはないと考えていたギャンの扱った数字と同じまたは近い数字があるためサイクリストとしての二人の考えに近しいものがあったと推測出来ます。

ギャンの時間予測や扱う数字については難しいですが、この本がお勧めです。

山人と一ギャンの接点についても著者、林 康史さんが語っておられます。

とにかく複雑なギャンの考えなどをまとめておられるのが本当に凄い。

ギャンラインやギャンアングル、ファンなど気になる方にもお勧め出来る本です。

ギャンについて興味がある方は生立ちやギャンの凄さを動画でも知ることが出来ます。

デモトレード期間が3カ月あるDMMFXだとライントレードの練習が十分に出来ます!!

一目均衡表は以下の5つの線で構成されています。

また一目均衡表において雲と呼ばれるものは先行スパン1と先行スパン2で挟まれるゾーンです。

この雲は抵抗帯・支持帯になるため雲を使った売買戦略や価格や各線と雲の関係で相場の強弱を図るために使われます。

この抵抗帯・支持帯として機能することを利用して雲だけでトレードするトレーダーも居るくらいです。

確かに水平線を引いたり、消したりする必要もなく抵抗帯・支持帯に場所が一目で分かるなら非常に簡便と言えます。

また雲は厚ければ暑いほど抵抗帯・支持帯として強く、薄ければ薄いほど弱く機能する特徴があります。

例えば支持帯として利用するのであれば価格の下に厚い雲があるなら信頼度が高いため安心でき、もし下抜けしてしまうのであれば損切りするといった様に使いやすいです。

そして雲はねじれと言われる現象によりトレンドの転換を教えてくれます。

通常、上昇トレンドの場合は先行スパン1が上部、先行スパン2が下部になっていますが、これがねじれを起こして下降トレンドが始まると先行スパン2が上部で先行スパン1が下部に入れ替わります。

先行スパン1と先行スパン2の間のゾーン=雲。

それぞれ上昇トレンド時は陽転雲、下降トレンドの時は陰転雲と言われます。

そのため見た目で状況判断が可能ですが、先行スパンの特徴として先行スパン1は先行スパン2に比べて滑らかな動きで推移し先行スパン2は先行スパン1と比べると階段を上り下がりしている様な動きになります。

一目均衡表5線の計算式

テクニカル指標を活用する上で計算式を知っておくとチャートの見方も変わりますし、他のテクニカル指標の理解も深まり色々な事に興味が出てくるので一目均衡表の5つの線の計算式を確認しておきます。

移動平均線がある期間の終値の平均を算出して記録しチャート上に線として表示されるのに比べて一目均衡表は半値をチャートに表示させているの特徴です。

時間論の際にギャン理論のギャンの時間予測のお話をしましたが、半値というのはキリの良さから好まれる傾向がある、つまり意識されるため採用されている様です。

テクニカル分析を行う上で下位足よりも上位足の方がダマシが少ないのは認知の通りですが、一目均衡表においても週足の半値部分で反応することがよくあります。

また上位足ほど高値・安値の更新がないため各線は横の直線を示し、フィボナッチリトレースメントを使用せずとも半値戻しの位置を知ることが出来ます。

一目均衡表について丁寧に説明してくれている著書だと思います。

これを読むと一目均衡表について一定の理解が出来ます。

今回は基本的な部分のお話になるため最後に一目均衡表でトレンドを確認する方法を復習します。

以下はドル円の日足チャートです。

※クリックしていただくと拡大します。

一目均衡表の5線の内の基準線の傾きを見ます。

この基準線は相場を判断する基準になるためこの名前が付けられています。

上昇トレンドから下降トレンドに変わりその後また上昇し下降と言う流れですが、傾きは上昇からの横ばいです。

基準線は当日を含めた過去26日間の高値+安値÷2であるあめこの期間は高値・安値とも切り上げして現在は横ばいになっていることからまだ買い勢力が強い相場であると良い取れます。

あわせて短期の趨勢を示してくれる転換線はというと下落後の横ばいと言うことで売り勢力が9日間の中央値からは高値・安値ともに切り下げし横ばいであるため売り勢力が強いのが分かります。

もし基準線の傾きが勾配強く上方向に向いているのであれば上昇トレンドだと分かります。

また転換線が基準線を上抜けすることを均衡表の好転、下抜けすることを均衡表の逆転と言い、移動平均線の売買手法でもあるゴールデンクロス、デッドクロスに相当します。

上昇トレンドが出ている際は転換線の下に基準線があり、下降トレンド時は基準線の下に転換線がある訳です。

また遅行スパンが価格(ローソク足)を上抜けすることを遅行スパンの好転、下抜けが逆転と言い均衡表の好転と前後して出てくるのでこちらも売買シグナルとして見逃せません。

そして最後に価格が雲を上抜けすると三役好転、下抜けすると三役逆転と言い一目均衡表で有名な強い売買シグナルとなります。

三役好転、三役逆転後の動きとしては遅行スパンが雲を抜けるか、各線の傾きや距離に注目しながらトレンドフォローしていく方法が取れます。

YouTubeでも一目均衡表の基本について取り上げて見ました。是非ご覧ください!!

僕は現在、プロトレーダー西原宏一さんが、”30年間相場で勝ち続けたプロが教えるシンプルFX“で紹介している一目均衡表とRCIの組み合わせメカニカルトレードを実践中です!!DMM FXでは、一目均衡表の強気売買サインである三役好転・三役逆転を信頼するためにRCIの短期・中期・長期を確認してエントリーすることで精度を高めて優位性の高いトレードが可能!!

百聞は一見に如かず!!まずはやって見るが大切!!

ブログランキングに参加しました!!

少しでも学びになったと言う方は是非応援お願いします!!

金融・投資ランキング

昨日は久しぶりに円が買われドル円のみならずクロス円全般がショートで利益が取り易かった相場でした。

ドル円は週足のトレンドラインを意識しつつヘッドアンドショルダーの形でダウ崩れを起こしそうな状況。

戻り高値を待ってショートしていく戦略がやりやすかったです。

さてシリコンバレー銀行の破綻を発端に金融不安が広がり、欧州のクレディスイスも同様の危機が公になりました。

クレディスイスにおいてはUBSが買収することで一旦相場の不安は和らいだものの、まだ金融不安は市場に燻っている様子です。

またシリコンバレー銀行の破綻などを背景にFRBのターミナルレートや今後の利上げ幅の縮小に注目が集まっているため慎重なトレードを心掛けたいところです。

さて今回のテーマは日本発のテクニカル分析である一目均衡表についてお話したいと思います。

一目均衡表というと初心者にとっては難しいイメージがあり、実際全てを理解しているトレーダーは少数だと思います。

しかしながら海外のヘッジファンドやプロトレーダー達にもIchimokuの呼称で活用されており、非常に優れたテクニカル指標として知れ渡っています。

少し話が横道にそれますが日本人なのに海外の方々が富士山に興味があったり登山していたりするのを聞くとなんだか日本人として少し後ろめたい気持ちになるのですが、一目均衡表については同様の気持ちを感じます。

当然、富士山と複数あるテクニカル指標を比較するのは少しおかしい話ではありますが、一目均衡表も雄一無二と言える特徴を持っている素晴らしいテクニカル指標です。

この素晴らしいテクニカル指標はペンネーム一目山人こと細田悟一氏が作ったもので、今はお孫さんの三世一目山人、細田哲生氏が株式やダウ市場で一目均衡表を使った分析を公開して下さっています。

今日はそんな一目均衡表の基礎部分をご紹介させていただければ思いますので是非最後までご一読お願いします。

一目均衡表の名前に込められた意味

一目均衡表には 相場の帰趨は一目瞭然である。 こんな意味が込められています。つまり一目均衡表を使いこなす事が出来れば相場が一目で見えてくるということです。

でも相場の帰趨というところについては少し抽象的に感じるため一目山人の言葉でもう少し具体的に置き換えると、 相場は買い方と売り方の均衡が崩れた時に大きく動くので、どちらが優勢かが分かればよく、それを一目で知ることができる。 という意味になります。

言わずもがなトレンドは上昇、下降、レンジ相場の3つです。

またレンジについては上昇、下降を作っていくいわば調整局面とも言え、トレンドの継続のためにはレンジが同一方向に進んでいく力が必要になります。

結局のところは買い方・売り方どちらの勢力が強いのか、また強いならどれくらい強いのか。

こういったところが分かればポジションを持つ上の1つの根拠となり、勢力が弱くなってくれば手仕舞いする。

こういったことが一目で分かってしまうのが一目均衡表の強みです。

一目均衡表3つの理論

一目均衡表は以下の三つの理論が骨子になっています。

- 波動論

- 水準論

- 時間論

波動論はI波動、V波動、N波動(I波動とV波動で出来上がる)

それぞれのイメージとしては、I波動は上昇・下降トレンド。

V波動は下落後の上昇。上昇後の下落。

N波動はトレンドの継続(押し安値・戻り高値調整を経てのトレンド)

※個人的にはV波動についてYouTuberとメンタリストの掛け合わせトレーダーのSAIさんの大口(ヘッジファンドや機関投資家)の売り仕掛け後の買戻しの動きをする点にバイアスがかかってます。

次に水準論について簡単に言うと、特定の値幅の動きが考えられるためそこを参考にするというものでV、N、E、NTとそれぞれ計算値があります。

フォーメーション分析でヘッドアンドショルダーの高値からネックラインの距離分を目安にするといった感じでそれぞれ値幅が決まっています。

最後に一目山人が最も重要としたのが時間論です。山人は、膨大な期間のデータを分析し、基本数値と複合数値と言う二つの数値を定めています。

単純基本数値として、9・17・26の3つの数値、33・42・51などが複合数値です。

簡単に言うと、相場の変化日はこれらの数字の周期で訪れることが多いという事です。

また対等数値は26日で変化した相場があったなら次も同程度の期間で変化する可能性があると予測するイメージです。

この辺りの考えは同じく時間を重視し大恐慌も予測したウィリアム・ディール・ギャンの予測論に通じるものがあります。

数値に関しても、ギャンも半値や半値の半値を意識して数値を決めていたり、9という数字も重要視しており、数学で示せないものはないと考えていたギャンの扱った数字と同じまたは近い数字があるためサイクリストとしての二人の考えに近しいものがあったと推測出来ます。

ギャンの時間予測や扱う数字については難しいですが、この本がお勧めです。

山人と一ギャンの接点についても著者、林 康史さんが語っておられます。

とにかく複雑なギャンの考えなどをまとめておられるのが本当に凄い。

ギャンラインやギャンアングル、ファンなど気になる方にもお勧め出来る本です。

ギャンについて興味がある方は生立ちやギャンの凄さを動画でも知ることが出来ます。

デモトレード期間が3カ月あるDMMFXだとライントレードの練習が十分に出来ます!!

一目均衡表5つの線と雲

一目均衡表は以下の5つの線で構成されています。

転換線(短期の趨勢を教えてくれる)

基準線(中期の趨勢を教えてくれる)

先行スパン1(短中期の趨勢を教えてくれる)

先行スパン2(長期の趨勢を教えてくれる)

遅行スパン(現在の価格を26日遅行させて表示。

遅行スパンとローソク足の位置関係でその時に売買した投資家の含み益・含み損が見てとれる)

また一目均衡表において雲と呼ばれるものは先行スパン1と先行スパン2で挟まれるゾーンです。

この雲は抵抗帯・支持帯になるため雲を使った売買戦略や価格や各線と雲の関係で相場の強弱を図るために使われます。

この抵抗帯・支持帯として機能することを利用して雲だけでトレードするトレーダーも居るくらいです。

確かに水平線を引いたり、消したりする必要もなく抵抗帯・支持帯に場所が一目で分かるなら非常に簡便と言えます。

また雲は厚ければ暑いほど抵抗帯・支持帯として強く、薄ければ薄いほど弱く機能する特徴があります。

例えば支持帯として利用するのであれば価格の下に厚い雲があるなら信頼度が高いため安心でき、もし下抜けしてしまうのであれば損切りするといった様に使いやすいです。

そして雲はねじれと言われる現象によりトレンドの転換を教えてくれます。

通常、上昇トレンドの場合は先行スパン1が上部、先行スパン2が下部になっていますが、これがねじれを起こして下降トレンドが始まると先行スパン2が上部で先行スパン1が下部に入れ替わります。

先行スパン1と先行スパン2の間のゾーン=雲。

それぞれ上昇トレンド時は陽転雲、下降トレンドの時は陰転雲と言われます。

そのため見た目で状況判断が可能ですが、先行スパンの特徴として先行スパン1は先行スパン2に比べて滑らかな動きで推移し先行スパン2は先行スパン1と比べると階段を上り下がりしている様な動きになります。

一目均衡表5線の計算式

テクニカル指標を活用する上で計算式を知っておくとチャートの見方も変わりますし、他のテクニカル指標の理解も深まり色々な事に興味が出てくるので一目均衡表の5つの線の計算式を確認しておきます。

転換線=当日を含めた過去9日間の最高値+最安値÷2

基準線=当日を含めた過去26日間の最高値+最安値÷2

先行スパン1=転換線+基準線÷2

先行スパン2=当日を含めた過去52日間の最高値+最安値÷2

※先行スパン1、2共に、チャートに26日先行させて表示。

遅行スパン=当日の終値を26日遅行させて表示。

移動平均線がある期間の終値の平均を算出して記録しチャート上に線として表示されるのに比べて一目均衡表は半値をチャートに表示させているの特徴です。

時間論の際にギャン理論のギャンの時間予測のお話をしましたが、半値というのはキリの良さから好まれる傾向がある、つまり意識されるため採用されている様です。

テクニカル分析を行う上で下位足よりも上位足の方がダマシが少ないのは認知の通りですが、一目均衡表においても週足の半値部分で反応することがよくあります。

また上位足ほど高値・安値の更新がないため各線は横の直線を示し、フィボナッチリトレースメントを使用せずとも半値戻しの位置を知ることが出来ます。

一目均衡表について丁寧に説明してくれている著書だと思います。

これを読むと一目均衡表について一定の理解が出来ます。

一目均衡表でトレンドが分かる

今回は基本的な部分のお話になるため最後に一目均衡表でトレンドを確認する方法を復習します。

以下はドル円の日足チャートです。

※クリックしていただくと拡大します。

一目均衡表の5線の内の基準線の傾きを見ます。

この基準線は相場を判断する基準になるためこの名前が付けられています。

上昇トレンドから下降トレンドに変わりその後また上昇し下降と言う流れですが、傾きは上昇からの横ばいです。

基準線は当日を含めた過去26日間の高値+安値÷2であるあめこの期間は高値・安値とも切り上げして現在は横ばいになっていることからまだ買い勢力が強い相場であると良い取れます。

あわせて短期の趨勢を示してくれる転換線はというと下落後の横ばいと言うことで売り勢力が9日間の中央値からは高値・安値ともに切り下げし横ばいであるため売り勢力が強いのが分かります。

もし基準線の傾きが勾配強く上方向に向いているのであれば上昇トレンドだと分かります。

また転換線が基準線を上抜けすることを均衡表の好転、下抜けすることを均衡表の逆転と言い、移動平均線の売買手法でもあるゴールデンクロス、デッドクロスに相当します。

上昇トレンドが出ている際は転換線の下に基準線があり、下降トレンド時は基準線の下に転換線がある訳です。

また遅行スパンが価格(ローソク足)を上抜けすることを遅行スパンの好転、下抜けが逆転と言い均衡表の好転と前後して出てくるのでこちらも売買シグナルとして見逃せません。

そして最後に価格が雲を上抜けすると三役好転、下抜けすると三役逆転と言い一目均衡表で有名な強い売買シグナルとなります。

三役好転、三役逆転後の動きとしては遅行スパンが雲を抜けるか、各線の傾きや距離に注目しながらトレンドフォローしていく方法が取れます。

YouTubeでも一目均衡表の基本について取り上げて見ました。是非ご覧ください!!

最短即日に口座開設可能なDMMFXを確認しよう!!

僕は現在、プロトレーダー西原宏一さんが、”30年間相場で勝ち続けたプロが教えるシンプルFX“で紹介している一目均衡表とRCIの組み合わせメカニカルトレードを実践中です!!DMM FXでは、一目均衡表の強気売買サインである三役好転・三役逆転を信頼するためにRCIの短期・中期・長期を確認してエントリーすることで精度を高めて優位性の高いトレードが可能!!

DMMFXならではのメリットが沢山受けられます!!

- デモトレード期間が初期設定で3カ月!!たっぷり修行できる!!

- 4画面表示でMTF(マルチタイムフレーム分析)も可能!!環境認識=相場の見える化

- 取引しているだけでポイントが溜めることが出来る!!なんとそのポイントは証拠金として利用できる!!

百聞は一見に如かず!!まずはやって見るが大切!!

ブログランキングに参加しました!!

少しでも学びになったと言う方は是非応援お願いします!!

金融・投資ランキング

2023年03月10日

【副業FX失敗】副業としてのFXについて知っておいて欲しいこと

皆さん、お疲れ様です。

ご無沙汰しており申し訳ございませんでした。

そんな中でも定期的にご一読してくれている方々、本当にありがとうございます。

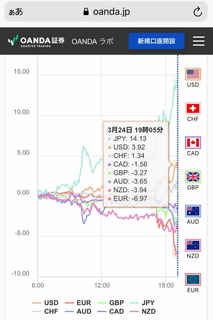

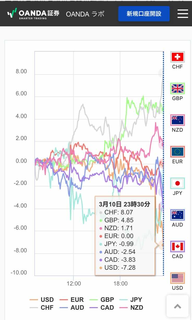

直近ではFRB議長の金利に対しての発言や日銀植田総裁の所信聴取から黒田総裁の任期まで日銀の金利の行方により上下に揺さぶられる感じの相場でした。現在も雇用統計の結果で中長期国債は勿論のこと2年債の金利まで低下して円高に振れています。

通貨強弱的にはマイナス圏ではあるもののマイナスの強度は弱く、円も強くないため本格的な下落はこれからといった感じですが、今後も日・米の金利ヘッドラインから目が離せません。

さて、久しぶりの投稿になる今回の記事ですが、タイトルの通り副業としてのFXについてです。

副業としてのFXとだけですと抽象的なのですが、結論今回のお話はトレードそのものではなく、

FXを経験した方でその知識や経験をクラウドワークスやランサーズ、ココナラで買っていただく副業です。

投資はスキルだと日頃から思っている自分としてはそのスキルを対価に変えられることに喜びを感じる部分があるものの、一方で注意が必要だと感じた体験がありましたので皆さんにも共有できればと思い今回のテーマとさせていただきました。

是非、FX(投資)という性質が故の裏側の部分にもなると思うので皆さん最後までご一読ください。

まずはじめにSNS運用関連です。SNSというとTwitter・Instagram、YouTubeなど色々ありますが、

私が経験したのはTwitterのアカウント募集でした。募集内容としては相場分析をしてそのチャート画面に

ポイント等を書き込んで投稿するというものでした。応募した動機としては、環境認識や相場分析のアウトプットをしながら報酬が得られるなら良い経験だと考えたからでした。

まず、依頼者と仕事内容の打ち合わせをZOOMで行いました。

そこで分かったのは海外FXのIB報酬のための1つの勧奨となるTwitter投稿の運営だった訳です。

賛否両論あるかと思いますが、IB報酬は所謂アフィリエイトの一種で、それ自体は全く問題のないビジネスモデルです。

依頼者のビジネススキームや話し方、頭の使い方、マーケティング力など非常に頭のキレる人間だと感じたこともあり、興味が勝ち翌日からTwitterへ投稿する運びとなりました。

その業務の中で感じたことは、投稿、Tweetのみと言っても”手間だなー”と言うのが率直な感想でした。

しかし、背に腹は代えられないというか数日間の仕事を完了しないと報酬が発生しないという契約であったため投稿、Tweetを実施。

初投稿は思惑通りに予想通りとなり、予想とは言え満足感を感じていました。

そして同様の作業を続けて数日が経過した頃、何が起きたと思いますか・・・

シンキングタイムですW

目と言うか眼と言うか・・・とにかく何度も画面を見ました。

しかし、そこには確かに凍結されたアカウントがありました。凍結の正確な理由は不明ですが、凍結されるくらいですからポリシーに抵触したという結論です。

そこで疑心暗鬼になったため依頼者へ事の顛末を報告。

凍結の正確な理由は不明だが、ハッシュタグの数も原因の1つという推測の回答がありました。

それは偽りではなく確かに1つの原因でした。

結果その後どうなったか・・・

再度新しいアカウントで同じ作業をして欲しいという依頼を受けた訳です。

またEAやコピートレードの商材を売って行きたいということで詳しい話もありました。

それを機に完全に疑心暗鬼になったのですが、これまで作業した分の報酬はまだ未払い。

今切り出したら何も報酬がないのも納得できず、とりあえず首を縦に振り作業開始。

当然ながらリツイートやいいねは全て恐らく同業者で投資についてリテラシーが低い方を対象者として

初動のインプレッションを集められれば良いというもので相場分析が当たろうが外れようが結果はどうでもいい訳です。

ビジネスにおいてある意味の割り切りは必要と考えていたのですが、最終的には欺瞞だと感じ、依頼者に

契約打ち切りをお伝えしました。

皆さんが気になるだろう、報酬は?辞めると切り出した時にどんな反応だった?

これについてですが、辞めると伝えた当日すぐに報酬を振り込んでくれましたし、最後までメンタル的な部分についてフォローをしてくれようとしていました。(辞めさせない様にしていたかも知れないですが)

ここで得た経験はFX(投資関連)はやはり人の欲望をたっぷりと含んだ果実なんだなと思いました。

恐らくこの記事を読んでくださっている皆さんは聡明でマネリテラシーをお持ちの方がほとんどだと思いますが、もしこの様な事案があれば気をつけて欲しいと思います。

個人的には何事も経験でしか本質が分からない部分もあるため危険を予測し、問題を可視化した上であれば

ある程度のコントロールが可能だと思うので最終的には個人の判断だと思います。

またビジネスは売り手と買い手、FXでいう需給があって成り立つ訳です。

消費者を守る法律はあっても自分のリテラシーが不足または無知の場合は契約といった形で売買が成立します。当たり前のことですが、金融関連はやはり闇が深いなと感じさせられた少し気が滅入った経験でした。

デモトレード期間が3カ月あるDMMFXだとライントレードの練習が十分に出来ます!!

はい。経験させていただきましたW

まずはじめにお伝えさせていただくとこれに関しては限りなくクリーンです。

ただ慣れないと割に合わないなと感じました。

内容はFXや投資に関する動画を作成し納品するといった類の物です。

これについては多くを語りませんが、1つだけお伝えしておきたいのは・・・

クライアントの懐事情は聞くな ということです。

これは全ての仕事に共通することだと思います。

特にこれからフリーランスや個人事業主をされようとしている方は信頼関係が構築できるまでは聞かない方がいいですし、信頼関係が出来ていても一機に壊れる可能性があるので注意してください。

具体的な内容はご想像にお任せしたいと思いますが、学びとしてはサラリーマンよりもフリーランス、個人事業主には深いところは聞かない方が安定して稼げる面があるということです。

人生100年時代と言われてもう幾分か経ちますが、世の中知らない世界が沢山あります。

賃金が上がらない中で物価上昇や電気・ガス・水道などの使用料金も上昇。

貧すれば鈍するです。本当に・・・

今回の記事を書くにあたって自分の中で抵抗感がなかったかというとそうではなく、迷いました。

しかしながらこれから何かに挑戦する上で同様の事があった場合のリスク回避の一助になればと思い

書くことにしました。

百聞は一見に如かず・・・

自分の中で座右の銘にしている言葉の1つです。

少し余談ですが、私は海外旅行が大好きで、以前一人旅でカンボジアのアンコールワットを訪れました。

以前からテレビの映像で見た事はあったのでその大きさや風貌は実物を見なくても凄いものだろうと

想像していました。

しかし実物はその創造を実に簡単に超えて行きました。

まず人の多さに驚きました。様々な人種が一目見ようとなだれ込む様に入口付近に集まって来ていましたし、

観光客を連れてくるためのバイクや車なども多く、気分を高揚させてくれました。

そこからは穴の開いた床や建物の外観に感動し、建物内の彫刻の美しさに歴史を感じ、悠久の時に思いを馳せる自分がいました。何事も実際の経験に勝ものはない!!これが禅問答の様ですが経験から言える確かなことだと思います。

そして皆さんもご自身の人生やご家族のことを考える時が必ずあり、年齢や出来事によってまさに十人十色の経験をされていると思いますし、これからしていくことも多いと思います。

私も今回共有させていただいたことで多くの事を学びました。

そして皆さんがご存じのこんな本も購入しました。

まだ断片的にしか読めていませんが、間違いなくこれからの時代を生きる上で両本とも色々と気づきを与えてくれる本だと感じています。

本を読むことは代理経験をすること

この様に言いますし、そうだと思います。一方で本を読んでもその1割程度しか身につかないという意見にも

納得が行きます。

両方の意見から感じることは 代理経験を知り、自分がそれをどの様に活かすか。 それに尽きます。

もし今出来なくても本は捨てない限り何度でも読み返し出来ます。読書百遍です。

未来のあなたが改めて本を手にした時に自分を揺さぶる何かがあればそれには価値があります。

FXでも仕事でも他のことでも、そこに弱い自分がいてもいいんです。

ゆっくり本当の自分に出会うのを楽しみにしましょう!!

Instagramを見ていると心に刺さったので皆さんに共有します。

最後はしっかり良い話で締めますW

FXに限らずライターのお仕事は色々な業態の企業が募集しています。

文章を通じて誰かに知識や商品を伝える訳ですが、本当に素晴らしいクライアントは居ます。

綺麗ごとかもしれませんが、不思議なもので文章からその人の温かさや誠実さが分かるものです。

誠実なクライアントと仕事が出来た際の脳の動きは完全な報酬脳です。

つまり前向きで自己肯定感が満たされた状態になります。

どんな仕事にもそのような方は必ず居ます。もしかすると各個人の努力の報われかも知れません。

LIFE SHIFTの本で言うところのインディペンデント・プロデューサーやポートフォリオワーカー

になりたい人(フリーランスや個人事業主)は是非、目標を持って頑張って行きましょう!!

また結果のみにフォーカスするのではなく、学びにもフォーカスし、未経験の事でも依頼があれば引き受けましょう。

今日は少し切り口が違うお話でしたがいかがでしたでしょうか。

少しでも皆さんのお役に立ったり、心に刺さる言葉があったなら嬉しいです。

またもしそう思って頂けたならばお気軽にコメントや見てみたい記事などご意見ください!!

今後ともよろしくお願いいたします。

僕は現在、プロトレーダー西原宏一さんが、”30年間相場で勝ち続けたプロが教えるシンプルFX“で紹介している一目均衡表とRCIの組み合わせメカニカルトレードを実践中です!!DMM FXでは、一目均衡表の強気売買サインである三役好転・三役逆転を信頼するためにRCIの短期・中期・長期を確認してエントリーすることで精度を高めて優位性の高いトレードが可能!!

百聞は一見に如かず!!まずはやって見るが大切!!

ブログランキングに参加しました!!

少しでも学びになったと言う方は是非応援お願いします!!

金融・投資ランキング

ご無沙汰しており申し訳ございませんでした。

そんな中でも定期的にご一読してくれている方々、本当にありがとうございます。

直近ではFRB議長の金利に対しての発言や日銀植田総裁の所信聴取から黒田総裁の任期まで日銀の金利の行方により上下に揺さぶられる感じの相場でした。現在も雇用統計の結果で中長期国債は勿論のこと2年債の金利まで低下して円高に振れています。

通貨強弱的にはマイナス圏ではあるもののマイナスの強度は弱く、円も強くないため本格的な下落はこれからといった感じですが、今後も日・米の金利ヘッドラインから目が離せません。

さて、久しぶりの投稿になる今回の記事ですが、タイトルの通り副業としてのFXについてです。

副業としてのFXとだけですと抽象的なのですが、結論今回のお話はトレードそのものではなく、

FXを経験した方でその知識や経験をクラウドワークスやランサーズ、ココナラで買っていただく副業です。

投資はスキルだと日頃から思っている自分としてはそのスキルを対価に変えられることに喜びを感じる部分があるものの、一方で注意が必要だと感じた体験がありましたので皆さんにも共有できればと思い今回のテーマとさせていただきました。

是非、FX(投資)という性質が故の裏側の部分にもなると思うので皆さん最後までご一読ください。

SNS運用関連

まずはじめにSNS運用関連です。SNSというとTwitter・Instagram、YouTubeなど色々ありますが、

私が経験したのはTwitterのアカウント募集でした。募集内容としては相場分析をしてそのチャート画面に

ポイント等を書き込んで投稿するというものでした。応募した動機としては、環境認識や相場分析のアウトプットをしながら報酬が得られるなら良い経験だと考えたからでした。

まず、依頼者と仕事内容の打ち合わせをZOOMで行いました。

そこで分かったのは海外FXのIB報酬のための1つの勧奨となるTwitter投稿の運営だった訳です。

賛否両論あるかと思いますが、IB報酬は所謂アフィリエイトの一種で、それ自体は全く問題のないビジネスモデルです。

依頼者のビジネススキームや話し方、頭の使い方、マーケティング力など非常に頭のキレる人間だと感じたこともあり、興味が勝ち翌日からTwitterへ投稿する運びとなりました。

その業務の中で感じたことは、投稿、Tweetのみと言っても”手間だなー”と言うのが率直な感想でした。

しかし、背に腹は代えられないというか数日間の仕事を完了しないと報酬が発生しないという契約であったため投稿、Tweetを実施。

初投稿は思惑通りに予想通りとなり、予想とは言え満足感を感じていました。

そして同様の作業を続けて数日が経過した頃、何が起きたと思いますか・・・

シンキングタイムですW

まさかのアカウント凍結

目と言うか眼と言うか・・・とにかく何度も画面を見ました。

しかし、そこには確かに凍結されたアカウントがありました。凍結の正確な理由は不明ですが、凍結されるくらいですからポリシーに抵触したという結論です。

そこで疑心暗鬼になったため依頼者へ事の顛末を報告。

凍結の正確な理由は不明だが、ハッシュタグの数も原因の1つという推測の回答がありました。

それは偽りではなく確かに1つの原因でした。

結果その後どうなったか・・・

再度新しいアカウントで同じ作業をして欲しいという依頼を受けた訳です。

またEAやコピートレードの商材を売って行きたいということで詳しい話もありました。

それを機に完全に疑心暗鬼になったのですが、これまで作業した分の報酬はまだ未払い。

今切り出したら何も報酬がないのも納得できず、とりあえず首を縦に振り作業開始。

当然ながらリツイートやいいねは全て恐らく同業者で投資についてリテラシーが低い方を対象者として

初動のインプレッションを集められれば良いというもので相場分析が当たろうが外れようが結果はどうでもいい訳です。

ビジネスにおいてある意味の割り切りは必要と考えていたのですが、最終的には欺瞞だと感じ、依頼者に

契約打ち切りをお伝えしました。

皆さんが気になるだろう、報酬は?辞めると切り出した時にどんな反応だった?

これについてですが、辞めると伝えた当日すぐに報酬を振り込んでくれましたし、最後までメンタル的な部分についてフォローをしてくれようとしていました。(辞めさせない様にしていたかも知れないですが)

ここで得た経験はFX(投資関連)はやはり人の欲望をたっぷりと含んだ果実なんだなと思いました。

恐らくこの記事を読んでくださっている皆さんは聡明でマネリテラシーをお持ちの方がほとんどだと思いますが、もしこの様な事案があれば気をつけて欲しいと思います。

個人的には何事も経験でしか本質が分からない部分もあるため危険を予測し、問題を可視化した上であれば

ある程度のコントロールが可能だと思うので最終的には個人の判断だと思います。

またビジネスは売り手と買い手、FXでいう需給があって成り立つ訳です。

消費者を守る法律はあっても自分のリテラシーが不足または無知の場合は契約といった形で売買が成立します。当たり前のことですが、金融関連はやはり闇が深いなと感じさせられた少し気が滅入った経験でした。

デモトレード期間が3カ月あるDMMFXだとライントレードの練習が十分に出来ます!!

FXの動画作製

はい。経験させていただきましたW

まずはじめにお伝えさせていただくとこれに関しては限りなくクリーンです。

ただ慣れないと割に合わないなと感じました。

内容はFXや投資に関する動画を作成し納品するといった類の物です。

これについては多くを語りませんが、1つだけお伝えしておきたいのは・・・

クライアントの懐事情は聞くな ということです。

これは全ての仕事に共通することだと思います。

特にこれからフリーランスや個人事業主をされようとしている方は信頼関係が構築できるまでは聞かない方がいいですし、信頼関係が出来ていても一機に壊れる可能性があるので注意してください。

具体的な内容はご想像にお任せしたいと思いますが、学びとしてはサラリーマンよりもフリーランス、個人事業主には深いところは聞かない方が安定して稼げる面があるということです。

人生100年時代と言われてもう幾分か経ちますが、世の中知らない世界が沢山あります。

賃金が上がらない中で物価上昇や電気・ガス・水道などの使用料金も上昇。

貧すれば鈍するです。本当に・・・

今回の記事を書くにあたって自分の中で抵抗感がなかったかというとそうではなく、迷いました。

しかしながらこれから何かに挑戦する上で同様の事があった場合のリスク回避の一助になればと思い

書くことにしました。

百聞は一見に如かず・・・

自分の中で座右の銘にしている言葉の1つです。

少し余談ですが、私は海外旅行が大好きで、以前一人旅でカンボジアのアンコールワットを訪れました。

以前からテレビの映像で見た事はあったのでその大きさや風貌は実物を見なくても凄いものだろうと

想像していました。

しかし実物はその創造を実に簡単に超えて行きました。

まず人の多さに驚きました。様々な人種が一目見ようとなだれ込む様に入口付近に集まって来ていましたし、

観光客を連れてくるためのバイクや車なども多く、気分を高揚させてくれました。

そこからは穴の開いた床や建物の外観に感動し、建物内の彫刻の美しさに歴史を感じ、悠久の時に思いを馳せる自分がいました。何事も実際の経験に勝ものはない!!これが禅問答の様ですが経験から言える確かなことだと思います。

そして皆さんもご自身の人生やご家族のことを考える時が必ずあり、年齢や出来事によってまさに十人十色の経験をされていると思いますし、これからしていくことも多いと思います。

私も今回共有させていただいたことで多くの事を学びました。

そして皆さんがご存じのこんな本も購入しました。

まだ断片的にしか読めていませんが、間違いなくこれからの時代を生きる上で両本とも色々と気づきを与えてくれる本だと感じています。

本を読むことは代理経験をすること

この様に言いますし、そうだと思います。一方で本を読んでもその1割程度しか身につかないという意見にも

納得が行きます。

両方の意見から感じることは 代理経験を知り、自分がそれをどの様に活かすか。 それに尽きます。

もし今出来なくても本は捨てない限り何度でも読み返し出来ます。読書百遍です。

未来のあなたが改めて本を手にした時に自分を揺さぶる何かがあればそれには価値があります。

FXでも仕事でも他のことでも、そこに弱い自分がいてもいいんです。

ゆっくり本当の自分に出会うのを楽しみにしましょう!!

Instagramを見ていると心に刺さったので皆さんに共有します。

ライター業について

最後はしっかり良い話で締めますW

FXに限らずライターのお仕事は色々な業態の企業が募集しています。

文章を通じて誰かに知識や商品を伝える訳ですが、本当に素晴らしいクライアントは居ます。

綺麗ごとかもしれませんが、不思議なもので文章からその人の温かさや誠実さが分かるものです。

誠実なクライアントと仕事が出来た際の脳の動きは完全な報酬脳です。

つまり前向きで自己肯定感が満たされた状態になります。

どんな仕事にもそのような方は必ず居ます。もしかすると各個人の努力の報われかも知れません。

LIFE SHIFTの本で言うところのインディペンデント・プロデューサーやポートフォリオワーカー

になりたい人(フリーランスや個人事業主)は是非、目標を持って頑張って行きましょう!!

また結果のみにフォーカスするのではなく、学びにもフォーカスし、未経験の事でも依頼があれば引き受けましょう。

今日は少し切り口が違うお話でしたがいかがでしたでしょうか。

少しでも皆さんのお役に立ったり、心に刺さる言葉があったなら嬉しいです。

またもしそう思って頂けたならばお気軽にコメントや見てみたい記事などご意見ください!!

今後ともよろしくお願いいたします。

最短即日に口座開設可能なDMMFXを確認しよう!!

僕は現在、プロトレーダー西原宏一さんが、”30年間相場で勝ち続けたプロが教えるシンプルFX“で紹介している一目均衡表とRCIの組み合わせメカニカルトレードを実践中です!!DMM FXでは、一目均衡表の強気売買サインである三役好転・三役逆転を信頼するためにRCIの短期・中期・長期を確認してエントリーすることで精度を高めて優位性の高いトレードが可能!!

DMMFXならではのメリットが沢山受けられます!!

- デモトレード期間が初期設定で3カ月!!たっぷり修行できる!!

- 4画面表示でMTF(マルチタイムフレーム分析)も可能!!環境認識=相場の見える化

- 取引しているだけでポイントが溜めることが出来る!!なんとそのポイントは証拠金として利用できる!!

百聞は一見に如かず!!まずはやって見るが大切!!

ブログランキングに参加しました!!

少しでも学びになったと言う方は是非応援お願いします!!

金融・投資ランキング

2023年02月18日

【FX手法・ルール】レンジブレイクで稼ぐ!!ダマシの本質を知ることで、レンジ相場における戦略的トレード手法とルールを身に着ける!!

相場には、上昇、下降、揉み合いの3つの相場が存在し、上昇、下降のトレンドに追従して行くのがセオリーと言われています。

また一度、発生したトレンドは継続する傾向を持ち、 ダウ理論では、トレンドは明確な終わりのシグナルが発生するまで続くと定義されています。

このトレンドをフォローしていくことが利益を大きく伸ばす局面であり、トレーダーとしてトレード転換を見極めて自信を持ってエントリーする技術が求められます。

しかし相場におけるトレンドは2割から3割と言われ、残りの7割〜8割は揉み合い、つまりレンジ相場の割合が圧倒的に多い訳です。

ここでトレーダーが直面するのがトレンドが出ていない局面。つまり・・・

レンジ相場に対してどの様な戦略を使っていくか という事にになりますがレンジ相場となるとこんな悩みを持ったことはないでしょうか。

こんな悩みを抱いたことがある方は少なくないのではないでしょうか。

私も同じ悩みを感じたため改めてレンジ相場と向き合わないと行けない!!そう思い今回のテーマとしました。

今回の記事はこんな方にベネフィットがあると思います。

レンジ相場での戦略として代表的なものがレンジブレイクと呼ばれるものであることは承知の通りですよね。

ここではイメージしやすい様にレクタングル(長方形型)を思い浮かべて下さい。

上にレジスタンスライン、下にはサポートラインがあり、この間で値動きが推移している状態がレンジです。

レンジブレイクとはこのレンジを上、下どちらかに突き抜けることを言います。

当然、買い手と売り手の力が拮抗していることで起きる現象であるため決着がつけば勝者側に値幅が出ます。

「勝者側について行けばいいだけなら簡単だ」と思うのですが、ここで1つの壁が立ちはだかります。それが、 ダマシ です。なんとも響きの悪い言葉ですよね。

残念な事にテクニカル分析においてこのダマシを100%回避することは出来ません。

ただそこで諦めてダマシと向き合わないでいると当然ながら損失機会が多くなります。

この投資家を悩ませる ダマシの本質を探り、ダマシに対してどう考え、どう対処するか。そこを考える必要がある 訳です。

ここでダマシとは何かを考えるため一般社会における騙しについて考えることにします。

悲しいかな、近頃では投資詐欺に関するニュースが後を絶たず、運用成績が問題というよりは投資家から集めた資金を私利私欲に使用し、配当が滞ることで実体が明るみになるケースがそのほとんど言えます。

ここで事の発端を考えると騙す側と騙される側が事実として存在します。

騙す側は言葉巧みに色々な話を持ち掛け、ターゲットとなる人を誘致します。

最初は疑念や不信があったとしても、ターゲットの夢や火急の用件などにつけ込み最終的にはそこに一定の納得や信頼が生まれることから契約や騙す側の利益になる行動が成り立ってしまいます。つまり 一方向ではなくその時点では双方向になっている状態が生まれている ということです。

更にここを深掘りすると、騙す方は騙される側に対して何をすれば、騙されてくれるかを考え、それを実行してくる訳です。当然騙される側はそれに気がつくことが出来ない訳です。

一般社会における騙しを例としてダマシの概念について考えることだ出来たと思います。

大衆心理が蠢くFXでも同様に騙す側がいて騙される側がいるからこそこのダマシが成り立つ訳です。

この様に考えた時にふと思ったのは、 騙しには、型が一定数存在するのではないだろうか という事です。

それは予兆であったり傾向であり挙動といったものと考えるとイメージしやすいと思います。

これらを知りその対処方法を知ることで、騙しを未然に防ぎ、騙しに対して適切な処置を講ずることが出来ます。

では、ここからはレンジ相場における基本的な戦い方やダマシへの対策についてお話して行きます。

例えば先ほどのレクタングルを例に見て行くとします。

ラインの効果を信用したトレード

レジスタンスライン、サポートライン共に価格がその付近に差し迫った際は反発する特性を持っているためレジスタンスライン付近ではショートポジションを作り、サポートライン付近ではロングポジションを持つというのが基本的な戦い方になります。

レンジの形によっては継続を示唆する形と転換を示唆する形がある。

レクタンダルに関しては現在まで確認出来ているトレンドと同じ方向に 向かう傾向があることを理由に、継続パターンと見なしてレンジ下限から買うと言った戦いが一定の根拠を元に出来そうです。

上のレクタングルの図の例だと下降トレンドからのレクタングル形成なので弱気の長方形となります。

(上昇トレンドでレクタングル形成は強気の長方形となる)

ラインは試された回数が多いと壊される可能性がありブレイクに失敗すると強化される。

レジスタンス、サポートラインは試した回数が多いとそこが壊される可能性があり、ブレイクが失敗に終わるたびに強化されていく傾向があり、試しの回数としては、3回が例として挙げられています。

この3と数字についてはダウ理論やエリオット波動の中でもこだわられている数字。

三本の矢、三人寄れば文殊の知恵、三度目の正直、三日天下など、3という数字が如何に強度を示す際に活用されているかを考えると納得できる部分もあります。

対策その一 プライスアクションに従う

代表的なところだと安値・高値圏で確認できるフォールスブレイクアウト(失敗したブレイクアウト)やフェイクセットアップ(偽りの身のこなし)です。

では私がレンジ相場で失敗したレンジ相場のチャート図を見てみましょう。

※画像をクリックしていただくとチャート図が拡大されます。

矢印の部分に注目していただくとヒゲでは抜けているものの微妙ではあるものの実体としてサポートラインを割ることが出来ていません。まさに偽りの身のこなしですね。

私がエントリーしてしまった理由としてはその前が恐らくWトップに見えていたであろうことや4時間足のチャネルが下落傾向にあったことだったと思います。

またエントリー前にはレンジ相場の基本的な戦い方を知っていたものの「ここでブレイクアウトして少しだけ利益を積みたい」と相場に自分都合を持ち込んだのが最大の敗因です。

少し視点を変えて1時間足のチャート図も見てみましょう。

レンジをブレイクした後は、強いモメンタムが出ています。

本来であればフェイクセットアップが起こる可能性を考え、まずは完全にサポートラインを抜けた後にリテスト(価格がサポートラインに戻る動き)を確認し更にそこでサポレジ転換したことを確認してエントリーするのだ慎重なトレードだったのですが、完全に待てが出来ない愚かな自分がいました。

振り返ると上位足も上昇のチャネルラインだったので調整の押し目と見るのが正解でした。トホホギス。

ただもう気が付いていらっしゃる方がほとんどだと思うのですが、こういった場合はドテンすれば建値ストップを活用したりしながら大きな利益を狙うことが可能なんですね。

冒頭の プライスアクションにおいては、ダマシは反対方向への値動き加速のシグナルと見ます。

これを覚えておくと素直に値動きについて行くことが文字通りトレンドフォローとなります。

ダウ理論では取り切れない頭の部分も取ることが出来ますね。

(ダウはそもそも頭と尻尾以外を抜こうとしていたため欠点と考えるのは浅はかという説はあります)

対策その2 注文方法での工夫

レンジ相場でのダマシ対策としては 斥候を走らせて様子を伺う。 というやり方も有効な方法だと思います。つまりは打診買いを行った後に自分がポジションメイクした方向へ向いたのであれば追加買いをするという方法です。

本質的なところでいうと資金を分散させて処理していくということですね。またピラミッティングして行く際は少しずつロットを減らしていくということも意識して追加して行くことを忘れない様にしましょう。

ここについては資金管理が大きく関わってくるためギャンの価値ある28のルールなどが参考になると思います。

対策その3 インディケータの動きを一助としてトレードする。

インディケータについては数え切れないほどあるため何を選択するのかを決める必要が出てきます。

また使い続けることで自分との相性や使い方が分かってくるものなのであれもこれもというよりはまずは

1つを決めて使い続けることをお勧めしたいと思います。

私の場合はRCIとMACDを主にオシレーターとして使用しています。

またトレンドの強い場合はRSIなどを適宜使用しています。

下図は、RCIとMACDについて表示したチャート図です。

まずRCIを見てみると短期・中期・長期の三つのラインが表示されています。

ライン分析になるため移動平均線で使われるゴールデンクロスやデッドクロスなども活用できる他、

パーフェクトオーダーに近い感じで全てのラインが天井に張り付く、底に張り付くといった動きでトレンドの強弱を見ることが出来ます。

個人的には短期のライン(黄色のライン)がとても反応が良い特性があります。

上図では、ローソク足の動きよりもRCIを見ると安値が更新されている様な動きが確認できます。

またMACDはゴールデンクロスの様な動きが見えますね。

こういった動きはオシレーター系の特性の様なものなので検証しながら活用することで根拠の1つとして採用出来ると思います。

僕は現在、プロトレーダー西原宏一さんが、”30年間相場で勝ち続けたプロが教えるシンプルFX“で紹介している一目均衡表とRCIの組み合わせメカニカルトレードを実践中です!!DMM FXでは、一目均衡表の強気売買サインである三役好転・三役逆転を信頼するためにRCIの短期・中期・長期を確認してエントリーすることで精度を高めて優位性の高いトレードが可能!!

百聞は一見に如かず!!まずはやって見るが大切!!

ブログランキングに参加しました!!

少しでも学びになったと言う方は是非応援お願いします!!

金融・投資ランキング

また一度、発生したトレンドは継続する傾向を持ち、 ダウ理論では、トレンドは明確な終わりのシグナルが発生するまで続くと定義されています。

このトレンドをフォローしていくことが利益を大きく伸ばす局面であり、トレーダーとしてトレード転換を見極めて自信を持ってエントリーする技術が求められます。

しかし相場におけるトレンドは2割から3割と言われ、残りの7割〜8割は揉み合い、つまりレンジ相場の割合が圧倒的に多い訳です。

ここでトレーダーが直面するのがトレンドが出ていない局面。つまり・・・

レンジ相場に対してどの様な戦略を使っていくか という事にになりますがレンジ相場となるとこんな悩みを持ったことはないでしょうか。

・レンジ相場はダマシがあるから損切り貧乏になりそう。

・レンジ相場でのエントリー箇所がわからない。

・レンジを抜けたと思ったらまたレンジに突入した。

・レンジ相場に有効なインディケータは?

・レンジ相場だけで稼げるのか。

こんな悩みを抱いたことがある方は少なくないのではないでしょうか。

私も同じ悩みを感じたため改めてレンジ相場と向き合わないと行けない!!そう思い今回のテーマとしました。

今回の記事はこんな方にベネフィットがあると思います。

・ダウ理論を覚えた後にレンジ相場の戦い方を考えている人。

・負けが重なってしまいもう一度小さい利益を積みながらトレードスキルも磨きたい。

・ポジポジ病を直したい。

・オシレーター系のインディケータを有効に使いたい。

・ドテンの経験を得たい

レンジ相場での戦略として代表的なものがレンジブレイクと呼ばれるものであることは承知の通りですよね。

ここではイメージしやすい様にレクタングル(長方形型)を思い浮かべて下さい。

上にレジスタンスライン、下にはサポートラインがあり、この間で値動きが推移している状態がレンジです。

レンジブレイクとはこのレンジを上、下どちらかに突き抜けることを言います。

当然、買い手と売り手の力が拮抗していることで起きる現象であるため決着がつけば勝者側に値幅が出ます。

「勝者側について行けばいいだけなら簡単だ」と思うのですが、ここで1つの壁が立ちはだかります。それが、 ダマシ です。なんとも響きの悪い言葉ですよね。

残念な事にテクニカル分析においてこのダマシを100%回避することは出来ません。

ただそこで諦めてダマシと向き合わないでいると当然ながら損失機会が多くなります。

この投資家を悩ませる ダマシの本質を探り、ダマシに対してどう考え、どう対処するか。そこを考える必要がある 訳です。

ダマシとは一体何なのか

ここでダマシとは何かを考えるため一般社会における騙しについて考えることにします。

悲しいかな、近頃では投資詐欺に関するニュースが後を絶たず、運用成績が問題というよりは投資家から集めた資金を私利私欲に使用し、配当が滞ることで実体が明るみになるケースがそのほとんど言えます。

ここで事の発端を考えると騙す側と騙される側が事実として存在します。

騙す側は言葉巧みに色々な話を持ち掛け、ターゲットとなる人を誘致します。

最初は疑念や不信があったとしても、ターゲットの夢や火急の用件などにつけ込み最終的にはそこに一定の納得や信頼が生まれることから契約や騙す側の利益になる行動が成り立ってしまいます。つまり 一方向ではなくその時点では双方向になっている状態が生まれている ということです。

更にここを深掘りすると、騙す方は騙される側に対して何をすれば、騙されてくれるかを考え、それを実行してくる訳です。当然騙される側はそれに気がつくことが出来ない訳です。

一般社会における騙しを例としてダマシの概念について考えることだ出来たと思います。

大衆心理が蠢くFXでも同様に騙す側がいて騙される側がいるからこそこのダマシが成り立つ訳です。