この広告は30日以上更新がないブログに表示されております。

新規記事の投稿を行うことで、非表示にすることが可能です。

広告

posted by fanblog

2023年08月13日

世界で一番アツい夏 消費冷やす?猛暑株に息切れも

世界で一番アツい夏 消費冷やす?猛暑株に息切れも

世界で高温が続き、「地球の平均気温はおよそ12万年ぶりの最高気温を記録した」との研究結果も出てきた。異常な夏がもたらす経済活動や株式市場への影響を、担当記者とデスクが座談会形式で話し合った。

記事の内容自体はざっくり言うと

・今年めっちゃ熱いっすね。

・6月、7月観測史上最高の平均気温だったね。

・一般的には暑いほど、飲料やエアコンなどの販売が増えて、個人消費が増え経済にプラスって言われてるけど、、、

・35℃ぐらいまでは暑いほど経済にプラスだけどそれを超えると外出が減って消費が減るとか・・

さてここからが投資のヒントかもです!!

・米国では空調システム大手キャリア・グローバルの株価が5月末から4割、白物家電のワールプールが1割上昇した。

・ネット通販の「アマゾン」では7月中旬までの1カ月でエアコンの販売が前年同期比約3.5倍になったらしい。

・電力需要拡大を見込んで天然ガス関連のシェニエール・エナジーやデボン・エナジーも1割以上上がった。

・日本ではドラッグストア株が堅調。

クスリのアオキホールディングスは既存店売上高が6月度、7月度ともに前年同期比1割伸び、株価は5月末比で3割近く高い。

「制汗剤や日焼け止めが好調」「暑さ対策商品が売れている」

・エレコムによるとハンディ扇風機の販売が直近大きく伸びており、前年比2〜3倍の勢いという。

・外出控えの影響か飲料やアイスクリーム株はさえない。B-Rサーティワンアイスクリームの株価は6月末から横ばい。

外資の中国投資最少 4〜6月87%減、米との対立激化懸念

以前から、中国の減速、世界経済への影響の可能性を投稿していますが、、、

記事要約すると、、

・4〜6月の外資による中国投資の減少が1998年以降で最少となった。

・米中対立に加え、中国の対外開放への懸念が背景。

・4〜6月に外国企業が中国で行った対内直接投資(工場建設など)は前年同期比87%減少と過去最大の減少。

・米中摩擦の激化に加え、改正反スパイ法の影響で貿易や投資が制限されるとの懸念が強まっている。

・経済成長をけん引してきた不動産市場が構造的な調整局面に入り、住宅など民間の資本形成は伸びにくくなる。

・労働力人口の減少も成長を下押しする。

以前からしばらくは中国投資はリスクがありそうだと伝えていますが、引き続き先行きが怪しいですね。

リスクが低めのアメリカのS&P500か全世界株ぐらいか、成長性を取るなら、インド、インドネシアなどを検討して見るのが良さそうです。

過去の記事

「インドネシア投資」

世界経済規模ランキング予測2

長期投資内訳 なぜインドなのか

長期投資内訳 なぜS&P500なのか??

投資先各種と「ひふみ投信」紹介

ーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーー

●映画、ドラマ、アニメなど充実のラインナップ。

U-NEXTは見放題作品数NO.1の動画サービスです

(※GEM Partners株式会社調べ、2022年7月時点)

●◆ 31日間無料トライアルの特典 ◆

1 見放題作品が31日間無料で視聴可能

最新作はレンタル配信(個別課金)となります。

2 600円分のポイントプレゼント

DVD・ブルーレイよりも先行配信の最新作、放送中ドラマの視聴や

最新コミックの購入に使用可能。

3 追加料金なく、160誌以上の雑誌が読み放題

外資の中国投資最少 4〜6月87%減、米との対立激化懸念

記事要約すると、、

・4〜6月の外資による中国投資の減少が1998年以降で最少となった。

・米中対立に加え、中国の対外開放への懸念が背景。

・4〜6月に外国企業が中国で行った対内直接投資(工場建設など)は前年同期比87%減少と過去最大の減少。

・米中摩擦の激化に加え、改正反スパイ法の影響で貿易や投資が制限されるとの懸念が強まっている。

・経済成長をけん引してきた不動産市場が構造的な調整局面に入り、住宅など民間の資本形成は伸びにくくなる。

・労働力人口の減少も成長を下押しする。

以前からしばらくは中国投資はリスクがありそうだと伝えていますが、引き続き先行きが怪しいですね。

リスクが低めのアメリカのS&P500か全世界株ぐらいか、成長性を取るなら、インド、インドネシアなどを検討して見るのが良さそうです。

過去の記事

「インドネシア投資」

世界経済規模ランキング予測2

長期投資内訳 なぜインドなのか

長期投資内訳 なぜS&P500なのか??

投資先各種と「ひふみ投信」紹介

ーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーー

●映画、ドラマ、アニメなど充実のラインナップ。

U-NEXTは見放題作品数NO.1の動画サービスです

(※GEM Partners株式会社調べ、2022年7月時点)

●◆ 31日間無料トライアルの特典 ◆

1 見放題作品が31日間無料で視聴可能

最新作はレンタル配信(個別課金)となります。

2 600円分のポイントプレゼント

DVD・ブルーレイよりも先行配信の最新作、放送中ドラマの視聴や

最新コミックの購入に使用可能。

3 追加料金なく、160誌以上の雑誌が読み放題

タグ: 中国

2023年08月11日

「コーチ」の企業が「ヴェルサーチ」の企業を買収で合意

「コーチ」の企業が「ヴェルサーチ」の企業を買収で合意

記事を要約すると

・アメリカ ニューヨークを拠点に高級ブランド「コーチ」などを展開する「タペストリー」は、イタリア発祥の「ヴェルサーチ」などを持つ「カプリ・ホールディングス」をおよそ1兆2000億円で買収することで合意したと発表しました。

・買収が実現すれば、両社が展開する6つのブランドが統合され、年間の売り上げが120億ドル、日本円で1兆7200億円を超える、世界有数のファッションブランドグループが誕生することになります。

これを受けて株価がどうなったのかと言うと・・・・・

買収される側のカプリホールディングスは 56%高

買収する側のタペストリーは 16%安

買収して同じ会社になるのに、どっち持ってたかで違い過ぎる

タペストリーがカプリの株主に1株当たり57ドル、総額約66億9000万ドル支払う事が要因でカプリの株価は爆上げ!!

買収資金の為にタペストリーが80億ドルのつなぎ融資を組んだ為、投資家が難色を示し暴落。

いや、どっち持っててもある意味たまらんわ

ーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーー

米消費者物価、7月3.2%上昇 13カ月ぶり伸び加速

取り合えず、米CPIのニュースから、気になった事をゴチャゴチャと・・・・

正直、ソフトランディングかリセッションか自分の中で答えが出ず、参考になりません。

読むと巻き添えでモヤっとする記事です。

記事要約

・アメリカの7月の 消費者物価指数(CPI)は前年同月比の上昇率が3.2%(予想3.3%)となり、13カ月ぶりに加速した。

・物価の鈍化ペースは緩やかになっており、米連邦準備理事会(FRB)は利上げの終結時期を慎重に見定める。

・エネルギーと食品を除くコア指数の前年同月比上昇率は4.7%(予測4.8%)。

・住居費の伸びは鈍化が見込まれるものの7月も7.7%と高い伸びを続けた。

記事と別に

・10日発表の週間の 新規失業保険申請件数は24万8000人と、市場予想(23万人)以上だった 。

【8/11朝方】

●CPIの伸び率が市場予測を下回った事から追加利上げの警戒が和らぎダウ平均の上昇につながっています。

●追加利上げの警戒が和らいだ割にはアメリカの長期金利が上昇し、日米金利差からドル/円144.708円と円高に。

なんか、指標と動きがマチマチで正直混乱しています。判断に困る。

いろいろ指標見ていると、鈍化してきているとは言え、相変わらずアメリカ経済が強い状態です。

その割に、、、、

・ アメリカの2023年1〜7月の倒産件数は402件となり、前年同期の2倍になった。過去10年で最多の水準で推移する。

・23年4〜6月期の決算発表が相次ぎ、大手企業は業績が市場想定を上回るケースも多いが、価格支配力や財務内容が劣る中堅・中小ほど経営は厳しく、今後も倒産企業が増える可能性がある。

・23年1〜7月の倒産件数は22年1〜7月(205件)から倍増。新型コロナウイルスの感染拡大直後で経済環境が悪化した20年1〜7月(407件)に並び、過去10年で最多水準だ。

・倒産企業をみると、インフレによる需要減少で収益を急速に落とし、金利高による借り入れ負担の増大で財務を悪化させたケースが目立つ。

なぜ、倒産が多いのに景気が良いのか分からないし指標もマチマチだし、減少もマチマチ・・・

弱い所から倒れて行って全体的に景気が減速して前触れなのか??

ちなみに日本株もめちゃくちゃ好調ですが・・・・

・中小企業の倒産予備軍が増えている。保証付き融資の返済を信用保証協会が肩代わりする「代位弁済」は、4〜6月に9720件と前年同期比70%増えた。

・新型コロナウイルス禍の資金支援で借金が膨らんだところに物価高や人手不足が重なり、資金繰りは厳しさを増す。

・代位弁済を受けた企業が利益をV字回復するケースは少なく、多くは経営破綻したり廃業に至ったりする。

・6月の倒産は782件。同月の代位弁済は倒産数の5倍近くあった。

日本も大手は決算発表や四半期の業績が良い企業が多いですが、中小の弱い所から倒れて行っている感じですね。

指標も現象もマチマチだし、景気後退の前兆が弱い所で出てきてるんじゃないんですかね??

最近、投資家や有識者??なる人たちはソフトランディング出来るぽい事を言ってますがホントですかね??

こないだまでリセッションと皆で騒いでた人がソフトランディング言われても、既にはずしてるし信用しきれないんですよね。。

ーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーー

正直、ソフトランディングかリセッションか自分の中で答えが出ず、参考になりません。

読むと巻き添えでモヤっとする記事です。

米消費者物価、7月3.2%上昇 13カ月ぶり伸び加速

記事要約

・アメリカの7月の 消費者物価指数(CPI)は前年同月比の上昇率が3.2%(予想3.3%)となり、13カ月ぶりに加速した。

・物価の鈍化ペースは緩やかになっており、米連邦準備理事会(FRB)は利上げの終結時期を慎重に見定める。

・エネルギーと食品を除くコア指数の前年同月比上昇率は4.7%(予測4.8%)。

・住居費の伸びは鈍化が見込まれるものの7月も7.7%と高い伸びを続けた。

記事と別に

・10日発表の週間の 新規失業保険申請件数は24万8000人と、市場予想(23万人)以上だった 。

【8/11朝方】

●CPIの伸び率が市場予測を下回った事から追加利上げの警戒が和らぎダウ平均の上昇につながっています。

●追加利上げの警戒が和らいだ割にはアメリカの長期金利が上昇し、日米金利差からドル/円144.708円と円高に。

なんか、指標と動きがマチマチで正直混乱しています。判断に困る。

いろいろ指標見ていると、鈍化してきているとは言え、相変わらずアメリカ経済が強い状態です。

その割に、、、、

・ アメリカの2023年1〜7月の倒産件数は402件となり、前年同期の2倍になった。過去10年で最多の水準で推移する。

・23年4〜6月期の決算発表が相次ぎ、大手企業は業績が市場想定を上回るケースも多いが、価格支配力や財務内容が劣る中堅・中小ほど経営は厳しく、今後も倒産企業が増える可能性がある。

・23年1〜7月の倒産件数は22年1〜7月(205件)から倍増。新型コロナウイルスの感染拡大直後で経済環境が悪化した20年1〜7月(407件)に並び、過去10年で最多水準だ。

・倒産企業をみると、インフレによる需要減少で収益を急速に落とし、金利高による借り入れ負担の増大で財務を悪化させたケースが目立つ。

なぜ、倒産が多いのに景気が良いのか分からないし指標もマチマチだし、減少もマチマチ・・・

弱い所から倒れて行って全体的に景気が減速して前触れなのか??

ちなみに日本株もめちゃくちゃ好調ですが・・・・

中小企業、増える倒産予備軍 4〜6月の代位弁済7割増

・中小企業の倒産予備軍が増えている。保証付き融資の返済を信用保証協会が肩代わりする「代位弁済」は、4〜6月に9720件と前年同期比70%増えた。

・新型コロナウイルス禍の資金支援で借金が膨らんだところに物価高や人手不足が重なり、資金繰りは厳しさを増す。

・代位弁済を受けた企業が利益をV字回復するケースは少なく、多くは経営破綻したり廃業に至ったりする。

・6月の倒産は782件。同月の代位弁済は倒産数の5倍近くあった。

日本も大手は決算発表や四半期の業績が良い企業が多いですが、中小の弱い所から倒れて行っている感じですね。

指標も現象もマチマチだし、景気後退の前兆が弱い所で出てきてるんじゃないんですかね??

最近、投資家や有識者??なる人たちはソフトランディング出来るぽい事を言ってますがホントですかね??

こないだまでリセッションと皆で騒いでた人がソフトランディング言われても、既にはずしてるし信用しきれないんですよね。。

ーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーー

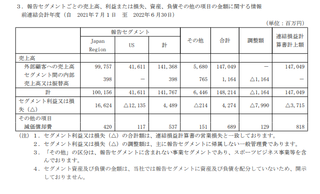

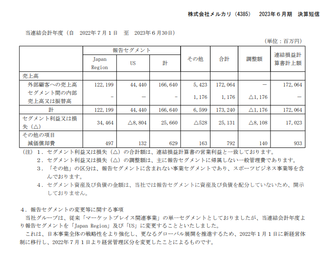

メルカリ最終利益、過去最高130億円…国内フリマ事業が好調

以前からメルカリには注目しています。

●7/11に以下の記事で紹介しています。

「年初来高値株」

内容的には

・高値時期より大幅に下落している事。

・コロナ過後、小売りは実店舗に戻りだしているが、メルカリは物価高などもあり引き続き業績を保っている事。

・アメリカ事業の赤字が縮小している事。

・売上分母を上げる為、積極的に宣伝広告費を使用した結果、経常利益が赤字になっていたが今期宣伝を絞った事。

などから、下落の可能性より大幅高騰の可能性が高いと分析していました。

購入は紹介時期より早くしていた為、3,223円で購入。(8/10終値 3,571)

さて、本日決算発表があり、

23年6月 メルカリ最終利益、過去最高130億円…国内フリマ事業が好調

2023年6月期連結決算は、

売上高が前期比17・0%増の1720億円、

最終利益が130億円(前期は75億円の赤字)

13年の創業以来、いずれも過去最高を更新した。

主力の国内フリマ事業で利用者数や取引高が好調に伸び、収益を押し上げた。

米国のフリマ事業は、人員整理など合理化を進め、赤字幅が縮小した。

具体的に数値の中身を確認すると

2022年6月決算

2023年6月決算

(単位:百万円)

●日本

・売上 22年:100,156 ⇒ 23年:122,199

・利益 22年:16,624 ⇒ 23年:34,464

●アメリカ

・売上 22年:41,611 ⇒ 23年:44,440

・利益 22年:▲12,135 ⇒ 23年:▲8,804

国内事業は売上、利益ともに増加、特に利益は販促費を絞った事により大幅に増加

アメリカ事業部は売上増加、損失減少。

損失額が引き続き大きいですが、今後の大幅な事業の拡大を考えると、アメリカを含む海外事業はどうしても成功させてほしい所です。

尚、今期?

24年6月決算期予定、積極投資でフリマの営業利益率低下へ

・2024年6月期の国内フリマ事業について、一時的な要因を除いた調整後の営業利益率が30〜40%と前期の44%から低下する見通しを表明した。

・越境電子商取引(EC)など注力領域への投資などがかさむ。

・国内フリマ事業の流通総額は前期比10%以上の増加を目指す。

・クレジットカード「メルカード」との相乗効果で購入者の単価上昇も見込む。

更に売上・利益を上げる為の先行投資は必要だと思うし、越境ECが上手くいけば市場が日本から世界に広がる可能性があり、大きなリターンが見込めます。

週明け株価

8/10 終値 3,571円 前日比+0.82%(日経平均前日比+0.84%)

市場終了後の決算発表の為、月曜日の上昇に期待です。

(ただ、事前に業績が良いのは予想出来ていたのである程度織り込み済みの可能性はあります)

ーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーー

2023年08月10日

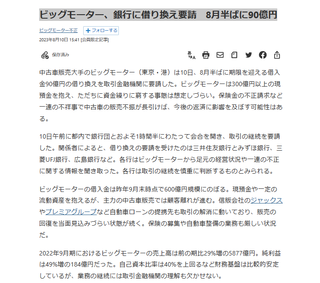

ビッグモーター、銀行に借り換え要請 8月半ばに90億円

ビッグモーター、銀行に借り換え要請 8月半ばに90億円

記事要約すると

・8月半ばに期限を迎える借入金90億円の借り換えを取引金融機関に要請した。

・300億円以上の現預金を抱え、ただちに資金繰りに窮する事態は想定しづらい。

・借入金は昨年9月末時点で600億円規模にのぼる。

・各行は取引の継続を慎重に判断するものとみられる。

ここから私見、

今後、車検や保険の取り扱いが出来るか怪しいし、ジャックスなどローン会社も提携の解消に動いています。

お客様からすると、そもそもビッグモーター自体不祥事で信用出来ないし、今のタイミングであえてビッグモーターで購入しようとは思わない。

そこに購入しても保険や修理、車検などは他で手続きする必要がでて、ローンも組めないとなれば余程安くないとビッグモーターで購入しようとは思えない。(最終取り扱い出来なくなるのか?ほかに代替手段があるのか?知りませんが)

安く売っても逆に何かして無いか??って信用できないし、値下げしてる時点で利益も減るし。。

世論的にはビッグモーターを助ける企業に現時点ではあまり良いイメージはつきません。

正直今の時点では業績が悪化する要因しか見当たらないし、余程の利息でない限り銀行が融資するメリットがあまり考えれない。(法的に融資しないとダメとか基準があったらするんでしょうが)

株主である前社長の資産を吐き出させたり、株価を暴落させて損失を与えたりして、前社長の逃げ得を阻止したい人がほとんどだと思います。

個人的には前社長、副社長が実質的なオーナーのままではビッグモーターの復活は世間的に許されないかなと考えているので、まだまだ紆余曲折がありそうだと思います。

ーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーー

ニトリHD、一時6%安 円安が利益を圧迫

ニトリHD、一時6%安 円安が利益を圧迫

ニトリはついこないだまで、日本で一番増収増益がが続いている超優良企業でした。

詳しくは以前の記事

「ニトリの増収増益は途切れるのか?」

残念ながら増収減益?になってしまい記録は途切れ、1位の座をドン・キホーテ(7532パンパシフィックインターナショナルHD)に明け渡しました。

その際の主な原因も円安による輸入価格の増加による利益の圧迫。

さて今回またニトリの記事を見つけたので紹介します。

記事要約

・9日の東京株式市場でニトリホールディングス株が一時前日比6%安の1万5950円まで下落した。

・8日の取引終了後に発表した2023年4〜6月期決算が市場予想を下回った。

・為替市場で円安が進んだことによる仕入れコストの上昇が響き、収益の悪化を嫌気した売りが広がった。

・好調な小売業が多い中。ニトリの業績は明らかに見劣りする結果。

・商品の9割を海外で生産している為、為替レートが1円円高に進むと年20億円の減益要因になる。

ここから記事関係なしです。

円安で輸入価格増加による利益の圧迫、同じ理由で増益がストップしたはずなのに、見返してみると、決算報告書でもこれと言った円安に対する対策は語られてないですね。。

インバウンドの恩恵もあまり受けないし、国内関連店舗773店に国外129店と円安により海外事業の利益増加による恩恵もあまり受けないし、、、

円安が続く限りしばらくは業績が厳しいと言う事ですかね???

以前は圧倒的な連続増収総益の記録を打ち立てていた企業で注目していたので取り上げてみました。

ーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーー

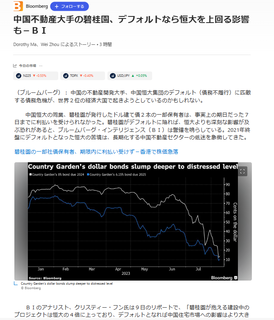

中国不動産大手の碧桂園、デフォルトなら恒大を上回る影響も−BI

中国不動産大手の碧桂園、デフォルトなら恒大を上回る影響も−BI

記事要約

・ 中国の不動産開発大手、中国恒大集団のデフォルト(債務不履行)に匹敵する債務危機が起きようとしているのかもしれない。

・碧桂園が抱える建設中のプロジェクトは恒大の4倍に上っている。

・中国の碧桂園、年内に計4000億円超の社債元利払いに直面−資金繰り難

・今回のドル建て債2本の利払いには30日間の猶予期間が設けられている。

8日午後の時点でも、社債2本の一部保有者は利息を受け取っていない。

どうなるかはともかく、市場は中国の先行きに警戒するし、世界経済に及ぼす影響を警戒しながらの取引がしばらく続きそうです。

ーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーー

タグ: 中国