今日は 「有形固定資産」 と 「減価償却」 について学んだ

固定資産といえばイメージ通り 建物や土地、パソコンといった 備品にトラックなんかの 車両運搬具など

長期にわたって所有する資産のことを指す

長期間所有するので経年劣化などで その価値は日に日に目減りしていくことになる

もちろん、その価値の目減りを帳簿のうえでも記録する必要があり、 価値の 減少を費用として計上するのが

減価償却 というわけだ

決して何かを 燃やしたり 消したり するわけではない

減価償却を行う上で大事になってくるのが 「取得原価」「耐用年数」「残存価額」の3つの要素だ

取得原価は文字通り買ったときの値段なわけだが、購入時の 付随費用も取得原価に含めるという点に注意が必要となる

例えば土地を購入したときには、 「これは俺のだ!」と登記簿に公示する必要があり、これには 登記料がかかる

また不動産会社に 仲介手数料を支払う必要もあるだろう

これらもまとめて取得原価に含めるというわけだ

土地そのものの値段が 2000だとしても付随費用が 100かかれば取得原価は 2100 となる

耐用年数とは その資産の効果が持続する年数のことである

残存価額とは 耐用年数まで使用したときに残る資産の価値のことを指す

ここから毎年同じだけ価値が目減りすると考えたとき( 定額法)の 減価償却費を計算できる

「減価償却費」 = (「取得原価」 ー 「残存価額」) ÷ 「耐用年数」

例えば取得原価 2000、残存価額が 取得原価の10%、耐用年数が 6年の毎年の減価償却費は

(2000-2000*0.1)/6= 300

と計算できる

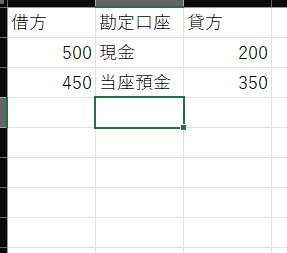

決算日にはいくら減価したのかをまとめる仕訳が必要になる( 間接法)

(減価償却費)100 (減価償却累計額)100

といった感じだ

決算日までに1年が経過していない固定資産については 月割りで計算を行う

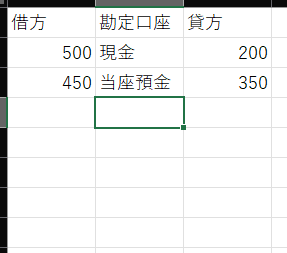

固定資産を売却したときはどのように仕分けすればよいのかというと

売却金額と減価償却累計額の合計と取得原価の差額分を 「固定資産売却益」or 「固定資産売却損」で調整する

例えば取得原価 2000、減価償却累計額 1500の土地が 450で売れたとする

このときの仕訳は

(現金)450 (土地)2000

(減価償却累計額)1500

(固定資産売却損)50

となる

期中に売却した場合はここにそれまでの 減価償却費も併せて記入する

減価償却の考え方は普段の買い物にも使えそうだなと感じた

一見高い買い物に見えても耐用年数が長く残存価額が高いものならすぐ劣化して壊れてしまうものよりも結果的にお得になるみたいな…

あれ、これって…

安物買いの銭失いかどうかは減価償却で考えろってこと?!

amazon

スッキリわかる 日商簿記3級

https://www.amazon.co.jp/dp/4300110018?psc=1&linkCode=ll1&tag=yuu297-22&linkId=9ab58dcdb064dd7dc73ddd68b1fd7b43&language=ja_JP&ref_=as_li_ss_tl

【このカテゴリーの最新記事】

- no image