この広告は30日以上更新がないブログに表示されております。

新規記事の投稿を行うことで、非表示にすることが可能です。

広告

posted by fanblog

2021年10月25日

【利用価値のある生命保険とは?】健康相談サービスT-PEC

*来店型保険ショップで5年近く無料相談のカウンセラー経験があります。

その経験から、保険の選び方について分かりやすくお伝えしていきたいと思います!

特定の生命保険会社、保険商品に加入すると、無料で付帯されるサービスがあります。

もしかしたら、保険金を受け取るよりも、使えるサービスかもしれません。

もしも、どの保険に加入するか迷っているとしたら、決め手になるくらい凄いサービスです!

★目次★

- T-PEC(ティーペック)って何?

T-PEC(ティーペック)って何?

ティーペック株式会社が運営する健康と医療を総合的にサポートしてくれる有難いサービスです。

主なサービスは・・

・健康相談の電話サービス(24時間対応)

・セカンドオピニオンサービス

・医療機関の照会サービス

・メンタルヘルスのカウンセリングサービス

・糖尿病サポートサービス

などなど。

オペレーターは、訓練されたスタッフだけでなく、医師が常駐しています。

より迅速に、正確なアドバイスが受けれることが最大のメリットです。

★T-PEC株式会社の公式HP (外部サイト)

T-PECのメリット?@:24時間対応の健康相談サービスは家族の相談でもOKなのが凄い!

24時間体制で医師常駐しているオペレーターが無料で相談に対応してくれます。

*相談例*

病院にかかる前の身体の症状に関する相談

・身体の異常についてどのように対処したらよいか?

・病院に行くべきか?

・深夜・休日などの診療時間外における突発的な疾病、怪我に対する対処方法・応急処置など

・治療費や控除等に関する相談

医療機関に関わる情報

・どこの病院が自分の病名や症状に合った専門医か?

・どこの病院に専門医がいるか?

・自分の病気などの治療実績が多い病院はどこか?

・どこの病院に専門の治療設備、治療方法があるか?

・近くの医療機関はどこか?

・どこの病院に行けば人間ドックなどの適正な検査を受けられるか?

病院にかかった後の相談

・告げられた病名の詳しい情報の相談

・病院で行われた治療や出された薬の相談

・病院での検査結果のこと

・他に治療法はないか?や、最新の治療法の相談など

育児や介護に関わる相談など

・子どもの急な病気や気になる症状についての相談

・子どもの発育や成長についての相談

・不妊治療や妊娠後の相談

・子どもの健康管理、予防接種等にかかわる相談

・介護の方法についての相談

・リハビリ治療に関わる相談など

・食事についての相談

ストレス・メンタルヘルスに関する相談

・家庭・職場・における問題やストレス

・いじめなどの問題

・精神障害や不眠などの相談

かかりつけ医師や医療機関が診療時間外だったり、休診の時に具合が悪くなったことはありませんか?

救急車を呼んだ方が良い緊急性があるレベルなのか、迷ったことはありませんか?

判断ができないまま時間が経過して、容態を悪化させてしまうリスクを軽減することができます。

しかも、保険に加入している被保険者本人だけでなく、家族の相談もOKなんです。

すごく心強いですよね!

T-PECのメリット?A:セカンドオピニオンサービス

難病や、大病をした時、人生を左右する重大な判断を迫られる場面があります。

受診している医療機関や医師による診断が合っているのか?

提案された薬や、治療方法は最善のものなのか?

他に方法はあるのか?ないのか?

例えば、臓器の摘出手術を提案された時とか、どうしますか?

そのまま素直に、即答で臓器の摘出手術に承諾できますか?

・・・もしかしたら、臓器を摘出する以外の方法があるかもしれないですよね。

どうしても他に治療法がなかったら、後悔なく、判断できるかもしれないですよね。

・・・もしかしたら住んでる県内にはないかもしれない。

遠い地方エリアの病院の情報を、主治医が知っている、紹介できるとは限りません。

目の前にいる医師に、他の病院を紹介して欲しいなんて、日本人は言えません。

医師の知り合いとか、全国の病院に詳しい人とか、簡単に周囲にいるでしょうか?

ネットで評判のある病院や医師を見つけても、自力で診察を受けるためのアクセスを確保することは難しいと思います。

そんな時、専門医によるセカンドオピニオンサービスがあって、

適切な医療機関で診察を受ける紹介状を作成して貰えるなら、

希望が持てる気がしますよね。

保険から保険金というお金を貰うよりも、心強い「お守り」になると思います。

T-PECのメリット?B:無料カウンセリングサービス

このサービスは、実際に筆者も利用したことがあるサービスです。

アクセスしやすいカウンセラーを電話で紹介してもらい、保険会社で発行して貰うチケットでカウンセリングが受けられます。

昔、仕事がうまくいかず、上司から酷いパワハラを受けていたことがありました。

仕事がうまくいかない →上司からの叱責 →ミス多発 →上司からの叱責という無限ループ・・・・

上司からの叱責は「指導なのか?」「ストレスの発散なのか?」「自分のメンタルが弱すぎるのか?」

悩み過ぎてパンクしました。

不眠、腹痛、吐き気、食欲減退が1か月、2か月・・・と長期化したことで限界でした。

そのうちに「自分が悪い」という考えから抜け出せなくなりました。

「うつ病」、「発達障害」なのかもしれないと疑いを持ち、精神科の病院を受診しました。

ものすごい勇気を振り絞って受診したのに、十分な話を聞いてもらえず、

診察前のアンケートを確認しただけで「診断書いりますか?」「薬出しますね。」と即答されたことに、

愕然としたのを覚えています。

結局、診断書も薬も貰わずに帰宅しました。

「話を聞いてもらいたかっただけかもしれない」という結論に達して、

T-PECを思い出し、利用してみました。

チケットが2枚貰えたので、2週間置きくらいに2回、対面でカウンセリングを受けました。

相手はプロのカウンセラーで、友人でも家族でもありません。

職場の上司でもありません。

フラットに話せる相手の重要性を初めて実感しました。

過剰に自分に味方をするわけでもなく、批判することもなく、肯定も否定もされない。

それでも、「冷たい」「これ以上話したくない」という感じは全くありませんでした。

ただ一言、「そうなの。辛かったですね。頑張ったのにね・・・」絶妙なタイミングでの言葉。

涙腺崩壊でした。

回数をおって、状況を整理して、気持ちを落ち着かせて・・

もうあれ以来、カウンセリングは受けていません。

結局、その職場は退職したんですけどね(笑)

メンタルクリニックでカウンセリングを利用すると、1時間で1万円近く費用がかかります。

それが無料で利用できたことが、本当に有難かったです。

T-PECのサービス内容は保険会社によって違う

健康ダイヤルサービスを利用できる保険会社、商品はわりと多かったりします。

ただし、その運営会社がティーペックであるとは限りません。

他の会社のサービスでも、医師が常駐しているかどうかは分かりません。

契約を検討している保険会社や商品が、どんな付帯サービスなのか確認をしてください。

保険会社の付帯サービスは、運営会社がティーペックであっても、

契約しているサービスが異なれば、受けれられるサービスも異なります。

パンフレットには小さく書かれていることも多いので、注意が必要です。

また、被保険者本人だけが利用できるのか、家族も利用できるのかはサービス項目ごとに異なりますので、

その点も必ず確認しましょう!

保険会社によってはT-PECのサービスを紹介するパンフレットやフライヤーを発行していることもあります。

興味のある方は貰えるか、頼んでみても良いかもしれません。

T-PECのサービスを提供している保険会社例

※2019年時点での情報です(少し古くてすみません・・)

アクサ生命

アクサダイレクト生命

FWD富士生命(AIG富士生命)

オリックス生命

住友生命

マニュライフ生命

明治安田生命

メットライフ生命

メディケア生命

収入保障保険、医療保険、がん保険に付帯されていることが多いです。

メットライフ生命は、アリコ・ジャパンだった時代にもすでに提携していたので、かなり歴史が長いです。

私が保険相談カウンセラーをしていたのは10年近く前なのですが、

メットライフ、アクサ、富士生命はその時期、すでに提携していたのを記憶しています。

ここ数年で新設されたサービスではないので、今後も続く可能性は高いと思います。

【自分に合った保険を考える】シリーズ(過去記事)リンク集

【自分に合った保険を考える?@】なぜ保険に入るのか、その目的とは・・?

【自分に合った保険を考える?A】自分に合わせた必要保障額の考え方

【自分に合った保険を考える?B】保険料で比較する3つの保険

【自分に合った保険を考える?C】貯蓄の目的とタイミングを明確にする方法

【自分に合った保険を考える?D】収入保障保険の選びかた

妊娠に備えて加入するべき医療保険とは

★★この記事が「いいな」と思った方は、シェアおねがいします★★

Facebook ツイート はてなブックマーク LINE

2021年09月28日

【自分に合った保険を考える?D】収入保障保険の選びかた

*来店型保険ショップで5年近く無料相談のカウンセラー経験があります。

その経験から、保険の選び方について分かりやすくお伝えしていきたいと思います!

保険相談を受けていると、「自分にはどのくらいの保障が必要なのか分からない」というお悩みを持つ人が多いことを実感します。

漠然と「保険には入っておいた方がいい。みんな入っているみたいだし。」という感覚の人が多くて、

何のために保険に入るのか、という目的がはっきりしていない事が多いです。

【自分に合った保険を考える】シリーズでは、保険相談に行く前の予備学習として、

保険について考えるきっかけになればと思い記事を執筆しています。

今回は「収入保障保険」のお話です。

今回から、かなり専門的な話になります。

すでに説明していることは省略してお話が進行します。

今回の記事を読む前に、過去記事をご一読頂けますと幸いです。

【自分に合った保険を考える】シリーズ(過去記事)

【自分に合った保険を考える?@】なぜ保険に入るのか、その目的とは・・?

【自分に合った保険を考える?A】自分に合わせた必要保障額の考え方

【自分に合った保険を考える?B】保険料で比較する3つの保険

【自分に合った保険を考える?C】貯蓄の目的とタイミングを明確にする方法

妊娠に備えて加入するべき医療保険とは

★目次★

- 収入保障保険は定期保険です。

収入保障保険は定期保険です。

収入保障保険は「3つの保険」でいうと、定期保険に分類されます。

保険期間内に万が一、死亡したり、高度障害になった場合には保険金が支払われます。

そのため、「保険に入る目的」は「被保険者が亡くなった時の収入の保障に備える」になります。

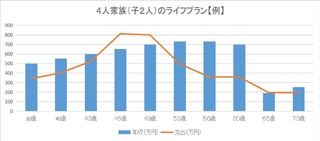

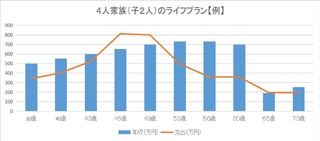

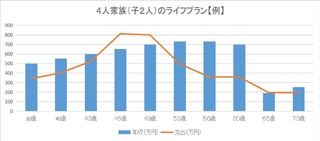

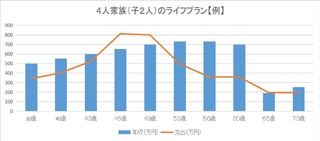

上記のグラフは、前回記事: 【自分に合った保険を考える?C】貯蓄の目的とタイミングを明確にする方法 で使用したグラフです。

30歳男性を含めた家族4人が定年以降も 幸せに暮らした場合のシュミレーションです。

収入保障保険は、大黒柱である「お父さん」に万が一のことが起こった場合に、

定期的に得るはずだった収入が途絶えて、

予定していた支出項目、金額を支払えなくなるリスクに備えるための保険です。

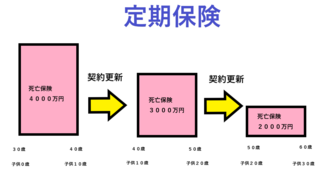

四角い定期保険で備えた場合

過去記事: 【自分に合った保険を考える?A】自分に合わせた必要保障額の考え方 で、

必要保障額は年齢を重ねるにつれて、下がっていくという説明をしました。

これを一般的な四角の定期保険に当てはめるとこんな感じになります。

(※子供の年齢は第2子として考えてください。)

これを実際にオリックス生命の無解約返戻金型定期保険:FineSaveで試算してみます。

30歳男性(40歳まで保障):保険金額4000万円:保険料6,720円/月払

↓ 更新 ↓

40歳男性(50歳まで保障):保険金額3000万円:保険料7,980円/月払

↓ 更新 ↓

50歳男性(60歳まで保障):保険金額2000万円:保険料10,020円/月払

更新するにつれて、保険金額は1000万円ずつ下げていますが、保険料は高くなっています。

それは、更新時の年齢で再計算されるので保険料が高くなっています。

この現象は、 全ての保険会社、保険商品に共通して起こります。

年齢が高齢になるにつれて、保険期間内に死亡する確率、高度障害になる確率が高くなるからです。

意外に、この説明を(あえて省いている?)保険営業員、CMが多いです。

年齢が若ければ、保険期間が短ければ、保険料が安く見えるのは当たり前です。

★ちなみに、保険期間を10年ではなく、30年に変更してみると下記になります。

30歳男性(60歳まで保障):保険金額4000万円:保険料9,480円/月払

保険金額を10年ごとに減額(申請が必要)していけば、最初は高くても、保険料は安くなっていきます。

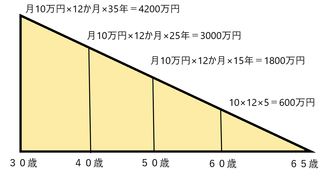

収入保障保険は三角形。

収入保障保険は、年齢が上がるにつれて必要保障額が下がるのに合わせて開発された保険商品です。

四角い保険のように更新しないので、保険料は全期間を通じて変わりません。

わずらわしい保険金額の減額を申請しなくても、自動的に定額ずつ下がっていきます。

その為、保険金額の面でも、保険料の面でも合理的な形となっているのが特徴です。

30歳男性(65歳まで保障):保険金額 :月10万円:保険料3,270円/月払

※オリックス生命:収入保障保険(Keep)

保険金額が定額で下がる分、保険金額が途中で不足しないように保険期間満了を65歳としています。

それでも、50歳時には1800万円まで下がってしまいますので、足らないと感じた場合には

学資保険などの貯蓄ができる保険で補うことをお勧めします。

収入保障保険:保険金の受け取り方

収入保障保険は、毎月受け取るお給料のように、保険金を毎月で受け取ります。

保険会社によっては、一括で受け取ったり、部分的に一括にして残りは毎月に分割したり、

受け取り方を都合によって変更することが可能です。

分割で受け取った方が、受け取れる保険金は多くなります。

オリックス生命(Keep)で試算すると、下記のようになります。

<30歳で亡くなった場合>

分割受け取り・・・4200万円

一括受け取り・・・3525.8万円

分割受け取りの方が多く受け取ることができるのは、将来的に遺族へ支払う保険金を運用して増やす猶予を保険会社が確保できるからです。

子供がいる家庭の死亡保障の大半は、教育資金の保障のケースが多いので、

高校や大学のタイミングだった場合には分割よりも、一括を選択することになると思います。

見積りをした場合には、保険料だけに注目せずに、一括受け取り金額の試算表を必ず確認することをおすすめします。

収入保障保険と性質が似ている他の商品は「逓減定期保険」があります。

こちらは分割受け取りはできず、一括受け取りのみになります。

※住宅ローンの団体信用生命保険を使わずに、代用として備える人もいます。

収入保障保険:保険会社の違い

オリックス生命だけでなく、他の保険会社にも収入保障保険があります。

(無解約返戻金型定期保険、収入保障保険の試算を同じ保険会社で、インターネットで試算しようと

したので、モデル商品がオリックス生命になっただけですw)

保険会社によって、保険金の受取り方法が違うだけでなく、保険料も異なります。

一括受け取りの場合の保険金額の減るペースも違います。

また、条件によっては保険料の割引きがされる商品もあります。

・健康状態が基準よりも良い

・喫煙をしない

ただし、このような割引きが適用される保険会社は、加入審査基準が厳しめな傾向もあります。

割引きを期待していたら、割引きされるどころか割り増し保険料が加算されることもあります。

【自分に合った保険を考える】若くて健康なうちに保険に入るべき理由(準備中)

相談する保険営業の人に健康診断結果を見せて、微妙な感じであれば、

私だったら「仮審査」をお客さんに勧めます。

告知書と健康診断書のコピーを保険会社に送って、事前に審査してもらいます。

割引きが適用されるかどうか、確認してから申し込むことが可能です。

他にも、保険金の支払い事由で、「亡くなった時」「高度障害になった時」に加えて「介護状態になった時(規定あり)」がある保険商品もあります。

もちろん、保障内容が充実している程、保険料は高くなる傾向にあります。

だからこそ、「保険に入る目的」をしっかり考えて検討する必要があります。

収入保障保険と所得補償保険の違い

よく発生する勘違いが「収入保障保険」と「所得補償保険」を混同してしまうケースです。

「収入保障保険」は死亡保障ですが、

「所得補償保険」は、病気や怪我で働けなくなった時に、収入の補填として保険金が発生します。

会社員など、企業の健康保険に加入している場合は「傷病手当金」という社会保障があります。

多くの人は、給与が満額受け取れる有給休暇から消化し、それよりも長期化する場合には傷病手当金に移行します。

ただし、国民健康保険に加入する自営業の方は「傷病手当金」がないので、

そのような事情がある人が加入を検討する保険商品です。

保険料が比較的、割高なので医療保険を充実させたり、貯蓄を増やしたりした方が良いのでは?

私個人としてはそのように考えています。

皆さんは、どう思いますか?

【自分に合った保険を考える】いちばん伝えたいこと

いかがでしたでしょうか?

家庭で備える保険で、メインとなるであろう大黒柱の死亡保障のお話でした。

年齢が上がると保険料が高くなるからこそ、

人生をトータルでシュミレーションし、

「保険に入る目的、必要な期間」、「必要な保険金額(必要保障額)」を見極めることで

保険に入りなおす手間と、保険料が割高になるリスクをなるべく減らすことができます。

できるだけ、毎月支払う保険料を安く抑えることで、貯蓄に回せるように。

間違ってはいけないのは、保険料だけで保険プランを決めないことです。

「保険に入る目的」を見失わないでください。

保険料を重視し過ぎて、保険金額を減らしたために、

万が一の時に残された家族が、生活に苦しんだり、夢を諦めることがあっては本末転倒です。

某保険会社のCMで、芸人さんが「ネットで簡単に見積りができます」と話しています。

携帯で「500万円の保障の保険料はこのくらいに!!このくらいの保険料なら払っていけそうですね!」

というような流れになっています。

そんな簡単な話ではないはずです。

某保険会社や、そのCMの批判になるかもしれないですが、

お客様目線で、親身になって保険相談をしてきた身としては、憤りを隠せません。

ネットで申し込みできることが「悪」ではなく、

「消費者が気づいていないリスク」を助言してあげられる人間がいない点が「ネット保険」の怖さだと思います。

この記事がきっかけになって、しっかり考える大切さに気付いてもらえることを祈っています。

★★この記事が「いいな」と思った方は、シェアおねがいします★★

Facebook ツイート はてなブックマーク LINE

2021年08月14日

【自分に合った保険を考える?C】貯蓄の目的とタイミングを明確にする方法

*来店型保険ショップで5年近く無料相談のカウンセラー経験があります。

その経験から、保険の選び方について分かりやすくお伝えしていきたいと思います!

保険相談を受けていると、「自分にはどのくらいの保障が必要なのか分からない」というお悩みを持つ人が多いことを実感します。

漠然と「保険には入っておいた方がいい。みんな入っているみたいだし。」という感覚の人が多くて、

何のために保険に入るのか、という目的がはっきりしていない事が多いです。

前回記事:「保険に入る目的」 (サイト内リンク)では、

経済的な損失により、これまでの生活を維持することが困難になるリスクとは何か、

そのリスクを回避する方法の1つが「保険」であることを説明しました。

また、貯蓄と保険の違い、貯蓄があれば保険は不要であることもお伝えしました。

これから、貯蓄と保険のバランスが取れた保険プランを考えるにあたって、

可能性が最も高い、「万が一の不幸」が起こらなかった時の経済的リスクについて最初に説明しておこうと思います。

前回記事:「保険料で比較する3つの保険」 (サイト内リンク)では、

掛け捨ての保険、貯蓄性のある保険、

期間を定めて保障する保険、一生涯で保障する保険など

種類や効果の違いを説明しました。

効率の良い保険プランを考えるうえで、今回と前回までの記事内容を理解して頂くことで、

これから保険プランを考える人にとっても、見直しを考える人にとっても、良いヒントになると思います。

★目次★

- ライフプランニングとは

ライフプランニングとは

ライフプランニングのシュミレーションをやった事はありますか?

家族の年齢やライフスタイル、将来的に想定され収入や支出のバランスをシュミレーションすることを

「ライフプランニング」と言います。

収入は誰が、毎月いくら稼ぐことで成り立っていますか?

それは毎月いくらですか?

収入は上がる見込みはありますか?下がる見込みはありますか?

それはどのくらい?いつ頃でしょうか?

まだ子供がいない夫婦でも、何年後に第一子、第2子が生まれたら・・という仮定でもOKです。

子供が公立、私立に進学するのかもシュミレーションすることで、

概算ですが教育費が総額どのくらいかかる見込みなのかを把握できます。

住居費や生活費を入力することで、おおよその支出をグラフ化します。

今の収入で足りるのか、足りない金額はいくらくらいなのかを把握することができます。

もし、足らない時期があれば、その時までにいくら貯金していくのかが分かりますので、

貯金をする目的をはっきりさせることができます。

やったことがない方は、是非やってみることをお勧めします。

保険無料相談をやっている所であれば、シュミレーションソフトを持っていますので、

相談することで、無料で説明を受けて、シュミレーション結果を印刷して持ち帰ることができます。

子供が2人いる30歳男性のシュミレーション例とは

夫(30歳)、妻(28歳)、子供(3歳)で、年内出産予定の第2子を妊娠中という設定です。

夫は現在年収は500万円で、65歳が定年です。

第2子出産を機に、4200万円くらいの新築マンションを35年ローンで購入します。

賞与返済はなし、毎月12万円(管理費、修繕費込み)のローン返済を想定しています。

子供は2人共、私立高校入学までは公立の学校、私立文系大学の進学を想定しています。

妻は専業主婦なので収入はありません。

最初の生活費は毎月15万円程度ですが、子供が成長するにつれてMAX20万円まで生活費が上がる見込みにしています。

子供が独立すると、最初の毎月15万円に戻ります。

購入時は新築だったマンションも、20年程度経過すれば風呂窯やガスコンロ等が故障し始めます。

そのため、住居費も上がる設定にし、65歳のローン完済まで繰り上げ返済はしないという設定です。

収入も、最初は500万円ですが、年齢が上がるにつれて役職が上がり、MAX730万円程度までの見込みで計算をしてみました。

実際の無料保険相談では、もっと詳細に支出を入力したり、

分かりやすいグラフを作成してもらえますよ!(^^;)

年収が上がっても生活を圧迫する教育費

グラフを見ると、夫が43歳、第1子が大学入学、第2子が高校入学のタイミングから、

第2子が大学入学をするまでの約6年間は生活がかなり苦しくなることが想定されます。

第1子の大学入学時に160万円、

第2子の大学入学時に98万円くらいの赤字が見込まれます。

もし、これらの赤字リスクをカバーするとしたら 「学資保険」は有効かもしれません。

子供1人1保険ずつ契約する人もいますが、第1子の大学入学以降に貯蓄するのは難しそうです。

妻がパートで働くなどして、第2子の学資保険に保険料を払い続ける方法があるし、

第1子を被保険者とする学資保険1つで、2人分をカバーする方法も取れそうです。

第1子は現在は3歳なので残14年〜15年です。

高3で受験のために予備校に通ったり、入学前に学資金を受け取ることを考えれば積立期間は14年になります。

目標の貯金額(200万円)÷ 14年 ÷ 12か月 =¥12,000(毎月)

毎月12,000円ずつ、積み立てることで第1子が大学入学するまでに200万円の貯金ができます。

大黒柱である父親に万が一、亡くなってしまった場合は保険料が免除になるのが学資保険の特徴です。

普通口座で積み立てた場合には、この保障がないので、途中でそのような不幸に遭ったとしたら、

母親が働いて、収入から積み立てを継続することになります。

学資保険は貯蓄性のある保険なので、契約者(父)に万が一のことがあっても、なくても目標である貯金額を14年後に準備することができます。

大学では6か月ごとに授業料や施設管理費などを納入します。

まとまった金額が支出されることになるので、毎月の収入ではカバーするのは困難かもしれません。

そういったことも想定すると、1人あたり200万円前後の貯蓄をしていた方が安心感があります。

200万円ずつ、それぞれ学資保険を契約するのも良いですし、

第1子の大学入学前に400万円の貯金を完成させることができたらもっと安心かもしれません。

毎月の積立は倍の24,000円になります。

学資保険の他には、 「低解約返戻金型終身保険」でも、

父親の死亡リスクと、子供の教育資金を同時にリスクヘッジできます。

積立期間を13年〜14年に設定し、必要なタイミングで一部分を解約し、残りは死亡保障を継続し、

一部解約を繰り返しながら、解約返戻金(貯蓄)を複数回に分けて受け取ることができます。

学資保険は保険料が免除になるだけですが、この方法は死亡時に保険金が即座に支払われます。

その保険金額は、予定していた解約返戻金よりも大きい金額になります。

父親の死亡保障を全体で考えた時には、掛け捨て死亡保険の保険金額の割合を減らすことができます。

万が一のことがあっても、なくても安心を得られるというメリットがあります。

ライフプランニングで分かる老後リスク

グラフでは、夫が53歳になると第1子は大学を卒業して就職し、第2子も大学3年生になり、

アルバイトに勤しむお年頃なので生活費も抑えられるようになってきます。

ただし、住居設備や家電の修理費用や買い替え費用が、より一層必要になるかもしれません。

もし、余力があればローン返済は65歳まで待たずに繰り上げ返済を検討した方が、

住宅ローンの将来的な利息を軽減し、その分を老後の貯蓄にまわすことができるかもしれません。

夫が65歳で退職し、年金に移行するタイミングで生活が苦しくなりそうです。

妻が65歳になるまでの2年間分の生活にゆとりを持たせる努力が必要かもしれません。

2019年の年金受給実績を調べたところ、厚生年金加入の男性で毎月16万円程度でした。

夫(厚生年金)+専業主婦=毎月21万円になります。

ただし、少子高齢化や年金受給年齢の引き上げにより、将来的な年金受給額は減少傾向になることを

今のうちに覚悟しておく必要はあると思います。

家庭によっては、子供の独立が定年退職の年齢ギリギリだったり、

住宅ローンの完済年齢が定年後に設定されていたりする場合もあります。

退職金制度のない職種もあります。

その場合はは、子供の独立後に老後資金の準備を始めようとすると間に合いません。

子供の教育費支出と並行して、老後資金の準備が必要になってきます。

つみたてNISAで住宅ローン返済資金を準備する

iDeCoで老後資金を準備する

終身保険で老後資金を準備する(保険料の払済設定を65歳にする)

個人年金保険で老後資金を準備する(受け取り年齢を65歳以降にする)

などなど、色々な方法があります。

<関連ページ>

楽天証券の「つみたてNISA」実体験レポート! (サイト内リンク)

筆者が考えるライフプラニングと対策

5年近く保険相談の仕事をしていて、様々な事情を持ったご家族に出会ってきました。

人生の先輩であるお客様のお話は、保険相談を請け負っている身ではありますが、

勉強になるお話ばかりだったと思います。

いつも、そのお客様の人生が私だったら・・・とイメージをして保険プランを組み立てていました。

筆者の場合は夫が37歳、筆者(妻)が36歳、第1子不妊治療中、賃貸住宅です。

願わくば子供を授かって、マンション購入が夢です。

定年が65歳だとすると、結構ギリギリなんですよね・・・・(^^;)

3年以内に子供1人を出産して、マンションを購入して・・・

教育費を捻出しながら、定年までに住宅ローンを完済しなければなりません。

もちろん老後資金も。

夫は掛け捨ての死亡保険と、三大疾病と死亡保障が一体になった終身保険、医療保険に加入しています。

筆者(妻)は1200万の終身保険、医療保険、がん保険を契約しています。

終身保険は貯蓄を目的としていて、800万円の終身保険の支払いは完了しています。

解約返戻金がいつでも受け取れる状態にあります。

65歳あたりまで運用を続ければ400万くらいになります。

残り保険金400万は65歳まで払っていく予定です。(月7,000円くらい)

一部はお葬式代として残すか、50歳〜60歳までのタイミングで契約するかもしれません。

夫はiDeCoで積み立てしているので、所得控除を受けながら老後資金を準備しています。

(退職金制度がないので)

私も、子供を出産して小学校入学以降のタイミングで願わくば仕事したいなぁと思っています。

そのタイミングまでiDeCoはやらない方向です。

その変わり、楽天証券で「つみたてNISA」をして住宅購入資金を準備中です。

<関連ページ>

楽天証券の「つみたてNISA」実体験レポート! (サイト内リンク)

子供が生まれたタイミングで、夫名義で「学資保険」を検討しようと思います。

子供手当ては子供名義の口座で積立にし、高校在学中で不足分を補えるようにしておきます。

同じようなタイミングで夫にも「つみたてNISA」を始めてもらって、

自分の「つみたてNISA」と合わせて住宅ローンの返済資金にできたらいいなと思います。

不妊治療で仕事ができない現状がもどかしいですが、

「FX取引き」の成果が出始めているので、今のところはそれを頑張ろうと思います!

<関連ページ>

【FX初心者におすすめ】知識不要の自動取引きシステムを使ってFX取引きを始めよう! (サイト内リンク)

FX初心者が実践する稼ぎ方【初心者向け基礎知識講座】 (サイト内リンク)

次回は「収入保険」や「三大疾病保険」などの特徴を持った保険商品の紹介とプランへの組み込み方について説明します!

これまでの記事の内容を理解してからでないと、恐らく分かりづらいと思います。

是非、今のうちに過去記事を再読頂けますよう、おねがいします(^^)

【過去記事】

【自分に合った保険を考える?@】なぜ保険に入るのか、その目的とは・・?

【自分に合った保険を考える?A】自分に合わせた必要保障額の考え方

【自分に合った保険を考える?B】保険料で比較する3つの保険

妊娠に備えて加入するべき医療保険とは

2021年07月05日

【自分に合った保険を考える?B】保険料で比較する3つの保険

*来店型保険ショップで5年近く無料相談のカウンセラー経験があります。

その経験から、保険の選び方について分かりやすくお伝えしていきたいと思います!

保険相談を受けていると、「自分にはどのくらいの保障が必要なのか分からない」というお悩みを持つ人が多いことを実感します。

漠然と「保険には入っておいた方がいい。みんな入っているみたいだし。」という感覚の人が多くて、

何のために保険に入るのか、という目的がはっきりしていない事が多いです。

前回は「保険に入る目的」「どのくらいの保障が必要なのか」についてお話しました。

【自分に合った保険を考える?@】なぜ保険に入るのか、その目的とは・・?

【自分に合った保険を考える?A】自分に合わせた必要保障額の考え方

今回は「3つの保険」について説明します。

自分に合った保険を考えるためにも、まずは保険の種類について一緒に確認しましょう!

保険は大きく分けると3種類あります。

3つの保険の違いが分かることによって、自分に合った保険プランの組み方が分かるようになります。

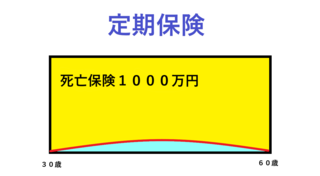

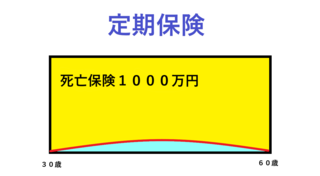

死亡保険金:1000万円

保障期間:30年(30歳〜60歳)

保険料:3,810円/月払

30年間で支払う保険料総額:3,810 円 ×12か月 ×30年 = 1,371,600 円

保障されている30年間のうちに、死亡もしくは高度障害を負ってしまった場合に

1000万円の保険金が支払われます。

60歳以降に亡くなった場合には保険金は受け取れません。

保険を解約した時に戻るお金=解約返戻金はあっても、ほとんどないに等しいです。

定期保険は「掛け捨て」の保険ですが、3つの保険の中で最も保険料が安いです。

大きな保障を備えるのに適した保険となります。

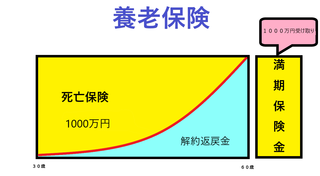

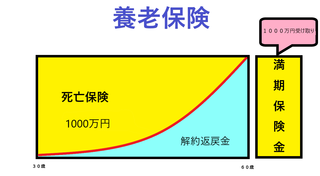

死亡保険金:1000万円

保障期間:30年(30歳〜60歳)

保険料:25,370円/月払

30年間で支払う保険料総額:25,370円 ×12か月 ×30年 = 9,133,200 円

保障されている30年間のうちに、死亡もしくは高度障害を負ってしまった場合に

1000万円の保険金が支払われます。

60歳以降に亡くなった場合には保険金は受け取れませんが、

60歳満期時に1000万円の満期保険金を受け取ることができます。

その為、養老保険は貯蓄性のある保険といえます。

近年は、昔のように運用率は高くありません。

保険会社によって運用率は変わります。

30年間で払った保険料が、満期保険金と同額くらいになる商品がほとんどです。

(※必ず毎月の保険料から、満期まで支払う保険料総額を計算してみてください)

掛け捨ての保険ではない分、毎月の保険料は3つの保険のうちで最も高くなります。

こどもの教育資金を目的とした「学資保険」は、この養老保険の仕組みを使った商品です。

学資保険の場合は、親(契約者)が亡くなった場合には死亡保険金が保険会社から支払われる代わりに、

以降の保険料支払いが免除されて、契約当初のプラン通りのタイミングで、

所定の教育資金として受け取ることができます。

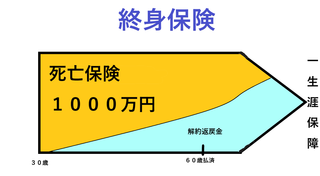

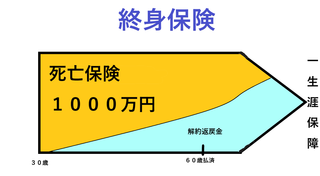

死亡保険金:1000万円

保障期間:終身(一生涯)

保険料:18,380円/月払(60歳払い済み)

30年間で支払う保険料総額:18,380円 ×12か月 ×30年 = 6,616,800 円

終身保険は、1000万円の保障が一生涯保障されます。

例のように、60歳で保険料を払い終える=払済みによって

61歳以降は保険料を払うことなく、1000万円の保障を一生涯で備えることができます。

毎月の保険料は定期保険より高く、養老保険よりも安くなります。

払い済みの年齢を後ろ倒しにすることによって、毎月の保険料を安くすることは可能ですが、

支払う保険料の総額は後ろ倒した分だけ高くなります。

終身保険には、満期がないので満期保険金はありません。

しかしながら、解約返戻金はありますので貯蓄性のある保険といえます。

解約返戻金は、保険会社が保険金を支払うための「責任準備金」というお金になります。

契約者が保険を解約することによって、保険会社は死亡保険金を支払う責任が消滅しますので、

死亡保険金を支払うために運用していたお金を契約者に返すお金が「解約返戻金」となります。

解約返戻金は、死亡保険金額に向かって、年数が経過するにつれて増えていきます。

保険料を払い終えた直後はまだ、解約返戻金額はそれまでに支払った保険料総額より少ないですが、

保険料を払い終えた後、しばらくそのままにしておくことによって、

やがて支払った保険料総額を上回る仕組みを持っています。

契約を全部解約することもできるし、いくらかの保険金額の契約を残して

部分的に解約し、その解約した分の解約返戻金を受け取ることが可能です。

必要保障額は、年齢が上がるにつれて下がっていきます。

【自分に合った保険を考える?A】自分に合わせた必要保障額の考え方

例えば、定年退職するまでは大きな保障にしておいて、

定年退職した後に、保障を小さくして、

解約した分の解約返戻金を「老後の生活資金」として活用することもできます。

貯蓄ができる生命保険の組み方 (ページ準備中)

必要な保障を全て貯蓄性のある保険で、備えたいところですが

毎月の保険料が現実的ではない金額になってしまいます。

その為、 必要な時に、必要な分だけ 備えるのがベストな保険の組み方です。

何の保障が必要なのか、(=保険に入る目的)

保障されたい期間はどのくらいなのか、(=保険に入る目的)

保険金額はいくら必要なのか(必要保障額はいくらか)

目的や必要保障額が、自分のなかで明確になっていれば

3つの保険のうち、どれが自分に合っているかが分かるはずです。

保険に入る目的の考え方

貯金は保険商品以外にも方法があります。

貯蓄性のある保険は、継続して保険料を払っていかないと損をしてしまいます。

一概には言えませんが、私はこのように考えています。

短期的な貯金(急な出費に対応するお金、旅行資金etc)

→ 定期預金、普通預金

中期的な貯金(住宅購入の頭金、住宅ローン一括返済資金、子供の高校・大学進学資金)

→ 定期預金、生命保険、積み立てNISA

長期的な貯金(老後資金)

→ 生命保険、積み立てNISA、iDeCo、個人向け国債

保険商品にも言えることですが、

他の貯蓄を目的とした金融商品には、それぞれ特徴があって、

メリットやデメリットが存在します。

だからこそ、「貯金する目的」を明確にして、

「いつまでに、いくら貯金するか」を考える必要があります。

積み立てNISAでマイホーム資金を準備しています! (ページ準備中)

収入は限りがありますので、日々の生活資金に影響がない範囲で貯蓄をしていく必要があります。

だからこそ、毎月支払っていける現実的な保険料に抑えるために、

「掛け捨ての保険」と「貯蓄性のある保険」の組み合わせで保険プランを考えていくのが

私のおススメです。

次回は、ライフシュミレーションの具体例を見ながら、

貯蓄と保障のバランスのとり方について、説明をしたいと思います。

バランスのとり方が分かると、効率的な保険プランをつくることができます。

どうぞお楽しみに(^^*)w

【保険の話】シリーズ

【自分に合った保険を考える?@】なぜ保険に入るのか、その目的とは・・?

【自分に合った保険を考える?A】自分に合わせた必要保障額の考え方

妊娠に備えて加入するべき医療保険とは

その経験から、保険の選び方について分かりやすくお伝えしていきたいと思います!

保険相談を受けていると、「自分にはどのくらいの保障が必要なのか分からない」というお悩みを持つ人が多いことを実感します。

漠然と「保険には入っておいた方がいい。みんな入っているみたいだし。」という感覚の人が多くて、

何のために保険に入るのか、という目的がはっきりしていない事が多いです。

前回は「保険に入る目的」「どのくらいの保障が必要なのか」についてお話しました。

【自分に合った保険を考える?@】なぜ保険に入るのか、その目的とは・・?

【自分に合った保険を考える?A】自分に合わせた必要保障額の考え方

今回は「3つの保険」について説明します。

自分に合った保険を考えるためにも、まずは保険の種類について一緒に確認しましょう!

保険は大きく分けると3種類あります。

3つの保険の違いが分かることによって、自分に合った保険プランの組み方が分かるようになります。

3つの保険?@ 定期保険

死亡保険金:1000万円

保障期間:30年(30歳〜60歳)

保険料:3,810円/月払

30年間で支払う保険料総額:3,810 円 ×12か月 ×30年 = 1,371,600 円

保障されている30年間のうちに、死亡もしくは高度障害を負ってしまった場合に

1000万円の保険金が支払われます。

60歳以降に亡くなった場合には保険金は受け取れません。

保険を解約した時に戻るお金=解約返戻金はあっても、ほとんどないに等しいです。

定期保険は「掛け捨て」の保険ですが、3つの保険の中で最も保険料が安いです。

大きな保障を備えるのに適した保険となります。

3つの保険?A 養老保険

死亡保険金:1000万円

保障期間:30年(30歳〜60歳)

保険料:25,370円/月払

30年間で支払う保険料総額:25,370円 ×12か月 ×30年 = 9,133,200 円

保障されている30年間のうちに、死亡もしくは高度障害を負ってしまった場合に

1000万円の保険金が支払われます。

60歳以降に亡くなった場合には保険金は受け取れませんが、

60歳満期時に1000万円の満期保険金を受け取ることができます。

その為、養老保険は貯蓄性のある保険といえます。

近年は、昔のように運用率は高くありません。

保険会社によって運用率は変わります。

30年間で払った保険料が、満期保険金と同額くらいになる商品がほとんどです。

(※必ず毎月の保険料から、満期まで支払う保険料総額を計算してみてください)

掛け捨ての保険ではない分、毎月の保険料は3つの保険のうちで最も高くなります。

こどもの教育資金を目的とした「学資保険」は、この養老保険の仕組みを使った商品です。

学資保険の場合は、親(契約者)が亡くなった場合には死亡保険金が保険会社から支払われる代わりに、

以降の保険料支払いが免除されて、契約当初のプラン通りのタイミングで、

所定の教育資金として受け取ることができます。

3つの保険?B 終身保険

死亡保険金:1000万円

保障期間:終身(一生涯)

保険料:18,380円/月払(60歳払い済み)

30年間で支払う保険料総額:18,380円 ×12か月 ×30年 = 6,616,800 円

終身保険は、1000万円の保障が一生涯保障されます。

例のように、60歳で保険料を払い終える=払済みによって

61歳以降は保険料を払うことなく、1000万円の保障を一生涯で備えることができます。

毎月の保険料は定期保険より高く、養老保険よりも安くなります。

払い済みの年齢を後ろ倒しにすることによって、毎月の保険料を安くすることは可能ですが、

支払う保険料の総額は後ろ倒した分だけ高くなります。

終身保険には、満期がないので満期保険金はありません。

しかしながら、解約返戻金はありますので貯蓄性のある保険といえます。

解約返戻金は、保険会社が保険金を支払うための「責任準備金」というお金になります。

契約者が保険を解約することによって、保険会社は死亡保険金を支払う責任が消滅しますので、

死亡保険金を支払うために運用していたお金を契約者に返すお金が「解約返戻金」となります。

解約返戻金は、死亡保険金額に向かって、年数が経過するにつれて増えていきます。

保険料を払い終えた直後はまだ、解約返戻金額はそれまでに支払った保険料総額より少ないですが、

保険料を払い終えた後、しばらくそのままにしておくことによって、

やがて支払った保険料総額を上回る仕組みを持っています。

契約を全部解約することもできるし、いくらかの保険金額の契約を残して

部分的に解約し、その解約した分の解約返戻金を受け取ることが可能です。

必要保障額は、年齢が上がるにつれて下がっていきます。

【自分に合った保険を考える?A】自分に合わせた必要保障額の考え方

例えば、定年退職するまでは大きな保障にしておいて、

定年退職した後に、保障を小さくして、

解約した分の解約返戻金を「老後の生活資金」として活用することもできます。

貯蓄ができる生命保険の組み方 (ページ準備中)

まとめ

必要な保障を全て貯蓄性のある保険で、備えたいところですが

毎月の保険料が現実的ではない金額になってしまいます。

その為、 必要な時に、必要な分だけ 備えるのがベストな保険の組み方です。

何の保障が必要なのか、(=保険に入る目的)

保障されたい期間はどのくらいなのか、(=保険に入る目的)

保険金額はいくら必要なのか(必要保障額はいくらか)

目的や必要保障額が、自分のなかで明確になっていれば

3つの保険のうち、どれが自分に合っているかが分かるはずです。

保険に入る目的の考え方

貯金は保険商品以外にも方法があります。

貯蓄性のある保険は、継続して保険料を払っていかないと損をしてしまいます。

一概には言えませんが、私はこのように考えています。

短期的な貯金(急な出費に対応するお金、旅行資金etc)

→ 定期預金、普通預金

中期的な貯金(住宅購入の頭金、住宅ローン一括返済資金、子供の高校・大学進学資金)

→ 定期預金、生命保険、積み立てNISA

長期的な貯金(老後資金)

→ 生命保険、積み立てNISA、iDeCo、個人向け国債

保険商品にも言えることですが、

他の貯蓄を目的とした金融商品には、それぞれ特徴があって、

メリットやデメリットが存在します。

だからこそ、「貯金する目的」を明確にして、

「いつまでに、いくら貯金するか」を考える必要があります。

積み立てNISAでマイホーム資金を準備しています! (ページ準備中)

収入は限りがありますので、日々の生活資金に影響がない範囲で貯蓄をしていく必要があります。

だからこそ、毎月支払っていける現実的な保険料に抑えるために、

「掛け捨ての保険」と「貯蓄性のある保険」の組み合わせで保険プランを考えていくのが

私のおススメです。

次回は、ライフシュミレーションの具体例を見ながら、

貯蓄と保障のバランスのとり方について、説明をしたいと思います。

バランスのとり方が分かると、効率的な保険プランをつくることができます。

どうぞお楽しみに(^^*)w

【保険の話】シリーズ

【自分に合った保険を考える?@】なぜ保険に入るのか、その目的とは・・?

【自分に合った保険を考える?A】自分に合わせた必要保障額の考え方

妊娠に備えて加入するべき医療保険とは

2021年06月17日

【自分に合った保険を考える】自分に合わせた必要保障額の考え方

*来店型保険ショップで5年近く無料相談のカウンセラー経験があります。

その経験から、保険の選び方について分かりやすくお伝えしていきたいと思います!

保険相談を受けていると、「自分にはどのくらいの保障が必要なのか分からない」というお悩みを持つ人が多いことを実感します。

漠然と「保険には入っておいた方がいい。みんな入っているみたいだし。」という感覚の人が多くて、

何のために保険に入るのか、という目的がはっきりしていない事が多いです。

保険は何のために入るのか、何の保障がどのくらい必要なのか、

自分で見つける方法をお伝えしていきたいと思います!

(前回のお話)保険は何のために入るのか

今回は「どのくらいの保障が必要なのか」について説明します!

★目次★

保険を継続するためには、お金がかかります。

長いお付き合いになりますので、「保険は家購入の次に高い買い物」とよく言われますよね。

日々の生活をしていくのにはお金がかかるし、夢の実現のために貯金をしなければいけない・・・

「万が一のため」に加入する保険ですが、毎月払っていける保険料には限りがあります。

ここで、ぶっちゃけたことを言います。

保険で全部のリスクはカバーできません!!!

どんな不幸が起きても、困らないくらいの保険なんて、保険料が高すぎて無理です。

これに加入しておけば、何が起きても大丈夫!!しかも保険料はリーズナブル!!

そんなパーフェクトな保険なんてありません。

どんな不幸が起きた時が、一番経済的な打撃が大きいのか?

国からの補助はあるのか?補助を受けるための条件は何なのか?

自分の人生で起こりうるリスクに優先順位をつけて、

加入するべき保険は何なのかを考える必要があります。

日本は憲法により、「最低限度の生活を営む権利」という生存権があります。

そのお陰で、保険に加入していなくても、「生きていける」のです。

「生活保護」がこれに当たります。

少ないけど、生活費がもらえて、プライバシーが保障された住居があります。

税金は免除だし、医療費も補助されるわけです。

でも、生活保護を受けると、自家用車は持てないし、豊かな生活はできないし、

子供は進学するのも難しくなります。

そんな人生なんてイヤですよね。

生活保護は避けたい。

大半の人がそう考えると思います。

その大半の人が、保険で備えようとするのは、「一家の稼ぎ頭が亡くなった時の、生活保障」ではないでしょうか。

その次に備えるとすれば、「大病や大怪我をした時の治療費、治療中の生活保障」だと思います。

国からの補助で、生活保護以外には「遺族年金」や「障害年金」、「高額療養費制度」があります。

民間企業の健康保険に加入している人は、「傷病手当金」があります。

また、子供が生まれれば「出産手当金」、「育児休業給付金」、「こども手当」etc

他にも、「失業給付」「不妊治療助成金」、「住宅ローン減税」などの助成金制度、

もしくは税金の優遇制度があります。

国からの補助や、社会保障を受けるためには、それぞれで条件がありますし、

手続き方法もそれぞれで異なります。

つい最近、不妊治療助成金の適用条件が変更になりました。

このように、常にアンテナを働かせておく必要はあります。

でも、せっかく利用できる制度ですから、何かある際には頼りたいものです。

死亡保険でも、医療保険でも、加入する時には「保険金額」を設定します。

保険金額や、保障期間によって保険料が決まります。

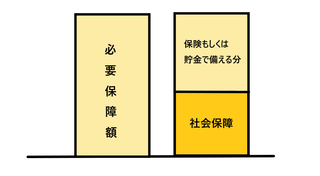

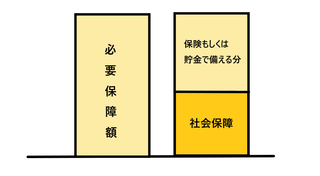

例えば、「稼ぎ頭が亡くなった時の生活保障」を考える時、

毎月の生活費+住居費+子供の教育費+その他の個人支出=必要保障額 となります。

これは、前回ライフシュミレーションを紹介しましたが、それで確認することができます。

国からの保障は「子供手当金」だったり、遺族年金があります。

稼ぎ頭が亡くなった場合は「配偶者が専業主婦(夫)だったけれど、働き始める」とか、

新しい手段も選択肢としてはあります。

住宅ローン返済中で、団体生命保険に加入していれば、ローン返済は免除になります。

そういった事を加味した後で、色々差し引いたものが、

「保険で備えるべき必要な金額=保険金額」となるわけです。

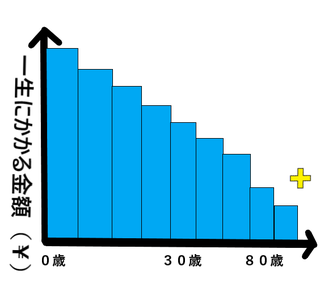

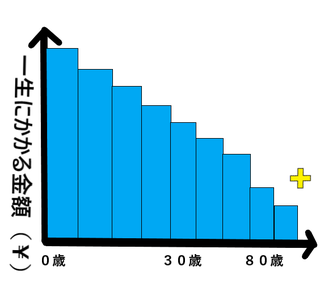

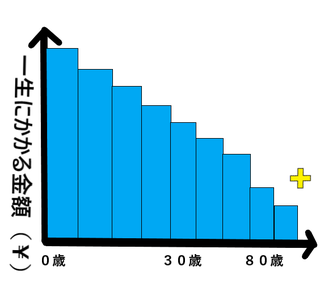

上の図は一生でかかる金額をグラフで表しています。

※黄色の十字は、グラフの人が亡くなったことを意味します。

※その時に必要な金額は、その人の生活の仕方によって変わりますので、いつにどのくらい必要なのかはライフシュミレーションで確認しましょう。

0歳で生まれて、亡くなるまでの生活費や学費、その他全ての支出が含まれた金額なので、

最初がMAXになります。

教育で言えば、成長するにつれて、進級していくので、残りにかかる学費の総額は少なくなっていきます。

そのため、必要な金額は年齢が上がる毎に下がっていくので右肩下がりのグラフになります。

人生において、保険で備える金額は一定ではない、ということです。

将来に起こりうる不安を解消する手段の1つが保険です。

何も起きずに過ぎた年数、年月は「何もなくて良かったね。」という結果に過ぎません。

保険金額がずっと高いままだと、今後支払う保険料が無駄になってしまいます。

「保険は定期的に見直しが必要」とよく言われる理由です。

人生に想定外はつきもの。

時間が経過すれば夢や予定は変わります。

その時、自分の必要保障額は上がることもあるし、下がることもありえます。

もし、稼ぎ頭が死亡保険に加入した後で、

ローンを組んで住宅を購入したら(団体生命保険があるので家賃分の保障は不要になる)

子供が医者になりたいと夢を変えたら(もし稼ぎ頭が亡くなったら夢を諦めてもらう?)

子供は2人の予定だったけど、3人になったら(2人分の学費保障しか考えてなかったな・・・)

他にも色々な場面で、将来設計が変わることがあります。

それが「保険を見直す」タイミングなんです。

毎月の保険料を無駄にしないためにも、見直すことがとっても大切です。

いかがでしたでしょうか?

2回に渡って、「保険は何のために入るのか」「何の保障がどのくらい必要なのか」を説明しました。

自分に合った保険を考えるうえで、とても重要なお話でした。

ここまでのことを少しでも考えておけば、

保険無料相談に行っても、「不要な/高い保険を勧められた」ということにはなりません。

どんな保険商品を提案されても、「自分に合っているかどうか」自分で判断できるはずです。

次回からは、保険プランを組み立てるテクニックを説明します。

保険の特徴を利用し、コスパ良く、知れば得をするテクニックです。

ご期待ください♪♪

その経験から、保険の選び方について分かりやすくお伝えしていきたいと思います!

保険相談を受けていると、「自分にはどのくらいの保障が必要なのか分からない」というお悩みを持つ人が多いことを実感します。

漠然と「保険には入っておいた方がいい。みんな入っているみたいだし。」という感覚の人が多くて、

何のために保険に入るのか、という目的がはっきりしていない事が多いです。

保険は何のために入るのか、何の保障がどのくらい必要なのか、

自分で見つける方法をお伝えしていきたいと思います!

(前回のお話)保険は何のために入るのか

今回は「どのくらいの保障が必要なのか」について説明します!

★目次★

- 何の保障がどのくらい必要なのか?

- 国からもらえるお金「社会保障制度」

- 年齢が上がるにつれて必要保障額は下がっていく

- 次回は・・・

何の保障がどのくらい必要なのか?

保険を継続するためには、お金がかかります。

長いお付き合いになりますので、「保険は家購入の次に高い買い物」とよく言われますよね。

日々の生活をしていくのにはお金がかかるし、夢の実現のために貯金をしなければいけない・・・

「万が一のため」に加入する保険ですが、毎月払っていける保険料には限りがあります。

ここで、ぶっちゃけたことを言います。

保険で全部のリスクはカバーできません!!!

どんな不幸が起きても、困らないくらいの保険なんて、保険料が高すぎて無理です。

これに加入しておけば、何が起きても大丈夫!!しかも保険料はリーズナブル!!

そんなパーフェクトな保険なんてありません。

どんな不幸が起きた時が、一番経済的な打撃が大きいのか?

国からの補助はあるのか?補助を受けるための条件は何なのか?

自分の人生で起こりうるリスクに優先順位をつけて、

加入するべき保険は何なのかを考える必要があります。

国からもらえるお金「社会保障制度」

日本は憲法により、「最低限度の生活を営む権利」という生存権があります。

そのお陰で、保険に加入していなくても、「生きていける」のです。

「生活保護」がこれに当たります。

少ないけど、生活費がもらえて、プライバシーが保障された住居があります。

税金は免除だし、医療費も補助されるわけです。

でも、生活保護を受けると、自家用車は持てないし、豊かな生活はできないし、

子供は進学するのも難しくなります。

そんな人生なんてイヤですよね。

生活保護は避けたい。

大半の人がそう考えると思います。

その大半の人が、保険で備えようとするのは、「一家の稼ぎ頭が亡くなった時の、生活保障」ではないでしょうか。

その次に備えるとすれば、「大病や大怪我をした時の治療費、治療中の生活保障」だと思います。

国からの補助で、生活保護以外には「遺族年金」や「障害年金」、「高額療養費制度」があります。

民間企業の健康保険に加入している人は、「傷病手当金」があります。

また、子供が生まれれば「出産手当金」、「育児休業給付金」、「こども手当」etc

他にも、「失業給付」「不妊治療助成金」、「住宅ローン減税」などの助成金制度、

もしくは税金の優遇制度があります。

国からの補助や、社会保障を受けるためには、それぞれで条件がありますし、

手続き方法もそれぞれで異なります。

つい最近、不妊治療助成金の適用条件が変更になりました。

このように、常にアンテナを働かせておく必要はあります。

でも、せっかく利用できる制度ですから、何かある際には頼りたいものです。

死亡保険でも、医療保険でも、加入する時には「保険金額」を設定します。

保険金額や、保障期間によって保険料が決まります。

例えば、「稼ぎ頭が亡くなった時の生活保障」を考える時、

毎月の生活費+住居費+子供の教育費+その他の個人支出=必要保障額 となります。

これは、前回ライフシュミレーションを紹介しましたが、それで確認することができます。

国からの保障は「子供手当金」だったり、遺族年金があります。

稼ぎ頭が亡くなった場合は「配偶者が専業主婦(夫)だったけれど、働き始める」とか、

新しい手段も選択肢としてはあります。

住宅ローン返済中で、団体生命保険に加入していれば、ローン返済は免除になります。

そういった事を加味した後で、色々差し引いたものが、

「保険で備えるべき必要な金額=保険金額」となるわけです。

年齢が上がるにつれて必要保障額は下がっていく

上の図は一生でかかる金額をグラフで表しています。

※黄色の十字は、グラフの人が亡くなったことを意味します。

※その時に必要な金額は、その人の生活の仕方によって変わりますので、いつにどのくらい必要なのかはライフシュミレーションで確認しましょう。

0歳で生まれて、亡くなるまでの生活費や学費、その他全ての支出が含まれた金額なので、

最初がMAXになります。

教育で言えば、成長するにつれて、進級していくので、残りにかかる学費の総額は少なくなっていきます。

そのため、必要な金額は年齢が上がる毎に下がっていくので右肩下がりのグラフになります。

人生において、保険で備える金額は一定ではない、ということです。

将来に起こりうる不安を解消する手段の1つが保険です。

何も起きずに過ぎた年数、年月は「何もなくて良かったね。」という結果に過ぎません。

保険金額がずっと高いままだと、今後支払う保険料が無駄になってしまいます。

「保険は定期的に見直しが必要」とよく言われる理由です。

人生に想定外はつきもの。

時間が経過すれば夢や予定は変わります。

その時、自分の必要保障額は上がることもあるし、下がることもありえます。

もし、稼ぎ頭が死亡保険に加入した後で、

ローンを組んで住宅を購入したら(団体生命保険があるので家賃分の保障は不要になる)

子供が医者になりたいと夢を変えたら(もし稼ぎ頭が亡くなったら夢を諦めてもらう?)

子供は2人の予定だったけど、3人になったら(2人分の学費保障しか考えてなかったな・・・)

他にも色々な場面で、将来設計が変わることがあります。

それが「保険を見直す」タイミングなんです。

毎月の保険料を無駄にしないためにも、見直すことがとっても大切です。

次回は・・・

いかがでしたでしょうか?

2回に渡って、「保険は何のために入るのか」「何の保障がどのくらい必要なのか」を説明しました。

自分に合った保険を考えるうえで、とても重要なお話でした。

ここまでのことを少しでも考えておけば、

保険無料相談に行っても、「不要な/高い保険を勧められた」ということにはなりません。

どんな保険商品を提案されても、「自分に合っているかどうか」自分で判断できるはずです。

次回からは、保険プランを組み立てるテクニックを説明します。

保険の特徴を利用し、コスパ良く、知れば得をするテクニックです。

ご期待ください♪♪

2021年06月15日

なぜ保険に入るのか、その目的とは・・?

*来店型保険ショップで5年近く無料相談のカウンセラー経験があります。

その経験から、保険の選び方について分かりやすくお伝えしていきたいと思います!

保険相談を受けていると、「自分にはどのくらいの保障が必要なのか分からない」というお悩みを持つ人が多いことを実感します。

漠然と「保険には入っておいた方がいい。みんな入っているみたいだし。」という感覚の人が多くて、何のために保険に入るのか、という目的がはっきりしていない事が多いです。

保険は何のために入るのか、何の保障がどのくらい必要なのか、自分で見つける方法をお伝えしていきたいと思います!

今回のテーマは「何のために保険に入るのか」についてご説明します!

★ 目次 ★

家計の支出には住居費、食費、光熱費、水道代、ネット代、携帯代、美容代、服飾費、学費etc・・・

色々な支出の項目が存在し、それにかかる1か月あたりの金額や、年間の金額も個人によって様々です。

これらの支出は、収入によって賄われています。

収入が途絶えたり、減ったりすると今までと同じ生活を送ることが難しくなってしまいます。

収入が途絶えるのはどんな時ですか?

収入が減るのはどんな時ですか?

その時、足りないのはどんな支出項目でいくらくらいですか?

これらを自分ベースで考えることが、第一歩なんです!

家計簿を書いていない人も多いですが、この機会に毎月、何にいくら支出しているのか書き出してみましょう!

収入は誰が、毎月いくら稼ぐことで成り立っていますか?

それは毎月いくらですか?

収入は上がる見込みはありますか?下がる見込みはありますか?

それはどのくらい?いつ頃でしょうか?

これらは「ライフシュミレーション」といってFPに相談すると、

やってもらえる人生設計のシュミレーションになります。

自分や配偶者、子供、同居家族の年齢を入力すると、家族全員のシュミレーションが一括でできます。

まだ子供がいない夫婦でも、何年後に第一子、第2子が生まれたら・・という仮定でもOKです。

子供が公立、私立に進学するのかもシュミレーションすることで、

概算ですが教育費が総額どのくらいかかる見込みなのかを把握できます。

住居費や生活費を入力することで、おおよその支出をグラフ化します。

今の収入で足りるのか、足りない金額はいくらくらいなのかを把握することができます。

もし、足らない時期があれば、その時までにいくら貯金していくのかが分かりますので、

貯金をする目的をはっきりさせることができます。

やったことがない方は、是非やってみることをお勧めします。

保険無料相談をやっている所であれば、シュミレーションソフトを持っていますので、

相談することで、無料で説明を受けて、シュミレーション結果を印刷して持ち帰ることができます。

ライフシュミレーションは、ほぼ高確率で起こりうる家族の未来です。

ライフシュミレーションが出来たら、次は「万が一」の起こった時をイメージしていきます。

保険は、人生に何か起きて、将来的に生活できなくなる不安を解消するための手段です。

コンスタンスに稼いでいた収入が途絶えたり、減ったりする時はどんな時でしょうか?

イメージしてみてください。

夫、もしくは妻が病気やケガで仕事を休んだ/就労不能になった

夫、もしくは妻が亡くなった

夫、もしくは妻の治療費が必要になった

貯金をしないと、子供の大学入学費用や学費が払えない

退職したら、退職金や年金だけでは生活費にゆとりが持てない/足らない

色々な原因が思い浮かぶはずです。

それらの原因が起きた時、必要な金額が受け取れる保険に入っておけば、

これまで通りの生活ができる=安心 となるわけです。

これが「保険に入る目的」になります。

保険は「万が一」のことが起きた時、必要なお金を受け取れる「万が一の時のお守り」です。

ただし、すでに余裕のお金がたくさんある人には、保険は必要ありません。

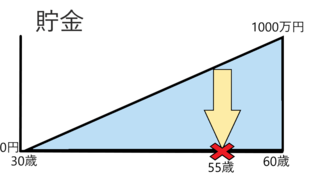

貯金は三角、保険は四角と言われます。

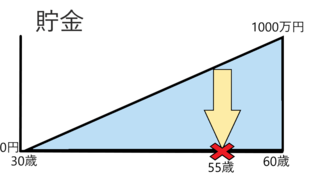

仮に、30歳〜60歳までの間、1000万円必要だったとします。

30歳時点で手元に1000万円の余裕な資金がある人には保険は必要ありません。

30歳から60歳になるまで定額で貯金をしたとします。

貯金額は一定額ずつ貯まっていくので三角になります。

それに対して、保険は30歳時点で1000万円の保障があります。

もし、55歳時点で万が一のことが起きた時は貯金では1000万円に足りないけれど、

保険であれば1000万円が受け取れるので四角といえます。

忘れがちなことですが、収入によって貯金は作られます。

もし、万が一のことが起きて収入が途絶えた時は貯金さえできなくなってしまうリスクがあります。

この1000万円の目的が「60歳定年までの収入保障」であった場合には、

定年60歳以降は収入が見込めないので不要となるわけです。

ただし、60歳を過ぎた時までに万が一のことが起きなかったとしたら、

貯金であればお金が残りますが、保険だと0円となってしまいます。

その時、「60歳以降も1000万円は必要」と思う人は多いはず。

でも、それは「30歳〜60歳までの生活保障」という目的から、

「60歳以降の生活保障」という目的へシフトしているんです。

保険で貯金をする方法もありますし、銀行口座へ積立したり、投資をしたりなど、

資産形成の方法はたくさんあります。

保険と貯金は、自分に合った方法とバランスで按分を考える必要があります。

今回は「何のために保険に入るのか」についてのお話でした。

次回は「どのくらいの保障が必要なのか」についてお話したいと思います!

その経験から、保険の選び方について分かりやすくお伝えしていきたいと思います!

保険相談を受けていると、「自分にはどのくらいの保障が必要なのか分からない」というお悩みを持つ人が多いことを実感します。

漠然と「保険には入っておいた方がいい。みんな入っているみたいだし。」という感覚の人が多くて、何のために保険に入るのか、という目的がはっきりしていない事が多いです。

保険は何のために入るのか、何の保障がどのくらい必要なのか、自分で見つける方法をお伝えしていきたいと思います!

今回のテーマは「何のために保険に入るのか」についてご説明します!

★ 目次 ★

- 家計のイメージはお財布

- ライフシュミレーションをしてみよう!

- お金がなくなった時をイメージしよう

- 貯金は三角で保険は四角

家計のイメージはお財布

家計の支出には住居費、食費、光熱費、水道代、ネット代、携帯代、美容代、服飾費、学費etc・・・

色々な支出の項目が存在し、それにかかる1か月あたりの金額や、年間の金額も個人によって様々です。

これらの支出は、収入によって賄われています。

収入が途絶えたり、減ったりすると今までと同じ生活を送ることが難しくなってしまいます。

収入が途絶えるのはどんな時ですか?

収入が減るのはどんな時ですか?

その時、足りないのはどんな支出項目でいくらくらいですか?

これらを自分ベースで考えることが、第一歩なんです!

家計簿を書いていない人も多いですが、この機会に毎月、何にいくら支出しているのか書き出してみましょう!

ライフシュミレーションをしてみよう!

収入は誰が、毎月いくら稼ぐことで成り立っていますか?

それは毎月いくらですか?

収入は上がる見込みはありますか?下がる見込みはありますか?

それはどのくらい?いつ頃でしょうか?

これらは「ライフシュミレーション」といってFPに相談すると、

やってもらえる人生設計のシュミレーションになります。

自分や配偶者、子供、同居家族の年齢を入力すると、家族全員のシュミレーションが一括でできます。

まだ子供がいない夫婦でも、何年後に第一子、第2子が生まれたら・・という仮定でもOKです。

子供が公立、私立に進学するのかもシュミレーションすることで、

概算ですが教育費が総額どのくらいかかる見込みなのかを把握できます。

住居費や生活費を入力することで、おおよその支出をグラフ化します。

今の収入で足りるのか、足りない金額はいくらくらいなのかを把握することができます。

もし、足らない時期があれば、その時までにいくら貯金していくのかが分かりますので、

貯金をする目的をはっきりさせることができます。

やったことがない方は、是非やってみることをお勧めします。

保険無料相談をやっている所であれば、シュミレーションソフトを持っていますので、

相談することで、無料で説明を受けて、シュミレーション結果を印刷して持ち帰ることができます。

お金がなくなった時をイメージしよう

ライフシュミレーションは、ほぼ高確率で起こりうる家族の未来です。

ライフシュミレーションが出来たら、次は「万が一」の起こった時をイメージしていきます。

保険は、人生に何か起きて、将来的に生活できなくなる不安を解消するための手段です。

コンスタンスに稼いでいた収入が途絶えたり、減ったりする時はどんな時でしょうか?

イメージしてみてください。

夫、もしくは妻が病気やケガで仕事を休んだ/就労不能になった

夫、もしくは妻が亡くなった

夫、もしくは妻の治療費が必要になった

貯金をしないと、子供の大学入学費用や学費が払えない

退職したら、退職金や年金だけでは生活費にゆとりが持てない/足らない

色々な原因が思い浮かぶはずです。

それらの原因が起きた時、必要な金額が受け取れる保険に入っておけば、

これまで通りの生活ができる=安心 となるわけです。

これが「保険に入る目的」になります。

貯金は三角で保険は四角

保険は「万が一」のことが起きた時、必要なお金を受け取れる「万が一の時のお守り」です。

ただし、すでに余裕のお金がたくさんある人には、保険は必要ありません。

貯金は三角、保険は四角と言われます。

仮に、30歳〜60歳までの間、1000万円必要だったとします。

30歳時点で手元に1000万円の余裕な資金がある人には保険は必要ありません。

30歳から60歳になるまで定額で貯金をしたとします。

貯金額は一定額ずつ貯まっていくので三角になります。

それに対して、保険は30歳時点で1000万円の保障があります。

もし、55歳時点で万が一のことが起きた時は貯金では1000万円に足りないけれど、

保険であれば1000万円が受け取れるので四角といえます。

忘れがちなことですが、収入によって貯金は作られます。

もし、万が一のことが起きて収入が途絶えた時は貯金さえできなくなってしまうリスクがあります。

この1000万円の目的が「60歳定年までの収入保障」であった場合には、

定年60歳以降は収入が見込めないので不要となるわけです。

ただし、60歳を過ぎた時までに万が一のことが起きなかったとしたら、

貯金であればお金が残りますが、保険だと0円となってしまいます。

その時、「60歳以降も1000万円は必要」と思う人は多いはず。

でも、それは「30歳〜60歳までの生活保障」という目的から、

「60歳以降の生活保障」という目的へシフトしているんです。

保険で貯金をする方法もありますし、銀行口座へ積立したり、投資をしたりなど、

資産形成の方法はたくさんあります。

保険と貯金は、自分に合った方法とバランスで按分を考える必要があります。

今回は「何のために保険に入るのか」についてのお話でした。

次回は「どのくらいの保障が必要なのか」についてお話したいと思います!

2021年06月10日

妊娠に備えて加入するべき医療保険とは

*来店型保険ショップで5年近く無料相談のカウンセラー経験があります。

その経験から、保険の選び方について分かりやすくお伝えしていきたいと思います!

☆目次☆

- 妊娠する前に医療保険に加入するべき理由

- 女性用の医療保険ってどうなの?

- 終身型と定期型について

- 無料の保険相談を利用するメリット

- 筆者の場合は・・・

妊娠する前に医療保険に加入するべき理由

医療保険は、病気やケガで入院や手術をした場合に、給付条件について保障されるタイプがほとんどです。

0歳から加入できて、一生涯で保険料が変わらずに保障される商品もあるので、例えば社会人になったら加入を検討することをお勧めします。

ほとんどの保険は、3か月以内の通院や診察、5年以内の入院や手術歴、2年以内の健康診断結果について健康状態を記入する「告知書」とよばれる書類が、契約を申し込む時に発生します。

保険会社は健康状態の申告を確認して加入可否を判断します。

深刻な障害や病気の経歴があると、加入を断られることもあります。

もしくは、加入は認められるけれども、引き受け条件を提示される場合もあります。

例えば、すてに妊娠中であった場合には、「その子供の妊娠や出産については保障対象外」になってしまう場合がほとんどです。

ほとんどの医療保険は、無条件で加入した場合には妊娠に関わる病気や異常分娩に対して保障されます。

妊娠高血圧症や妊娠糖尿病、切迫早産、流産、帝王切開 etc・・・入院や手術をした場合には給付金が支払われます。

仮にその子供の妊娠中や分娩で上記のようなことが起きた場合には、出産後に保険に加入しようとすると告知書に状況を記入しなくてはならなくなります。

そうなると、「3年は妊娠や分娩について保障されません」となってしまうことがほとんどです。

場合によっては3年ではなく5年になることもあり、2人目以降の入院や手術に対しても保障対象外となってしまいます。

妊娠を希望する女性にとっては、3年でもかなり長いと感じます。

保障される年数に到達するまで待っていると、タイミングを逃してしまうことにもなりかねません。

特に母子の健康状態に異常がなくともありえる「帝王切開」ですが、これも告知事項に該当し、将来の引き受けに条件がついてしまうことが多いです。

女性用の医療保険ってどうなの?

女性用医療保険も、「女性疾病特約」が付いているので、その部分に対して保険料がかかります。

同じ年齢・性別・同商品で保険料が高い順に並べると、

日額5千円プラン < 日額5千円+女性疾病入院日額5千円プラン < 日額1万円プラン となります。

女性疾病で入院した場合にはお得な保険と言えますが、男性でもかかる病気で入院した場合は損な保険とも言えます。

ただ、男性疾病特約がある保険はまずないので、「女性だけの」という特別感はあります。

「子宮ガン・乳がんが身内にいるから心配」という方は検討してみても良いかもしれません。

終身型と定期型について

終身型は一生涯で保障され、定期型は契約期間限定で保障されます。

年齢が若い人ほど保険料が安いので、そのまま保険料と保障内容が変わらずに続く終身型はおススメです。

定期型は契約期間を更新すると、保険料が年齢で再計算されるので前契約よりも保険料は高くなります。

その為、メインの保障は終身型にした方が安心です。

定期型は一定期間の間で「上乗せ保障」として備えるのに適しています。

例えば不妊治療や妊娠分娩に備えて5年や10年の定期型を使って+α 手厚く備える方法もあります。

妊娠を希望しなくなったタイミングで解約すれば、メインで備えた終身型医療保険だけが残ります。

保険会社によって保障内容や保険料が違うので、会社を分けるのも良いです。

ただ、給付請求をする時に医師に記入してもらう書類があり、「証明書代」を請求される医療機関が多いです。

会社を別にした分だけ、証明書が必要になりますので、手間も費用もかかるのが懸念点と言えるかと思います。

保険相談を受けていると、「新しい商品が次々と出るから定期型の方が良いの?」と質問されることがあります。

確かに、保険の契約更新する間際に、保険会社から案内通知が届くので、そのタイミングで更新するか、新しいものに変えるか考えるチャンスがあります。

ただし、「健康状態に問題なければ」というリスクがあります。

今は健康でも、更新する時は分かりません。

新しい保険の方が引き受け条件が悪くなれば、保険料が高くなることを承知で契約更新することになりえます。

終身型に加入していても、自分の好きなタイミングで他商品を検討することは可能です。

より良い商品がみつかって、好条件で契約が成立したら、前の契約を解約すればOKです。

無料の保険相談を利用するメリット

無料の保険相談では、保険のプロに相談できる安心感があります。

複数の保険会社や商品を扱っている所に相談することで、色々な保険商品を同時に比較検討できます。

何度利用しても、何時間かかっても、相談料は無料です。

保険を申し込み、契約が成立した場合に、保険会社からその相談員や企業に報酬が支払われる仕組みになっています。

その場合も相談した側に費用負担はありません。

医療保険は特約が多いので、何が自分にとって必要なのかを自分で調べるのは大変過ぎて、途中で挫折してしまいがちです。

ここまで説明したポイントを押さえてから相談すると、ぐっと検討が楽になるはずです。

過去に入院した・手術したことがある、治療中の方で心配な人は、健康状態を事前に申告して、複数保険会社で加入可否や、引き受け条件有無を確認する「事前審査」ができます。

相談する時は、1年以内に受けた直近の健康診断結果表を持参するとスムーズです。

普段から薬を処方されて飲んでいる人は、お薬手帳を持参した方が告知書を記入する時に役立ちます。

事前審査は、自分の健康状態を審査してもらうことで、引き受け条件が良いものをピックアップし、その中から検討する方法です。

保険のプロに是非、頼ってみてください♪

筆者の場合は・・・

ちなみにこの記事を書いている筆者は25歳の時に、男女兼用の終身型医療保険(日額5000円プラン)に加入しました。

保険料は60歳で払い終えるようにしているので、それ以降は毎月保険料を支払わなくても保障は一生涯で続きます。

契約成立した翌月に、通勤途中で転倒し骨折、ボルトを入れる手術をしたのです・・・。

自分でも驚きました。人生って何が起きるか分からないことを実感しました。

通勤途中だったので、通勤災害として労災保険から入院や手術の費用を支払ってもらったので自己負担は0円。

健康保険からの傷病手当で、2/3の収入保障が貰えたので、働けない期間があっても家賃や光熱費を払うこともできました。

医療保険からも入院と手術で給付金が貰えて、実質1/3の収入保障くらいになったので本当に助かりました。

参考にしてもらえたら嬉しいですw