ふるさと納税の主旨

ふるさと納税は、「育ててくれた故郷を離れ都会で働く人々の故郷への恩返し」という主旨から導入された地域振興への税還元措置で、故郷や応援したい自治体に自由に寄付(「寄付金控除」適用)ができるようにしたものです。

ふるさと納税は、自治体が提示するプランやお礼の品を指定(寄付)できます

ふるさと納税は、地域が提示するお礼の品(地域の名産品など)を指定して寄付できる制度です。

地域が提示するお礼の品は、「ふるなび」や「さとふる」などに紹介されています。

ふるさと納税による寄付額は所得税と住民税で大半が還付されるお得な制度

通常の「市町村等への寄付」は、2,000円を超える部分については「寄付金控除」として他の「社会保険料控除」などと同じく課税対象から除かれる税優遇措置ですが、「ふるさと納税」は、確定申告によって2,000円を超える部分は「所得税の還付」と「翌年度の住民税の税軽減」という形で、両者合わせるとほぼ全額還元されるというお得な制度です。(但し、税優遇を受ける寄付金額は、本人の所得水準と家族構成により上限があります。)

還元の仕組みは、例えば、課税所得(※1)が310万円で寄付金額が上限以内の場合、「寄付金額」から「2000円」を差し引いた金額に対し、「所得税で10%(※2)」、「住民税で90%」が還元され、合わせて「100%」が還元されるというものです。(具体的な制度と求め方は後述)

※1.課税所得とは、「所得※3」‐「所得から差し引かれる控除項目」の金額で、「所得から差し引かれる控除項目控除」とは、「社会保険や基礎控除等の所得から差し引かれる金額」のことをいう。

※2. 各課税所得での所得税率

※3. 「所得」とは

・給与「所得」の例でいうと次の算式で求められます。

「給与収入(賞与等を含む)」‐「所得控除」=給与「所得」

(例)給料収入が600万円の場合、下表による次の計算から426万円の「所得」となります。

所得控除額 : 600万円×20%+54万円=174万円

給与「所得」: 600万円‐174万円=426万円

所得税の還付額と住民税の軽減額の求め方(制度)

ふるさと納税の確定申告による税の還付額や軽減額は、次のような算式により求められます。

○所得税の控除額(還付額)

還付額=(寄付金‐2000)×本人の所得での所得税率(※1)×1.021

○住民税の控除額(軽減額)

基本分 + 特例分

軽減額={(寄付金‐2000)×10%} + {(寄付金‐2000)×(90%‐所得税率×1.021)}

まとめると、「(寄付金‐2000)×約95% 」となり、ほぼ「95%」が次年度の住民税の軽減に反映されることになります。

[課税所得310万円の人が5万円のふるさと納税を利用した場合の計算例]

但し、税の還元には所得、家族構成による寄付額の上限額がある

ふるさと納税には、行う人の給与収入等と家族構成によって全額控除となる控除上限額があります。

年間での寄附金額が、控除上限額を超えた場合、超えた金額は、自己負担になります。

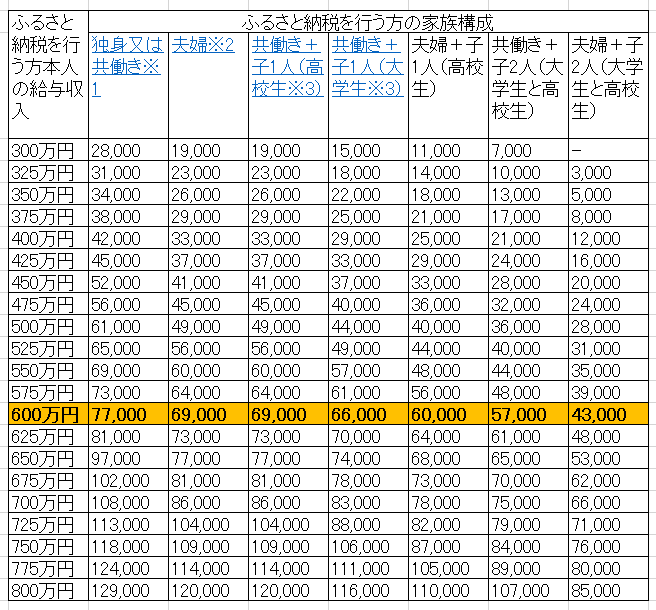

下記の表は、自己負担額の2,000円を除いた全額が所得税及び住民税から控除される、ふるさと納税額の目安表です。

この目安表は、社会保険料控除額を給与収入の15%と仮定して設定していますが、医療費控除などの他の控除を含めていませんので注意してください。

具体的な計算はお住まいの市区町村にお問い合わせください。

なお、確定申告不要の「ふるさと納税ワンストップ特例制度」もある

なお、確定申告の不要な給与所得者等が、確定申告を行わなくても寄附金控除が受けられる「ふるさと納税ワンストップ特例制度」があります。

これは、都度各自治体に特例の適用に関する申請書を提出する必要があります。

但し、他のことで確定申告する場合は、これらについて再度ふるさと納税の控除を受ける手続きが必要になります。

従って、 毎年、何らかの確定申告を考えている方にはあまりおすすめできないところがあります。

ふるさと納税により住民税に紐づく料金の負担軽減にも効果あり!

ふるさと納税による住民税の軽減で、住民税を算定基礎とする国民健康保険料、介護保険料、児童手当や保育料、高校の授業料などの負担軽減にも繋がる場合が多くあります。

返戻品は、寄付額の3割以下の地場産品に限定と規制されたが、なお魅力あるふるさと納税

昨年、過剰な返戻品に対し趣旨に反するとして規制がなされました。

返戻品は、寄付額の3割以下の地場産品に限定するというものです。

例えば、5万円の寄付額に対しは、その30%に当たる15000円以下の売価のものを返戻としなければならなくなりました。

売価の設定をどう見るかは別として、例え15000円の返戻品であっても、寄付額5万円のうち、48000円は還元されるため、実質2000円で手に入ることになります。

また、その他のメリット(住民税軽減による社会保険料や教育費の低減等)も享受できる可能性も高いので、依然としてふるさと納税は魅力ある制度と言えます。

但し、年金所得のみの場合や住民税非課税の方はメリットが乏しいので注意が必要

所得税及び住民税の納税額が薄い場合には、ふるさと納税による還元原資が乏しいので還付金等のメリットが出ない可能性が高くなります。

従って、年金所得のみの場合や住民税非課税の方はメリットが乏しくなる可能性がありますので注意が必要です。

関連する下記の記事もご覧いただければ幸いです。

確定申告

- 確定申告|サラリーマン・年金者で確定申告すると得な人

- 確定申告|株式等の譲渡損益・配当の賢い還付申告の仕方解説

- 確定申告と異なる住民税の課税方式選択で株式投資を節税しよう!

- 確定申告|1月はe-Taxで還付申告の準備をしよう!

- 確定申告|風水害等の被災は所得税等の税優遇や免除が受けられる!

- e-Taxを使えば還付金の有無確認が容易、是非挑戦を!

- 手軽なe-taxを使って確定申告の試算で還付金の有無をチェック

近所の税理士を探している方はコチラ

価格: 2,940円

(2020/2/5 11:53時点)

感想(83件)

あっという間にかんたん確定申告 令和2年3月16日締切分 [ 山本 宏 ]

価格: 1,518円

(2020/2/5 11:54時点)

感想(2件)

【このカテゴリーの最新記事】

- no image

- no image

- no image

- no image