相次ぐ保険料の値上げ、最長保険期間の短縮化で火災保険が家計を圧迫、火災保険の見直しが非常に重要に!

保険料は大きく値上がりし、最長保険契約期間も35年から10年に、そして5年に短縮されようとしています。

このような中で火災保険の家計支出に占める位置づけは大きく変わりました。

いまや、火災保険は、薦められるままの加入時代から、コストパフォーマンスが良く自分にあったものを見極める峻別の時代に入っています。

従って、峻別には、火災保険をよく理解して、自分の家族や生活状況にあった火災保険の内容にし、かつ、最も自宅に有利な保険会社を選ぶことが必要となります。

?T.火災保険の基礎知識

火災保険にはどのような種類やタイプがある?

1.火災保険の種類:「火災保険」と「地震保険」の2種類

マイホームを守る保険には、「火災保険」と「地震保険」 の2種類があります。

いずれも、家や家財に対する補償保険ですが、補償を受けるための事由に大きな違いがあります。

家や家財に損害があっても、それが地震が元で引き起こされたものであれば、「火災保険」では補償の対象にはなりません。

従って、地震に起因する火災や水災、倒壊等による建物や家財の被害の補償を受けるためには、「地震保険」に加入することが必要になります。

1)「火災保険」の補償内容はプラン選択で決まる

「火災保険」は、火災や台風、大雪、落雷などの自然災害のほか、破裂や爆発など日常生活でのさまざまな原因で被った「建物」や「家財」の損害を補償します。

但し、地震が元で生じた火災や水災、倒壊等による家や家財の損害は補償の対象にはならないことに注意が必要です。

「建物」の補償内容の決め方

「建物」の補償内容は、「火災」、「落雷」、「破裂・爆発」を基本とするプランが主流で、ここに「水災」、「風災」、「ひょう災」、「雪災」などの自然災害や、「盗難」や「水濡れ」、「破損・汚損」などの被害を希望に応じて選択します。

「家財」の補償内容の決め方

「家財」の補償内容は、基本的に建物と同じですが、保険対象(建物内にある家具や家電、衣服、高額な貴金属や美術品など)の補償範囲は、保険会社によって異なるので契約時に要件を確認しておく必要があります。

なお、家財の破損・汚損補償には、こぼしたコーヒーの事故でパソコンが故障した場合に保険金を請求できることもあるので注意が必要です。

2)「地震保険」の補償内容には選択幅なし!

「地震保険」は、地震もしくは噴火またはこれらによる津波を原因とする火災、損壊、埋没または流失による家や家財の損害を補償します。

火災保険と違い、補償内容を選択することはできません。

「地震保険は火災保険とセットで加入する保険で、基本的には火災保険契約時に自動的に付帯されます。

なお、「 地震保険」はどの損害保険会社も内容は同じ で、保険料も同じ金額となっています。

2.「火災保険」「地震保険」の対象は「建物」と「家財」

火災保険も地震保険も保険対象は「建物」と「家財」が別になっています。

(※「建物」には、建物本体のほか門や塀、車庫、物置、設置済みのアンテナなどが含まれます。)

従って、いずれの保険も、契約時に保険の対象を「建物」「家財」のどちらか、または両方にするかを選びます。

1)「火災保険」の契約の仕方には3パターンがある

・[建物]のみを対象に契約する

・[家財]のみを対象に契約する

・[建物]と[家財]の両方を対象に契約する

従って、[建物]と[家財]を別々の会社で契約することができます。

2)「地震保険」は「火災保険」とセットでしか契約できない。この為、「地震保険」の契約の仕方には3パターンがある

地震保険は、単独では契約できず、火災保険とセットでしか契約できません。

火災保険と同様、契約の仕方は、次の3つの方法があります。

・火災保険の[建物]に地震保険の[建物]をセットで契約する

・火災保険の[家財]に地震保険の[家財]をセットで契約する

・火災保険の[建物][家財]に地震保険[建物][家財]をセットで契約する

従って、 火災保険に加入していれば、追加で地震保険に加入できます。

なお、 「建物」と「家財」は、別会社で契約することは可能です。

3.火災保険と地震保険の「保険金額」の決め方

1)火災保険の「保険金額」

◎[建物]の保険金額は、保険会社が評価した金額で決定される

火災保険[建物]の保険金額は、建物の購入額や、自分の希望金額では決められず、保険会社が建物を構造や建築年・建築価額や面積・所在地などを基に評価した金額です。

例えば、5000万円の戸建物件で土地3000万円、建物2000万円の場合、土地は保険の対象にはならないので、建物分の2000万円程度が保険金額となります。

◎[家財]の保険金額は自分が希望する申告金額で決定される

火災保険[家財]の保険金額は、希望する保険金額の申告で決めるのが一般的。

2)地震保険の保険金額は火災保険金額の30〜50%で決まる

◎[建物]及び[家財]の保険金額

地震保険の保険金額は、火災保険の保険金額の30〜50%の範囲内で決められます。

例)火災保険[建物]の保険金額が2500万円の場合、地震保険の保険金額は750万〜1250万円となります。

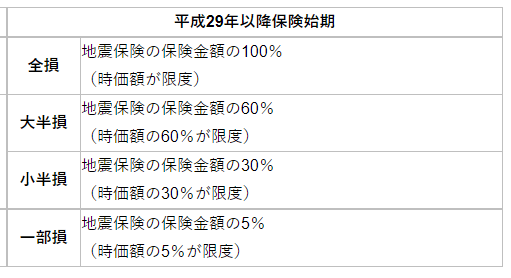

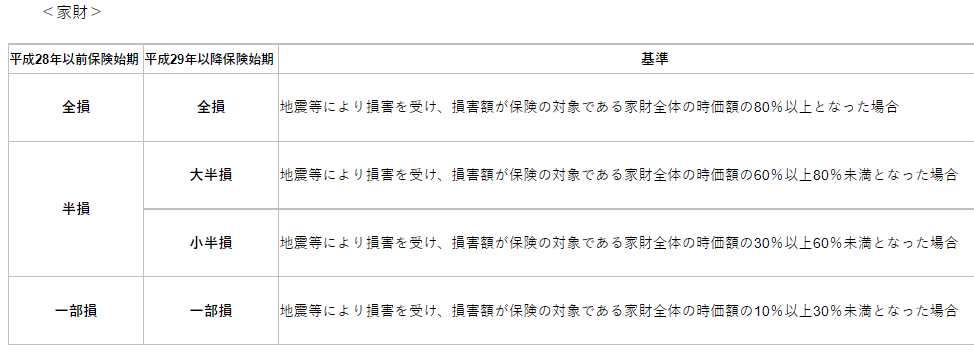

なお、地震での損害程度は全損、大半損、小半損、一部損の4つで認定され、その認定に応じて保険金額の100%、60%、30%、5%が支払われます。

なお、損害程度は[建物][家財]によって異なる点にも注意が必要です。

4.火災保険料は補償内容と保険金額で決まる

1)火災保険の保険料には各社間でばらつきがある!

火災保険の保険料は、保険金額と補償内容、及び、住居地の地域や契約年数などの諸条件によって保険会社の基準により決定されます。

従って、保険会社によって、水災や雪災が起きやすい地域認定や免震・耐震構造認定が異なり保険料がばらつきます。

なお、「火災保険」には「掛け捨て」と「積立」タイプがあるが、掛け捨てが主流です

「火災保険」には、「掛け捨てタイプ」と、満期返戻金などが戻ってくる「積立タイプ」がありますが、保険料が安く抑えられる「掛け捨てタイプ」が一般的です。

「積立タイプ」は、満期時に満期返戻金や契約者配当金(積立部分の運用益が予定利率に基づく運用益を超えた部分)が支払われるもので、 補償範囲やサービス内容は、大きな違いはありません。

| タイプ | 特徴 |

|---|---|

積立 |

「積立タイプ」は、積立分が必要なので「掛け捨て型」の火災保険よりも 保険料が高くなります。 また、満期返戻金を受け取るためには、保険料を全て支払っていることと途中で解約や終了せずに満期を迎えることが必要となります。 更に、家が全焼などして保険金額全てが支払われると契約が終了し、満期返戻金を受け取ることができません。 また、満期返戻金や契約者配当金、保険料を支払う方と返戻金を受け取る方が同じである場合は一時所得として所得税がかかります。 異なる場合は贈与税の対象となります。 更に、積立型の火災保険を相続して名義変更を行う場合には相続人全員の承諾が必要となります。 |

掛け捨て |

「掛け捨てタイプ」の火災保険のメリットは、保険料が安いことです。 また、保険期間中に転勤などで引越しで解約をしなければならないことがあっても、掛け捨てタイプの解約返戻金は、未経過分の保険料相当が返戻されます。 |

2)地震保険の保険料は各社間で差異はなし!

地震保険の保険料は、保険金額と諸条件(建物の構造や地域)により大きく異なりますが、どの会社でも同じとなります。

5.保険契約期間は短縮化傾向にある

2022年10月以降、保険期間は1年契約で5年が最長に!

現在の火災保険の保険期間は1年契約が基本で、最長10年までです。「以前は住宅ローン返済期間と同等の35年契約が多かったが、自然災害の多発により、現在は10年が最長となっているが、さらに、2022年度に最長5年に短縮される見通しです」

?U.火災保険で後悔する(損する)ケースとは

大抵は、火災保険の基礎知識、加入内容への理解と認識不足が要因となります!火災保険の基礎知識や契約内容に対する理解や認識が不足していると、加入していた火災保険に後悔したり、かけてきた保険料に無駄があったと悔やむようなことになりかねません。

〈火災保険で後悔や損したと悔やむケース〉

火災保険で後悔したり、損したと悔やむケースは次のようなことが想定されます。

1.火災で家を焼失したが、原状回復に必要な保険金が受けられず、資金が不足した!(補償金不足)

原状回復に必要な保険金設定になっていないと、万一の際、原状回復の資金に不足が生じることになります。適正な保険金設定のミスと言えます。

2.地震による火災で家を焼失したが、地震保険かけ忘れで保険金は受けられなかった!(地震保険かけ忘れ)

地震が起因の火災や損壊、或いは、津波による水害等一切の家屋の損害は、火災保険」の補償対象にはなりません。

地震が起因の家屋の損壊は、「地震保険」でのみ補償対象になります。

従って、火災保険とは別に「地震保険」をかける必要があります。

3.大雨で床上浸水の損害を受けたが、「水災」の付保なしで保険金が受けられなかった!(補償対象洩れ)

火災保険は、「火災」だけでなく、「落雷」や「台風による被害」、「水害」など、幅広い損害原因に対して補償が受けられますが、それぞれの損害原因を補償対象として付保していなければ、補償が受けられません。

従って、大雨による水害被害であれば、「水災」を付保対象に設定しておく必要があります。

4.高台の住居に「水災」を付保したが、40年経つも水害なく、高い保険料を払ってきた!(付保選択の無駄)

起こりうるリスクの大きさに見合った補償内容にしていなければ、保険料に無駄が生じます。

火災保険は、損害が発生しなければ保険料は掛け捨てとなります。

従って、リスクに見合った補償内容として費用支出を押さえることが必要です。

5.火災で焼失したが、損保2社から掛けた保険金が受け取れなかった!(実損以上の保険金は受け取れない)

同一建物に二社の火災保険をかけても両社からの保険金は、実損以上の保険金は原則受けとれません。

従って、原状回復に必要な額を受け取る火災保険はかけると結果して無駄になります。

6.突風で塀と門扉が壊れたが、保険金請求できることを知らずに請求しなかった!(請求漏れによる損)

火災保険の補償対象が火災だけだと思い込んでいたり、付保内容を理解していなかったために、保険金請求ができるのに行使しなかったり、過少請求して済ます場合があります。

7.他社の方が保険料が安いのに高い保険料を払い続けた!(損保会社の違いによる損得)

損保各社の政策や地域に対する災害率の見方等の違いにより同一物件(建物・家財)、同一保険内容・保険金額であっても保険料が異なります。

従って、比較しなければ、高い料率の損保会社と契約を続けて高い保険料負担を払い続けることになりかねません。

8.保険料が安くなる仕組み(保険期間最長化や払い込み一括化)を利用しないロス!(軽減の仕組み知らず)

保険期間を極力最長化し、払い込み方法も一括化を選択すると保険料が割り引かれます。

以上のように、火災保険の基礎知識や契約内容に対する理解や認識が不足していると、後悔したり、悔やむようなことが起こりかねません。

火災保険料の高騰化が進む中で、何もなければ掛け捨てとなる火災保険には、将来に後悔しないよう留意する必要があります。

?V.火災保険で後悔(損)しないためのチェック事項

?U.の「火災保険で後悔する(損する)ケースとは?」を踏まえて、ご加入の火災保険について、以下のような視点で問題点がないかどうかご確認されることをおすすめします。1.「保険金額」は「新価」基準設定になっているか?

万一、火災等でマイホームを焼失した場合に、受け取る補償金が原状回復(新築)に十分な金額であるかどうかは、契約時の「保険金額」がポイントになります。1)「保険金額」は「保険価額」に基づいて設定される

建物や家財などを金銭で評価した額(保険事故が発生した時に被ると見込まれる損失額の最高見積額)を 「保険価額」と言います。「保険金額」は、その 「保険価額」に一定の比率(付保率)を乗じて算出した金額を言います。

この 「保険金額」は、保険事故によって損失が発生した場合、保険会社が契約者に支払う 「最高限度額」となります。

なお、大抵は、 「保険価額」=「保険金額」として設定されます!

2)「保険価額」の評価方法には「新価」と「時価」基準がある

「保険価額」の評価方法には、 「新価」による方法と 「時価」による方法があります。

「 新価」は、同等の建物や家財を新たに建築あるいは購入するのに必要な金額で評価する方法です。

「 時価」は、建物や家財などの現在価値を言います。

従って、同等の建物や家財などを新たに建築あるいは購入するのに必要な金額から、「経過年数による価値の減少と使用による消耗分」を差し引いた金額で評価します。

従って、「保険金額の元になる「保険価額」を「新価」による方法で見積もるか、「時価」による方法で見積もるかによって「保険金額」の性格は大きく異なります。

3)「保険価額」は、「新価」(再調達価額)基準が適切

火災保険契約は、一般的には、「新価」(再調達価額あるいは再取得価額とも呼ばれます)で行われます。

新築住宅の「保険金額」は、「新価」(再調達価額)で設定するのは当然ですが、問題は、中古住宅の購入時や、長年経過後の契約の更新時における評価額の再設定です。 一般に、木造一戸建ては、20年で建物価値がなくなるなどと言われるため、不動産流通価格と同様に古くなった建物は、保険金を低く設定するものと考えがちです。 しかし、火災保険では、あくまで、その建物を再築できる金額で保険金額を設定することができます。 たとえば、老朽化が進んだ中古住宅でも、現時点での再築には2,000万円必要であれば、保険金額も2,000万円で設定できます。4)契約更新時には、「新価」そのものの見直しが必要!

火災保険を契約して数十年経てば、建築相場も変わっており、20年前では2,000万円で同等の建物が再築できても、更新時には、3,000万円が必要になっておれば、3,000万円の「保険金額」を設定しないと、万一の時に、再築できる「保険金額」を受け取れなくなります。 このように、契約更新時には、その時の相場で「新価」を決めないと、被災時に同等の建物が再築できる十分な保険金を受け取ることができません。5)「新価」であっても「保険金額」が適正でないと損になる!

正しい「新価」で保険金額を決めないと、以下の場合のように損します。?@「新価」に満たない「保険金額」設定は、「一部保険」と見做され、保険金が「比例てん補」される場合がある

「新価」(再調達価額)に満たない「保険金額」の場合は、建物の一部にしか保険金をかけていない「一部保険」と見做され、保険価額に対する保険金額の割合で保険金が削減される「比例てん補」が行われることがあります。 その場合は、損害の全額をカバーすることができなくなる恐れが生じます。?A「新価」以上の「保険金額」設定は「超過保険」と見做され、超過分は不支給となる

「新価」(再調達価額)以上の保険金額(超過保険という)を設定していても、超過分は原則として保険金は支払われません。 これは、失ったものの価値を超える保険金を受け取ることを防ぐためです。 従って、保険契約更新毎に、保険金額の見直しを検討することをおすすめします。2.火災保険とは別に「地震保険」を掛けているか?

「火災保険」では、地震が起因の火災や家屋の損壊、津波による水害等は、補償の対象にはなりません。 従って、 地震が起因の火災や家屋の損壊、津波による水害等による損害に保険を掛けたい場合は、「火災保険」と同時に「地震保険」をかけることが必要です!1)「地震保険」は単独では契約できず、「火災保険」とのセット契約となる

「地震保険」は、火災保険に付帯する契約になるため、単独では契約できません。 従って、火災保険契約会社と別の会社に地震保険を申し込む事はできません。 これは、地震は甚大な被害を広範囲にもたらす可能性があるため、政府が再保険することで保険会社等の負担を軽減できるようにしており、火災保険の付帯契約とすることでコスト負担を抑えるためです。2)「地震保険」の補償内容はどの損保会社も同じ

「地震保険」は、政府と民間の共同運営の色彩が濃い保険です。 このため、どこの保険会社で加入しても補償内容は同じです。(火災保険の特約で違いがあります。)

3)地震保険の保険金額は火災保険の30%〜50%が原則

「地震保険」の保険金額は、セットで契約する「火災 保険」の 保険金額の30%〜50%の範囲内で設定が原則です。 また、建物は5,000万円、家財は1,000万円が限度となります。4)地震災害による補償額を再築に必要な額に引き上げたい場合は、火災保険での特約を利用!

地震による損害で建物の再建に必要な金額を保険金として受け取りたい場合は、火災保険の特約に「地震保険上乗せ補償」の制度があれば、火災保険料が高くなりますが、それを利用することになります。3.「火災保険」の補償内容に「水災」や「風災」等を含めているか?

「火災保険」といっても、「火災」だけの補償に限定されたものではなく、火災のほかに、「落雷」や「水害」、「風雪」等による損害も補償の対象となり、保険によっては「水漏れ」や「盗難」などの被害も対象になる場合もあります。1)契約した補償内容にある損害でないと保険金は受けられない

「火災保険」では、火災以外に、台風、雷、水害などの自然災害による損害や、盗難や破損などの損害に補償を受けるためには、それらを補償内容に付保し、それに見合う保険料を納めることが必要となります。 従って、 台風等による建物損壊に損害補償を受ける為には、「風災」を、豪雨などによる床上浸水に損害補償を受けるためには、「水災」を補償内容に付保しなければなりません。2)補償範囲は、極力、全てが望ましい。(範囲を限定すれば保険料を抑えることができる)

火災保険の補償対象項目には、下表のようなものがあります。 これらは、損保各社によって火災保険の「○○プラン」に入れたり、「自動セット項目」にしたり、追加選択できる「オプション」にしたり様々です。なお、 補償範囲は、「建物」、「家財」別に決めることになります。

| 補償範囲 | 必要度 |

| ?@火災、落雷、破裂・爆発 | ◎ |

| ?A風災・雹災・雪災 | ◎ |

| ?B水災 | ◎ |

| ?C建物外部からの物体落下・飛来・衝突等 | 住環境で判断△ |

| ?D漏水などによる水漏れ | 住環境で判断△ |

| ?E騒擾・集団行動等に伴う暴力行為 | 住環境で判断△ |

| ?F盗難による盗取・損傷・汚損 | ◎ |

| ?G不測且突発的な事故(破損・汚損など) | 住環境で判断△ |

4.補償内容は、建物構造や地域特性等から見てリスクに見合ったものになっているか?

補償内容の対象範囲を広げれば、その分、保険料は高くなります。 火災保険料の高騰化が進む中、何もなければ掛け捨てとなる火災保険は、できれば、必要性の少ない補償を外して保険料を抑えたいものです。たとえば、「水災」補償は、豪雨などにより床上浸水した場合の補償ですが、マンションの高層階や一戸建てでも高台に住んでいる場合 は、 対象外とする選択肢もあります。

5.建物及び家財に保険金をかけ過ぎていないか?

1)再調達価額以上の保険金を掛けても受け取れる保険金は「再調達価額」が限度!

火災保険で受け取れる保険金の上限額は、あくまで建物または家財の「再調達価額」です。

つまり、その建物を再度建て直すのに必要な「再調達価額」が、3000万円であれば、6000万円の保険金をかけても、万一の際は、最大3,000万円の保険金の受け取りになります。

従って、3,000万円分の保険料支払いは無駄だったことになります。

2)2社の火災保険に加入していれば、両者からの受取総額は「再調達額」が限度となる

2社に同一建物の火災保険を掛けていた場合、受け取れる火災保険金の総額は、建物の「再調達額」が限度となります。

例えば、3,000万円の再調達額の建物に、2社に3,000万円ずつの火災保険を掛けていても、万一の際に受け取れる保険金額は、最大3,000万円が限度となります。

従って、仮に両方の保険会社へ保険金申請して、両社から保険金を受け取っても、後から保険会社同士のネットワークで重複支払いだったことが判明し、過払い分は回収されることになります。

この場合、2社の保険金支払額は、保険金額に応じて按分することになるので、この場合、1500万円ずつとなります。

このように再調達額以上の火災保険を掛けて保険料を支払っても無駄になります。

また、火災保険加入の際、他社の保険加入状況を告知する必要があるので、告知義務違反と判断され契約が解除されることももあり得ます。

6.請求権があるのに気づかず請求洩れしていないか?

1)「強風や大雨などによる損害や建物本体でない部分の損害は保険の対象にならない」との思い込みによる不請求は「損」です!

台風や豪雨災害時ばかりでなく、通常の強風や大雨などで建物に損壊があった場合でも、当然火災保険の補償対象となります。

また、建物に大きな損壊がなくても、雨漏りやドア・窓の損傷、調理台やテレビの故障、建物に付帯するエアコンの室外機や風呂の給湯器、門や塀、倉庫や車庫などに損害があった場合でも、火災保険(地震が起因の時は地震保険)の補償が受けられ場合があります!

「建物」には、建物本体だけでなく付随する設備も補償対象となります。

建物に付随する設備とは、「建物についていて動かせないもの」全般を指し、次のようなものが該当します。

・「塀や門」

・「倉庫や物置・車庫」

・「浴槽やシンク・調理台」

・「畳や建具」

・「冷暖房設備やガスなど備え付けの設備」

家財とは、家具や家電・衣類・自転車といった、敷地内にある動かせるもののことを指します。

火災保険で家財の補償も対象とすることで、これらが損害を受けた場合でも補償を受けることができます。

但し、自動車や貴金属、動植物、デジタルデータなどは価額によっては対象となるので、何が含まれるのか契約時に確認し、必要に応じて別に特約を付けると良いでしょう。

従って、 自然災害(強風、大雨、浸水、地震)で建物等に損傷を被った場合は、大きな被害でなければ保険請求の対象にならないとの先入観は払拭し請求可能かどうかを判断し請求漏れがないよう注意をする必要があります。

なお、火災保険加入時に、「建物」のみを補償の対象に選ぶと、「家財」の補償は受けられません。

2)火災保険の保険金請求には、「請求期限3年以内」という時効がある

保険金の請求期限は、被害発生から3年以内であれば申請可能です。

保険金は、被害原因の特定ができなければならないため、時間経過とともに原因特定がむずかしくなります。

従って、被害が発生したらなるべく早く申請する必要があります。

なお、修繕済みでも3年以内であれば請求できる

火災保険が使えることを知らず先に修理をしても、3年以内であれば申請することができます。

ただし、原因の特定できる書類が必要になります。

(・修理前の被害がわかる写真 ・ 修理時の見積書や請求書)

7.他社に比べて火災保険料は高くないか?(他社比較が必要)

1)火災保険料やサービスは、損保各社よって差がある

火災保険は、同一建物であっても、建物の種類や地域によって異なったリスク率が適用されるため保険料やサービスは、損保各社よって差があります。

2)地震保険は、損保会社によって保険料率に差がない

地震保険は、政府関与のため、保険料率には差がありません。

3)火災保険料は、各社間で差があるため、契約や更新時には各社間比較が重要!

火災保険は、同一物件同一条件であっても、各社の政策や地域の見方などによって保険料に差があります。

従って、保険契約或いは更新には、同一条件で各社間比較を行うことが大変重要となります。

4)おすすめの会社間比較ツール

契約或いは更新に必要となる各社間比較を行うには、下記のツールを使うと便利です。

・「住宅本舗の火災保険一括見積りサービス」⇒「 火災保険一括見積もり依頼サイト 」

火災保険を選ぶ時、不動産会社や銀行から勧められた保険会社以外の保険をきちんと比較しましたか?

火災保険も比較する時代です。不要な補償の保険料を支払っていたり、 本当に重要な補償が外れていたりするケースが多数あります。

▼ ▼ ▼ まずは見積もり依頼 ▼ ▼ ▼

10社以上の保険会社からあなたに最適なプランをご提案

========================

実際の比較事例をご紹介

========================

<比較事例1>

新規加入時の比較検討または不動産会社から提示された火災保険と比較して、40万円近く安い保険に加入することができました。

▼ ▼ ▼ まずは見積もり依頼 ▼ ▼ ▼

10社以上の保険会社からあなたに最適なプランをご提案

<比較事例2>

火災保険の見直しで幅広い補償をGET!し、解約返戻金と同等の補償で、地震保険に加入+日常生活の損害補償を追加できました。

・「保険スクエアbangの火災保険無料診断」⇒ 「 火災保険の無料診断サービス 」

8.保険料の支払い総額を抑えられる仕組みを理解しているか?

「契約期間の設定」や「一括払い」等で保険料支払い総額を抑えられる場合があります。

一般的に、 火災災保険や地震保険は、契約期間は長いほど、また、保険料の支払いを一括払いにするほど保険料の支払い総額は割安になります。

また、基本的に、契約期間中は、火災保険料値上げがあっても、支払い保険料には影響を受けず、値上げ前の保険料で済みます。

1)火災保険の契約保険期間は最長がお得で値上げの影響を避けられる!

火災保険の契約期間は、2015年より、最長35年が最長10年に大幅に短縮されました。

このため、現在の 最長保険期間は、火災保険は10年、地震保険は5年となっています。

保険料は、保険期間が永いほど割安になるので資金的余裕があれば最長機関に設定することをおすすめします。

また、そのことによって 年々の保険料値上げの影響が受けにくくなるメリットもあります。

2)保険料支払いも一括払いがお得!

また、保険料支払いも一括が割安になります。 但し、確定申告などの税金面では「年払い分」が適用されます。

9.途中解約や補償内容変更はできないと思い込んでませんか?

火災保険の契約期間が長ければ、1年当たりの保険料は割安になるので、長期契約を選ぶ人が多いのですが、その場合、途中解約や補償内容見直しはできない、あるいは、不利になるのではと考える人が多いのではないでしょうか?

例えば、契約期間中に 家を売却する必要が生じて途中解約したい、あるいは、保険を掛けている 家財の価値が変化したので補償内容を見直しをしたい、などと思っても 実行すると不利になると考えられる方が多いと思われます。

途中解約や補償内容見直しは不利にはならず、むしろ選択次第では有利に!

1)途中解約は、未経過分は返還される!

仮に10年契約で保険料を一括払いし、5年経過後に解約した場合、未経過期間5年分の保険料は返還されます!

2)保障見直しで保険料は安くなり一括払いの場合は残存期間の値下げ分が返戻される!

また、 契約当初に「家財は1000万円」とみたが、数年後に計算したら「700万円」だったと思えば、契約変更でそれ以降の保険料が安くなります。

一括払いの場合は、残存期間のうち、保険料が安くなった分が戻って来ます!

3)火災保険料の適正化の為の見直し(契約変更や他社への乗り換え)は大いにやるべし!

以上のように、契約の見直しや、他社に乗り換えた場合には、 保険料の先払い分はほとんど戻ってくるので、見直しや解約で損をするようなことはないと考え、常に見直しをされることをおすすめします!

【関連記事】>>「 火災保険、契約期間途中の損保変更は不利益にならず!見直しで節約を! 」

10.資産状況や世帯状況の変化があれば火災保険も見直しを!

例えば、今お住いのご自宅の購入が30年前だとし、その時は、万一に備えて、家族が路頭に迷わないよう最大限の補償を必要と考え、保険金をセットしたと思います。

しかし、現在は、子育てを終え普段は夫婦二人だけの生活が常となり、かつ、会社をリタイヤ間近になっている場合には、万一の火災でマイホームを焼失した場合、今と同じ広さの建物を立て直す(再調達価額)必要度は、30年前と違っているかも知れません。

こういった場合は、火災保険の見直しが有効かも知れません!

まとめ

火災保険と地震保険は、万一の災害に備えて、生活の安定を維持していくためには絶対に、欠かせないものです。

しかし、気候変動に伴う台風や豪雨などの大規模自然災害多発や大規模地震の多発で、保険料が相次ぎ値上げされ、かつ、契約最長保険期間の短縮化が続き、火災保険料と地震保険料が家計を圧迫する時代となっています。

従って、現在ご加入の火災保険や地震保険の適正度をチェックし、また他社比較を通じて火災保険の見直しや他社への乗り換えを検討することは、保険のコストパーフォーマンスを高め家計費の負担軽減を図る上で重要なテーマと考えます。

最後までお読みいただきありがとうございました。

ーーーーーーーーーー 完 ーーーーーーーーーーーー

関連記事- 火災保険

- 火災保険の契約・見直し・乗換えには「一括見積り比較サイト」がおすすめ!

- 火災保険料また1割、4年で2割値上げ|火災保険の上手な見直し方・選び方

- 火災保険、契約期間途中の損保変更は不利益にならず!見直しで節約を!(リニュアル)

- 確定申告|風水害・盗難等の損害には税軽減措置が受けられる!(リニュアル)

- 貴方に合った火災保険を選ぶには専門家を利用するのが一番です!

- 近年豪雨被害が多発、火災保険に「水災補償」を付けるべきかの判断基準(リニュアル)

- 火災保険|値上げ続く火災保険料、点検見直しで費用対効果アップを!(リニュアル)

- 火災保険の後悔(損)しないかけ方と見直し留意点、損保会社比較(リニュアル)

- 門塀や物置、室外機等も建物として火災保険の補償対象!洩れなく請求を!(リニュアル)

- 火災保険に風災補償は必須!令和元年房総半島台風大災害の教訓(リニュアル)

- 火災保険|台風で飛んできた隣の瓦で壁、車に被害、賠償請求できる?(リニュアル)

- 地震が起因の火災や水害等で受けた損害は火災保険の適用外!地震保険の対象(リニュアル)

- 火災保険で水害補償を受けるには「水災補償」付保が必要!(リニュアル)

- 特約火災保険満期乗り換えは損保各社見積もり比較が不可欠(リニュアル)

- no image

- no image

- no image

- no image

- no image

- no image

- no image

- no image

- no image

- no image