確定申告は、難しく手間がかかりそうと思って折角の節税チャンスを放棄している方が多いのではないでしょうか?

しかし、e-taxを使えばPCやスマホで簡単に作成できオンラインで送信すれば税務署に出向かずに確定申告が完了します。

また、 確定申告は、節税の最大のチャンスでもあります!

確定申告義務がない「サラリーマン」方でも、医療費控除や住宅控除以外にも年末調整で織り込めなかった控除対象・金額やふるさと納税、寄付金、株取引等運用損や配当控除などで節税できることも多く、年金収入者も、生命保険や地震料、ふるさと納税や寄付金、株取引等運用損や配当控除などで節税できる場合が多くあります。

e-Taxを利用すれば、節税に繋がるかどうかが パソコンで簡単に試算できます。是非、 e-Tax を利用して節税チャンスを逃さないようにしたいものですね!

?T.確定申告は節税の為の最大の機会!

1.確定申告不要の会社員や年金生活者も確定申告すれば節税に繋がる可能性が殆ど!

会社で年末調整を受けるサラリーマンも、医療費控除やふるさと納税、寄付金、配当所得や株式投資譲渡損などで還付を受けられる可能性が多々あります。

また、年末調整などの機会がない年金者の方も、医療費控除は勿論、生命保険料や地震保険料、ふるさと納税、寄付金、配当所得や株式投資譲渡損などで還付を受けられる可能性は高いのです。

2.e-Taxを使えば簡単に節税効果が試算できる!

確定申告書は、e-Tax(イータックス)を利用す れば、国税庁HP「確定申告書作成コーナー」の画面指示に従って、 パソコンで金額等を打ち込んでいけば簡単に作成できます。

しかも、 瞬時に還付金額が表示されるので、還付金の有無や大きさが簡単に把握できます。

このため、 e-Taxは 重宝な試算ツールとも言えますね!

?U.e-tax利用に必要な「事前準備」とは?

e-Taxを利用するためには、税務署への登録など事前準備が必要となります。

しかし、一度事前準備事項を整えれば、毎年、パソコンやスマホでe-taxを利用して 簡単に確定申告書が作成できて自宅に居ながら税務署に提出できます。

何よりも、簡単に還付金が得られるか、節税ができるかが瞬時に分かります。

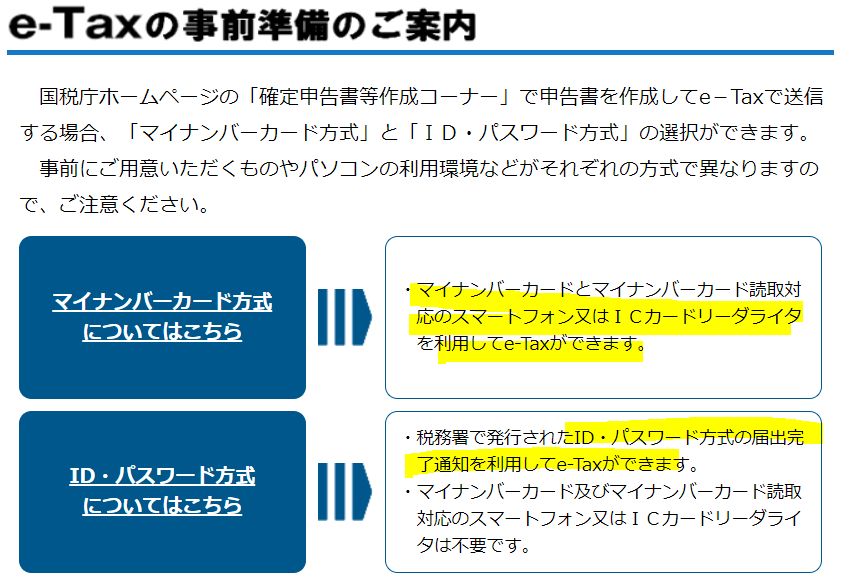

e-Tax(国税電子申告・納税システム」を利用してパソコンやスマホで確定申告するためには、本人確認の為の個人認証ツールとして以下のような事前登録が必要となります。

1. 「マイナンバーカード」か「IDとパスワード」の取得

認証に必要な「マイナンバーカード」か「IDとパスワード」を事前に取得しておくことが必要

2.「利用者識別番号」の取得

他者のなりすましなどを防ぐため、個人アカウント(16桁の利用者識別番号)とパスワードを事前に登録しておくことが必要 以下、取得方法等をご紹介します。

1.マイナンバーカードかID・パスワードの取得

e-taxで確定申告書を作成し申告するためには、間違いなく本人のものであることを裏付ける必要があります。

このための本人確認に用いられるのが、「マイナンバーカード」か「税務署交付のIDとパスワード」になります。

従って、パソコンやスマホで確定申告するには、「マイナンバーカード」か「税務署交付のIDとパスワード」のいずれかを事前に取得しておく必要があります。

| 本人確認方法 | 交付元 |

|---|---|

| マイナンバーカード | 市区町村への申請で交付される個人番号カード |

| ID・パスワード | 税務署で交付され本人認証用ID・パスワード |

1)「マイナンバーカード」の取得方法

マイナンバーカードは、住民票のある市区町村で取得しますが、取得方法には、次のような方法があります。

なお、マイナンバーカードに登録された電子証明証の有効期間は、交付から5回目の誕生日を迎えるまでとなっていますので、有効期限には注意が必要です。

◯「交付申請書」による申請

通知カードに同封されていた「交付申請書」に必要事項を記入し、顔写真を貼って郵送するか、市区町村の窓口で申請できます。

いずれの方法でも発行までには1カ月程度かかるので注意が必要です。

◯オンラインによる申請

オンライン申請用サイトで必要事項を入力し、スマートフォンのカメラで撮影した顔写真を登録して申請できます。

◯証明写真機からの申請

マイナンバーカード対応のステッカーが貼ってある証明写真機から、画面の案内に従って必要事項を入力し、顔写真を撮影・送信して申請できます。

2)「IDとパスワード」の取得方法

パソコンやスマホで確定申告するために必要な「ID・パスワード」は、税務署で担当官と面会し、運転免許証などの本人確認書類と照合を経て、「 ID・パスワード方式の届出完了通知 」の形で受け取ります。

なお、「確定申告書等作成コーナー」で、マイナンバーカードとカードリーダーを使って「電子申告・納税等開始(変更等)届出書」を送信することにより、「ID・パスワード」を取得することもできます。

3)なお、マイナンバーカード方式の場合は、それを読み取る「ツール」も必要

マイナンバーカード方式の認証手続きには、「マイナンバーカード」と、それを読み取るツールが必要となります。

従来は、「カードリーダー」のみでしたが、現在は、「スマホ」で読み取る方法も可能となりました。

従って、「マイナンバーカード方式」の場合は、次の2点を事前に準備する必要があります。

・本人証明用の「マイナンバーカード」

・読み取る為の「ICカードリーダー」か、適合機種の「スマホ」

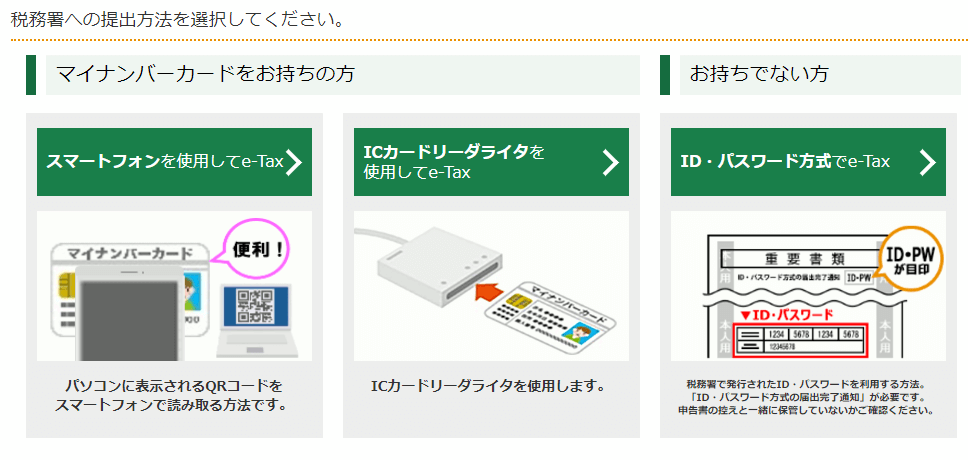

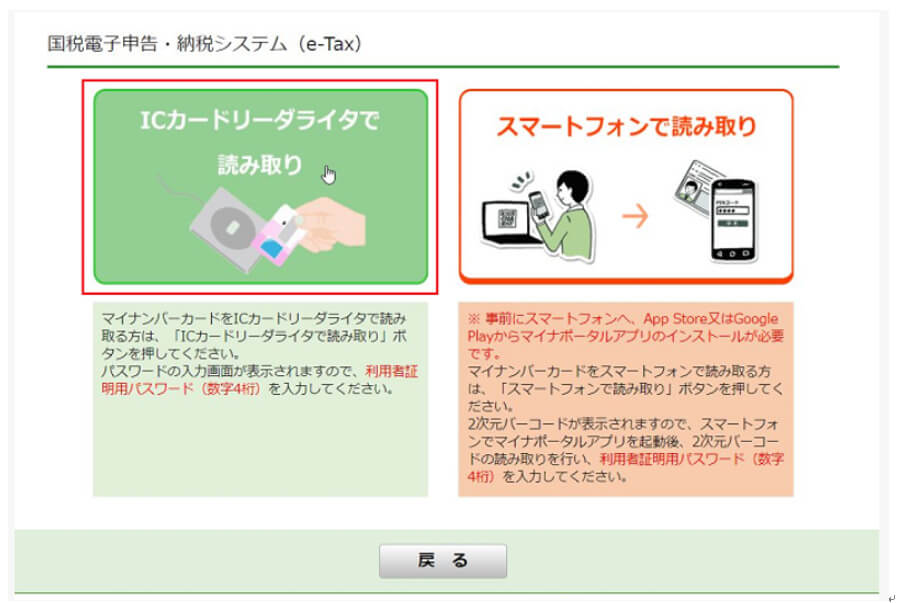

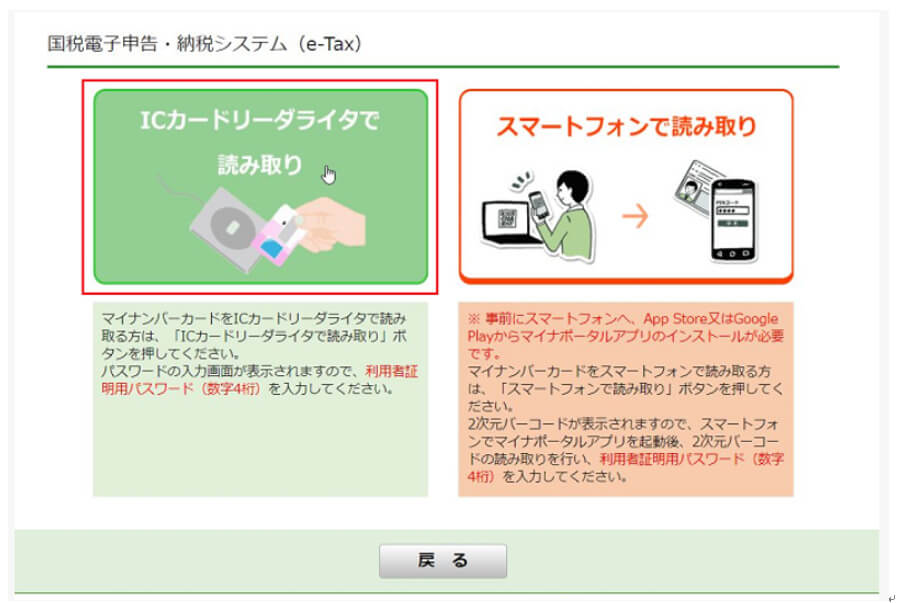

なお、読取りについては、次の様な画面で選択を求められます。

[ ICカードリーダーの取得方法 ]

e-taxで確定申告をする際、マイナンバーカードで認証を受ける為には、マイナンバーカードに対応しているICカードリーダーであることが第一条件です。

「マイナンバーカード(個人番号カード)」に対応したカードリーダについては、「公的個人認証サービスポータルサイト」の 「マイナンバーカードに対応したICカードRW一覧」(外部リンク) で確認できます。

次に、パソコン等に対応したCカードリーダーでなければなりません。

そのためには、下記のような事項にも注意が必要です。

価格: 1250円〜

(2024/1/16 22:11時点)

感想(2893件)

価格: 1350円

(2024/1/16 22:12時点)

感想(403件)

価格: 1580円

(2024/1/16 22:12時点)

感想(108件)

価格: 1699円

(2024/1/16 22:13時点)

感想(248件)

価格: 1699円

(2024/1/16 22:14時点)

感想(215件)

[ 読み取りに使える「スマホ」の適合機種 ]

パソコンの画面に表示された2次元バーコードをスマホで読み取るためには、スマホが「マイナポータルアプリ」に対応している必要があります。

マイナンバーカード読み取りの具体的方法は、スマホにインストールした「マイナポータルアプリ」でパソコン等に表示された2次元バーコードを読み込むことで、スマートフォンとパソコン等の連携(接続)が可能となります。

◎スマホの対応機種確認は「 こちら 」

2.「利用者識別番号」の取得方法

e-Tax利用のためには、「利用者識別番号(半角16桁の番号)」の取得も必要となります。

「利用者識別番号(半角16桁の番号)」は、納税者個人のアカウントとなるものです。

主旨は、他者のなりすましを防ぐため、16桁の識別番号とパスワード事前に登録しておくというものです。

「受付システム」等の利用にも必要になります。

「利用者識別番号」の取得方法は、 下記のようにいろいろな方法があります。

【取得方法?@】WEBからマイナンバーカードを使ってアカウントを登録する

【取得方法?A】WEBから利用者識別番号を取得する

【取得方法?B】マイナポータルの「もっとつながる」機能からe-Taxを利用する

【取得方法?C】WEBからID・パスワード方式の届出を作成・送信する

【取得方法?D】税務署に行って、ID・パスワード方式の届出を作成・送信する

【取得方法?E】書面で利用者識別番号を取得する

なお、「再発行」の手続きを行うと、今までの情報は消滅するので注意が必要です!

※既に利用者識別番号を取得されている方が、 新たに利用者識別番号を取得すると、今までの利用者識別番号は利用できなくなり、申告書等の送信結果が格納されている「メッセージボックス」の確認ができなくなります。

従って、今までの利用者識別番号、暗証番号が分からない場合は、「 変更届出 」の手続きを行ってください!

具体的な取得手続きは、「 e-taxご利用の流れ 」をご覧になって、やり易い方法で取得してください。

[取得方法?@マイナンバーカードを使ってアカウントを登録する方法]

ここでは、取得方法?@の「WEBからマイナンバーカードを使ってアカウント(利用者識別番号)を登録する」手順をご紹介します。

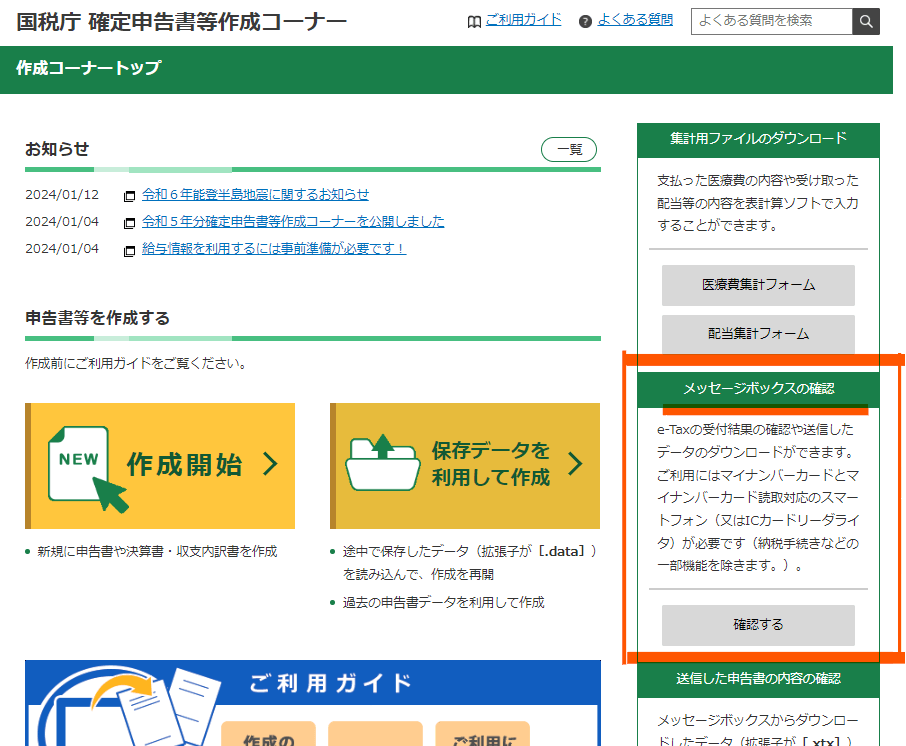

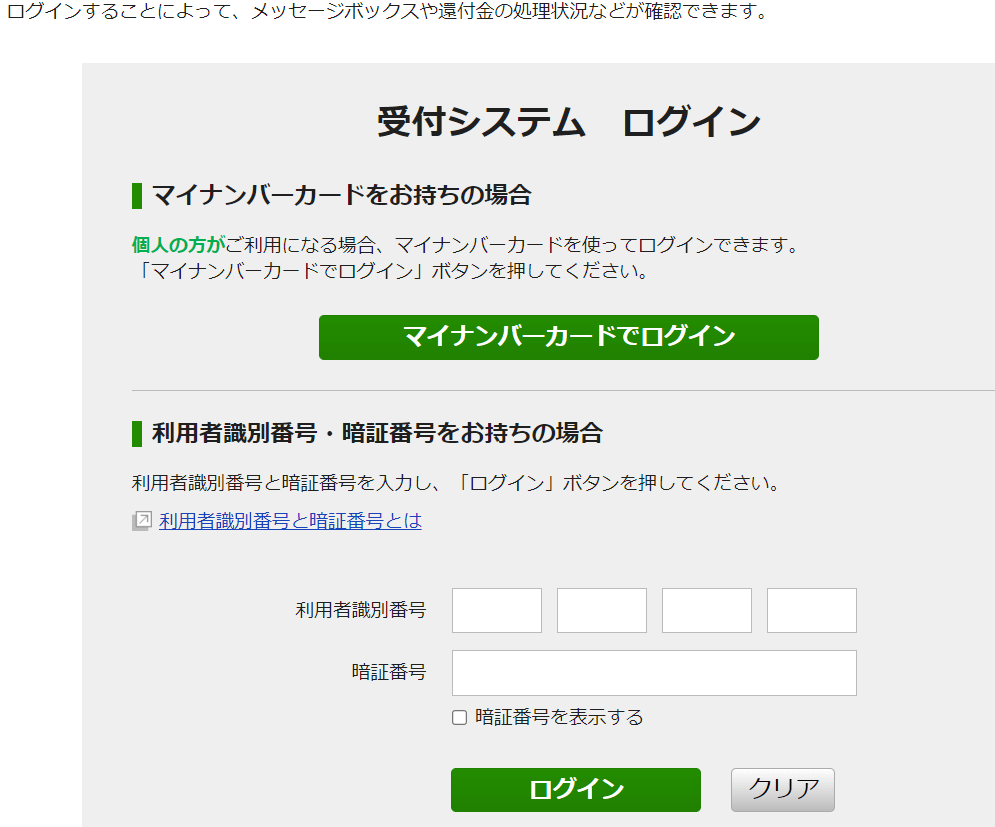

?@受付システムログイン画面を開き、「確定申告書等作成コーナー」画面の右側にある「メッセージボックスの確認」の「確認する」ボタンをクリックする

?Aすると、「受付システムログイン」画面が開くので 「マイナンバーカードでログイン」ボタンをクリックする

?B次に、 マイナンバーカード認証方式の選択画面で、いずれかを 選択してマイナンバーカードの認証を受ける

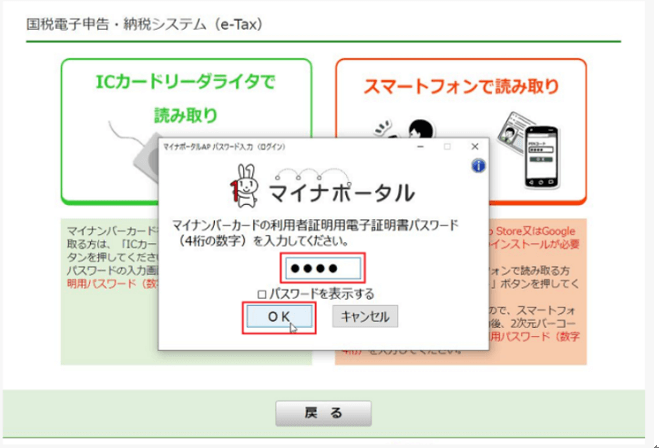

?C マイナポータル画面が表示されるので、マイナンバーカードの「利用者証明用パスワード(数字4桁)」を入力し「OK」をクリックする

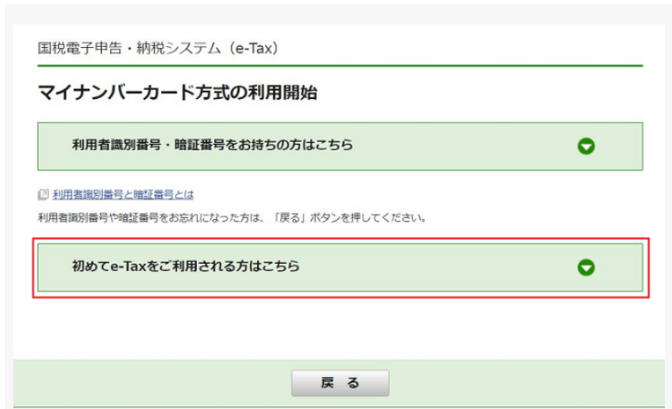

?D次の画面で「初めてe-Taxをご利用される方はこちら」をクリックする

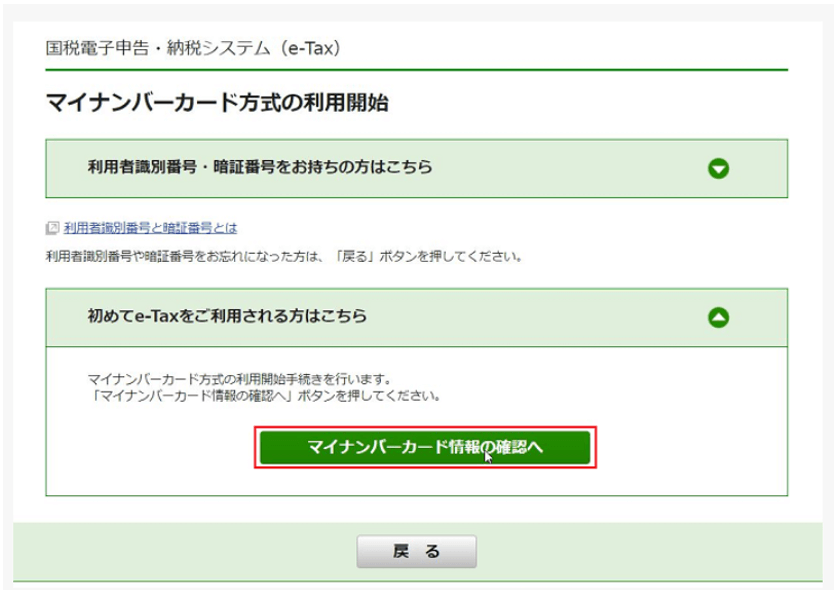

?E 下に表示された「マイナンバーカード情報の確認へ」ボタンをクリックする

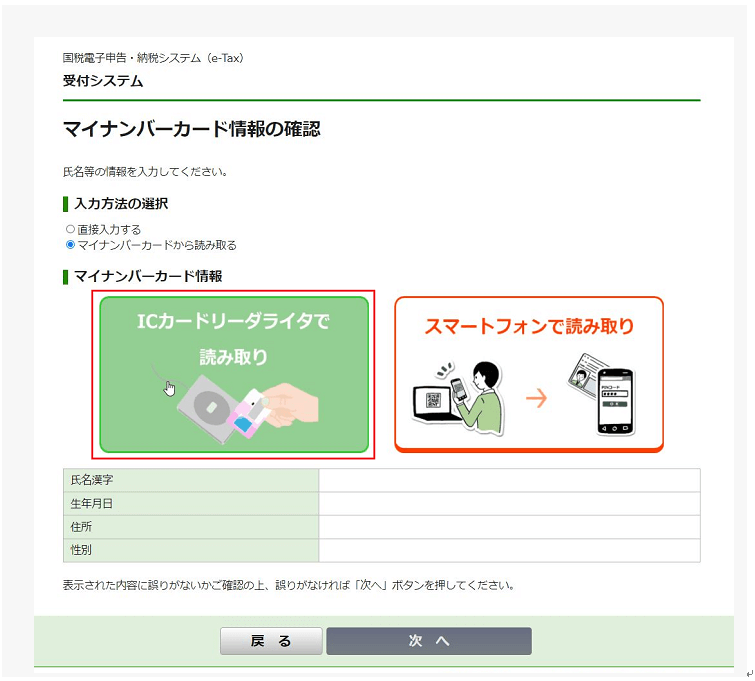

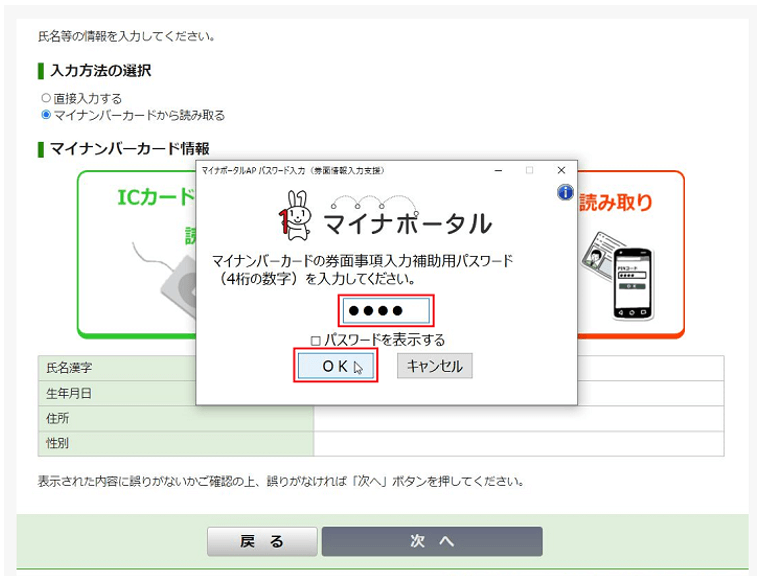

?F受付システム画面にある「 入力方法の選択」で「マイナンバーカードから読み取る」を選択し、「ICカードリーダライタで読み取り」か「スマホ」をクリックする

?G表示されたマイナポータル画面に利用者証明用パスワード(数字4桁)を入力 し「OK」をクリックする

すると、下に「マイナンバーカード情報」欄に氏名等が表示されるので、内容を確認、間違いがないことを確認して「次へ」をクリックする。

?Gすると、下表の「利用者情報入力」画面が表示されるので、必要事項を入力した後、「確認」をクリックする

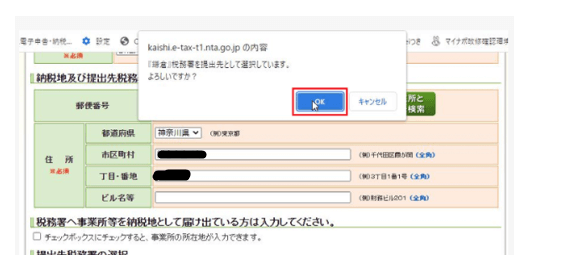

?H提出先税務署名に誤りがなければ、「OK」をクリックする。

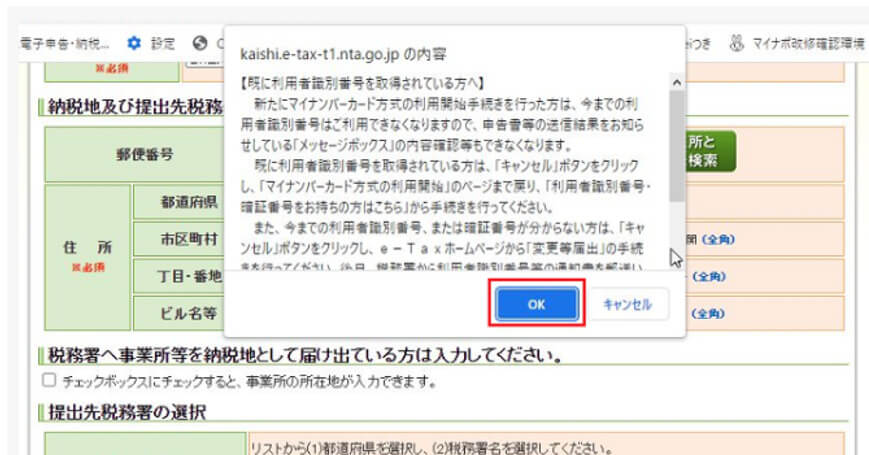

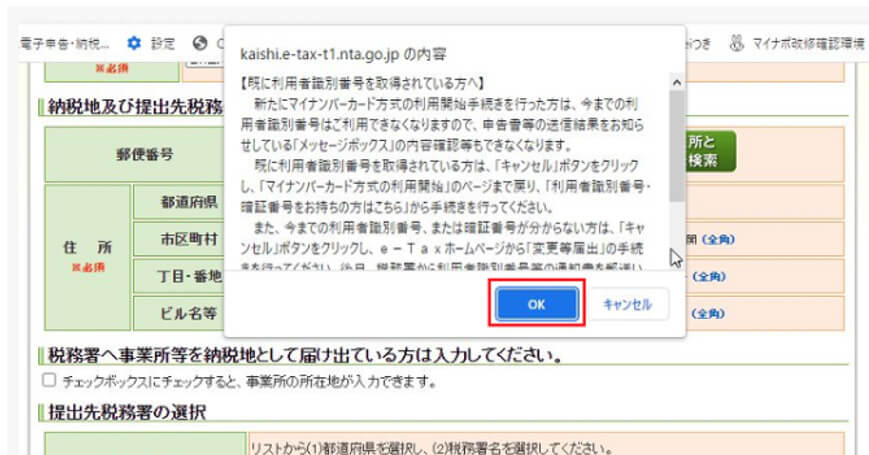

?I【既に利用者識別番号を取得されている方へ】の注意・警告メッセージが表示されるので、確認して「OK」をクリックする

これは、既に登録し利用されていたにもかかわらず、ここで新たに作成すると、前に登録していた識別番号は抹消され、今までのデータ等が見れなくなるとの警告です。

?J入力に誤りがなければ「送信」をクリックする。

?K「利用者識別番号の通知を希望する」にチェックを入れて「OK」をクリックする

?L画面に「利用者識別番号」が表示されるので、「次」へをクリックする

?M次に、保存等を促すメッセージが表示されるので、「OK」をクリックする

?N受付システムのメインメニューが表示されれば、「利用者識別番号」の登録が完了です

以上によりe-tax利用の事前準備が整えば、いつでもe-taxのシステムが利用できる状態になりました。

?V.e-Taxの利用手順

1.e-Taxの「 確定申告書等作成コーナー」を開く

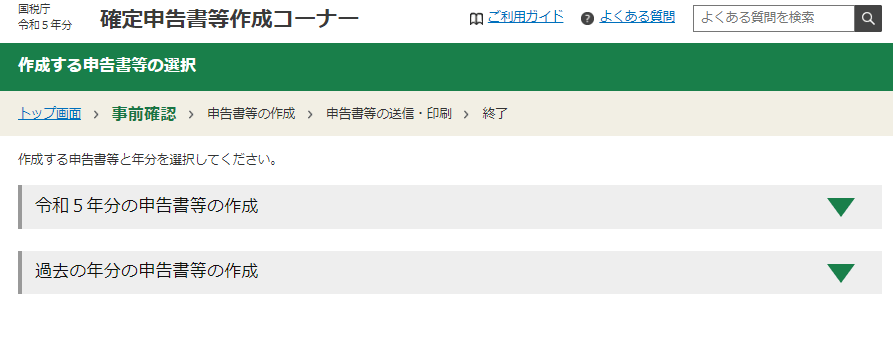

「e-Tax」で検索して、「 【e-Tax】国税電子申告・納税システム(イータックス)」を開き「e-Tax」ページの上方にある「 個人の方」タブを選択する。次に、表示された 「確定申告書作成等コーナーはこちら」をクリックすると、 「国税庁 確定申告書等作成コーナー」のページに入れます。2.「作成コーナートップ」画面の「 作成開始」をクリックし、税務署への提出方法を選択する

「作成コーナートップ」画面にある「 作成開始」をクリックすると、「税務署への提出方法を選択してください。」という以下の案内が示されるので、いずれかを選択します。3.作成する申告書等と年分を選択する

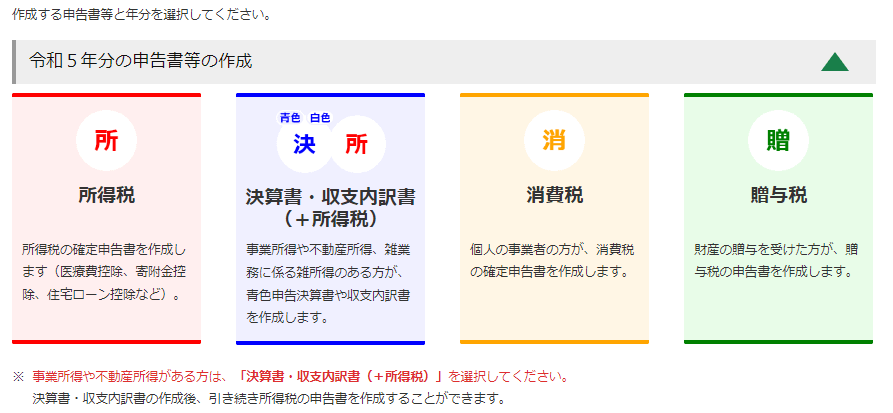

次の画面で「令和5年分の申告書等の作成」をクリックします。

4.「令和5年分の申告書等の作成」画面で「所得税」を選択する

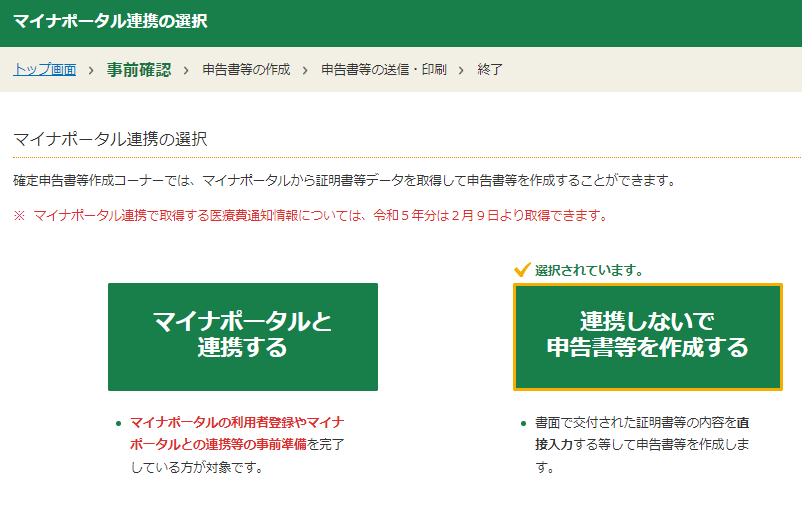

5.次に「マイナポータル」選択画面でどちらかを選択する

マイナポータルを利用するかしないかを問われるのでどちらかを選びます。 利用しない場合は。右側を選択します。

以上で申告書作成準備が完了しました! 次に、今年度の確定申告のためのパソコン環境の整備のために「事前準備セットアップファイル」によりアップデートを行ないます。

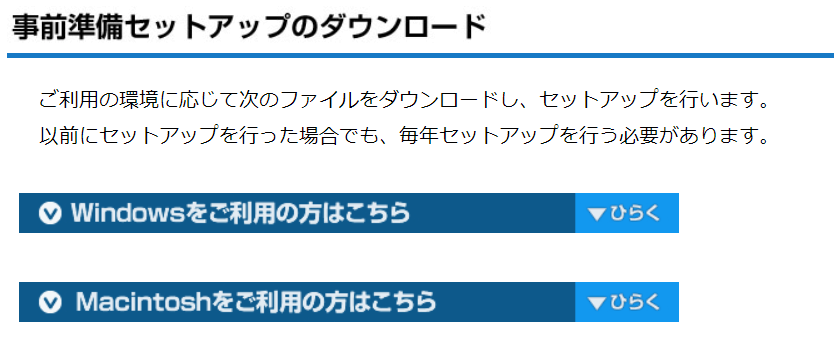

6.今年度確定申告の為のPC環境整備を「事前準備セットアップファイル」によりアップデートする

5.のマイナポータル選択が完了すれば、同ページの最下段にある「次へ」をクリックし、「事前準備セットアップファイル」によりPCのアップデートを行ないます。

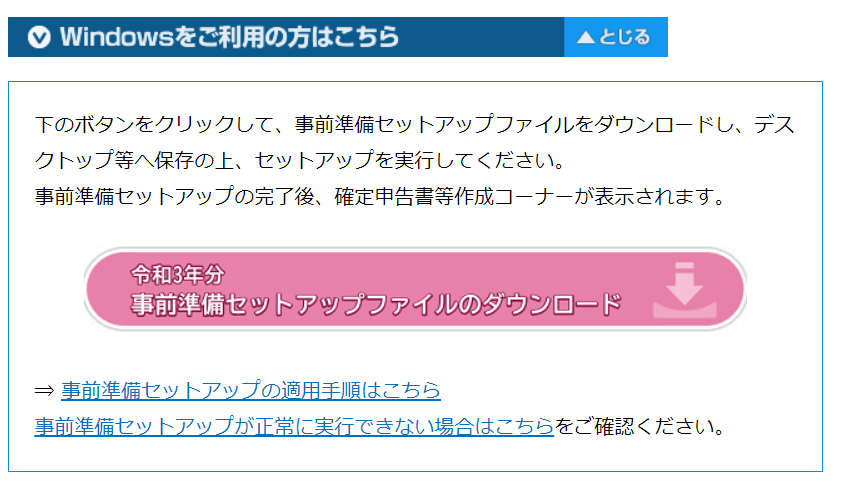

◎「事前準備セットアップファイル」をダウンロードする手順

1)PCで検索して「 e-Tax 事前準備 のご案内 - 国税庁 」にアクセスし、下の画面から、自分の個人認証方式に対応したタブをクリックする

2) 「事前セットアップのダウンロード」画面が表示されるので、Windows利用の場合は、 「windowsをご利用の方はこちら」タグをクリックする

3)タグの下の赤色ダウンロードボタンをクリックする

4)パソコン画面右上部の「 ファイルを開く」 をクリックする

5)ダウンロードを「 許可しますか?」の画面の「 はい」をクリックする

これでダウンロードが始まり、後は、 指示に従ってクリックしていくと インストールが完了します。?W.最後に

確定申告は、 節税のための機会でもあり、会社員や年金者にも確定申告で節税できる方が殆どです。

一度、個人認証の為のマイナンバーカード登録やID等の 事前準備を行なえば、毎年、PCやスマホでe-Taxを使って簡単に確定申告できます。

簡単に節税確認できるe-Tax で機会を逃さないようにしたいものです。

最後までお読み頂きありがとうございました。

ーーーーーーーー 完 ーーーーーーーー

-

- パソコンからe-taxを使って確定申告する手順をわかりやすく解説

- ふるさと納税の確定申告方法、ふるさと専門サイト利用でより簡単に!

- 年金所得者も「ふるさと納税ワンストップ特例制度」が利用できます!

- ふるさと納税って?節税効果が大きく活用しないと損!おすすめ利用法

- ふるさと納税額過去最高!住民税や社保等の負担軽減効果大に人気旺盛!

- 屋根外壁塗装リフォームで各種税制優遇措置を受ける要件と手続き

- 確定申告メモ|高い歯の自由診療費も医療費控除の対象!知らないと損

- 確定申告メモ|パート年収103万円以下なら申告で所得税は全額戻せる

- ふるさと納税|給与・年金収入者、自営業者の「控除限度額」早見表

- 年末の株式取引は、損出し・益出しで節税と資産改善を図るビッグチャンス(リニュアル)

- 株式取引等譲渡所得の年末節税対策に欠かせない損出し、益出し手法(リニュアル)

- 年末の節税対策は十分?|年末にできる節税対策と大きい節税効果(リニュアル)

- 幼保無償化|今更聞けない保育園と幼稚園の違い、どちらにしようか?

- 今更聞けない児童手当って?申請しないともらえない!遅れた分無効!

- 「住民税決定通知書」の見方と住民税節税の重要性とその方策方法(リニュアル)

- 確定申告|リフォームした方は申告で所得税等各種減税が受けられます

- 確定申告メモ|住民税や社保料等へのはね返りで損しない為の留意点

- 確定申告|パートの年収が103万円以下なら所得税や住民税は不要!

- ふるさと納税の100%還元上限額は、所得控除の大きさで変わる!

- 確定申告|配偶者控除等を睨んだパートの上手な働き方と確定申告留意点

- 確定申告|ふるさと納税のポイントとメリットの数々!お得に地域貢献

- 確定申告|会社員・年金生活者で確定申告すると得な人、得なケース

- 確定申告|株の利益・配当にかかった高い税金を取戻す賢い申告の仕方

- 確定申告|1月はe-Taxで還付金有無の確認。意外とある還付機会

- 確定申告|風水害・盗難等の損害は申告で税軽減や免除が受けられる!

- 確定申告|e-Taxを使えば所得税の還付確認と申告が容易にできる!

- 確定申告|手軽にe-taxを使って還付金の有無をチェックしよう!

- no image

- no image

- no image

- no image