パート勤務で年度末に年収が103万円以下であった場合は、各月度で徴収された所得税等は確定申告すれば全額還付されます!

1.パート収入が年間103万円以下なら所得税はかからない!

パート勤務の場合、「扶養控除等(異動)申告書」を勤務先に提出して非課税扱いを受けていれば、年収が103万以下の場合は、所得税等の税金は掛かりません。

しかし、その場合でも、月額が8万8,000円を超えれば所得税が徴収されます。(詳細は後述します)

なお、「扶養控除等(異動)申告書」を勤務先に提出していなければ、パート勤務であっても、8万8千円にかかわらず月収全額に対して所得税が徴収されます。

パート勤務の場合、事業所は「扶養控除等(異動)申告書」の提出を求めます。

提出しない場合は、8万8千円の枠に関わらず月額パート収入が8万8千円未満の場合、3.063%の所得税が徴収されます。

1)会社員(含むパート)の給与収入にかかる所得税

パートを含む会社員等の給与等にかかる所得税は、年収ベースでは以下の様に算定されます。

つまり、「所得税」は、「年収」から「給与所得控除」と「所得控除」を引いた「課税所得額」に「所得税率」を乗じて算出されます。

?@「年収」とは

年収には、給与や賞与の他、給与の支払者から商品を無償や安く譲渡された際の利益なども含まれます。

?A「給与所得控除」とは

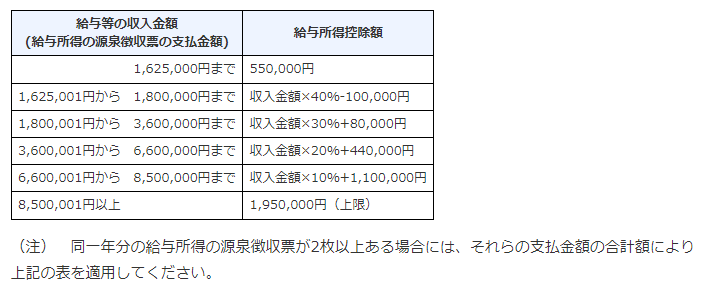

経費に相当するもので年収に応じて下表の様に決められています。

表からわかるように、 「給与所得控除」は、年収がどんなに低くても最低55万円が適用されます。

従って、パート勤務の場合は、最低でも55万円の給与所得控除が受けられます。

?B「所得控除」とは

所得控除は、納税者の生活や 経済状況(扶養者有無、障害者有無、家族の所得状況など) によって所得額から差し引ける控除で、「医療費控除」や「扶養控除」、 「社会保険料控除」や「生命保険料控除」等の15種類があります。

その中で、1年間の合計所得金額が2,500万円以下であれば誰にも適用されるものが「基礎控除」の48万円です。

従って、全てのパートにも「基礎控除」の48万円が適用されます。

2)103万円以下の場合に所得税が掛からない仕組み

前項の所得税算定ルールにあるように、パート勤務の場合、年収がどんなに低くても、「給与所得控除」の55万円と、「基礎控除」の48万円の基礎控除が受けられます。

このため、この2つの控除額を合計した103万円を超えなければ、所得税は発生しないことになります。

これが、 「103万円の壁」と言われる所以です。

2.パート勤務も月8万8千円を超えれば所得税が徴収される!

「扶養控除等(異動)申告書」を勤務先に提出し非課税扱いを受けているパート勤務の場合でも、月収が8万8,000円を超えれば所得税が徴収されます。

※雇い主には、所得税法で月収が8万8千円(103万円÷12か月)を超えれば所得税徴収が義務付けられている!

このため、パート勤務であっても、月額収入によって所得税が引かれるケースが多くあります。

3.年収が103万円以下であった場合、通常は年末調整でバックされる!

残業などで月収が8万8千円を超えた場合は所得税が徴収されますが、年末において年収が103万円未満であれば、通常、勤務先の「年末調整」で支払った税金は全て戻ってきます。

4.年収103万円以下だったのに所得税がバックされなければ確定申告で還付できます!

パート収入が年間103万円以下であった場合、各月度で徴収された所得税や住民税は、通常、勤務先の年末調整で払い戻しされます。

しかし、途中で勤め先を辞めたり変えたりした場合や勤務先の事情によって年末調整をしてくれない場合、或いは、副業などで源泉徴収された場合は戻りません。

このような場合は、確定申告をすれば税金を還付してもらうことができます。

◎確定申告により住民税も還付できる場合もあります。

住民税の課税対象額 住民税も、年収100万円(=給与所得控除65万円+基礎控除35万円)以下が無税ですが、それを超えると発生し、翌年度にも住民税支払い義務が発生します。

以上から、年間103万円以下の年収であった場合、徴収された税金が多ければ多いほどには確定申告で還付を受けることをおすすめします!

5.「配偶者控除」の適用を受けているパート勤務者本人が確定申告しても「配偶者控除」適用の不利にはならない!

パート勤務者が、夫の「配偶者控除」の適用を受けていても、年収103万円以下であれば、本人が確定申告しても夫の「配偶者控除」への影響は全くありません。

従って、パート年収が103万円以下であった場合は、各月度で徴収された所得税が全額戻されていなければ、確定申告で還付を受けることをおすすめします!

6.補足:パート年収が150万円以下なら「配偶者特別控除」という名目で夫の配偶者控除は満額適用されます!

パートの年収が、103万円以下であれば課税所得が0円なので夫の扶養内(配偶者控除の満額適用)となります。

しかし、収入が103万を超えても150万円以下であれば「配偶者特別控除」という名目で満額受けられます。(150万円〜201万円では、段階的に夫の配偶者控除額が少なくなります。)

従って、年収150万円以下であれば、夫の扶養内(配偶者控除の満額適用)でいることができますが、本人のパート収入には、(所得控除項目がなければ)所得税や住民税が掛かる可能性があります。

このため、 所得税や住民税を掛からないためには、年収を103万円以下に収めることが必要です!

7.確定申告には源泉分離課税扱いの譲渡・配当所得は一切記載不要!

夫が「配偶者(特別)控除」の適用を受けている場合に、妻(配偶者)の確定申告によりパート収入以外の株式の譲渡所得や配当所得などが相当あると認識されれば不利になる場合があります。

しかし、妻が、源泉分離課税などで運用されている譲渡所得や配当所得は、一切、確定申告時に記載する必要はありません。

従って、税還付のための確 定申告をする際には、「特定口座で源泉徴収あり」で運用している株式等の配当や売買による譲渡所得、あるいは源泉分離課税の利子所得などは、一切記載しないように注意が必要です。

参考 :確定申告|配偶者控除のメリット大!パートや株投資等での留意点

8.最後に

パート収入が年間103万円以下であった場合は、各月度で 8万8千円を超えた場合に徴収された所得税等は勤務先の年末調整で戻ります。

しかし、勤務先を辞めたり変えたり、会社で処理できなかった場合などは、確定申告すれば全額還付を受けることができます。

最後までお読みいただきありがとうございました。

ーーーーー 完 ーーーーー

下記の関連記事もご覧いただければ幸いです。

- 確定申告

- ふるさと納税|給与・年金収入者、自営業者の「控除限度額」早見表

- 株取引の年末節税対策|素人でもわかる節税の手引き(損出し益出し)

- 株取引の年末節税対策に欠かせない「損出し」「益出し」手法とは?

- 年末の節税対策は十分?|年末にできる節税対策の種類とふるさと納税

- 幼保無償化|今更聞けない保育園と幼稚園の違い、どちらにしようか?

- 今更聞けない児童手当って?申請しないともらえない!遅れた分無効!

- 「住民税決定通知書」の見方と住民税節税の重要性とその方策・方法

- 確定申告|リフォームした方は申告で所得税等各種減税が受けられます

- 確定申告で損しない為の留意点|住民税や社会保険料へのはね返り防止OK?

- 確定申告|年間パート収入が103万円以下なら所得税は戻せる!

- ふるさと納税の100%還元上限額は、所得控除の大きさで変わる!

- 確定申告|配偶者控除のメリット大!パートや株投資等での留意点

- 確定申告|ふるさと納税のポイントとメリットの数々!お得に地域貢献

- 確定申告|会社員・年金生活者で確定申告すると得な人、得なケース

- 確定申告|株取引の利益や配当にかかる税金の賢い還付申告の仕方・節税法

- 確定申告と異なる住民税の課税方式選択で株式投資を節税しよう!

- 確定申告|1月はe-Taxで還付金有無の確認。意外とある還付機会

- 確定申告|風水害・盗難等の損害は申告で税軽減や免除が受けられる!

- 確定申告|e-Taxを使えば所得税の還付確認と申告が容易にできる!

- 確定申告|手軽にe-taxを使って還付金の有無をチェックしよう!

- no image

- no image

- no image

- no image

- no image