[投資一般] カテゴリの記事

全139件 (139件中 1-50件目)

-

久々の投資機会

先月から荒れ模様の市場が続いておりようやく投資機会が巡ってきました。コロナウイルス感染拡大による健康面への不安や当地サンフランシスコは外出禁止令が出されているため生活はかなり不自由で辟易していますが、数年振りの投資機会にはやっと来たかと思いつつ、積極的に動いています。手持ちの米ドルを元に7万ドルほどVT, RSP, VB他に投資、久しぶりの投資再開で少々勇足になった感もありますがまずまずの投資が出来ました。更に相場が悪化してくれば、追加で同額以上を投資したいと思っています。

2020.03.26

コメント(0)

-

市場変動

漸く市場が動き始めました。約1年前から保有株を一部売却し、マーケットが逆回転し始めるのを待っていましたが、ここ数日でそれなりのポジションを構築しました。あまり現金が残っていないので、また暫くは市場が上がろうが、下がろうが、ボーっと見ているだけの期間に戻りそうです。

2015.08.25

コメント(0)

-

2013年決算

今日は好い天気ですね。とても気持ちが良く、1年の始まりとしては最高です。2013年の投資実績を簡単に記載します。運用資産全体のパフォーマンスは27.2%でした。日本株を春先と秋に分けて売却したためやや伸び悩みましたが、ポートフォリオ構成を考えるとまずまずだと思っています。今の悩みは、年末にかけて利益確定をしたため現金比率が約4割弱にまで大きく上がってしまったことです。今しばらくは日本株も米国株も安定してそうですが、焦らず、押し目を拾っていこうと思います。今年も良い年になるよう頑張りましょう‼

2014.01.01

コメント(0)

-

久しぶりです

久しぶりに日本株が元気です。やはり日本株が元気だと世の中も何となく明るくなって良いですね!そんな雰囲気に乗って、久しぶりのブログアップです。かっつてほどPFに占める日本株の比率が高い訳ではないのですが、それでもここまで騰がると結構なインパクトがあります。個別銘柄の話をしますと、10年ほど保有していた花王は、かなりの部分を売却しました。その他もちょっとづつ売却していますが、私の場合、最大の関心はなんといっても、未だに含み損を抱えつつ10年ほど保有している野村HDをいつ売却するかです。一時はとんでもない含み損を抱えていましたが、今はかなり盛り返してくれています。ありがたいことです。花王と野村は約10年間保有してきた主力銘柄なので、これらを売却すると、日本株PFが大きく変わります。方向性としては日本株比率を低下させる方向ですので、売却しても大部分は、時期を見て、海外株式を買うと思います。

2013.05.11

コメント(0)

-

マンション購入

皆さんは自宅を購入されていますか?私は現在社宅住まいです。あと2年半は現在の社宅に住めますが、その後は社宅を出なければなりません。そうなると、マンションを賃貸で借りるか、マンション又は一軒屋を購入するか決断する必要があります。景気後退により土地の値段が下落し、金利も低く、住宅減税も行われている現在は、不動産購入の絶好の機会かなという気もしていますが、その一方で、多額の借金をすることに対する抵抗感と共に、退職後も東京近郊に住むかどうかの決断も出来ていないことから、不動産の購入に関しては左程積極的に考えていませんでした。私は依然千葉県市川市に住んだことがあり、市川が結構気に入っていました。この連休中にふと不動産会社のHPを見ていると、市川の物件が掲載されており、ちょっと心が動かされました。

2009.09.23

コメント(0)

-

久しぶりのブログ

2009年1月16日以来のブログになります。約8ヶ月ぶりですね。さて、この間も、細々と投資は続けていましたが、基本的には売却&様子見姿勢を貫いていたため、パフォーマンスの方は、かなり置いてけぼりを喰っています。ここまでグローバルに株価が急反発するとは予想していなかったので、まぁしょうがないですね。ちょっと慎重になりすぎたかなとは思いますが、今更振り返ってもしょうがないので、気にしないことにしています。今年は取り合えずプラスの運用成績を確保することが目標ですので、それを達成するためには、ここから大きくポジションを採りに行くことは返ってリスクが高いと思うので、次の下落が来るまでは暫く我慢するつもりです。

2009.09.23

コメント(0)

-

仕事納め

昨日は2008年の仕事納めでして、業務終了後、河豚を食べに行き、ビール・日本酒・ワインを飲み、自宅に帰ってきたのは今朝9時頃でした。10月以降の金融危機発生以降は、精神的に苦しく、睡眠不足から体力的にも厳しい時期が続いただけに、今年の業務が無事終了して、心底ホッとしています。とりわけ、日本政策投資銀行及び日銀によるCP買取制度が発表され、CP市場が立ち直りの兆しを見せていることは、来年に向けて明るい材料です。CP市場が立ち直れば、大企業を中心に、短期資金の調達ができるので、銀行への貸出要請も緩和される、緩和された部分の一部が中小企業向け貸出の原資になるでしょう。ただ、間接金融による調達は、来年もかなり厳しい時期が続くと思います。かなりのメーカーは、受注量が大幅に減少しているようですので、キャッシュフローが厳しくなってくるはずです。とりわけ、3月末に向けて、銀行による貸し渋りが一層顕著になり、中堅企業の倒産がかなり増えると思います。また、3月以降も、短くとも半年は最悪の時期が続くと予想しています。従って、来年も厳しい投資環境が続くと予想しています。投資の方は、当面消極姿勢でじっくりと臨むスタンスです。

2008.12.27

コメント(2)

-

近況

もう12月も半ばとなってしまいました。今年ももう少しですね。今日は妻が体調を崩し、介抱したり、病院に連れて行ったりする必要があったので、久しぶりに会社を休みました。リーマンショック以降、週末も半分以上出社していたので、平日に有給休暇をとるのは夏休み以来です。といっても、今日の休暇は、正確には、過去の週末出社の振替扱いになるはずですので、有給休暇にはならないのですが。さて、最近も相変わらず、本業に忙殺されて、投資の方は全く手を付けていません。まぁ、忙しくなくても、手元資金が余り残っていないので、手を付けていないと思います。ボーナスが入れば、多少は投資資金に回す予定ですが、それでも限られた資金ですので、日本株に関しては、市場のセンチメントが変化したと感じられるまでは、新規投資を控える予定です。海外株式に関しても、手元資金が残り少ないので大きく下げた局面で、少しづつ投資していくスタンスを継続する予定です。今は、投資のことより、本業の方で頭が一杯です。早く金融危機が収束し、元の平常時に戻って欲しいものです。

2008.12.09

コメント(0)

-

投資は継続

凄まじい世界的株価下落を受けて、10月10日現在の自己資産の時価評価をしてみました。いや~、ある程度予想はしていましたが、恐ろしいことになっていました。年初来の損失が年収程度にまで拡大していて、もう今年はただ働きしているような状態です。マーケットの急落、暴落は、過去何度も遭遇しているので、浮き足立つようなことはないのですが、しかし今回の世界的な暴落は、なかなか痺れるものがありますね。とりわけ、現在の本業でのセクションが市場に密接しているせいもあり、かなり緊張感をもって過ごしています。さて、今後についてですが、やはりリスク管理をどうするかということを真剣に考えていこうと思います。単にバイ&ホールドで、購入後は株価を気にしないというのもありかもしれませんが、なかなかそうはいかないですし...今回の暴落でも、「投資指針」に掲げる”損切りの徹底”を実践できなかったことが心残りです。まぁ、今回の暴落ですと、損切りしてもすぐに買い戻して、また評価損を発生させていたでしょうから、大きな違いはなかったかもしれませんが...今回の暴落を期に、再度投資指針を見直して、投資を継続していくつもりです。

2008.10.12

コメント(0)

-

金融危機

今週は恐ろしい一週間でした。火曜日以降の邦銀間でのクレジットクランチが日を追う毎に深刻化したことにより、短期資金のリファイナンスが難しくなりつつあり、うちの会社の資金繰りが今月末までもたない可能性が出てきました。このまま世界的に株価の下落が続くようだと、クレジット市場も改善しないでしょうし、来週も厳しい日々となりそうです。* * * * 投資の方は、殆ど何もしていません。本業が忙しくて、何も出来ていないというのが実情ですが、時間があれば、何かと買っているかもしれないので、結果的には丁度良かったかもしれません。ここから先、どこかで買いに転じようとは思っています。

2008.10.10

コメント(0)

-

うーん...

先ほど、ダウが10,000ドル割れ、為替も\100/USD台にまで円高が進んでいるようです。明日には日経平均の10,000円割れも見えてきました。投資ポジションの引き下げを検討していましたが、市場がどんどん先に進んでいくため決断が追いつかず、含み損が日々増大している状況です。当面の生活に必要なキャッシュは十分に保有しているので、もっと長い目で見れば良いのでしょうが、含み損を金額に直すと、さすがにゾッとします。米国の金融安定化法案が可決されましたが、金融市場は更に悪化を続けています。これは、日々の本業を通じて身をもって感じることができます。加えて、実体経済も確実に悪化していますので、この不安定な状況は数ヶ月は続くものと覚悟しています。15年以上投資をやっていますが、ITバブル崩壊後の不況時以来の緊張感のある日々です。

2008.10.06

コメント(0)

-

やれやれ...

やっと一週間が終わりました。今週は本業の方で、なかなか緊張感のある一週間を過ごしました。リーマン・ブラザーズの経営破綻で週明けし、次はAIG。破綻の連鎖はまるで10年前の日本の金融危機を思い起こさせました。こうした状況において、短期金融市場では、外銀、外資系証券がインターバンク市場で資金が引けず、コールレートが急上昇するなど、短期金融市場は大荒れで始まりました。この大荒れの状況は収まるどころか、日に日に悪化し、18日(木)には、私の担当している業務の一つであるCP市場にも波及してきて、調達レートが急激に上昇しました。調達レートが上昇するだけであれば、現状の金利水準がそもそも低いので大したことはないのですが、アベイラビリティにまで波及してくると話は違ってきます。日銀が連日資金供給していることもあり、現時点では何とかなっていますが、短期市場で信用リスクをとる投資家が減少していることから、ディーラーも動くに動けない状態になりつつあり、恐れているアベイラビリティ・リスクが顕在化してくる可能性が徐々に高まっていると感じています。米国では不良資産買取ファンド設立構想他、様々な対応策が発表され、これを好感して株式市場は世界的に反発しているようですが、短期金融市場における信用不安は早急には無くならないと予想しています。当面の最悪期は脱したと願っていますが、来週もリスク・シナリオを念頭においた運営していく必要があると思っています。なかなか精神的に疲れますが、一方で、この緊張感を楽しんだりもしています。なお、個人的な投資の方は、既存投資先の追加投資を幾つか実行しています。当面は様子を見ながら、慎重に投資を実行していきたいですね。

2008.09.20

コメント(2)

-

用心

今日の日本の株式市場は大きく下落しましたが、債券市場は朝方大きく上げた後は値を戻しました。短期金融市場も日銀の資金供給により左程大きな波乱はなかったようです。しかし、もし今日のNYでAIG他が破綻した場合には、明日以降の日本金融市場もかなり影響出てくるのではないかと警戒しています。個人的な投資環境としては、なかなか魅力的な状況になっていますが、本業の方では段々とリスク水準が高まってきている気がしており、これから暫くは気が抜けないと思っています。これから年末に向けて、かなり気を引き締めていかないといけないでしょうね。

2008.09.16

コメント(0)

-

8月の投資内容

8月2日のブログに書いた通り、今月は投資は控えめにし、リスク管理を重視しました。私の場合、リスク管理といってもショート・ポジションを作ったりする訳ではないので、投資を控えるか、ロング・ポジションを減少させるかということしかありません。日本経済が景気後退入りしたこと、欧州経済も暫くは厳しい時期が続くだろうということを背景に、今月はロング・ポジションを一部外しました。具体的には、以下の2つを実行しました。1.日本レジデンシャル投資法人(J-REIT)の売却2.朝日Nvestグローバルバリューオープンの売却日本レジデンシャル投資法人のスポンサー企業は、パシフィックホールディングスです。REITの場合、所有している資産からのキャッシュフローに問題がなければ、スポンサー企業がどの企業であろうと当面の問題ないと思っているのですが、新興不動産会社の経営破たんが相次いでいる中、パシフィックも大和証券グループとの協議が破談となればかなり厳しい状況と想像されますので、ここはリスク・マネジメントの観点から一旦外すことにしました。朝日Nvestは、海外ETFを始める前までの主力投信でした。運用会社のハリス社の投資方針は明快であり、私の好きな投信でしたが、ポジションを落とすにあたり、ETFと同投信のどちらを外すか比較検討した場合、保有コストの高い同投信を外すこととしました。ただ、同投信はまた機会があれば再投資してみたいと思っています。来月についても、引き続き慎重姿勢で臨む予定です。

2008.08.31

コメント(0)

-

不動産業界(その2)

ちょっと前の話になりましたが、アーバンコーポレイションが民事再生手続きの申請を行いました。私は同社の株式を保有していませんでしたが、出身が広島ということもあり、こっそり応援している企業の一つでした。しかし一方で、同社は、暴力団とのつながりが噂になる等、私が勤めている会社では数年前から取引禁止先となっている企業でもありました。スルガコーポレーションやアーバンコーポレイションは、6月に格付機関から、投資不適格の水準にまで格下げされましたので、外資系金融機関の市場からの撤退、国内金融機関の不動産業界向け融資の厳格化という環境下では、遅かれ早かれ資金繰りに行き詰ることは容易に想像できました(2008年6月6日の日記参照)。それぐらい、金融機関の貸出姿勢は厳しくなっていると思います。今後の不動産業界はどうでしょうか?業界では、危ないと噂されている企業がまだ数社あるようですので、暫くは厳しい環境が続くものと思われます。とりわけ資金繰りの状況について、注視する必要があると思います。企業経営にしろ投資にしろ、レバレッジを利かせて一挙に事業を拡大するのではなく、着実に成長していかなければ、急に環境が変化したときに対応できないと思います。肝に銘じておきたいと思います。

2008.08.24

コメント(0)

-

7月の投資内容

年の後半から景気は徐々に上向きに替わるという、多くのアナリストの年初予測に反し、世界的に景気の減速はこれからがヤマ場を迎えそうな気配です。景気・株価に限らず、予測というものはなかなか当たらないものですね。そんな中、今月も少しずつ投資を継続しました。◆日東電工(新規投資)◆HOYA(追加投資)◆住友商事(追加投資)◆Lyxor ETF MSCI World(追加投資)◆Lyxor ETF MSCI AC Asia-Pacific ex.Japan(追加投資)◆Lyxor ETF MSCI Emerging Markets(新規投資)日本企業のQ1決算発表が行われていますが、コスト高や輸出減他により、減益となる企業が相次いでいます。この先、少なくとも数ヶ月間は厳しい時期が続くと思われますので、どのようにリスク管理をしていくべきか考えていこうと思っています。

2008.08.02

コメント(0)

-

不動産業界

サブプライム問題発生以降、日本の不動産業界の潮目も変わってしまいましたが、最近相次いでマンション開発会社の信用不安が表面化しています。私も昨年は保有していたフージャーズでこっぴどくやられてしまいました。私が勤めている会社でも不動産関連ファイナンスを行っていますが、邦銀や外銀が不動産関連の新規貸出を厳格化していることもあり、とりわけ新興不動産会社・ファンドはリファイナンス資金の手当てが付かなくて大変な状況だということをよく聞きます。これから暫くは注意が必要かもしれません。(注)投資は自己責任でお願いします。

2008.06.06

コメント(0)

-

マネックス証券

私のメイン証券会社であるマネックス証券が、6月下旬から米国ETF及び米国株を取り扱うようです。楽天証券やEトレード証券では1年ほど前から取引が可能ですので、何も目新しいことではないのですが、私の場合、資金効率の観点と、口座が多いと何かと面倒なのが理由で、余り取引証券会社や銀行の数を増やしたくないため、メインに利用しているマネックス証券が米国ETFや米国株の取り扱いを始めてくれると、大変助かります。関心事は、手数料水準とどこのETFの取り扱いをするのという点でしょうか。バンガード社のETFぐらいは連れて来て欲しいですね。出来れば、WisdomTreeとかも連れて来てくれると最高なんですが、こちらはちょっと難しいでしょうね。期待して待つことにします。

2008.05.28

コメント(0)

-

資産見直しの重要性

昨年問題になった保険の不払い問題のせいか、生命保険の内容確認のためという名目で、外交員の方が来られました。また、その際に、生命保険の見直し案を幾つか持参されていたので、10数年ぶりに保険の見直しを検討中です。生命保険のことは良く分からないので、10数年前に入った保険を見直しせずにそのまま加入しているのですが、この間に保険の内容がかなり変化しており、保障内容もかなり変わっているのに驚きました。こんなことなら、もっと早く見直しをするべきだったと、ちょっと後悔しています。最終的にどのように変更するかはまだ決めていませんが、購入後も定期的に見直し・確認が必要なのは株式も生命保険も変わらないんだなーと改めて思っています。* * * さて、投資についてですが、今月も余り大きな変化はありません。新規購入は、Wells Fargo & Companyの買戻し、及び、Procter & Gambleの新規購入程度で、売却は無しです。ここのところ、連日のように原油価格が最高値を更新していることもあり、世界的にインフレ懸念が高まっています。インフレ懸念に伴い金利が上昇、消費および企業業績への悪化懸念から株価は下落傾向にあります。原油価格はまだ暫く上昇する可能性がありそうですので、株式は暫く厳しい時期が続くかもしれませんが、優良企業の株価が下落した局面では、少しずつ購入していくつもりです。

2008.05.24

コメント(0)

-

投資収益

時間があったので、保有銘柄を子会社と看做して、持株会社としての収益率を計算してみました。投資収益=持分利益(EPS×持株数)+配当額投資収益率=持分利益/投資額(持分ROE)+配当額/投資額(持分DOE)=投資収益/投資額投資収益率の推移(2008年度は見込み値)は以下の通りでした。 2006年度:9.5% = 7.4% + 2.1%(持分ROE + 持分DOE) 2007年度:7.0% = 5.0% + 2.0% 2008年度:9.4% = 7.4% + 2.0%前期(2007年度)の持分ROEの低下は、主力銘柄の1つである野村HDの赤字転落が要因です。私の保有銘柄の中では、フジコー、トヨタ自動車、キャノン、住友商事の4社が安定的に好収益率を維持しています。一方、花王、クラレ、デンソーの収益率は平均を下回っています。これは、PERの高い時点で投資した、或いは、投資時点からEPSの成長スピードが遅く、収益率が上昇してこないことを表しています。今後は、PF全体の投資収益率を安定的に伸ばせるように、投資先企業及び投資額を決定していきたいと思います。

2008.05.06

コメント(0)

-

悩ましい

世界的に株価が堅調に推移しています。サブプライム関連損失による米国金融システム不安の後退を背景として、市場に幾分楽観論というか、最悪期は脱したという雰囲気が出てきたことがその要因でしょうか。世界的な株価の調整はまだまだ続くと予想し、日本株以外は殆ど買い増しが出来ていない私としては、買い場を逃したのではないかという不安が募ってきてしまいます。この先、本当に米国経済が持ち直していくのであれば、株価は徐々に切り上がっていくと思いますが、果たして本当にそうなのでしょうか?米国の足元の実体経済を経済指標から見る限りは、とても景気の底を打ったようには感じられません。不動産価格の下落は続いていますし、米国GDPの約7割を占めるといわれている個人消費もかなり低水準です。企業部門でも設備投資は鈍化傾向にあり、マインドも低いままです。米銀は巨額損失を巨額増資で手当てしていますが、当面はリスクの見方を厳しくし、貸し渋りを続けていくでしょう。米国が弱っても新興国が成長を牽引するとの説もありますが、本当にそうでしょうか?・・・と、いろいろ書いて、株価がこのまま上昇していくはずがないと自分を納得させようとしていますが、実際のところどうなるんでしょう・・・先のことは誰も分からないので、タイミングは計らず、定期的に少額づつ投資していくのが良いのかもしれませんね。

2008.05.02

コメント(2)

-

近況

日本株のポートフォリオは3月末までにほぼ作り終わったので、今月からは米国株を中心に安値を拾っていこうと思っていますが、残念ながら今のところ全く買えていません。実体経済は悪く、景気は恐らくリセッション入りしているであろうにもかかわらず、米国株はなかなか底堅いですね。但し、このまま上昇していくような経済状態とは思えませんので、買いたくなる気持ちを抑えつつ、じっくりと腰を据えて株価が下落してくるのを待とうと思います日本株についても、タイミングを見て、多少中小型株を追加するつもりです。

2008.04.20

コメント(0)

-

株価下落~評価損発生~

週末にベア・スターンズ証券のニュースが入ってきたため、今日も株価が下がることは予期していましたが、実にあっさりと12,000円を割り込みました。また、為替もスルスルとドル安が進み、一時95円台をつけていました。(今は96円台に戻っているようです。)このような環境下、私のPFは今月だけでも▲12%強の下落となっており、ついにPF全体でも含み損に突入しました。PF全体が含み損になるのは何年振りでしょうか??...恐らく日経平均が7,000円台だった2003年以来だろうと思います。この先は当面どうなるのでしょうか?全くの私見ですが、米国経済は足元全く好材料がないため、ここから先も株価は下方向の可能性が圧倒的に高いと思います。外需に頼る日本経済も米国と共に沈んでゆく可能性が高く、日本企業の株価も当面は悲観的にならざるを得ません。とは思いつつ、今年は徹底すると誓ったロスカット・ルールについて、既にロスカット価格を下回る銘柄がPFの大半を占めており、同ルールの運用はもはやworkしていない状態です。どうも、ここら辺が私の意志の弱さなのでしょうか。これが先々で裏目に出なければ良いのですが...現在ほぼフルインベストメントの状態になっているPFについて、多少なりとも投資ポジションを低下させるべきか、少し検討しようと思います。また、同時に、増資を行うことによるキャッシュポジションの増加についても検討するつもりです。

2008.03.17

コメント(0)

-

投資スタンス要変更か!?

米国経済は厳しいですね。製造業およびサービス業ともに景況感悪化し、消費も雇用も低迷。輸出はまずまずのようですが。ただ、それにしては米株価が思ったほど下落しません。米国に比べると景気が悪くないと思われる日本の方が、相変わらず株価の下落が厳しいです。米国が楽観的なのか、日本が悲観的過ぎるのかよく分かりません。国民性からすると、両方なのかもしれません。さて、米国経済が本格的にリセッション入りするとなると、今年の投資スタンスを変更する必要があるかもしれないなと思っています。これまで、米国経済は景気の減速に留まり、リセッション入りにはしないだろうと想定していました。その場合、年の後半から景気は緩やかに回復に向かうことになるだろう。とすると、最悪期はQ1~Q2あたり。日本経済も、米国が回復に向かえば輸出を中心に成長軌道に戻るだろうというのがメインシナリオでした。従って、皆が悲観的になり株価が下落するQ1の間に投資ポジションを構築して、夏以降の上昇を待つというスタンスでいました。ただ、米国がリセッション入りとなると、今年中の回復基調への復帰は難しいかもしれません。その場合、日本企業も来期は減益となる企業が増え、株価の低迷が長期化するでしょう。そうなると、株価もQ1が底ではなく、Q2以降になる可能性が高くなります。この先数ヶ月間は、投資スタンスをコンサバティブにしておいた方が良いかもしれないなーと思っています。ただ、既にかなりポジションは出来上がってしまいましたが...

2008.03.08

コメント(0)

-

雑感

早いもので、2月が終わり、期末月の3月に入りました。今期の目標でまだ終了してないものに対する処理や格付機関の対応等、気分的に重い仕事がまだまだ残っています。なかなかしびれる1ヶ月になりそうです。* * *2月は、日本株運用は3ヶ月ぶりにプラスのパフォーマンスになりましたが、積極運用資産全体では、昨年7月以来7ヶ月連続で前月比マイナスの成績が続いています。マイナス成績の主因は、ドル安と国内外株式の下落です。海外株式については、株価の下落とドル安のダブルパンチを受けています。ドル安と国内外株式の下落は、結局サブプライム問題に起因して生じたものですので、結局日本の一般家計もサブプライム問題の影響を受けているということになりますね。最初は海の向こうの出来事で、個人的には関係ないと思っていたものですが...さて、3月の最初の営業日である明日も、バーナンキ議長の証言を受けて、なかなか厳しい1日になりそうです。ただ、キャッシュ・ポジションにはまだ余裕がありますので、優良株が大きく下げる場面があれば、将来のためにこつこつ仕込んでいきたいと思っています。

2008.03.02

コメント(0)

-

ミラバケ(ッ)ソ

既に1週間ほど前になりますが、「クラレ」を取得しました。同社が、世界的にシェアの高い製品を多く有している優良企業だと知り、投資候補銘柄リストに加わってから既に7~8年ほど経過しましたが、この度ようやくPFに加わりました。また、取得後、株価は上昇していますので、当面はロスカットに引っ掛からずに済みそうで、ホッとしてます。最初に同社を知ったのは、日経新聞の日曜版の記事からだったのではないかと記憶しています(余り自信はありません)。当時はITバブルの崩壊から景気が低迷し、今と同様に株価が大きく下落している状況でしたが、その中でも業績が比較的安定している企業の1社として紹介されていたようにと思います。時代は変わり、今度は原材料費高騰が各社の業績を圧迫していますが、高いシェアを有する製品を多く持つクラレは、原材料費の高騰を自社の製品価格に転嫁できる優良企業の内の1社であり、景気減速期にかかわらず業績は堅調のようです。やはり、優良企業は、どのような事業環境に直面しても、その影響を最小限に抑えて乗り切っていけるものなんだなと改めて感じました。長期投資を前提とする場合には、やはり業績の下ブレが余り大きくない企業が良いのかなと思います。・・・ここまで書いて、因みにと思いクラレの10年チャートを見てみましたが、株価は10年前とほぼ同水準です。う~ん、10年前に投資してても、殆ど利益は出てないことになります。なかなか株式投資は難しいですね。

2008.02.28

コメント(0)

-

ロスカット~竹内製作所~

先週竹内製作所を購入しましたが、その2日後にはロスカットに引っ掛かり売却しました。その後の同社株価は、売却の2日後にロスカット価格を上回り、更にその翌日には当初購入価格までも大きく上回って上昇しました。ロスカットを機械的にやっていると、こういうことが容易に生じます。実際に、既に何銘柄かこういった事態になっています。そもそも自分なりに割安だと思った価格で購入していますので、その後も引き続き価格が下がったとしても、ある所で反転してくる可能性は高いからです。しかし、今年はあくまでもロスカットを継続していくつもりです。ロスカットのルールを状況に応じて分けることも考えましたが、ロスカットの実行が曖昧になりそうなのでやめました。取り敢えず今のまま年間を通じてやってみて、何らか改善した方が良ければ、来年への課題にしようと思います。* * * * 米国経済の先行きは依然不透明ですが、日本経済はもしかしたら今が大底圏にあるかもしれません。というのは、欧州系の機関投資家が重視しているといわれるOECD先行指数で、日本は2007年9月を底に、3ヶ月連続で前月比上昇しています。OECDの先行指数は実際の指数比6ヶ月ほど先行する傾向があるようですので、それを考慮すると今年の4-6月期には景気が底打ちし、株価も反転してくるかもしれません。但し、その前提としては、米国経済が現状よりも大きく悪化せず、日本企業の輸出の伸び及び設備投資が抑えられないことが条件になると思われます。早く世界経済が回復基調に入って欲しいものです。

2008.02.17

コメント(0)

-

竹内製作所

先週、新たに投資した先は「竹内製作所」です。同社の株価はここ数ヶ月で大きく下落しています。下落した理由は簡単です。主に、以下の理由から来期業績の大幅悪化が予想されていることが原因だと思います。1.同社は欧米向け輸出比率が高い。2.欧米では不動産バブルが崩壊し、小型建機の需要減退が見込まれる。3.更に、欧米の景気減速により円高が進行している。4.原材料である鋼材価格も高止まりしており、コスト高が継続している。以上の4つの原因はその通りだと思います。同社の来期業績は結構厳しくなるでしょう。でも、利益が今期見込みの半分になったとしても、来期PERは10倍程度です。それでも、ここから更に売られていくのでしょうか?そろそろ投資しても良いタイミングだと思っています。(ただ見込みが外れた場合に備えて、今年は頑なにロスカット・ルールは守っていくつもりです。)

2008.02.09

コメント(0)

-

1月がボトムだったのか?!

ボラの高かった1月が終わりました。今年の底値は1月になるかもしれないなと思っています。理由は米国の底力というか、決断力、実行力の速さと経済の懐の深さでしょうか。金融機関は損失の先送りをせず一括償却を実施、他国から巨額の資本を引っ張り込み金融危機を回避。政府は早急に景気刺激策を取りまとめて発表し、FRBは急テンポに利下げを実施。企業部門に関しても、昨日発表された米ISM製造業指数は景況感の分岐点である50を回復(50.8)したようで、一方的に悪化していく状況にはないようです。損失の先送りを図ったが失敗した、景気刺激策にどの程度の効果が見込めるのか不明、利下げのタイミングが市場の後追いだとか、米国の一つ一つの動きを取り上げるといろいろ難癖は付けられますが、サブプライム問題が日本で起こったと仮定した場合、これらのことがこのスピードで実行できたかと言えばまず無理でしょう。現在は焦点となっているモノラインの信用回復に向けての救援策が色々と協議されているようです。こうしたことを考えると、年初の米国経済に対する総悲観の状態が今年のボトムとなる可能性が高いかなという気がします。米国では、雇用の悪化は続いているので、消費関連は暫く悪化するのだろうと思いますが、市場は既に1月の下げの過程でそれらは織り込んでいます。その織り込み以上に悪化した場合には、株価は大きく下げると思いますが、米国はかなり懐の深い経済ですので、一方的に株価が低下してほどの急激な消費低迷はない気がします。日本に関しても、当面は大きく下げる局面はないと予想しています。日本の景気悪化は既にある程度織り込み済みです。更に、米国経済が景気後退ではなく、減速している状態なのであれば、1月の株価下落は過剰だったことになります。2月は、これまで比較的開示が明らかではない欧州の金融機関の決算発表が始まりますので、これらの発表が波乱要因になる可能性がありますが、左程大きな問題にはならないと見ています。当面は各市場共にボックス圏相場になるような気がしますが、どうでしょうか...

2008.02.02

コメント(0)

-

底値は近いと思いたいですが...

FRBが0.75%の緊急利下げを行いました。金融市場は0.75%の利下げは完全に織り込んでいましたので、今のところ米株市場は下げているようですが、もし緊急利下げがなければもっと大幅に下がっていたでしょうから、それなりの効果はあったのだろうと思います。現在は、日本を始め、世界同時株安の状態にありますが、先ずはサブプライム問題の震源地である米国で、景気対策の発表が行われ、利下げも実施されました。米国の利下げは、これからも数回にわたって行われると思います。加えて、今週はダボス会議がありますし、来月には東京でG7が開催されます。これらの会議で世界的な協調政策等が発表されると、かなり市場マインドは変わってくると思いますが、どうでしょうかね。これから2月にかけて、日本企業のQ3決算発表や欧州企業の決算発表が本格化します。日本の金融機関でも想定以上に評価損を出すところが出てくると思いますし、欧州でも出てくるでしょう。今の株価がどの程度の追加損失計上まで織り込んでいるのか分かりませんが、株価が下がる要因はまだまだたくさんあると思います。ただ、日本株は欧米株よりも早くから下落し始めているので下落率も大きいため、日本企業の来期業績見込みが余程の減益見通しでない限り、そろそろ底値に近いのではないかと思っています。(というより、そう思いたいという願望です)個人的には、保有していた中小型株は、取引高の少ないフジコーを除き、全てロスカットに引っかかり、PFから消えていきました。その代わり、キャノン、デンソーといった国際優良株を少量ですが購入しています。どちらも、それなりに割安な価格で購入できたのではないかと思っています。引き続き、割安と思える企業について、少しづつ購入を続けていく予定にしています。

2008.01.22

コメント(0)

-

日本経済の状況

欧米共に株式市場は厳しいスタートですが、そんな中、今年も今のところ一番厳しいのは日本市場のようです。どうにもこうにも、下げが止まりません。ただ、よく考えなければならないのは、実は足元の日本の景気は米国よりも厳しい状況にあるのかもしれないということだと思います。OECDの先行指数や内閣府が発表している景気動向指数の先行指数では、日本は2007年5月頃から指数の低下が始まっています。OECDの先行指数では、日本の下落はOECD加盟国の中で最も激しいものとなっています。同先行指数は、短期的な景気の変わり目の通常6ヶ月程度先行しているとのことですので、2007年11月~12月頃に景気の減速が始まっていてもおかしくないことになります。実際に、日本の10-12期のGDP成長率はマイナスだったのではないかと予測されています。日本の経済がそういう状況なのであれば、株価が下がるのも別に驚くことではないような気がします。日本経済を支えている輸出については、これから米国経済減速につれて成長寄与度は低下していくでしょうし、輸出が下がれば日本企業の設備投資も減少するでしょう。内需を支えるべき個人消費も、全く盛り上がる気配がありません。つまり、現時点での日本の経済状況は全く明るい材料がないため、株が売られてもしょうがないのかなと思っています。とりあえず、今は大きな負けを作らないように、ディフェンシブな投資行動をとっていこうと思っています。ということで、早くも今週ロス・カットを発動しました。売却した銘柄は、オリックスと今年の最初の購入銘柄であるWells Fargo & Companyです。金融株はかなり下がったので、そろそろと思って購入したのですが、まだまだ当面は先行き不透明だと思い、一旦売却して、再購入の機会を探ることにしました。

2008.01.11

コメント(0)

-

米国ハードランディング?

新年から市場は大荒れでスタートを切りました。主因は、やはり米国経済の先行き懸念の高まりだと思っています。年初に発表されたISM製造業景況感指数が分岐点となる50割れとなり、金曜日に発表となった雇用統計は予想比大幅に低迷し、失業率も5%に達しました。これらの指標は極めて重要な経済指標で、その全てが米国景気の悪化を明確に示しています。多くのエコノミストのコンセンサスは、「米国経済は減速するものの、後退は回避できる」というもので、サブプライムローン問題に絡む金融問題が早期に解決されれば、実体経済が冷え込む前に成長軌道に戻ることが可能というストーリーとなっています。金融問題の解決とは、これから本格化する銀行・証券会社の決算において、証券化債権の評価損を出し切り、情報開示を徹底することにより、市場に底打ち感を醸成しつつ、評価損により毀損する自己資本を増資(又は公的資金注入)等により補完することで、金融危機を回避させることを意味していると理解しています。金融危機が回避されれば、銀行等による極端は貸し渋りは発生せず、市中にお金が回っていくことにより企業の設備投資意欲も維持され、個人消費の冷え込みも回避できるだろうと見通している訳です。確かに先月までに発表された米国の経済指標は、住宅分野以外のものは強弱入り混じってはいるものの、総合的には左程悪いといえず、上記のストーリーが最も可能性が高いと感じていました。しかし、低調に終わったクリスマス商戦や前述の経済指標は、今後の見通しを再度考え直した方が良いのではと思わせます。米国GDPの7割を占める個人消費は住宅価格の低下により冷え込みつつあり、今後それがより顕著に現れてくるように思えます。米国の個人消費が本格的に冷え込むとなると、日本を始め、米国向け輸出割合の高いアジア諸国にも影響が出ると思われます。デカップリング論などが論じられていますが、米国経済が後退した場合には、中国を始めとする新興国にも必ず影響は出ると思います。こうしたことを考えると、今まで考えていた以上にリスク管理をより徹底した方が良いかなと思っており、ポジションを少し減らすことを検討中です。今年は、リスク管理を徹底し、大敗を喫しないことを目標に掲げていますが、最初から難しい場面に直面することになりました。

2008.01.05

コメント(0)

-

2008年投資目標

日本以外のマーケットは1月2日から既に取引が始まっていますが、明日からは日本でも2008年の取引が始まります。そんな中、昨夜早くも、新年最初の取引が成立していました。2008年最初の取引は"Wells Fargo & Company"となりました。さて、今年の投資目標は「投資成績を前年比プラスで終わること」です。控えめな目標ですが、2年連続でマイナス成長となっていますので、今年は確実にプラス成長にしたいと思っています。もう一つは、ロスカットを徹底し、大敗しないことです。今年は、米国景気の行方がポイントになると思っていますので、経済指標等をじっくりと見て、リスク管理を徹底していくつもりです。

2008.01.03

コメント(0)

-

2007年振り返り~海外ETF投資~

今年は新たに海外ETFへの投資を開始しました。これまでは、主として投資信託を利用して海外株式への間接的投資を行っていたのですが、ETFの方がよりコストを抑えられ、投資商品の選択肢を広げることも可能になります。米国のETFは本当に種類が豊富で、最近投資信託で設定されているような新エネルギーや環境ファンドのETF版などが既に設定されているのには驚きました。今年投資したETFは、VanguardとWisdomTreeが扱っている米国・欧州株のValue Fundと新興国のindex、Lyxorが扱っているMSCI Worldです。(ファンド名は”フリーページ”に記載しています。)まだ、大きな額で投資はしていませんので、ポートフォリオに占める割合は小さく、今年のパフォーマンスにも殆ど影響がありませんでした。現在はポートフォリオに占める海外株式の割合は約17%ですが、来年はETFを中心に3割程度にまで引き上げていく予定です。

2007.12.30

コメント(0)

-

日本株投資の振り返り

とうとう今年の投資期間が終わりましたね。最後の最後まで、厳しい年でした。昨年は「Jブリッジ」に泣かされ、今年は「フージャース」、「OM2ネットワーク」に泣かされました。昨年の年末に書いたことを読み返してみると、来年は一銘柄での大負けをしないことを肝に銘じると書いていましたが、結局今年も同じ間違いを犯してしまいました。ただ、こうしたミスは、実は性格に起因する投資行動が引き起こしているような気がするので、そう簡単には治せないような気がしています。かなり意識改革をしないと、何度となく繰り返しそうで、怖いものがあります。さて、日本株に関する来年の投資環境はどうなのでしょうか?案外、外国人は来年日本株市場に戻ってくるとの予測があるようですので、今年よりは良いかもしれませんね。良いといっても、年間を通じれば、横ばい~米国景気がやや浮上してくる年末にかけて多少上昇する程度かもしれませんが、下落でないだけでも今年よりは良いでしょう。ただ、銘柄の二極化は引き続き進みそうなので、よくよく勉強していきたいと思います。

2007.12.28

コメント(0)

-

ちょっと早いですが

今年もあと一週間で終わりになってしまいました。ほんとに早いなーと実感しています。今年も年末は実家に帰省するため、今年はこれが最後の書き込みになるかもしれません。そこで、ちょっと早いのですが、今年を振り返って思うところを書いてみます。【運用成績】今年の運用成績も昨年同様、振るわないまま終わりそうです。(残念!)まぁ、過ぎたことはグチグチ考えてもしょうがないですから、すっきり忘れて、心機一転新しい年に望むことにしたいと思います。反省点としては、昨年もそうですが、早いタイミングで「損切り」が出来なかったことでしょうか。成長がないな~と思います。その一方、世の多くのアナリストはサブプライム問題が米国経済に与える影響は限定的(従って日本経済にも殆ど影響なし)と予想されていましたが、いやいやサブプライム問題は結構深刻化するんじゃないかと予想し、秋口以降は大きくポジションを落としていたことが功を奏して、”やられ”の程度は限定的なものに抑えられました。秋以降もマーケット平均でやられていると、今年の運用成績は本当に目も当てられなくなっていたところです。やはり、「リスク管理」というものは大切だなぁと、改めて実感しました。【アセットアロケーション】今年から徐々に海外投資の比率を上げていこうと思っていましたが、過去数年、世界中で株価が上昇していたため、なかなか思い切って投資比率を上げられませんでした。しかし、ようやく11月以降、サブプライム問題から米国・欧州の株価が下がり始めたので、徐々にETFを通じて投資を始めています。来年も、特に年の前半を中心に、海外投資比率を上げていきたいと考えています。ただ、海外株に関しては、これまで上昇していたこともあるので、来年は余り上昇しないかなとも思っています。来年は、”堅実”に運用していくことが目標です。

2007.12.23

コメント(0)

-

Citigroup(その2)

先日アブダビ投資庁がCitigroupの優先出資証券に出資するとの報道がありました。同証券の利回り水準(11%だそうです)については議論があるようですが、自己資本の毀損を和らげるという直接的な効果は確実にあります。いま市場が最も懸念していることは、サブプライム問題に起因する損失規模と、金融機関の流動性懸念および資本毀損ですので、Citigroupは今回の出資受け入れにより、後者の問題に関して多少の安心感を市場に与えることが出来たようで、この出資受け入れ報道を機に、株価は10%程度上昇しました。私は、同社株への投資機会を狙って指値を入れてじりじり下がってくるのを待っていたのですが、一旦は逃がしてしまったようです。ただ、同社の場合は、SIVの問題等、まだまだ色々な報道が出てきそうですので、引き続き指値はそのまま維持していく予定です。

2007.12.01

コメント(0)

-

サブプライムと米国景気

米国発の景気減速の動きは、徐々に世界中に広がっているように思います。但し、本当に徐々にという速度です。一方、今のところ、最も敏感に景気減速の動きを捉えているのは、サブプライム問題が欧米に比し軽症と言われている日本の株式市場のようです。米国をはじめ、欧州やアジア諸国の株価も下げてはいますが、日本ほどではありません。私の感覚からいうと、日本株が下げすぎというよりも、欧米諸国の株価が思ったよりも下がってこないなと感じています。実際にサブプライム問題が景気に大きな痛手を負わせることなく終結に向かうため株価が大きく下がらないのか、或いは、欧米諸国の投資家が右肩上がりの相場に慣れてしまっていて、現在の株価を既に安値圏と捉えて買い戻してしまうため下がらないのか良く分かりません。ただ、バブル崩壊後の厳しい時代を思い起こすと、米国経済の落ち込みがこんなもので済むとは思えません。但し、米銀の場合は、日本の銀行よりも思い切ったリストラを行うので、米国経済が日本ほど深刻かつ長期低迷に陥ることはないだろうとは思っています。

2007.11.17

コメント(0)

-

Citigroup

CitigroupのCEOも週明けに辞任するようです。先週Merrill LynchのCEOも辞任しましたので、米国を代表する金融グループ2社のCEOが実質的に更迭されたことになります。日本ですと巨額の赤字を計上しても、「はやく経営を立て直すのが自分の役目」とか言って、社長はなかなか辞めませんが、この辺が日米の違いでしょうか。ただ、今回の場合、前述のいずれのCEOも当初は辞任する意思はなかったようですので、経営陣を取り巻く株主、ステークホルダーの経営陣へのプレッシャーが大きかったのでしょうか。いずれにしろ、経営陣に対するプレッシャーは、日米間でかなり大きな違いがあるのではないかと思います。つい数年前までは、Citigroupといえば世界最強の銀行だと思っていましたが、チャートを見るとここ5年程の株価は冴えず、現在の株価は5年前とほぼ同水準になっています。また、同社はCDO等の追加評価損を相当抱えており、Q4にも相当額の損失計上する可能性が噂されています。もし、実際に損失計上して更に株価が大きく下がる局面が出てくれば、投資してみたい企業だと思っています。やはり同社が世界中の構築しているリテール網には魅力を感じますからね。その一方で、金融機関にとっては、イールドカーブがフラットニングしている環境が続く限り、収益の大きな伸びは期待できないかもしれませんので、株価の反発は限定される可能性もあると思っています。

2007.11.04

コメント(0)

-

米国株価底堅い

米国の株価はなかなか下がらないですね。住宅市場を中心に経済指標はかなり弱気なものが出ていますし、原油価格他の原材料価格の高騰も続いており、企業業績の先行きも芳しくないようですが、それでもFFレートの引き下げ期待等から株価は高値圏を保っています。現在の米国の経済指標等が日本のものだとしたら、今頃の日本の株価はかなり下げているのではないかと思いますが、決定的なダメージを感じさせない米国経済および市場の懐の深さを改めて思い知らされます。また、米国経済が悪化しても、新興国の成長が米国経済低迷をある程度相殺して世界経済は成長を継続するとの意見を聞きますが、私はそうは思っていません。最終購買者としての米国のシェアは大きいですので、米国が風邪をひいたら、やはり多くの経済圏も程度の差こそあれ風邪をひくだろうと思います。確かに、中国やインド等の国内インフラ投資が旺盛な国は多少は軽度になるかもしれませんが。ということで、私は株式のポジションを落としてきているのですが、新興国を中心に株価が下げる気配は今のところ感じられません。暫くはこのまま様子見です。

2007.10.28

コメント(0)

-

投資雑感

暫くぶりですが、最近の近況等々を交えつつ...先週1週間は夏休みをとって、ランカウイ島でゆっくりとくつろいでいました。やはりアジアのビーチ・リゾートはのんびり出来て、最高ですね。ここ4年ほど、夏休みは毎年アジアのビーチ・リゾートに来てのんびりしています。早くアーリー・リタイアして、どこかのビーチ・リゾートに移住したいものです。そんな希望とは裏腹に、僕のPFは惨憺たるもので、とてもアーリー・リタイアとは程遠い状況になっています。とりわけ保有株の内、小型株がメッタ打ちに合い、瀕死の状況になっています。このままでは、今年もマイナス成長間違いなし、といった具合です。今後の作戦ですが、なかなか妙案が思いつきません。とりあえずは、耐えることかと思っています。日本株の保有株については、それぞれかなり割安な価格まで下がってきているため、当面このままホールドでいく予定です。また、アセットアロケーションの観点から、欧米株(ETFが中心)への投資を増やすため、米証券会社に口座の開設手続き中です。また、既に保有しているHSBC(HK)の口座を利用してもETF投資を通じて投資先の分散を進める予定です。ただ、米国はサブプライムローン問題により景気減速が見込まれているので、様子を見ながらの投資になると思います。今年も厳しいな~。(嘆)

2007.09.17

コメント(0)

-

あらら...

今日は所用のため休暇をとっていたため、久々に朝から相場を見ていました。いや~、しかし、とんでもなく下がりましたね。どんどん下がる相場を見ていて、びっくりするやら、ワクワクするやら、久々に相場を見ていて楽しかったです。下落の要因としては、サブプライムローン問題というよりは、円高による先行きの業績不安拡大に相場の関心が移ってしまったのでしょう。サブプライムローン問題そのものは、日本の経済にすぐに、直接的に影響があるものではありませんので、左程心配していなかったのですが、円高の問題に視点が移ってくると嫌だな~という気がしています。また、サブプライムローン問題に関しても、米国の個人消費に影響が出てくると、かなり厄介なことですので、こちらは今後要注意だと思っています。個人的には、今日の取引は一部銘柄を入れ替えた程度で、日本株に対する投資額という点では殆ど変えていません。ただし、勿論のことPFの時価総額は大きく落ち込んでいます。(爆)せっかく世界的に株価が落ちてきているので、米国、欧州、アジア株共に少しずつ仕込んでいくつもりです。

2007.08.17

コメント(0)

-

反省

日本のマクロ指標はやや冴えないものが続いており、景気が踊り場入りしている観があります。そのせいか、TOPIXも4月以降は狭いレンジでの動きに終始しています。今年中に日本の景気が大きく崩れることはないと予想していますが、株式相場はこの先数ヶ月は波乱があるかもしれないなーと思っています。しかし、福井日銀総裁は日本の景気に自信満々のようで、金利正常化を目指した利上げを匂わせています。早ければ7月、政治に配慮すれば参院選が終わった8月に利上げなんでしょうか。できれば、10月ぐらいまで引っ張って頂けると、仕事上は助かるんですけどね。さて、私の日本株投資のパフォーマンスは、3月以降、例年通り低迷しています(笑)。全く困ったもんですが、黙ってみていてもしょうがないので、ここのところ銘柄の入れ替え、売り切りによるCPの引き上げを進めています。というのも、2007/3期決算の発表に基づいて、自分の保有銘柄の決算内容をチェックしてみたのですが、思った以上に割安感の感じられない銘柄が多いことを明確に認識させられたせいです。投資する銘柄は慎重に吟味すべし、と思っているのですが、いつの間にか手を出していることが多いんですよね。反省です。

2007.05.19

コメント(0)

-

フージャース

あらら、やっぱり出ちゃいましたね。フージャースの下方修正。ある程度は予想していましたが、利益額の減額は予想していたよりも大きかったです。ただ、まー、終わってしまったことはしょうがないです。このまま保有し続けるか、一部売却するか、一旦外すか、考えます。

2007.03.24

コメント(0)

-

成長株の下落

私のPFの中で、年初来騰落率で見て、こっぴどくやられている銘柄が2つあります。フージャースとプレステージ・インターナショナル(PI)です。両銘柄共に年初から30%強下げています。大きな下落の主な原因は、フージャースに関しては、今期業績未達懸念、成長鈍化懸念、ビジネスモデル変更に伴う増資懸念等でしょうか。また、PIに関しては、中期経営計画による今期の成長鈍化への失望、中期的成長鈍化懸念といったところでしょうか。成長に対する期待が剥がれた、或いは、不安が生じたときの、成長株の下落は凄まじいものがありますね。私としては、もとより両銘柄の成長性に過度な期待をしていないので、数年前と比較し、成長が鈍化しようが、今ぐらいの成長が継続していけるのであれば十分であり、多少の成長鈍化をもって株式を手放すつもりはありません。株価がより下がるようであれば、買い増しの機会だと思っています。但し、成長株の株価ボラティリティの高さには改めて注意が必要だと認識させられました。

2007.03.18

コメント(2)

-

購入

今週の火曜日にようやく確定申告を済ませました。まったく、面倒ですね。もう少し簡単に申告できると良いのですが。* * *ここにきて、またしても株価のボラティリティが高まってきています。今回は、完全に米国発の株安でしたが、米国経済はこの先どうなるのでしょうか。個人的には、現時点では、引き続き米国経済はソフトランディング可能というシナリオを支持しています。昨年秋口から米国株価はほぼ一本調子に上がってましたので、この先の景気が多少減速するシナリオに基づけば、多少は株価の調整があることに違和感はありません。今後の注目点は、住宅価格と株価が同時に下落することによる個人消費への影響でしょうか。個人消費に影響が出始めると、ちょっとまずいと思います。先日も小売の統計は余り良くないものでしたので、今後注意が必要だと思っています。個人的な投資に関しては、日本株も調整色を強めていることから、少しずつ新規銘柄及び既存銘柄の購入を行っております。CPも4割弱から3割弱まで減少してきました。引き続き、株価の調整が続くようであれば、少しずつ購入を続けていく予定です。

2007.03.15

コメント(0)

-

わくわく

ここまで下げてくると、ちょっとワクワクしますね。米国経済も再び先行き不透明感が出てきて、利下げ説も再浮上してきていますので、すぐには株価もすぐには反転しないかもしれません。そうなると、円キャリートレードを手仕舞う動きも加速し、円高進行、国際優良株の手仕舞いという連鎖が続く可能性もあります。もう暫く下げトレンドが続くことを祈っています。

2007.03.05

コメント(0)

-

好機到来?

ここに来てようやく世界的に株価が調整しています。世界中のどこかの地域では、買いたくなるほど魅力的な水準まで株価が下がってきたところがあるか、色々調べてみました。しかし、結論としては、投資タイミングとしては時期尚早であり、どの地域も「調整した」といえる程の下げの水準ではありません。もう暫く様子見です。最近は本業が忙しく、各社のマクロ経済リポート等を読む時間がない(というか、これらを読むのも本業の一部なのではありますが)のですが、米国経済と中国経済の変化には気を付けておきたいと思っています。

2007.03.03

コメント(0)

-

CP上昇中

CPが上昇中です。チョコチョコ銘柄を売却してきた結果、CPは約37%程度まで上がってしまいました。幅広い銘柄で株価が上昇しているため、投資額が減少している私のPFは、インデックス等に対する相対的パフォーマンスはマイナスに働きそうです。ただ、今年の最低限の運用目標は、絶対値でプラスを維持することですので、当面は固めの運用を心掛けていきます。どうせ、年に1回か2回は調整時期が来ますので、その時に仕込めば良いやと割り切っています。

2007.02.22

コメント(2)

-

保有株の業況

金曜日に、保有銘柄の「フジコー(3515)」の3Q決算と「IMI(7503)」の2006年12月期決算発表がありました。* * *フジコーの3Qを終わった時点での、今期見込み純利益に対する進捗率は90%を超えており、業況は順調のようです。B/S、P/L共に殆ど変化なく、安定した事業運営が伺われます。このままいけば、上方修正は間違いないのですが、業績修正はしていません。しかし、同社のHPの情報開示は何とかして欲しいものです。いまどき、こんなHPの企業はないですよね。株価が上昇しない企業の典型でしょう。* * *IMIの2006年12月期の業績は余り良い水準ではなく、5%増収、11%営業減益、8%最終益減でした。同社の場合、製品仕入れは殆どが輸入のため、円安によるコスト上昇をカバーしきれなかったということだと思います。仕入原価の上昇を除くと、とりたてて問題は見当たらないようです。但し、レンタル部門と並ぶ高収益事業のメンテナンス部門が苦戦している点がやや気がかりです。同社では、安定的に5%成長を可能とする経営を目指しているようで、今期は5%の増益予想としています。達成の可能性は、為替次第でしょうか。ユーロは近いうちに利上げがありそうですし、米国も利下げ観測が遠のきつつあり、利上げ説も出てきています。例え、日本が今年1~2回利上げしても、大幅な円高はないかもしれません。業績予測達成のための他の重要なポイントは、レンタル部門とメンテナンス部門が順調に成長してくれることでしょう。配当性向は高く、今期も増配するようですので、株主への還元は考えてくれている企業だと思っています。成長率は高くないですが、原則、今期も保有継続方針です。

2007.02.17

コメント(0)

全139件 (139件中 1-50件目)

-

-

- お買い物マラソンでほしい!買った!…

- 楽天お買い物マラソンでサイズと色選…

- (2024-11-23 20:30:09)

-

-

-

- 気になったニュース

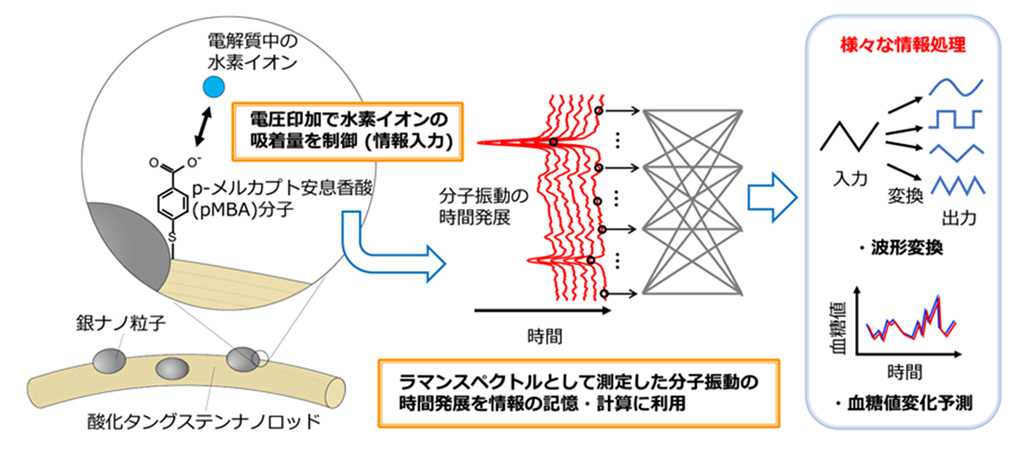

- 理科大など、数個の有機分子からなる…

- (2024-11-23 20:13:17)

-

-

-

- あなたのアバター自慢して!♪

- こじかの顔

- (2024-08-02 19:02:01)

-