*来店型保険ショップで5年近く無料相談のカウンセラー経験があります。

その経験から、保険の選び方について分かりやすくお伝えしていきたいと思います!

漠然と「保険には入っておいた方がいい。みんな入っているみたいだし。」という感覚の人が多くて、

何のために保険に入るのか、という目的がはっきりしていない事が多いです。

前回記事:「保険に入る目的」 (サイト内リンク)では、

経済的な損失により、これまでの生活を維持することが困難になるリスクとは何か、

そのリスクを回避する方法の1つが「保険」であることを説明しました。

また、貯蓄と保険の違い、貯蓄があれば保険は不要であることもお伝えしました。

これから、貯蓄と保険のバランスが取れた保険プランを考えるにあたって、

可能性が最も高い、「万が一の不幸」が起こらなかった時の経済的リスクについて最初に説明しておこうと思います。

前回記事:「保険料で比較する3つの保険」 (サイト内リンク)では、

掛け捨ての保険、貯蓄性のある保険、

期間を定めて保障する保険、一生涯で保障する保険など

種類や効果の違いを説明しました。

効率の良い保険プランを考えるうえで、今回と前回までの記事内容を理解して頂くことで、

これから保険プランを考える人にとっても、見直しを考える人にとっても、良いヒントになると思います。

★目次★

- ライフプランニングとは

ライフプランニングとは

ライフプランニングのシュミレーションをやった事はありますか?

家族の年齢やライフスタイル、将来的に想定され収入や支出のバランスをシュミレーションすることを

「ライフプランニング」と言います。

収入は誰が、毎月いくら稼ぐことで成り立っていますか?

それは毎月いくらですか?

収入は上がる見込みはありますか?下がる見込みはありますか?

それはどのくらい?いつ頃でしょうか?

まだ子供がいない夫婦でも、何年後に第一子、第2子が生まれたら・・という仮定でもOKです。

子供が公立、私立に進学するのかもシュミレーションすることで、

概算ですが教育費が総額どのくらいかかる見込みなのかを把握できます。

住居費や生活費を入力することで、おおよその支出をグラフ化します。

今の収入で足りるのか、足りない金額はいくらくらいなのかを把握することができます。

もし、足らない時期があれば、その時までにいくら貯金していくのかが分かりますので、

貯金をする目的をはっきりさせることができます。

やったことがない方は、是非やってみることをお勧めします。

保険無料相談をやっている所であれば、シュミレーションソフトを持っていますので、

相談することで、無料で説明を受けて、シュミレーション結果を印刷して持ち帰ることができます。

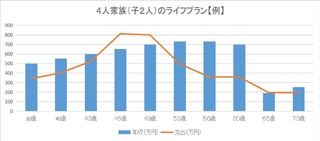

子供が2人いる30歳男性のシュミレーション例とは

夫(30歳)、妻(28歳)、子供(3歳)で、年内出産予定の第2子を妊娠中という設定です。

夫は現在年収は500万円で、65歳が定年です。

第2子出産を機に、4200万円くらいの新築マンションを35年ローンで購入します。

賞与返済はなし、毎月12万円(管理費、修繕費込み)のローン返済を想定しています。

子供は2人共、私立高校入学までは公立の学校、私立文系大学の進学を想定しています。

妻は専業主婦なので収入はありません。

最初の生活費は毎月15万円程度ですが、子供が成長するにつれてMAX20万円まで生活費が上がる見込みにしています。

子供が独立すると、最初の毎月15万円に戻ります。

購入時は新築だったマンションも、20年程度経過すれば風呂窯やガスコンロ等が故障し始めます。

そのため、住居費も上がる設定にし、65歳のローン完済まで繰り上げ返済はしないという設定です。

収入も、最初は500万円ですが、年齢が上がるにつれて役職が上がり、MAX730万円程度までの見込みで計算をしてみました。

実際の無料保険相談では、もっと詳細に支出を入力したり、

分かりやすいグラフを作成してもらえますよ!(^^;)

年収が上がっても生活を圧迫する教育費

グラフを見ると、夫が43歳、第1子が大学入学、第2子が高校入学のタイミングから、

第2子が大学入学をするまでの約6年間は生活がかなり苦しくなることが想定されます。

第1子の大学入学時に160万円、

第2子の大学入学時に98万円くらいの赤字が見込まれます。

もし、これらの赤字リスクをカバーするとしたら 「学資保険」は有効かもしれません。

子供1人1保険ずつ契約する人もいますが、第1子の大学入学以降に貯蓄するのは難しそうです。

妻がパートで働くなどして、第2子の学資保険に保険料を払い続ける方法があるし、

第1子を被保険者とする学資保険1つで、2人分をカバーする方法も取れそうです。

第1子は現在は3歳なので残14年〜15年です。

高3で受験のために予備校に通ったり、入学前に学資金を受け取ることを考えれば積立期間は14年になります。

目標の貯金額(200万円)÷ 14年 ÷ 12か月 =¥12,000(毎月)

毎月12,000円ずつ、積み立てることで第1子が大学入学するまでに200万円の貯金ができます。

大黒柱である父親に万が一、亡くなってしまった場合は保険料が免除になるのが学資保険の特徴です。

普通口座で積み立てた場合には、この保障がないので、途中でそのような不幸に遭ったとしたら、

母親が働いて、収入から積み立てを継続することになります。

学資保険は貯蓄性のある保険なので、契約者(父)に万が一のことがあっても、なくても目標である貯金額を14年後に準備することができます。

大学では6か月ごとに授業料や施設管理費などを納入します。

まとまった金額が支出されることになるので、毎月の収入ではカバーするのは困難かもしれません。

そういったことも想定すると、1人あたり200万円前後の貯蓄をしていた方が安心感があります。

200万円ずつ、それぞれ学資保険を契約するのも良いですし、

第1子の大学入学前に400万円の貯金を完成させることができたらもっと安心かもしれません。

毎月の積立は倍の24,000円になります。

学資保険の他には、 「低解約返戻金型終身保険」でも、

父親の死亡リスクと、子供の教育資金を同時にリスクヘッジできます。

積立期間を13年〜14年に設定し、必要なタイミングで一部分を解約し、残りは死亡保障を継続し、

一部解約を繰り返しながら、解約返戻金(貯蓄)を複数回に分けて受け取ることができます。

学資保険は保険料が免除になるだけですが、この方法は死亡時に保険金が即座に支払われます。

その保険金額は、予定していた解約返戻金よりも大きい金額になります。

父親の死亡保障を全体で考えた時には、掛け捨て死亡保険の保険金額の割合を減らすことができます。

万が一のことがあっても、なくても安心を得られるというメリットがあります。

ライフプランニングで分かる老後リスク

グラフでは、夫が53歳になると第1子は大学を卒業して就職し、第2子も大学3年生になり、

アルバイトに勤しむお年頃なので生活費も抑えられるようになってきます。

ただし、住居設備や家電の修理費用や買い替え費用が、より一層必要になるかもしれません。

もし、余力があればローン返済は65歳まで待たずに繰り上げ返済を検討した方が、

住宅ローンの将来的な利息を軽減し、その分を老後の貯蓄にまわすことができるかもしれません。

夫が65歳で退職し、年金に移行するタイミングで生活が苦しくなりそうです。

妻が65歳になるまでの2年間分の生活にゆとりを持たせる努力が必要かもしれません。

2019年の年金受給実績を調べたところ、厚生年金加入の男性で毎月16万円程度でした。

夫(厚生年金)+専業主婦=毎月21万円になります。

ただし、少子高齢化や年金受給年齢の引き上げにより、将来的な年金受給額は減少傾向になることを

今のうちに覚悟しておく必要はあると思います。

家庭によっては、子供の独立が定年退職の年齢ギリギリだったり、

住宅ローンの完済年齢が定年後に設定されていたりする場合もあります。

退職金制度のない職種もあります。

その場合はは、子供の独立後に老後資金の準備を始めようとすると間に合いません。

子供の教育費支出と並行して、老後資金の準備が必要になってきます。

つみたてNISAで住宅ローン返済資金を準備する

iDeCoで老後資金を準備する

終身保険で老後資金を準備する(保険料の払済設定を65歳にする)

個人年金保険で老後資金を準備する(受け取り年齢を65歳以降にする)

などなど、色々な方法があります。

<関連ページ>

楽天証券の「つみたてNISA」実体験レポート! (サイト内リンク)

筆者が考えるライフプラニングと対策

5年近く保険相談の仕事をしていて、様々な事情を持ったご家族に出会ってきました。

人生の先輩であるお客様のお話は、保険相談を請け負っている身ではありますが、

勉強になるお話ばかりだったと思います。

いつも、そのお客様の人生が私だったら・・・とイメージをして保険プランを組み立てていました。

筆者の場合は夫が37歳、筆者(妻)が36歳、第1子不妊治療中、賃貸住宅です。

願わくば子供を授かって、マンション購入が夢です。

定年が65歳だとすると、結構ギリギリなんですよね・・・・(^^;)

3年以内に子供1人を出産して、マンションを購入して・・・

教育費を捻出しながら、定年までに住宅ローンを完済しなければなりません。

もちろん老後資金も。

夫は掛け捨ての死亡保険と、三大疾病と死亡保障が一体になった終身保険、医療保険に加入しています。

筆者(妻)は1200万の終身保険、医療保険、がん保険を契約しています。

終身保険は貯蓄を目的としていて、800万円の終身保険の支払いは完了しています。

解約返戻金がいつでも受け取れる状態にあります。

65歳あたりまで運用を続ければ400万くらいになります。

残り保険金400万は65歳まで払っていく予定です。(月7,000円くらい)

一部はお葬式代として残すか、50歳〜60歳までのタイミングで契約するかもしれません。

夫はiDeCoで積み立てしているので、所得控除を受けながら老後資金を準備しています。

(退職金制度がないので)

私も、子供を出産して小学校入学以降のタイミングで願わくば仕事したいなぁと思っています。

そのタイミングまでiDeCoはやらない方向です。

その変わり、楽天証券で「つみたてNISA」をして住宅購入資金を準備中です。

<関連ページ>

楽天証券の「つみたてNISA」実体験レポート! (サイト内リンク)

子供が生まれたタイミングで、夫名義で「学資保険」を検討しようと思います。

子供手当ては子供名義の口座で積立にし、高校在学中で不足分を補えるようにしておきます。

同じようなタイミングで夫にも「つみたてNISA」を始めてもらって、

自分の「つみたてNISA」と合わせて住宅ローンの返済資金にできたらいいなと思います。

不妊治療で仕事ができない現状がもどかしいですが、

「FX取引き」の成果が出始めているので、今のところはそれを頑張ろうと思います!

<関連ページ>

【FX初心者におすすめ】知識不要の自動取引きシステムを使ってFX取引きを始めよう! (サイト内リンク)

FX初心者が実践する稼ぎ方【初心者向け基礎知識講座】 (サイト内リンク)

次回は「収入保険」や「三大疾病保険」などの特徴を持った保険商品の紹介とプランへの組み込み方について説明します!

これまでの記事の内容を理解してからでないと、恐らく分かりづらいと思います。

是非、今のうちに過去記事を再読頂けますよう、おねがいします(^^)

【過去記事】

【自分に合った保険を考える?@】なぜ保険に入るのか、その目的とは・・?

【自分に合った保険を考える?A】自分に合わせた必要保障額の考え方

【自分に合った保険を考える?B】保険料で比較する3つの保険

妊娠に備えて加入するべき医療保険とは