藤ノ井俊樹

旬の厳選

10銘柄

』

(銘柄リスト+解説動画)

株歴50年超の熟練投資家、藤ノ井俊樹氏が

高騰期待銘柄を3つの視点から絞込み!

国策銘柄が狙い目と断言するプロ投資家

上昇期待大の好業績・高期待銘柄を狙い撃つ

- 国策関連株は、

- 国が目標を掲げて政策で後押しする分野の株です

- 【国策関連株・関連銘柄】国策に売りなし!

- 国策銘柄の分野や2023年の見通し

- 国が目標を掲げて政策で後押しする分野の株です 。

- 建設、防衛、DX※1、GX※2、インバウンド(訪日外国人客)、半導体、

- リスキリング(学び直し)などが

- 代表的な国策関連の分野です。 ※1

- DXとは、Digital Transformation

- (デジタルトランスフォーメーション)の略で、

- デジタル技術の活用により

- 経済・社会の仕組みの効率化を図ることです。 ※2

- GXとは、

- Green Transformation(グリーントランスフォーメーション)の略で、

- 持続可能な社会を実現するために

- 環境に負担が少ないエネルギーにシフトすることです。

- 「国策に売りなし」という相場の格言があるように、

- 国の政策の恩恵を受ける国策関連株は、

- 値上がりしやすく人気があります。

- しかし、政権や首相の交代、世界情勢や景気動向、

- 災害などの

- 有事の発生などによって

- 国の施策は

- 変更・縮小、拡大・転換されうる点に注意が必要です。

- 国策関連株・銘柄の見通し

- ?@ 国土強靭化

- ?A 防衛

- ?B DX(デジタルトランスフォーメーション)

- ?C GX(グリーントランスフォーメーション)

- ?D インバウンド ?E 半導体

- ?F リスキリングなど

7分野10銘柄を取り上げました。

(クリックで最新株価)

(デジタルトランスフォーメーション)

(グリーントランスフォーメーション)

(学び直し)

重要な情報が連日報道されていることに

あなたは気付いていますか?

これは2023年のパフォーマンスを決定づけるかもしれません。

もし、思い浮かばない・・・、思い当たるニュースはあるけれど確信が持てないのなら、このページを読み進めてください。株歴40年を超えるプロ投資家が2023年に絶対に外せない! 大相場を生み出す可能性があると断言する情報とそこから導き出された国策銘柄についてお伝えします。

このページでお伝えする狙い目銘柄の確度はかなり高いと考えてもらって結構です。インサイダー情報ではありませんが、それに類する信頼度があるといっても言い過ぎではないかもしれません。

事実、この国策銘柄は昔から存在し、何度も繰り返し投資家に大きな利益をもたらしてきました。このニュースから導き出された銘柄には、「国策に売りなし」という相場格言があるほどです。このことを考えると、今回が例外という可能性は低いはずです。

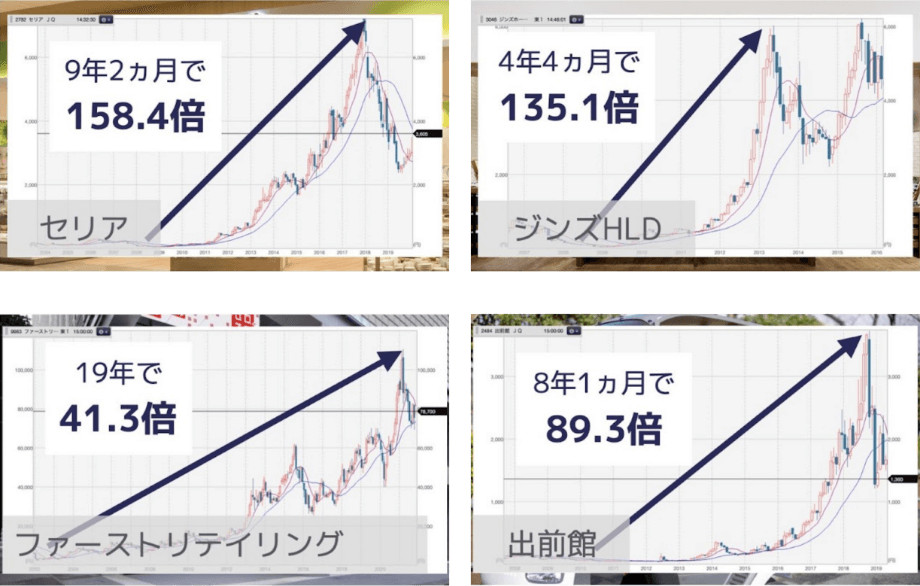

実際、この材料で注目された銘柄がどのような動きになったかご紹介します。

2471エスプール

1882東亜道路工業

3107ダイワボウHD

どの銘柄も大きく上昇しています。同じようなことはまた起こるでしょう。今から行動を起こせば、あなたもこの流れに乗れる可能性は十分にあります。

もうお分かりでしょう! 国策銘柄とは?

そう、「国策」銘柄です。「国策に売りなし」という相場格言をご存じの人も多いでしょう。それほど、信頼度が高いとされています。

あらためて、先ほど紹介した銘柄が、どのような国策テーマで注目された結果、上昇したのかお伝えしておきましょう。

国策銘柄01エスプール(2471)

国策テーマ:働き方改革

コールセンター等への人材派遣を軸にしている企業で、「働き方改革」に関連する国策銘柄と注目されました。日本の労働に関する問題は、昨日、今日始まったものではなく、長時間労働や過労死、少子高齢化による働き手の減少や生産性の低さなど様々な点が指摘されていましたが、ひとつの転機となったのが、2015年です。

安倍首相が、急速に進行する少子高齢化という問題に真正面から取り組んでいくとして、「一億総活躍社会」の実現を目標に掲げました。一億総活躍社会というのは、女性や男性、お年寄りや若者、障害や難病のある方もすべての人が活躍できる社会のこと。厚生労働白書では、新たな経済社会システム創りに挑戦するもので究極の成長戦略としています。

国策銘柄02東亜道路工業(1882)

国策テーマ:国土強靭化

名前からもわかるように独立系道路舗装の大手企業であり、国土強靭化、インフラ整備に関連する国策銘柄です。国土強靭化は、国家を運営するうえで最大のテーマであることは言うまでもありませんが、2011年に発生した東日本大震災をきっかけに、国民全体の防災意識が大きく高まりました。

また近年は温暖化の影響とされる、台風・大雨の被害が毎年のように発生しています。2019年には非常に強い勢力の台風19号が上陸し、関東、福島県を通過し、死者105名、1兆円を超える被害が出ました。2020年には梅雨前線の影響により日本各地で豪雨が発生、死者・行方不明者86名を数えました。

また、高度成長期に整備したインフラの老朽化が各地で急速に進んでいることも大きな問題とされています。2018年から2033年までの社会インフラの老朽化推移の予測では、建設後50年以上経過する施設の割合が、道路橋は約25%から約63%へ、河川管理施設は約32%から約62%へ急速に増加すると見込まれています。

国土強靭化、インフラ整備という国策も働き方改革と同様、今後も長期間にわたって注目されていくと考えられます。

国策銘柄03ダイワボウHD(3107)

国策テーマ:GIGAスクール構想

1941年創立した綿紡績の名門ですが、現在は売り上げの9割以上をITインフラ流通事業が占めていることから、GIGAスクール構想で盛り上がった国策銘柄です。

GIGAスクール構想は、日本の学校のICT環境が脆弱であり、地域間の格差が大きいことを問題視して、2019年2月に提唱されスタートした、義務教育段階にある小学校1年生から中学3年生までの児童に対して1人1台のコンピューターと、それらを同時接続しても不具合の発生しない、高速ネットワークを整備するという文部科学省の取り組みです。

当初の予定では令和5年(2023年)までに小中の全学年で達成するとしていましたが、新型コロナウイルス感染拡大により構想の実施が前倒しされました。その結果、2021年度3月期で全自治体等のうち96.1%が整備済みとなり、小中の全学年で1人1台のコンピューターの整備がほぼ完了しました。

働き方改革、国土強靭化と比較すると、このGIGAスクール構想は、構想が前倒しされたこともあり、短期間で盛り上がった国策のひとつといえるでしょう。

なぜ「国策に売りなし」と言われるほど

上昇するのか?

国策によって大きく上昇した銘柄を紹介しましたが、

では、いったいなぜ国策銘柄は売りなしと言われるほど、

信頼度が高いのか? 理由はいくつかあります。

ひとつは、情報の発信元が、他の何よりも信頼できる「国」だからです。例えば、「働き方改革」に着手するとひとたび公表すれば、良くも悪くも立ち消えになることはまずなく、計画通りに、実行されます。情報の信頼度が高いということは、投資家は安心して資金を投じることができるということ。その結果、株価上昇に繋がるというわけです。

もう一つ。

これが最も大きな理由です。

国策銘柄には、国の予算が投入されます。

例えば、「働き方改革」でいえば、

厚生労働省の

令和5年度予算の概算要求では、

円滑な労働移動、

人材確保の支援に524億円、

女性の活躍促進に49億円、

高齢者の

就労・社会参加の促進に272億円、

他にも、非正規雇用労働者への支援、

雇用形態に関わらない公正な待遇の確保、

フリーランスの働く環境の整備に

1,249億の予算が要求されています。

また、

国土強靭化、インフラ整備を担当する

国土交通省の予算要求をみてみると

災害に屈しない

強靱な国土づくりのための防災・減災、

国土強靱化の強力な推進費用として、

「流域治水」の本格的実践予算に6,710億円、

集中豪雨や火山噴火等に対応した

総合的な

土砂災害対策の

加速化・強化に1,236億円などの

予算が組まれています。

国策銘柄には、これだけの予算が投じられることが前提にあります。

これが企業の業績向上に繋がる可能性が高いということで

資金が流入し、株価上昇に繋がるというわけです。

国策銘柄が狙い目と断言するプロ投資家

ここまで国策銘柄についてお話をしてきましたが、この国策銘柄への投資が2023年のパフォーマンスを決定づけるかもしれない、、、このように話すのが、40年超という長い年月、数々の荒れ狂う暴落相場の中を巧みな投資手腕で生き残ってきたプロ投資家、藤ノ井俊樹氏です。

ここで、藤ノ井俊樹氏について、知らない方のために簡単にご紹介しておきます。

株式投資家としての第一歩を踏み出したのは、わずか10歳。証券会社の法人部門在籍時には大手生保や事業法人に対して様々な投資手法を提案し高い評価を得るも安定収益狙いに徹する取引スタンスに収まりきれず、数名のエキスパートとともに独立の道を選ぶ。

以来、小型株のリサーチから大化けする株の魅力にさらに惹き込まれ、材料株相場のスペシャリストとして秀逸な才能をいかんなく開花させる。

独特の着眼点から相場を読み解く能力は熟練投資家の間でも定評があり、株式投資をただの金儲けとしない考え方に共感する億プレイヤーたちが、いまなお藤ノ井氏の周りには多く集う。座右の銘は『株と共に生きる』。

大手出版社から4冊の本を出版、主な書籍として「個人投資家のための信用取引自由自在」「FXチャート自由自在」などがある。また日本経済新聞社グループのマネー誌や四大新聞社などでの連載実績も多数あり。

どうして藤ノ井氏は40年超も株式市場で

生き残ってこられたのか?

株歴40年超のプロが今、買うべきと考える銘柄

『旬の厳選10銘柄』シリーズ最新号公開中!

多くの個人投資家は、負けないことよりも勝つことに情熱を傾けがちです。マーケットは魅力的で、投資家の誰もが手に入れたいお金で溢れているように思えます。なので、どうしても勝ちたい! と考えてしまうのが人の心理です。しかし、そのような心理が裏目に出るのが株式投資。刹那的な欲望に囚われてしまうと、アッという間に退場する羽目になります。

そんな憂き目にあいたくなければ、負けない投資を実践すべきです。「負けない」というキーワードに対して、株式投資に対して抱いているイメージ(勝ちまくって大金を稼ぐ!)と違う印象を受けるかもしれません。ですが、負けないことは、裏を返せば、「勝つ」ことに繋がります。負けないからこそ勝ち続けることが出来る。株式投資の世界では、最強の盾こそが最強の剣となることが多々あるのです。

ユーザーの声「年間利益は平均して 300万円

くらいです」

投資顧問が自信を持ってお届けする推奨 10銘柄

もう少し具体的な話もしておきましょう。藤ノ井氏の代表的な投資手法である「ミスプライス投資」は、スクリーニングする条件が、PBR◯◯倍以下、自己資本比率△△%以上、さらに、直近◯年で△期連続営業赤字の企業は除くなど、財務体質が健全で割安な銘柄を抽出し、負けないことに重きをおいています。(すみませんが、具体的な数値の公開は控えさせていただきます)

昨今はデイトレードが人気を博していますが、デイトレーダーは値動きに注目してトレードするため、株価指標や業績について、そこまで重要視しません。仮に、上場廃止になる可能性が濃厚であっても、価格が動いているのであれば、その動きで利ザヤを狙うのがデイトレーダーです。

対して、藤ノ井氏は好業績であり株価指標的にも割安水準に位置している銘柄を好みます。これはデイトレードのように、今日、明日で利ザヤは狙いにくいものの、中長期的に捉えれば、下落する可能性より上昇する可能性の方が明らかに高いと考えているからです。

株式投資の本分を成長期待の高い企業への投資とするなら、好業績の割安株というのは、いずれどこかのタイミングで必ずといっていいほど評価されることになります。結果どうなるかといえば、、、負けない、つまり、儲かるということになります。このような考え方は、投資の神様と呼ばれる、ウォーレン・バフェット氏の投資哲学に近いところがあるといえるかもしれません。

配当は安全装置!

また、藤ノ井氏が普段から注目しているのが、配当です。これについてもデイトレ—ダーは、そこまで気にしないようですが、個人投資家にとって非常に有利な効果をもたらしてくれるのが、何を隠そう、配当なのです。

実際に、どのような効果があるのか、ひとつは株価変動の影響を軽減する効果です。配当を実施している銘柄に投資することによって、株価が下落しても損しにくくなります。例えば、配当利回り5%の銘柄を10年間ホールドしていれば、それだけで50%になります。単純計算で、株価が半分になっても損しない計算です。さらに言うと、20年間ホールドしていれば、それだけで元がとれる計算になります。そうなれば、後は、株価がどうなろうが損することはありません。

もうひとつが下落リスクを軽減できるという効果です。株価が下落すればするほど配当利回りの上昇に繋がります。例えば、配当利回り5%の銘柄の価格が半分になれば利回りは10%まで上昇する計算になります。年利10%というのは投資対象として、言うまでもなく魅力的です。魅力的な投資対象には、おのずと買いが入ることになるため、株価上昇に繋がります。つまり、配当利回りの高い銘柄は、それだけで株価が下落しにくい、下値硬直性を有していることになります。

わかりやすくするため、配当が変わらないことを前提にお話をしていますが、配当が個人投資家にとって有利な状況を作り出してくれるということは理解していただけたのではないでしょうか。

では、現在の日本株の状況はどうなって

いるのでしょうか

日本の株式市場が米国株の影響を大きく受けることは言うまでもありませんが、今、その米株市場の先行きは非常に不透明だと言われています。

なぜなら、先日開催されたFOMCでは、0.5%の利上げを実施、ようやく0.75%から利上げ幅が縮小したことにより、楽観視する声もありますが、利上げ幅が縮小したからといって、米国の利上げが終了するわけではありません。

むしろ、パウエルFRB議長は今後もインフレ率が低下するまで、利上げを継続すると表明しています。一時、景気が悪化したとしても、長期的にインフレを放置することの方が悪影響が大きくなると考えている姿勢に変わりありません。そして、言うまでもなく、景気引き締め策である利上げは株式市場にとって、マイナス材料です。

ただ、下手に株価が上昇すると、消費者の購買意欲が高まり物価上昇に繋がる、なので、インフレが落ち着くまで株価は上昇よりも下落の方が好ましい。ただし、利上げショックと言われるような急落は避けたいので、緩やかな下落基調になるような誘導をしたいというのがFRBの本音でしょう。

これらのことを考えると、2023年の米国株式場は堅調というよりも軟調な展開になる可能性が高いと想定されます。そうなると、日本株市場にも、下落圧力が掛かりやすくなります。

しかし、だからと言って、日本株にチャンスがないかといえば、決してそんなことはありません。株歴40年超という長い年月、株式市場で勝ち続けてきた藤ノ井俊樹氏によると、そういった弱気相場の中で、日本株の魅力が再度見直される可能性が高くなってきているといいます。

なぜ、株式相場が軟調になるとされるなかで、

日本株の魅力が再認識されるのか

理由は2つあります。

ひとつ目、アメリカやヨーロッパなど世界的に利上げが行われ、金融引き締めが進むなか、日本は金融緩和策を継続しています。しかも、日銀の黒田総裁は、必要があれば躊躇なく追加措置を実施すると表明しています。

昨年までのバブルといっていいほどの米国株の上昇が金融緩和政策によるものであることからもわかる通り、日銀の政策は株式市場にとってプラスとなります。世界の主要先進国の中で、このような政策をしている国は日本のみであり、行き場を失った資金が日本株に流入しやすい環境にあるといえます。

ふたつ目は、企業価値に対して、日本株が圧倒的に割安に放置されている点です。以前に公表されたデータによると21年度の企業の内部留保は10年連続で過去最高を更新し、500兆円超となっています。藤ノ井氏によると、企業が保有している現金同等物は株式市場の時価総額と同等の金額にのぼるといいます。

その証拠は、代表的な株価指標であるPBR(株価純資産倍率)にも如実に表れています。この指標は、企業の帳簿上の解散価値が株主資本に対して何倍に株価が評価されているかを示します。PBRが1倍割れとなっていれば、理論上、企業を買収して全てを現金化すれば、儲かる状態にあるということになります。

実際にスクリーニングするとわかりますが、このような割安株が日本の株式市場には溢れています。先ほどのPBRでいえば、0.3倍台の銘柄なども散見されます。これは、めちゃくちゃ割安な水準! このような割安株を狙って、世界中から大量の資金が流入しても何ら不思議はありません。

なぜ藤ノ井氏が国策銘柄に目を付けたのか

日本株にとって有利な状況が整いつつあるといっても、世界的に株式市場が下落基調にならざるを得ない状況に変わりありません。そこで、意識すべきが、藤ノ井氏の真骨頂「負けない」投資です。

もともと「国策に売り」なしと言われるほどなので、負けない投資とは非常に相性がいいですが、実は、今、国策のなかでも、これまでの政策から大転換を実施したことで、特に信頼をおけるようになった、特別な国策があるのです。

相場でいえば、新しいスタートを切ったばかりで、負けないどころか、大相場に初動から乗って大儲けできる可能性さえあります。まさにお宝でしょう。

この手紙の冒頭に、「2023年のパフォーマンスを決定づける、大きな情報が連日報道されている」と書きましたが、それこそが、まさにこの国策。

その国策とは、ズバリ「防衛」です。連日報道されているので、日本の防衛政策が大きな転換を迎えていることはきっとあなたもご存じでしょう。

岸田総理大臣は、現行GDPの1%程度となっている防衛費を2027年に2%程度までに増額するよう指示しました。これは、NATO(北大西洋条約機構)の加盟国が防衛費の目標をGDP比2%にしている点に倣ったものです。

たかが1%の増額という人もいるかもしれませんが、日本は世界第3位の経済大国です。この増額によって、これまではインドやロシア、イギリスなどを下回り世界9位だったものが、一気にアメリカ、中国に次ぐ、世界第3位に踊り出ます。

まさに「抜本的強化」となっており、軍事大国への一歩を踏み出したといっていいような大転換であり、予想を上回る変化が訪れる可能性があります。

具体的な数字も報道されています。岸田総理が指示した、今後、5年間(2023〜27年)の防衛費は、総額約43兆円。現在が25.5兆円とされていますので、17.5兆円の増額、倍にはなっていませんが、ほぼそれに近い金額です。この規模での増額はまさに破格です。この莫大な予算が関連企業に与える影響を考えると、藤ノ井氏が目を付けたとことにも頷けるでしょう。

しかも、岸田総理は「防衛力は27年度以降も維持・強化する必要がある」としています。つまり、この先、莫大な防衛費が継続して投入されていくことが想定されるということです。

防衛関連は、代表的な国策銘柄として、北朝鮮がミサイルを発射するなどした際、注目され大きな陽線が立つといった動きを繰り返してきました。しかし、この動きは一過性で長続きしないという特徴があります。これが防衛費の抜本的な増加により、継続的な上昇が見込める可能性が出てきたということ。

さらに、この防衛費の増額は、日本の防衛力を抜本的に強化するためのものですが、昨今の防衛に関する領域は、サイバー攻撃などこれまでにはなかった分野に拡大しています。テクノロジーの進化により、ウクライナ戦争では、無人機が攻撃や偵察に活用されるようになりました。

そもそも、日本の防衛に対する考え方は専守防衛であり、攻撃的とされるものに対しては自制してきました。しかし、現代は遠く離れた、敵国の領土からミサイルが飛んでくる時代です。攻撃を受けてから、自国領土やその周辺で必要な軍事力を行使する従来の専守防衛の考え方は、もはや成り立ちません。

このようなことを考えると、これまでとは違う切り口の銘柄も、防衛関連銘柄として注目される可能性が高まっているということです。防衛関連としての手垢が付いておらず、新たな材料として上値余地が大きく、大相場を演じてくれる可能性も高くなるはずです。

様々な角度から大きなチャンスが訪れているのが国策としての「防衛」です。千載一遇とはまさにこのこと。見逃してしまうにはあまりにも勿体ないと言えるでしょう。

銘柄選択に自信がないのであれば・・・

藤ノ井氏が真骨頂である「負けない」投資を実践するために目を付けている国策を紹介しました。あなたが2023年に向けて、大相場を狙いたいのであれば、この国策に関連する銘柄をポートフォリオに組み込むことは非常に有用でしょう。

ただ、あなたがもし銘柄選択に自信がない、信頼度の高い期待銘柄の情報を簡単に知りたいというのであれば、プロの力を利用することもひとつの手段です。

例えば、防衛関連銘柄といっても、戦車や潜水艦といった特殊な車両・機体を製造する企業もあれば、それらの部品を納入する企業、また、銃器などを扱うところもあるでしょう。少し突っ込んで考えれば、現在のようにIoTが進化した時代、ハード面だけではなく、それらに組み込み管理するようなソフト開発会社も国策銘柄として捉えることができるでしょう。このような多岐にわたる選択肢のなかから、期待度の高い銘柄を厳選しようとすれば、決算短信を読み解く知識、さらに多くの時間も必要です。しかも、株式投資の経験が浅ければ、苦労して選択した銘柄が、そこそこのパフォーマンスで終わってしまう可能性もあります。

そこで、紹介したいのが、プロ投資家である藤ノ井氏に情報提供していただく商品、『旬の厳選10銘柄』です。現在のような政策の大転換が起こっている貴重なタイミングで紹介できることを大変うれしく思います!

株歴40年超の熟練投資家、藤ノ井俊樹氏が、持ち前の鑑定眼をもって、四半期に一度(新春・春・夏・秋)厳選する買い推奨10銘柄。下値硬直性の働きが期待できるうえ、好材料含みの銘柄情報だと、絶対成果主義のリピーターから支持を得ているFPO屈指の人気商品です。

銘柄リストを提供するだけではなく、銘柄ごとにPER、PBRなど各種指標や銘柄情報を示したうえで、「なぜ、藤ノ井氏はこの銘柄を推奨するのか?」その理由について個別解説した動画をお届けしています。以下は実際にお届けする動画のサンプルイメージです。

では、今回藤ノ井氏が具体的にどんな銘柄に

目をつけているのかというと・・・

株歴40年超のプロが今、買うべきと考える銘柄

『旬の厳選10銘柄』シリーズ最新号公開中!

藤ノ井氏が上昇期待が高いと目論んでいる防衛銘柄について具体的にお話しましょう。一言で防衛といってもその分野は多岐にわたります。

例えば、戦車などの特殊車両や水上艦艇や潜水艦、戦闘機などを製造している三菱重工業(7011)や川崎重工業(7012)が有名どころでしょう。他にもライフル銃メーカーとして火器を製造している豊和工業(6203)、海上自衛隊に機雷を提供している石川製作所(6208)なども思い浮かびます。

しかし、今回、藤ノ井氏が注目しているのは、このような昔からの防衛関連銘柄ではなく、独自の視点で見極めた、これから国策銘柄として注目される可能性が高い分野の銘柄。いわば新時代の国策銘柄です。

具体的に言えば、サイバーテロ対策銘柄、セキュリティ関連に大きな強みを持つ企業です。実は、北朝鮮からのミサイル攻撃が大きな懸念として報道されていますが、その裏で、サイバーテロがそれ以上に行われているという情報があります。

現在、台湾有事などへの警戒感から沖縄の防衛体制強化が実施されていますが、サイバーテロ対策にも相当な人員が割かれています。

しかしながら、自衛隊にサイバー専門部隊が設けられたのは2014年のことで、中国などに比べると備えが十分でなくまだまだ貧弱だといいます。同社の持つ、専門的なセキュリティ技術がサイバー専門部隊の強化に使われる可能性が考えられます。そうなれば、人気化すること間違いなし。

また政府は、世界的に重要インフラを狙ったサイバー攻撃が多発していることを受けて、2021年11月に可決された「サイバーセキュリティ基本法」に基づき、情報通信や電力、空港・鉄道といった14分野の重要インフラ事業者にサイバー攻撃への備えを義務付けました。これは同社にとって大きな追い風となります。

今後、サイバーセキュリティに関する分野は、ニーズが高まることはあっても衰退することはまずないといっていい成長分野。実際、サイバー攻撃多発でニーズが高まり同社は案件豊富な状態。今後も需要はますます増加すると考えられるため、将来的に業績は右肩上がり、株価も上昇に繋がることに期待が出来ます。将来が極めて楽しみな銘柄になっています。

この銘柄を知るだけでも、十分情報料の元は取れると考えますが、旬の厳選10銘柄という名の通り、まだまだ期待銘柄は目白押しです。

- 新規顧客増加し、コンサルティングサービスが絶好調! 金融系に強いセキュリティソフトの開発会社。「金融」はサイバー攻撃への備えが義務付けられた業種のひとつ。

- 様々なシーンで活躍する※※※を生産する大手企業。原材料からの一貫生産が同社の魅力。これまでにない機能も開発。防災関連銘柄として。

- 半世紀の歴史を持つソフト開発会社。製品販売が好調で業績も堅調に推移。自治体のDX化などの需要増で成長余地が大きいことも魅力。財務も健全。

- ある分野の世界トップ企業。業績好調で経常利益の対通期進捗率が90%に近いことから上方修正に期待。株価指標的にも割安感あり。

- メディア関連企業で成長期待が極めて高い分野の注目株。大手企業が参戦するなかでも同社の優位性に変化なし。むしろ、追い風。

- 開発案件増加で増益維持しており最高益更新の期待が高いソフト開発会社。サイバーセキュリティ関連の伸びにも期待でき一粒で二度おいしい。

- 官公庁や自治体向けシステム開発に強いことが同社の魅力。セキュリティ強化による開発案件増加していることも追い風。安定的な利益も強み。

- 一度は見たことのある※※※トップシェアの企業。防衛関連銘柄として注目される可能性のある商品を開発・納品開始。注目度の高まりに期待。

- 王道の防衛関連銘柄。部品の供給不足などから期ずれ案件が増加し業績下方修正。来期回復期待があることから仕込み時と考える。

注)相場状況によって、銘柄は変更となる可能性がございます。

まさに藤ノ井氏が独自の視点で選定した高騰期待銘柄が揃い踏みとなりました。

「短期的に稼ぐ絶好の機会!ミスプライス投資」「株価指標が総じて優秀な水準に!狙い目の優良株」「安値で買い吹き上げを待つ!好材料を秘めた株」これら3つの視点から、その時々の相場状況に応じたベストな銘柄を絞り込んだのが『旬の厳選10銘柄』なのです。

論より証拠!

旬の厳選10銘柄の実績を紹介します

直近1年間で大きなパフォーマンスとなった銘柄の一部をご紹介しましょう。まずは2022年新春号から4銘柄です。

1966高田工業所

推奨時株価:736円 → 推奨後高値:1,685円 上昇率:128.94%

5816オーナンバ

推奨時株価:491円 → 推奨後高値:797円 上昇率:62.32%

5121藤倉コンポジット

推奨時株価:855円 → 推奨後高値:1,135円 上昇率:32.74%

3177ありがとうサービス

推奨時株価:2,099円 → 推奨後高値:2,743円 上昇率:30.68%

2022年春号以降からも上昇銘柄の一部をご紹介します!

6364北越工業

推奨時株価:883円 → 推奨後高値:1,313円 上昇率:48.69%

7915NISSHA

推奨時株価:1,439円 → 推奨後高値:1,940円 上昇率:34.81%

6516山洋電気

推奨時株価:4,965円 → 推奨後高値:6,310円 上昇率:27.08%

これまでに本シリーズを手にした方の

声をお聞きください。

たった1,000株で100万円以上の収入

たった1,000株で100万円以上の収入となり、信じていてよかった! と痛感しました。買ってて良かった! 信じて良かった! 安心、安全を提供してくれるFPO! これからもお付き合いのほど宜しくお願いします。

もちの木庵 さん

年間利益は平均して300万円くらいです

うまくはまった時は大きな利益が得られます。正直いってハズレもありますが、アタリの方が断然多く、利益を出しています。情報不足の私にとっては有り難い存在です。年間利益は平均して300万円くらいです。

もりちゃん さん

これだけの稼ぎができたのは正に教えられた銘柄の力

合計¥2,884,000円の税抜きの実質利確分である。何も知らない私がこれだけの稼ぎができたのは正に教えられた銘柄の力である。

加藤 さん

会社のボーナス8ヶ月分相当の利益をGET

藤ノ井先生の推奨銘柄を仕込んでいたところ、大爆発! 利食いのタイミングも自画自賛のドンピシャで、会社のボーナス8ヶ月分相当の利益をGETできました。かつての自分をぶん殴ってやりたい・・・。

為替の助 さん

今は、プラス130万円

株を始めて2年、それまでのマイナスは200万円。夏の推奨銘柄購入、6月の大暴落も関係なく毎日が楽しくなりました。今は、プラス130万円これからもコツコツと楽しませていただきます。

suw さん

秋号の2788アップルで104万円の利益

秋号の2788アップルで104万円の利益を上げる事ができ、感謝しております。

ケンちゃん さん

つまり4倍になっていました

日経平均も上がっているので自分の持ち株を見たら、上昇してました。ファーストブラザーズが知らないうちに株式分割して、しかも購入金額の約2倍。つまり4倍になっていました。こんなことはIPOを買っていた時以来です。

may23 さん

購入した各銘柄シリーズでは、おかげさまで負けなし

購入した各銘柄シリーズでは、おかげさまで負けなしですが、1銘柄で50万円程の投資額の倍の利益を得たときはF氏に足を向けて眠れなかった。

まるしば さん

マイナス60,000だったのがいきなり+1,100,000...

たまたま午前中持株チェックをしたら菊水電子とコンセックの組み合わせでマイナス60,000だったのがいきなり+1,100,000... 短くまとめると@160→@285 9,000株の利益確定ができました。

売買成績は9銘柄売買して8勝1敗、各取引では15勝2敗

たいへん参考になりました。旬の厳選10選での売買成績は9銘柄売買して8勝1敗、各取引では15勝2敗でした。MAX損失は21,000円、MAXの利益は約400,000円、合計利益は約+70万円でした。

10倍返しだ さん

3銘柄利益合計167万

4471三洋化成 5,120で500株買い、5,900で500株売り手仕舞39万利益。7745 エイアンドデイ71万。カーリットHD31万。3銘柄合計141万利益。4275 カーリット本日寄付き下げ始まりそうなので残株2,000株寄付き908で売り手仕舞利益26万。3銘柄利益合計167万。

佐藤 さん

500万円近くあった損失をわずか2〜3年で取り返すことができた

2017年秋号からの連続して参加しています。当時500万円近くあった損失をわずか2〜3年で取り返すことができたことが成果です。

やっくん さん

約200万の利確

旬の厳選秋号わ本当に凄かった。飯田、エノモト、精工技研、パピレス、ラクトジャパン、で約200万の利確。

jiiji さん

100万から始めて、今は約2,000万弱

100万から始めて、今は約2,000万弱になっております。日本航空電子では、大分利益を上げさせて頂きました。(現在進行中)

さて、気になる提供価格ですが・・・

超一流の熟練投資家に銘柄選定を任せきった情報の価値として、いくらが妥当といえるでしょうか?

株歴40年超の現役プロが、スクリーニングを重ねながら抽出した銘柄の財務諸表を入念に読み解き、IRの確認を怠らず、マーケット状況に照らし合わせながら抽出した銘柄を、さらに! ふるいにかけて洗練したのが、藤ノ井俊樹の旬の厳選10銘柄です!

商品名の冠にご自身の名前がつく以上、藤ノ井氏も無責任な片手間仕事でパパッと見繕うわけにはいきません。銘柄選定のために常日頃から張り巡らせてきた特異な情報網、そして長年に渡って培ってきた人脈をも遠慮なく活用した情報収集。これだけでも情報価値は十分発生していますが、実際はそこからが大変な作業となります。

これまでの経験値をフル導入して時間と労力を掛けて選別し、根拠や裏づけを強化していきます。もちろん、誰が見ても100%いい銘柄と判断できるものが、割安で放置されているわけもありません。つまり、収集したすべての情報が活かせるなんてことはないわけです。

以前、セミナーで藤ノ井氏が受講者の前でこのようなことを言っていました。「自分が損するのはもちろん嫌ですけど、皆さんが損するのも嫌です。」その言葉に?がないことは、これまでの藤ノ井氏の取り組みを見れば明らかです。

毎回、10銘柄シリーズ公開の1週間前ともなると、藤ノ井氏の睡眠時間は平均3時間ほどになります。「無理しないでください」と進言しても、まったく意に介しません。最終的に選び抜いた10銘柄であっても解説動画収録のギリギリまで最終チェックをしている姿にプライドなんてものは微塵もなく、そこにあるのはひたむきな使命感だけです。

その百戦錬磨の鑑定眼をもって絞りに絞り込んだ至極の銘柄情報を、10万円(税込11万円)で提供いたします。10銘柄でこの価格ということは、つまり、1銘柄につきたった1万円。その銘柄を導き出すまでの労力や時間、精神力といったマンパワー、そして、あなたがこの情報を得たことで将来期待できる成果から逆算してみて、果たして高いといえるでしょうか?

加えていうなら、推奨している銘柄の期待度や内包する材料、実績などどれをとってみても、他社と比較して1銘柄10万円で提供してもおかしくないとさえ考えています。株歴40年超の熟練投資家があらゆる手段を使って選定し絞り込んだ、その1銘柄が1万円!?

この銘柄情報でいくら稼ぎたいでしょうか?

あなたはこの情報を元にどれだけの利益を上げたいと考えているでしょうか。数万円を稼ぐための情報料としては高いかもしれません。しかし、あなたがもっともっと大きな利益を上げたいと考えて株式投資に取り組んでいるのであれば、この情報料が高いと感じることはないはずです。たった1つの銘柄が上昇すれば、十分に元が取れてしまうであろう価格ですからね。

もし、あなたがあの分厚い四季報を読破する時間なんてない! 時間はあっても財務諸表なんて正確に読み解ける自信もない! というのであれば、迷わず『旬の厳選10銘柄』を手に入れることをお勧めします。

実際に自分では売買していない専門家の推奨する銘柄や真偽が定かでないツイッターなどの噂話に振り回されることで、何十万も何百万もあっけなく損してしまうことを考えれば、1銘柄につきたった1万円は安い情報料とジャッジしていただけるでしょう。

購入価格 10万円(税込11万円)

月々の負担を軽くするためにクレジットカードでの分割払い(最大24回)もご用意させていただきました。24回払いにした場合、月々約4,583円で『旬の厳選10銘柄』を手に入れて頂けます。(分割払いをご利用の場合、各カード会社の規約に基づき別途手数料が発生します)