フィンテックG~事業内容

*素人が認識したことを書き連ねておりますので、間違えている部分はあるかと思います。ご了解ください。間違えに気がついた場合には、修正する可能性もあります。また、2005年12月7日現在で得た情報をもとに書いておりますので、状況が変化する可能性もございますので、その点もご了解ください。

<概要>

法律、会計、税務のノウハウを使って組まれる仕組み(ストラクチャー)で、資金調達(ファイナンス)することを「ストラクチャード・ファイナンス」と呼ぶが、同社は、ストラクチャード・ファイナンスの業務に特化した投資銀行。

言い方をかえると、金融機関や不動産デベロッパーなどのお客様のために、リスクを分散させるための仕組みを考えて、関係者の間の調整をして仕組みを実現させるサービスなどを提供する企業である。

金融機関というと、銀行やクレジットカード会社、消費者金融などがあるが、彼らは、貸し付けたお金(住宅ローンやクレジットカードの売上債権など。「金銭債権」という)の回収が遅れたり、回収ができなくなるリスクを負っている。

また、不動産デベロッパーというと、土地を買い付けて建物を建て販売するが、多額な金額を投資してから販売するまでの期間が長く、また、マンションなどを建てたとしても全て販売できないリスクを負っている。

それらのリスクを、複数の投資家・貸し手に分散させる仕組みを同社は提供している。

たとえば、10億円の住宅ローンの債権・クレジット債権・土地や建物などを1社でもつよりも、10社で1億円づつ負担したほうが、リスクは分散される。リスクを分散させるために、複数の投資家・貸し手に声をかけて投資・融資してもらったり、何か地震がおこったときのリスク(補償)を損害保険会社に引受けてもらったりするのである。

たとえば、不動産開発型の案件であれば、土地の持ち主、開発デベロッパー、銀行、場合によっては、保険会社がいるが、それぞれの主体では利害関係がちがう。同社は、その利害関係を調整して、それぞれの主体が満足する仕組みをつくる。たとえば、地震が起こったときは、だれがどれぐらいの費用を負担するのかなどのリスクを明確化して、リスクとして考えたことが実際に起こったときに主体にどのような影響を与えるのかという複数のシナリオをつくる。それぞれのシナリオごとに取るべきリスクが数値化されているため、リスクとリターンの関係から、それぞれの主体が投資の判断をしやすくなる。

それぞれの主体が満足する仕組みは、具体的には、契約の書類という形で実現される。

フィンテックは、複数の関係者を訪問して、利害関係を調整しながら、弁護士や会計士と連絡をとりながら、全員が満足いく契約書類をまとめあげる。契約書類は、「バイブル」といわれる。それほど、プロジェクトにおいては、憲法と同じほど重要となる。不動産開発型の案件よりも、金銭債権証券化の案件のほうが契約書類は厚くなる。

こうしてみていくと、同社は、お客さんである金融機関や不動産デベロッパーの保有する資産を会計・税制・法律の知識を駆使して複数人で保有する仕組みをつくるといえる。

また、違う言い方をすれば、証券化した資産(金融商品)を次々とつくる「金融製造業」ということもできる。玉井社長は、この言い方がぴったりくると考えているようだ。

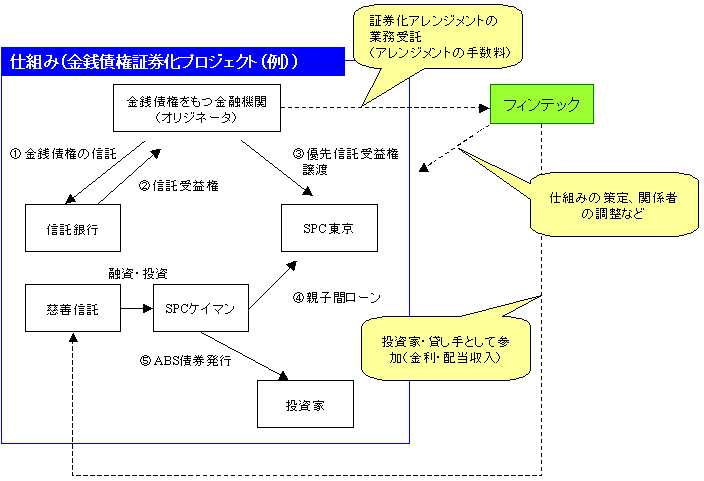

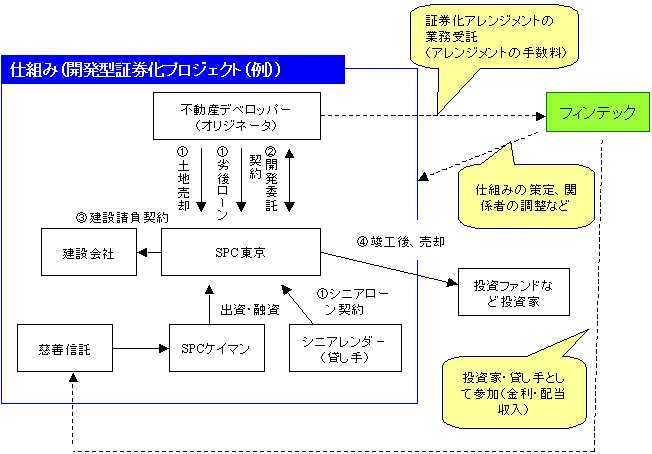

<仕組みの例>

具体的にどのような仕組みを作ってリスクの分散を図るのかについては、下図のとおりである。金融機関の金銭債権を証券化する場合と、不動産デベロッパーの開発案件を証券化したときの仕組みの一例である。

見てわかるように、SPC(Special Purpose Company)を作って、そちらに金銭債権の受益権を譲渡することで、金融機関は、抱えていた金銭債権を現金化することができる。後で説明する自分で投資・融資する場合(フィンテックの言葉でいう「プリンシパル・ファイナンス」)、慈善信託に投資・融資して、そのお金でSPCケイマンを設立して、そこからSPC東京に融資する形にするのは、SPCケイマンの設立費用が安いことに加え、倒産隔離(オリジネータが倒産したときに、オリジネータがSPCに譲渡した資産が管財人やオリジネータの貸し手から差し押さえられるリスクを減らす)を実現するのに国内に単独でSPCを設立するよりも向いているためである。

不動産デベロッパーは、土地を自分の貸借対照表から外して(資産のオフバランスという)、SPCへ売却し、SPCにシニアレンダ-と共に貸し付けする立場になることで、開発の案件に対して、巨額の投資資金を投じる必要がなく、投資家・貸し手(この場合は、「SPCケイマン」)や他の貸し手(「シニアレンダ-」)とリスクを分け合って開発を進めることができる。

=>2005年12月22日追記

2005年12月20日に同社は、HPをリニューアルして、信用補完など事業内容について詳しく紹介している。

その紹介を読むと、オリジネータのリスクを分散させるメリットだけではなく、オリジネータの資金調達を成功させることもメリットであることがわかる。つまり、資金が不足しているオリジネータの需要に応えている。詳しくは過去の日記参照のこと。

フィンテックのHPがリニューアル

<同社が社会に与えるインパクト>

1主体で保有する資産が証券化されて「小口化」して複数の主体間で取引される結果、小口化した資産が「流動化」する社会へと変化すると考えられる。

言い方を変えると、今まで資産を一人で抱えていた主体(「オリジネータ」という)は、資産が「流動化」することを前提に積極的に貸出をすることができるようになるし、不動産デベロッパーは比較的小額のお金で開発ができるので開発を手がけやすくなる方向に社会が変化すると考えられる。案件の数が増える方向に進むと考えられる。

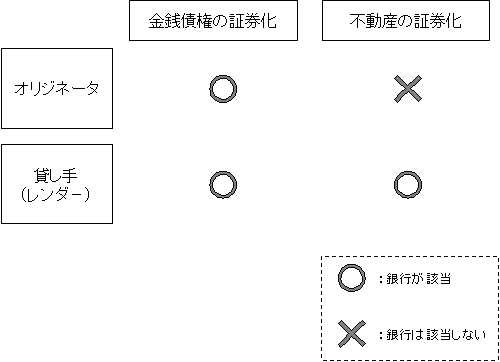

特に、オリジネータでもあり、SPCへの貸し手の立場である銀行からすると、フィンテックはありがたい存在ではなかろうか。銀行が案件の種類によってどのような立場で関われるのかを整理したものが、下図である。

オリジネータとしての立場からすると、優良ではないと考える金銭債権をバランスシートから外すことができるので、回収リスクを回避することができる。なおかつ、BIS規制で、自己資本比率(資本÷資産)をある程度のレベル以上に保たなければいけないので、証券化を利用して資産を圧縮することで、自己資本比率を高めに調整できる。

次に、貸し手(レンダ-)としての立場からすると、不良債権処理が一段落したため銀行間で企業向けの貸出の競争が激しい状況と見ることができるが(「膨張不動産マネー(上)過熱の陰に変調あり――流入10兆円、選別色も」(2005/11/22 日経金融新聞)、「大手銀、過去最高益、不良債権「戻り益」が寄与――10年で60兆円処理」(2005/11/25 日本経済新聞)などから判断)、伸び悩んでいる企業向けの融資に代わる融資先として、魅力的と思われる。特に、不動産向けの融資については、2005年11月22日の日経金融新聞によると、住友信託銀行が、過去の不動産証券化の実績をもとに試算した全国の不動産の取引量は約20兆円で、うち10兆―12兆円程度が銀行借り入れで賄われている。

<お客さんは、自分で仕組みをつくることができるのか?>

金融機関や不動産デベロッパーといったお客さんが自分でこのような仕組みを作ることはできないのだろうか?コンサルティングなど知的ノウハウが勝負のビジネスの場合、一番の競合他社とは、お客さんであるが、お客さんが自分で仕組みを作れるのであれば、フィンテックのお仕事がなくなるわけである。

(1)メガバンクとの比較

メガバンクもストラクチャード・ファイナンスを手がけるが、案件の金額という点と、案件のむずかしさという点から棲み分けができているようだ。

a) 案件の金額

メガバンクについては、ストラクチャード・ファイナンスを手がけているが、案件の金額が数百億円のものをメガバンクが手がけていて、同社は、数十億円から200億円単位の規模の案件を扱う。棲み分けができている。

M&Aの世界でも、外資系投資銀行、日本の証券会社などは大きな案件を扱い、M&A専業の会社(レコフなど)は、中-小規模の案件を扱う事情と似ている。

ただし、数年前、M&Aが下火になったとき、外資系投資銀行や大手証券会社は、案件の金額が低いものでも手をつけた現象がおきたことから、ストラクチャード・ファイナンスの世界でも、恐らく同様な現象がおこりえると個人的には考えている。

もし開発案件そのものが少なくなったときには、外資系投資銀行や大手証券会社は金額が低い案件も手がけるようになり、フィンテックとの間の競争は激化するリスクを想像できる。

b)案件のむずかしさ

メガバンクは、どのオリジネータでも当てはまる最大公約数的な商品を販売しており、それらの商品では応えることができない案件について、フィンテックに銀行などから紹介を受けたりしている。半年かけてもできるかわからないほど、むずかしい案件を同社は手がけている。

(2)ノンバンクや不動産デベロッパーとの比較

ストラクチャード・ファイナンスを実現するのは、高度なノウハウが必要であると考えられるので、ノンバンクや不動産デベロッパーが自力で行うにはハードルが高いと考えられる。

現在メガバンクで500人の人員がいるうち実際に仕組みづくりができるのは50名程度という話などから推測するに、ストラクチャード・ファイナンスの技術はメガバンクですらそう簡単に取得できるノウハウではないものと考えられる。銀行のりそな銀行でさえ、2005年6月に同社と提携している点からもこのノウハウの高度さがうかがいしれる。特に、信用補完については、手間と時間がかかり、そう簡単に真似ができないようである。

リスクを明確化できるノウハウ、リスクに対する解決案を策定できるノウハウ、関係者を説得できるノウハウ、などだと私は考えている。リスク管理の専門家集団と見ることもできる。

余談であるが、私の知り合いのM&Aを手がけている人間が、「M&Aに必要なスキルを一般の人はDCFなどを使ったデューデリージェンスなどと思うだろうが、もっと大切なのは、関係者同士がWin-Winの関係でまとめる能力だ(場を読む能力も含まれる)」 と言っていたが、ストラクチャード・ファイナンスもM&A業務と同様に、関係者を説得できることが重要だと個人的には思っている。

<不動産デベロッパーが、不動産ファンドではなく、フィンテクGを選ぶ理由は?>

不動産の開発型証券化プロジェクトの場合、不動産デベロッパーが、マンションなど竣工前に土地を不動産ファンドに売却した後に、その不動産ファンドに対して、投資家あるいは貸し手(レンダ-)の立場として参加すれば、結局、フィンテックの仕組みに乗るのと同じことであるが、なぜ、わざわざ、不動産ファンドではなく、フィンテックを選ぶのか?

一つには、不動産ファンドとデベロッパーの間では、利益が相反することを理解する必要がある。不動産ファンドは、安くデベロッパーや他のファンドから不動産(土地+建物)を仕入れて、高く売却する立場である。それに対して、デベロッパーは、安く土地を仕入れて、企画どおりに建物を立てて、家主やファンドなどに売却する立場である。ファンドはデベロッパーから安く仕入れたいし、デベロッパーは高く売りたいので、相互に利益が合わない。余談になるが、もし不動産ファンドをデベロッパーがやりたい場合には、自分のところで行う傾向にあるそうだ。

二つ目には、あらかじめ売却先を決めない仕組みを実現したのでキャピタルゲインを得られるため、不動産ファンドの利益が大きくなるからである。

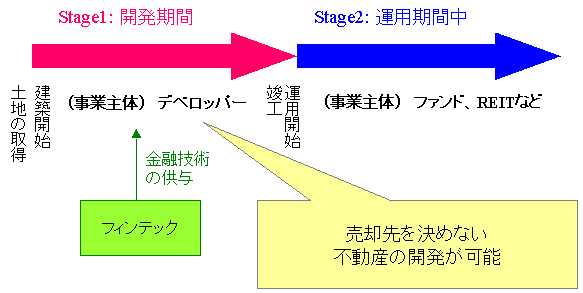

下図は、不動産の開発期間を軸に、関わる事業主体を整理した図である。左から右へと時間が流れている。

不動産ファンドが行っているのは、自分たちのファンドに組み込むために、デベロッパーと早いうちから予約売買契約を結ぶことである。たとえば、着工する前に、100億円で6%で回る物件に対して、不動産ファンドは、売買契約を予約する。竣工後に、100億円で買い取ったあとは、200億円で利回りを3%に落としてREITなどに売る。

マンションの企画をして建築したデベロッパーの立場からすると、不動産ファンドが左から右へと売却することで、大きなキャピタルゲインを得ていることに不満を持ち、デベロッパーがキャピタルゲインを得るためにはどうしたらいいのか、2002年ぐらいからフィンテックに相談に来たそうだ。

フィンテックは、売却先を特定しない仕組みをつくることで、デベロッパーがより高く売却できることが実現したので、デベロッパーとしてはフィンテックを選んでいると考えられる。

このように見ていくと、フィンテックのような会社が出てくることで、デベロッパーが今まで不動産ファンドが得ていた利益を享受することができるようになったし、逆にいえば、不動産ファンドにとっては安く買い付けることがむずかしくなるため運用がむずかしくなることを意味していると個人的には解釈している。

ダヴィンチ・ホルダーの私も含めて、今まですごい勢いで伸びてきた不動産ファンドのホルダーにとっては、フィンテックの出現は示唆的だと思われる。不動産ファンドと不動産デベロッパーの力関係の変化を想像することができる。不動産デベロッパーが案件を握りこんでしまって、不動産ファンドの買い付けがむずかしくなり不動産の価格が高騰し、不動産ファンドからすれば集めたお金を運用するのに困るシナリオなども想像できる。ファンドによっては、高値掴みして、キャピタルロスをくらうところもでてくる可能性なども想像できる。不動産ファンドにとっては、出口だけではなく、入り口の戦略も経営課題になってくるのではとも想像できる。ここら辺は、まだ想像の域を越えていない。

<不動産ファンドは、フィンテクGと同じように、不動産の竣工前に買い付けをすることができないのか?>

竣工前に買い付けができるが、前述したように、現状では、「予約売買契約」という形式である。フィンテックのように、売り先を決めない形で買い付けすることは、担保を確保していないため、銀行からお金をひっぱってくるのはむずかしいそうだ。

フィンテックは、売り先を決めないスキームの場合どのようなリスクがあるのかを詳細に調査して銀行の審査部に提示することで、銀行にもキャピタルゲインを得られるメリットを理解してもらい、回収リスクがあるため金利を上げることで、このスキームが可能となった。

(2005年12月7日作成)

© Rakuten Group, Inc.