3 資産運用を しない

「老後2000万円不足」のニュースで、資産運用セミナーの参加者が増えたそうです。

※おばかさんたち・・です。

自分の頭で考える生活設計。

発見したばかりの Q &A

記事を取り上げて、

コメントしています。

Q

23歳の男です。

年金問題が気になりそろそろ、老後に向けての貯金をコツコツ

しようかと悩んでます。

※おバカさんです。

23歳の若い男の子が 老後に向けて貯金?

その老後になる前の人生には、色々な事が起こってきて、

さまざまな支出をすることになります。

老後ではなく、もっと手前の心配をしよう。

私たちは老後のために生きているのではない。

そもそも、目的別貯蓄の発想はやめよう。

貯蓄は非常に重要なことだが、それぞれの目的ごとに

お金に色付けするのではなく、生涯を通じて

「貯蓄総額」がどのように推移するのか?について、

注目したい。

その作業が、生活設計です。

キャッシュフロー表の作成です。

まったく・・色付けされていないお金、その貯蓄総額

の推移のグラフを見ることで、自分の一生を確認する

ことができます。

金融業界に振り回されていてはいけない。

意図的な制度に騙されてはいけない。

そこで同世代または、私の年代の頃には、皆さん貯金は

どのくらいあったのか気になります。

※そんなことを聞いてどうする?

人は人、自分は自分。

結婚して子どもができたら、そう言えるように、

きちんと生活設計したい。

私は今現在口座に70万程度あり、積立ニーサも毎月3万しております。

※おバカさんです。

一人暮らしで、車持ちです。

※結婚して子どもができたら、真剣に生活設計を

行ないましょう。

《 参考 》 金融業界のHPより・・

つみたてNISAのメリット

1 20歳以上なら誰でも始められる

2 投資で得た利益はすべて非課税になる

3 非課税期間は最長で20年間と長い

4 投資商品が選びやすい

5 資産の引き出しはいつでも可能

つみたてNISAのデメリット

1 元本割れのリスクがある

2 つみたてNISAと一般NISAの併用はできない

3 積み立てできる投資信託の選択肢が少ない

4 非課税投資枠が余っても翌年に持ち越し不可

5 他口座との損益通算ができない

6 ロールオーバーができない

※・・と書かれていますが、

元本割れと並ぶような、最も大きなデメリットが

まったく、書かれていません。

しょうがないから、私が付け足します。

7 手数料がかかる( 信託報酬 )

※

信託報酬というのは・・

投資信託を運用・管理してもらうための費用。

商品を保有している間はずっと支払いを行うことになる。

つみたてNISA対象商品の信託報酬は以下のようになっている。

インデックス投信:平均 0.2~0.6%

(年率・税別)

アクティブ投信:平均 0.3~1.2%

(年率・税別)

この手数料、ごくわずかに見えるけど、どういうレベルでしょう?

銀行預金の金利をちょっと調べてみよう。

我が岩手県の岩手銀行の預金金利は、普通預金も定期預金

(金額や期間を問わず)も、0.001%!・・です。

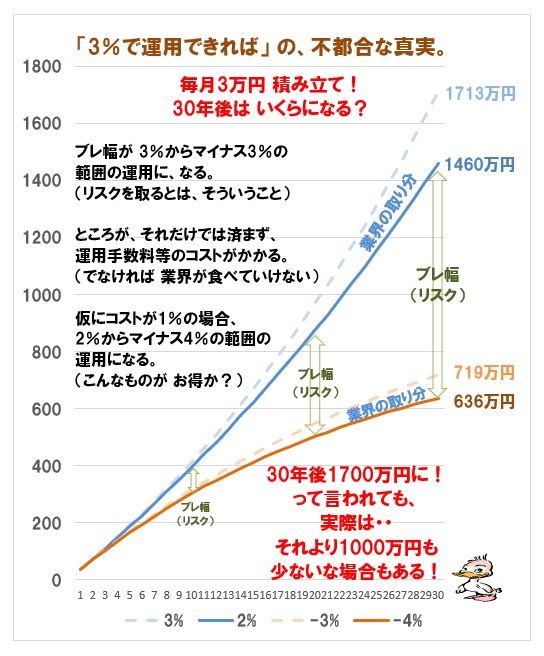

市場金利がこのような史上最低レベルの今、0.2%~1.2%

という利率の手数料って、どういうことか?というと、

金融業界は、

最低でも 200倍!、最高で1200倍!の

暴利を むさぼることになります。

元本割れするかもしれないことにお金を出して、

預金の数百倍の手数料を常に払うんですよ?

( 利益が非課税なんて 意味なし! )

確実なのは、業界が儲かることです。

確実なのは、株価が高値安定で政府が喜ぶ事です。

業界や政府に洗脳されたままではいけない。

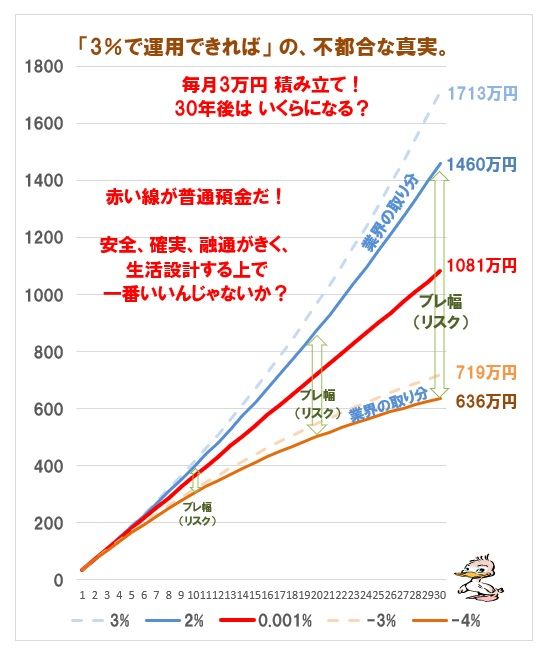

だまって、普通預金の金額を増やしていった方が、

はるかにマシです。

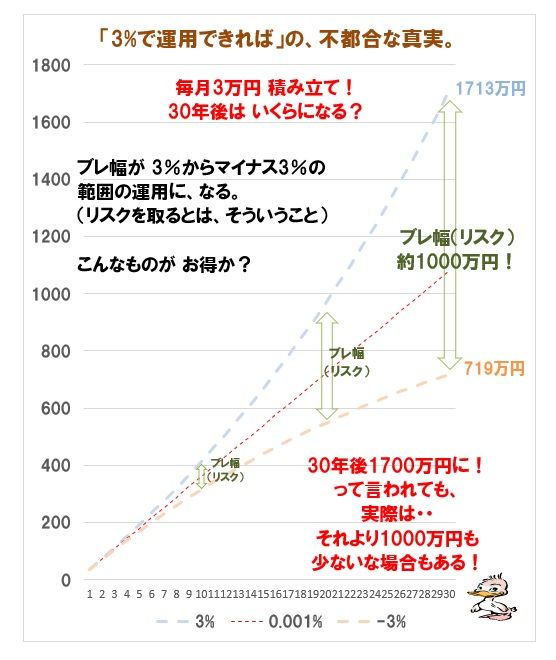

※「3%で運用できれば♪」の夢のような話には、

「マイナス3%運用になってしまったら」という辛いお話が、

背中合わせのように くっついています。

そのブレ幅の事をリスクといいます。

※金融業界が長期投資推奨の際に説明するような・・

「投資期間が長くなるほど リスクが低減される」などと

いうことは まったく無く、長期間になるほど、ブレ幅は

増大していきます。 ( リスクは増大していきます )

※仮に「3%運用に成功」したとしても、その分がまるまる

収益としてもらえることにはなりません。

プラス運用になろうが、マイナス運用になろうが、

金融業界の高額な手数料が、せっかくの収益を下押しします。

※30年間、さんざん お金に振り回されるより いい方法は?

※金融業界と私たち消費者とは、利益相反の関係にあります。

一方が儲かれば、一方が損をする関係です。

業界が一生懸命に推奨する商品は、彼らが儲かり 潤う商品です。

私たち消費者にとって本当に素晴らしい金融商品は、

金融業界が儲かることのない、

間違っても彼らが推奨しない金融商品です。

何か? 普通預金!・・です。

※私・・武田FPの場合は、わずかな個人向け国債の他はすべて、

最強の金融商品、「普通預金」!・・です。

A

私もあなたと同じくらいの貯蓄額だったかな。

積立ニーサが年率どのくらいで運用しているかにもよるけど、

月3万もやっているのなら老後は安泰じゃないかな。

※どこが? のん気なコメントです。

投資や資産運用は、老後資金準備の特効薬になる

わけではありません。

地に足をつけて、きちんと生活設計しよう。

世界に我が家だけのキャッシュフロー表を作ろう!

自分たちの将来を確認しよう。

根拠を持って 家計改善できる状況を作ろう!

確信を持って お金を使える状況を作ろう!

-

-

- 日常の生活を・・

- シチューやリゾットに使いたいお皿。…

- (2024-11-30 07:30:12)

-

-

-

- ◇◆◇節約 生活◇◆◇

- 買ってみた☆家計費を助ける格安米☆ベ…

- (2024-11-30 12:48:20)

-

-

-

- ★「片付け・お掃除・捨てる」の成果★

- エアコンフィルター清掃

- (2024-11-27 06:00:13)

-