この広告は30日以上更新がないブログに表示されております。

新規記事の投稿を行うことで、非表示にすることが可能です。

広告

posted by fanblog

2022年07月04日

ナスダックの大幅下落、アメリカの下げこそ、テールリスクではなかったのか。再上昇への変化はマクレランオシレーターに注目

ボラティリティーの高い相場も7月に入りいよいよ終焉の兆しが見えてきた?

2020年コロナショックで爆下げしたあとのリカバリーの右肩上がりの相場で、だれでも投資で利益を上げられた相場が、コロナ危機が終焉に向かっているというのに、「インフレ」と「アメリカの利上げ観測」から崩れ始め、ウクライナへのロシア侵攻でさらにボラティリティがたかまったのです。

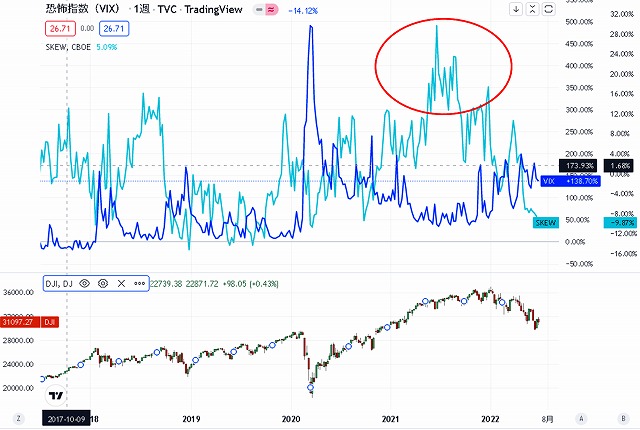

異常なSKEW(ブラックスワン指数)の上昇が進んでいた

振り返ってみると、その兆しは、異常なSKEW(ブラックスワン指数)の上昇から始まっていたのです。SKEWは、もともと、オプションの(買う権利)からプット(売る権利)のボラティリティを差し引いて算出されます。右肩上がりの相場では、ボラティリティの大きな上昇はおきませんので、相場が上昇を続けているうちは問題ないのですが、いつまでも上昇は続きません。

あまりにも上昇が続くと、将来の相場下落に備える人が多くなりプットが多くなります。この後のダウンサイドのボラティティは大きくなるので、下落が始まると予想もしない大きな下落が起こるのです。本来SKEWは100%が標準と言われるところ、2021年には+130%まで上昇したのです。かなり危険な状態は続いていたのですが、ダウやS&P500やナスダックを買っていれば自然と資産が増えて行くため、だれしも、買い続けたのです。

コロナショックの時のVIXがあまりにも高かったので、VIXの上昇に慣れてしまった

その行動には理解はできます。コロナショックが始まった時の、VIX(恐怖指数)の急上昇で、リーマンショック以来の85.47まで行ってからは、VIXは増えても30台で、コロナショックを超えることはなかったからです。通常は10から20の範囲ですから、そのレベルはかなり超えていたのですが、ワクチンができてからのコロナの状態を考えると恐怖を覚えるまでは至らなかったからかもしれません。

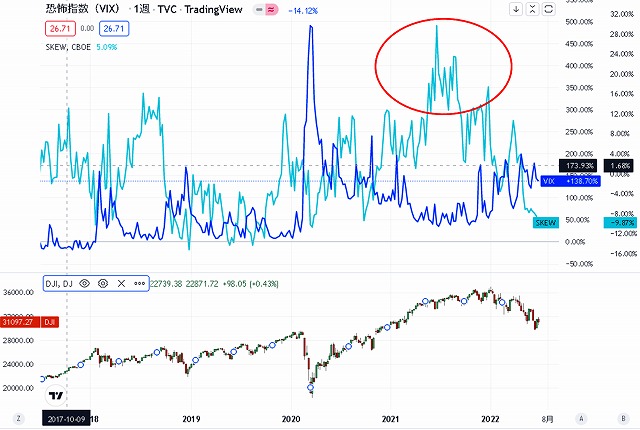

下のグラフを見るとその異常さが明らかです。赤丸で囲った場所が、SKEW(ブラックスワン指数)が上昇を続けていた時です。こうして振り返ってみるとまさに異常な上昇だったが、だれしも相場が上がるから買うという行動にのってしまい、逃げ遅れたのではないでしょうか。

この間、3段階にわたってSKEW指数は下落し、現在はほぼ標準の100%近辺に戻ってきました。後の祭りではありますが、SKEW指数が一回目の下げの時に気づき、株を売却していれば、大きな利益になったことがわかります。ナスダックの急激な下げは、2段目のSKEWの下げから始まっています。SKEWは遅効性があり、相場の基本に戻り、安全・安心な投資のためにSKEWを監視していることで防げたかもしれません。

警告として「ヒンデンブルグオーメン」が4月に入り点灯

本格的な下げが始まる前に、さらにアラートがありました。ヒンデルブルクオーメンです。ヒンデンブルグオーメンという指標も注目しておく必要があります。

このオーメンとは、良くないことが起こる前兆という意味があります。ご存じのように、1937年5月6日、米国ニュージャージー州レイクハースト海軍飛行場で発生したドイツの飛行船ヒンデンブルク号の爆発事故に由来しています。

この指標は、米国市場の株価急落を予兆するシグナルです。点灯後おおよそ1ヵ月ほどが下落警戒期間となります。どのようなときに点灯するかというと以下の4条件の時に起こります。

条件1:ニューヨーク証券取引所(NYSE)での52週高値更新銘柄と安値更新銘柄の数が共にその日の値上がり・値下がり銘柄合計数の2.2%以上

条件2:NYSE総合指数の値が50営業日前を上回っている

条件3:短期的な騰勢を示すマクラレンオシレーターの値がマイナス

条件4:高値更新銘柄数が安値更新銘柄数の2倍を超えない

これらの条件の中で、

ボラティリティーの高い相場も7月に入りいよいよ終焉の兆しが見えてきた?

特にナスダックの下げは2021年11月から6月月末までに30%を超えました、これは、まさにブラックスワン出現による「テールリスク」に襲われたに等しい荒れた相場だったのではないでしょうか。

2020年コロナショックで爆下げしたあとのリカバリーの右肩上がりの相場で、だれでも投資で利益を上げられた相場が、コロナ危機が終焉に向かっているというのに、「インフレ」と「アメリカの利上げ観測」から崩れ始め、ウクライナへのロシア侵攻でさらにボラティリティがたかまったのです。

異常なSKEW(ブラックスワン指数)の上昇が進んでいた

振り返ってみると、その兆しは、異常なSKEW(ブラックスワン指数)の上昇から始まっていたのです。SKEWは、もともと、オプションの(買う権利)からプット(売る権利)のボラティリティを差し引いて算出されます。右肩上がりの相場では、ボラティリティの大きな上昇はおきませんので、相場が上昇を続けているうちは問題ないのですが、いつまでも上昇は続きません。

あまりにも上昇が続くと、将来の相場下落に備える人が多くなりプットが多くなります。この後のダウンサイドのボラティティは大きくなるので、下落が始まると予想もしない大きな下落が起こるのです。本来SKEWは100%が標準と言われるところ、2021年には+130%まで上昇したのです。かなり危険な状態は続いていたのですが、ダウやS&P500やナスダックを買っていれば自然と資産が増えて行くため、だれしも、買い続けたのです。

コロナショックの時のVIXがあまりにも高かったので、VIXの上昇に慣れてしまった

その行動には理解はできます。コロナショックが始まった時の、VIX(恐怖指数)の急上昇で、リーマンショック以来の85.47まで行ってからは、VIXは増えても30台で、コロナショックを超えることはなかったからです。通常は10から20の範囲ですから、そのレベルはかなり超えていたのですが、ワクチンができてからのコロナの状態を考えると恐怖を覚えるまでは至らなかったからかもしれません。

下のグラフを見るとその異常さが明らかです。赤丸で囲った場所が、SKEW(ブラックスワン指数)が上昇を続けていた時です。こうして振り返ってみるとまさに異常な上昇だったが、だれしも相場が上がるから買うという行動にのってしまい、逃げ遅れたのではないでしょうか。

この間、3段階にわたってSKEW指数は下落し、現在はほぼ標準の100%近辺に戻ってきました。後の祭りではありますが、SKEW指数が一回目の下げの時に気づき、株を売却していれば、大きな利益になったことがわかります。ナスダックの急激な下げは、2段目のSKEWの下げから始まっています。SKEWは遅効性があり、相場の基本に戻り、安全・安心な投資のためにSKEWを監視していることで防げたかもしれません。

警告として「ヒンデンブルグオーメン」が4月に入り点灯

本格的な下げが始まる前に、さらにアラートがありました。ヒンデルブルクオーメンです。ヒンデンブルグオーメンという指標も注目しておく必要があります。

このオーメンとは、良くないことが起こる前兆という意味があります。ご存じのように、1937年5月6日、米国ニュージャージー州レイクハースト海軍飛行場で発生したドイツの飛行船ヒンデンブルク号の爆発事故に由来しています。

この指標は、米国市場の株価急落を予兆するシグナルです。点灯後おおよそ1ヵ月ほどが下落警戒期間となります。どのようなときに点灯するかというと以下の4条件の時に起こります。

条件1:ニューヨーク証券取引所(NYSE)での52週高値更新銘柄と安値更新銘柄の数が共にその日の値上がり・値下がり銘柄合計数の2.2%以上

条件2:NYSE総合指数の値が50営業日前を上回っている

条件3:短期的な騰勢を示すマクラレンオシレーターの値がマイナス

条件4:高値更新銘柄数が安値更新銘柄数の2倍を超えない

これらの条件の中で、マクラレンオシレーター(McClellan Oscillator)とは、値上がり銘柄数と値下がり銘柄数の差を求め、騰勢がどのような状態であるかを、差により数値化していると考えればよいのです、いわば、マクラレンオシレーターがプラスであれば上昇トレンド、マイナスであれば下落トレンドと言えます。結局、株価指数の騰勢が弱まってきたことを予測できるのです。

直近の「ヒンデンブルグオーメン」点灯開始日は

2022/4/7 2022/4/15 でした。

ダウチャートの過去をを確認してもらうとわかりますが、点灯したあとには間違いなく、調整が起こり株価が下げています。

相場のリカバリーはマクレランオシレーター(McClellan Oscillator)に注目

さて、それではこの下げいつまでさげるのでしょうか。いつまでも下げ続けることはありません。この下げも終焉する兆しが見えています。それはマクレランオシレーター(McClellan Oscillator)です。マクレランオシレーターは相場のトレンドを表します。計算式は単純で、値上がり銘柄数と値下がり銘柄数の差の短期指数移動平均と長期指数移動平均の差から相場のトレンドを測る騰落指標です。

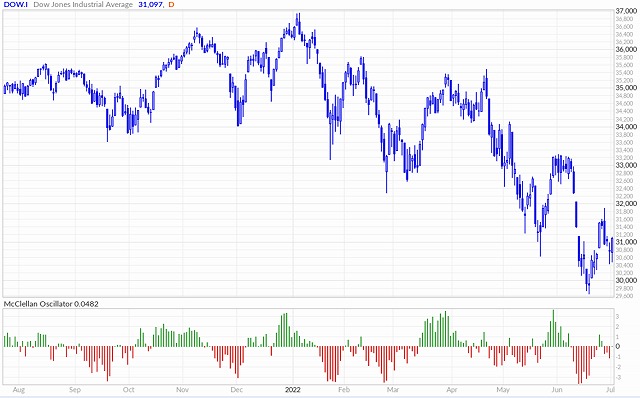

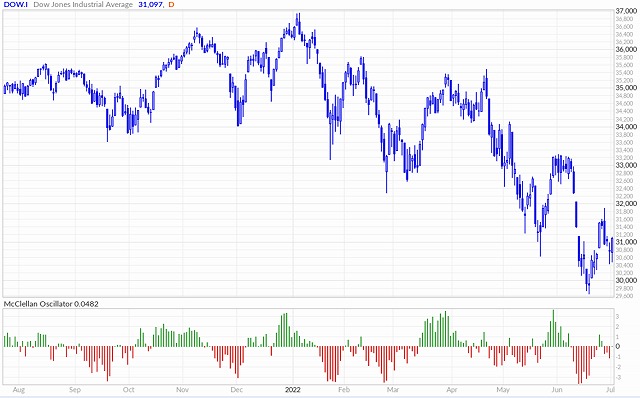

下にグラフを示しますが、赤と緑のゼロをはさんだ棒グラフが弱いか、強いかを表します。緑が続くときは上昇傾向、赤が続くときは下落傾向です。6月の月末から7月に入り下落傾向が弱まってきていることがわかります。押し目買いのタイミングは以下です。

●指数が上昇傾向にあるとき、数値がマイナスにふれたら順張りの押し目買い

●指数が上昇傾向にあるとき、数値がマイナスにふれたら順張りの押し目買い

ということになりますので、SKEWが下がり、マクレランオシレーターに緑が見えてきたところで、そろそろ買場が来てもよいことになるのではないでしょうか。

マクレランオシレーター(McClellan Oscillator)の直近7月1日までのチャートで確認してください。右肩上がりの相場がいつも続くのであれば、だれでも儲かりますが、現在のように、世界情勢も戦争でボラティティが高く、インフレが止まらない限りは、そうはいきません。安全・安心な運用を行うためにも、勉強は必須です。王道は2020年のコロナショック後の相場のように、下がりきった時か上昇を始めてから参入するのが一番ですが、誰も大底はわかりません。多少のリスクをとれる人でないと踏み切れないものです。株で勝てる人はおおよそ20%ぐらいらしいです。

直近の「ヒンデンブルグオーメン」点灯開始日は

2022/4/7 2022/4/15 でした。

ダウチャートの過去をを確認してもらうとわかりますが、点灯したあとには間違いなく、調整が起こり株価が下げています。

相場のリカバリーはマクレランオシレーター(McClellan Oscillator)に注目

さて、それではこの下げいつまでさげるのでしょうか。いつまでも下げ続けることはありません。この下げも終焉する兆しが見えています。それはマクレランオシレーター(McClellan Oscillator)です。マクレランオシレーターは相場のトレンドを表します。計算式は単純で、値上がり銘柄数と値下がり銘柄数の差の短期指数移動平均と長期指数移動平均の差から相場のトレンドを測る騰落指標です。

下にグラフを示しますが、赤と緑のゼロをはさんだ棒グラフが弱いか、強いかを表します。緑が続くときは上昇傾向、赤が続くときは下落傾向です。6月の月末から7月に入り下落傾向が弱まってきていることがわかります。押し目買いのタイミングは以下です。

●指数が上昇傾向にあるとき、数値がマイナスにふれたら順張りの押し目買い

●指数が上昇傾向にあるとき、数値がマイナスにふれたら順張りの押し目買い

ということになりますので、SKEWが下がり、マクレランオシレーターに緑が見えてきたところで、そろそろ買場が来てもよいことになるのではないでしょうか。

マクレランオシレーター(McClellan Oscillator)の直近7月1日までのチャートで確認してください。右肩上がりの相場がいつも続くのであれば、だれでも儲かりますが、現在のように、世界情勢も戦争でボラティティが高く、インフレが止まらない限りは、そうはいきません。安全・安心な運用を行うためにも、勉強は必須です。王道は2020年のコロナショック後の相場のように、下がりきった時か上昇を始めてから参入するのが一番ですが、誰も大底はわかりません。多少のリスクをとれる人でないと踏み切れないものです。株で勝てる人はおおよそ20%ぐらいらしいです。

2021年11月13日

グローバルにエコナセイカツのため、SBI証券の「投信お得なお引越しキャンペーン」を期間中に逃さず活用するのがお得

いまなら、SBI証券に投信をお引越しで、出庫手数料が全額戻ります

お得なキャンペーンですが期限があります。移管入庫期間は2021年12月10日まで、書類受け付けは2021年12月24日までです。出庫手数料が全額戻ってくるのはとてもお得、ぜひこの期間にSBI証券にまとめるのもいいですね。

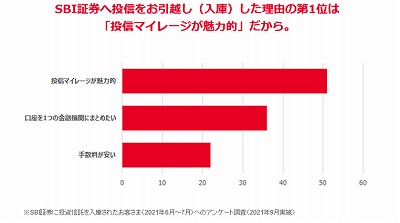

SBI証券のメリットはなんだろう?ポイント付与率比較

SBI証券のメリットはポイントのたまりやすさがNo1なのです

2021年9月21日現在でポイント付与率(年率)を他の証券と比較すると納得します

皆さんもよく知っている、手数料の安い投信(低コスト投信の代表) 「eMAXIS Slim 米国株式(S&P500)」の保有残高に対するポイント付与率(年率)の比較です。

SBI証券 0.0374%

楽天証券 0.036%

auカブコム証券 0.005%

マネックス証券 0.03%

例えばSBI証券では0.0374%なので「eMAXIS Slim 米国株式(S&P500)」を1000万円分以1年間保有していると、3740ポイントもらえます。長期保有で投信を置いておけば、投信も福利で増えるだけでなく、ポイントも増えていきます。

計算方法は

「(月間平均保有金額×付与率)÷365日×ポイント付与対象月の実日数」の各ファンド合計

※端数は切り捨て

「月間平均保有金額の算出方法」

日別保有金額1ヵ月分の累計÷計算月の実日数

「日別保有金額の算出方法」

計算日の保有口数×計算日の1口あたり基準価額

しかも、このポイントはそのまま、国内株式の購入、投資信託の購入、金銀プラチナの購入、Tポイントやpontaポイント(2021年11月スタート)に交換できます。(1ポイント=1円分で換算されます。)

投信は長期保有が多いので、ただ置いておくだけでポイントが付いてくるのはタナボタ

投信のように、長期で運用する目的で購入しているものなので、 持ち続けているだけでポイントが毎月付与され、Tポイントで使える

というのはとてもありがたいシステムではありませんか。しかも、ほかの証券会社より高いポイント付与率なので、とてもお得です。移管にかかる手数料が全額戻ってくる、キャンぺーンの間にぜひとも移管するのがよいですよね。

投信のように、長期で運用する目的で購入しているものなので、 持ち続けているだけでポイントが毎月付与され、Tポイントで使える

というのはとてもありがたいシステムではありませんか。しかも、ほかの証券会社より高いポイント付与率なので、とてもお得です。移管にかかる手数料が全額戻ってくる、キャンぺーンの間にぜひとも移管するのがよいですよね。もちろん国内株式手数料マイレージもあります

SBI証券では投信だけではなく、国内株式の購入でたまる、国内株式手数料マイレージもあります。現物取引、現物PTS取引手数料の月間の合計手数料の1.1%相当のポイントがたまるのです。

例えば 月間の合計手数料が15100円(税込み16610円)の場合

15100円×1.1%=166.1ポイント(うれしいことに、端数切り上げで167ポイントになります。)

※対象者はインターネットコースの場合です。

他社で支払った出庫手数料が全額戻ってくる!投信お引越しキャンペーン

キャンペーン期間中に、投資信託を他社(証券会社、銀行など)から入庫した方を対象に、移管元金融機関で支払った出庫手数料を全額負担してくれます。この機会に、投資信託をSBI証券にまとめるのもよいでしょう。

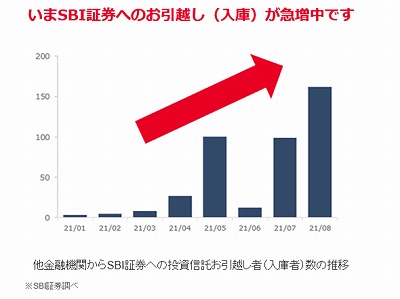

2021/12/10(金)までがキャンペーン期間

キャンペーン期間内にSBI証券に投資信託の移管入庫を完了し、書類受付期間内に申込書等が到着した場合、移管元金融機関で支払った出庫手数料を全額負担してくれるのです。ただし、インターネットコースのみです。ダイレクト、IFA、対面コースの場合は対象外です。このキャンペーンのため、棒グラフからも明らかなように、SBI証券へのお引越しが急増しています。

まずはネット証券No1のSBI証券に口座開設を申し込みましょう。SBI証券のバナーをクリックしてください。

Tポイントが1.5倍使える活用法があります

私は、低コスト投信をSBI証券で運用していますが、このポイントをTポイントに変換し、毎月20日に ウエルシアのTポイントサービス を活用しています。これは本当にお得です。毎月20日は200ポイント以上の利用で、1.5倍分の買い物ができるのです。

ひふみシリーズ年末駆け込みキャンペーン

それだけではありません。SBI証券ではいま「ひふみシリーズ年末駆け込みキャンペーン」もやっています

これも 2021/12/22日 までですが。「信頼と安心」のひふみシリーズを購入すると最大10万円当たるキャンペーンです。

ご存じ、カリスマ代表取締役 会長兼社長 最高投資責任者 藤野 英人氏率いる投信会社レオスキャピタルのシリーズ「ひふみプラス」「ひふみワールド+ 」「まるごとひふみ15」「まるごとひふみ50」「まるごとひふみ100」どれでも構いません