翌年度以降に利益が出た場合に、前年度の損失で相殺することができます!!

総合的にみて損しているのに税金払うのは悲しいのですしね。

でも、確定申告って面倒ですよねぇ・・・

という方に朗報です。

実は、最近はスマホとマイナンバーカードがあれば、超簡単に確定申告できるんです。

しかも、電子申告なら面倒な添付資料の郵送も提出省略されるので超便利です。

今回は、スマホで超簡単に株の譲渡損失の繰越しを確定申告する方法

(e-Taxマイナンバーカード方式による確定申告の電信申告)

について紹介したいと思います。

この記事の目的

1. 前年度の株の譲渡損失を翌年に繰越をするための確定申告の方法を知る

2. スマートフォンとマイナンバーカードで簡単に確定申告を電子申告で行う方法を知る

3. 電子申告で郵送不要(添付資料も省略される)で申告可能になる

対象となる方と申請方式

以下のような方を想定しています。

1. 会社員で給与所得で年末調整している方

2. 株を特定口座で源泉徴収ありの口座にしている方

3. 株の譲渡損失がある方で翌年に繰越ししたい方

4. マイナンバーカードを発行済みの方

5. 自宅にPCがない方は特に推奨

申告方式は以下の通り

1. e-taxのマイナンバーカード方式による電車申請

2. スマートフォンによる申請

*PCでも電子確定申告できますが以下の面倒さがあるため今回はスマホ/iphoneからの申請とします。

・MACの場合はマイナンバーカードの読み込みにICカードリーダーが必要

・windowsの場合はICカード対応のAndroidスマホをBluetoothで接続が必要

事前準備

1. マイナンバーカードを交付する

・マイナンバーカードの発行が未だの方は交付が必要となります

・個人番号通知カード記載のQRコードから発行申請を行います

・1週間ほどで交付通知書が郵送されるので役所に受け取りに行きます

2. 必要書類を準備する

1. 源泉徴収票(会社からもらっているもの)

2. 特定口座年間取引報告書(証券会社よりダウンロード)

3. 寄付金受領証明書(ふるさと納税されている方)

4. 還付金の振込口座情報

5. 配偶者・子供のマイナンバー

手順

1. マイナポータルアプリをダウンロード・設定する

・スマホ or iphoneでマイナポータルアプリをダウンロードする

・アプリを起動してトップメニュー>スマホでログインを選択してログインする

・途中でパスワードとマイナンバーカードの読み込みが行われる

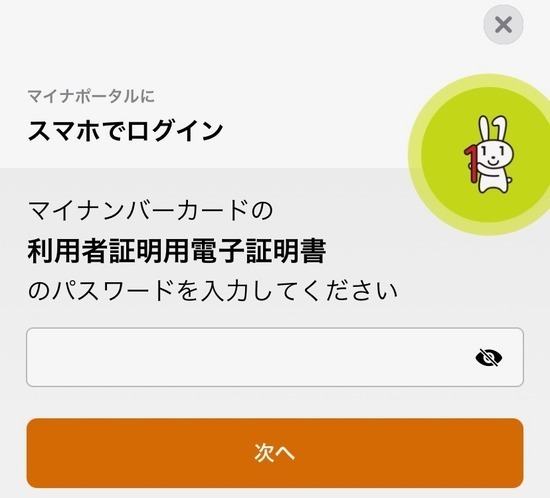

パスワード入力画面(4桁数字)

マイナンバーの読み込み画面

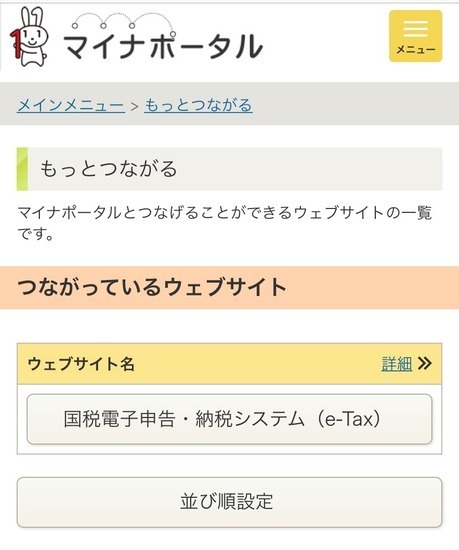

2. マイナポータルアプリでe-Taxとマイナンバーを連携する

・ログイン後のメニューから「もっとつながる」を選択

・e-Taxとの連携申請を実行する

e-Taxと連携設定することでマイナンバーで電子申告が可能になる

・その他の民間サービス連携

以下のサービス連携対応しているが、今の所めぼしいものがないので省略しても良い

連携対応一覧

3. 確定申告をする(インターネットブラウザでの処理)

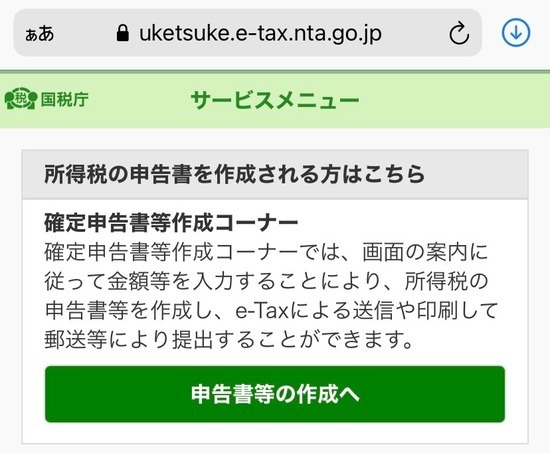

・スマホのインターネットブラウザを起動して国税庁のHPより「確定申告等作成コーナー」を選択

*「国税庁 確定申告」で検索すれば出ます。

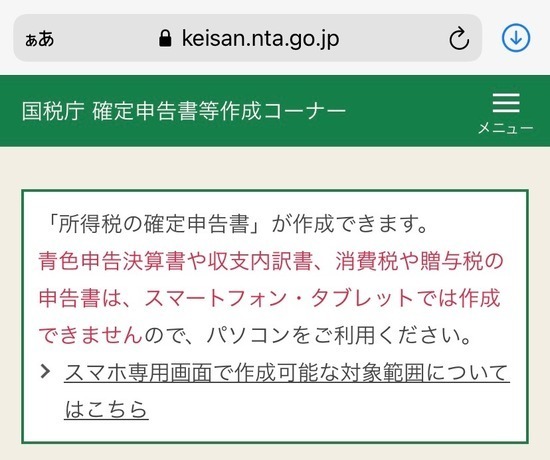

・国税庁の確定申告書作成コーナーから作成を開始する

・iphoneはSafariのみ対応

・申告内容を入力する

複雑そうですが、手続きに従って必要項目を入力するだけです

落ち着いて、以下を登録しましょう。

・給与所得(年末調整で会社からもらった源泉徴収票を登録)

・株式等の譲渡所得等の入力(年間取引報告の内容を登録)

・配当(配当出た方のみ)

・寄付控除(ふるさと納税されている方のみ)

申告内容の補足

申告内容でつまずいたポイントを補足しておきます。

個人で申告内容は異なりますが、以下の想定としておきます。

・会社員で給与所得で年末調整済み

・特定口座の源泉徴収口座のみで株式の取引している方

・配当がある

・ふるさと納税している

1. 「ご利用前にの質問」で選択する項目

1. 申告する収入は「給与」と「上記以外の収入」にチェック

2. 提出方法は「e-Tax(マイナンバーカード方式)」を選択

3. 個人情報の登録で「予定納税額」の項目は未入力でよい

2. マイナポータルと連携「する」「しない」選択について

1. マイナポータルで証券会社などの民間サービスなどと連携している場合は「する」を選択

2. マイナポータルで証券会社などの民間サービスなどと連携していない場合は「しない」を選択

3. 連携すると個人情報や取引報告書の情報が自動連携するので申告が楽になるが・・・

対応する証券会社・保険会社が未だ少ないのでエラーになりイマイチ使えない。

連携しなくてもマイナンバー方式での申告はできるので「しない」選択でも問題ないです。

3. 申告書の作成をはじめる前で選択する項目

1. 提出方法は「e-Taxにより税務署に提出する」を選択

2. 質問 給与以外に申告する収入はありますか?「はい」を選択

3. 質問 青色申告の承認を受けていますか?「いいえ」を選択

4. 質問 予定納税額の通知を受けていますか?「いいえ」を選択

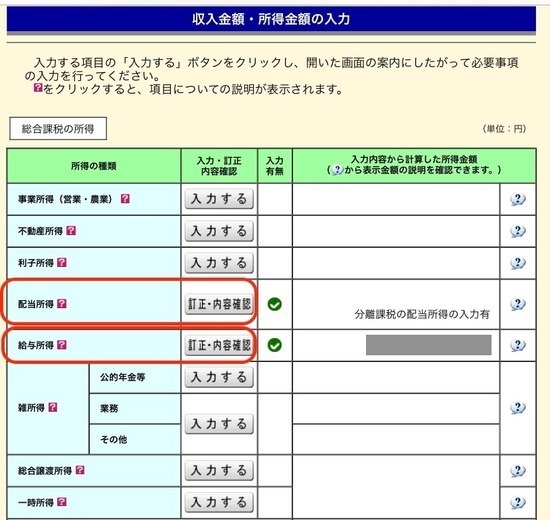

4. 収入金額・所得金額の入力

1. 給与所得の入力

1. 書面で交付された年末調整済みの源泉徴収票の入力を入力する

2. 株式等の譲渡所得等の入力

1. 配当所得の課税方法の選択

1. 配当がある場合は「申告分離課税」を選択

2. 株式等の売却・配当・利子等の入力

1. 「特定口座年間取引報告書」の内容を入力する。から取引報告書の内容を入力する

2. 1で「申告分離課税」を選択していないと、配当ある場合に「配当等」のチェックが入らない

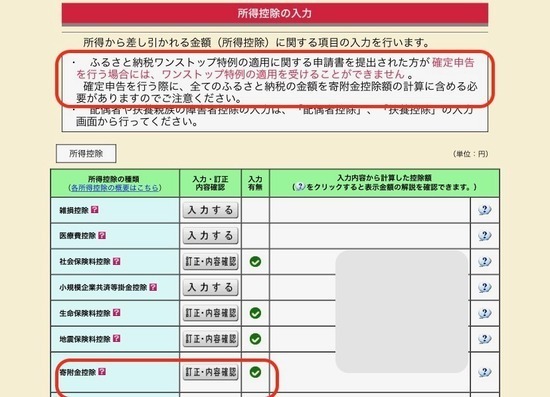

3. 所得控除の入力

1. 寄附金控除でふるさと納税の受領証明書の情報を全て登録する

2. ワンストップ申請していても確定申告する場合は個別に申告が必要

3. それ以外は年末調整済みの場合は特に登録必要ないので表示された内容だけ確認する

4. その他、年末調整で申告忘れていたもの(保険など)は個別に登録も可能

以上です。

最初はとっつきにくい確定申告ですが、やってみると意外に簡単なものです。

損失繰越しは3年間繰越しできるので、せっかくの節税対策なのでメンドくさがらず確定申告にチャレンジしましょう!!

- no image