PR

X

キーワードサーチ

▼キーワード検索

2024年11月

2024年10月

2024年09月

2024年10月

2024年09月

2024年08月

2024年07月

2024年07月

フリーページ

ポートフォリオ・売買履歴

2008年

2007年

2006年

2005年

2009年

2010年

2011年

2012年

2013年

2014年

2017年

個別銘柄

アインファーマシーズ

阪神調剤薬局

キリン堂

ライフォート

薬王堂

メディカル一光

ゲンキー

小売業・同業他社比較

調剤薬局

ドラッグストア業界

外食業界

スーパーマーケット業界

ホームセンター業界

アパレル業界

総合スーパー業界

百貨店業界

家電量販店

コンビニ業界

雑貨専門店

靴専門店

書店・複合店

ディスカウントストア業界

古本屋業界

通販業界

リサイクルショップ業界

ネット小売業界

メガネチェーン業界

カー用品店業界

宝飾専門店

カーディーラー業界

中古車業界

ガス小売業界

スポーツ用品店

化粧品業界

家具業界

HCIデイリーリポート

エクセル表の貼り付け方

2024~25主力株概況3…

New!

みきまるファンドさん

メモ2 New! 4畳半2間さん

三洋貿易(3176)---25… New!

征野三朗さん

New!

征野三朗さん

運用成績・ポートフ… lodestar2006さん

lodestar2006さん

ヒルコのバリュー投… ヒルコ2005さん

メモ2 New! 4畳半2間さん

三洋貿易(3176)---25…

New!

征野三朗さん

New!

征野三朗さん運用成績・ポートフ…

lodestar2006さん

lodestar2006さんヒルコのバリュー投… ヒルコ2005さん

コメント新着

カテゴリ: カテゴリ未分類

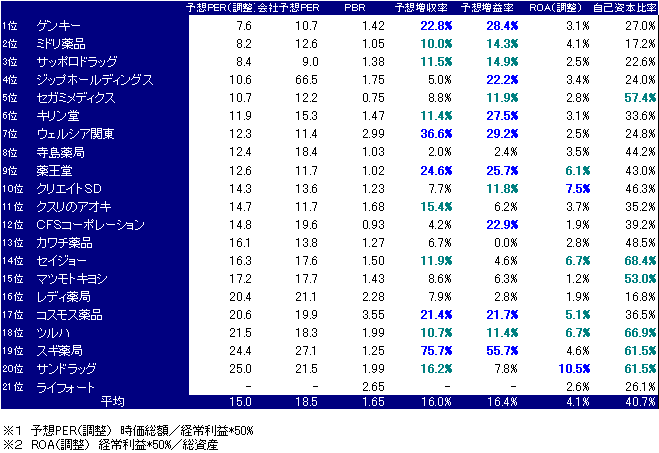

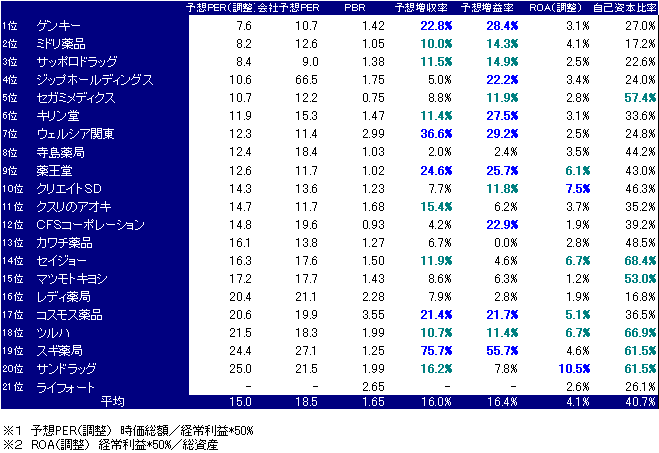

最後にPERの比較です。株価は8/3終値ベースです。

業界平均の予想PER(調整)はなんと15倍となっており、業界全体が過度に売られて

いる状況ではないかと思います。

ただ既存店の不調でもわかるとおり会社計画を下回って推移している会社も多く、1~2割

程度は割り引いて評価する必要はあると思います。

ゲンキー が最もPERが低いです。今期は既存店の撤退費用、赤字店舗の減損処理を特損

として見込んでおり、会社予想PERは10.7倍です。ゲンキーは昨年大幅な下方修正、

減益となっており、完全に市場に見放されています。今期は28%増収とまたもや強気予想

となっていますが、月次で既存店が改善してこない限り株価も反応しないと思います。

前年割れしているので、今期は後半のハードルは低いです。

2位は ミドリ薬品 。ここも減損を見込んでおり会社予想PERは12.6倍です。ただ既存店

の状況から今のところ経常利益は1億円弱は下回っている計算で、実質PER(調整)は

10倍前後でしょう。

3位は サッポロドラッグ 。今まで何度もブログに書いていますが、万年低PER株ですね。

今期は今のところ業界他社と違って会社計画並みに推移していますし、いいかげん見直されて

きてもいいんじゃないかと思います。ひたすら放置状態です。

4位は ジップ 。低成長企業と言ってもこの水準は安いでしょう。11月にライフォートと

です。

5位は セガミメディクス 。ここも既存店が不振です。中間売上の伸び率106.4%に

対して4ヶ月累計で103%で3.4%下回っており、利益で1.5億前後はマイナス

となる計算。実質予想PER(調整)は11.5倍前後です。それでも安いです。PBR

6位は キリン堂 。昨年は化粧品の構成比率を高めて利益率が大幅に改善しました。

ただ今期は既存店が伸び悩み。中間売上の伸び率107.7%に対して6月までで

103.5%。利益で1.5億前後マイナスしている計算です。実質PER(調整)は

13倍前後。10%成長予想でそこそこ安いでしょうか。他に安い会社がいっぱいなので

無理して買うレベルじゃないですね。

7位は ウエルシア関東 。前期まで数年にわたり既存店が高い伸びを続けてきましたが

今期に入ってその勢いも落ち着きつつあります。それでも4ヶ月累計で100.4%

となんとか前年をクリアしています。今期は「いいの」が加わり36.6%成長の計画

ですが、今のところ月次の4ヶ月平均は34.9%となっており、若干マイナスも

1Q決算の経常利益の中間に対する進捗が48%であり、ほぼ計画線上でしょう。

来期の成長は鈍化することが予想されますが、中期計画では2008年度、2009年度

とも売上は20%成長を計画しており、これを半分に割り引いても今のPER12倍は

かなり安いのではないかと思います。と思って先週買いました(笑)。

8位は 寺島薬局 。こちらも既存店奮わず中間売上の予想伸び率98.7%に対して4ヶ月

累計で94.2%と4.5%マイナス。1Q決算も大幅減益となりました。経常利益

は1億円前後会社計画よりマイナスしている計算で、実質PERは14倍前後。今期は

厳しいですが来期に期待でしょうか。

9位は 薬王堂 。売上高の予想伸び率は24%とウエルシアに次いで実質2位と高成長

を計画。一方で中間の売上伸び率22.9%に対して月次4ヶ月累計で15.3%と

大幅に下回っている状況。1Q決算では+16.7%でしたが、中間の経常利益達成

のためには1Qと同じ粗利率23%の場合21%増が必要となる計算ですが、6月は

10.8%と厳しい状況です。仮に2Qの3ヶ月平均で+10%で終わると経常利益

は1.5億円前後マイナスする計算。下期が予想並みとして実質PERは15倍と

なります。15%前後の成長率と考えれば安い水準ではあると思います。既存店が

伸び悩む状況では買いづらいですね。株価は上場来最安値近辺、長期的にはよい仕込み

時かもしれません。

10位は クリエイトSD 。前期は既存店がイマイチでしたが、5月以降回復傾向。

6月1ヶ月だけですが、売上伸び率は会社計画を若干上回っています。10%前後

の成長と考えるとそこそこ安い水準でしょうか。一時期思い切り売り込まれましたが、

売りが出尽くしたのか、株価は7月半ばの1450円から1715円に一気に戻して

います。ここはROAが業界2位、在庫効率も2位と実力企業だと思いますので

もっと評価されてもいいと思います。

11位は クスリのアオキ 。調整PER14.7倍ですが、今期特損がなく会社予想

PER11.7倍で評価です。月次では2ヶ月平均で中間の伸び率14.4%に対して

15.3%と若干上回る水準であり、15%成長であることを考えるとかなり安い

水準なのではないかと思います。何でこんなに売り込まれたのか謎です。需給の

問題だけならお買い得でしょう。

12位は CFS 。中間の売上伸び率の予想1.4%に対して5ヶ月平均で96.3%

と大幅にマイナスしています。経常利益で3.5億前後マイナスする計算で、実質

PERは17倍となり、適正水準でしょうか。

PER15倍以下だとこんな感じでしょうか。ほんと、割安株がたくさんありますね。

これ以上だと既存店好調の ツルハ が面白そうです。会社予想PER18.3倍ですが

中間の伸び率予想8.9%に対して5ヶ月平均で12.4%であり、実質PERは

もう少し低いと思います。

コスモス薬品 は今期は昨年のように既存店が伸びないと今以上にPERが評価されるのは

あまり期待できなさそうです。今期から本格的に中四国に進出しますので、事業リスク

が高くなります。(前期7店舗→今期15店舗)立地で差別化を図っているので必要以上

の競争にさらされる事はないのではないかと考えていますが、売上を確保していけるか

どうか、月次をチェックする必要がありますね。中期計画では2009年度に経常利益

80億円を目指しており、来期、来々期と30%成長の計画です。達成可能性が高いと

判断できれば今の株価水準は安いということになりますね。

サンドラッグ、スギ薬局 は相変わらず高い評価を与えられています。業界を代表する

企業という一定の評価を勝ち取っていますね。

それにしてもこの業界は過度に悲観されている会社が多いですね。まあ今後も既存店

の不振が続けばもっと評価が低くなるのですが。この業界は既存店のチェックが

欠かせません。

一時期はドラッグストア株を9社も持っていたのですが、既存店の悪化から徐々に

売却し、今は業績順調ながら万年低PERのサッポロドラッグ、過度に売られた

ゲンキー、こちらも会社計画線上ながら過度に売られているウエルシア関東、そして

アインファーマシーズの4社に減っています。今後は1Q決算前に売った薬王堂の

買戻しを考えたいと思います。

業界平均の予想PER(調整)はなんと15倍となっており、業界全体が過度に売られて

いる状況ではないかと思います。

ただ既存店の不調でもわかるとおり会社計画を下回って推移している会社も多く、1~2割

程度は割り引いて評価する必要はあると思います。

ゲンキー が最もPERが低いです。今期は既存店の撤退費用、赤字店舗の減損処理を特損

として見込んでおり、会社予想PERは10.7倍です。ゲンキーは昨年大幅な下方修正、

減益となっており、完全に市場に見放されています。今期は28%増収とまたもや強気予想

となっていますが、月次で既存店が改善してこない限り株価も反応しないと思います。

前年割れしているので、今期は後半のハードルは低いです。

2位は ミドリ薬品 。ここも減損を見込んでおり会社予想PERは12.6倍です。ただ既存店

の状況から今のところ経常利益は1億円弱は下回っている計算で、実質PER(調整)は

10倍前後でしょう。

3位は サッポロドラッグ 。今まで何度もブログに書いていますが、万年低PER株ですね。

今期は今のところ業界他社と違って会社計画並みに推移していますし、いいかげん見直されて

きてもいいんじゃないかと思います。ひたすら放置状態です。

4位は ジップ 。低成長企業と言ってもこの水準は安いでしょう。11月にライフォートと

です。

5位は セガミメディクス 。ここも既存店が不振です。中間売上の伸び率106.4%に

対して4ヶ月累計で103%で3.4%下回っており、利益で1.5億前後はマイナス

となる計算。実質予想PER(調整)は11.5倍前後です。それでも安いです。PBR

6位は キリン堂 。昨年は化粧品の構成比率を高めて利益率が大幅に改善しました。

ただ今期は既存店が伸び悩み。中間売上の伸び率107.7%に対して6月までで

103.5%。利益で1.5億前後マイナスしている計算です。実質PER(調整)は

13倍前後。10%成長予想でそこそこ安いでしょうか。他に安い会社がいっぱいなので

無理して買うレベルじゃないですね。

7位は ウエルシア関東 。前期まで数年にわたり既存店が高い伸びを続けてきましたが

今期に入ってその勢いも落ち着きつつあります。それでも4ヶ月累計で100.4%

となんとか前年をクリアしています。今期は「いいの」が加わり36.6%成長の計画

ですが、今のところ月次の4ヶ月平均は34.9%となっており、若干マイナスも

1Q決算の経常利益の中間に対する進捗が48%であり、ほぼ計画線上でしょう。

来期の成長は鈍化することが予想されますが、中期計画では2008年度、2009年度

とも売上は20%成長を計画しており、これを半分に割り引いても今のPER12倍は

かなり安いのではないかと思います。と思って先週買いました(笑)。

8位は 寺島薬局 。こちらも既存店奮わず中間売上の予想伸び率98.7%に対して4ヶ月

累計で94.2%と4.5%マイナス。1Q決算も大幅減益となりました。経常利益

は1億円前後会社計画よりマイナスしている計算で、実質PERは14倍前後。今期は

厳しいですが来期に期待でしょうか。

9位は 薬王堂 。売上高の予想伸び率は24%とウエルシアに次いで実質2位と高成長

を計画。一方で中間の売上伸び率22.9%に対して月次4ヶ月累計で15.3%と

大幅に下回っている状況。1Q決算では+16.7%でしたが、中間の経常利益達成

のためには1Qと同じ粗利率23%の場合21%増が必要となる計算ですが、6月は

10.8%と厳しい状況です。仮に2Qの3ヶ月平均で+10%で終わると経常利益

は1.5億円前後マイナスする計算。下期が予想並みとして実質PERは15倍と

なります。15%前後の成長率と考えれば安い水準ではあると思います。既存店が

伸び悩む状況では買いづらいですね。株価は上場来最安値近辺、長期的にはよい仕込み

時かもしれません。

10位は クリエイトSD 。前期は既存店がイマイチでしたが、5月以降回復傾向。

6月1ヶ月だけですが、売上伸び率は会社計画を若干上回っています。10%前後

の成長と考えるとそこそこ安い水準でしょうか。一時期思い切り売り込まれましたが、

売りが出尽くしたのか、株価は7月半ばの1450円から1715円に一気に戻して

います。ここはROAが業界2位、在庫効率も2位と実力企業だと思いますので

もっと評価されてもいいと思います。

11位は クスリのアオキ 。調整PER14.7倍ですが、今期特損がなく会社予想

PER11.7倍で評価です。月次では2ヶ月平均で中間の伸び率14.4%に対して

15.3%と若干上回る水準であり、15%成長であることを考えるとかなり安い

水準なのではないかと思います。何でこんなに売り込まれたのか謎です。需給の

問題だけならお買い得でしょう。

12位は CFS 。中間の売上伸び率の予想1.4%に対して5ヶ月平均で96.3%

と大幅にマイナスしています。経常利益で3.5億前後マイナスする計算で、実質

PERは17倍となり、適正水準でしょうか。

PER15倍以下だとこんな感じでしょうか。ほんと、割安株がたくさんありますね。

これ以上だと既存店好調の ツルハ が面白そうです。会社予想PER18.3倍ですが

中間の伸び率予想8.9%に対して5ヶ月平均で12.4%であり、実質PERは

もう少し低いと思います。

コスモス薬品 は今期は昨年のように既存店が伸びないと今以上にPERが評価されるのは

あまり期待できなさそうです。今期から本格的に中四国に進出しますので、事業リスク

が高くなります。(前期7店舗→今期15店舗)立地で差別化を図っているので必要以上

の競争にさらされる事はないのではないかと考えていますが、売上を確保していけるか

どうか、月次をチェックする必要がありますね。中期計画では2009年度に経常利益

80億円を目指しており、来期、来々期と30%成長の計画です。達成可能性が高いと

判断できれば今の株価水準は安いということになりますね。

サンドラッグ、スギ薬局 は相変わらず高い評価を与えられています。業界を代表する

企業という一定の評価を勝ち取っていますね。

それにしてもこの業界は過度に悲観されている会社が多いですね。まあ今後も既存店

の不振が続けばもっと評価が低くなるのですが。この業界は既存店のチェックが

欠かせません。

一時期はドラッグストア株を9社も持っていたのですが、既存店の悪化から徐々に

売却し、今は業績順調ながら万年低PERのサッポロドラッグ、過度に売られた

ゲンキー、こちらも会社計画線上ながら過度に売られているウエルシア関東、そして

アインファーマシーズの4社に減っています。今後は1Q決算前に売った薬王堂の

買戻しを考えたいと思います。

お気に入りの記事を「いいね!」で応援しよう

【毎日開催】

15記事にいいね!で1ポイント

10秒滞在

いいね!

--

/

--

© Rakuten Group, Inc.