この広告は30日以上更新がないブログに表示されております。

新規記事の投稿を行うことで、非表示にすることが可能です。

広告

posted by fanblog

2020年01月11日

確定申告|1月はe-Taxで還付申告の準備をしよう!

意外と多い所得税・住民税の還付金受け取り機会!見落としていませんか?

新年明ければ還付金の有無をチェックしよう!

新年が明けると確定申告シーズンが到来します。給与所得者も年金所得者も確定申告することで前年度に収めた(徴収された)所得税や住民税の還付が受けられないか試算してみてはどうでしょうか?そして、例え少額でも還付を受けて節税できれば気持ちが良いものですよ!

サラリーマンや年金所得者は基本的には確定申告の義務はありません・・・・・・が、しかし

「個人事業主」や、「会社員でも2000万円以上の年収があったり、2箇所以上から給与を受けている方」、「株取引を一般口座で行っている方や、特定口座でも源泉徴収を選択していない方」などは必ず確定申告しなければなりませんが、それ以外の会社員や年金収入が400万円以下の方は、基本的には確定申告する必要がありません。

(補足)会社員は会社で年末調整などで代行してくれますし、年金所得者も源泉徴収されているため基本的には確定申告の義務はありません。

サラリーマンや年金所得者も税の還付が受けられる要素が多くあります!

しかしながら、会社員 や年金所得者の方も確定申告で税の還付を受けられるチャンスは意外と多くあります。

所得税や住民税には、所得控除(税金を課さない金額)の対象となる控除項目があります。

医療費や社会保険料、生命保険料、扶養配偶者や扶養家族数、株などの損失、災害による損害などがあり、各世帯の状況に対応した税負担の軽減措置が設けられています。( 所得控除項目 )

控除金額が多ければ多いほど課税対象金額は小さくなり税金を軽減できることになります。

従って、これらの各種控除項目の状況によっては確定申告すれば、収めた所得税や住民税の一部又は全部が還付される場合が多々あります。

申告で還付が受けられる主なケース(詳細は、 国税庁「還付申告」参照 」

[給与所得者の場合]

毎年のことで言えば、主に、医療控除、ふるさと納税、株式の損益通算などに着目した還付申告の機会があります。

※参考:国税庁

給与所得者は、次のような場合には、原則として還付申告をすることができます

(1) 年の途中で退職し、年末調整を受けずに源泉徴収税額が納め過ぎとなっているとき

(2) 一定の要件のマイホームの取得などをして、住宅ローンがあるとき

(3) マイホームに特定の改修工事をしたとき

(4) 認定住宅の新築等をした場合(認定住宅新築等特別税額控除)

(5) 災害や盗難などで資産に損害を受けたとき

(6) 特定支出控除の適用を受けるとき

(7) 多額の医療費を支出したとき

※家族全員の医療費等合計が10万円 (総所得金額等 が200万円未満の人は、 総所得金額等 の5%)の金額を超えた場合に超えた金額を控除額とする

(8) 特定の寄附をしたとき

(9)上場株式等に係る譲渡損失の金額を申告分離課税を選択した上場株式等に係る配当所得等の金額から控除したとき

[年金所得者の場合]

毎年のことで言えば、主に、医療控除、生命保険・医療保険や地震保険、災害や盗難などの損失、ふるさと納税、株式の損益通算などに着目した還付申告の機会があります。

会社員と違って生命保険・医療保険や地震保険等の控除の申告機会がないため、これらを含めて確定申告すると還付が受けられることが多くあります。

※参考:年金所得者も次のような場合に還付申告できます。

(1) 災害や盗難などで資産に損害を受けたとき

(2) 多額の医療費を支出したとき

(3) 特定の寄附をしたとき

(4)上場株式等に係る譲渡損失の金額を申告分離課税を選択した上場株式等に係る配当所得等の金額から控除したとき

税の還付は、確定申告しないと受けられない!

税の還付は、あくまでも確定申告することによってはじめて還付が受けられるものです。

ところが、確定申告は難しい、手続きが煩わしいなどと感じて確定申告に二の足を踏んでいる方が大勢おられます。実にもったいない限りです。

e-Taxで確定申告すれば簡単で税務署に行く手間もかかりません!

確定申告は、難しく手続きが煩わしいと考えられがちですが、現在は、自宅にいながらパソコンやスマホで手続きが完了できるようになっています。

また更なる利便性を高める為に「マイナーポータル(政府が運営するオンラインサービス)」などで家族が受けた医療情報などがネット上から取り込める計画なども進められており一層の利便性向上が見込まれています。

e-Taxで試算して還付の可能性があれば確定申告の準備をはじめましょう!但し、e-Taxで試算するためには、e-Taxが使えるよう事前準備が必要です!

パソコンで「e-Tax」を利用するための事前準備

パソコンでe-Taxを利用するためには、「本人認証」をする必要がありますが、次の2通りがあります。スマホでもほぼ同様の事前準備が必要です。

(1)「マイナンバーカード」と「ICカードリーダー」を利用して本人認証をする方法

(2)税務署へ行って本人確認をし、IDとパスワードを発行してもらって、そのID・パスワードで本人認証をする方法

従って、事前に準備する必要のあるものは次のとおりとなります。

(1)の場合

・「マイナンバーカード」を住民票のある市区町村で取得する。

・「ICカードリーダー」を購入する。

・ 公的個人認証サービスポータルサイト

(2)の場合

・税務署へ行って本人確認をし、ID・パスワードを発行してもらっておく。

※参考「 国税庁のホームページ 」

○マイナンバーカード方式

マイナンバーカードとICカードリーダライタを利用してe-Taxを行う方法です。ご利用には、以下のものをご用意いただく必要があります。

なお、ご利用には以下のパスワード等が必要です。

新年明ければ還付金の有無をチェックしよう!

新年が明けると確定申告シーズンが到来します。給与所得者も年金所得者も確定申告することで前年度に収めた(徴収された)所得税や住民税の還付が受けられないか試算してみてはどうでしょうか?そして、例え少額でも還付を受けて節税できれば気持ちが良いものですよ!

サラリーマンや年金所得者は基本的には確定申告の義務はありません・・・・・・が、しかし

「個人事業主」や、「会社員でも2000万円以上の年収があったり、2箇所以上から給与を受けている方」、「株取引を一般口座で行っている方や、特定口座でも源泉徴収を選択していない方」などは必ず確定申告しなければなりませんが、それ以外の会社員や年金収入が400万円以下の方は、基本的には確定申告する必要がありません。

(補足)会社員は会社で年末調整などで代行してくれますし、年金所得者も源泉徴収されているため基本的には確定申告の義務はありません。

サラリーマンや年金所得者も税の還付が受けられる要素が多くあります!

しかしながら、会社員 や年金所得者の方も確定申告で税の還付を受けられるチャンスは意外と多くあります。

所得税や住民税には、所得控除(税金を課さない金額)の対象となる控除項目があります。

医療費や社会保険料、生命保険料、扶養配偶者や扶養家族数、株などの損失、災害による損害などがあり、各世帯の状況に対応した税負担の軽減措置が設けられています。( 所得控除項目 )

控除金額が多ければ多いほど課税対象金額は小さくなり税金を軽減できることになります。

従って、これらの各種控除項目の状況によっては確定申告すれば、収めた所得税や住民税の一部又は全部が還付される場合が多々あります。

申告で還付が受けられる主なケース(詳細は、 国税庁「還付申告」参照 」

[給与所得者の場合]

毎年のことで言えば、主に、医療控除、ふるさと納税、株式の損益通算などに着目した還付申告の機会があります。

※参考:国税庁

給与所得者は、次のような場合には、原則として還付申告をすることができます

(1) 年の途中で退職し、年末調整を受けずに源泉徴収税額が納め過ぎとなっているとき

(2) 一定の要件のマイホームの取得などをして、住宅ローンがあるとき

(3) マイホームに特定の改修工事をしたとき

(4) 認定住宅の新築等をした場合(認定住宅新築等特別税額控除)

(5) 災害や盗難などで資産に損害を受けたとき

(6) 特定支出控除の適用を受けるとき

(7) 多額の医療費を支出したとき

※家族全員の医療費等合計が10万円 (総所得金額等 が200万円未満の人は、 総所得金額等 の5%)の金額を超えた場合に超えた金額を控除額とする

(8) 特定の寄附をしたとき

(9)上場株式等に係る譲渡損失の金額を申告分離課税を選択した上場株式等に係る配当所得等の金額から控除したとき

[年金所得者の場合]

毎年のことで言えば、主に、医療控除、生命保険・医療保険や地震保険、災害や盗難などの損失、ふるさと納税、株式の損益通算などに着目した還付申告の機会があります。

会社員と違って生命保険・医療保険や地震保険等の控除の申告機会がないため、これらを含めて確定申告すると還付が受けられることが多くあります。

※参考:年金所得者も次のような場合に還付申告できます。

(1) 災害や盗難などで資産に損害を受けたとき

(2) 多額の医療費を支出したとき

(3) 特定の寄附をしたとき

(4)上場株式等に係る譲渡損失の金額を申告分離課税を選択した上場株式等に係る配当所得等の金額から控除したとき

税の還付は、確定申告しないと受けられない!

税の還付は、あくまでも確定申告することによってはじめて還付が受けられるものです。

ところが、確定申告は難しい、手続きが煩わしいなどと感じて確定申告に二の足を踏んでいる方が大勢おられます。実にもったいない限りです。

e-Taxで確定申告すれば簡単で税務署に行く手間もかかりません!

確定申告は、難しく手続きが煩わしいと考えられがちですが、現在は、自宅にいながらパソコンやスマホで手続きが完了できるようになっています。

また更なる利便性を高める為に「マイナーポータル(政府が運営するオンラインサービス)」などで家族が受けた医療情報などがネット上から取り込める計画なども進められており一層の利便性向上が見込まれています。

e-Taxで試算して還付の可能性があれば確定申告の準備をはじめましょう!但し、e-Taxで試算するためには、e-Taxが使えるよう事前準備が必要です!

パソコンで「e-Tax」を利用するための事前準備

パソコンでe-Taxを利用するためには、「本人認証」をする必要がありますが、次の2通りがあります。スマホでもほぼ同様の事前準備が必要です。

(1)「マイナンバーカード」と「ICカードリーダー」を利用して本人認証をする方法

(2)税務署へ行って本人確認をし、IDとパスワードを発行してもらって、そのID・パスワードで本人認証をする方法

従って、事前に準備する必要のあるものは次のとおりとなります。

(1)の場合

・「マイナンバーカード」を住民票のある市区町村で取得する。

・「ICカードリーダー」を購入する。

・ 公的個人認証サービスポータルサイト

(2)の場合

・税務署へ行って本人確認をし、ID・パスワードを発行してもらっておく。

※参考「 国税庁のホームページ 」

○マイナンバーカード方式

マイナンバーカードとICカードリーダライタを利用してe-Taxを行う方法です。ご利用には、以下のものをご用意いただく必要があります。

- マイナンバーカード

マイナンバーカードの取得方法については、 マイナンバーカード総合サイト をご覧いただくか、住民票のある市区町村にお問い合わせください。 - IC カードリーダライタ

ICカードリーダライタは、マイナンバーカードの電子証明書を読み込むために必要となるもので、家電販売店などで購入できます。

また、ICカードリーダライタの代わりに、マイナンバーカード対応のスマートフォンもご利用できます。

→ ICカードリーダライタの対応機種や利用方法に関するご質問はこちら

→ マイナンバーカード対応のスマートフォンの機種はこちら

なお、ご利用には以下のパスワード等が必要です。

- e-Taxをご利用されたことがある方は、 利用者識別番号

と 暗証番号

→ 利用者識別番号や暗証番号を忘れた場合の対処方法はこちら - マイナンバーカードを取得した際に市区町村の窓口等で設定した以下のパスワード

- 利用者証明用電子証明書のパスワード(数字4桁)

- 署名用電子証明書のパスワード(英数字6文字以上16文字以下)

- (初めてマイナンバーカード方式を利用する場合のみ)券面事項入力補助用のパスワード(数字4桁)

※マイナンバーカード方式はパソコンをお使いの方のみご利用できます。

スマートフォンやタブレット端末をお使いの方でe-Taxを行う場合は、ID・パスワード方式をご利用ください。

○ID・パスワード方式

「 ID・パスワード方式の届出完了通知 」に記載されたe-Tax用のID・パスワードを利用してe-Taxを行う方法です。

マイナンバーカードとICカードリーダライタは不要です。

「ID・パスワード方式の届出完了通知」の発行は、税務署で職員による本人確認を行った上で発行しますので、運転免許証などの本人確認書類をお持ちの上、お近くの税務署にお越しください。

なお、平成30年1月以降、確定申告会場などで既にID・パスワード方式の届出完了通知を受け取られた方は、平成31年1月からご利用いただけます。

※マイナンバーカード及びICカードリーダライタが普及するまでの暫定的な対応です。

パソコンでの確定申告の作業手順

まず、e-Taxの「 確定申告書等作成コーナー 」にアクセスし、画面に沿って入力していきます

すると、「e-Tax を選択された方へ」の画面があり、次の2つの選択を問われます。

▼ マイナンバーカード方式により提出する

これは、マイナンバーカード及びICカードリーダライタを使ってe-Taxを利用する方法です。

▼ ID・パスワード方式により提出する

これは、税務署で発行されたID・パスワードを使ってe-Taxを利用する方法です。マイナンバーカードやICカードリーダライタは不要です。

後は順次、準備した源泉徴収票や生命保険・医療保険などの控除証明書、各種帳票類などをもとに、画面の指示に従って入力していけば進めていけます。

最後に

「e-Tax」を使った確定申告は、一度、マイナンバーカードや税務署発行のID・パスワードを入手すれば毎年、自宅に居ながら還付金の有無チェックや確定申告が簡単に(税務署に出向くなどの)手間がかからず行えます。

毎年のことなので是非挑戦してみてください!

なお、関連する下記の記事もご覧いただければ幸いです。

確定申告|風水害等の被災は所得税等の税優遇や免除が受けられる!

e-Taxを使えば還付金の有無確認が容易、是非挑戦を!

手軽なe-taxを使って確定申告の試算で還付金の有無をチェック

価格: 2,480円

(2020/1/11 13:22時点)

感想(77件)

2020年01月03日

確定申告|風水害等の被災は所得税等の税優遇や免除が受けられる!

昨年、台風や水害などで被災された方は確定申告で所得税等の減免申告をお忘れなく!

今年も台風や豪雨などで各地で大規模な災害が発生し、たくさんの方が災害に見舞われました。心よりお見舞い申し上げます。

さて、そろそろ確定申告の時期が近づいてきましたが、台風や水害などで被災された方は、火災保険などの手続きは終わっておられると思いますが、忘れてはならないのは確定申告で所得税や住民税の税免除や優遇措置の適用を受けることです。

[確定申告による所得税の税免除や優遇措置]

災害や盗難などで自宅や家財などで損害が発生した場合、所得税の確定申告において税の優遇措置を受けることができます。

適用を受ける方法には、1.「雑損控除」による税軽減の適用を受ける方法と、2.「災害減免法」の適用による税免除の適用を受ける方法の2種類があります。

なお、「災害減免法」の適用は、所得1000万円以上の人は適用外となるため選択肢は雑損控除による方法しかありません。

1.所得税の「雑損控除」適用による「税軽減」を受ける方法

これは、災害や盗難などで自宅や家財などに損害を被った場合に、損害補償として受け取った火災保険金などを差し引いた 「実質損失額」に当たる部分を 「雑損控除」として、他の「社会保険控除」などと同様に一定額まで所得から控除されて所得税の軽減(還付)が受けられるというものです。

なお、 損失額が大きくてその年の所得金額から控除しきれない場合には、翌年以後(3年間が限度)に繰り越して、各年の所得金額から控除することができます。

雑損控除の金額の計算方法は二通りあり、いずれかの大きい方が適用されるます。

(1)「損失額ー民間保険の保険金」より「差し引き損失額」を出し、所得の10%の金額を差し引いた金額を「雑損控除金額」とする方法

「損失額ー民間保険の保険金」ー その年の所得の10%の金額=「雑損控除金額」

損失額は、自宅や車など資産(「生活に通常必要でない資産」は対象外)ごとに算出します。

『自宅の場合』

?@取得価額が判っている場合

損失額は、時間の経過による減価を差し引いた時価に被害割合(100%、50%など)をかけた金額

?A取得価額がわからない場合

損失額は、総床面積に対する工事費用(国税庁発表都道府県別?u当たり工事費用による)に被害割合をかけた金額を損失額とする。

なお、被害割合は、災害時に自治体に申請して交付を受けた「罹災証明書」に記載の「全壊」「大規模半壊」「半壊」「半壊に至らず」の4区分により国税庁の定める比率「%」を用います。

詳細については「 国税庁の被害割合表」 をご覧ください。

(2)「災害関連支出ー5万円」=「雑損控除金額」とする方法

「災害関連支出」とは、損壊した自宅の修復費用や自宅内に流れ込んだゴミや土砂などの撤去費用など。

2.「災害減免法」の適用による「税額控除」を受ける方法

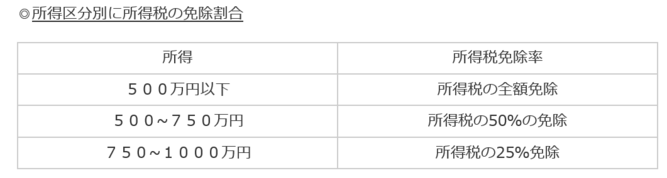

住宅や家財の損害額が時価の二分の一を超える場合に、下記の「所得に応じた免除割合」が適用され所得税そのものが税額控除されます。

雑損控除よりも直接的に税金免除を受けられるので、本人の所得水準や被害状況と免除割合によっては、雑損控除よりも軽減効果が大きくなる可能性があります。

なお、この制度は、所得1000万円以上の人は適用外となります。

[住民税の税免除や優遇措置]

住民税には、災害減免法の適用がない(注:市町村条例で減免措置を定めるところもあるので確認が必要)ため、所得税の確定申告で「災害減免法」を選択した場合は、別途に確定申告期間中に市区町村で雑損控除の申告をする必要があります。

なお、所得税の確定申告で「雑損控除」を選んだ場合は、自動的に住民税に反映されるため別途手続きする必要はありません。

[確定申告に必要な書類]

・「罹災証明書」、火災保険などから受け取った保険金関係書類」、「災害関連支出の領収書類」など。

最後に

不幸にも台風や豪雨あるいは地震や火災、水害などで被害に遭われた方は、確定申告で所得税などで収めた税金の還付が受けられますので、必要書類を取り揃えて還付申告されることをおすすめします。

なお、2019年度分の確定申告時期は、2020年2月17日(月)から3月16日(月)の予定ですが、雑損控除などによる還付申告については、それ以前でも行えますので早めに申告されることをおすすめします。

また、申告についての詳細は「 国税庁の雑損控除 」でご確認願います。

なお、下記の関連記事もご覧いただければ幸いです。

・確定申告|風水害等の被災は所得税等の税優遇や免除が受けられる!

・e-Taxを使えば還付金の有無確認が容易、是非挑戦を!

・ 手軽なe-taxを使って確定申告の試算で還付金の有無をチェック

━━━[PR]━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━

☆★あなたの家に最適な火災保険を無料で診断!★☆

https://px.a8.net/svt/ejp?a8mat=35FKPD+6S3RKQ+3RU+6S4D6B

━━━[PR]━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━

最近人気の保険の比較相談『FP無料相談』は今すぐコチラ!

災害等の被災された方には税優遇制度があります

今年も台風や豪雨などで各地で大規模な災害が発生し、たくさんの方が災害に見舞われました。心よりお見舞い申し上げます。

さて、そろそろ確定申告の時期が近づいてきましたが、台風や水害などで被災された方は、火災保険などの手続きは終わっておられると思いますが、忘れてはならないのは確定申告で所得税や住民税の税免除や優遇措置の適用を受けることです。

[確定申告による所得税の税免除や優遇措置]

災害や盗難などで自宅や家財などで損害が発生した場合、所得税の確定申告において税の優遇措置を受けることができます。

適用を受ける方法には、1.「雑損控除」による税軽減の適用を受ける方法と、2.「災害減免法」の適用による税免除の適用を受ける方法の2種類があります。

なお、「災害減免法」の適用は、所得1000万円以上の人は適用外となるため選択肢は雑損控除による方法しかありません。

1.所得税の「雑損控除」適用による「税軽減」を受ける方法

これは、災害や盗難などで自宅や家財などに損害を被った場合に、損害補償として受け取った火災保険金などを差し引いた 「実質損失額」に当たる部分を 「雑損控除」として、他の「社会保険控除」などと同様に一定額まで所得から控除されて所得税の軽減(還付)が受けられるというものです。

なお、 損失額が大きくてその年の所得金額から控除しきれない場合には、翌年以後(3年間が限度)に繰り越して、各年の所得金額から控除することができます。

雑損控除の金額の計算方法は二通りあり、いずれかの大きい方が適用されるます。

(1)「損失額ー民間保険の保険金」より「差し引き損失額」を出し、所得の10%の金額を差し引いた金額を「雑損控除金額」とする方法

「損失額ー民間保険の保険金」ー その年の所得の10%の金額=「雑損控除金額」

損失額は、自宅や車など資産(「生活に通常必要でない資産」は対象外)ごとに算出します。

『自宅の場合』

?@取得価額が判っている場合

損失額は、時間の経過による減価を差し引いた時価に被害割合(100%、50%など)をかけた金額

?A取得価額がわからない場合

損失額は、総床面積に対する工事費用(国税庁発表都道府県別?u当たり工事費用による)に被害割合をかけた金額を損失額とする。

なお、被害割合は、災害時に自治体に申請して交付を受けた「罹災証明書」に記載の「全壊」「大規模半壊」「半壊」「半壊に至らず」の4区分により国税庁の定める比率「%」を用います。

詳細については「 国税庁の被害割合表」 をご覧ください。

(2)「災害関連支出ー5万円」=「雑損控除金額」とする方法

「災害関連支出」とは、損壊した自宅の修復費用や自宅内に流れ込んだゴミや土砂などの撤去費用など。

2.「災害減免法」の適用による「税額控除」を受ける方法

住宅や家財の損害額が時価の二分の一を超える場合に、下記の「所得に応じた免除割合」が適用され所得税そのものが税額控除されます。

雑損控除よりも直接的に税金免除を受けられるので、本人の所得水準や被害状況と免除割合によっては、雑損控除よりも軽減効果が大きくなる可能性があります。

なお、この制度は、所得1000万円以上の人は適用外となります。

[住民税の税免除や優遇措置]

住民税には、災害減免法の適用がない(注:市町村条例で減免措置を定めるところもあるので確認が必要)ため、所得税の確定申告で「災害減免法」を選択した場合は、別途に確定申告期間中に市区町村で雑損控除の申告をする必要があります。

なお、所得税の確定申告で「雑損控除」を選んだ場合は、自動的に住民税に反映されるため別途手続きする必要はありません。

[確定申告に必要な書類]

・「罹災証明書」、火災保険などから受け取った保険金関係書類」、「災害関連支出の領収書類」など。

最後に

不幸にも台風や豪雨あるいは地震や火災、水害などで被害に遭われた方は、確定申告で所得税などで収めた税金の還付が受けられますので、必要書類を取り揃えて還付申告されることをおすすめします。

なお、2019年度分の確定申告時期は、2020年2月17日(月)から3月16日(月)の予定ですが、雑損控除などによる還付申告については、それ以前でも行えますので早めに申告されることをおすすめします。

また、申告についての詳細は「 国税庁の雑損控除 」でご確認願います。

なお、下記の関連記事もご覧いただければ幸いです。

・確定申告|風水害等の被災は所得税等の税優遇や免除が受けられる!

・e-Taxを使えば還付金の有無確認が容易、是非挑戦を!

・ 手軽なe-taxを使って確定申告の試算で還付金の有無をチェック

━━━[PR]━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━

☆★あなたの家に最適な火災保険を無料で診断!★☆

https://px.a8.net/svt/ejp?a8mat=35FKPD+6S3RKQ+3RU+6S4D6B

━━━[PR]━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━

最近人気の保険の比較相談『FP無料相談』は今すぐコチラ!

2019年02月16日

e-taxで確定申告超便利!還付金の有無が簡単にチェックできる!

サラリーマンや年金者は、確定申告は難しそうで何よりも手間がかかりそうなので、よほどの必要性がなければ関係ないとつい避けてしまいがちになります。

会社で年末調整(会社が個人に代わり税務署へ申告・納税を行う)を受けられる「サラリーマン」や「年金受給者」の方たちは、医療費が多かった場合や住宅を購入した場合以外は、あまり関係ないよと思っている人が多いのではないでしょうか?

※サラリーマンでも、年収2,000万円を超える人や副業の所得が20万円を超えている人、従たる給与が20万円を超えている人、初年度の住宅ローン控除の申請がある場合は確定申告が必要ですが。

しかし、インターネットを利用した「e-Tax(イータックス)」で申告できる今では、一度手続きさえしておけば、毎年確定申告の時期に、e-Taxの「確定申告書等作成コーナー」の画面案内に従って必要事項を入力すれば、税金の還付が受けられるかどうかが瞬時に見ることができ、受けられるならば、そのままネットで申告ができます。時間的には、資料の事前準備ができていれば、そんなに時間はかかりません。

ましてや、今年から税務署に行き手続きし発行された「ID」と「パスワード」を利用すれば、マイナンバーカード及びICカードリーダライタなしでe-Taxができるようになりました。

また、スマホでもできるようになりました。

医療費(医療費控除は年末調整では申請できない)や生命保険料、地震保険、ふるさと納税、寄付金、損失、年末調整では処理できなかった所得控除がある場合など還付の可能性はありえます。

特に年金者の方も収入の割には、医療費や生命保険料、地震保険、ふるさと納税、寄付金、損失などの負担が大きい場合は、還付の可能性はありえます

是非「e-Tax(イータックス)」の活用をお勧めします。

※e-Taxを利用した申告をするには

1.事前準備するもの

◎従来方式

?@電子証明書が組み込まれているマイナンバーカードまたは住民基本台帳カードが必要

マイナンバーカードをお持ちでない方は、住民票のある市区町村窓口へお問い合わせください。住民基 本台帳カードをお持ちの方は、その有効期間内であれば引き続きご利用になれます。

?AICカードリーダライタが必要

ご利用されるマイナンバーカード(又は住民基本台帳カード)に対応したICカードリーダライタをご準 備ください(家電販売店などで購入できます。)

◎今年から取り入れられた方式

税務署の窓口に行って本人確認の上で、ID(利用者識別番号)とパスワード(暗証番号)を取得

2.確定申告は、「e-Tax(イータックス)」の「確定申告書等作成コーナー」を利用します。

「申告書・決算書・収支内訳書等作成開始」のボタンをクリックして、画面案内に従って必要事項を入力します。

・申告書にはAとBがあり、申告書Aは、給与所得、雑所得、一時所得、総合課税の配当所得のみの申告で、予 定納税をしていない人が使用します。申告書Bは、所得の種類にかかわらず、どなたでも使用できます。

3.作成した還付申告の申告書は、電子申告データを作成することでe-Taxで申告をすることができ手間はかかりません。

是非「e-Tax(イータックス)」の活用し、納付しすぎた税金を取り戻して節税しましょう。

タグ: e-Tax,確定申告