税金高すぎ問題(# ゚Д゚)

せっかく人生の大半の%をかけて働いているにも関わらず、

給与明細を見てみると「 引かれすぎだろっ 」って思いますよね。

給与明細というよりは 「 税金と保険料みてうんざりする明細 」

に名前変えたほうがいいと思ってます(笑)

サラリーマンと個人事業主は立場や仕組みは違いますが、

大枠の税金の考え方は同じですが、何も知らないと損する可能性が少なからずあるので、

脱税ではなく余計な税金を払うことがないように、紹介をしていきたい!

そもそもサラリーマンと事業主って何が違うの?

税金ってつまり、所得税・住民税ですよね。

これはサラリーマンも個人事業主もどっちもあります。

じゃあ何が違うのかというと、 税金を計算する根拠が違います。

給与所得の場合は、

給与所得(額面総額) から 給与所得控除 を引きます。

国税庁HP:No.1410給与所得控除

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1410.htm

残ったお金=給与所得 になりますが、そこからさらに 所得控除 を引きます。

所得控除というのは例えば、

・医療費控除

(医療費が10万を超過した部分について所得税率分の控除)

・配偶者控除

(配偶者の年間所得が48万以下(給与のみの場合は103万以下)の場合、

900万以下なら38万控除、950万以下なら26万控除、1000万以下なら13万控除)

・生命保険料控除

(生命保険・介護保険・年金保険のそれぞれで8万円以上支払っているとそれぞれ4万控除

それ未満の金額は計算式あるが割愛)

があります。

そして最終的に残ったお金が 課税所得 と呼ばれ、税金が引かれる対象になります。

国税庁HP:給与所得者と税

https://www.nta.go.jp/publication/pamph/koho/kurashi/html/02_1.htm

実例として、

独身男性・年収500万(額面)・社会保険料が年75万位(年収の15%位)

入院保険等に加入しており、4万円の所得控除あり。

このケースの場合

500万の給与所得に対する給与所得控除は、

「収入金額×20%+44万円」になるので、144万円が給与所得控除額になります。

500万 - 144万=356万円 となり、そこから所得控除をします。

所得控除は社会保険が75万と生命保険料控除が4万、

さらに、基礎控除が48万あるため、127万をさらに引きます。

356万 - 127万=229万 が課税所得となります。

229万 に対する所得税は

[「課税所得×10% - 9.75万」になるので、

229万×0.1 - 9.75万= 13.15万 となりますね!

住民税も前年の課税所得に対して10%なので、 22.9万 位かかるはずです。

500万年収の人は所得税で13.15万、住民税で22.9万、社会保険で75万引かれている計算なので、

手取りが 388.95万 になりますね。。

あれ??

これって社会保険が一番悪くね????

所得税を下げますなんていいながら社会保険料上げたら、、 おっと、誰か来たようだ...

所得税とか住民税って意外と安いやんと思ってるかもしれませんが、

これってサラリーマンの場合、 これ以上節税する手段がなかなかありません。

ないというとウソになりますが、出費が伴う節税だったり、投資等減るリスクがあるものになってきます。

一方で個人事業主の場合、給与所得控除という素晴らしい控除がありませんので、

自分で なんとかしなければならない 訳ですね。

加えて個人事業主は金額や内容に応じて、事業税や消費税もあります。

払うお金だけじゃなくて申告すら面倒ですので、

「どうしよっかな〜、独立しちゃおっかな〜」

なんて考えている人は、何のために独立するのか、メリットがあるのかを含め検討した方がいいと思われる。

個人事業主は何をすればいいんだい?

ようやく本題ですが、個人事業主は自分で経費を作るしかない以上、

頑張ってレシートをかき集めたり、制度を利用する必要があります。

そして大前提の話を先にしておくと、

・節税のために仕事するな

・脱税と節税は違う

ということを忘れないように!!!!!!

これが大前提です。

よくある話で、

売上が1000万超えたら消費税がかかると聞いたから、毎年売上を950万にしています。

なんて人、インボイス制度開始前は結構いました。

もちろん意味もなく999万と1000万だったら超えない方がいいと思いますが、

自分の事業のポテンシャルが月100万稼げる人の場合、

1200万売上上げたほうが、節税する金額よりも利益が多くなるんじゃね?

ってなりますよね。

自分の売上の天井を決めてしまう以上、それ以上口座にお金が増えることはないということになります。

個人的には「 そりゃ悪手だろ」と思いますね。

せっかく売上・利益が伸ばせるのであれば最大限努力をして、

残った利益を「 余計な 」税金で持っていかれないように、

今度は 守る努力 をする必要があるのが経営者になります!

ここまで話した上で、どんなものがあるか挙げていきます。

1.青色申告特別控除

個人事業主になると、確定申告が必要になります。

簡易的な帳簿で提出すると白色申告という申告が必要で、

超がんばって申告するとメリットがついている申告が 青色申告 という申告です。

青色申告で申告するには、

開業1年目の場合は2カ月以内、2年目以降の場合はその年の3月15日まで

に青色申告の承認申請書を提出する必要があります。

さらに青色申告の中でも3段階あり、

複式簿記での記帳など満たすべき要件をクリアしていれば55万円控除

さらにe-taxで電子申告までクリアすれば65万円控除

そもそも要件を満たしていない場合は10万円控除

の3段階です。

結構多いんですが、フリーランスになった知り合いに青か白か聞いた時に、

「まだ売上も経費も多くないから白色申告で自分でやるんだ〜」

なんて話しをよく聞きます。

そもそも白色申告は控除額0なんで、どうせ簡単にやるにしても青色申告の承認申請書だけ出しておけば、

最低10万円分のレシートをGET 出来るわけですよね。

所得税20%だったら2万円捨ててるわけです。住民税も10%だから、計3万円捨ててます。

(実際には20%そのまま安くなるわけじゃないので過度に脅してます。。)

青色申告の届け出は確実に出しましょう。

ちなみに青色申告には別のメリットもあって、

・少額減価償却資産の特例

→取得価額が30万円未満の減価償却資産を取得した際、費用を一括で経費にできる制度があります。

ちなみにパソコンが28万で、ウイルスバスター・マウス・キーボード・スピーカー等周辺機器が3万とか、

一体とみなされるものが30万を超えるとアウトなので、うまい具合に調整しましょう(笑)

ちなみにちなみに、30万超のハイスペックPCを買った場合、手元からお金は30万超なくなりますが、

帳簿上は4年間で償却する形になります。

・赤字の繰越が出来ます

→事業を始めたての時って、売上よりも出費がかさむこともあると思います。

3年間繰り越せるので、「赤字だから申告しなくていいや〜」ではなく、

赤字を申告しておくと、その分来年の利益から引けます。

しかもよく仕事で言ってたんですが、

「どうせ赤字で税金0なんだから、ちょっと間違えても税務署来ませんし、

来たところで税金取られませんよ0なんだから。」

って説明してました(笑)

自分で税務署いって聞きながら出していいと思います。

2.専従者給与

端的に言うと、家族に払うお給料です。

これには要件があって、

・青色申告であること。

・青色事業専従者給与額を事前に届け出すること(青色承認申請書と同じ期間)。

・青色申告者と生計を一にする配偶者その他の親族であること。

・年齢が15歳以上であること。

・1年の6か月を超える期間、その青色申告者の営む事業に専ら従事していること。

つまり、青色で届け出しておいて、半年以上その事業の手伝いのみ収入の家族

に支払うことが出来ます。

言い換えると共働き夫婦は厳しいですが、

例えば専業主婦の奥様に資料整理を依頼したり掃除をしてもらったりして、

月8万=年96万の給与を出した場合、

奥様は103万の壁を超えていないので 無税

事業主も経費に103万増えているのでその分節税!

家庭に残るお金のトータルは増えてハッピー!!

ってなわけです。

奥様がブランドのバックを買ったとしても本人の自由です(笑)

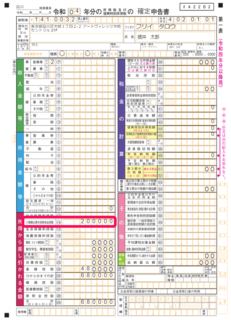

3.小規模企業共済

こちら、元々の目的としては、 事業主の退職金積み立て です。

要は何が言いたいかというと、実際にお金を消費しているのではなく、

通帳から別の財布にお金を積み立てるだけで、 満額経費になります 。

正直意味不明というか、〇〇銀行にいれても何も起きないけど、

△△銀行に入れると税金が安くなるらしい...なんていう胡散臭いことが現実に起きています。

そしてさらに都合のいい使い方が出来て、

月々の掛金は1,000〜70,000円まで500円単位で自由に設定が可能で、加入後も増額・減額可能。

つまり、無理ない範囲で始めることも出来るし、資金繰り困ったら月1000円にしちゃえばいいです。

そしてなんと 年払い が出来ます。

11月位に、

「あー今年税金高そうだなぁ。月60,000円だったことにして一遍に720,000円払って節税しーちゃおっ」

なんてことが出来ます。

確定申告書をよく見るとまんま書いてありますからね。

デメリットは20年未満の場合に元本割れします、が、月1000円で続ければいいかなと思います。

=若いうちからやっといた方がいいですよね!!

3.家事案分費(家事関連費)

ここからはグレーが混じっていきます。

※あくまで個人の見解であり、責任は負いかねます。 (というかここより前も責任は負いかねます)

まず改めて前提として、

元々生きていくために払っているお金は多数存在していて、

無職のプーでも家庭でお金はもちろん使ってます。

そのため、 仕事で使っていると客観的に説明出来るもの が、

今回事業主がたくさん経費に入れていきたいものとなります。

つまり家事案分費とは、実際の必要経費と言えるものに限られます。

例えばスーパーで食材を買いました。→ ×

娯楽のために漫画を買いました。→ ×

昔からやってみたかったので、習い事に行きました。→ ×

ですが、

仕事で来客があるので、自宅兼事務所でお菓子や料理を振舞いました。→ 〇

アニメ関係やデザイン関係の仕事していて、漫画が意欲や参考になっています。→〇

仕事での印象がとても大事なので、ペン習字を習いました。→△?〇?

なんて風に、背景や理由が違えば同じものでも判断が変わりますよね。

一般的にどんな業種の人でも発生しそうなもので言うと、

自宅兼事務所の家賃:

実際に仕事で使っている割合=面積

これは主観ではなく、資料がある必要があります。

(資料を申告時に提出しませんが、税務調査が来た時に根拠として必要です)

家賃10万で、仕事スペースが全体の30%だったら3万経費ですね。

ちなみに 水道光熱費も家賃同様に面積案分でいいと言われています。

ただし、住宅ローン控除を受けている場合、

こっちで経費にしてしまうと住宅じゃない面積分はローン控除受けれないのでよく考えましょう。

イメージでいうと、

住宅ローン控除はダイレクトに100%税額が安くなる、

事業で経費にすると経費の〇%分節税になる。

どっちが税金安くなりやすいかは分かりますね?

携帯代・インターネット代:

いわゆる通信費ってやつですね。

これは稼働日数・通話時間など、

使っている割合分(1週間のうち5日は仕事メインで使ってます等)を経費にしましょう。

車両の減価償却費・ガソリン代・ETC代・車両保険代:

使用日数や走行距離などで案分。

このあたりでしょうか。

上記は必ず 案分 してください。

100%経費にしてしまうと、「お前無職の時家ないんか?」なんてことになります。

4.ふるさと納税

こちらは別の記事でまとめています!

【ふるさと納税って知ってる??】

厳密に言うと節税ではありませんが、

「余計な」税金を抑えるという意味ではメリットが絶対にあります。

さて、何故この順番で説明しているかというと、

実際の出費が伴わない経費

だからです。

例えば1500万の車を買いました。

って人、減価償却が新車だと6年なので、定額法なら250万のみその年経費になります。

仮に所得税が30%で75万税金が安くなったとして、これは節税でしょうか。

まぁどうせ事業で使う車なら節税ではありますが、

手元からキャッシュが1500万無くなってるんですよね。

そのお金があれば広告にお金をかけたり、

新しいシステムを導入して効率的な仕事が出来たりしたんじゃないか? ってことです。

つまり、キャッシュアウトを伴わない節税からやるべき

と僕は強く思います!!!!

5.その他経費

これって経費でいける?ってものの羅列になります(笑)

(とてもグレーな書き方するかもしれないので個人の判断でよく検討してください)

旅費交通費:

車両代とかと違って、タクシー代とか、パーキング(駐車場代)とか、

レンタカー代とか、一時的なものは全額経費ですよね。

グリーン車とかビジネスクラスの飛行機だろうが経費だと思います。

ただし個人事業主で1人で出張に行って、食事や宿泊代は経費にならないです。

誰かとご飯に行けば接待交際費になったり会議費になる可能性もある

通信費:

インターネットや携帯代に加えて、ハガキとか切手代とか。

ただし大量に買っておいて使わないのはNG(疑われる)。

運賃:

宅急便代とか、通信費に近いですがもちろん経費ですよね。

意外とレシートもらわないなんてことも多いでしょうから、取っておきましょう。

支払手数料:

例えば銀行振込の手数料、売上決済サービスの手数料など、

1回あたりの金額は小さいかもしれないしレシートが出るものでもないけど、

ちりも積もれば山となる ってなもんで、

こういうのを捨てるやつは最終的に大ダメージを受けているはずです。

消耗品費:

文房具とかキーボードとか、仕事で確実に使えそうなものは当然経費ですよね。

ジャンルによっては薬代とかトイレットペーパーとかとかもここに入りそうですが、

個人事業主の場合社員がいないケースが多いので多分難しそう。

(社員が使う常備薬とか、アルコール消毒とかは経費だし、

自宅じゃない事務所用に買ったトイレットペーパーなら経費になりそう)

机とか、言い方はあれですがゲーミングチェアだって椅子だし、

バランスボールとかも椅子として使ったりするし、この辺は頑張れ!(笑)って感じですが、

体感値でいうと経費にしても「何か問題でも?」とは言えそうですね。

不安だったら一部自己否認して、例えば15万の机だったら9万円だけ経費にします。

みたいな感じで、100,000みたいな高額で税務署の職員の目に触れない金額を経費にしてはいかがでしょうか。

(あんまりこんなこといっちゃあいけないね)

会議費・接待交際費:

単純に言うと複数人での食事代です。

本来はこの2つは大きな違いはありますが、

個人事業主であればどっちでもいいです。

一応1名あたり5000円以下なら会議費・以上なら接待交際費になります。

ただ本当に会議したのかとか、家族じゃないのかとか疑われるとは思うので、

なるべく金額が大きくならないように均等に散らしたり、議事録を用意したり、

面倒でも自己防衛の用意をするのがいいのではないかと思います。

あと手土産代も接待交際費になりそう。

お菓子から商品券・ブランド品など、色んなものをプレゼントする可能性ありますが、

まさかプレゼントといいつつ自分でお菓子をバリバリ、 なんてことないですよね?

ブランド品とかはもしかしたら本当にプレゼントしたのか調査されたりなんてことも...

雑費:

今まで上げた経費以外のやつらです。

ちょっと今あんまり思い浮かばないけど、例えば机の入れ替えでごみ処理代とか、

これ何費?みたいなやつはだいたい雑費にしといていいと思う。

ただ雑費だけが色んな経費の中でも大きい金額になると税務署の目につきやすいので、

ちゃんと割り振りはした方がいいとは思うが、何費だろうがどうせ経費ではあるので、

気にしなくても良いって考え方もあるね。

その他:

ディズニーランドって経費でいける?

・・・よっぽど関連事業でない限り厳しいだと思うけど、

仕事の参考になったとレポートを付ければ経費になりうる。

スマートウォッチっていける?

・・・高級時計とかは経費になりづらいけど、

メールや電話も出来るスマートウォッチは経費ではないでしょうか。

と、2台目の携帯的な感じで戦える余地はありそう。

スーツは経費でいける?

・・・大原則いけない。

ずっと昔から言われてるのは、工務店とか白衣とか、明らかに専用の服なら経費。

汎用性がありプライベートで使えるからNGらしい。

ただ、私服で着ないよね?(笑)戦える要素はありそう。

ブランド品はいける?

・・・これも普通は無理。

ただし例えば、仕事用にPCを持ち歩くために、丈夫なかばんを使っているなど、

本当にビジネスの現場で使われるブランドバックとかは全く問題ないと思う。

ここまで来ると 理由付けゲー 。

とにかく

仕事で使ってます!

と自信満々に言えるものは経費、そうでないものは経費ではないです。

その前提で、あとは見解の違いや仕事の関連性の違いが出てくるので、

自分を 守ることが出来る 準備をするのが 真の経営者 だという自負をもって、

「余計な」税金を減らす努力をしてもらえたらなと思います。

今度は法人化のメリットや、個人と法人の違いもいつか書いてみたいですが、

とても重たいテーマになるのともっとグレーに踏み込んでいくので、

慎重に下調べしていきたいと思います(笑)

それではまた、次の記事でお会いしましょうノシ

【このカテゴリーの最新記事】