*来店型保険ショップで5年近く無料相談のカウンセラー経験があります。

その経験から、保険の選び方について分かりやすくお伝えしていきたいと思います!

保険相談を受けていると、「自分にはどのくらいの保障が必要なのか分からない」というお悩みを持つ人が多いことを実感します。

漠然と「保険には入っておいた方がいい。みんな入っているみたいだし。」という感覚の人が多くて、

何のために保険に入るのか、という目的がはっきりしていない事が多いです。

【自分に合った保険を考える】シリーズでは、保険相談に行く前の予備学習として、

保険について考えるきっかけになればと思い記事を執筆しています。

今回は「収入保障保険」のお話です。

今回から、かなり専門的な話になります。

すでに説明していることは省略してお話が進行します。

今回の記事を読む前に、過去記事をご一読頂けますと幸いです。

【自分に合った保険を考える】シリーズ(過去記事)

【自分に合った保険を考える?@】なぜ保険に入るのか、その目的とは・・?

【自分に合った保険を考える?A】自分に合わせた必要保障額の考え方

【自分に合った保険を考える?B】保険料で比較する3つの保険

【自分に合った保険を考える?C】貯蓄の目的とタイミングを明確にする方法

妊娠に備えて加入するべき医療保険とは

★目次★

- 収入保障保険は定期保険です。

収入保障保険は定期保険です。

収入保障保険は「3つの保険」でいうと、定期保険に分類されます。

保険期間内に万が一、死亡したり、高度障害になった場合には保険金が支払われます。

そのため、「保険に入る目的」は「被保険者が亡くなった時の収入の保障に備える」になります。

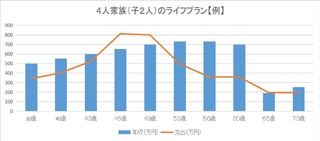

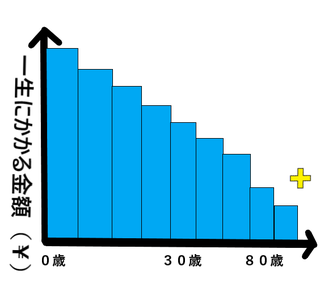

上記のグラフは、前回記事: 【自分に合った保険を考える?C】貯蓄の目的とタイミングを明確にする方法 で使用したグラフです。

30歳男性を含めた家族4人が定年以降も 幸せに暮らした場合のシュミレーションです。

収入保障保険は、大黒柱である「お父さん」に万が一のことが起こった場合に、

定期的に得るはずだった収入が途絶えて、

予定していた支出項目、金額を支払えなくなるリスクに備えるための保険です。

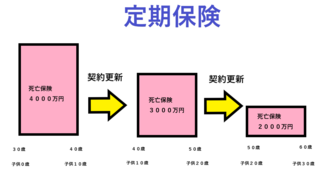

四角い定期保険で備えた場合

過去記事: 【自分に合った保険を考える?A】自分に合わせた必要保障額の考え方 で、

必要保障額は年齢を重ねるにつれて、下がっていくという説明をしました。

これを一般的な四角の定期保険に当てはめるとこんな感じになります。

(※子供の年齢は第2子として考えてください。)

これを実際にオリックス生命の無解約返戻金型定期保険:FineSaveで試算してみます。

30歳男性(40歳まで保障):保険金額4000万円:保険料6,720円/月払

↓ 更新 ↓

40歳男性(50歳まで保障):保険金額3000万円:保険料7,980円/月払

↓ 更新 ↓

50歳男性(60歳まで保障):保険金額2000万円:保険料10,020円/月払

更新するにつれて、保険金額は1000万円ずつ下げていますが、保険料は高くなっています。

それは、更新時の年齢で再計算されるので保険料が高くなっています。

この現象は、 全ての保険会社、保険商品に共通して起こります。

年齢が高齢になるにつれて、保険期間内に死亡する確率、高度障害になる確率が高くなるからです。

意外に、この説明を(あえて省いている?)保険営業員、CMが多いです。

年齢が若ければ、保険期間が短ければ、保険料が安く見えるのは当たり前です。

★ちなみに、保険期間を10年ではなく、30年に変更してみると下記になります。

30歳男性(60歳まで保障):保険金額4000万円:保険料9,480円/月払

保険金額を10年ごとに減額(申請が必要)していけば、最初は高くても、保険料は安くなっていきます。

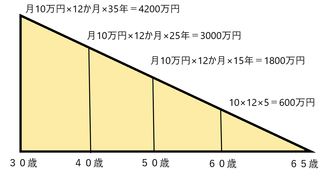

収入保障保険は三角形。

収入保障保険は、年齢が上がるにつれて必要保障額が下がるのに合わせて開発された保険商品です。

四角い保険のように更新しないので、保険料は全期間を通じて変わりません。

わずらわしい保険金額の減額を申請しなくても、自動的に定額ずつ下がっていきます。

その為、保険金額の面でも、保険料の面でも合理的な形となっているのが特徴です。

30歳男性(65歳まで保障):保険金額 :月10万円:保険料3,270円/月払

※オリックス生命:収入保障保険(Keep)

保険金額が定額で下がる分、保険金額が途中で不足しないように保険期間満了を65歳としています。

それでも、50歳時には1800万円まで下がってしまいますので、足らないと感じた場合には

学資保険などの貯蓄ができる保険で補うことをお勧めします。

収入保障保険:保険金の受け取り方

収入保障保険は、毎月受け取るお給料のように、保険金を毎月で受け取ります。

保険会社によっては、一括で受け取ったり、部分的に一括にして残りは毎月に分割したり、

受け取り方を都合によって変更することが可能です。

分割で受け取った方が、受け取れる保険金は多くなります。

オリックス生命(Keep)で試算すると、下記のようになります。

<30歳で亡くなった場合>

分割受け取り・・・4200万円

一括受け取り・・・3525.8万円

分割受け取りの方が多く受け取ることができるのは、将来的に遺族へ支払う保険金を運用して増やす猶予を保険会社が確保できるからです。

子供がいる家庭の死亡保障の大半は、教育資金の保障のケースが多いので、

高校や大学のタイミングだった場合には分割よりも、一括を選択することになると思います。

見積りをした場合には、保険料だけに注目せずに、一括受け取り金額の試算表を必ず確認することをおすすめします。

収入保障保険と性質が似ている他の商品は「逓減定期保険」があります。

こちらは分割受け取りはできず、一括受け取りのみになります。

※住宅ローンの団体信用生命保険を使わずに、代用として備える人もいます。

収入保障保険:保険会社の違い

オリックス生命だけでなく、他の保険会社にも収入保障保険があります。

(無解約返戻金型定期保険、収入保障保険の試算を同じ保険会社で、インターネットで試算しようと

したので、モデル商品がオリックス生命になっただけですw)

保険会社によって、保険金の受取り方法が違うだけでなく、保険料も異なります。

一括受け取りの場合の保険金額の減るペースも違います。

また、条件によっては保険料の割引きがされる商品もあります。

・健康状態が基準よりも良い

・喫煙をしない

ただし、このような割引きが適用される保険会社は、加入審査基準が厳しめな傾向もあります。

割引きを期待していたら、割引きされるどころか割り増し保険料が加算されることもあります。

【自分に合った保険を考える】若くて健康なうちに保険に入るべき理由(準備中)

相談する保険営業の人に健康診断結果を見せて、微妙な感じであれば、

私だったら「仮審査」をお客さんに勧めます。

告知書と健康診断書のコピーを保険会社に送って、事前に審査してもらいます。

割引きが適用されるかどうか、確認してから申し込むことが可能です。

他にも、保険金の支払い事由で、「亡くなった時」「高度障害になった時」に加えて「介護状態になった時(規定あり)」がある保険商品もあります。

もちろん、保障内容が充実している程、保険料は高くなる傾向にあります。

だからこそ、「保険に入る目的」をしっかり考えて検討する必要があります。

収入保障保険と所得補償保険の違い

よく発生する勘違いが「収入保障保険」と「所得補償保険」を混同してしまうケースです。

「収入保障保険」は死亡保障ですが、

「所得補償保険」は、病気や怪我で働けなくなった時に、収入の補填として保険金が発生します。

会社員など、企業の健康保険に加入している場合は「傷病手当金」という社会保障があります。

多くの人は、給与が満額受け取れる有給休暇から消化し、それよりも長期化する場合には傷病手当金に移行します。

ただし、国民健康保険に加入する自営業の方は「傷病手当金」がないので、

そのような事情がある人が加入を検討する保険商品です。

保険料が比較的、割高なので医療保険を充実させたり、貯蓄を増やしたりした方が良いのでは?

私個人としてはそのように考えています。

皆さんは、どう思いますか?

【自分に合った保険を考える】いちばん伝えたいこと

いかがでしたでしょうか?

家庭で備える保険で、メインとなるであろう大黒柱の死亡保障のお話でした。

年齢が上がると保険料が高くなるからこそ、

人生をトータルでシュミレーションし、

「保険に入る目的、必要な期間」、「必要な保険金額(必要保障額)」を見極めることで

保険に入りなおす手間と、保険料が割高になるリスクをなるべく減らすことができます。

できるだけ、毎月支払う保険料を安く抑えることで、貯蓄に回せるように。

間違ってはいけないのは、保険料だけで保険プランを決めないことです。

「保険に入る目的」を見失わないでください。

保険料を重視し過ぎて、保険金額を減らしたために、

万が一の時に残された家族が、生活に苦しんだり、夢を諦めることがあっては本末転倒です。

某保険会社のCMで、芸人さんが「ネットで簡単に見積りができます」と話しています。

携帯で「500万円の保障の保険料はこのくらいに!!このくらいの保険料なら払っていけそうですね!」

というような流れになっています。

そんな簡単な話ではないはずです。

某保険会社や、そのCMの批判になるかもしれないですが、

お客様目線で、親身になって保険相談をしてきた身としては、憤りを隠せません。

ネットで申し込みできることが「悪」ではなく、

「消費者が気づいていないリスク」を助言してあげられる人間がいない点が「ネット保険」の怖さだと思います。

この記事がきっかけになって、しっかり考える大切さに気付いてもらえることを祈っています。

★★この記事が「いいな」と思った方は、シェアおねがいします★★

Facebook ツイート はてなブックマーク LINE