ESG投資に取り組むGPIFの高橋則広理事長 日経電子版

公的年金、新型運用を始めた「ひそかな」理由

2017/7/18 6:30日本経済新聞 電子版

日経ビジネス

厚生年金、国民年金など公的年金の積立金約145兆円を運用する年金積立金管理運用独立行政法人(GPIF)が、ESG投資と呼ばれる新たな手法に取り組み始めた。ESG投資は環境(E)への配慮や、社会(S)的な課題への取り組み、企業統治(G)に優れた企業を選び出して運用をするもの。GPIFはこれに基づいて2017年6月末までに既に1兆円を日本株に投資しており、今後数年で3兆円程度まで増やしていくという。

ESG投資は欧米で先行しているが、日本ではこれから。高橋則広・GPIF理事長は「ESGは長期的に価値を増大する企業への投資。収益も期待しているし、相場全体が下がった時に歯止めになるとも考えている」と長期的な収益拡大が見込める点を強調する。

しかし、GPIFの運用を別の側面から見ると、ESG投資には高橋理事長の説明とは異なる役割が透けて見える。背景にあるのは、GPIFの運用が今、曲がり角を迎えていることだ。

12年末に安倍晋三政権が誕生して以後、GPIFは運用方針を大きく見直した。それまでは資産のうち、60%を国内債券、11%を外国債券、国内株と外国株に12%ずつを投じていたのを14年10月以降は一転。国内株と外国株にそれぞれ25%ずつ、国内債に35%、外国債に15%と、リスクを取る運用に大きくかじを切ったのである。

■国債投資しにくく運用の壁に

株式の比率を高めたことで運用成績の変動幅は大きくなった。全資産の総合収益率は、14年度に12.27%と大幅プラスになったが、翌15年度は3.81%のマイナスに転落。16年度は5.86%のプラスだった。また成長企業でなくても株価が上昇するというゆがみが一部銘柄に目立つようになってきた。国内株に投じる資金の約9割を株価指数などに連動するよう広く薄く投じる方法を採っているためだ。

運用方針の転換から2年半以上が経過し環境は大きく変わった。16年度末時点で日本株比率は23.28%に達し、基本ポートフォリオの上限である25%に近づいてきた。一方、かつて運用の中心だった国内債は31.68%。基本とする35%を割り込んでいる。日銀のゼロ金利政策で「国債投資がしにくい」(高橋理事長)ためだ。適当な運用先が限られるようになった結果、総資産に占める現金比率が上がっている。運用は一つの壁にぶつかったのである。

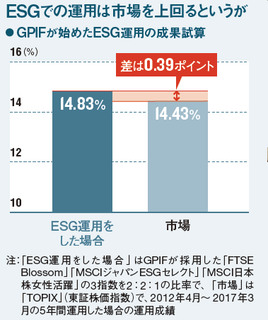

ESG投資は、GPIFの試算でもTOPIX(東証株価指数)連動型の運用より0.39ポイント上回る程度と見込まれ、実際にはさほど高くはない。ただ「優良企業への選別投資」という名目で、運用の壁を越える「口実」にはできる。GPIFには状況に応じて国内株の比率を基本の25%から9%分増減できるルールもある。ESG投資で国内株を拡大できれば、増やせない国債投資の“代替”になるし、市場にゆがみをもたらしているとの批判もかわせるというわけだ。新型投資には、こんな側面もうかがえる。

(日経ビジネス 主任編集委員 田村賢司)

[日経ビジネス 2017年7月17日号の記事を再構成]

タグ: 年金投資先

【このカテゴリーの最新記事】