PR

2024/06

2024/05

2024/04

2024/03

2024/01

2023/12

2023/11

2023/10

Comments

Calendar

2024年7月の抱負。 New! みきまるファンドさん

たーちゃんファンド たーちゃん001さん

大島和隆の注目ポイ… 大島和隆の注目ポイントさん

わたしのかわりに、… 前田嘉一さん

「The Dividends Growth Investment Strategy」2001年に発売されています。

( アマゾンのリンク )

この本の該当箇所に原文では第二章で

Learning to ride the escalator and ignore the roller coaster というタイトルで

以下抜粋

• The stock market roller coaster

Most people investing in the stock market worry about their principle being destroyed by a market downturn.

They also know the stock market is the best protection against inflation, but they cannot stomach the market volatility.

•The stock market also has an escalator

The escalator has a gradual upward incline that takes you up without the volatility.

The escalator is the dividend payment that many companies increase annually

You can live off dividends and they continue to grow.

Invest to keep your dividends doubling every five years.

以上抜粋

(私の簡易な訳)

- 株式相場はローラーコースター

株式投資を行っている大半の人はマーケットの悪化による投資元本の毀損を心配している

投資家は株式相場がインフレへ対策への一番の防御であることも理解しているが、相場のボラティリティに我慢できない

- 相場はエスカレーターでもある

エスカレーターはボラティリティなく、少しずつ上方傾斜している

エスカレーターは多くの企業が毎年引き上げる配当である

配当で食いつなぐことも出来るし、配当は成長し続けるのである

投資家は配当を5年毎に倍増し続けることが出来る

(注:最後の配当は5年で倍になるというのは、出版された2001年当時はITバブル直後だったので、米企業が活況に沸き立ち、優良企業では当時は毎年15%程度の増配が行われていたようです。年14%の増配を毎年行えば5年で倍になる;72の法則)

本には記載されていませんが、例を挙げるとこんな感じになると思います。

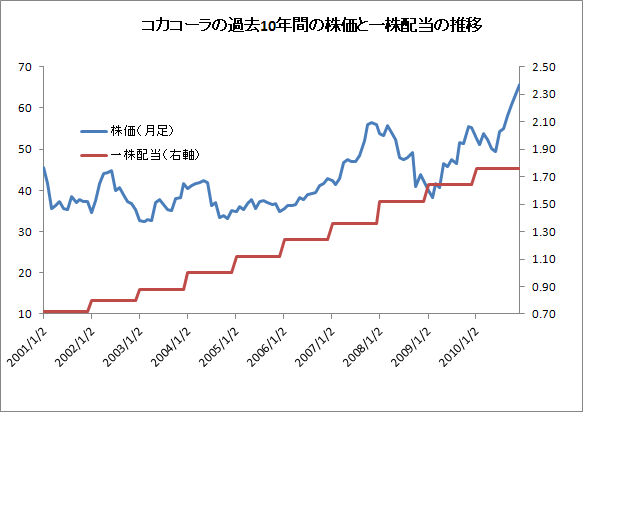

コカコーラ(KO)の過去10年間(2001~2010)の株価の推移と1株配当の推移

バフェットさんの代名詞となってしまったコカコーラ。2001年の1月、株価$45.5でしたが10年後の2010年12月に$65.77と10年間で44.5%の上昇をしていますが、2007年ごろまで株価は$30~40台を行ったりきたりのローラーコースター状態でした。

一方、一株配当は2001年の$0.72から2010年には$1.76とエスカレーターのように約2.5倍になっています。2010年では取得価格に対する配当利回りは3.86%になります。

KOは過去48年連続で一株配当の増配を行っています。仮にバフェットさんの真似をしたいといって、1990年にKO株を買った場合、当時のKO株は一株$5.8(分割調整後)で一株配当は$0.2ドルでした。

もし仮に、1990年から20年間連続でKO株を保有していた場合、一株配当利回りは30.3%に達します($1.76 ÷ $5.8)。

この間、株価は10.3倍、一株配当は8.6倍に膨れ上がっています。

もちろん90年~00年のアメリカ経済は絶好調だったので、多少バイアスがありますが、仮に向こう10年または20年間、株価は同じで一株配当だけがこれまで同様に成長すると仮定するとどうなるのでしょうか? ちなみにこの10年間の1株配当の年率平均成長率は10%でした。

(理論的には一株配当が成長するためには一株利益が成長しなければ配当性向を歪めるので、持続的な成長は出来ませんが、KO株でこの10年間で起こったように、バリュエーションや相場動向の関係上一株利益が成長しても株価が成長するとも限らないので、便宜上株価がローラーコースターのように推移して結果的にゼロ成長だったという仮定を極端な例として、伸び率ゼロとさせていただきます。ちなみにKO株は過去10年間で一株利益は年平均12%の成長)。

10年後の1株配当は$4.05となり、20年後は$10.5となります。取得株価に対する配当利回りはそれぞれ6.16%と15.9%になります。

コカコーラ社の今後の利益の成長可能性をどう考えるか(新興国の人が今よりもコーラをもっと飲むのか?)を考えると10~20年後の可能性はおのずと見えてくるかもしれません。同社は今でも売上高・利益の70%以上は米国外で稼いでおります。

為替レートですが、万が一、脅かし屋のアゴラ族の評論家先生の言うようなレート、仮に10年後に1ドル70円、20年後に1ドル50円となった場合でも

現在 $1.72×83円=142.76円

10年後、$4.05×70円=283.5円

20年後、$10.5×50円=525円

で、10年後に98.5%増、20年後に267.8%増となります。

さらに、この取引を配当金再投資(DRIP)で行うと

現在 $65.77(円貨で$65.77×83=5458.9円)で一株を買えば

10年後、1.512株 (同、$65.77×1.512×70=6961円)

20年後 4.381株(同、$65.77×4.381×50=14,406.9円)

となり、10年後27%増、20年後は163.9%の増加と雪達磨式に増加していき、文字通り「スノーボール」現象が生じます(バフェットさんのスノーボールと比較すると、豆粒程度ですが...)。

株価が年率5%程度成長し(DCF等で言われるリスクプレミアム程度。S&P500の歴史的な年間の平均上昇率は6~7%)、配当が8%成長した場合でDRIP投資を行うと、株価×株数の合計価値は

10年後、株価$107.13×株数1.336株=$143.12 (円貨で同上に、10,018.4円)

20年後、同様に$174.51×1.960=$342.04 (円貨で同上に、17,102円)

20年後に1ドル50円と想定した場合、円貨でも3倍程度の増加が見込めます。尚、20年後も1ドル80円の場合は27,366.4円と5倍になります。

(アメリカでは通常はインフレになるので実質リターンは日本人もアメリカ人も大差ないのではないか?したがって為替を過度に気にする必要はないというのが持論)。

ローラーコースターを我慢しても長期になるほどリターンが見込めます。

たとえ20年間後の株価が同じでも、DRIPだと、円ベースでも約3倍のリターンになります。

これは、配当分をドルコスト平均法で投資を継続する積み立て投資の変形であるため、実は株価がダウンした場合、買い付け株数が増加するため、最終的に株価が戻るのであれば、トータルリターンが大きくなる、というロジックと同じなのです。

積み立て投資は毎回の積立額が同額であることが一般的ですが、KO株のような Dividends-paying-stock (米国の投資家は毎年増配を繰り返す企業をこのような表現で形容します)では、積み立て原資となる配当金は毎年増加されますし、買い付ける株数も増加しますので、増配原資たる株数も増えます。株数と配当額の双方にダブルで効いてきます。

金の卵を産むガチョウを保有し続けると、金の卵も増えますし、(餌を与えることなく!!)ガチョウも太ってきます。投信会社に支払うコストはゼロです。買い付けコストも、新規で購入する初回を除き、配当再投資分はゼロです(Firstrade証券の場合)。

注意点としては、投資対象物が本当に金の卵を産むガチョウなのかを見極める眼力だけです(といっても基本はKO社やマクドナルド、P&Gのようなこれまでもガチョウだった企業に私も含めて、みな好んで投資していますが)。

この本で「サンプルポートフォリオ」として紹介している、2001年時点での、30社のガチョウの中に、AIGとファニーメイというのが混じっています。一瞬先は闇ですので、幅広く分散投資するにこしたことはありません(それでもコカコーラは大丈夫だと思うけど・・・)。

この計算は 以下のHPを用いて行いました。

The DRIP Investing Resource Center のDCA Model Calculator というエクセルテンプレートがあります。HPの管理人はカナダ人のようで、カナダのことをやたら取り上げていますが無視しています。

また、株価はYahoo! Finance USAを参考にしました。

応援よろしくお願いします。

-

ケチケチ作戦を進行中 2011/12/18 コメント(3)

-

Made in Cambodiaが流行りだす? 2011/12/05 コメント(84)

-

東証・大証の経営統合 その2 2011/11/23 コメント(2)