全6138件 (6138件中 101-150件目)

-

2024~25主力株概況13位、サックスバーホールディングス。

さて今日は、久々に当ブログの「看板記事」である2024~25主力株概況シリーズです。 13位 9990 サックスバーホールディングス (東P、3月優待) ◎◎ PF時価総額13位の準主力株は、日本最大のバックリテールカンパニーのサックスバーホールディングス(旧東京デリカ)です。5年連続のPF上位入賞を果たし、今シーズンもこの位置で出て参りました。 現在の株価は780円、時価総額233億円、PBR0.81、自己資本比率は70.6%と良好、今期予想PER9.25、配当利回り3.9%(30円)、総合利回り4.5%(30+5=35円、1000株優待品のメルカリ平均価格は額面の40~100%、ここでは50%で換算)で、優待は100株保有で10000円以上の買い物で利用できる2000円相当の優待券1枚(メルカリ平均価格は300円)、1000株保有で10000円相当の自社オリジナル商品です。 今日は過去の1000株優待品を3つ見ておきましょう。いずれも品質がしっかりとしていますね。 さてここ サックスバーHDは、旧社名である「東京デリカ」時代の2010年前後には主力の一角として激アツで戦った思い出深い銘柄 です。その理由は、「巨大ショッピングモール内での足が棒になる程の執念深い徘徊」の中でその魅力に気付いて主力化し、結果として極めて大きな利益を上げることの出来た、まさに「足で稼いだ」銘柄 だったからです。そして同時に私にとっては、「まさに ピーター・リンチ ど真ん中ストライク」な銘柄であり、「確信を持って勝負に出て、そしてきちんと勝ち切った」という意味において、自分が作り上げてきた優待バリュー投資手法がしっかりとワークしている、唯一かつ無二の必殺技である「優待バリュー竹槍投資法」でこれからも勝負していける、そういう自信を改めて持つことが出来た記念碑的な銘柄 でもあります。 、、、、さてそれでは次に、私が考える2024年現在の新生サックスバーHDの魅力を箇条書きで見ていきましょう。 1. バッグ業界でガリバー的な立ち位置にいる、ニッチマーケットの巨人であること。これは下記の鞄・袋物小売業界ランキングを見れば一目瞭然です。サックスバーHDは2位以下に大きな差をつけてダントツの1位ですね。(上記データは2024会社説明会資料P4より引用) そして実際、イオンを筆頭とする巨大ショッピングセンターの現状を見ても、サックスバーの強力なライバルは依然として登場していません。「バック屋さんがいくつかあるなあ。」と思っても、よく見ると実はどれもサックスバーがマルチブランド展開しているだけのことがほとんどです。 また最近はサックスバーよりも価格レンジの低い「中華系(?)」のバック屋さんがポツポツと入り始めていますが、今の段階ではまだ大きな脅威にはなっていないと個人的には見ています。 2. コロナ禍を利用して戦略的に不採算店舗を閉鎖しており、より筋肉質な利益の出やすい体質に変貌していること。(上記データは2024会社説明会資料P6より引用) 更に「増床改装」も増やしており、店舗戦闘力が人知れず静かにじわじわと上がっていること。3. PB(プライベートブランド)・NPB(その店舗にしかないより付加価値の高いPB)比率が上昇しており、今後の更なる利益改善が期待できること。(上記データは2024会社説明会資料P27より引用)4. 「バッグ業界での天下人」としての地位をしっかりと利用し、積極的なM&Aを通じて着実かつ貪欲に成長を続けていること。最近だと2022年10月にギアーズジャムの全株式を取得して子会社化している。(上記データは2024会社説明会資料P33より引用) ギアーズジャム子会社化のニュースを聞き、私も早速車をぶっ飛ばして店舗の潜入調査に出かけました。 全体にストリート感に溢れていて、サックスバーとは明らかに異なる魅力を持ったお店でした。今後の相乗効果に期待が持てると感じました。 以上、サックスバーHDは総合的に考えてポートフォリオ最上位の一角で戦えるだけの十分な戦闘力があると思っています。なんていうかなあ、「うんうん、株ってこのくらいでいいんだよね。」と言う「隣の綺麗なお姉さん」感がある、地味だけど凄く良い銘柄なんですね。 、、、ということで、 「地味だけど偉大な銘柄」である、ここサックスバーHDが、4代目オリックスに次ぐ「5代目絶対基準優待バリュー株」に就任 することとなりました。今後すべての主力株候補は「おまえはサックスバーよりも優れているのか?」を厳しく問われることになります。 ポートフォリオの心臓部、新たな司令塔の地位に就いた超重要銘柄サックスバーHDをこれからもめちゃ大切にしながら戦っていく所存です。 2024~25主力株概況シリーズ 免責事項2024~25主力株概況シリーズ は私が主力で勝負している銘柄について、本当にその価値はあるのか、私を投資家としての次のステージに連れていけるだけの力があるのか、「リスク・リワード比」が優れた最強で最上の頑健な銘柄なのか、何か見逃している弱点はないか、戦い続けるのに絶対に必要な「銘柄としての鮮度」が落ちていないか、などを多角的に検討する目的で書くものです。記事内容は一般的に入手可能な公開情報(ただしIRへの蛇の様にしつこい独自の取材内容を含む)に基づいて作成していますが、同時に諸々のバイアスのかかったあくまでも個人的な見解であり、特定銘柄の売買の推奨を目的としたものでは全くありません。また市場と個別銘柄の未来がどうなるかは誰にも分からないため記事内容の正確性は保証しません。そのため当シリーズに基づいて投資を行い損失が発生した場合にも当方は一切の責任を負いません。投資はくれぐれも100.0%御自身の判断と責任の元で行って頂きますよう、伏してお願い申しげます。

Aug 15, 2024

-

2021~24PF概況445位、大成ラミック。

さて今日は2021~24ポートフォリオ概況シリーズです。 445位 4994 大成ラミック (東S、3月優待) ○ PF445位は、包装用フィルム製造販売大手の大成ラミックです。 現在の株価は2653円、時価総額187億円、PBR0.70、自己資本比率は73.2%、今期予想PER14.81、配当利回り2.6%(70円)、総合利回り4.5%(70+50=120円)で、優待は「1年以上の継続保有」を条件として、100株保有で5000円相当の自社関連商品です。 ところで私が大成ラミックに参戦したのは、3971東セロ という銘柄がきっかけでした。 東セロ(旧3971、東2)は包装用フィルム大手で、今は三井化学(4183、東1)に完全子会社化され市場から消えてしまいましたが、「自社フィルムを使用した様々な食品詰め合わせ」が優待で戴けて、毎回その内容が変わる、とっても嬉しく楽しい銘柄でした。 そして、東セロが突然に市場から消えてしまった後、私の心には深い残念さ・空しさ・寂しさが残りました。その心の空白を埋めるべく新規に参戦したのが、指標的には東セロよりも割高なものの優待内容が極めて似ている大成ラミックだったのです。 彼女と別れた後、何故かまたどこか面影が似た娘と付き合ってしまう ようなものかも知れないのですが(笑)、とにかく東セロ亡き後の私の心の空白を埋めてくれたのがここ大成ラミックだったのです。 すいません、話が大幅に脱線しました。それでは大成ラミックの優待品を具体的に見てみましょう。 毎回このように凄いボリュームなんですね。今日は2つだけ実際の使用例を御覧戴きましょう。 大成ラミック優待のトルティーヤサラダ 大成ラミック優待のエビチリ 大成ラミックは指標的には妥当な株価位置ですが、優待内容は上記の通り極めて魅力的です。また総合利回りも4%を超えていますし、今の市場環境の中では優待族的にはまずまず魅力的だなと思っています。これからも優待改悪や廃止が無い限りはホールドして応援していく予定です。

Aug 14, 2024

-

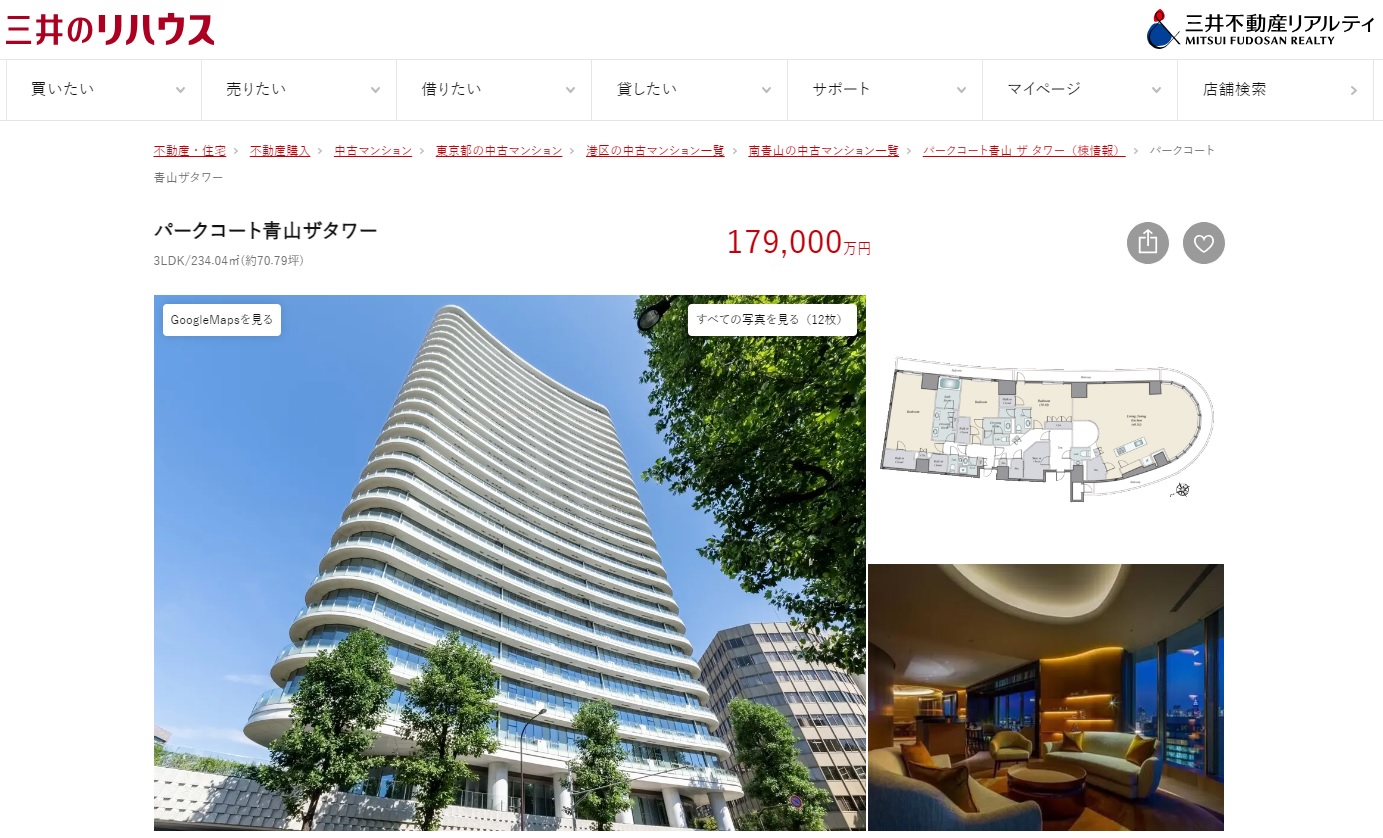

国際基準での超富裕層の定義と、投資家としての自分の目標。

さて日本では、野村総合研究所が、保有資産額(純金融資産)において、5億円以上を超富裕層、1億円以上5億円未満を富裕層、5,000万円以上1億円未満を準富裕層と定義していることから、純金融資産5億で超富裕層と一般に言われることがあります。株クラでもそういう用語の使い方をしている方を良く見かけます。 ただ日本の首都である東京の都心で十分な広さと快適性・安全性を持つ住居を買おうと思ったら、純金融資産5億円だと「お家を買ったら残りは半分か場合によっては0、酷いとマイナス」が現実であり、「うーん、5億円でスーパーパワー持ちというのはちょっと違うよな。」と言うのが実際の所と思います。 例えば、しばらく前にネットで見つけて素敵だな、こんなのに住みたいな、とワイが思ったお部屋はなんと17.9億円もします。東京って本当に魔都なんだなーーー。↓ さて気を取り直して国際的な基準で言うと、 資産3000万ドル(≒約45億円)が超富裕層の一般的な定義 であり、実感としても「うん、そんなものだろうな。」と思います。 またIFAL Timesの記事によると、日本での超富裕層の人数は2023年現在で14,940人で世界ランクは4位、1人当たりの平均資産は142億円となっています。(上記データはIFAL Timesより引用) なので、自分はこの国際的な定義でいう所の超富裕層にまではどうしても、何があってもたどり着きたいと考えています。10000人以上も現実にいるわけですし、実際問題ツイッターランドの株クラにはそのクラスが既に浜辺に打ち上げられたアザラシみたいにゴロゴロしていますからね。 投資家として目標は常に高く持った方がいいですし、世界最高峰のマーケットウィザードの1人である エド・スィコータ が言うように、 利益を増やす最良の方法の1つは、目標を立て、それを実現させていくこと。つまり意識と潜在意識を金儲けと調和させること。 でもあります。自分も国際基準での超富裕層到達を目指し、そこだけを見つめてこれからも毎日頑張ります。

Aug 13, 2024

-

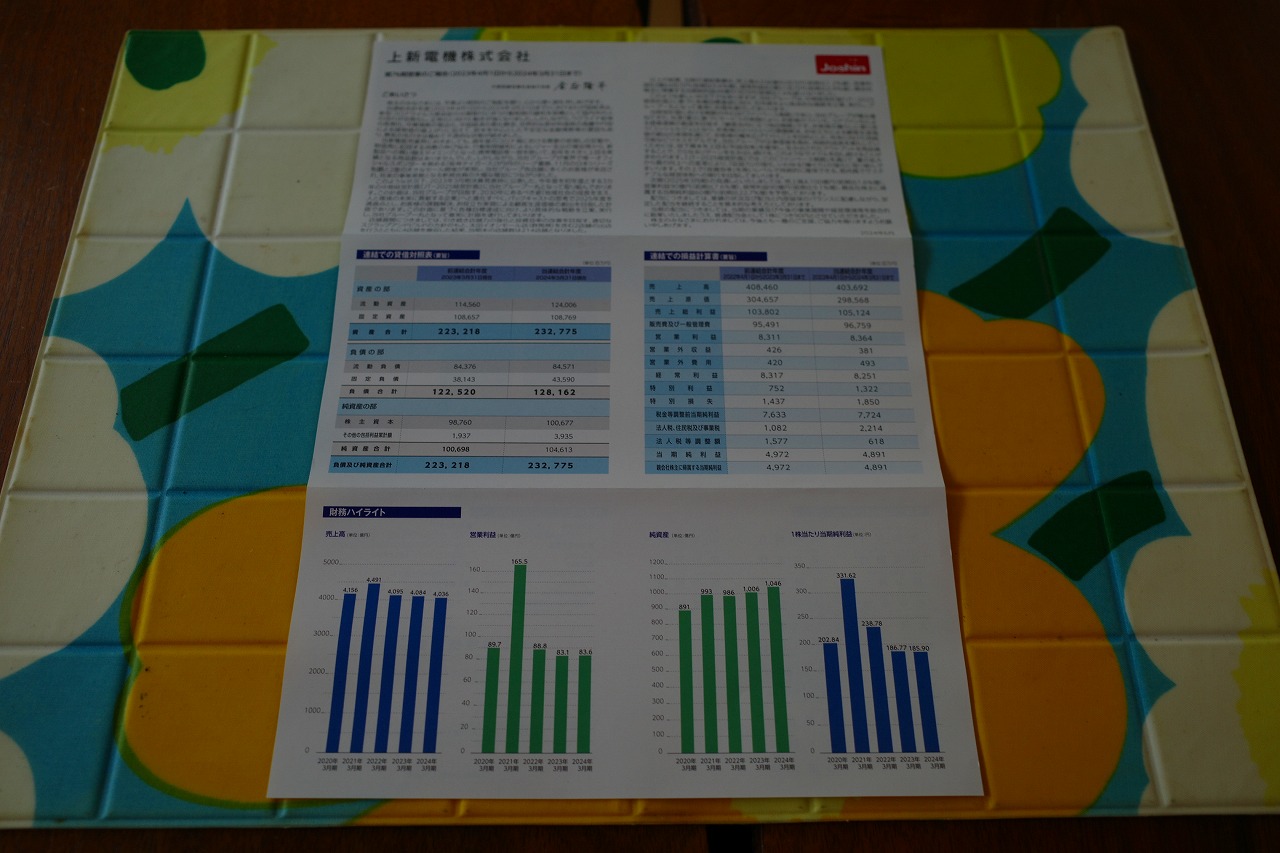

2021~24PF概況444位、上新電機。

さて今日は2021~24PF概況シリーズです。444位 8173 上新電機 (東P、3・9月優待) ◎ PF444位は、関西地盤の家電量販大手の上新電機です。 現在の株価は2680円、時価総額750億円、PBR0.67、自己資本比率は44.9%、今期予想PER11.59、配当利回り3.7%(100円)、総合利回り5.3%(100+43.2=143.2円、利回りは100株保有時。優待券はメルカリ平均価格の額面の60%で換算。)で、優待は3月に100株保有で2000円以上の買物につき2000円ごとに1枚利用可となる200円の買い物優待券を11枚、9月は太っ腹で全株主に同25枚などです。 上新電機は指標的にもまずまず安いですし、更に総合利回りが十分に出ていますし、PF中位としてはとても良い銘柄と考えています。

Aug 12, 2024

-

2021~24PF概況443位、プロクレアホールディングス。

さて今日は2021~24PF概況シリーズです。443位 7384 プロクレアホールディングス (東P、3月優待) ○ PF443位は、県内シェア1位(42%)の青森銀行と2位のみちのく銀行(29%)が悪魔合体して生誕したプロクレアホールディングスです。 現在の株価は1831円、時価総額525億円、PBR0.31、自己資本比率は2.8%、今期予想PER172.74、配当利回り2.7%(50円)、総合利回り4.4%(50+30=80円)で、優待は「1年以上の継続保有を条件として」100株保有で3000円相当の青森県産品満載のカタログギフトです。 私は以前からですが、個々の優待では「葉とらずりんご」を選ぶことが多いです。何故なら滅茶うまいからです。 ぎっしり。 つやつや。 さてプロクレアHDは合併関連の経費で今期は利益が低水準ですが、2025年1月の両行合併後には大青森県を完全制覇(シェア70%以上)する「スーパー地銀」となります。私の素人考えだと「完全に青森県を制圧する独占銀行になるんだから、今後は金利とか強気に上げ放題でめっちゃ儲かるんじゃないかな?」とちょっと思っています。果たして今後のプロクレアの実際の業績推移がどうなるのかを楽しみにしています。

Aug 11, 2024

-

8. テクニカルなトレード手法はシンプルに。

さて今日は株式投資本オールタイムベスト142位 わが子と考えるオンリーワン投資法(ジョン・モールディン著、パンローリング、2006年) の第8弾です。 今日も、第2章 それほど簡単ではないトレーディングツール から。 テクニカルなトレード手法はシンプルに! 私はこれまで聡明な若者が極めて複雑かつ高度なトレード手法について、詳細に説明するのを何度も聞いてきた。 私のこれまでの長い経験に照らせば、そうした複雑な手法で利益を上げることはできない。複雑な手法は混乱するだけだ。これに対し、単純な手法によれば素早い決定ができるし、判断ミスもすぐに分かる。何よりも正確なところがよい。 私の知るかぎり、偉大なトレーダー(投資家)はいずれもシンプルな手法を使っていた。単純なトレンドラインを引き、単純なテクニカルシグナルに基づいてトレードし、行動するのが早かった。そのベースとなっているのは長年にわたって蓄積された知識である。若者や初心者ほど複雑なことをしたがる。 このデニス・ガードマンの指摘は鋭いと思います。投資の世界はうまくいくと文字通り無限大∞の大金が稼げるところなので、超高学歴エリートが山の様に新規参戦してきます。 全体に知的レベルが非常に高くてかつ自信家揃いで、オフ会に行くと「こんなに頭の良い人間が世の中に存在するのか!」と、内心で驚愕することも良くあります。 ただそんな彼らが実際のマーケットで利益を上げられるかと言うとそれはまた別問題だったりします。IQ(知能指数)はとんでもなく高くてもそれとは裏腹にEQ(こころの知能指数)がまるで赤子の様に脆くて自らの感情のコントロールが全くできないタイプだったりすることがあるからです。そして同時に、非常に難しい投資理論を使っている方も散見されます。 ところで、ヘッジファンド界の伝説的人物である ポール・チューダー・ジョーンズ は、「私が見るものすべての測定基準は終値の200日移動平均線 だ。」と端的に表現しています。 世界最高峰モメンタムトレーダーは、そういう「極限までシンプルなテクニカル指標」を使っているという事です。とても印象的ですね。(続く)

Aug 10, 2024

-

7. マーケットはわれわれが考えているよりもはるかに非合理的。

さて今日は株式投資本オールタイムベスト142位 わが子と考えるオンリーワン投資法(ジョン・モールディン著、パンローリング、2006年) の第7弾です。 今日も、第2章 それほど簡単ではないトレーディングツール から。 マーケットはわれわれが考えているよりもはるかに非合理的である! シカゴ大学の学者たちはかつてマーケットは合理的であると主張していたが、日々マーケットに身を置いているわれわれはけっしてそうではないことを知っている。われわれはそうしたマーケットの非合理性を受け入れ、それを承知でトレードし、行動することを学ばなければならない。それ以外のルールはない。 はい、マーケットと言うのは決して合理的な所ではありません。寧ろ、 主に感情(不安・恐怖・高揚・強欲)に基づいて取引が行われている と言った方がよりその正確に実態を表わしていると思います。直近の「日銀植田ショック」を受けての日本株市場の乱高下を見ればすぐに分かることですね。 また、「コテコテの優待族」であるこの私が過去20年間以上のトータルの戦績で圧倒的にTOPIXを凌駕出来ているという事実が、逆説的ですがこれ以上ないくらいの「マーケットの非合理性の証明」になっているとも感じています。(笑)

Aug 9, 2024

-

2021~24PF概況442位、ヨシックスホールディングス。

さて今日は2021~24PF概況シリーズです。442位 3221 ヨシックス(東P、3・9月優待) △ PF442位は、名古屋地盤の居酒屋チェーンで、すし居酒屋(や台ずし)がメイン業態のヨシックスです。 現在の株価は2772円、時価総額287億円、PBR2.85、自己資本比率は67.9%と良好、今期予想PER16.67、配当利回り1.0%(28円)、総合利回り3.2%(28+60=88円、食事券+割引券でメルカリ平均価格は額面の100~120%。なのでここでは100%で換算。)で、優待は年2回100株保有で3000円相当の食事券+20%割引食事券10枚などです。 メイン業態のや台ずしですが、お寿司の値段がネタによって激しく異なるのが面白いなあといつも思っています。お得さと満足度の最適解を求めて毎回様々なチャレンジを繰り返しています。(笑) ま、いずれにせよ、ヨシックスは優待株としてみれば妥当な総合利回りが出ており、PF中位銘柄としては特に問題は無いものと考えています。

Aug 8, 2024

-

2021~24PF概況441位、内海造船。

いやあ、日本株市場の当面の嵐は過ぎ去ったんでしょうかね? さてそんな中ですが、今日は通常の2021~24PF概況シリーズです。どんな環境下であれ、これは続けなくてはならないですからね。441位 内海造船 (東S、非優待) ○ PF441位は、日立造船系で、中型ばら積み船、フェリー、RORO船など幅広い船種を手掛けている内海造船です。 現在の株価は3195円、時価総額72億円、PBR0.56、自己資本比率は22.2%、今期予想PER7.74、配当利回り1.3%(40円)で、優待はありません。 さて日本の造船株には、皆様ご存じの通り昨年2023年に大相場があったわけですが、自分はそのビッグウェーブには全く乗れずしょんぼり😞としておりました。 自分は元々シクリカルバリュー株に強い苦手意識があり、それで造船上げ相場の初期の段階で「良さそうだな。」とは思ったものの、どうしてもマウスをクリックすることが出来ずに造船株に大きな資金を入れることが出来なかったのです。自らの コア・コンピタンス領域 から安易に逸脱すべきではないという判断もありました。。。 、、、それからしばらくの時が流れ、造船株が相場のヒーローとして大暴騰している最中に、「でもこれだけの大相場を目の前で見たんだから、もう遅いかもしれないけど、今からでも少しだけでもいいから買ってみて、今後のために造船業界についても学んでおこう。」と思って、沈み切った気持ちを奮い立たせてここ内海造船も100株だけ買っていたのでした。 私が買ったのは2023年11月20日のことで買い単価は4500円でした。今から考えると「1つのお祭りが終わった後」の参戦であり良いタイミングではなかったと思いますし、現実問題としてしっかりと含み損の状態となっています。 ただ人間何が幸いするか分からないもので、ここ内海造船と名村造船所の利益急増のカラクリを学んでいたことが、「一年遅れてやってきた名村造船」こと 韓国造船海洋 への新規超主力参戦へと繋がったのでした。 やっぱり色々な銘柄を幅広く保有して学び続けることって本当に大切なんだなあ、と含み損の内海造船を抱きながらしみじみと痛感しています。

Aug 7, 2024

-

自分の値付けが甘くなっている。

いやあ、日本株市場の値動きがボラボラで荒いですね。 今日は持ち株達を様々な角度から眺めていたのですが、「ちょっと自分が安いと感じる株価位置とマーケットの実際の値付けに乖離がある。嫌な違和感があるな。」ということに気付きました。 うまく言えないのですが、市場で許容されるバリエーションが自分の価値観よりも全体に少し下にあるような印象です。つまり、自分の値付けが甘くなっているということです。 なので、明日以降は自分の内部のレーダーを微調整して、もう少し厳しい視点で持ち株達を管理していく、同時に含み損に転落した銘柄達は容赦なく切っていくことを徹底していきます。ちょっと「生き残り最優先モード」に入ってきましたね。

Aug 6, 2024

-

日本株、超暴落。

いやあ、今日の日本株市場の暴落は凄かったですね。(上記データは世界の株価から引用) 私はもう20年以上もここ日本株市場で生き抜いてきましたし、沢山の地獄や修羅場を見てきたので、今日も精神的には狼狽することもありませんでしたし、変な感情的な売買をすることもありませんでした。 ただ午後になって、胃がムカムカし始めて同時に頭痛も起こり、更に段々と症状が悪化してきました。体は正直なものですし「自分の許容範囲を超える損失」が出てしまったということの何よりの証明だと思います。 ま、私は「常にニコニコフルインベストメント」を信条としているわけなので、今回の様な市場の暴落は必然的に「100%全身で受け止める」ことになります。「マーケットに稲妻が輝く瞬間を逃さない」ためには仕方のないことで、「反省すべき点も特段のコメントもない」というのが正直なところです。自分の投資手法では避けようがない からです。 さて、今のマーケットには「この株価位置は間違いなく安い。これは美味しいな。」という優待バリュー株がゴロゴロしています。明日以降何をどれだけ拾えるか、自分でも楽しみにしています。

Aug 5, 2024

-

2024~25主力株概況12位、グリーンクロス。

さて今日は当ブログ1番人気の 2024~25主力株概況シリーズ です。今年もあの「重鎮銘柄」がノソノソと出てきました。 12位 7533 グリーンクロス (福証、10月優待) ◎◎ PF時価総額12位の上位銘柄は、工事安全機材の販売、レンタルが主力で福岡が地盤のグリーンクロスです。 さてここは少なくとも2015年くらいからはずっとポートフォリオ上位に居座っています。 私は「大きなミスや過ちを犯した銘柄は瞬時に優待株いけすに陥落させる」という、「弱肉強食、焼肉定食」な非常に厳格で、メジャーリーグの選手養成の様なシステムで当「みきまるファンド」を運営しているので、こんなに長期間安定的に上位の地位を維持し続けられる選手は実は極めて稀です。 つまり、グリーンクロスはこの9年間、私の厳しい銘柄選択基準をクリアし続けてきた、時の試練を乗り越え続けてきた、 リンディ効果 のある信頼できる クオリティ銘柄 であり続けてきた、ということです。地味ですが偉大な存在です。 ちなみに私はここの記事の下書きを書くたびに、「待てよ、グリーンクロスは本当に地味な銘柄ではあるけど、でも着実にジリジリと成長しているし、総合的に考えるともうちょっと上の順位で戦える力があるよなあ。」といつも思います。そして実際にちょこちょこ買い増しを続けてもいます。そのため今シーズンは更に順位を上げてここで出てきました。 現在の株価は1259円、時価総額114億円、PBR1.01、自己資本比率は50.0%、今期予想PER9.65、配当利回り2.8%(35円)、総合利回り3.3%(35+42=42円、優待品は意外にもメルカリで600~900円で売れている。なので今回は700円で換算。)で、優待は100株保有で10月株主に「自社オリジナルの明るい暮らしの標語カレンダー」です。 中身はありがたいお言葉のオンパレードで身が引き締まります。1つだけ実例を見ておきましょう。 機会は努力する者を訪れ怠ける者からは去っていく 私が毎日このブログを書き続けているのも、常に株式市場に留まり続け、たくさんのことを考えたり調べたりしながら、年に数回訪れるビッグチャンスを逃さないようにするためです。そういう意味では納得感のある標語ですね。 後、私は地獄の日本株市場で20年以上生き抜いてきましたが、「この人、才能はあるけど全然努力しないな。」と感じる方はほぼ全員消えて逝きました。そういう反面教師的な恐怖感も自分がこのブログをずっと続けている原動力の一つです。 さてグリーンクロスにはいわゆる 「優待都市伝説」 として、「株主やってたら、突然前触れもなく家に巨大な建設工事用のコーンが届いてたまげた。控えめに言って大迷惑だった。」というものがありました。以前会社IRに直接質問したところ、「コーン優待は10数年前頃に3、4年継続したことがある。ただもう今ではしていないし、今後もする予定は無い。」とのことでした。 グリーンクロスは地味な福証銘柄ですが、建設業関係(安全機材)と工事現場などの看板関係(サイン)の2本柱で確実に着実に利益を積み重ねてきています。その「堅さ」は、創業以来一度も赤字が無い と言う点に端的に現れていますし、 前期までで15期連続の最高益更新中(上記データはかぶたんプレミアムより引用) で成長力も十分にあります。更に言うと、 今期2025年4月期も増収増益予想 であり、今の株価位置には他の銘柄と比べた場合の相対的な安心感がたっぷりあります。 グリーンクロスはこれで隠れ優待でコーンが毎年貰えるのならば主力下位くらいで勝負できるポテンシャルのある素晴らしい銘柄です。ただIRによると、「今後はガチンコの配当で株主還元していく方針。」ということで、それだけが実に残念です。 ま、それはさておき、グリーンクロスは 指標的な割安さと成長力を兼ね備えた魅力的なニッチ銘柄 です。この業界は仙台市の仙台銘板、東京都の7464セフテックと福岡のここ7533グリーンクロスの3社による事実上の寡占状態ですが、その中でもグリーンクロスは関東・東北中心に新規に営業所を開設して精力的に果敢に攻め上がり、着実な成長を続けているからです。 以上をまとめると、グリーンクロスは「伝説のコーン優待」を戴けなくなったのは非常に残念ですが、それを補って余りある魅力を持った最上級の銘柄です。ちなみに工事用コーン以外にも優待向きの可愛いアイテムがたんまりとあるようなので、 是非、伝説の「とんでもない優待再開」ももう一度改めて検討して頂きたいです。(笑) ま、いずれにせよ、これからも業績推移をしっかりと見ながらPF上位の一角として楽しくホールドして応援していく予定です。2024 ~25主力株概況シリーズ 免責事項2024~25主力株概況シリーズ は私が主力で勝負している銘柄について、本当にその価値はあるのか、私を投資家としての次の、1つ上の無重力のステージに連れていけるだけの力があるのか、「リスク・リワード比」が優れた最強で最上かつ頑健な銘柄なのか、何か見逃している弱点はないか、戦い続けるのに必要な「銘柄としての鮮度」が落ちていないか、などを多角的に検討する目的で書くものです。記事内容は一般的に入手可能な公開情報(ただしIRへの蛇の様にしつこくて執念深い独自の取材内容を含む)に基づいて作成していますが、同時に諸々のバイアスのかかったあくまでも個人的な見解であり、特定銘柄の売買の推奨を目的としたものではありません。また市場と個別銘柄の未来がどうなるかは誰にも決して分からないため記事内容の正確性は保証しません。私には未来を予見する力は一切ありません。魔法の水晶玉はとても残念な事に持ち合わせておりません。そのため当シリーズに基づいて投資を行い損失が発生した場合にも当方は一切の責任を負いません。投資はくれぐれも100.0%御自身の判断と責任の元で行って頂きます様、伏してお願い申し上げます。

Aug 4, 2024

-

2021~24PF概況440位、ヤクルト本社。

いやあ先週の日本株市場の暴落は凄かったですね。「株は上げる時より下げる時の方が数倍速い」という教訓通りの麻辣(マーラー)感溢れた痺れる数日間でした。 ただ「この株価位置なら余裕で買えるな。」と感じる優待バリュー株が雨後の筍の様にたくさん出てきていますし、こういう暴落はうまく利用すれば自らのポートフォリオをより強靭なものに作り替える絶好のチャンスでもあります。なので決して悪い物じゃないんですね。 さてそんな中ですが、今日は2021~24PF概況シリーズです。440位 2267 ヤクルト本社(東P、3・9月優待) △ PF440位は、乳酸生菌飲料が主力で、訪問販売員による強固な販売網を誇るヤクルト本社です。 現在の株価は2921.5円、時価総額9994億円、PBR1.61、自己資本比率は65.9%、今期予想PER16.26、配当利回り2.2%(64円)で、優待は100株保有で3月株主に自社製品詰合せ、9月株主に「東京ヤクルトスワローズ」オフィシャルファンクラブ無料入会権(ライト会員)等です。 私はヤクルト本社を何故か持っていなくて、この数年「安い所があったら絶対買おう。」と思っていたのですが、ようやく優待バリュー投資家としてなんとかギリギリで買える水準まで下がってきたので、しばらく前にようやく100株だけ参戦したのでした。 でも出来れば優待MAXとなる1000株欲しいので、引き続き株価を見張りながらチャンスをうかがっていく所存です。

Aug 3, 2024

-

暴落時の3原則 2024年編。

いやあ、市場の急落が来ました。今年は良好な相場環境が続いていたし我々投資家は若干浮足立っているところもありました。そこに植田日銀の「超タカ派への変貌」が突如明らかになって、投資家心理的には完全に寝込みを襲われた感じですね。 さて市場では年に数回は必ずこういった暴落局面がある訳ですが、私はいつも以下のことを強く心掛けています。それは、 1. パニック売りをしない。 2. 絶対にナンピン買いをしない。 3. とにかく感情的な取引をしない。 の 「暴落時の3原則」 です。 これは過去の自分の苦い経験から、この3つをしなければパフォーマンスを大きく落とすことはないということが分かっているからです。逆に言うと、精神的に動揺してしまってこの3つを守れないと、年間成績に甚大なダメージを与えることもあります。 とてもシンプルな原則ですので、是非皆様も頭の片隅に留めて置いて頂けたらなあ、と思います。。。 それにしても、私はもう株式市場に20年以上もいるのですが、こう言った時には毎回精神状態が揺さぶられますし、持ち株が暴落しているのを見れば原始的な生存本能が「危ないぞ、今すぐにすべてを放り投げて逃げ出せ!」と絶え間なくシグナルを送ってきます。 投資家と言うのは、そういう人間と言う生き物の本能や自らの心の中の状態を良く良く理解し同時にモニタリングしながら、「幽体離脱したもう1人の自分」に迫りくる恐怖を客観した上でクールで理知的な判断をさせなくてはなりません。 投資家稼業というのは「肉体的には楽でも、精神的には途轍もない重労働」なのです。こういう暴落時にそれが良く分かります。本当に過酷なビジネスなんですね。

Aug 2, 2024

-

2024年8月の抱負。

いやあ、今年も早くも8月になりました。毎日暑くて朦朧とします。今日は日銀の利上げでマーケットが大暴落しているので猶更ですね。(汗) さてマーケットでは昔から 8月はひどく売り込まれがちなので、この月に株取引をした人は挫折を味わってきた。8月は休暇を取る人が多く、取引所も閑散としているので、この月の災難は長く続くかもしれない。 大統領選挙の翌年には典型的な8月となり、損失をもたらして、ダウ平均のパフォーマンスで最下位の月となる。S&P500、ナスダック、ラッセル1000では下から2番目、ラッセル2000では下から3番目の月だ。(出典 アノマリー投資 、ジェフリー・A・ハーシュ著、パンローリング、2013年 P139) と言われています。「8月は全体としてロクでもない、1年で最悪の1か月」ということです。実際、現実問題として良く「地獄のサマーラリー」が来ますからね。(滝汗) 私も以前8月にイタリアに旅行に出かけて、久々に戻る日本で真っ先にうどんを食べようと思ってウキウキした気分で関空に降り立ち、音速ダッシュで飛び込んだうどん屋さんで大惨事に見舞われたことがありました。 ようやく携帯電話(当時はまだスマホが今の様に一般化しておらず、自分は持っていなかった)でチェックしたところ、持ち株が激下げしてポートフォリオが真っ赤っ赤で大崩壊しているのを目の当たりにし、激烈な精神的ショックであんなに楽しみにしていたおうどんが1本も喉を通らず、味が全く分からなかったのです。 ただ逆に言うと、8月は力のない夏枯れ相場が続く関係で「中期的な株の仕込み時」としては非常に良い時期であるともいえます。特に出来高減少で閑散相場となるお盆時期に毎年チャンスが頻繁にある印象です。 また自らの経験上、8月にどこまで安値で良い銘柄を買えるかによって結構年間のパフォーマンスが違ってくることが多いので、そういう意味でも「正念場」の大切な1か月です。 それでは皆様、今月もよろしくお願い致します。

Aug 1, 2024

-

2024年7月のまとめ。

いやあ今年2024年ですが早くも7か月が経過しました。月日が流れるのは本当に早いですね。 それでは次に当ファンドのポートフォリオマネジャーより今月のまとめを発表させていただきます。 皆様こんばんは。ポートフォリオマネジャーのProf.みきまるです。当ファンドでは今シーズン、ポートフォリオ上位銘柄を大きく入れ替えました。新しいアイデアを基にしてたくさんのフレッシュな子達がやってきました。この中には良い子もダメな子もいるでしょうが、いずれにせよ彼らには「時間」という魔法のスパイスをかけてじっくりと見守ることが必要です。 そのため今月はPF1位の 009540韓国造船海洋 に「ファイナル&極限買い増し」を行った以外はほとんど売買をしませんでした。新しい主力株たちを信頼し、その戦い振りをしっかりとみていく所存です。 それでは皆様、来月もよろしくお願い申し上げます。

Jul 31, 2024

-

2021~24PF概況439位、不二製油グループ本社。

さて今日は通常の2021~24ポートフォリオ概況シリーズです。 439位 2607 不二製油グループ本社 (東P、3月優待) △ PF439位は、油脂大手の不二製油グループ本社です。 現在の株価は3098円、時価総額2713億円、PBR1.15、自己資本比率49.4%、今期予想PER26.64、配当利回り1.7%(52円)、総合利回り2.2%(52+15=67円)で優待は100株保有で1500円相当の自社関連商品です。 不二製油の優待品は極めてクオリティが高いと思います。具体的に見ていきましょう。 箱の大きさは以前よりだいぶちっちゃくはなりました。。。 不二製油の優待チョコはとにかく美味しい。 森永製菓の小枝にビジュアルはクリソツ。 シンプルに滅茶うまい。 食べ始めると、チョコっとじゃすまないのが欠点。(オヤジギャク、ダメ、絶対) もう一方の棒チョコレートも抜群です。 私は甘いものがあまり好きではないのですが、この不二製油の非売品チョコは別格と思います。何と言うか原材料のクオリティの高さがダイレクトに舌に伝わってくる感じで、ピュアで混じりけのない美味しさなんですね。 またクッキーの原材料に使うと、抜群に美味しく仕上がります。ちょっと見てみましょう。 このように不二製油の優待品には、1500円相当という価格を超える価値があると考えており、私はこれからも優待を楽しみにのんびりとホールドして応援して行きたいと考えています。

Jul 30, 2024

-

お酒を止めて私の体に起こった4つの変化。

お酒を飲むのを止めて1か月が過ぎました。 もう何年も前から「飲酒量が多いとそれに比例してほぼあらゆる種類の癌の発症確率が増えることが既に様々な統計データから明白になってるんだから、止めることが理に適っている。」とはずっと思ってはいました。 でも毎晩飲むお酒は文句なく美味しいし、入眠がよくなるしで、完全に習慣化してしまっていてなかなか止めることが出来ませんでした。 結局、お酒を飲まなければならない理由を科学的に1つずつ丹念につぶして、それで禁酒に成功しました。 今でお酒を止めてちょうど5週間です。 それまでは無糖の缶酎ハイを中心に1日2本必ず飲んでいたのですが、それを止めました。 正確には5週間で3本だけ飲みましたが、本来なら70本飲んでいたはずの所が3本なので、これはほぼ合格と思います。 それではお酒を止めた私の体に何が起こったか? を思い付く順に書いていこうと思います。1. 体重が減った。5週間で日によるけど500~1000グラムくらい、平均で800グラムくらいは瘦せた。ズボンのベルトの穴が0.5~1穴手前で入る様になったし間違いなく少し腹囲が減った。 ちなみに禁酒によるストレス緩和のために意識的に食事の量は全く減らしていないし、なんだったらお酒を飲まない分を考えて白米を多めに食べているくらい。2. 睡眠の質が上がった。以前はお酒の力で入眠は良いものの、その代償として夜中にトイレに行きたくなって中途覚醒してしまうことがよくあったが、それがなくなり朝まで目が覚めないようになった。3. 2次的思考の質が上がった。以前は脳みそのエンジンが6000回転くらいで止まっていたのが、8000回転くらいまで気持ちよく噴き上がるようになった。 具体例を1つ出すと、かなりトリッキーで際どい投資案件があって、親友の投資家と2人で利益を出すための作戦をワイワイ考えていたんだけど、ある日自分がポンと思い付いたアイデアに「それ、本当に自分で思い付いたの?」と驚かれたことがあった。言われてみると、自分で出したとは思えないくらいに良い発想だった。4. 体型が良くなった。お酒を飲んでいた頃は週2回&1回1時間の中強度の筋トレを欠かさなかったにも関わらず全身のわがままボディー化、長州力化が止まらなったが、それが「明らかに筋トレを頑張っている人」の方向に進み始めた。 そのくらいかな。また数か月後にどうなったかを報告する予定です。

Jul 29, 2024

-

2024~25主力株概況11位、高見澤。

さて今日は、 2024~25主力株概況シリーズ です。 11位 5283 高見澤 (東S、6月優待)◎◎ PF時価総額11位の準主力株は、長野県地盤で電設、建設資材中心に石油製品や自動車販売なども手掛ける高見澤です。前シーズンは28位でしたが、株価上昇&買い増しのダブルコンボでスコーンと大きく順位を上げ、ついに「もうすぐTOP10圏内」に突入してきました。 現在の株価は3355円、時価総額59億円、PBR0.39、自己資本比率は35.7%、今期予想PER4.67、配当利回り1.5%(50円)、総合利回り1.9%(50+15=65円、優待品は私がネットで調べたところでは約3000円の商品だったのでそれで換算。)で、優待は200株保有で信州特産品もしくは自社加工品(なめたけの瓶詰め)です。 このなめたけは高見澤の特産事業部で製造販売しているもので、「日本一の産地として有名な長野県中野市の採りたての新鮮なえのき茸を、信州産丸大豆を使った杉涌天然醸造醤油でじっくりと煮込んだ贅沢ななめ茸」です。これは率直に言って味わい抜群です。それがどのくらいかと言うと、100円ショップで売っているなめ茸の大体3倍くらいは美味しいです。 この高見澤の優待なめたけは途轍もなく美味しいので毎年楽しみにしています。今日は実際の料理例をいくつか御覧戴きましょう。 2024年新作、高見澤優待なめたけの和風パスタ 高見澤優待なめたけのお粥 とにかくなめ茸が美味い。 お粥が一番高見澤優待の素晴らしさが分かる気がします。 高見澤優待なめたけのオムレツ 高見澤優待なめたけの冷奴 シンプルだけど、実にうまい。 高見澤優待のなめ茸焼きなす これもいい。こういうのがいい。 なめたけが瑞々しくて食感も良く、どれも抜群に美味しかったです。 さて、高見澤は指標的に極めて割安ですし、財務状態も着実に良くなってきていますし、マイルドではありますが一定の成長力もありますし、過去の業績も安定していて2003年6月期以降は一度も赤字もないですし、地味ですが非常に良い銘柄と思います。(上記データはかぶたんプレミアムより引用) また高見澤は自己資本比率が低いのが大きな欠点でしたが、だいぶ改善されてきています。(上記データはかぶたんプレミアムより引用) 尚、ここで個人的なメモ書きを兼ねて、高見澤に関するちょっとしたポイントを列記しておきます。1. 過去15年間で売上高が着実に成長している(2009年6月期380億円→2023年6月期689億円)が、この理由はIRによると、「この数年でM&Aを行ったため。」とのこと。2. 業績予想に関して、「固めに出していますか?」という質問に対しては、「当社にはその傾向はあります。」とのこと。 ま、いずれにせよ、超低PBR(0.39)&超低PER(4.67)で、 グレアムのミックス係数 が余裕の1倍台 の今の株価位置であれば、高見澤はPF最上位銘柄として戦闘力不足という事は無いと考えています。 ま、高見澤の欠点を一つだけ最後に言うと、配当性向が低すぎることです。 配当100円は余裕で出せると思うし、今の時代であればそのくらいは最低でも欲しいです。 それがどうしても無理なら、優待族的には長野県特産品を年2回に拡充でもいいです。 ま、いずれにせよ、今後の業績推移をしっかりと見ながらこれからも抜群のなめたけ優待を楽しみに引き続き大好きホールド継続の予定です。2024~25主力株概況シリーズ 免責事項2024~25主力株概況シリーズ は私が主力で勝負している銘柄について、本当にその価値はあるのか、私を投資家としての次の、1つ上の無重力のステージに連れていけるだけの力があるのか、「リスク・リワード比」が優れた最強で最上かつ頑健な銘柄なのか、何か見逃している弱点はないか、戦い続けるのに必要な「銘柄としての鮮度」が落ちていないか、死んだ目の魚になっていないか、などを多角的に検討する目的で書くものです。記事内容は一般的に入手可能な公開情報(ただしIRへの蛇の様にしつこくて執念深い独自の取材内容を含む)に基づいて作成していますが、同時に諸々のバイアスのかかったあくまでも個人的な見解であり、特定銘柄の売買の推奨を目的としたものではありません。また市場と個別銘柄の未来がどうなるかは誰にも決して分からないため記事内容の正確性は保証しません。私には未来を予見する力は一切ありません。将来を透視できる「魔法の水晶玉」は残念ながら持ち合わせておりません。そのため当シリーズに基づいて投資を行い、損失が発生した場合にも当方は一切の責任を負いません。投資はくれぐれも100.000%御自身の判断と責任の元で行って頂きます様、伏してお願い申し上げます。

Jul 28, 2024

-

2024~25ポートフォリオTOP10銘柄のまとめ。

さて今日は、2024~25主力株概況シリーズで紹介してきたポートフォリオTOP10銘柄をまとめておきます。1位 009544 韓国造船海洋 「10年に1銘柄出るか出ないか?、数十年しかないあまりにも短くて儚い我々の投資家人生の中でこのレベルの子に果たして何度出会えるのか?」を自らの胸に問う、圧倒的な力を秘めたワールドクラスの傑物です。 現在19年目を迎えている当ブログで過去最高となる五重丸◎◎◎◎◎評価が与えられた史上初の銘柄となりました。その潜在ポテンシャルの高さがようやく本国である韓国市場でも認知され始めましたが、個人的には「まだプレリュード(序章)ですらない。」と考えています。2位 7932 ニッピ 指標的に滅茶苦茶安いのに、人気化しそうなカタリスト(株価上昇の起爆剤)が豊富にあって、光の当たったブラックシェルみたいにキラキラキラキラと極彩色に輝いているのが魅力です。優待のコラーゲンもいいですよ。3位 ---- ここはちょっと秘密ですね。4位 2681 ゲオホールディングス 「リユース株バルクプロジェクト」の本丸・お殿様ですね。5位 8029 ルックホールディングス 北欧フィンランドのファッションブランドであるマリメッコとイタリアフィレンチェの革製品ブランドであるイルビゾンテの「強力2枚看板」を誇る素敵な銘柄です。優待お楽しみパックの破壊力も異次元ですね。6位 7228 デイトナ 成長バリュー、収益バリュー、優待バリューの「3本の矢」が揃った、ハイクオリティ特別選抜銘柄ですね。7位 3539 JMホールディングス 良い意味での「獣性」を感じる銘柄です。自分の長年の優待族の経験からはこういう銘柄は伸びることが多いですね。8位 6623 愛知電機「名証プレミア上場逆プレミアム」が効き過ぎており、指標的に驚異的に割安です。また「口を開けば下方修正」とも評される「愛知電機文学」も超保守的な名古屋銘柄らしくて面白いですね。9位 3181 買取王国 「リユース株バルクプロジェクト」の新参有力大名ですね。10位 2792 ハニーズホールディングス 2022~24シーズンのTOP10銘柄で唯一の生き残りです。これだけ銘柄が入れ替わるシーズンも珍しいですね。(汗) 以上、2024~25ポートフォリオTOP10銘柄のまとめ でした。2024~25主力株概況シリーズ 免責事項2024~25主力株概況シリーズ は私が主力で勝負している銘柄について、本当にその価値はあるのか、私を投資家としての次のステージに連れていけるだけの力があるのか、「リスク・リワード比」が優れた最強で最上の頑健な銘柄なのか、何か見逃している弱点はないか、戦い続けるのに絶対に必要な「銘柄としての鮮度」が落ちていないか、などを多角的に検討する目的で書くものです。記事内容は一般的に入手可能な公開情報(ただしIRへの蛇の様にしつこい独自の取材内容を含む)に基づいて作成していますが、同時に諸々のバイアスのかかったあくまでも個人的な見解であり、特定銘柄の売買の推奨を目的としたものでは全くありません。また市場と個別銘柄の未来がどうなるかは誰にも分からないため記事内容の正確性は保証しません。そのため当シリーズに基づいて投資を行い損失が発生した場合にも当方は一切の責任を負いません。投資はくれぐれも100.0%御自身の判断と責任の元で行って頂きますよう、伏してお願い申しげます。

Jul 27, 2024

-

2021~24PF概況438位、ハウス食品グループ本社。

さて今日も通常の2021~24ポートフォリオ概況シリーズをお送りします。 438位 2810 ハウス食品グループ本社 (東P、3・9月優待) △ PF時価総額438位の中堅銘柄は、カレールウ国内首位のハウス食品G本社です。 現在の株価は2868円、時価総額2889億円、PBR0.95、自己資本比率は67.7%と良好、今期予想PER20.41、配当利回り1.7%(48円)、総合利回り2.4%(48+20=68円)で、優待は6ヶ月以上継続して保有(株主名簿に連続2回以上記載)を条件に、100株保有で年2回1000円相当の自社製品などです。 ここハウス食品G本社のように、一定期間以上の継続保有を株主優待発動の条件とする銘柄が最近非常に増えてきています。これは株雑誌やネット証券各社がいわゆる「優待タダ取り」を煽り過ぎている事への対策と思いますが、株主優待制度本来の趣旨から考えて極めて適切かつ妥当な対応であると考えています。 次に実際の使用例を2つだけ見ておきましょう。 ハウス食品優待のマカロニグラタンです。 ハウスバーモンドカレーです。定番ですが滅茶苦茶美味しいですね。 ハウス食品G本社は抜群の知名度を持ちながらも、指標的な割高感もそれほどありませんし、優待内容にも非常に力があります。これからも現行の優待制度が続く限りは楽しくホールドして応援していく予定です。

Jul 26, 2024

-

2021~24PF概況437位、近鉄グループホールディングス。

さて今日は2021~24PF概況シリーズです。437位 9041 近鉄グループホールディングス (東P、3・9月優待) △ PF437位は、営業キロ数で国内最大の私鉄で、百貨店や不動産、ホテルなど事業を多角展開している近鉄グループホールディングスです。 現在の株価は3381円、時価総額6446億円、PBR1.24、自己資本比率は21.2%、今期予想PER14.61、配当利回り1.5%(50円)、総合利回り1.7%(50+6=56円、優待券はメルカリ平均価格の1冊300円で換算)で、優待は年2回100株保有で 様々な特典の付いた優待冊子など です。内容は多岐に渡っているので、詳しくは上記の会社HPへのリンクをご参照ください。 さて、優待族なら誰でも「縁が無くて何故か持っていない優待株」ってあると思うのですが、自分にとってはここ近鉄GHDがその1つで、指標的に常に微妙に割高なこともあってずっと買えずにいました。正確には過去に何度も暗算したり、念のために電卓を叩いて確認していたのですが、自分の合格基準にどうしても合わずそのたびに却下していました。 でも、近鉄百貨店で買い物をするときに優待割引券が手元にないことは優待族としては割と「あってはならないこと」であり、そのせいもあってずっとモヤモヤ感や残便感がありました。 ただ最近の近鉄GHDは株価推移が軟調で10年来安値水準をウロチョロしており、それでしばらく前にようやくの参戦を果たせたのでした。非常にすっきりしましたし、気分も晴れやかになりました。実に良かったです。

Jul 25, 2024

-

2024~25主力株概況10位、ハニーズホールディングス。

さて今日は2024~25主力株概況シリーズです。 10位 2792 ハニーズホールディングス(東P、5月優待) ◎◎ PF時価総額10位の準主力株は、10~60代向けレディスカジュアル・服飾雑貨の製造小売りのハニーズです。2021シーズンにある出来事がきっかけで「ハニーズはPF上位の一角で戦う価値がある。」と考えて大きく買い増して7位で初登場、今シーズンもギリギリでその地位を維持して4年連続のQ3進出、TOP10入りを果たしてきました。 ところで、「ピーターリンチ直系のバリュー投資家」 を自任する私は、身近なショッピングセンター・繁華街のお店や人の流れ、その表情を丹念に注意深く観察することによって、主力で戦える銘柄を見つけることが出来ると固く信じています。これまでも「ピーター・リンチ作戦」で多くの銘柄を発掘してきました。 そんなイオニストの私は、2021年に旅行先で中くらいの規模のイオンに立ち寄りました。何故かというと、「行ったことのないイオンを見つけると、絶対に突撃せざるを得ない。」という深刻かつ不治の病にかかっているからです。(汗) そのモールに入ってまず感じたのは、「なんか薄暗いし、活気がない。冴えないな。」ということでした。週末の土曜日と言うのに、1階からして人がまばらで、2階に上がるとお店の何割かが閉まっていて、ガチャポンコーナーになったり、ただのがらんどうと化したりしていました。 「、、、死臭漂うイオンだな。これは多分駄目な奴や。長くないかもな。。。」と思いながら、舐めるように1つ1つのお店を観察しながらゆっくりゆっくりと歩いていました。ほとんどのアパレルショップはお客さんが0人で、手持ち無沙汰な店員さんがビー玉のような虚ろな目をして店の奥に佇んでいるのみでした。 、、、2階の片隅まで来ると、ポツンとハニーズのお店がありました。小さな店舗でしたが、他の衣料品店と違ってここだけお客さんがいます。40代と10代と思われる母娘ペア、20代前半くらいの女性ペア、60代くらいの女性1人、合計で5人入っていました。みんな真剣な顔をして洋服を探しながら店内をゆっくりと移動しています。。。。。。。 、、、私はその光景を見た瞬間に、薄暗くて寂れたC級イオンにいるのに目の前に稲妻が落ちたような鮮烈な感覚を覚えました。そして同時に、ハニーズはイケる。 と直感しました。自分が受けた衝撃は極めて大きく、無意識に左胸に手を当てると、心臓が激しく鼓動していました。 「どうしてハニーズがイケると俺は思ったんだろう。徹底的に観察しよう。」と思って前のめりでお店に駆け込みました。でも1店だけでは良く分からなかったので、その後色々な地域のハニーズに出かけて、合計で10店舗位を徹底的に見て回りました。 すると、ハニーズにお客さんが多い理由が分かってきました。間違っているかもしれませんが、自分が感じたのは以下の通りです。1. ハニーズは店内の通路が非常に狭くかつ大量に圧縮陳列している。但しうまくバランスはとれており圧迫感は比較的少ない。「単位面積当たりの商品数」が他のアパレルショップに較べて圧倒的に多くて効率的。それで多くのお客さんを呼び込めている。2. 普通のアパレルショップに較べて、サイズ展開が豊富である。S・M・L・LLが揃っている。なので、小さい人もおデブな人も買える服がある。要は間口が広い。例えば、同じような生地でも、10~20代向けに体のラインが出るようなデザインのものもあれば、その横に体形をカバーできる中高年向けのデザインのものもある。実際、60歳以上と思われる方が商品を持って嬉しそうにレジに並んでいる姿を何度も見た。3. ミャンマーとバングラデシュを中心に商品を生産しているので、非常に値段が安い。そしてその割に品質も高い。また店内のあちこちで売れ残り商品を迅速に値引き販売していて「宝探し」の様な楽しさがあるので、それが頻繁にお店に行く動機付けに多分なっている。 そして私が裏寂れたイオンで電撃的に肌で感じた「ハニーズの戦闘力の高さ」は、日本最大級の顧客満足度調査である2023年度JCSI(日本版顧客満足度指数)で「5年連続で衣料品業種で1位」という結果に実は裏打ちされています。つまり 「私がリアル店舗で感じた衝撃には実際の根拠があった」 ということです。(上記データはハニーズホームページより引用) ちなみにこのJCSIの調査では、他にユニクロ、GU、GAP、earth music&ecologyなどの業界上位で強い競合も参加しており、その中での1位には大きな価値があると個人的には考えています。(上記データはJCSIプレスリリースから引用) また事業報告書でも以前から嬉しそうにJCSIの調査結果を報告されています。 、、、と言うことで、 直感の裏付けが取れた ために、私はハニーズを大きく買ったのでした。外食業界の 7581サイゼリヤ やホテル業界の 9616共立メンテナンス のような、「明らかに同業他社とは異なる。」類い稀なる個性と魅力を備えていると感じています。 アパレル界のドーミーイン 的なイメージの会社ですね。、、、、私はその後様々な街で実際の店舗を観察してきました。すると、定点観察しているお店の内の2つが隣の空き店舗を併合してお店の面積を+50%くらい拡大しました。「これはハニーズのアパレル業界内での相対的な強さを示している。ここはまだPF上位で行ける。」と自分は依然として考えています。 すいません、悪い癖が出て前置きが途轍もなく長くなりました。 そんな小粋でお洒落なハニーズの現在の株価は1580円、時価総額441億円、PBR0.98、自己資本比率は85.5%で有利子負債は0と鉄壁、今期予想PER8.99、配当利回り3.5%(55円)、総合利回り5.0%(55+24=79円、利回りは100株保有時。また優待券はメルカリ平均価格の額面の80%で換算。)で、優待は100株保有で「1年以上の継続保有を条件として」3000円相当の商品券などです。 ハニーズの店舗は全国津々浦々に広がっており、優待券の利便性は抜群です。今日は優待券を使っての実際の購入例をいくつか見ておきましょう。どの商品も「コストパフォーマンス抜群で、普段着に最適(姫の言葉)」とのことです。 さてハニーズは、赤字垂れ流しで諸悪の根源だった中国から完全撤退したことで、現在はしっかりと利益の出る状態に復活しています。ちなみに下の「生産国別仕入状況」を見ても、「脱中国」に成功しています。中国での事業には他国に比べた場合様々なリスクや難しさがあるので、非常に良い判断だったと個人的には考えています。 またハニーズは同業他社と比べた場合に株価水準に相対的な割安感があるのもとても良いと思います。ちょっと見ておきましょう。2685 アダストリア PBR2.06×PER11.69=24.082726 パルグループHD PBR2.36×PER11.23=26.502792 ハニーズHD PBR0.98×PER8.99=8.813548 バロックジャパン PBR1.46×PER23.35=34.097445 ライトオン PBR1.06×今期赤字=算出不能7603 マックハウス PBR2.12×今期赤字=算出不能7606 ユナイテッドアローズ PBR1.68×PER14.36=24.12 アパレル業界の各銘柄と言うのは株式市場では割と高く評価されており、PBRで言うと1~2.5倍くらい、PERで言うと10~25倍くらい、グレアムのミックス係数で言うと25~35くらいの値付けになることが多いです。そんな中で、ハニーズだけはPBR1倍割れ、PER10倍割れの水準であり、「一人だけ網走刑務所」状態となっています。 ちなみにハニーズの評価が同業他社に対して明らかに低い理由ですが、かつてイケイケで大量出店した中国で大失敗してしまい2014~2018年くらいにかけて利益水準が極端に低迷したことにより、「ハニーズは駄目な銘柄だ。」というイメージが投資家に根強く残っていることが原因ではないか?と考えています。(上記データは四季報オンラインプレミアムより引用。2013年3集) でも2024年現在では既に中国からは完全撤退済みですし、ハニーズは過去の過ちをもう全て清算しています。そして投資は未来を見てするものです。 以上、「バランスの取れた圧縮陳列手法で抜群の店舗戦闘力」を誇る、「アパレル界のドーミーイン」こと「新生ハニーズ」を楽しくホールドしながらポートフォリオ最上位の一角で引き続き応援していく予定です。2024~25主力株概況シリーズ 免責事項2024~25主力株概況シリーズ は私が主力で勝負している銘柄について、本当にその価値はあるのか、私を投資家としての次の、1つ上の無重力のステージに連れていけるだけの力があるのか、「リスク・リワード比」が優れた最強で最上かつ頑健な銘柄なのか、何か見逃している弱点はないか、戦い続けるのに必要な「銘柄としての鮮度」が落ちていないか、死んだ目の魚になっていないか、などを多角的に検討する目的で書くものです。記事内容は一般的に入手可能な公開情報(ただしIRへの蛇の様にしつこくて執念深い独自の取材内容を含む)に基づいて作成していますが、同時に諸々のバイアスのかかったあくまでも個人的な見解であり、特定銘柄の売買の推奨を目的としたものではありません。また市場と個別銘柄の未来がどうなるかは誰にも決して分からないため記事内容の正確性は保証しません。私には未来を予見する力は一切ありません。魔法の水晶玉は残念ながら持ち合わせておりません。そのため当シリーズに基づいて投資を行い、損失が発生した場合にも当方は一切の責任を負いません。投資はくれぐれも100.000%御自身の判断と責任の元で行って頂きます様、伏してお願い申し上げます。秘密日記 ご本人のアクセス時のみ表示秘密日記 ご本人のアクセス時のみ表示まず2021年9月23日時点のハニーズの株価は1121円、時価総額313億円、PBR0.87、自己資本比率は82.7%で有利子負債は0と鉄壁、今期予想PER10.77、配当利回り3.1%(35円)、総合利回り5.3%(35+24=59円、利回りは100株保有時。また優待券はメルカリ平均価格の額面の80%で換算。)で、優待は100株保有で「1年以上の継続保有を条件として」3000円相当の商品券などとなる。次にハニーズの目標株価だが、同業の2685アダストリアのPERが24.8倍、2726パルが20.5倍、3548バロックジャパンが22.3倍、7606ユナイテッドアローズが37.9倍、他のライバルの7445ライトオンや7603マックハウスに至っては赤字。なので、業界内での「相対戦闘力」に優れるハニーズは20倍に評価されて当然と思うので2000~2500円は望めると考えている。更に今後ECの伸長でEPS(1株益)の成長があれば、3000円もあり得る。その一方で、優待廃止がない限りは、株価1000円で総合利回りが約6%になるので、このあたりが底値と考える。すると、今の株価が1100円として、勝つと+1000円、負けるとー100円となる。つまり、リスク・リワード・レシオは10:1となり、ローリスク・ミドルリターンの極めて分の良い勝負と考える。ただ大きな懸念点は、政情不安のあるミャンマーにメイン工場があること。他にバングラデシュやカンボジアにも工場はあって分散しているのでミャンマーに何かあっても致命傷にはならないと思うが、リスクがあるにはあると思うのでここは要注意点。またハニーズの撤退ポイントは、優待廃止でかつ増配がない、月次悪化で競争力が低下している、ミャンマーの工場が政情不安から閉鎖され再開の見込みが立たない、もしくはミャンマー工場が」木っ端微塵に爆破される、あたり。ま、いずれも確率は低いとは思うけどね。20210923のブログアップ後のツイッターでのコメントから。私のハニーズの主力化は意外感があったようで、引用リツイートが多くあった。そんな中でも「高知能系マイルドヤンキー」と思われる、ちょろねこさんと言う方のコメントに光るものがあった。ちょろねこ@chorobuzzみきまる砲さすがですにやにやした顔私は、マイルドヤンキー勢のユニクロ離脱→ハニーズと西松屋の時代と思ってます。ハニーズの高機能(高品質コットン・体型カバー・UVカット・ノーアイロンetc)×低価格は、他社を凌駕している。↓ろくすけ@6_sukeちょろねこさんの見立て、すごく腹に落ちました 流れが来てますね。↓ちょろねこ@chorobuzz返信先:@6_sukeさんありがとうございます(照)目が笑っている笑顔みきまるさんのブログ読んでも、全く同意見です。ハニーズはコロナ禍で間違いなく攻めたアパレルです(退店した隣店と繋げて店舗拡張×改装)。いつ上がるかも分からず時間はかかるのですが、庶民である強みを活かして投資していきたいです。

Jul 24, 2024

-

2021~24PF概況436位、松田産業。

さて今日は通常の2021~24PF概況シリーズです。 436位 7456 松田産業 (東P、3月優待) ◎ PF436位は、電子部品スクラップから貴金属を回収して電子材料・地金の形で販売している松田産業です。 現在の株価は2910円、時価総額783億円、PBR0.83、自己資本比率は61.2%、今期予想PER9.92、配当利回り2.4%(70円)、総合利回り3.1%(70+20=90円)で、優待は100株保有で1年以上の継続保有を条件として2000円相当のオリジナル・クオカードです。 また毎年、「隠れ優待」としてカレンダーも戴いています。 松田産業は指標的に割安ですし、着実に成長していますし、財務状態も良いですし、過去25年間で一度も赤字もないですし、PF中位としては十分に良い銘柄です。(上記データはかぶたんプレミアムより引用) このレベルの銘柄をこのランキングで持てるという事が、何よりも日本株市場の高い魅力を示していると思いますね。

Jul 23, 2024

-

2021~24PF概況435位、ロック・フィールド。

さて今日は通常の2021~24PF概況シリーズです。 435位 2910 ロック・フィールド (東P、4・10月優待) △ PF時価総額435位は、サラダ主体の『RF1』が主力の高級総菜屋さんのロックフィールドです。 現在の株価は1498円、時価総額401億円、PBR1.34、自己資本比率は82.7%と良好、今期予想PER37.64、配当利回り1.5%(23円)、総合利回り2.2%(23+10=33円、優待券のメルカリ平均価格は額面の90~95%。そのためここでは100%で換算)で、優待は自社ファクトリー見学招待+10月株主に100株保有で1000円相当の優待券、及び4月株主に200株保有で1000円相当などの優待券です。 優待券を使った、実際の商品の購入例を見ていただきましょう。 ロックフィールドは指標的にはやや割高ですが、財務状態が良く業績が安定しており、そして何よりもお惣菜がヘルシーで美味しい、応援したい企業です。私としてはもしも大きく値下がりすることがあれば更に買い増しすることも視野に入れて、のんびりとホールドを続けています。

Jul 22, 2024

-

リビングダイニングにAVアンプ、デノンAVC-A1Hを導入したことに関する個人的なメモ書き。

今日の日記はただの個人的なメモ書きです。株式投資には1ミリも関係ありません。ただ、これを記事化しておくと、今後の自らのオーディオライフに非常に有益だと思ったので記録に残しておくものです。私はこの数年で急激に老化しており「思い付いたことはその瞬間に書いておかないと、しばらくすると永久に忘れてしまう。」のです。すいませんねえ。 後、ブログを長く続けていくためには、「どうしても書きたいことがあったら、その情熱は記事として発散する。」こともとても大切と考えています。そうじゃないと持たないですからねえ。 でも、このブログの読者の方は多分99.9%以上が投資家だと思うので、今回の記事は読み飛ばして頂いて構いません。それでは始めますね。 さて自分はお家のリビングダイニングでこれまで ディーアンドエムホールディングス 傘下のデノン社の AVC-A1HD (定価598500円)というAVアンプをずっと使ってきました。これは 2007年に発売されたもので同社の一体型AVアンプでは最上位機種となるマシン でした。 重量28.5キロという堂々たる体躯で、巨体に似合わぬ優しい音色と高い耐久性を誇る素晴らしいマシンです。もう何年も毎日何時間もハードに使い倒してきましたが、悲鳴を上げることも無くこれまで頑張ってくれました。↓ ちなみに私はこれまでの20年間で、ヤマハ、パイオニアなどのAVアンプも使って来たのですが、音質・耐久性・価格などを総合すると、圧倒的にデノンが優れていると個人的には考えています。ま、自分がデノンの音が好みということもあるかもしれませんが。 さてこのAVC-A1HDですが、何しろ17年前の機種なので当然色々と問題を抱えていました。背面の入力端子のいくつかは反応しなくなっていましたし、アマゾンファイアースティックの反応速度が遅い、よくフリーズするなどもありました。特に私が大好きなF1をDAZNで見ているときにトラブルが頻発し、夜中に1人で発狂することもしばしばありました。(汗) なので、本当のことを言うとずっと前から新しいものに買い替えたかったのですが、日本の経済低迷が長く続く中で高価なA1シリーズの最新作は「採算が取れない」と判断されてなかなか発売されず、それで仕方なく使っていたという面もありました。デノンの日本技術者の方はA1シリーズをやりたかったのですが、金勘定にシビアなアメリカ本社がどうしても許してくれない、と言う切ない話もネットで読みました。 また、私のAVアンプのメインの使い方はCDのマルチチャンネル再生であり、A1HDの7.1chのサラウンドシステムには現代の基準で見てもまずまずの力があると言う判断もありました。 と言うのは、私は数年前に違うお部屋でこれまたデノン社の AVC-A110(定価755000円) という当時のデノンの最高機種を導入していたのですが、驚くべきことにCDの再生音質で言うと大きな差を感じなかったのです。しかもそのお部屋には最新鋭の11.1chのスピーカーシステムを入れていたので、がっかり感は半端ないものがありました。要は、A110という比較対象があり、一定の客観性を持って「A1HDは未だイケている。」と見ていたということです。 私は「アンプは重ければ重いほど良い。音質は重量に比例する。」というシンプルな「重さフェチ」なのですが、このAVC-A110は当時の最新鋭機種とはいえ重さがたったの25.4キロしかなく、28.5キロのA1HDを下回っていたのです。そしてこの経験からも、「少なくともA110はA1HDをCD再生においては圧倒的に上回ってはいない。これは待ちだな。」と考えたのでした。 、、、2023年2月、デノン社から16年振りとなるフラッグシップモデルA1シリーズの最新作 となる、AVC-A1H(定価990000円) が発売となりました。15.4ch&重量32.0キロのmonsterマシンです。私はそのニュースを見た瞬間に、「あっ、次はこれだな。」とは思いました。 でも初期型のAVアンプと言うのは出たての輸入車と同じでトラブルが出やすいですし、後もう一つはオーディオ&ビジュアル業界のメディアと言うのはずっと昔から完全に腐っていて、どの製品が出ても「メーカーからの鼻薬を嗅いで、素晴らしい素晴らしい言うばかり」で超いい加減で信用ならないので、実際に身銭を切り、お金を出して買ったユーザーの生のレビューが複数出るまでは待とうと考えていました。 、、、発売から1年が経過し、A1Hの音質が凄そうだというのはもうはっきりと理解していました。すると、つい先日のことですが、「インフレが激しくて持たないので、10月から1210000円に値上げする」というニュースが飛び込んできました。 私はこのお知らせを見て膝から崩れ落ち、その瞬間についにA1Hを買ったのでした。。。 そして昨日ようやくセッティングが完了しました。肝心のCD再生の音質ですが、これはもう聞いた瞬間にぶっ飛ぶレベルでA1-HDとは違います。パワー、解像度、全てが圧倒的に進化しています。A1シリーズの16年分の進化、デノンのA1シリーズに賭けるプライドと電源部を中心とした圧倒的な物量投入の力をダイレクトに感じました。 あ、後、DAZNもサクサクで動くようになりました。これで深夜に一人で絶叫することも無くなりそうです。(笑) 以上、リビングダイニングのAVアンプをデノンの16年ぶりのフラッグシップモデル、AVC-A1Hに入れ替えたお話でした。 これはマジで凄いマシンです。株クラの超富裕層の方々、お家のリビングに1台いかがですか?

Jul 21, 2024

-

優待写真データを緊急バックアップ中。

昨日世界中でウィンドウズがシステム障害を起こしたというニュースがありました。 パソコンにあまり詳しくないので自分に悪影響があるのかないのかは分からないのですが、万一に備えて優待写真のデータのバックアップを緊急ですることにしました。 これまでに撮り貯めた優待写真は20年間&大体300GBで、枚数で言うと210000枚くらいあるので、これを外付けのハードディスク3台とバックアップ用のパソコン1台にこれから順番に保存します。 それでは皆様また明日。

Jul 20, 2024

-

2021~24PF概況434位、シュッピン。

さて今日は2021~24PF概況シリーズです。 434位 3179 シュッピン (東P、3月優待) △ PF434位は、カメラを軸に時計、文房具等専門性高い商品をネット販売するシュッピンです。 ちなみに私はここの GMT という時計屋さんで、大好きなロレックスをよく眺めています。 でも最近はバリュー投資家としての観点から見ると価格があまりにも高騰し過ぎており、もう何年も1本も買えてないです。(汗) 現在の株価は1492円、時価総額346億円、PBR3.82、自己資本比率は51.4%、今期予想PER12.18、配当利回り2.7%(40円)、総合利回り4.7%(40+30=70円、優待券はメルカリ平均価格の額面の60%で換算)で、優待は100株保有で優待券1枚( 商品購入時5000円割引または売却時5%上乗せとして利用可)などです。 今日は私の優待券での買い物の1例を御覧戴きましょう。 モンブランというブランドの万年筆、マイスターシュテュックです。 なかなか良い書き味です。♪ ちなみにインクもお洒落でカッコいい。 さてここは個人的には非常に苦い思い出のある銘柄です。それは、シュッピンの成長力に上場直後から目を付けていたのに、核となる投資理論の不在で大きく買うことが出来なかったからです。 そして「シュッピン事件」の痛切な反省から、私は「勝てる優待グロース株発掘のための魔法の公式」である、 YOU-CAN-SLIM法 を新たに独自開発し、最近は意図的に優待グロース株もPF上位に取り込むようになりました。 これからも少しでも自らの投資手法をブラッシュアップさせながら、日々精進していく所存です。

Jul 19, 2024

-

2021~24PF概況433位、立花エレテック。

さて今日は2021~24PF概況シリーズです。433位 8159 立花エレテック (東P、3月優待) ◎ PF433位の中堅銘柄は、電機、電子商社で、三菱電機のFAシステム、ルネサスエレクトロニクスの半導体デバイスが主の立花エレテックです。 現在の株価は3185円、時価総額797億円、PBR0.82、自己資本比率は51.9%、今期予想PER10.84、配当利回り3.1%(100円)、総合利回り3.8%(100+20=120円)で、優待は「1年以上の継続保有を条件として」100株保有で2000円相当、1000株保有で3000円相当のクオカードなどです。 立花エレテックは指標的にまずまず割安ですし、地味ながら成長力もありますし、過去25年間の業績を見ても一度も赤字もなくて極めて安定していますし、PF中位としてはとても良い銘柄であると評価しています。

Jul 18, 2024

-

2024~25主力株概況9位、買取王国。

さて今日は2024~25主力株概況シリーズです。9位 3181 買取王国 (東S、2月優待) ◎◎◎ PF時価総額9位の準主力株は、ホビー主体の路面店『買取王国』を東海地盤に展開しているリユース店の買取王国です。 どうです。この外観の「迷いのないボロさ」。「日本国民総貧困化」の時流にぴったりと合っていて、清々しくて実にいいですね。(笑) 駐車場もボッコボコです。(汗) 現在の株価は852円、時価総額31億円、PBR1.10、自己資本比率は61.9%、今期予想PER7.99、配当利回り1.2%(10円)、総合利回り2.3%(10+10=20円、優待は下記の2つを合わせて額面の100%で評価)で、優待は100株保有で1000P及び自社買取30%アップ券などです。 買取王国はローカルチェーンなので、ややマイナーなブランドに関して値付けが甘いというか適当な所があり、バリュー投資家としてはそこが非常に魅力的です。例えば下の「レッド・ヴァレンチノ」のカーディガンは税込み3630円だったのですが、これは破格に安かったと思います。 さて買取王国はこの数年で成長力を取り戻しており、指標的に安いことも合わせ、力のある 優待クオリティ株 と言って良いと思います。(上記データはかぶたんプレミアムより引用) そして今期も既に数店を新規出店しています。また上半期の既存店売上高が103.5%、全店売上高が108.1%と好調を維持してもいます。 更に、 7月16日には株式会社ベストバイが運営する総合リユースショップの良品買館の一部(9店舗及び商品センター)などを譲り受けることが発表 されました。以前から買取王国は地盤の東海地方から第2ドミナントエリアとして関西地方への進出を目指しており、これは非常に良い買収であると個人的には思います。 次に買取王国の実店舗の評価ですが、店内に手作り感が溢れていて非常に魅力的です。いやむしろ本当の所を言うと、業界トップで各店舗がフォーマット化されて同質になってしまっている 2681ゲオHD のセカンドストリートよりも圧倒的に磁力のある空間になっています。 商品の見せ方に熱気と拘りが溢れており、店内の独特な埃っぽさとも相まって、「良かった頃のヴィレッジヴァンガード」みたいなワクワク感と粗削りなストリート感に満ちています。 ちなみに「WHY NOT」という高級業態店も数店舗あるのですが、こちらは逆に「セカストをより上質にした感じ」でこれまた素敵なお店です。 なにしろ、お店に入った瞬間にまるでインターコンチネンタル大阪のロビーみたいな「イイ匂い」がしますからね。なにかフレグランスでも焚いているのでしょうか? 常に埃っぽくて深呼吸が出来ない、エラ呼吸を余儀なくされる通常業態の買取王国とはエライ違いです。でも、そういう「徹底的な割り切り感」がこの会社の美点なんですね。 さて2023年2月にここ買取王国の通常フォーマットの記事を一度書いていたのですが、それから1年ちょっとの月日が流れ、軟調な株価推移と共に私は大きく買い増しをしてここを新しくPF上位の準主力で行くという決断をしました。「リユース株バルクプロジェクト」の新参有力大名に据えて集中して戦に挑んでいきます。2024~25主力株概況シリーズ 免責事項2024~25主力株概況シリーズ は私が主力で勝負している銘柄について、本当にその価値はあるのか、私を投資家としての次のステージに連れていけるだけの力があるのか、「リスク・リワード比」が優れた最強で最上の頑健な銘柄なのか、何か見逃している弱点はないか、戦い続けるのに絶対に必要な「銘柄としての鮮度」が落ちていないか、などを多角的に検討する目的で書くものです。記事内容は一般的に入手可能な公開情報(ただしIRへの蛇の様にしつこい独自の取材内容を含む)に基づいて作成していますが、同時に諸々のバイアスのかかったあくまでも個人的な見解であり、特定銘柄の売買の推奨を目的としたものでは全くありません。また市場と個別銘柄の未来がどうなるかは誰にも分からないため記事内容の正確性は保証しません。そのため当シリーズに基づいて投資を行い損失が発生した場合にも当方は一切の責任を負いません。投資はくれぐれも100.0%御自身の判断と責任の元で行って頂きますよう、伏してお願い申しげます。

Jul 17, 2024

-

2021~24PF概況432位、リョーサン菱洋ホールディングス。

さて今日も2021~24PF概況シリーズです。432位 167A リョーサン菱洋ホールディングス(東P、3月優待) ○ PF432位は、独立系半導体商社大手で、24年リョーサンと菱洋エレが統合して誕生したリョーサン菱洋ホールディングスです。 現在の株価は3120円、時価総額1865億円、PBR---、自己資本比率は---%、今期予想PER23.32、配当利回り4.5%(140円)、総合利回り5.1%(140+20=160円)で、優待は100株保有で年1回2000円相当の選べるギフトなどです。 リョーサン菱洋ホールディングスは業績も堅調ですし、十分な総合利回りが出ていますし、PF中位としてはとても良い銘柄と考えています。

Jul 16, 2024

-

2021~24PF概況431位、まんだらけ。

さて今日も通常の2021~24PF概況シリーズです。 431位 2652 まんだらけ (東S、3・9月優待) △ PF431位は、マンガ専門古書店の最大手のまんだらけです。 現在の株価は576円、時価総額208億円、PBR1.84、自己資本比率は56.8%、今期予想PER11.98、配当利回り0.2%(1円)、総合利回り1.0%(1+5=6円、優待券は極めて人気が高くメルカリ平均価格はなんと驚異の額面の95%!。そのためここでは100%換算。)で、優待は100株保有で年1回9月株主に500円相当の自社優待券などです。また現時点では長期株主優遇優待制度もあります。 優待券を使っての実際の商品の購入例を1つだけご覧頂きましょう。カーレースの最高峰、F1のミニチュアカーです。何を隠そう、ワイはF1が大好きなのです。 変化と進化のスピードが速く絶え間ない努力を続けないとあっという間にライバルに置いてけぼりにされるところが、「有効な手法と市場に空いている秘密の抜け穴の位置が常に変わり続ける」株式投資とそっくりで、多分そこが自分は気に入っているのだと思います。ちなみに今は唯一の日本人ドライバーであるつのっちを熱狂的に応援しています。 フォース・インディアのカラーリング、結構好きだったな。ポール・ディ・レスタも実に良いドライバーでした。 すいません、少し話が逸れました。 ま、まんだらけはカルト的な人気を誇っていますし、PFの片隅で少し持っているのには特に大きな問題はないものと考えています。

Jul 15, 2024

-

2021~24PF概況430位、きずなホールディングス。

さて今日は2021~24PF概況シリーズです。430位 7086 きずなホールディングス (東G、非優待) ○ PF430位は、『家族葬のファミーユ』ブランドを中心に直営葬儀会館を展開しているです。 現在の株価は1742円、時価総額120億円、PBR2.17、自己資本比率は18.3%、今期予想PER15.04、配当利回り0%(0円)で、優待はありません。 世界一の高齢化社会である日本では葬儀屋さんと言うのは成長産業です。ここは専門外の非優待株ではあるのですが、「会社の未来が明るそうだな。」と思ってしばらく前に勉強のためにちょっとだけ買ってみました。保有を継続しながら、葬儀業界について学び続けていくつもりです。。。 、、、と、ここまではしばらく前に下書きしていたのですが、7月12日に燦ホールディングスによる2120円でのTOBが発表され、私はあっけなくお別れすることとなりました。とても短い間でしたがお世話になりました。有難う御座いました。

Jul 14, 2024

-

2021~24PF概況429位、エイチワン。

さて今日は2021~24PF概況シリーズです。428位 5989 エイチワン (東P、3月優待) ○ PF428位は、車体骨格部品のヒラタと本郷が合併して誕生し、アンダーボディ骨格品等主体で9割弱がホンダ向けのエイチワンです。 現在の株価は1090円、時価総額309億円、PBR0.55、自己資本比率は30.4%、今期予想PER3.81、配当利回り2.4%(26円)、総合利回り2.7%(26+3.3=29.3円)で、優待は300株保有で1000円相当のクオカードです。一応現時点では3年以上継続保有で2000円相当、5年以上継続保有で3000円相当に増額されます。 エイチワンは業績推移が不安定ですが、ま、PF中位としては許容できる銘柄であると考えています。

Jul 13, 2024

-

2021~24PF概況428位、マースグループホールディングス。

さて今日も通常の2021~24PF概況シリーズです。 428位 6419 マースグループホールディングス(東P、3月優待) ◎ PF428位は、パチンコホール周辺機器大手のマースグループホールディングスです。 現在の株価は3810円、時価総額866億円、PBR0.96、自己資本比率84.9%の有利子負債0で財務は鉄壁、今期予想PER7.94、配当利回り5.1%(195円)、総合利回り5.4%(195+10=205円)で、優待は100株保有で3月株主に1000円相当のクオカード、500株保有で3000円相当、1000株保有で5000円相当の地方特産品です。 マースグループホールディングスは非常に力のある銘柄で、2012年頃にはPF上位に置いて戦ったこともありました。今は一旦引いて「優待株いけす」に戻った状態となっていますが、改めて見ると相変わらず良い銘柄だなと感じています。

Jul 12, 2024

-

2021~24PF概況427位、マルハニチロ。

さて今日は通常の2021~24ポートフォリオ概況シリーズです。 427位 1333 マルハニチロ (東P、非優待) ◎ PF時価総額427位の中堅銘柄は、水産最大手で国内に強固な流通網を持つマルハニチロです。 現在の株価は3181円、時価総額1609億円、PBR0.77、自己資本比率31.0%、今期予想PER8.43、配当利回り3.1%(100円)で、優待はありません。以前は下記の通り素晴らしい自社グループ取扱商品(選択性)が頂けたのですが、残念ながら今は廃止されました。 私はマルハニチロの優待廃止があった時、「優待パワーが高かったので滅茶苦茶残念だな。」とは思いました。ただ同時にマルハニチロは指標的に割安な優良企業であること、他に 1301極洋 や 1302ニッスイ などの水産優待株を持っているのでそのままホールドしていた方が業界に対する理解が深まって投資家として有利だろうと考えたことから、そのまま保有継続するという決断をしました。指標的な割安感がある限り、現時点ではこのままホールドしていく予定です。

Jul 11, 2024

-

2024~25主力株概況8位、愛知電機。

さて今日は、 2024~25主力株概況シリーズ です。8位 6623 愛知電機 (名プレミア、3月優待) ◎◎~◎◎◎ PF時価総額8位の準主力株は、中部電力系の変圧器メーカーの愛知電機です。 現在の株価は4385円、時価総額417億円、PBR0.57、自己資本比率は54.4%、今期予想PER8.58、配当利回り3.7%(160円)、総合利回り4.3%(160+30=190円)で、優待は100株以上&1年以上の継続保有を条件として3000円相当の選べるギフトです。 私は毎回いろいろな品物を選んでいますが、今日は過去の代表例として、伊藤ハム 伝承献呈 を見ておきましょう。 どれもとっても美味しかったです。実際の使用例もいくつか見ておきましょう。 、、、さてここからちょっとだけ真面目な話をしますと、愛知電機は電力機器事業と回転機事業の2本柱体制の会社です。(上記データは2023年3月期決算説明資料より引用) そしてその両輪共に数年単位で見ると業績好調が続いており、総合的に考えてPF最上位の一角で戦えるだけの力があると考えています。(上記データは2024年3月期決算説明資料より引用) また今期の愛知電機は増収減益の予想ですが、ここは例年非常に保守的な業績予想を立てた上で最終的にはそれをほとんどアナウンスすることも無くひっそりと上回って着地することが多いので、「愛知電機文学」を踏まえると「今期予想は実は悪くない」 という解釈が出来ると思います。とってもシャイな会社ですからね。(笑) 実際かぶたんプレミアムで過去の業績予想の修正履歴を見ると、愛知電機の奥ゆかしさは明白と思います。特に2024年3月期は 「保守的な期初予想を一旦更に下方修正したうえで、最終的には期初予想を大きく上回って着地する」 というウルトラCの離れ業を披露してくれました。痺れますね。↓(上記データはかぶたんプレミアムより引用) それにしても愛知電機が所属している名証プレミア(旧1部)は割安株揃いです。今日は改めて復習として名証プレミア単独上場銘柄を見ておきましょう。 6623愛知電機(PBR0.57×PER8.58=4.89) 7485岡谷鋼機(PBR0.44×PER6.99=3.08) 9402中部日本放送(PBR0.27×PER16.80=4.54) 以上の3銘柄です。そしてどこも、 「名証プレミア上場逆プレミアム」が効き過ぎており、指標的に驚異的に割安 です。 何しろ全銘柄 グレアムのミックス係数は超激安水準の5倍以下 という状況ですからね。こんなの見たら天国の グレアム先生 も驚いて再び地上に舞い降りて来るんじゃないか?という様な、我々 ディープバリュー投資家 もびっくりの水準です。 でも、単独上場している全銘柄がこのように生き地獄のような低評価に喘いでいるのに、「名証プレミア」というネーミングはどうなんですかね。プレミアのプの字すらどこにもありませんし、100%悪い冗談にしか聞こえないです。 ま、いずれにせよ、現時点での愛知電機には「異次元の高い総合戦闘力」があると考えています。「名証プレミア脱出」もそう遠い日ではないでしょうし、今後の業績推移をしっかりと見ながらホールドしていく予定です。2024~25主力株概況シリーズ 免責事項2024~25主力株概況シリーズ は私が主力で勝負している銘柄について、本当にその価値はあるのか、私を投資家としての次のステージに連れていけるだけの力があるのか、「リスク・リワード比」が優れた最強で最上の頑健な銘柄なのか、何か見逃している弱点はないか、戦い続けるのに絶対に必要な「銘柄としての鮮度」が落ちていないか、などを多角的に検討する目的で書くものです。記事内容は一般的に入手可能な公開情報(ただしIRへの蛇の様にしつこい独自の取材内容を含む)に基づいて作成していますが、同時に諸々のバイアスのかかったあくまでも個人的な見解であり、特定銘柄の売買の推奨を目的としたものでは全くありません。また市場と個別銘柄の未来がどうなるかは誰にも分からないため記事内容の正確性は保証しません。そのため当シリーズに基づいて投資を行い損失が発生した場合にも当方は一切の責任を負いません。投資はくれぐれも100.0%御自身の判断と責任の元で行って頂きますよう、伏してお願い申しげます。

Jul 10, 2024

-

2021~24PF概況426位、長瀬産業。

さて今日は通常の2021~24PF概況シリーズです。 426位 8012 長瀬産業 (東P、3月優待) ○ PF426位は、化学品専門商社首位の長瀬産業です。倒産した岡山の元名門企業の林原(インターフェロンやトレハロースの大量生産に成功したことで世界的に有名)を買収したのが数年前に話題になりましたね。 現在の株価は3233円、時価総額3715億円、PBR0.93、自己資本比率は49.7%、今期予想PER13.02、配当利回り2.6%(85円)、総合利回り3.1%(85+15=100円)で、優待は100株保有で1500円相当の株主優待カタログなどです。 それでは次に私の過去の選択品をいくつか見ておきましょう。 八天堂のアイスクリームセットです。 八天堂はパンが有名ですが、アイスクリームも美味しかったです。 お次はナガセプレミアムバスです。 私は仕事で出張したときによくホテルで使います。長旅の疲れが取れます。 さて長瀬産業は非常に実力のある銘柄です。優待内容も素晴らしいですし、ポートフォリオ中位としてはちょっと申し訳ないくらいですね。

Jul 9, 2024

-

当ブログで使用する画像についてのお知らせ。

私は優待族としての関係上、当ブログに大量の優待写真をアップしながら楽しく日記を書いています。と言うか、正確にはそれが自分の持ち味であり強みでもあると考えています。 ところがしばらく前から、ブログの下書き記事を書きながら写真をアップロードしようとすると、まだ数枚しか登録していないのに「1日の上限に達しました。」みたいな表示が多発するようになりました。以前から確かに1日の上限はあったのですが、それは20枚とか30枚一気に上げた時で、今の様にほんの数枚ということはありませんでした。 「おかしいな?」と思って色々調べていると、以下の様な表記を見つけました。 これを見ると、1日合計で30MBと言う縛りがあるようなのですが、自分はこのブログ用の優待写真をリコーのGRというコンデジで撮っていて、リコーの画像データは何故かキヤノンとかよりもサイズがかなり大きいので、写真1枚当たり3~5MBのサイズがあります。そうすると単純な計算で6、7枚で限界が来るということになります。以前は1日の縛りがこんなに厳しくなかったように思うのですが、調べようが無くて本当のところは分かりません。 ただいずれにせよ、「写真が命」の当ブログとしては死活問題です。そこで当面以下の様な緊急処置を行いますのでご了承ください。1. 主力株・ポートフォリオ概況シリーズで以前に書いたことがある銘柄の場合、出来る限り写真をそのまま流用する。場合によっては数年前の事業報告書であっても可とする。2. 新規に登録する写真を限りなく絞る。3. GRで撮っている写真の画素数を一番下のXSにして、写真1枚当たりのデータがより小さくなるように変更する。

Jul 8, 2024

-

2024~25主力株概況7位、JMホールディングス。

さて今日は当ブログの看板メニュー&ダントツ一番人気の2024~25主力株概況シリーズです。7位 3539 JMホールディングス(東P、7月優待) ◎◎~◎◎◎ PF時価総額7位の準主力株は、茨城県中心に関東近郊でスーパーを展開し、業務用スーパー『肉のハナマサ』や焼き肉店など手がけるJMホールディングスです。前シーズンは19位でしたが、株価上昇と買い増しによって大きく順位を上げて早くもここで出てきました。 JMホールディングスは業績絶好調が続いていますが、お店に行けばその理由ははっきりと分かります。値段が非常に安くて戦闘力が高い店だからです。激しいインフレと円安で「国民総貧困化」が進む今の日本で、とても必要とされている、求められている会社ということですね。♪ 現在の株価は2877円、時価総額768億円、PBR1.86、自己資本比率は61.3%、今期予想PER14.48、配当利回り1.4%(40円)、総合利回り2.3%(40+25=65円、優待品は超パワフルなので当然額面の100%で換算)で、優待は「1年以上の継続保有を条件として」100株保有で(1)2500円相当の精肉関連商品または(2)南魚沼産コシヒカリ2キロまたは(3)2500円相当の自社グループ商品券などです。 前回までは精肉関連商品の一択で後述する通りそのボリュームが凶悪過ぎることから、「お肉そんなに要らないから、ジャパンミートの株は買えないや。」と仰る投資家の方が一定数いたのですが、今回の優待改善で「誰でも躊躇せずに貪り買える優待株」に進化したと思います。但し、優待のお得度で言うと依然として現物のお肉が圧倒的だとは感じています。 さてここの優待に関しては、「あまりにも凶暴な物量攻撃で完全に家庭用冷凍庫のキャパシティを超えている・社会人としての常識が著しく欠けている・こんなのが突然家に届いたら大迷惑だ」と、毎回大きな話題となります。昭和的なパワーに満ち溢れていて、個人的には優待株ワールドで最高評価を与えられると思います。 ちなみにここは最初に100株買ってその後1000株まで買い増ししたのですが、会社の沿革や社長さんのインタビューなどを調べている内に、「成長意欲が旺盛と言うか、いい意味で北関東のヤンキー魂に根差した獣性を感じる。ここは伸びそうだな。」と感じて、結局は優待MAXとなる10000株+α+αまで買って準主力化したのでした。 過去の業績推移を見ても、この10年間でしっかりと成長しているのが分かりますね。↓(上記データはかぶたんプレミアムより引用) それでは早速10000株優待品を見てみましょう。 大きな発泡スチロールの中に風呂敷包みされています。 噂には聞いていましたが、これはなかなか。 出して並べてみます。 想定を超える凄い分量で、一体どうしたらよいものかと軽い眩暈がします。 カッチカチで、完全に凶器になりそう。。。 これ大きさがワイの枕くらいある。一体どうやってバラしたらいいんだろう。。。 サーロインステーキは凄いボリューム。! ふー、これは聞きしに勝るガチの凶暴さでした。それでは実際の使用例をいくつか見て頂きましょう。 JM優待のサーロインステーキ。 食べると力が漲ってくる感じ。うまい。! JM優待のロールキャベツ風ポトフ。 ソーセージがパリパリでうまい。 JM優待ベーコンの乗せパン。 これは誰もが一気に貪り食うやつ。 さてJMホールディングスは指標的な割安感はありませんが、お店に行けば誰もが実感できる確かな成長力がありますし、優待パワーも日本株市場最凶クラスの激烈さですし、トータルで見て非常に良い銘柄と思います。「優待クオリティ株」 としてポートフォリオTOP10入賞を果たしてきたということです。 ちなみに今シーズンの私は以前より「バリューよりもクオリティ寄り」のいわゆる QARP(quality at a reasonable price)戦略 を多用してポートフォリオを組み上げています。 ま、いずれにせよ、これからも到着前に冷凍庫を空っぽにして、毎年優待品を待ち構えていこうと思っています。(笑)2024~25主力株概況シリーズ 免責事項2024~25主力株概況シリーズ は私が主力で勝負している銘柄について、本当にその価値はあるのか、私を投資家としての次のステージに連れていけるだけの力があるのか、「リスク・リワード比」が優れた最強で最上の頑健な銘柄なのか、何か見逃している弱点はないか、戦い続けるのに絶対に必要な「銘柄としての鮮度」が落ちていないか、などを多角的に検討する目的で書くものです。記事内容は一般的に入手可能な公開情報(ただしIRへの蛇の様にしつこい独自の取材内容を含む)に基づいて作成していますが、同時に諸々のバイアスのかかったあくまでも個人的な見解であり、特定銘柄の売買の推奨を目的としたものでは全くありません。また市場と個別銘柄の未来がどうなるかは誰にも分からないため記事内容の正確性は保証しません。そのため当シリーズに基づいて投資を行い損失が発生した場合にも当方は一切の責任を負いません。投資はくれぐれも100.0%御自身の判断と責任の元で行って頂きますよう、伏してお願い申しげます。

Jul 7, 2024

-

2021~24PF概況425位、みずほフィナンシャルグループ。

さて今日は2021~24PF概況シリーズです。425位 8411 みずほフィナンシャルグループ (東P、非優待) ○ PF425位は、3メガバンクの一角で、旧富士、第一勧業、日本興業の3行が前身のみずほフィナンシャルグループです。 現在の株価は3510円、時価総額89128億円、PBR0.87、自己資本比率は3.7%、今期予想PER11.86、配当利回り3.3%(115円)で、優待はありません。 ここは超大型&非優待株という事で、私の得意分野である コア・コンピタンス領域 からは大きく外れる銘柄です。ただ「優待地銀株バルクプロジェクト」を遂行していくうえで、メガバンクを保有していることは「地銀株の上限PBR」を推定するのに凄く役立つので、特別にプロジェクトにオブザーバー参加してもらっています。これからもプロジェクト終了の日までのんびりとホールド継続の予定です。

Jul 6, 2024

-

2021~24PF概況424位、ダスキン。

さて今日は通常の2021~24PF概況シリーズをお送りします。 424位 4665 ダスキン (東P、3・9月優待) ○ PF424位は、清掃用具レンタルが主力ですが、全国に約1000店舗を展開しているミスタードーナツの方で知名度抜群のダスキンです。 現在の株価は3698円、時価総額1849億円、PBR1.15、自己資本比率は76.3%と良好、今期予想PER17.73、配当利回り3.4%(126円)、総合利回り3.9%(126+18=144円、優待券はヤフオク平均落札価格の額面の90%で換算)で、優待は100株保有で年2回1000円分の株主優待券です。尚3年以上保有の場合は1500円分となります。 ダスキンは指標的な割安感はほとんどありませんが、優待族的にはどうしても手に入れたい「優待シード株」の一つです。お店で優待券を使うのが非常に楽しくて満足感が高いんですね。 ちなみに、私はドーナツならエンゼルフレンチが一番好きです。 後、小腹が空いたときに軽食を取るのにもミスドは適していると思います。 これからも優待を楽しみに末永くホールドして応援していく予定です。

Jul 5, 2024

-

2021~24PF概況423位、インテージホールディングス。

さて今日は通常の2021~24PF概況シリーズです。 423位 4326 インテージホールディングス (東P、12月優待) △ PF時価総額423位の中堅銘柄は、市場調査で国内首位で、2023年にドコモ傘下となったインテージです。 現在の株価は1582円、時価総額640億円、PBR1.98、自己資本比率は67.1%、今期予想PER22.34、配当利回り2.7%(43円)、総合利回り3.0%(43+5=48円)で、優待は100株保有で500円相当のクオカード、200株保有で1000円相当のクオカードなどです。 インテージは長期的に見ると着実に成長していますし、PF中位としては十分過ぎるくらいに良い銘柄と思っています。

Jul 4, 2024

-

2024~25主力株概況6位、デイトナ。

さて今日は当ブログダントツ1番人気の 2024~25主力株概況シリーズ です。 6位 7228 デイトナ (東S、12月優待) ◎◎~◎◎◎ PF時価総額6位の主力株は、独立系で2輪車部品・用品の企画、卸売りを手掛け小売店も展開しているデイトナです。買い増しによってデイトナ史上最高順位で登場してきました。 下記は社長さんのバイク好きがダイレクトに伝わってくるいい写真ですね。 デイトナは会社ホームページを見ても、またIRに電話をしても、「社員同士のコミュニケーションが濃密で、かつみんなが自社のことが大好きで、極めて情熱的に働いている。」ということがダイレクトに伝わってきます。 私は調べれば調べるほどに「ここは応援したい会社だな。」という感覚がどんどんと増してきました。そして過去の自分の経験上では、そういった感覚を覚える会社では結果として勝てる確率が高いです。 ちなみにデイトナがどんな会社か?ということについては以下のビデオが分かりやすいので、良かったら是非ご覧下さい。↓https://www.youtube.com/watch?v=VWrCVrvGxNc&feature=youtu.be 現在の株価は3500円、PBR1.10、自己資本比率は72.1%、今期予想PER6.87、配当利回り3.7%(129円)、総合利回り4.1%(129+15=144円、1P=0.5円で換算。また利回りは最良となる1000株保有時で計算)で、優待は100株で500P、1000株で30000Pなどの株主優待ポイントです。100株から1000株まで、保有株数が増えるほどに利回りがどんどんと上がっていくという珍しいパターンです。IRによるとこれは「100株株主は傾向的にすぐ売ってしまう。長期保有者を増やしたいのでこういう形にした。」ということでした。 私は当然1000株以上を保有しているのでMAXポイントを頂いています。今日は過去の選択例を1つだけ見ておきましょう。水切りラックです。 非常に使いやすいラックで重宝していたのですが、ある朝何かただならぬ異常な気配を感じます。まるで家の中に鬼滅の刃の上弦の鬼である半天狗がいるような気がします。キョロキョロと周りを見渡すと、、、、 デイトナの「水切りラック」の下に、、、、、 なんとコウモリ🦇が侵入しています。! おえーっ。窓も開けてなかったのに、お前どこから入ったんや。。。 心を落ち着かせて状況を観察します。試しに水切りラックを動かしてもコウモリは微動だにしないので、どうやら彼はグーグー寝ています。今がチャンスだ。! 重かったけど、水切りラックごと持ち上げて全力で家の外に運び出します。筋トレしていて本当に良かった。 ようやく目覚めたコウモリは全力ダッシュで走って逃げていきました。 さよならーーー。 もうお家に入ってこないでね。 どうか、お元気で。 あー、朝からびっくりした。 さてそれでは気を取り直して、次に私がデイトナをポートフォリオ上位で保有している理由を箇条書きで説明しましょう。1. 道交法の2018年の改正で規制が緩和 され、自動車免許保有者であれば「AT付きの小型バイク免許(125㏄まで)」が最短2日(それまでは最短で3日)で取れるようになり、これによって 125㏄以上のバイク市場が活性化 したこと。 また この数年「リターンライダー(若い頃バイクに乗り、その後仕事や結婚などの理由で乗らなくなった人が、40~50代となり、再び手にした自由な時間にもう一度バイクに乗り始めた人のこと)」が増えた こともあり、 業界に追い風が吹いている こと。 ちなみに、自分の観察でも高速道路を走っていて「ライダー集団」(個人的にはデイトナ軍団と呼んでいる)に遭遇することが以前に較べて明らかに増えていると思います。 デイトナの業績躍進は、「実に腑に落ちる」 んですね。♪2. そして デイトナはそのチャンスをしっかりと生かし、積極的なM&Aも使いながら売り上げをしっかりと伸ばしている ことを高く評価したこと。 また同時に IRが「当社はまだまだこれから伸びる余地がある。最近はweb販売が伸長しているのだが、それがけん引する形で実店舗も伸びている。」と自信に満ちた態度だった こと。3. 一定の成長力がありながら、同時に指標的にも割安 であることを評価したこと。(上記データはかぶたんプレミアムより引用)4. 最近はアジア拠点卸売事業がドル箱に成長しつつある こと。今年の1Qを見ると、やや不調が続く国内拠点卸売事業よりも既にセグメント利益が大きくなっている。 具体的に言うと、インドネシア子会社の絶好調が続いていることに加え、今年2024年2月にはフィリピンにも進出しており、数年単位で見ると更に大きな飛躍が期待できること。(上記データはデイトナ2024年12月期第一四半期決算短信より引用) 以上、ニッチ市場で着実な成長を遂げ、また同時に指標的な割安さも兼ね備えた、 成長バリュー、収益バリュー、優待バリューの「3本の矢」が揃った、ハイクオリティ特別選抜銘柄 デイトナの紹介でした。♪2024~25主力株概況シリーズ 免責事項2024~25主力株概況シリーズ は私が主力で勝負している銘柄について、本当にその価値はあるのか、私を投資家としての次の、1つ上の無重力のステージに連れていけるだけの力があるのか、「リスク・リワード比」が優れた最強で最上かつ頑健な銘柄なのか、何か見逃している弱点はないか、戦い続けるのに必要な「銘柄としての鮮度」が落ちていないか、死んだ目の魚になっていないか、などを多角的に検討する目的で書くものです。記事内容は一般的に入手可能な公開情報(ただしIRへの蛇の様にしつこくて執念深い独自の取材内容を含む)に基づいて作成していますが、同時に諸々のバイアスのかかったあくまでも個人的な見解であり、特定銘柄の売買の推奨を目的としたものではありません。また市場と個別銘柄の未来がどうなるかは誰にも決して分からないため記事内容の正確性は保証しません。私には未来を予見する力は一切ありません。魔法の水晶玉は残念ながら持ち合わせておりません。そのため当シリーズに基づいて投資を行い、損失が発生した場合にも当方は一切の責任を負いません。投資はくれぐれも100.000%御自身の判断と責任の元で行って頂きます様、伏してお願い申し上げます。

Jul 3, 2024

-

2021~24PF概況422位、ティーガイア。

さて今日は2021~24PF概況シリーズです。422位 3738 ティーガイア (東P、3・9月優待) △ PF422位は、携帯販売代理店最大手のティーガイアです。 現在の株価は3135円、時価総額1758億円、PBR2.26、自己資本比率は31.2%、今期予想PER21.89、配当利回り2.4%(75円)、総合利回り3.0%(75+20=95円)で、優待は6か月以上の継続保有を条件として100株保有で年2回1000円相当のクオカード等です。 ティーガイアはこのところ不気味な謎上げで株価が急騰しています。何かがあるのか、何もないのか、皆が疑心暗鬼になっていますが、私もまったく理由が分からず困惑しています。(汗)

Jul 2, 2024

-

2024年7月の抱負。

いやあ、今年も早くも7月になりました。後半戦のスタートですね。 今月のプロフィール画像は「夏野菜みきまる」です。 さてマーケットでは昔から ナスダックの最悪の4か月は7月に始まる。また、店頭指数は1971年以降、特別に良かった数年を除いて、7月はひどい下げに見舞われ、平均でわずか0.02%の上昇しかしなかった。(出典 アノマリー投資 、ジェフリー・A・ハーシュ著、パンローリング、2013年 P189) とされています。 「セルインメイ」ちゃんが住む魔の5月、「体調を崩しやすい長雨の季節」である6月に続いて、まだまだ無理は禁物の1か月という事ですね。(汗) それでは皆様、今月もよろしくお願い致します。

Jul 1, 2024

-

6. メンタルなお金のほうが大事。

さて今日は株式投資本オールタイムベスト142位 わが子と考えるオンリーワン投資法(ジョン・モールディン著、パンローリング、2006年) の第6弾です。知名度は低いですが、マジでこの本は最高なんですよね。 今日も、第2章 それほど簡単ではないトレーディングツール から。 含み損のポジションにしがみつくな 実は投資資金には現実のお金とメンタルなお金という2つの顔がある。そのどちらが大切かといえば、それは圧倒的にメンタルなお金のほうである! 含み損のポジションにしがみつけば現実の資金は減っていくが、それ以上にマイナスなのは投資心理を委縮させることである。その結果、トレードするのが次第に怖くなり、せっかくの利益のチャンスも逃してしまう。 含み損は投資家の心を蝕む魔物だという事ですね。 名著 デイトレード では、 「損失は癌細胞と同じ」 という印象的なフレーズで含み損が精神に与える危険性を警告していましたが、このガードマンの「メンタルなお金のほうが大切」と言う表現も分かりやすくて実にいいですね。(続く)

Jun 30, 2024

-

2024~25主力株概況5位、ルックホールディングス。

さて今日は2024~25主力株概況シリーズです。5位 8029 ルックホールディングス (東S、12月優待) ◎◎~◎◎◎ PF時価総額5位の主力は、婦人衣料・生活雑貨の輸入販売業で、北欧フィンランドのファッションブランドであるマリメッコや、イタリアフィレンチェの革製品ブランドであるイルビゾンテが看板のルックホールディングスです。今回赤丸急上昇でルック史上初のポートフォリオ最上位進出を果たしてきました。 現在の株価は2774円、時価総額216億円、PBR0.60、自己資本比率は60.4%、今期予想PER8.22、配当利回り3.6%(100円)、総合利回り4.8%(100+32=132円、優待券はメルカリ平均価格となる額面の80%で換算)で、優待は100株保有で4000円相当・400株保有で8000円相当の商品券です。2023年11月10日にルックHDの優待制度は下記のように大きく改善されました。 さて私がルックホールディングスを主力化した理由は以下の3つです。1. 保有しているブランドに総合戦闘力が強くてかつ価格帯が高いハイブランドが多く、「稼ぎやすそう、儲かりそう。」だなと直感的に感じたこと。 具体的にはイタリアのフィレンツェで創業した皮革製品ブランドのイルビゾンテ、北欧フィンランド発で独創的なプリントと色づかいで知られているマリメッコ、フランスのファッションブランドA.P.C. (Atelier de Production et de Création)あたりですが、自分の10か所以上の店舗観察でも、どこもがっつりとお客さんを掴んでいて凄く良いと思います。 ちなみにルックのドル箱(最大規模の収益事業)はイルビゾンテなのですが、 2019年7月にビゾンテイタリアHDの全株式を約109億円で取得し完全子会社化 しています。ここは素晴らしいブランドなのでこれはとても良い経営判断だったと思います。 また革の匂いが立ち込めた店内の硬質でコンセプトが行き届いた雰囲気・イタリアフィレンチェ仕込みの商品の高いクオリティ・行き交うお客さんの物欲に妖しく輝く瞳を見れば、イルビゾンテはここから更に躍進できるだろうと個人的には確信しています。2. ホームページの片隅でひっそりと公表している月次推移が堅調であること。今年度もこれまでのところ既存店がおよそ100%越えの水準となっている。前述の通りルックが展開しているブランドはどこも値段がめちゃんこ高いので、月次さえ安定していればちゃんと利益を出せると考えられること。 (上記データは会社HPより引用) 3. 優待改善によって優待パワーが爆発的に上がったこと。具体的には優待券以外に「株主優待商品券の金額に合わせたお得なお楽しみ詰め合わせパック」が選べるようになったのですが、これが4000円分の優待券で10000円相当・8000円分の優待券で20000円相当と、「異次元に交換レートが良い」のを高く評価したこと。 そして私の20年以上に及ぶ優待族としての経験から、「これは優待知名度が上がる数年後にはかなり人気化するだろうな。」と考えたこと。(上記データはルックHPより引用) それでは早速具体的に見ていきましょう。 この8000円の優待券をマリメッコとイルビゾンテのお楽しみ詰合せパックに変えました。順番に見ていきましょう。 マリメッコお楽しみ詰合せパック イルビゾンテお楽しみ詰合せパック イルビゾンテの革の匂いが昔から好きなんだよ。ここのブランド力はガチの本物。 実際に定価だといくらなのかをざっくりと計算してみました。税抜きでマリメッコが21400円で、イルビゾンテが21700円。両方共に日本最強クラスのブランドでこれはお得過ぎる。嬉しい。。。。 ま、以上を分かりやすくまとめると、ルックHDは指標的に安いですし、総合利回りもしっかりと出ていますし、優待パワーがめちゃんこ強くなりましたし、イルビゾンテ&マリメッコを筆頭に保有しているブランドの戦闘力が高いですし、つまりは優待族的に見て凄く良い銘柄ということです。 「株価上昇の起爆剤となるきっかけ=カタリストが多い」と言っていいと思いますし、総合的に考えてポートフォリオ最上位の一角で余裕で戦える総合戦闘力があるんじゃないかな?と個人的には感じていて、それを実行に移したということですね。2024~25主力株概況シリーズ 免責事項2024~25主力株概況シリーズ は私が主力で勝負している銘柄について、本当にその価値はあるのか、私を投資家としての次のステージに連れていけるだけの力があるのか、「リスク・リワード比」が優れた最強で最上の銘柄なのか、何か見逃している弱点はないか、戦い続けるのに必要な「銘柄としての鮮度」が落ちていないか、などを多角的に検討する目的で書くものです。記事内容は一般的に入手可能な公開情報(ただしIRへの蛇の様にしつこくて執念深い独自の取材内容を含む)に基づいて作成していますが、同時に諸々のバイアスのかかったあくまでも個人的な見解であり、特定銘柄の売買の推奨を目的としたものでは全くありません。また市場と個別銘柄の未来がどうなるかは誰にも分からないため記事内容の正確性は保証しません。私には未来を予見する力は一切ありません。そのため当シリーズに基づいて投資を行い損失が発生した場合にも当方は一切の責任を負いません。投資はくれぐれも100.0%御自身の判断と責任の元で行って頂きます様、伏してお願い申し上げます。

Jun 29, 2024

-

2024年6月のまとめ。

いやあ今年2024年ですが早くも6か月が経過しました。と言う事は半分が終わりました。月日が流れるのは本当に早いですね。 それでは次に当ファンドのポートフォリオマネジャーより今月のまとめを発表させていただきます。 皆様こんばんは。当ファンドポートフォリオマネジャーのProf.みきまるです。早速当ファンドの今月の成績ですが、悲惨極まりない状況だった先月からはかなり回復しました。ただ依然としてそのパフォーマンスは褒められるようなものではなく、ギリギリの鉄骨渡りが続いております。 ただここまでの数か月でポートフォリオ上位銘柄に数年ぶりの大ナタを振るい、ほんとに強い子・ポテンシャルのある子以外を文字通り「削ぎ落した」ことにより、見晴らしの良いすっきりとした構成となっています。 現在上位で生き残っている残っている子は、バリューとクオリティの両方のファクターがバランスよく組み合わさっている銘柄ばかりであり、今年残り半年の投資パフォーマンスに貢献してくれることを期待しております。 それでは皆様、来月もよろしくお願い申し上げます。

Jun 28, 2024

-

2021~24PF概況421位、ハンファ・オーシャン。

さて今日は2021~24PF概況シリーズです。421位 042660 ハンファ・オーシャン(KOSPI、非優待) ◎◎ PF421位は、韓国を拠点に造船・海洋産業を中心に事業を展開するハンファ・オーシャン(Hanwha Ocean Co Ltd)です。(上記データは会社HPより引用) 現在の株価は29750KRW、時価総額9兆1142億KRW、PBR2.25、自己資本比率は19.3%、今期予想PER35.50、配当利回り0%(0KRW)です。 さて私は現在 009540韓国造船海洋 を超主力に据えて戦っているわけですが、韓国造船業界について少しでも理解を深めるために、ここハンファオーシャンも少しだけ買ってみました。 韓国造船海洋よりも業績の回復が遅れていますが、逆に言うと改善した場合の伸びしろが大きいのではないか?という期待を持っています。(上記データはSBI証券より引用) また「地の底を這う様な10年チャート」も個人的には好みです。(上記データはSBI証券より引用) ま、何事も勉強ですからね。

Jun 27, 2024

全6138件 (6138件中 101-150件目)