PR

X

Calendar

November , 2025

October , 2025

September , 2025

October , 2025

September , 2025

August , 2025

July , 2025

July , 2025

4. バリュー投資が…

New!

みきまるファンドさん

ガス代節約実験 New! slowlysheepさん

マークラインズ(3901… New!

征野三朗さん

New!

征野三朗さん

週間パフォーマンス… らすかる0555さん

この実体経済のどこ… MEANINGさん

ガス代節約実験 New! slowlysheepさん

マークラインズ(3901…

New!

征野三朗さん

New!

征野三朗さん週間パフォーマンス… らすかる0555さん

この実体経済のどこ… MEANINGさん

カテゴリ: 個別銘柄

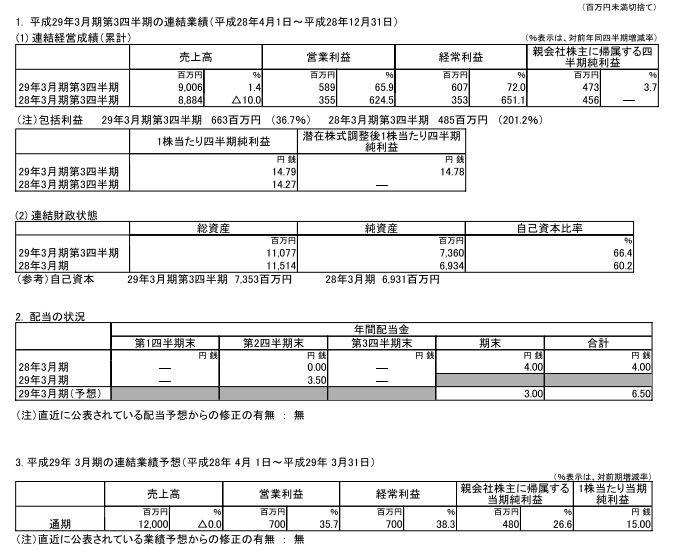

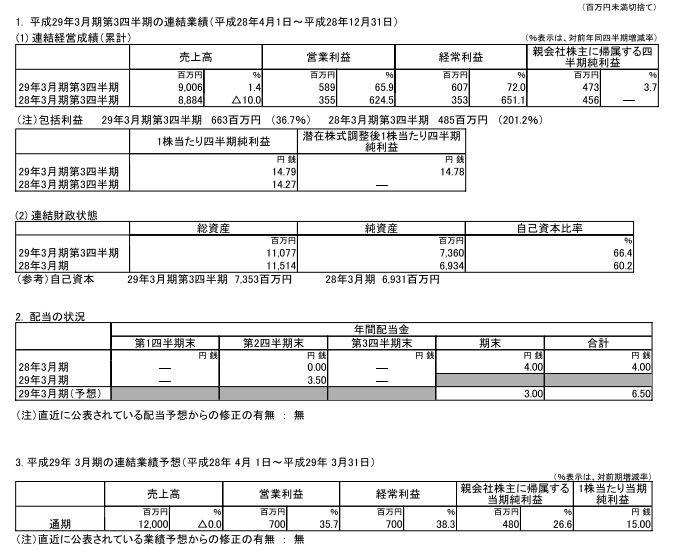

2/3(金)に3Qを発表。

昨年の超主力からちょこちょこ売却、1月に入って材料で吹いた時に大半は売却。

本日(2/6)少し買い戻し。

分析記事: その1 、 その2

FY16/1Q決算分析の記事

FY16/2Q決算分析の記事

会社IRページ

<FY16/3Q決算>

2Q時点では営業・経常利益が前年同期比倍増だったので、それと比べると減速といえなくもないけど実際に四半期ごとの業績を見るとそうでもない。

一方、売上高が前年同期プラスになるのはかなり久しぶりのことで、個人的には密かなサプライズ。

前期比でも前年同期比どちらも売上高が素晴らしい。

販管費は売上の伸びの割にはまずまず抑えられている。

原価率は少し上昇。

利益率は、販管費率の抑制が原価率の上昇を抑え、より良い水準に。

売上高については、短信を見ると「繁閑状況に応じた弾力的な価格戦略による受注案件の創出が売り上げ増加に寄与」とあり、想像するに、、、

この会社はここ数年内製化を進めるとともに、採算管理を徹底し、案件の取捨選択を行うことで、利益を優先し受注の抑制を行ってきたけど、今期2Qは自社工場のレイアウト見直しや設備投資も行っており、少し生産余力が生まれ、それを活かすために、少し値下げをしつつも新たな受注獲得をしに行った。

てな感じのことがあったのではないかと予想。

理由や経緯はともあれ、売上増は良い傾向なので、利益率を維持しつつ売上の伸びが続くかどうかが今後のチェックポイント。

傾向が継続するならもう一段上の業績も期待できる。

<セグメント別・Q毎の業績推移>

駐車場が2Q比やや落ち込んだが、2Qが良すぎただけで問題ない水準。

印刷はとても素晴らしい。

売上/利益ともに前年同期比/前Q比で大幅な増収増益。

4Qは多少落ちるとは思うけど、2Qと3Qの中間程度の数字は確保するのではないかと予想。

<BS>

BSは特に問題はなし。

<まとめ>

・会社計画に変更はないけど、利益項目は10~20%の間くらい上方での着地になると予想。売上は計画未達だと思っていたけど、達成の可能性もでてきた。

・会社計画EPS15円/配当6.5円に対し、個人的にはEPS17円/配当7~8円を予想。だとすると、PER11倍、配当利回り3~4%の間をとって3.5%。

※株価は2/3終値の188円で計算。

・あとは今期上方をした上で5月に出す来期計画がどう出るかは、中計通りの数字を出すか(EPS17.5円)、計画を上回る数字を出してくるかは分からない。基本的には保守的な数字を出す傾向があるけど、株価に対するインパクトを意識したIRを行う傾向もあり、どちらでも不思議ではない。

・仮に今期が大きく計画超過して、来期計画が中計通りだと見た目は若干悪くなる可能性がある。それで売られたらそれはそれで買い場かもしれないけど。

・株価上昇により、割安感はだいぶ薄れてきたけど、業績が想像以上に良いことと、大株主のカタリストの面から今でも相対的な魅力的な気はしたので、本日少し買い戻し。

昨年の超主力からちょこちょこ売却、1月に入って材料で吹いた時に大半は売却。

本日(2/6)少し買い戻し。

分析記事: その1 、 その2

FY16/1Q決算分析の記事

FY16/2Q決算分析の記事

会社IRページ

<FY16/3Q決算>

2Q時点では営業・経常利益が前年同期比倍増だったので、それと比べると減速といえなくもないけど実際に四半期ごとの業績を見るとそうでもない。

一方、売上高が前年同期プラスになるのはかなり久しぶりのことで、個人的には密かなサプライズ。

前期比でも前年同期比どちらも売上高が素晴らしい。

販管費は売上の伸びの割にはまずまず抑えられている。

原価率は少し上昇。

利益率は、販管費率の抑制が原価率の上昇を抑え、より良い水準に。

売上高については、短信を見ると「繁閑状況に応じた弾力的な価格戦略による受注案件の創出が売り上げ増加に寄与」とあり、想像するに、、、

この会社はここ数年内製化を進めるとともに、採算管理を徹底し、案件の取捨選択を行うことで、利益を優先し受注の抑制を行ってきたけど、今期2Qは自社工場のレイアウト見直しや設備投資も行っており、少し生産余力が生まれ、それを活かすために、少し値下げをしつつも新たな受注獲得をしに行った。

てな感じのことがあったのではないかと予想。

理由や経緯はともあれ、売上増は良い傾向なので、利益率を維持しつつ売上の伸びが続くかどうかが今後のチェックポイント。

傾向が継続するならもう一段上の業績も期待できる。

<セグメント別・Q毎の業績推移>

駐車場が2Q比やや落ち込んだが、2Qが良すぎただけで問題ない水準。

印刷はとても素晴らしい。

売上/利益ともに前年同期比/前Q比で大幅な増収増益。

4Qは多少落ちるとは思うけど、2Qと3Qの中間程度の数字は確保するのではないかと予想。

<BS>

BSは特に問題はなし。

<まとめ>

・会社計画に変更はないけど、利益項目は10~20%の間くらい上方での着地になると予想。売上は計画未達だと思っていたけど、達成の可能性もでてきた。

・会社計画EPS15円/配当6.5円に対し、個人的にはEPS17円/配当7~8円を予想。だとすると、PER11倍、配当利回り3~4%の間をとって3.5%。

※株価は2/3終値の188円で計算。

・あとは今期上方をした上で5月に出す来期計画がどう出るかは、中計通りの数字を出すか(EPS17.5円)、計画を上回る数字を出してくるかは分からない。基本的には保守的な数字を出す傾向があるけど、株価に対するインパクトを意識したIRを行う傾向もあり、どちらでも不思議ではない。

・仮に今期が大きく計画超過して、来期計画が中計通りだと見た目は若干悪くなる可能性がある。それで売られたらそれはそれで買い場かもしれないけど。

・株価上昇により、割安感はだいぶ薄れてきたけど、業績が想像以上に良いことと、大株主のカタリストの面から今でも相対的な魅力的な気はしたので、本日少し買い戻し。

お気に入りの記事を「いいね!」で応援しよう

[個別銘柄] カテゴリの最新記事

-

6月決算を受けて買った銘柄 August 19, 2017

-

9028 ゼロ・FY16/3Q May 14, 2017

-

2788 アップルインターナショナル・いすゞ… May 1, 2017

【毎日開催】

15記事にいいね!で1ポイント

10秒滞在

いいね!

--

/

--

© Rakuten Group, Inc.