日本人の投資運用行動は欧米と比較してまだまだ少ない

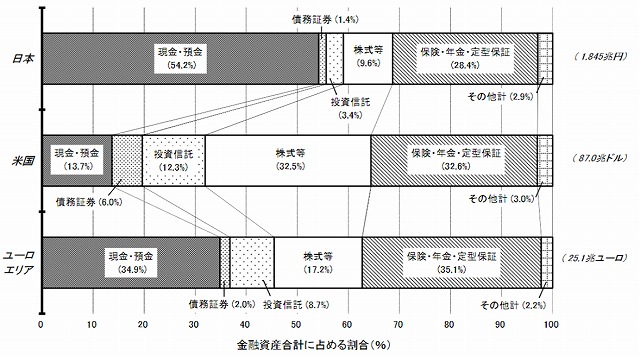

家計の金融資産 を比較してみると、日本と欧米では全く違うのです。日本人は1800兆円といわれる個人資産の53.3%過半数を貯蓄に回しています。一方、アメリカはたった12.9%、欧米は34.0%です。今や、世界中先進国はマイナス金利の時代ですから、日本人の資産は銀行に入れていては全く増えません、増えるどころか減るだけです。

(家計の金融資産構成、日、米、欧 2020年3月まとめ:日銀調査統計局より)

一方投資運用には日本が投資信託3.9%、株式が10.0%合計で13.9%、米国は投資信託12.0%、株式が34.3%で合計で46.3%です。ヨーロッパでも投資信託8.8%、株式18.8%で合計27.6%で、このグラフから見ても投資運用に対して、日本人は極めて保守的で慎重です。昨年もこの統計を調べたのですが、 昨年2019年3月と比べても伸びていません 、それどころかわずかですが減っているのです。

日本人は、投資をすることは悪いイメージの人が多い

これは、アメリカと日本では、投資運用に関する考え方が基本的に違っていることから起こっているといわれます。アメリカでは、小学校から投資運用のことを学校で学びますが、日本ではそのような授業はありません。そのため、日本人は、株を始めることは、投機で、賭博やギャンブルと考える人も多いのです。

子供の頃から学校教育でも投資教育をしてほしい

最近になり、少しづつ「子供の投資教育」ということが話題になってきました。それは、村上財団創設者である村上世彰さんが、子どもたちへの投資教育の一環として、 「子どもの投資教育・実体験プロジェクト」 を立ち上げたことからです。村上財団が資金的な援助をして、そのお金を子供たちに自由に使ってもらい。ネット環境を整備したGMOクリック証券株式会社が支援しています。このような取り組みはさらに広げてほしいと思います。

大統領選のあとの株価は民主党、共和党で変わるのか?

アメリカ大統領選のあとの株価は過去11回で8勝3敗でした。別に「民主党」か「共和党」かは関係ないです。逆に「民主党」クリントンから「共和党」ブッシュに変わった2000年はマイナスです。「民主党」オバマが最初に選ばれた2008年などものすごい上昇で30.3%も騰がっています。

アメリカの株価は下がることはあっても、日本のバブルのあとのなべ底と違いリカバリーして上昇していきます。 長期で運用していると右肩上がりに資産が増えていくのです 。日本は未だにバブルの呪縛から抜け出せません。しかしバブルの前は日本もアメリカのように右肩上がりの相場がありました。

昭和バブルの1989年末に3万8,915円だったのです。信じられますか?

日経平均は、10年後の1999年末に1万8,934円と半分になり、その10年後の2009年末には1万546円とさらに下がりました。まさに「失われた20年」だったわけです。この時期、バブル崩壊後の日経平均の最安値は2008年10月28日の6,994円でした。バブルとともに地価は異常な伸びを見せて、 当時の山手線の内側の土地価格でアメリカ全土が買える という算出結果もでて、有頂天の日本でしたが、結局、皆さんも知っているリーマンショックにより株の上昇は終焉をとげ、それに続き、土地バブルがはじけましたまさにとどめを刺されたと言えます。しかも、この後やっとリカバリーし始めた相場に、とてつもない災害、東日本大震災が2011年3.11に起こり、日経が上昇を始めたのは、2012年になってからです。この後は、アベノミクスによりアメリカダウ上昇とともにやっと本格的なリカバリーを始めたのです。

アメリカはBIGテック4社の時価総額で日本の国の予算をかるくこえる

アメリカはこの間GAFAが大きな力をつけ、ここ数年の間にアメリカのBIGテック4社マイクロソフト、アップル、アマゾン、アルファベットの時価総額は2020年10月で日本円で軽く500兆円を超えています。

考えられますか日本の年間予算が一般会計100兆+特別会計200兆で合計300兆円をこえたのも最近のことですからね。この4社で優に日本を1年間運営できるのです。

日本の誇るべきTOYOTAでも世界40位で18兆円、近年、電気自動車で急速に売上げを伸ばした10位のテスラが38兆円です。トヨタはすでに世界一ではないだけでなく大きく引き離されてしまいました。これも、ハイブリッド車こそが未来の形と開発にしのぎを削っていた間に、世界は、完全に電気自動車に舵をきったためです。

日本がもたもたしている間に、中国が追い越していきました。中国のアリババが4位で77兆円で上位に参入しているのです。

投資は長期で考えればほとんどプラスになります

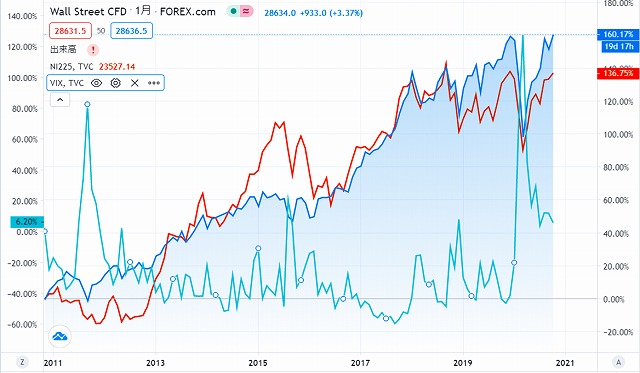

このチャートは過去10年のWall street CFDとNK225とVIX(s&p500恐怖指数)を重ねたものです。2011年といえば日本のバブルがはじけ、リーマンショックでとどめをさされたあとに、、リカバリーをはじめた日本をもう一度どん底に落とした、3.11東日本大震災の年で日本は最悪の年でした。しかしそこから日本の経済はリカバリーをはじめアメリカと同じように上昇トレンドに入りました。長期で投資をしていた人は、ここから10年投資を続けていれば、コロナで下がっても十分な利益が出ていることがわかります。5年でも利益が出ています。これが長期投資がもたらす結果です。長期投資にはやはり、「投資信託」が一番安心です。

安全・安心な投資には「投資信託」がお勧め

投資信託を選ぶときその選択基準によく言われるのは 「分配あり」か「分配なし」 の選択なのですが実はこれは、後回しでいいです。

「分配あり」は、期間の収益が少ない場合「たこ足分配の問題」といわれます。収益が少ないときに本体から分配してしまう、と、福利効果が得られないので、大きく増えないという意見と、分配金をもらっているから、それをお小遣いにして、本体は長く置いておけるので良いという意見があります。一方で分配なしは、コロナのように大きな事件が起こった時に、急激な下げとなり、それまでの、上昇幅が一気に縮まり、結局利益がでなかったということが起こります。

特にひどいのは、「分配金」ありで、分配金を突然下げる信託です。これに引っ掛けられたユーザーは多いと思います。これは、運用が思うようにいかなくなり、下げるのですが、チャートを見ても、下げたことによるリカバリー効果が全く働いていないファンドがあります。下げて本体が増えていくなら下げることも認めますが、さげても、本体が安くなり、また下げるという負の連鎖をするファンドなど、どんどん。資金が逃げていきます。これはどう考えても、設計や運用が悪いのです。分配金ありの場合は、次の下げの期間が6か月未満のものなどはやめた方がいいでしょう。

次に言われる 「アクティブ」か「パッシブ」あるいは「インデックス」 の選択ですが、これも後回しでいいです。

運用サイドは「アクティブ」の場合、設計だけでなく、毎日の運用も忙しくなります。運用成績が悪ければ、発表されているデータを比較したユーザーは選びませんし、すぐに乗り換えてしまいます。一方「パッシブ」とかインデックスは、どのインデックスを採用するか設定してしまえば、あとはらくちんです。INDEXが下がっても、それは相場の動きだから、仕方がないわけで、運用サイドを責めることはありません。まさに選んだユーザー側の自己責任だからです。

それでは、何を基準に選ぶのが安心・安全なのか考えると、間違いなく「低コスト投信」が有利です。

国際(先進国か新興国か)国内(テーマか)、株式か債券か、REITか、商品などのコモディティか実に多様な種類がありますが、結局一番最初に考えるのは、手数料が低いことだと気づきます。 買い付け手数料は無料(ノーロード)は当たり前でそのほかの運用手数料が低コストな「低コスト投信」を選ぶのが間違いないのです。

100万円投資するとして手数料を考えると買付ノーロードを選んでも運用手数料がかかります。ざっと見ると、最低ランクがインデックスで0.09%前後で、アクティブ投信などでは2.5%前後です。比較してみてください。

★ 2.5%では25000円

★ ロボアドバイザー(Wealthnavi)などは約1%では10000円

★ 0.09%では900円

です。この差は大きいと思いませんか。0.1%前後の投資信託は以下のようなものがあります。証券会社としては、 SBI証券、三菱UFJ国際の「eMAXIS Slim」シリーズ、たわら等 です。最近増えてきてとてもいい傾向だと思います。0.2%程度だとさらに選択支は増えます。この手数料なら利益を上げやすいし、どうしてもお金が必要となり短期で売らなければならない時にも、気楽に手放すことができます。

低コスト投信で人気なものはどんなものがあるのか

「SBI−SBI・バンガード・S&P500インデックス・ファンド 」0.0938%

「三菱UFJ国際−eMAXIS Slim 全世界株式(オール・カントリー)」0.1144%

「ニッセイ−<購入・換金手数料なし>ニッセイ外国株式インデックスファンド 」0.1023%

「SBI−SBI・全世界株式インデックス・ファンド」 0.1102%

「One−たわらノーロード」 先進国株式 0.10989%

投信を選ぶにはネット証券No1のSBI証券がいいです。手数料など次々と安くしています。

SBI証券の「投資信託パワーサーチ」はとても使いやすいです

ネオモバ証券は、小口で自分の欲しい株を買うことができます。Tポイントでも購入できます。また、ロボアドバイザーは投資にあまり時間をかけられない方にはとてもいいです。世界の株式、債券、商品、不動産に分散投資してくれるので安全性が高いです。

未公開株のクラウドファンディング もいいですよ。人気です。公開されるとあっという間に投資枠が一杯になります

【このカテゴリーの最新記事】

- no image

- no image

- no image

- no image

- no image

- no image

- no image

- no image

- no image

- no image

- no image

- no image

- no image

- no image

- no image

- no image

- no image

- no image

- no image

- no image