PR

X

Comments

Free Space

楽天以外のお気に入りブログ

株は最高のゲームだ

あらなみの里

いつか本を出版したいという夢があります。

もし出版しても良いという出版社の方がいらっしゃいましたら、ご連絡下さい。

meaning756@hotmail.com

たまにyoutube動画配信もやってます。

動画一覧ページはこちら

株は最高のゲームだ

あらなみの里

いつか本を出版したいという夢があります。

もし出版しても良いという出版社の方がいらっしゃいましたら、ご連絡下さい。

meaning756@hotmail.com

たまにyoutube動画配信もやってます。

動画一覧ページはこちら

カテゴリ: カテゴリ未分類

×

多くの投資家は、株価が上がっている時に強気になり、株価が下がると弱気になるものです。株価が上がるときには上がる理由があるのと同様、下がるときは下がる理由があるものです。株価が下がってから自分が必要以上にリスクを取っていたことに気が付く、というのは良くある話です。

大切なのは、株価が好調な時でも、自分がどのようなリスクを取っているのかをしっかりと把握することです。株価が下落する前に、自分がどのような投資行動をとっているのかを把握する、これは投資家として非常に大切なことです。そして、投資環境が変わる時に自分がどのような投資行動を取るべきか、を考えておく必要があります。

株価が下落しないで上昇を続けている間は問題ありません。しかし、株価が暴落してから慌てることがないように、投資環境が大きく変わった時にどのような投資行動をとるかを考えておくことは大切です。結果としてそうならなかったからと言って、備えていたことが無駄になる訳ではありません。

備えていたことで、パフォーマンスが低下するかもしれません。しかし、自分がどのような投資を行っているのかを把握し、そうなった時にどうするか、そうならなかった時にどうするか、常にどのような投資行動を取るべきかを考え続けることは大切です。

下落する株価が元に戻るように、祈るような気持ちで毎日何もせず放置する、というの は恥ずべき行為です。

2020年2月下旬から3月中旬にかけて、コロナショックで全世界株が大暴落しました。これは約1ヵ月で日経平均が30%も下落する記録的な大暴落でしたが、僕の金融資産の減少はそこまで大きくありませんでした。2021年の終わり頃からは、金融緩和の縮小及び世界的なインフレ、そしてロシアのウクライナ侵攻があり、全世界で株価は大暴落しています。日経平均も2021年の高値から20%近くも下落しましたが、僕の金融資産の減少は1割程度で済みました。暴落に備えていたからです。

ここには含めていませんが、コロナショック時はワラントプットでリスクヘッジをしていました。このワラントプットによる利益を加えると、コロナショック時の大底ではトータルで若干のプラスでした。

(ちなみにその後の株価上昇が続いた最中でもワラントプットを断続的に買っていたため、ワラントプットの損失額が増え、最終的に300万円の損失となっています。2021年にSBI証券がワラント債の取り扱いを取りやめてからワラント債の売買は行っていません。ワラントプットを持続して買っていましたので、ワラント債の売買が行われていれば、株価が暴落した現時点の金融資産は今よりずっと大きかったと思うと少し残念です)

ただし、暴落に備えていたというのはコロナショックで下落した時だけではありません。コロナショックから株価が回復し、上昇を続けてコロナショック前を大きく超過した時も、備え続けていました。保有銘柄は保守的なものが中心となり、株価上昇による恩恵をあまり受けていません。その為、2020年以降のパフォーマンスは日経平均と同程度になっています。この日経平均と同程度のパフォーマンスは、それまでのパフォーマンスと比べて見劣りします。日銀が日経ETFを持続して購入したことで日経平均を押し上げたことも理由として挙げられますが、僕の保有銘柄が株価変動の小さい銘柄ばかりとなっていたことが要因です。コロナショック前まで購入したことがなく、購入を検討したことすらない、純金上場信託(証券コード1540)や金先物ダブルブル(証券コード2036)もかなり購入したことも大きく影響しています。

純金上場信託のチャートを下記に示します。

コロナショック後に暴騰してからずっと金価格は低迷していましたが、やっと日経平均やTOPIXを上回ってきました。

大切なのは、少しでも良いパフォーマンスを追い求める事ではありません。上昇相場で良いパフォーマンスを出すことよりも、暴落相場でパフォーマンスの低下を抑え込む方がずっと大切です。

資本主義社会では、お金はお金を生みます。長期的には、時間の経過とともに投資資本は増加します。過剰なリスクを取って大きな失敗をしてしまうと、挽回するのにかなり長期間を要します。リスクの高い相場環境であるなら、なるべく資産変動を小さなものにするよう努める必要があります。

ただし、現金の割合を増やすことはオススメしません。何故なら、資本主義社会では長い目で見て一番報われないのが現金です。デフレ下が長く続いた日本ではあまり感じないかもしれませんが、普通の健全な経済環境ではインフレになります。投資しないでいると、資産は減少し続けます。長期的な視点からは、投資をすることが危険なのではなく、投資をしないことが危険なのです。これは腹の底から理解しなければいけません。

中期投資家として、いま何に投資をするべきかをもし僕が聞かれるなら、個別銘柄ではなく、純金上場信託(証券コード1540)或いは金先物ダブルブル(証券コード2036)、 または純銀上場信託(証券コード1542)をポートフォリオに入れることをオススメすると思います。

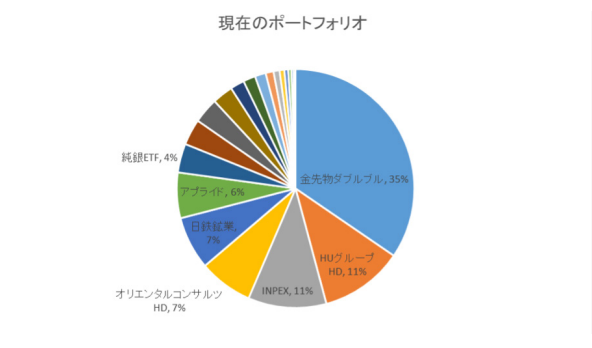

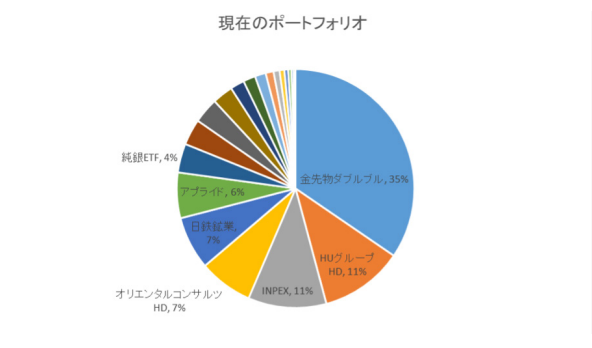

実際、現在の僕のポートフォリオは下記になっています。

特定の銘柄、業種に集中投資をしない僕が、ポートフォリオの半分を金ETFや銀ETFに投資をしています。これは今までなかったことです。

もっとも、これはコロナショック以降ずっと続いており、これが2020年4月以降の上昇相場で僕のパフォーマンスを大きく下げた主要因となっています。逆に、2022年の下落相場で僕のパフォーマンスの低下を和らげてくれた主要因でもあります 。

多くの投資家は、株価が上がっている時に強気になり、株価が下がると弱気になるものです。株価が上がるときには上がる理由があるのと同様、下がるときは下がる理由があるものです。株価が下がってから自分が必要以上にリスクを取っていたことに気が付く、というのは良くある話です。

大切なのは、株価が好調な時でも、自分がどのようなリスクを取っているのかをしっかりと把握することです。株価が下落する前に、自分がどのような投資行動をとっているのかを把握する、これは投資家として非常に大切なことです。そして、投資環境が変わる時に自分がどのような投資行動を取るべきか、を考えておく必要があります。

株価が下落しないで上昇を続けている間は問題ありません。しかし、株価が暴落してから慌てることがないように、投資環境が大きく変わった時にどのような投資行動をとるかを考えておくことは大切です。結果としてそうならなかったからと言って、備えていたことが無駄になる訳ではありません。

備えていたことで、パフォーマンスが低下するかもしれません。しかし、自分がどのような投資を行っているのかを把握し、そうなった時にどうするか、そうならなかった時にどうするか、常にどのような投資行動を取るべきかを考え続けることは大切です。

下落する株価が元に戻るように、祈るような気持ちで毎日何もせず放置する、というの は恥ずべき行為です。

2020年2月下旬から3月中旬にかけて、コロナショックで全世界株が大暴落しました。これは約1ヵ月で日経平均が30%も下落する記録的な大暴落でしたが、僕の金融資産の減少はそこまで大きくありませんでした。2021年の終わり頃からは、金融緩和の縮小及び世界的なインフレ、そしてロシアのウクライナ侵攻があり、全世界で株価は大暴落しています。日経平均も2021年の高値から20%近くも下落しましたが、僕の金融資産の減少は1割程度で済みました。暴落に備えていたからです。

ここには含めていませんが、コロナショック時はワラントプットでリスクヘッジをしていました。このワラントプットによる利益を加えると、コロナショック時の大底ではトータルで若干のプラスでした。

(ちなみにその後の株価上昇が続いた最中でもワラントプットを断続的に買っていたため、ワラントプットの損失額が増え、最終的に300万円の損失となっています。2021年にSBI証券がワラント債の取り扱いを取りやめてからワラント債の売買は行っていません。ワラントプットを持続して買っていましたので、ワラント債の売買が行われていれば、株価が暴落した現時点の金融資産は今よりずっと大きかったと思うと少し残念です)

ただし、暴落に備えていたというのはコロナショックで下落した時だけではありません。コロナショックから株価が回復し、上昇を続けてコロナショック前を大きく超過した時も、備え続けていました。保有銘柄は保守的なものが中心となり、株価上昇による恩恵をあまり受けていません。その為、2020年以降のパフォーマンスは日経平均と同程度になっています。この日経平均と同程度のパフォーマンスは、それまでのパフォーマンスと比べて見劣りします。日銀が日経ETFを持続して購入したことで日経平均を押し上げたことも理由として挙げられますが、僕の保有銘柄が株価変動の小さい銘柄ばかりとなっていたことが要因です。コロナショック前まで購入したことがなく、購入を検討したことすらない、純金上場信託(証券コード1540)や金先物ダブルブル(証券コード2036)もかなり購入したことも大きく影響しています。

純金上場信託のチャートを下記に示します。

コロナショック後に暴騰してからずっと金価格は低迷していましたが、やっと日経平均やTOPIXを上回ってきました。

大切なのは、少しでも良いパフォーマンスを追い求める事ではありません。上昇相場で良いパフォーマンスを出すことよりも、暴落相場でパフォーマンスの低下を抑え込む方がずっと大切です。

資本主義社会では、お金はお金を生みます。長期的には、時間の経過とともに投資資本は増加します。過剰なリスクを取って大きな失敗をしてしまうと、挽回するのにかなり長期間を要します。リスクの高い相場環境であるなら、なるべく資産変動を小さなものにするよう努める必要があります。

ただし、現金の割合を増やすことはオススメしません。何故なら、資本主義社会では長い目で見て一番報われないのが現金です。デフレ下が長く続いた日本ではあまり感じないかもしれませんが、普通の健全な経済環境ではインフレになります。投資しないでいると、資産は減少し続けます。長期的な視点からは、投資をすることが危険なのではなく、投資をしないことが危険なのです。これは腹の底から理解しなければいけません。

中期投資家として、いま何に投資をするべきかをもし僕が聞かれるなら、個別銘柄ではなく、純金上場信託(証券コード1540)或いは金先物ダブルブル(証券コード2036)、 または純銀上場信託(証券コード1542)をポートフォリオに入れることをオススメすると思います。

実際、現在の僕のポートフォリオは下記になっています。

特定の銘柄、業種に集中投資をしない僕が、ポートフォリオの半分を金ETFや銀ETFに投資をしています。これは今までなかったことです。

もっとも、これはコロナショック以降ずっと続いており、これが2020年4月以降の上昇相場で僕のパフォーマンスを大きく下げた主要因となっています。逆に、2022年の下落相場で僕のパフォーマンスの低下を和らげてくれた主要因でもあります 。

お気に入りの記事を「いいね!」で応援しよう

【毎日開催】

15記事にいいね!で1ポイント

10秒滞在

いいね!

--

/

--

© Rakuten Group, Inc.