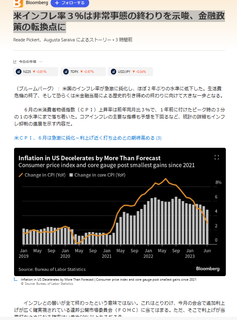

米インフレ率3%は非常事態の終わりを示唆、金融政策の転換点に

(ブルームバーグ): 米国のインフレ率が急激に鈍化し、ほぼ2年ぶりの水準に低下した。生活費危機の終了、そして恐らくは米金融当局による歴史的引き締めの終わりに向けて大きな一歩となる。

6月の米消費者物価指数(CPI)上昇率は前年同月比3%で、1年前に付けたピーク時の3分の1の水準にまで落ち着いた。コアインフレの主要な指標も予想を下回るなど、統計の詳細もインフレ抑制の進展を示す内容だ。

米のインフレ率が鈍化し、利上げの圧力が弱まってきた。

FOMCは7月25日、26日の会合で利上げに踏み切る可能性は高いが、その後のさらなる利上げに懐疑的になる当局者が増える可能性がる。

単月だけの結果で利上げ終了になることは難しいが、鈍化が続けば終了が見えてくる。

米利上げ後1回

12日の米市場で金利低下を基点にしたドル安・株高が進んだ。同日発表の6月の米消費者物価指数(CPI)の伸びが予想を下回り、米連邦準備理事会(FRB)が7月を最後に利上げを打ち止めにするとの見方が再び強まったためだ。金融環境の緩みでインフレ圧力が残存するリスクをFRBは警戒する。

利上げが7月で終了すると予想する市場関係者が増えたがFRB利上げを終了するかはまだ微妙。

主要な米経済指標では、先週発表の6月の雇用統計も就業者数の増加幅が市場予想を下回った。

米サプライマネジメント協会(ISM)のサービス業の景況感指数や住宅着工が上振れするなど、米景気はまだら模様の様相

どちらの記事も、利上げ終了の可能性が上がったと見ている関係者が増えたが、今後の指標次第と言う事のようです。

NY円1ドル138円45〜55銭

CPI(米消費者物価指数)を受けて、5月下旬利来の円高138円に

利上げの終了が決まれば円高に動きますし、日銀の方針転換があれば円高に動きます。

また、アメリカ経済の失速もドル安、円高に動きます。

こないだ内まで、このまま円安、150円までとかって言う市場関係者の予測記事を多く見ましたが、しばらくは円安方向に大きく進むイベントよりは円高方向に大幅に進むイベントの方が起きやすそうです。

輸出企業が下がり易く、輸入して国内で販売するような小売りとかが上がり易そう 状況が続きそうです。

ただ、小売りでも海外店舗が多い企業は海外事業の利益を円換算する際に業績が下がるので注意が必要です。

輸出で信用売りで仕込むか、小売買うかどうしようかな