PR

X

Comments

情報企画(3712)---柱…

New!

征野三朗さん

New!

征野三朗さん

2024~25主力株概況3… New! みきまるファンドさん

構力入門119 ピン、… ミカオ建築館さん

サメ。。。 yasuho consultingさん

3322アルファグルー… Night0878さん

Night0878さん

10月末運用成績&PF mk4274さん

10月投資実績 スーパーコシヒカリさん

すずめの株式投資備… すずめ17さん

自由なれど孤独に かつらぎ准尉さん

OSSANPOWERのバリュ… ossanpowerさん

New!

征野三朗さん

New!

征野三朗さん2024~25主力株概況3… New! みきまるファンドさん

構力入門119 ピン、… ミカオ建築館さん

サメ。。。 yasuho consultingさん

3322アルファグルー…

Night0878さん

Night0878さん10月末運用成績&PF mk4274さん

10月投資実績 スーパーコシヒカリさん

すずめの株式投資備… すずめ17さん

自由なれど孤独に かつらぎ准尉さん

OSSANPOWERのバリュ… ossanpowerさん

Free Space

Calendar

Nov , 2024

Oct , 2024

Sep , 2024

Aug , 2024

Jul , 2024

Oct , 2024

Sep , 2024

Aug , 2024

Jul , 2024

Jun , 2024

May , 2024

Apr , 2024

Mar , 2024

Feb , 2024

May , 2024

Apr , 2024

Mar , 2024

Feb , 2024

Keyword Search

▼キーワード検索

カテゴリ: ポートフォリオ

ㅤ年明け早々、飲んだくれモードで更新がすっかり遅れてしまいましたが、

前回に引き続き、2018年開始時(2017年末)のポートフォリオ上位銘柄についてです。

(前回の日記)

〇ポートフォリオ上位銘柄ー2018年始(その0)

(昨年の日記)

〇ポートフォリオ上位銘柄ー2017年始(その1)

〇ポートフォリオ上位銘柄ー2017年始(その2)

〇ポートフォリオ上位銘柄ー2017年始(その3)

(一昨年の日記)

〇PF上位銘柄の魅力と懸念ー2016年始(その1)

〇PF上位銘柄の魅力と懸念ー2016年始(その2)

〇PF上位銘柄の魅力と懸念ー2016年始(その3)

〇PF上位銘柄の魅力と懸念ー2016年始(その4)

まず、偏屈たぬきの銘柄選びの傾向について書いておきます。

最初にお断りしますが、私の投資はかなり行き当たりばったりの成り行き任せ。スーパーや産直の店でお買い得な品を選ぶかの如く、自分にとってのお買い得な銘柄を選んでいる感じです。

(参考の日記)

〇安い株には訳がある(その2)

上の日記にも書いているように、私は零細個人投資家で、以下のような嗜好があります。

〇投資の時間軸:長い

〇流動性:必要としない

〇TOPIXなどベンチマークとの連動性:あまり重要視しない

〇説明の容易さ:他者への説明は不要

〇株主優待:割と重視する

なので、以下のような銘柄だと安心します。

〇東証1部以外の銘柄

〇需給バランスが悪化している銘柄

〇株主優待が魅力的な銘柄(といっても、あざといのはダメです)

〇意識高い系?の人に、時流に取り残された人扱いされそうな銘柄

また、一応バリュー投資的観点から、以下を目安としています。

〇安定的にPER20倍

”安定的”にというのは、その会社の実力として将来的に平均してこの程度の1株利益水準が見込めるのでは、というような意味です。特別利益的なものは除外して考えます。成長株の場合は成長した後の状況を、景気循環株は平均的な景気の時を想像します。

PER20倍というのは、投資した金額(株価)に対して益回り5%ということですので、その利益が安定して見込めるということになれば、土地や債券など他の投資対象に比べて十分すぎるほどお買い得だと思っています。

それから、以下のような会社が長期的に投資家に報いてくれるのではと思っています。

〇経営の時間軸が長い

自社の目先の利益に過度にこだわらず、取引先や従業員を尊重する”徳のある”企業。このようなのは、オーナー企業に多いようにも思います。

〇事業内容がコンパクトで分かりやすい

何をやっている会社で、他社とどう差別化されていて、どのように売り上げ・利益が出ているのかが分かりやすい会社が安心ですね。逆に、事業内容が多岐に渡る巨大な企業で国際会計基準なんか使われた日にはお手上げです。

〇株主のことをちょっと気にかけてくれている

株主優待を実施しているとか、少しずつ増配しているとか、ちょっとだけでも株主のことを気にかけてくれているのが分かると安心します。高PBRであるにもかかわらず自社株買いをして株主還元をした気になっているような会社は嫌いです。

前置き的なことが長くなってしまいましたが、、、

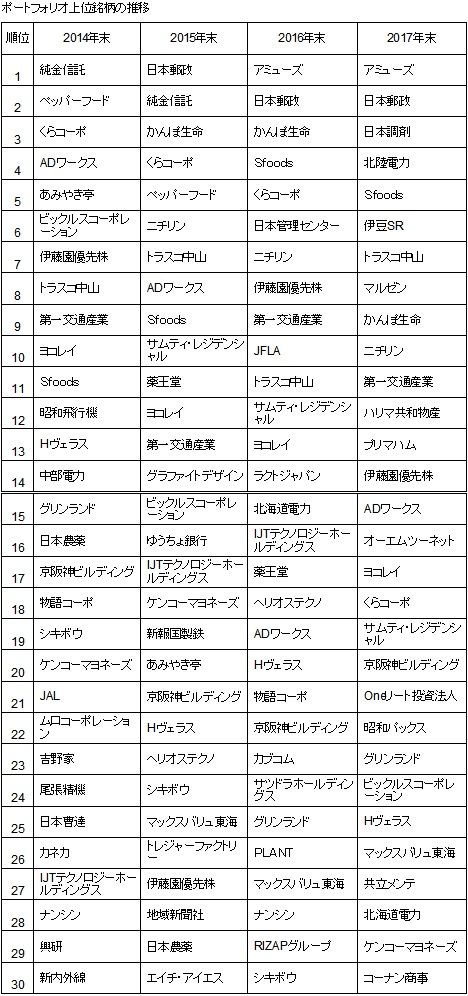

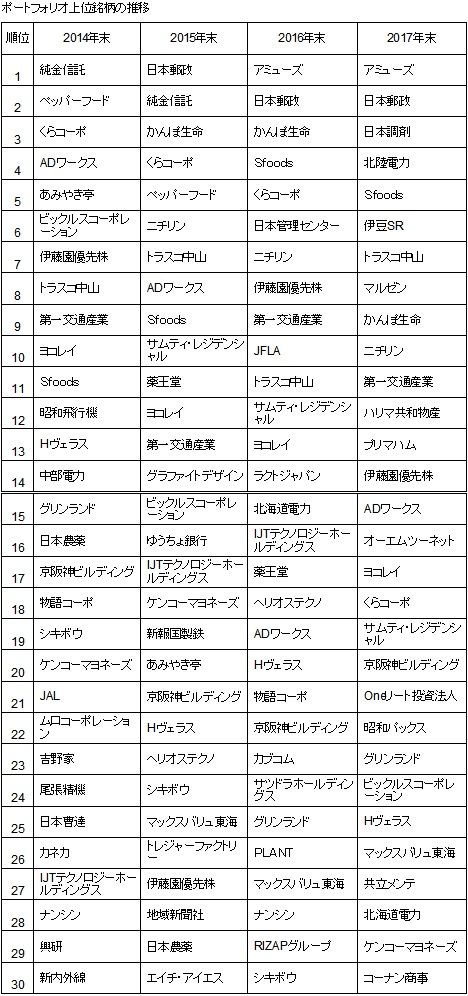

0.ポートフォリオ上位銘柄

まず、2018年開始時(2017年末)のポートフォリオ上位銘柄の再掲です。

1.PF1位~4位

〇PF1位:アミューズ

昨年に引き続きのPF1位です。

昨年1年間で78%株価が上昇し、売り上がりで株数が昨年の3分の2程度に減りましたが、まだまだダントツのPF1位です。

バリュー投資的観点からは、株価上昇で、ほとんどフェアバリューかと思います。

じゃあなぜ保有しているかというと、私がBABYMETALのファンだからという極めて属人的な理由です。

また、この会社は、かなり”徳のある”経営をしているのかなと、そこは気に入っています。

(参考の日記)

〇BABYMETALのアミューズは”花咲か爺さん”だった

それから、昨年は市場の期待を下回る四半期決算を何度か出しているにもかかわらず、株価がなぜか上昇しました。

これについては、急成長している投資ファンド 「SBI中小型割安成長株ファンド ジェイリバイブ」が上位に組み入れた 影響も大きいのかなと思います。

〇PF2位:日本郵政

昨年に引き続きのPF2位です。

昨年1年間で株価が11%下落しました。政府の売出しで需給関係が悪化していることを幸いに、買い増ししました。

予想PER13倍、配当利回り3.8%ってお買い得ではないですかね。

また、日本郵政の時価総額5.9兆円に対して、日本郵政が保有しているゆうちょ銀行株が5兆円、かんぽ生命株が1.4兆円と合せて6.4兆円。こちらの比較でも割安感があるなと。

保有不動産の活用なども含め、保有していて安心感があります。

時流に乗りたい機関投資家があまり買いたがらなさそうな銘柄・時期であることも気に入っています。

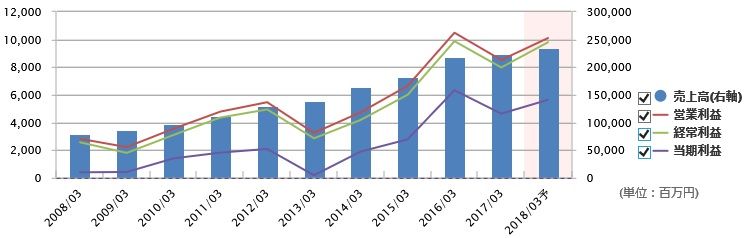

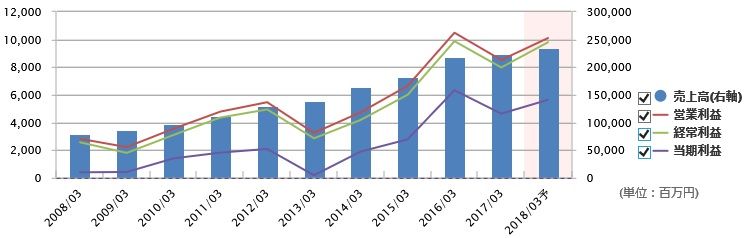

〇PF3位:日本調剤

昨年12月に新たに買いました。

ジェネリックを戦略の中心に据えた薬局チェーンで、他社と差別化が図られているように感じています。

業容が拡大中で、予想PER9倍台というのは魅力的に見えます。

薬価改定を控えて敬遠されがちな今だからこそ買えるのかなと思っています。PER9倍台というのは3~4割の減益が織り込み済みのような株価ではと感じたので。

〇PF4位:北陸電力

昨年のPF44位から急上昇です。

昨年1年間で株価が31%下落しました。

電力株は全体的に割安で、中でも昨年大きく下落した北陸電力がお買い得に感じました。

(参考の日記)

〇電力株についてのおおざっぱな話

時流に乗りたい機関投資家があまり買いたがらなさそうな銘柄であることも気に入っています。

続きは、次回に。

※投資は、損しても得しても自己責任で!

※同様の分野のランキング。優良ブログが見つかるかも

にほんブログ村

前回に引き続き、2018年開始時(2017年末)のポートフォリオ上位銘柄についてです。

(前回の日記)

〇ポートフォリオ上位銘柄ー2018年始(その0)

(昨年の日記)

〇ポートフォリオ上位銘柄ー2017年始(その1)

〇ポートフォリオ上位銘柄ー2017年始(その2)

〇ポートフォリオ上位銘柄ー2017年始(その3)

(一昨年の日記)

〇PF上位銘柄の魅力と懸念ー2016年始(その1)

〇PF上位銘柄の魅力と懸念ー2016年始(その2)

〇PF上位銘柄の魅力と懸念ー2016年始(その3)

〇PF上位銘柄の魅力と懸念ー2016年始(その4)

まず、偏屈たぬきの銘柄選びの傾向について書いておきます。

最初にお断りしますが、私の投資はかなり行き当たりばったりの成り行き任せ。スーパーや産直の店でお買い得な品を選ぶかの如く、自分にとってのお買い得な銘柄を選んでいる感じです。

(参考の日記)

〇安い株には訳がある(その2)

上の日記にも書いているように、私は零細個人投資家で、以下のような嗜好があります。

〇投資の時間軸:長い

〇流動性:必要としない

〇TOPIXなどベンチマークとの連動性:あまり重要視しない

〇説明の容易さ:他者への説明は不要

〇株主優待:割と重視する

なので、以下のような銘柄だと安心します。

〇東証1部以外の銘柄

〇需給バランスが悪化している銘柄

〇株主優待が魅力的な銘柄(といっても、あざといのはダメです)

〇意識高い系?の人に、時流に取り残された人扱いされそうな銘柄

また、一応バリュー投資的観点から、以下を目安としています。

〇安定的にPER20倍

”安定的”にというのは、その会社の実力として将来的に平均してこの程度の1株利益水準が見込めるのでは、というような意味です。特別利益的なものは除外して考えます。成長株の場合は成長した後の状況を、景気循環株は平均的な景気の時を想像します。

PER20倍というのは、投資した金額(株価)に対して益回り5%ということですので、その利益が安定して見込めるということになれば、土地や債券など他の投資対象に比べて十分すぎるほどお買い得だと思っています。

それから、以下のような会社が長期的に投資家に報いてくれるのではと思っています。

〇経営の時間軸が長い

自社の目先の利益に過度にこだわらず、取引先や従業員を尊重する”徳のある”企業。このようなのは、オーナー企業に多いようにも思います。

〇事業内容がコンパクトで分かりやすい

何をやっている会社で、他社とどう差別化されていて、どのように売り上げ・利益が出ているのかが分かりやすい会社が安心ですね。逆に、事業内容が多岐に渡る巨大な企業で国際会計基準なんか使われた日にはお手上げです。

〇株主のことをちょっと気にかけてくれている

株主優待を実施しているとか、少しずつ増配しているとか、ちょっとだけでも株主のことを気にかけてくれているのが分かると安心します。高PBRであるにもかかわらず自社株買いをして株主還元をした気になっているような会社は嫌いです。

前置き的なことが長くなってしまいましたが、、、

0.ポートフォリオ上位銘柄

まず、2018年開始時(2017年末)のポートフォリオ上位銘柄の再掲です。

1.PF1位~4位

〇PF1位:アミューズ

昨年に引き続きのPF1位です。

昨年1年間で78%株価が上昇し、売り上がりで株数が昨年の3分の2程度に減りましたが、まだまだダントツのPF1位です。

バリュー投資的観点からは、株価上昇で、ほとんどフェアバリューかと思います。

じゃあなぜ保有しているかというと、私がBABYMETALのファンだからという極めて属人的な理由です。

また、この会社は、かなり”徳のある”経営をしているのかなと、そこは気に入っています。

(参考の日記)

〇BABYMETALのアミューズは”花咲か爺さん”だった

それから、昨年は市場の期待を下回る四半期決算を何度か出しているにもかかわらず、株価がなぜか上昇しました。

これについては、急成長している投資ファンド 「SBI中小型割安成長株ファンド ジェイリバイブ」が上位に組み入れた 影響も大きいのかなと思います。

〇PF2位:日本郵政

昨年に引き続きのPF2位です。

昨年1年間で株価が11%下落しました。政府の売出しで需給関係が悪化していることを幸いに、買い増ししました。

予想PER13倍、配当利回り3.8%ってお買い得ではないですかね。

また、日本郵政の時価総額5.9兆円に対して、日本郵政が保有しているゆうちょ銀行株が5兆円、かんぽ生命株が1.4兆円と合せて6.4兆円。こちらの比較でも割安感があるなと。

保有不動産の活用なども含め、保有していて安心感があります。

時流に乗りたい機関投資家があまり買いたがらなさそうな銘柄・時期であることも気に入っています。

〇PF3位:日本調剤

昨年12月に新たに買いました。

ジェネリックを戦略の中心に据えた薬局チェーンで、他社と差別化が図られているように感じています。

業容が拡大中で、予想PER9倍台というのは魅力的に見えます。

薬価改定を控えて敬遠されがちな今だからこそ買えるのかなと思っています。PER9倍台というのは3~4割の減益が織り込み済みのような株価ではと感じたので。

〇PF4位:北陸電力

昨年のPF44位から急上昇です。

昨年1年間で株価が31%下落しました。

電力株は全体的に割安で、中でも昨年大きく下落した北陸電力がお買い得に感じました。

(参考の日記)

〇電力株についてのおおざっぱな話

時流に乗りたい機関投資家があまり買いたがらなさそうな銘柄であることも気に入っています。

続きは、次回に。

※投資は、損しても得しても自己責任で!

※同様の分野のランキング。優良ブログが見つかるかも

にほんブログ村

お気に入りの記事を「いいね!」で応援しよう

[ポートフォリオ] カテゴリの最新記事

-

デルソーレ(その2) Sep 7, 2020 コメント(1)

-

デルソーレ(その1) Aug 17, 2020

-

ポートフォリオ(2020年8月) Aug 16, 2020 コメント(1)

【毎日開催】

15記事にいいね!で1ポイント

10秒滞在

いいね!

--

/

--

© Rakuten Group, Inc.