PR

カレンダー

即時売却して 繰り上げに

回したほうがよろしいでしょうか?

自分の頭で考える・・生活設計。

〇メール顧問会員のOさん(30代)

(相談:ライフプランニング)

6/27 、現状診断が終了。

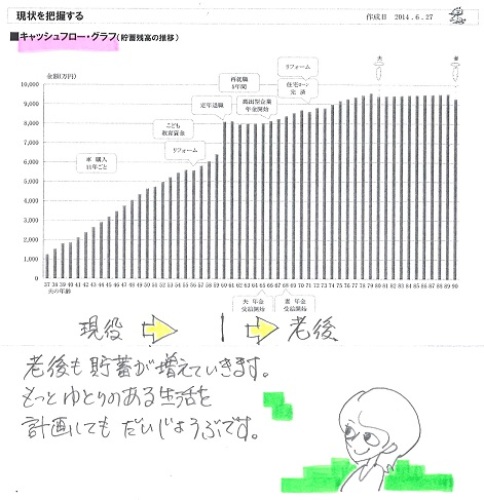

現状診断時点のキャッシュフロー。

生活設計シミュレーションのために

行列に並んで待ってもらっていましたが、

いよいよ順番が廻って来ました。

〇第2子誕生

〇住宅ローン繰上返済

・・が依頼項目です。

そのヒアリングシートの中の文章について

コメントします。

「住宅ローン(土地)を7月17日付けで

100万円繰り上げ返済の手続きをしました。」

※であれば・・

繰上返済後の資料が銀行から

届いていると思います。

シミュレーションではそれが必要です。

写しを送ってください。

「団体生命保険と障害医療保険を

9月いっぱいで解約の手続きをしました。」

※OK・・です。

「固定10年国債を年利1.4%で購入

しましたが、即時売却して

繰り上げに回したほうがよろしいでしょうか?」

※当たり前。

購入金額が書かれていないが、

仮に100万円とすると・・

1.4%は14,000円です。

手取り額は×0.8=11,200円です。

同じ100万円で繰上返済した場合の

節約利息額は、数十万円です。

借金返済をした方がお得です。

(当たり前)

『貯蓄利息<借金利息!』

だから、当然なことです。

『貯蓄利息<借金利息!』

だから、金融機関は成り立ちます。

低コストでお金を預かって、

高コストでお金を貸して、

その利ザヤで食べることができます。

※「固定金利の国債を買う」

・・という行為には、

「繰上返済した方がいいかどうか?」

以前の問題があります。

セオリー

『固定金利の長期金融商品を

低金利の時期に買ってはいけない。』

理由

『低金利を固定してしまうから。』

将来・・市場金利が上昇すれば、

大きく損をすることになる。

・・ということで、そもそも

固定金利の国債を買ってはいけない。

O家の概要。

家族:3人。

30代地方公務員の夫、

30代専業主婦の妻、

赤ちゃん。

希望:第2子。

住まい:持家(一戸建て)

収入:646万円/年。 (手取り:550万円/年)

貯蓄:984万円。

負債:住宅ローン2本

・1,980万円 変動金利0.775%

35年返済 (残1,358万円)

・1,020万円 変動金利0.775%

35年返済 (残1,009万円)

※住宅ローンを返済しながら、

普通・定期預金や国債で

貯蓄がが984万円もある状態

・・は、ちょっと変・・です。

『貯蓄利息<借金利息!』

どのような状況が生活設計的に

お得か?・・しっかり考えたい。

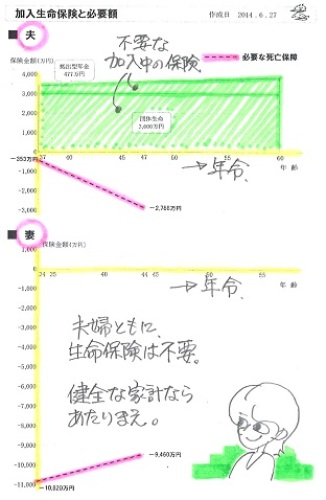

生命保険料:25.6万円/年 (もったいない)

死亡保障必要額:

現時点 10年後

夫 -353万円 -2,788万円

妻 -10,820万円 -9,460万円

-(マイナス)は不要ということで、

夫婦ともに現在も将来もまったく不要!

赤ちゃんがいても不要!

・・健全な家計なら、普通によくある。

(保険屋に だまされないように・・)

ピンクの線

が「死亡保障必要額」の推移。

夫婦ともに、現在も将来も不要。

《参考》

以前にいただいたメールと私のコメント。

武田様、佐々木様

忙しくしっかり見る時間が出来なくて

感想が送れませんでしたが、

一通り確認したので送りたいと思います。

感想は、総評を読んで一安心な事と

そんなに貯蓄が貯まるのかな

という事でした。

※「そんなに貯蓄が貯まるかな?」

・・私もそう思いますが、

ヒアリング&再ヒアリングの結果です。

自分自身で回答した結果・・です。(^^ゞ

現状診断を確認後、

1~6月の収支を出してみたら

思っていたより生活費が大きくなって

いました。

自分でキャッシュフロー表をいじりながら

現状に合うよう修正してみたら、

現在の生命保険必要額が

+になってしまいましたが、

4年で-になるので

更新せずに止めることにしました。

※4年間だけ必要になったようですが、

やめることにしたようです。

お金のたれ流しが止まります。

上の絵のピンクの線のように、

夫の必要額は右肩下がりになるので、

仮に現時点で必要だとしても、

すぐに不要になります。

保険屋にだまされないよーに。

『保険加入=お金を失うこと!』

『保険料=失うお金!』

医療保険も更新しない手続きをしたので、

9月一杯で終わりです。

※お金のたれ流しが止まります。

生活設計としまして

総評におおよそで書いてありましたが、

第2子が誕生した場合の資料を

作成していただきたいです。

※「生活設計シミュレーション」

の依頼・・ということでしょうか?

あらためて、ヒアリングシートを

送ります。

国債と東京スターの貯蓄は

期限が来たらすぐに

住宅ローンの返済へ回す予定ですが、

繰上返済のアドバイスが貰えれば

と思います。

※住宅ローンの残高が合計で

2,350万円ほどありながら・・

貯蓄が980万円もある・・というのは、

どう考えても変・・です。

『貯蓄利息<借金利息!』

貯蓄しておくお金があったら、

借金返済をした方が、

生活設計的には確実にお得です。

(当たり前)

緊急の際のためのお金、

常時いくらあれば安心でしょうか?

個人差があります。

「やっぱり300万円は無きゃ。」

「ま・・100万円ありゃ何とかなるっしょ。」

それぞれの「安心料」を残して

積極的に繰上返済したい。

「やみくもに繰上返済をして・・

教育資金が足りなくなったら

どうするの?

教育資金とか老後資金とかも

きちんと意識して、並行して

計画的に準備していかなきゃ。」

・・などと言う人がいます。

いかにも もっともらしく聞こえますが、

キャッシュフローの意味を理解

できていない人・・です。

キャッシュフローグラフの形は、

生活費を払った後の、

教育資金を払った後の、

老後資金を払った後の、

結果としての貯蓄残高の形・・です。

すべての収入や支出を

お金の総額で捉えています。

(お金に色をつけない

=目的別貯蓄をしない)

その結果・・残ったお金の形です。

なので・・一定の緊急資金以外は、

繰上返済に積極的に使っていいんです。

『預金金利<借金金利!』

だから、繰上返済した方が、

生活設計的には確実にお得です。

家計改善したい?

きちんと生活設計したい?

なら・・(できるだけ)

1 生命保険に加入しない!

2 借金をしない!

3 経費を払わない!

これだけでいい。すごく かんたん。

見違える人生になる。

-

子供4人だけど 住宅ローン6000万 GO!? 2025/12/01

-

頭金なしペアローン6500万を考えています 2025/11/27

-

6000万の家を買いたい 子供も2人欲しい♪ 2025/11/26

キーワードサーチ

フリーページ

事務所の紹介

FP業 私の思い

相談・支援・講演料金

FP業務経歴

顧問会員って何?

顧問会員 業務と手順

お断りする場合も・・

顧問会員の約束事

メール顧問会員

不動産購入 会員

生活設計 基本の基本

1 生命保険に入らない

2 借金をしない

3 資産運用を しない

4 住宅会社は 最後に

ギャラリー 現状診断と生活設計①

ギャラリー 現状診断と生活設計②

ギャラリー 現状診断とマイホーム取得①

ギャラリー 現状診断とマイホーム取得②

ギャラリー 現状診断とマイホーム取得③

ギャラリー 現状診断とマイホーム取得④

ギャラリー 現状診断とマイホーム取得⑤

マイホーム取得

マイホーム建築支援

実行支援例(写真)

ギャラリー マイホーム建築 提案コンペ事例集

ギャラリー 住宅建築見積書 実例①

ギャラリー 住宅建築見積書 実例②

頭金と諸費用:1 田舎で全額現金

頭金と諸費用:2 田舎で土地代現金

頭金と諸費用:3 田舎でフルローン

頭金と諸費用:4 より田舎で全額現金

頭金と諸費用:5 より田舎で土地代現金

頭金と諸費用:6 より田舎でフルローン

頭金と諸費用:7 より都会で全額現金

頭金と諸費用:8 より都会で土地代現金

頭金と諸費用:9 より都会でフルローン

頭金と諸費用:10 都会で全額現金

頭金と諸費用:11 都会で土地代現金

頭金と諸費用:12 都会でフルローン

頭金とコスト:住宅ローン利息

頭金とコスト:諸費用とローン利息合計と さらに

ギャラリー 自分で年金計算して生活設計

夫会社員 妻自営業

妻はほとんど専業主婦

夫も妻も会社員

夫会社員 妻専業主婦

夫会社員 妻パート

夫会社員 妻パート

夫婦会社員(年収300・200万円) 夫5歳上

夫婦会社員(年収300・200万円) 同年齢

夫婦会社員(年収300・200万円) 妻5歳上

夫婦会社員(年収300・200万円) 夫10歳上

夫婦会社員(年収300・200万円) 妻10歳上

夫婦会社員(年収300・200万円) 夫15歳上

夫婦会社員(年収500・500万円) 夫5歳上

夫婦会社員(年収500・500万円) 同年齢

夫婦会社員(年収500・500万円) 妻5歳上

夫婦会社員(年収500・500万円) 夫10歳上

夫婦会社員(年収500・500万円) 妻10歳上

夫婦会社員(年収500・500万円) 夫15歳上

夫会社員(500万円)妻パート 夫5歳上

夫会社員(500万円)妻パート 同年齢

夫会社員(500万円)妻パート 妻5歳上

夫会社員(500万円)妻パート 夫10歳上

夫会社員(500万円)妻パート 妻10歳上

夫会社員(500万円)妻パート 夫15歳上

夫婦会社員(年収700・600万円) 夫5歳上

夫婦会社員(年収700・600万円) 同年齢

夫婦会社員(年収700・600万円) 妻5歳上

夫婦会社員(年収700・600万円) 夫10歳上

夫婦会社員(年収700・600万円) 妻10歳上

夫婦会社員(年収700・600万円) 夫15歳上

夫婦会社員(年収700・300万円) 夫5歳上

夫婦会社員(年収700・300万円) 同年齢

夫婦会社員(年収700・300万円) 妻5歳上

夫婦会社員(年収700・300万円) 夫10歳上

夫婦会社員(年収700・300万円) 妻10歳上

夫婦会社員(年収700・300万円) 夫15歳上

夫会社員(700万円)妻パート 夫5歳上

夫会社員(700万円)妻パート 同年齢

夫会社員(700万円)妻パート 夫5歳上

夫会社員(700万円)妻パート 夫10歳上

夫会社員(700万円)妻パート 妻10歳上

夫会社員(700万円)妻パート 夫15歳上

夫会社員(1200万)妻専業主婦 夫5歳上

夫会社員(1200万)妻専業主婦 同年齢

夫会社員(1200万)妻専業主婦 妻5歳上

夫会社員(1200万)妻専業主婦 夫10歳上

夫会社員(1200万)妻専業主婦 妻10歳上

夫婦会社員(年収1200・500万) 夫5歳上

夫婦会社員(年収1200・500万) 同年齢

夫婦会社員(年収1200・500万) 妻5歳上

夫婦会社員(年収1200・500万) 夫10歳上

夫婦会社員(年収1200・500万) 妻10歳上

夫婦会社員(年収1200・500万) 夫15歳上

夫婦自営業 夫年上

夫婦自営業 妻年上

夫自営業(元会社員10年)妻会社員 夫5歳上

夫自営業(元会社員10年)妻会社員 同年齢

夫自営業(元会社員10年)妻会社員 妻5歳上

夫自営業(元会社員10年)妻会社員 夫10歳上

夫自営業(元会社員10年)妻会社員 妻10歳上

夫自営業(元会社員10年)妻会社員 夫15歳上

夫自営業(元会社員10年)妻パート 夫5歳上

夫自営業(元会社員10年)妻パート 同年齢

夫自営業(元会社員10年)妻パート 妻5歳上

夫自営業(元会社員10年)妻パート 夫10歳上

夫自営業(元会社員10年)妻パート 妻10歳上

夫自営業(元会社員10年)妻パート 夫15歳上

夫自営業(元会社員20年)妻会社員 夫5歳上

夫自営業(元会社員20年)妻会社員 同年齢

夫自営業(元会社員20年)妻会社員 妻5歳上

夫自営業(元会社員20年)妻会社員 夫10歳上

夫自営業(元会社員20年)妻会社員 妻10歳上

夫自営業(元会社員20年)妻会社員 夫15歳上

夫自営業(元会社員20年)妻パート 夫5歳上

夫自営業(元会社員20年)妻パート 同年齢

夫自営業(元会社員20年)妻パート 妻5歳上

夫自営業(元会社員20年)妻パート 夫10歳上

夫自営業(元会社員20年)妻パート 妻10歳上

夫自営業(元会社員20年)妻パート 夫15歳上

ギャラリー 賃貸の人生 持ち家の人生

30代 4人 2019年9月

30代 4人 2021年3月

30代 3人 2020年12

30代 4人 2020月11

40代 3人 2020年5月

50代 独身 2020月3

30代 5人 2020年4月

30代 4人 2020年1月

30代 4人 2019年10

40代 3人 2019年9月

30代 4人 2019年1月

30代 4人 2019年10

30代 5人 2020年2月

30代 5人 2019年6月

40代 3人 2019年10

50代 6人 2020年4月

30代 5人 2019年1月

30代 4人 2018年8月

30代 5人 2019年3月

30代 4人 2018年7月

40代 4人 2018年3月

30代 5人 2019年6月

30代 5人 2018年10

30代 4人 2018年2月

30代 4人 2018年3月

40代 5人 2017年4月

30代 3人 2016年4月

40代 3人 2016年5月

30代 4人 2016年12

30代 4人 2017年1月

30代 4人 2017年4月

30代 4人 2017年5月

30代 4人 2018年3月

30代 4人 2016年12

40代 3人 2017年6月

30代 4人 2016年5月

30代 4人 2017年3月

40代 5人 2017年11

30代 4人 2017年11

30代 4人 2016年3月

30代 4人 2017年1月

30代 4人 2017年8月

30代 4人 2016年6月

30代 4人2017年4月

40代 4人 2016年11

40代 4人 2017年1月

30代 4人 2021年5月

30代 5人 2021年8月

30代 4人 2021年6月

30代 4人 2021年12

30代 4人 2022年5月

40代 4人 2022年5月

40代 4人 2022年6月

40代 4人 2022年6月

40代 4人 2023年4月

50代 3人 2023年8月

ギャラリー 教育費 死亡保障必要額

子供3人30代 2021年

子供2人30代 2021年

子供2人30代 2021年

子供2人30代 2021年

子供2人30代 2021年

子供2人30代 2021年

子供2人30代 2020年

子供3人30代 2020年

子供2人40代 2020年

子供1人30代 2020年

子供1人30代 2020年

子供1人40代 2020年

子供1人50代 2020年

子供2人30代 2020年

子供1人40代 2020年

子供3人30代 2020年

子供1人30代 2020年

子供2人40代 2020年

子供2人30代 2019年

子供2人30代 2019年

子供1人30代 2019年

子供2人30代 2019年

子供2人30代 2019年

子供2人30代 2019年

子供2人30代 2019年

子供1人40代 2019年

子供1人30代 2019年

子供1人40代 2019年

子供3人30代 2019年

子供3人30代 2019年

子供2人30代 2019年

子供2人30代 2018年

子供2人40代 2018年

子供1人30代 2018年

子供1人30代 2018年

子供3人40代 2018年

子供2人30代 2018年

子供1人30代 2018年

子供2人30代 2018年

子供2人40代 2018年

子供1人40代 2018年

子供2人40代 2018年

子供2人40代 2018年

子供3人30代 2018年

子供2人40代 2018年

子供2人40代 2018年

子供2人30代 2018年

子供1人30代 2017年

子供1人30代 2017年

子供2人30代 2017年

子供1人30代 2017年

子供1人30代 2017年

子供2人30代 2017年

子供2人40代 2017年

子供3人20代 2017年

子供1人30代 2017年

子供2人30代 2017年

子供1人40代 2017年

子供1人40代 2017年

子供2人30代 2017年

子供1人40代 2017年

子供1人30代 2017年

子供2人30代 2017年

子供2人30代 2017年

子供1人30代 2017年

子供1人40代 2017年

子供2人40代 2017年

子供1人30代 2017年

子供1人40代 2017年

子供1人30代 2017年

子供1人50代 2017年

子供1人40代 2016年

子供2人30代 2016年

子供2人30代 2016年

子供2人30代 2016年

子供2人30代 2016年

子供1人20代 2016年

子供1人20代 2016年

子供1人30代 2016年

子供2人40代 2016年

子供2人30代 2016年

子供3人40代 2016年

子供1人30代 2016年

子供1人30代 2016年

子供2人30代 2016年

子供1人40代 2016年

子供1人30代 2016年

子供2人30代 2016年

子供2人30代 2016年

子供1人30代 2016年

子供1人30代 2016年

子供1人40代 2016年

子供3人40代 2016年

子供1人20代 2016年

子供1人40代 2016年

子供2人30代 2016年

子供2人30代 2016年

子供1人30代 2016年

子供1人30代 2016年

子供2人30代 2016年

子供1人40代 2016年

子供3人30代 2016年

子供2人30代 2016年

子供1人30代 2016年

子供4人30代 2016年

子供2人40代 2022年

子供1人30代 2022年

子供2人30代 2022年

子供2人40代 2022年

子供2人40代 2022年

子供3人30代 2022年

子供2人30代 2022年

子供2人40代 2023年

子供1人40代 2023年

子供2人40代 2023年

子供1人50代 2023年

ギャラリー 生命保険は必要? 住宅取得の前後

M家 40代:4人家族

K家 30代:4人家族

A家 30代:4人家族

T家 30代:5人家族

S家 30代:4人家族

A家 30代:4人家族

K家 30代:3人家族

H家 30代:4人家族

U家 40代:3人家族

K家 30代:5人家族

K家 30代:4人家族

K家 40代:3人家族

A家 30代:5人家族

M家 50代:6人家族

M家 40代:5人家族

S家 30代:5人家族

Y家 30代:4人家族

S家 30代:4人家族

K家 30代:5人家族

R家 40代:4人家族

U家 40代:5人家族

Y家 30代:4人家族

S家 30代:4人家族

K家 30代:4人家族

I家 40代:4人家族

O家 30代:4人家族

O家 30代:4人家族

K家 30代:4人家族

N家 30代:4人家族

Y家 40代:4人家族

M家 40代:4人家族

I家 40代:3人家族

S家 30代:4人家族

K家 40代:3人家族

M家 40代:4人家族

K家 50代:3人家族

ギャラリー 生命保険加入表で確認 失うお金

H家:183万円の得

K家:481万円の損

T家:458万円の損

I家:1023万円の損

T家:457万円の得

H家:1871万円の損

H家:225万円の損

K家:203万円の損

H家:1429万円の損

I家:689万円の損

K家:819万円の得

M家:490万円の損

M家:10万円の損

K家:432万円の損

K家:214万円の損

S家:219万円の得

N家:529万円の損

A家:690万円の損

M家:201万円の損

K家:390万円の損

R家:64万円の損

H家:191万円の損

H家:501万円の損

S家:344万円の損

I家:500万円の損

U家:839万円の得

M家:389万円の得

Y家:1913万円の損

K家:1125万円の損

O家:430万円の得

Y家:49万円の得

S家:95万円の得

S家:58万円の損

I家:110万円の損

M家:371万円の得

T家:732万円の損

A家:85万円の得

S家:1557万円の損

M家:366万円の損

M家:192万円の損

U家:648万円の損

H家:324万円の損

K家:406万円の損

ギャラリー 自分で年金計算して生活設計

夫も妻も会社員

夫公務員 妻主婦

夫会社員 妻主婦

会社員

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻パート

夫会社員 妻主婦

夫会社員 妻主婦

夫も妻も会社員

夫会社員 妻自営業

夫公務員 妻パート

夫も妻も会社員

夫も妻も公務員

夫会社員 妻主婦

夫も妻も会社員

夫公務員 妻団体職員

夫も妻も会社員

夫も妻も公務員

夫も妻も会社員

夫公務員 妻団体職員

夫も妻も会社員

夫会社員 妻パート

夫会社員 妻パート

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻主婦

夫も妻も会社員

夫も妻も会社員

夫も妻も会社員

夫も妻も会社員

夫会社員 妻主婦

夫も妻も会社員

夫も妻も公務員

夫会社員 妻主婦

夫も妻も会社員

夫会社員 妻公務員

夫公務員 妻主婦

夫自営業 妻会社員

夫会社員 妻主婦

夫も妻も会社員

夫も妻も会社員

夫会社員 妻主婦

夫も妻も会社員

夫会社員 妻主婦

夫も妻も会社員

夫自営業 妻会社員

夫会社員 妻主婦

夫も妻も会社員

夫も妻も会社員

夫会社員 妻パート

夫も妻も会社員

夫も妻も会社員

夫も妻も会社員

夫も妻も会社員

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻主婦

夫も妻も会社員

夫も妻も会社員

夫会社員 妻パート

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻パート

夫会社員 妻パート

夫も妻も会社員

夫も妻も会社員

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻パート

夫会社員 妻主婦

夫会社員 妻パート

夫会社員 妻自営業

夫会社員 妻主婦

夫も妻も会社員

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻パート

夫も妻も会社員

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻パート

夫会社員 妻パート

夫も妻も会社員

夫も妻も会社員

夫も妻も会社員

夫会社員 妻自営業

夫会社員 妻パート

夫会社員 妻主婦

夫も妻も会社員

夫も妻も会社員

夫会社員 妻主婦

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻パート

夫公務員 妻主婦

夫会社員 妻自営業

夫会社員 妻公務員

夫も妻も会社員

夫も妻も会社員

夫も妻も会社員

夫自営業 妻パート

夫も妻も会社員

夫会社員 妻主婦

夫も妻も会社員

夫会社員 妻主婦

夫も妻も公務員

夫会社員 妻主婦

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻主婦

夫公務員 妻会社員

夫も妻も会社員

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻パート

夫会社員 妻自営業

夫も妻も会社員

夫会社員 妻パート

夫会社員 妻パート

夫も妻も会社員

夫も妻も公務員

夫自営業 妻主婦

夫も妻も公務員

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻自営業

夫自営業 妻主婦

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻パート

夫会社員 妻主婦

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻主婦

夫も妻も会社員

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻主婦

夫も妻も会社員

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻主婦

夫会社員 妻主婦

夫会社員 妻公務員

夫会社員 妻主婦