全6589件 (6589件中 1-50件目)

-

2024~26主力株概況121位、日本ドライケミカル。

さて今日は2024~26主力株概況シリーズです。 121位 1909 日本ドライケミカル (東S、9月優待) △ PF時価総額121位は、消火に強い防災設備大手の日本ドライケミカルです。前回は2021~23シーズンの273位で出ていたのですが、株価が大きく上昇したことによってこんなに順位を上げてきました。 現在の株価は12220円、時価総額878億円、PBR2.91、自己資本比率は53.5%、今期予想PER18.62、配当利回り0.7%(90円)、総合利回り0.8%(90+10=100円)で、優待は100株保有で 1000円相当の商品(防災用品・クオカードなどから選択)1つ、300株保有で2つです。内容は非常に充実しています。 私はクオカードを選ぶことが多いですが、 災害用トイレセットもたまに選択して念のために車に乗せています。(笑) 後、一回「マルチツール14」って言うのを選んだのですが、これもなかなかカッコよかったです。 日本ドライケミカルは指標的にはやや割高ですが、業績も絶好調ですし、優待内容にも独自性がありますし、現時点ではホールド継続でいいかな?と考えています。2024~26主力株概況シリーズ 免責事項当シリーズは、私を投資家としての次のステージに連れていけるだけの力があるのか、「リスク・リワード比」が優れた最強で最上の銘柄なのか、何か見逃している弱点はないか、戦い続けるのに必要な「銘柄としての鮮度」が落ちていないか、などを多角的に検討する目的で書くものです。記事内容は一般的に入手可能な公開情報(ただしIRへの蛇の様にしつこくて執念深い独自の取材内容を含む)に基づいて作成していますが、同時に諸々のバイアスのかかったあくまでも個人的な見解であり、特定銘柄の売買の推奨を目的としたものでは全くありません。また市場と個別銘柄の未来がどうなるかは誰にも分からないため記事内容の正確性は保証しません。私には未来を予見する力は一切ありません。そのため当シリーズに基づいて投資を行い損失が発生した場合にも当方は一切の責任を負いません。投資はくれぐれも100.0%御自身の判断と責任の元で行って頂きます様、伏してお願い申し上げます。

Feb 18, 2026

-

2021~26PF概況677位、クラダシ。

さて今日は2021~26PF概況シリーズです。677位 5884 クラダシ (東G、6月優待) ○ PF677位は、メーカーなどから食品ロスを仕入れ、ECで安価に販売しているクラダシです。 現在の株価は453円、時価総額55億円、PBR3.62、自己資本比率は49.5%、今期予想PER44.30、配当利回り0%(0円)、総合利回り6.6%(0+30=30円、優待はメルカリ平均価格の額面の75%で換算)で、優待は100株保有で4000円相当の自社ECサイトクーポンなどです。 クラダシは指標的には割高ですが、それを打ち返すだけの成長力がありますし、PF下位としては全く問題ない良い銘柄であると考えています。

Feb 17, 2026

-

2021~26PF概況676位、ヒト・コミュニケーションズ・ホールディングス。

さて今日は2021~26PF概況シリーズです。676位 4433 ヒト・コミュニケーションズ・ホールディングス (東P、8月優待) ◎ PF676位は、IPを使ったアパレル制作と空港のハンドリング業務が主軸のヒト・コミュニケーションズ・ホールディングスです。 現在の株価は965円、時価総額173億円、PBR1.01、自己資本比率は42.6%、今期予想PER13.30、配当利回り3.9%(37.5円)、総合利回り4.9%(37.5+10=47.5円)で、優待は100株保有で1000円相当のデジタルギフトなどです。 さてここヒト・コミュニケーションズはかつて、 2012年頃には最高でPF4位の主力株 として戦ったこともあるとても懐かしい銘柄です。当時ここでしっかりとした利益を出せたことが、そして稼いだ貴重なお金を次の銘柄に再投資してより大きな勝負を継続できたことが、そのまま今の私に繋がっています。本当に感謝してもしきれない銘柄ですね。

Feb 16, 2026

-

5. 高配当株投資法は、企業の善意に依存した脆いやり方。

さて今日は株式投資本オールタイムベスト153位 市場の神話にだまされるな(ケン・フィッシャー著、パンローリング、2025年) の第5弾です。 今日も、第8章 インカムを確実に手に入れるための高配当株ー引退後のインカムを確実なものとするために高配当銘柄に投資する から。 高配当株ばかりのポートフォリオは最適な投資が行われていないかもしれない。なぜだろうか。 高配当株を含め株式のすべてのカテゴリーが人気を集めたり、失ったりする。バリュー株が先行することもあれば、グロース株が先行することもある。これは小型株と大型株でも同じである。エネルギー、ハイテク、金融、原材料などすべての主要なセクターも入れ替わり、先行する時期と後れを取る時期を常に、不規則に経験する。高配当株も株式のカテゴリーの1つにすぎない。 配当を支払う企業のほうが本質的に優れているということはない。それは株主価値を生み出す方法が異なるだけだ。 企業が配当を支払うと、その他の条件が同じであれば、株価は配当額と同程度下落する。結局のところ、企業は価値ある資産、つまり現金を手放しているのである。 多額の配当を支払う企業は、利益を再投資するよりも現金を株主に還元するほうが価値があると考えている傾向があるので、高配当株のカテゴリーとバリュー株は重複するところがある。一方で、グロース企業は配当額が少ないか、全く支払わない。概して、バリュー株が人気のときは、高配当株も人気である。そして、グロース株がバリュー株をアウトパフォームすると、高配当株も同様にアンダーパフォームする。 改めて書かせてほしい。バリュー株が恒久的に優れたパフォーマンスを上げるわけではない。 保証はない つまり、高配当株が常に優れているわけではなく、長期的には予想ボラティリティやリターン特性も大きく異なるわけではない。同じく重要なことがある。配当は保証されていない。配当を支払っている企業は配当を減額することもできる。 ボーイングは1942~2019年まで毎年、幾ばくかの配当を支払っていた。なんと78年間もだ。2020年初頭、新型コロナのパンデミックが発生し、ロックダウンに突入した。空の旅は激減した。業界は長期的に壊滅的な影響を受けるとの懸念が高まった。そして、パッと配当が消えてなくなった。2024年3月に本書を書いている時点で、配当はまだ再開されていない。 いやあいいですねえ。 要は「高配当は約束されたものではない。」ということです。 私の尊敬する ナシーム・ニコラス・タレブ 風に言うと、「高配当株投資法は、企業の善意に依存した脆いやり方」であるということです。ある意味で 七面鳥になりやすいやり方 なんですね。 海辺で「砂のお城」を作って遊ぶような、儚くて切ない手法 であると個人的には感じています。(続く)

Feb 15, 2026

-

2021~26PF概況675位、アミファ。

さて今日は2021~26PF概況シリーズです。675位 7800 アミファ (東JS、9月優待) ◎ PF675位は、紙やプラ製の雑貨の企画・卸で、100円均一大手向けが売上の大半を占めるアミファです。 現在の株価は1243円、時価総額40億円、PBR1.75、自己資本比率は58.3%、今期予想PER10.00、配当利回り2.1%(26円)、総合利回り2.9%(26+10=36円)で、優待は「3年以上の継続保有を条件として」100株保有で1000円相当のクオカードペイなどです。今日は私が過去に頂いた現物のクオカードを参考事例として載せておきます。 アミファは最近株価が暴騰していて「何かあったかな?」と思って調べてみると、最近シール類(プクプクしたシールなど)が女児や若い女性に大人気で業績が改善しており、それを評価しての物のようです。 そういえばしばらく前に2778パレモHD傘下の300円ショップの「イルーシー300」で「優待券で何か買うもの無いかな?」と思って徘徊しているときに、「シール売り切れ」って手書きで書いてあって「うん?、ナニコレ?」って感じたのを思い出しました。投資家はこういう感覚を凄く大切にしないといけないのですが、この時は全くちーともピンと来ていませんでしたね。(汗) ま、いずれにせよ、アミファはポートフォリオ下位としては特に問題のない銘柄であると考えています。

Feb 13, 2026

-

2024~26主力株概況120位、トピー工業。

さて今日は2024~26主力株概況シリーズです。120位 7231 トピー工業 (東P、3・9月優待) ◎ PF時価総額120位の上位銘柄は、商用車ホイール、建機用履板で国内首位のトピー工業です。 現在の株価は3525円、時価総額849億円、PBR0.57、自己資本比率は49.9%、今期予想PER9.87、配当利回り3.7%(130円)、総合利回り3.9%(130+6=136円、利回りは1000株優待で換算)で、優待は年2回100株保有で交通傷害保険:死亡・後遺障害、入院特約、1000株保有で3000円相当のクオカードなどです。2025年11月5日にこのように変更となりました。 ただ、ここの優待は以前は1000株保有時はオリジナルカタログギフトでお花を選ぶことが出来ました。そして我々優待族の間では、「トピー工業=フラワーギフト」として有名でもありました。 そして私はここへは2022年3月30日にそのフラワープレゼント目当てで新規参戦しました。優待族的には前述の通り「トピー工業=フラワープレゼント」であり、「いつかは絶対に買いたいな。」と思っていたからです。 優待は残念ながら変更となってしまいましたが、今日は過去のトピー工業フラワー優待の実際をいくつかご覧いただきましょう。 トピー工業優待のセイロンライティア トピー工業優待のテーブルヤシ トピー工業優待のプリンセチア キレイ✨✨✨ トピー工業を保有し続ければ私のお家はいつの日か「お花だらけのフラワーハウス」になるはずでした。なので優待変更は個人的にはとても残念です。ただここは指標的にも十分に割安ですし、現時点ではこのままホールド継続の予定です。2024~26主力株概況シリーズ 免責事項当シリーズは、私を投資家としての次のステージに連れていけるだけの力があるのか、「リスク・リワード比」が優れた最強で最上の銘柄なのか、何か見逃している弱点はないか、戦い続けるのに必要な「銘柄としての鮮度」が落ちていないか、などを多角的に検討する目的で書くものです。記事内容は一般的に入手可能な公開情報(ただしIRへの蛇の様にしつこくて執念深い独自の取材内容を含む)に基づいて作成していますが、同時に諸々のバイアスのかかったあくまでも個人的な見解であり、特定銘柄の売買の推奨を目的としたものでは全くありません。また市場と個別銘柄の未来がどうなるかは誰にも分からないため記事内容の正確性は保証しません。私には未来を予見する力は一切ありません。そのため当シリーズに基づいて投資を行い損失が発生した場合にも当方は一切の責任を負いません。投資はくれぐれも100.0%御自身の判断と責任の元で行って頂きます様、伏してお願い申し上げます。

Feb 12, 2026

-

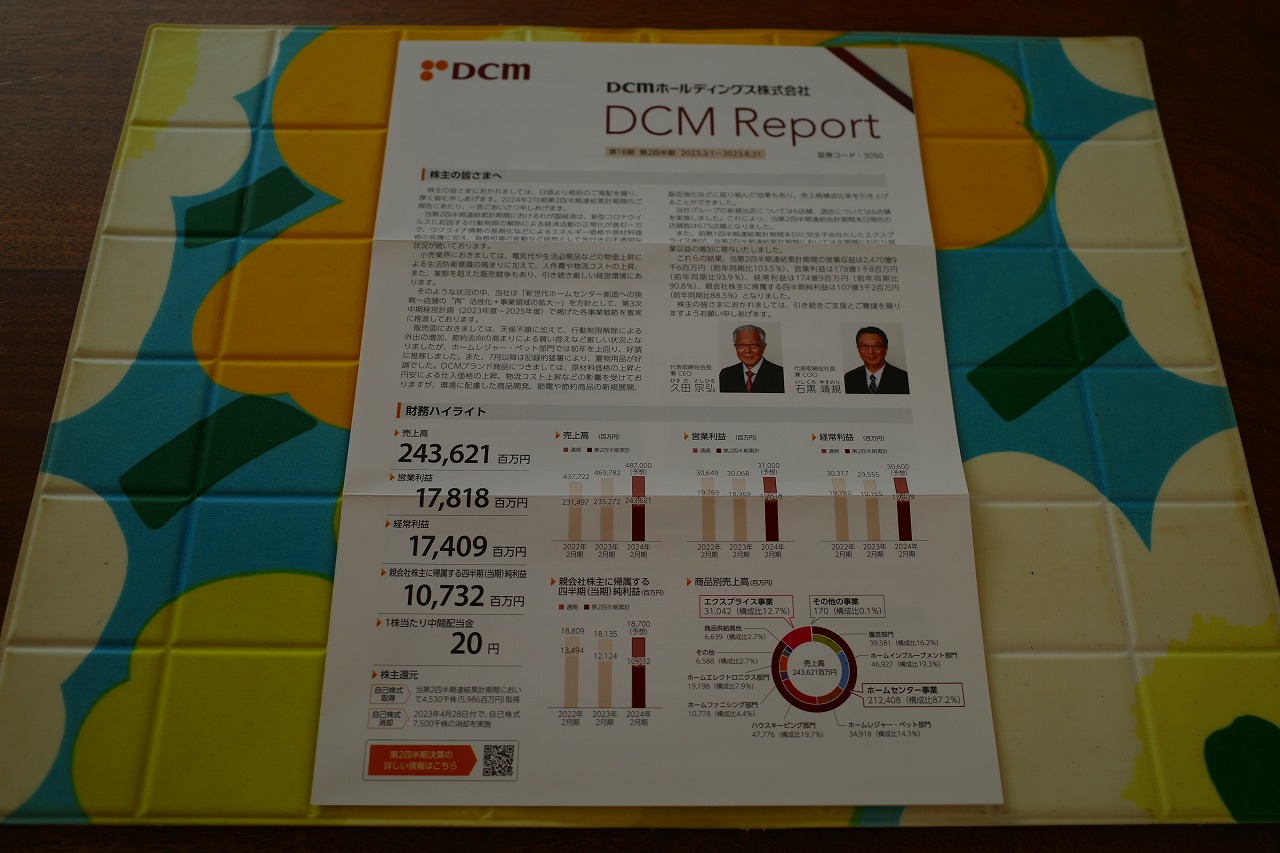

2024~26主力株概況119位、DCMホールディングス。

さて今日は 2024~26主力株概況シリーズ です。119位 3050 DCMホールディングス (東P、2月優待) ◎~◎◎ PF時価総額119位の上位銘柄は、ホームセンター業界2位のDCMホールディングスです。 現在の株価は1691円、時価総額2477億円、PBR0.80、自己資本比率は44.1%、今期予想PER13.02、配当利回り2.7%(46円)、総合利回り3.0%(46+5=51円)で、優待は100株保有で500円相当の買い物優待券などです。 私は毎回優待券で様々なアイテムを買っています。 ワイは猫が大好きなんだけど、おうちの近所のマンションに「ねこおばさん」がいて野良猫たちを集めてご飯をあげまくっているせいで、家の周りに大量のうーをされてしまう。そのため仕方なく対策として購入。でもあんまり効果はありません。ネコは生き方に関わる本質的な部分では非常に賢いのでアニマルバリアとかすぐに慣れちゃうし、なんだったらバリアに引っかからないその傍の塀の上でのんきに昼寝してるし。。。↓ DCMホールディングスは、業界首位級の銘柄で指標的にかなり割安、かつ優待内容にも一定の力があり、今の株価位置は魅力的と思います。↓ (上記データはかぶたんプレミアム+エレフォロ拡張より引用) さて今のホームセンター業界には売上高で突出したところが無く、業界上位各社はM&Aを駆使した規模拡大に血眼を上げています。 業界3位のコーナン 、5位のアークランズ など「血の気の多い」プレーヤーが多く、今後も血で血を洗う抗争や更なる買収劇が繰り広げられそうで凄く楽しみです。 ちなみにワイは「数年後にはコーナンがHC業界の覇者となる」と予想しています。その理由は「コーナンサイズ」と言われるようなユーザーフレンドリーな大袋商品が店内に多いことを筆頭に、PB商品の出来が良いなど一番お店の総合戦闘力が高いと感じているからです。(上記データは生成AIGrok4と私が壁打ちしながら作成) 自分はこの「ホームセンター業界の春秋戦国時代」のガチバトルを骨の髄までたっぷりと味わうために、しばらく前に 優待ホームセンター株バルクプロジェクト を立ち上げていました。これにより業界の勝ち組と一緒にプクプクと焼け太っていこうという算段でした。 ただその後他の 「優待お魚株バルクプロジェクト」 や 「優待お肉株バルクプロジェクト」 の方が「アイデアとして更に面白い」上に伸びしろもありそうだなと感じて、今はホームセンタープロジェクトは規模を縮小して冷温停止状態となっています。ま、いずれにせよ、これからも現行の優待制度が続く限りは楽しくDCMをホールドして応援していく予定です。2024~26主力株概況シリーズ 免責事項2024~26主力株概況シリーズ は私が主力で勝負している銘柄について、本当にその価値はあるのか、私を投資家としての次のステージに連れていけるだけの力があるのか、「リスク・リワード比」が優れた最強で最上の銘柄なのか、何か見逃している弱点はないか、戦い続けるのに必要な「銘柄としての鮮度」が落ちていないか、などを多角的に検討する目的で書くものです。記事内容は一般的に入手可能な公開情報(ただしIRへの蛇の様にしつこくて執念深い独自の取材内容を含む)に基づいて作成していますが、同時に諸々のバイアスのかかったあくまでも個人的な見解であり、特定銘柄の売買の推奨を目的としたものでは全くありません。また市場と個別銘柄の未来がどうなるかは誰にも分からないため記事内容の正確性は保証しません。私には未来を予見する力は一切ありません。そのため当シリーズに基づいて投資を行い損失が発生した場合にも当方は一切の責任を負いません。投資はくれぐれも100.0%御自身の判断と責任の元で行って頂きます様、伏してお願い申し上げます。

Feb 11, 2026

-

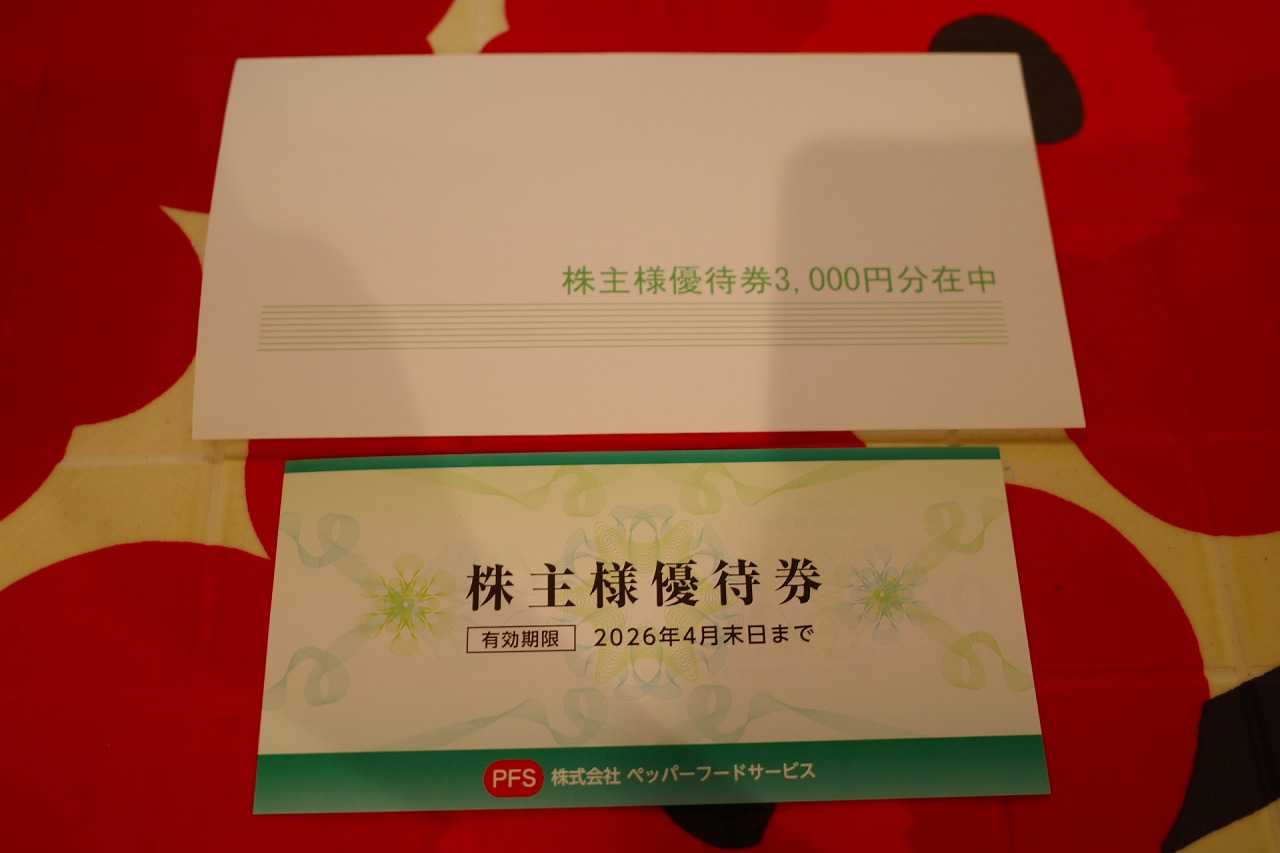

2021~26PF概況674位、ペッパーフードサービス。

さて今日は2021~26PF概況シリーズです。674位 3053 ペッパーフードサービス(東S、3・9月優待) △ PF674位は、ステーキ専門店『いきなり!ステーキ』を展開し、経営再建中のペッパーフードサービスです。 現在の株価は175円、時価総額107億円、PBR3.24、自己資本比率は58.3%で利益剰余金はマイナス、今期最終赤字予想、配当利回り0%(0円)、総合利回り6.2%(0+10.8=10.8円、優待券はメルカリ平均価格の額面の90%で換算)で、優待は年2回500株保有で3000円相当の食事券もしくは自社製品などです。 さて一時期は一世を風靡した「いきなりステーキ」ですが、ほとんどのお店は今では幻のように消えてしまいました。ただ全盛期の頃はワイは良く出かけていたので、今優待写真フォルダーを見たらたくさんの写真が入っていて懐かしく思いました。 「外食産業ってすごく難しいんだなー。」と改めてしみじみと感じています。

Feb 10, 2026

-

2021~26PF概況673位、中央経済社ホールディングス。

さて今日は2021~26PF概況シリーズです。673位 9476 中央経済社ホールディングス(東S、9月優待) △ PF673位は、会計・税務など会社経営の実務に関する書籍・雑誌を発行する中堅出版の中央経済社ホールディングスです。 現在の株価は897円、時価総額40億円、PBR0.80、自己資本比率は71.5%、今期予想PER26.70、配当利回り1.5%(13円)、総合利回り2.3%(13+8=21円優待は私の独自判断で額面の20%で換算)で、優待は100株保有で自社書籍販売サイトで利用できる4000円相当のクーポンコードです。 中央経済社ホールディングスは特筆すべき長所は無いですが、ま、優待狙いでPF下位でホールドしていくのには特に問題のない銘柄であると考えています。

Feb 9, 2026

-

2024~26主力株概況118位、日本マクドナルドホールディングス。

さて今日は 2024~26主力株概況シリーズ です。 ここは「優待株日本代表」の1つなので、当然それに見合った大ボリュームとしています。10000字を軽く超えるフルサイズ記事なので気合を入れてお読みください。それでは始めます。118位 2702 日本マクドナルドホールディングス (東S、6・12月優待) △ バリュー投資家としての評価 ◎ 優待族としての評価 PF時価総額118位の上位銘柄は、外食国内首位級で日本を代表する優待株の日本マクドナルドHDです。ずいぶん前には「オエオエチキンナゲット事件」があって業績が大きく落ち込んだこともありましたが、今では自分も含めてみんなそんなことは完全に忘れてしまいましたね。お店は再び大盛況です。(笑) ちなみに私は以前から無償のボランティアで投資初心者の方々の「優待株ポートフォリオ組成」のお手伝いをさせて頂いているのですが、最初に、「どうしても欲しい銘柄はありますか? トータルで見て買える水準であればそれらを優先して買いましょう。その方が投資がより楽しくなりますし、結果として長続きしますから。」と説明しています。 すると、ほとんどの方から「マクドナルドが欲しいです。」と意を決したように最初に言葉が飛び出してきます。ここはそのくらいに高い人気があります。 つまり、マクドナルドには昔も今も指標的な割安感は皆無ですが、優待内容には磁力があって突出して良いということです。優待バリュー投資家である私の分類では、 C株(指標的にはかなり割高だが、優待バリューが非常に高い) となります。 いわゆる 「優待がバリュー株」 ですね。(笑) 私の持ち株ではここ2702日本マクドナルドHDを筆頭として、3197すかいらーく、3561力の源HD、7683ダブルエー、8267イオンあたりがこのC株に当てはまります。 ちなみに、「優待バリュー株の分類法」については、昨年2025年に最新アップデート版をリリースしていますので、万一未読の方はこの機会に是非ご一読ください。というか、ワイのこのブログはこれをベースにしたものなので、読んでいないと心底は楽しめないと思います。なので皆様お願いします。↓ 優待バリュー株の世界 2025年最新版 すいません、少し脱線しました。マックの話でしたね。 そういう「投資初心者の方々が見せるマックへの憧憬と強いこだわり」を何度もリアルで体感しているうちに、「待てよ、マックは指標的には失神するほどに激高とはいえ、ここまで優待パワーが異常に強いと優待廃止がない限りは株価は下がりっこないし、既存店推移も強くて業績も絶好調が続いている。自分は3枚しかもっていないけど優待MAXとなる5枚までは余裕で買えるな。」と思って2021年に500株体制としたのでした。 現在の株価は6960円、時価総額9254億円、PBR3.30、自己資本比率は77.0%と財務は良好、今期予想PER26.80、配当利回り0.9%(64円)、総合利回り2.2%(64+90=154円、優待券1冊はオークションサイト平均価格の4500円で換算)で、優待は「1年以上の継続保有を条件として」100株保有で年に2回優待食事券1冊(300株保有で3冊、500株保有で5冊)です。 日本マクドナルドHDは指標的な割安感は有史以来ずっと皆無ですが、前述の通り優待株としての知名度は抜群で、そのため常に株価は高値で安定しています。日本を代表する「優待割高株」ですね。でも、マックのお店は全国津々浦々どこにでもあり財布に優待券を入れておけば、 いつでも、どこでも、誰とでも 思い立ったときにマックでご飯を食べたり休憩したりできます。 そのため、 優待族としての果実・報酬を目に見える形で分かりやすく実感しやすいのがマックの最大の魅力 です。 ただマックの商品は全体にカロリーが高く、気をつけないと 「優待デブ(WWW9945さん命名)」 になるのでそこは注意が必要です。(笑)(WWW9945&みきまる共著 株主優待だけで優雅な生活 より引用) さてマクドナルドでは過去に限定バーガーを含めて色々と食べましたが、ビッグマックが完成度が高くてバランスが良く、結局のところは一番美味しいように思っています。 後、以前は朝マックの時間帯にバーガー券とサイドメニュー券の2枚利用で「ビッグブレックファストデラックス」が選べたのですが、これがボリューム満点かつ美味しいので、私は早朝ドライブでお腹が空いたときにたまに食べていました。(追記 2026年2月現在はこのメニューは既に終了しています。Xで「新人億り人」さんに教えて頂きました。ご指摘有難う御座いました。) これからも日本を代表するメジャー優待株である日本マクドナルドホールディングスを、楽しく愛でながらホールドしていく予定です。。。 サイドメニューではポテトではなくてえだまめコーンを選ぶと、栄養バランスが飛躍的に改善するよ。↓ 「マックで出来る限りヘルシーに食べる」のも投資家としてはとっても大事だよ。。。↓2024~26主力株概況シリーズ 免責事項2024~26主力株概況シリーズ は私が主力で勝負している銘柄について、本当にその価値はあるのか、私を投資家としての次のステージに連れていけるだけの力があるのか、「リスク・リワード比」が優れた最強で最上の頑健な銘柄なのか、何か見逃している弱点はないか、戦い続けるのに絶対に必要な「銘柄としての鮮度」が落ちていないか、などを多角的に検討する目的で書くものです。記事内容は一般的に入手可能な公開情報(ただしIRへの蛇の様にしつこい独自の取材内容を含む)に基づいて作成していますが、同時に諸々のバイアスのかかったあくまでも個人的な見解であり、特定銘柄の売買の推奨を目的としたものでは全くありません。また市場と個別銘柄の未来がどうなるかは誰にも分からないため記事内容の正確性は保証しません。そのため当シリーズに基づいて投資を行い損失が発生した場合にも当方は一切の責任を負いません。投資はくれぐれも100.0%御自身の判断と責任の元で行って頂きますよう、伏してお願い申しげます。P.S. テイクアウトして、お家で食べても美味しいよ。。。 お家で野菜を追加して食べるの、ヘルシーでいいよー。

Feb 8, 2026

-

2021~26PF概況672位、ユナイテッド・スーパーマーケット・ホールディングス。

さて今日は通常の2021~26PF概況シリーズです。672位 3222 ユナイテッド・スーパーマーケット・ホールディングス (東S、2・8月優待) △ PF672位は、首都圏で展開する食品スーパーの最大手であり、マルエツ、カスミ、マックスバリュ関東が合併して誕生したイオン系のユナイテッド・スーパーマーケット・ホールディングスです。 というか、ここ食品スーパー最大手&売上ほぼ1兆円なのに主に中小型株市場である「東証スタンダート」所属なんですね。朝からここの記事を書いていてちょっとびっくりしました。これはいずれは安値で、、、 さて私は元々カスミのホルダーだったのですが、そのまま華麗に急流下りを決めて(要は何もせずただボーっとしていた)愛でたくここのホルダーとなりました。後、本当にどうでもいいことですがちょっと社名が長すぎますね。 現在の株価は972円、時価総額1935億円、PBR0.95、自己資本比率は51.5%、今期予想PER159.34、配当利回り1.7%(16円)、総合利回り5.3%(16+36=52円、優待券はメルカリ平均価格の額面の60%で換算)で、優待は100株保有で年2回 買物優待券(100円割引30枚)または食品(お米・レトルトカレー・ラーメン等5点より1点選択。)です。 買い物優待券 食品 一例として横須賀海軍カレー レトルトカレーとしてはまずまず美味しい。 ユナイテッド・スーパーマーケット・ホールディングスは規模はとても大きくなりましたが、利益水準は実はあまり高くないというか、むしろかなり低いです。ただ、まずまず良好な総合利回りが出ていますし、優待族的には今の株価位置には一定の魅力がありますね。

Feb 7, 2026

-

4. 高配当株投資法は危険な果実。

さて今日は株式投資本オールタイムベスト153位 市場の神話にだまされるな(ケン・フィッシャー著、パンローリング、2025年) の第4弾です。 今日は、 第8章 インカムを確実に手に入れるための高配当株ー引退後のインカムを確実なものとするために高配当銘柄に投資する から。 プロも含めた多くの投資家が、これが安全な引退後の戦略だと信じている。 当てにしてはならない。この神話は非常に高くつく誤りの原因となりかねない。将来の支出を切り詰めることを強いかねない、そして、配偶者と気まずい会話をすることになりかねない誤りである。 ラリー・スウェドローやウィリアム・オニールなどの過去の偉人の多くが「高配当銘柄投資法の危険性」を口を酸っぱくして警告してくれています。その理由は簡単で「投資成績を落とす可能性が高い危険極まりないやり方」だからです。私の過去記事をいくつか貼っておきますので是非ご覧下さい。 配当は重要なファクターではない(ラリー・スウェドロー) 配当株を買う場合は利回りが並外れて高いものは避けること(ウィリアム・オニール) ただ「配当と言う報酬」は投資家の大脳皮質にダイレクトにガツンと効く麻薬であり、特にFIRE後や定年退職後で大切な定期収入を失った方は心の奥底に本能的に潜む不安から「ネコにマタタビ」のように本能的に高配当株に吸い寄せられてしまうことがあります。無意識の内に「危険な果実」を食べてしまうことがあります。そこが本当に危ない所なんですね。 それでは次回は危険な誘惑である「高配当株投資法」に関しての、ケン・フィッシャーの言葉を見ていきましょう。(続く)

Feb 6, 2026

-

2024~26主力株概況117位、アークス。

さて今日は2024~26主力株概況シリーズです。117位 9948 アークス(東P、2月優待) ○ PF時価総額117位の上位銘柄は、北海道・青森・岩手でトップシェアを誇るスーパーチェーンのアークスです。 私は2010~2011年頃に青森地盤のスーパーである 旧3078ユニバース を主力の一角として戦っていたのですが、その後アークスに経営統合されたためスライドしてアークス株を多く持つことになりました。ただその後株価が上昇したため持ち株をチビチビと売却して一旦は「優待株いけす」に戻っていました。 2021年12月に様々な食品スーパー銘柄の相対的な比較をしているときに、「アークスは業界上位だし、指標的にもまずまず安いし、積極的かつ妥当な価格での手堅い同業者M&Aを通じての成長力もあるし、もっとポートフォリオ上位で持つべき銘柄だな。」と感じて、1000株まで買い増しをしたために久しぶりにPF上位に登場してきました。 現在の株価は3610円、時価総額2081億円、PBR1.03、自己資本比率63.7%、今期予想PER16.87、配当利回り2.1%(74円)、総合利回り2.6%(74+20=94円)で、優待は100株保有で自社商品券もしくは全国共通ギフト券2000円相当、もしくは青森県産りんご3キロ、もしくはりんごジュース1箱などです。ユニバースの優待制度が残ったのが旧ホルダーとしては嬉しかったですね。 尚、1000株以上保有の場合は下記のようにカタログギフトが追加されます。 カタログギフトの方からも選択例を1つだけ。 塩ホルモン焼きそばです。かなり美味しかったです。 紅しょうがを入れると、うまさ倍増。! アークスは今や「北海道・東北の輝く一番星☆」ですし、 イオン等のスーパー列強との今後の死闘を楽しみにこれからもホールドして応援していく予定です。。。。。。。2024~26主力株概況シリーズ 免責事項2024~26主力株概況シリーズ は私が主力で勝負している銘柄について、本当にその価値はあるのか、私を投資家としての次のステージに連れていけるだけの力があるのか、「リスク・リワード比」が優れた最強で最上の頑健な銘柄なのか、何か見逃している弱点はないか、戦い続けるのに絶対に必要な「銘柄としての鮮度」が落ちていないか、などを多角的に検討する目的で書くものです。記事内容は一般的に入手可能な公開情報(ただしIRへの蛇の様にしつこい独自の取材内容を含む)に基づいて作成していますが、同時に諸々のバイアスのかかったあくまでも個人的な見解であり、特定銘柄の売買の推奨を目的としたものでは全くありません。また市場と個別銘柄の未来がどうなるかは誰にも分からないため記事内容の正確性は保証しません。そのため当シリーズに基づいて投資を行い損失が発生した場合にも当方は一切の責任を負いません。投資はくれぐれも100.0%御自身の判断と責任の元で行って頂きますよう、伏してお願い申しげます。

Feb 5, 2026

-

2021~26PF概況671位、AVANTIA。

さて今日は2021~26PF概況シリーズです。671位 8904 AVANTIA(東S、8月優待) ◎ PF671位は、東海圏地盤の戸建て中堅で注文住宅が主力のAVANTIAです。 旧社名のサンヨーハウジング名古屋の頃は、「さんなご」と言うニックネームで我々優待族の間で知名度が高かった銘柄ですね。 現在の株価は874円、時価総額130億円、PBR0.45、自己資本比率は39.4%、今期予想PER10.57、配当利回り4.4%(38円)、総合利回り5.5%(38+10=48円)で、優待は「1年以上の継続保有を条件として」100株保有で1000円相当のクオカードなどです。 AVANTIAは指標的にもまずまず割安ですし、ポートフォリオ下位としてはとても良い銘柄であると考えています。

Feb 4, 2026

-

2026年2月の抱負。

いやあ、早いもので今年も2月に突入しましたね。 さてマーケットでは昔から 短く寒い2月はウォール街では忘れられたも同然で、ほとんど痕跡を残さない。2月は最高の6か月のなかでは弱く、そのときどきのトレンドに従いやすい。(出典 アノマリー投資、ジェフリー・A・ハーシュ著、パンローリング、2013年 P174) とされています。どうなるでしょうね? ま、いずれにせよ、引き続き丁寧に集中して戦って行きます。それでは皆様、今月もよろしくお願い致します。

Feb 3, 2026

-

生成AIと投資家。

生成AIがどんどんと賢くなってきています。 私はXで青バッジを貰うために最低限の課金をしていてそれにサービスで付いてくるGrokをずっと使っています。 Grok1の頃は「へー、面白いけどまだまだだな。」と感じていましたが、Grok3くらいから「実用に耐えるな。」と感じ始めました。そして現行のGrok4になってから(今のバージョンが何かはGrok本人に聞きました)は、「投資の調べ物で分からないことや疑問点があればまずGrokに質問を投げかけて、壁打ちをする中で問題点を抽出しながら思考を深めていく。」やり方がメインとなりました。 例えばある銘柄を主力化して戦おうと思った場合に、以前だと10時間くらいかけて「あぁ、これで大体のところは調べられたな。」というプラトー(高原状態)に達していたイメージでしたが、それが3分の1の3時間くらいに効率化出来ているという印象です。 更に、主力化候補の欠点や弱点をあぶり出すのにも非常に便利で、寧ろそちら側をより重宝している感じです。自分で調べるとどうしてもバイアスがかかって長所ばかりに目がいって短所を見るのがおざなりになるからです。でも「バフェットの右腕&左腕」として知られた賢人 チャーリー・マンガー の言うとおり、投資家は「逆だ。いつも逆から考えるんだ。」が大切なんですね。 さてこのように生成AIが完全に実用レベルになったのは喜ばしいことですが、そのせいで株の調べ物をするときに自分の脳にかかる負荷が激増しました。壁打ちをした後には廃人のように疲れてしまいます。 なのでこのツールは「投資家が元々持っている総合戦闘力」を単にブーストさせるだけのものとも感じています。 それが何故かというと、生成AIがどれだけ進歩しようと、投資家である我々が「適切な問いを継続して生み続ける」ことが出来なければ意味はないからです。 なので、沢山投資本を読み、好奇心を持って世の中を眺め回し、街をくまなく徘徊して人の表情や目を見てチャンスを探すと言う様な、「投資家としての地力をつける」古典的な努力がこれまで以上に大切な時代に入ったと感じています。

Feb 2, 2026

-

2024~26PF概況116位、ヤマエグループホールディングス。

さて今日は2024~26主力株概況シリーズです。 仕込みの関係で紹介が遅くなりましたが、今日紹介する銘柄は実際には既にPF最上位の一角の主力株として戦っています。気合満点でお送りします。それでは参りましょう。!116位 7130 ヤマエグループホールディングス (東P、3月優待) ◎◎◎ (暫定)PF116位は、九州地盤の食品卸大手で、物流受託や住宅・建材等に多角化し、M&Aで事業拡大中のヤマエグループホールディングスです。 現在の株価は2793円、時価総額776億円、PBR0.84、自己資本比率は22.7%、今期予想PER7.80、配当利回り2.5%(70円)、総合利回り3.2%(70+18=88円、優待券はヤフオク平均価格の額面の60%で換算)で、優待は100株以上&1年以上継続保有を条件として「ピザハット」オンラインおよび店頭で利用出来る3000円相当のデジタルギフトカードです。 九州地盤のローカル食品卸のヤマエGHDの優待がどうして全国チェーンのメジャーなピザ屋さんなの?と疑問に思う方がいらっしゃるかもしれませんが、理由は2022年にヤマエが完全子会社にして傘下に収めているからです。ヤマエの面白い所はここで、 様々なジャンルの会社をむしゃむしゃ食べ続けながら貪欲に成長を続けている「M&Amonster」 なんですね。 ちなみにピザハットは日本国内全都道府県にお店があり、かつ店舗数も600以上なので優待券の利便性は抜群です。(上記データはヤマエGHD決算説明会資料より引用) ちなみに優待券の使い方が良く分からなかったのでお店に直接買いに行きました。優待券はオンライン専用なのですが、お店で店員さんに手取り足取り教えて頂きながらスマホで注文をしました。これでやり方が分かったので次からはちゃんとオンラインで自力で頼もうと思っています。親切に指導して頂いてとても感謝しています。 この時は(いつもなのかな?)なんと「2枚目無料」だったので、税込み3190円、つまり実質190円で下記の2枚のM寸のピザが買えました。私は薄いピザ生地が好きなのですが、それもちゃんと選択できましたし、ピザも十分美味しかったです。 ただ注意点としては焼き立てで食べると最高なんですが、「1分毎に10%ずつ減価」していく感じで、10分も経つと冷めてしまってイマイチになります。なので、「お店に直接買いに行ってお得に2枚目を無料でもらって、そのまま車でハフハフ言いながら食べる」のが最もバリューかな?と思いました。と言うか、次回はその作戦で行きます。 ヤマエGHDは、 指標的に割安で、同時に巧みなM&Aを駆使した成長力も兼ね備えており、極めて魅力的な優待バリュー株である と考えています。 下記の通り、売上高も利益も綺麗に伸び続けており、その割に指標的に非常に安く、おまけに優待内容にも独自性と力があるので、ある意味では、「そうそう、こういう銘柄を年がら年中目を皿にして探してたんよ。こんなとこにおったんか。」と感じる力のある銘柄 です。(上記データはヤマエGHD決算説明会資料より引用) 下記の通り、 過去5年間で売上高は約2倍、最終益は約5倍 となっています。素晴らしいですね。↓(上記データはかぶたんプレミアム+エレフォロ拡張より引用) またヤマエGHDは、「サプライチェーンの川上(一次産業)から川下(最終消費者)まで一気通貫したビジネスを展開」することを掲げているのですが、ここ数年でM&Aしてきた会社も無理なくシナジーを発揮できそうなところばかりで、かつ買収価格もおおむね適正です。この 「M&Aが巧みで上手」なところがヤマエの大きな魅力 です。(上記データはヤマエGHD決算説明会資料より引用) その一方でヤマエGHDには株価が安値放置されている分かりやすい理由がたくさんあります。箇条書きでまとめておきます。1. 成熟産業である食品卸業界の銘柄で、薄利多売で利益率が低い ことから株式市場で評価されにくい。ちなみに下記は「ヤマエに売上高が近い食品卸会社」をランキングしたものですが、全体に評価が低いことが分かります。(笑)(上記データは生成AIのGrokに私が指示をし、何回かやり直しをさせて作成)2. 九州地盤の地方企業であり、投資家の注目が集まりにくくてなおさら割安に放置 されやすい。3. 2024年1月に公募増資と売り出しを実施して株価が急落 したことがあり、投資家から「またお代わりがあるんじゃないか?」と警戒されている。4. 攻撃的なM&Aでグループ内に様々な企業を抱え込んでいる。優待供給元のピザハットもそうだし、面白い所だと「トップ卵」という鶏卵会社なんかもある。そういったことで「ヤマエGHDってどんな会社なの?」ということが凄く分かりにくいために、コングロマリットディスカウントで株価が割引評価 となっている。 ま、私はコテコテの渋ちん系石橋を叩いて割るバリュー投資家なので、こういうヤマエGHDの様な 「分かりやすい理由があって株価が安値放置されている」銘柄が大大好物 です。市場の評価が好転する日が来ることを楽しみに、優待ピザをもぐもぐ食べながらのんびりと応援していく予定です。2024~26主力株概況シリーズ 免責事項2024~26主力株概況シリーズ は私が主力で勝負している銘柄について、本当にその価値はあるのか、私を投資家としての次のステージに連れていけるだけの力があるのか、「リスク・リワード比」が優れた最強で最上の銘柄なのか、何か見逃している弱点はないか、戦い続けるのに必要な「銘柄としての鮮度」が落ちていないか、などを多角的に検討する目的で書くものです。記事内容は一般的に入手可能な公開情報(ただしIRへの蛇の様にしつこくて執念深い独自の取材内容を含む)に基づいて作成していますが、同時に諸々のバイアスのかかったあくまでも個人的な見解であり、特定銘柄の売買の推奨を目的としたものでは全くありません。また市場と個別銘柄の未来がどうなるかは誰にも分からないため記事内容の正確性は保証しません。私には未来を予見する力は一切ありません。そのため当シリーズに基づいて投資を行い損失が発生した場合にも当方は一切の責任を負いません。投資はくれぐれも100.0%御自身の判断と責任の元で行って頂きます様、伏してお願い申し上げます。

Feb 1, 2026

-

2021~26PF概況670位、フーディソン。

さて今日は2021~26PF概況シリーズです。670位 7114 フーディソン(東G、3月優待) ○ PF670位は、飲食店向け食品EC『魚ポチ』が柱で、サブで鮮魚小売店『sakana bacca』も展開しているフーディソンです。 現在の株価は858円、時価総額40億円、PBR1.71、自己資本比率は72.1%、今期予想PER21.29、配当利回り0%(0円)、総合利回り3.5%(0+30=30円、優待商品券はメルカリ平均価格の額面の60%で換算)で、優待は「100株以上を6カ月以上継続保有」を条件として自社商品詰合せまたは5000円相当の自社グループ商品券などです。 私はここに2025年2月に参戦しました。なので優待権利獲得は2026年3月となります。自分は今の所含み損の状態ですが、とりあえず1回優待を戴いてみるまではホールドの予定です。

Jan 31, 2026

-

2026年1月のまとめ。

いやあ今年2026年ですが、早くも1か月が経過しました。月日が流れるのは本当に早いですね。 次に今月の総評ですが、ベンチマークとなるTOPIXをちょっと下回ってのスタートとなりました。私は毎年「1月だけは絶対に良い成績を上げたい。」と強く思っているのですが、その意味ではかなり厳しいスタートとなりました。 ただ今月は主力株を大きく入れ替えておりそのフリクションコストもあります。長年ポートフォリオを支え続けてくれた屋台骨銘柄のいくつかが静かに去り、そこにフレッシュなクオリティ重視の新人たちがドヤドヤとやってきています。 結果がどうなるかは分かりませんが、永遠の名著マーケット魔術師(株式編) でスティーブ・コーエンが述べた通り、自分の理論に従ってトレードしたら、自分が正しいかどうかは相場に聞く という謙虚さを持って戦っていきたいと思います。 ちなみに私が「1月だけはどうしても勝ちたい。」理由は、 1月バロメーター というものがあるからです。 これは、投資家であればだれでも「一家に一冊」、富山の置き薬のように必ず常備しておくべき、国宝級の超名著 アノマリー投資(ジェフリー・A・ハーシュ著、パンローリング、2013年) の中で、提唱されている有名な指標です。ちょっと引用してみましょう。 素晴らしい1月バロメーター 1月バロメーターは 1972年にイェール・ハーシュが考案した指標 だ。1950年以降に大きく誤ったのは7回だけで、 精度は88.7% だった。 この指標は、 年間の相場は1月のS&P500の動きに似る という格言に従っている。 1年の動きは1月の動きに似る ー 騰落率順で見たS&P500の1月のパフォーマンス そして、自分の個人的な感覚としても、この 「1月バロメーター」は絶対にある と思っています。そして私はそれを前提とし更に一歩進めて、「1月だけは何があっても絶対に好成績を出したい。」という所まで精神的には既に進化(・・? してるのです。 経験上、1月の成績が良かった年は大体そのまま年間成績がいいし、逆に1月の成績が悪いと年中ひーひー苦しんだ挙句最後も酷い ということが多いからです。(笑) 、、、実際、2024年は1月のスタートが非常に悪く、それをずるずると引きずって年の中央くらいまで地獄の低パフォーマンスにひーひー苦しむ結果となりました。😥😥😥 ま、いずれにせよ、今年の相場も始まりました。厳しい船出となりましたが、何があっても生き抜けるように、そして絶対に退場しないように頑張ります。それでは皆様、来月もよろしくお願い申し上げます。

Jan 30, 2026

-

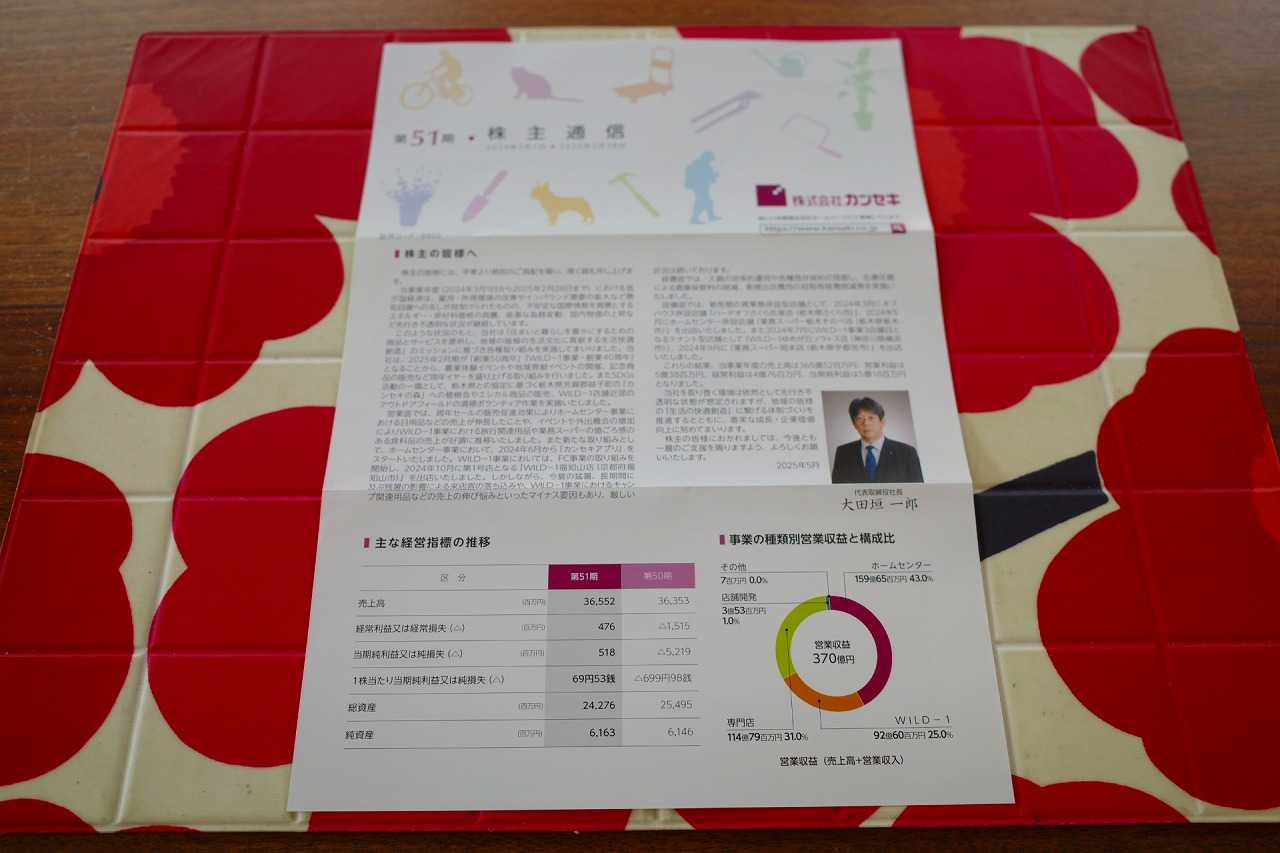

2021~26PF概況669位、カンセキ。

さて今日は2021~26PF概況シリーズです。669位 9903 カンセキ (東S、2・8月優待) △ PF669位は、栃木を地盤とする中堅ホームセンターのカンセキです。 現在の株価は870円、時価総額70億円、PBR1.03、自己資本比率は25.7%、今期予想PER43.28、配当利回り2.3%(20円)、総合利回り4.6%(20+20=40円、優待券はメルカリ平均価格の1000円で換算)で、優待は100株保有で年2回、15%割引となる買い物優待券2枚などです。 私は数年前に「優待ホームセンター株バルクプロジェクト」というものを実施していて、その時にここカンセキも一緒にバルク買いしました。2026年現在ではこのホームセンタープロジェクトは既に解散終了しているのですが、ポートフォリオにはそのまま100株が残っている状態です。 ここは大株主3位にHC業界最上位の一角である 3050DCM が登場しており、「いずれ頭から喰われて終わり」かな?と言う気が個人的にはしていますが、比較的良好な総合利回りが出ていることもあり、ま、今のところはホールド継続としています。

Jan 29, 2026

-

2024~26主力株概況115位、石塚硝子。

さて今日は2024~26主力株概況シリーズです。115位 5204 石塚硝子 (東S、3月優待) ◎~◎◎ PF115位は、製瓶・ガラス食器大手で紙器等に多角化している石塚硝子です。「優待株いけす」内の激烈な抗争を制して、初めてのポートフォリオ上位進出を果たしてきました。 現在の株価は3435円、時価総額145億円、PBR0.40、自己資本比率は34.9%、今期予想PER5.90、配当利回り1.9%(65円)、総合利回り2.2%(65+10=75円)で、優待は100株保有で1000円相当のクオカードです。 ただ3年以上継続保有の場合、クオにプラスして更に5000円相当の自社グループ製品または3000円相当の「選べるギフト」といきなり内容が強力になります。具体的に見ておきましょう。 自社グループ製品の津軽びいどろです。 滅茶滅茶綺麗。✨✨✨ 石塚硝子は指標的に非常に割安ですし、優待内容も強力ですし、PF上位で戦うに足る総合戦闘力を有していると考えています。

Jan 28, 2026

-

3. 株式投資は、大荒れのベーリング海でのカニ漁と同じ。

さて今日は株式投資本オールタイムベスト153位 市場の神話にだまされるな(ケン・フィッシャー著、パンローリング、2025年) の第3弾です。 今日は、第7章 何もしなくても永遠に10%得られるー株式のリターンが10%なら、何もしなくても永遠に10%得られる から。 株式が長期的に優れたリターンをもたらし続けられるかどうかについて疑っている人たちがいる。彼らは資本主義をもっと信用するか、第1章 をもう1回読んでほしい。 だが私は、株式が長期にわたって年平均10%のリターンをもたらすはずだと、やみくもに信じているわけではない。株式は長期にわたって債券を大差で打ち負かすだろうし、長期的なリターンは過去の平均の10%に近くなる可能性は高いだろう。だが、それを上回ることも、下回ることもある。 年10%のピンはねをできると考えるのは大失敗のもとである。リターンが持つ大きな変動性を無視しているからだ。 株式のリターンは素晴らしいが、変動する 第1章で書いたように、株式の短期的なリターンの変動性は、株式が長期的に優れた平均リターンをもたらす理由の1つである。われわれは皆、株式のリターンが安定することを望むが、実際にそうはならない。 図表7.1には、S&P500の年間リターンのレンジとその発生頻度を示している。。。ちょうど10%となった年はほぼない。 さて株式は期間を長期的にとれば、平均リターンはどの時期にも一貫してインフレ調整後で年率6.5~7%のレンジを維持しているというのはよく言われることです。シーゲル本でも下記の様な有名なグラフがある通りですね。 図12-1 実質トータルリターン指数(1802年~2003年) ところがここには「大きな盲点」があります。 ケン・フィッシャーよりも更に分かりやすい図表を用意してお示ししましょう。(笑) まずは「株式投資の理想」から。 株式投資をすれば、こんな風に「波のない凪(なぎ)の海でクルージング」しながら、資産が毎年着実に右肩上がりにゆっくりと着実に増えていく。多くの方はぼんやりとこんな感じをイメージしていると思います。だからこそ、「株式投資は簡単で確実だ。」と思ってしまうんですね。 それでは次に、「株式投資の現実」をお示ししましょう。 年にー20%~-30%の成績を叩き出し、大荒れのベーリング海でカニ漁をするような過酷な年が何度もあります。株式市場と言うのは、「万に一つ」のはずのブラックスワンが何故か毎年頻繁に訪れる、「世界で最も過酷な戦場」なのです。 「損失は利益の2.5倍の精神的なダメージがある。」 のが相場心理学の教えなので、常識的で普通の感受性を持った投資家の方は「船酔いでゲロゲロになり、戦意を喪失して船から降りてしまう。」のです。ずっと平然として船に乗り続けられるのは歴戦のサイコパス&アクティブ投資家か肝の据わったインデックス投資家のみというのが実情です。 つまり、「年に○%の平均リターン」と言うのは「遊覧船で海の上を観光する」ことによって手に入る訳ではなく、実際には「荒海で全身ずぶ濡れになり、込み上げる吐き気に耐えながらカニ🦀を採る。」ことによってようやく手に入る果実であり、全く簡単なことではないのです。 また実際投資家25年生の私の過去の成績を見ても、1年間のトータルの戦績が+10%前後で着地したことなどほとんどありません。+30%だったり、-20%だったり、全く安定せず完全にランダムなのです。改めて「過酷な真実」を御覧下さい。 でもこれが「株式投資の理想と現実」なのです。ケン・フィッシャーが言う通りで、「何もしなくても毎年10%が得られる」ような生易しい世界では決してありません。 ちなみに株式投資は「運用」と書く通りで、文字通り「運を用いるゲーム」です。そのためスピリチュアルなことをまったく1%も信じていない、この世の欲のすべてを煮詰めた様な存在である自分も毎年初詣だけは行きます。 でも、その時に最初に祈るのは「今年も1年、とにかくマーケットで生き抜けますように。」ということだけです。本当に過酷で凄惨なバトルフィールドなんですね。(続く)

Jan 27, 2026

-

2. ポートフォリオに債券の居場所はない。

さて今日は株式投資本オールタイムベスト153位 市場の神話にだまされるな(ケン・フィッシャー著、パンローリング、2025年) の第2弾です。 今日は、第1章 債券は株式よりも安全ーみんなが債券は株式よりも安全と思っている から。 この神話は、2022年の債券の暴落後でさえ、資産に関する正しい教えとされている。 債券も変動する 2022年、多くの人々が下向きのボラティリティを示す資産は株式だけではないことを、身をもって学んだ。つまり、債券も揺れ動き、下向きに変動することもあるのだ。だが、これは新しいことではない。債券の価格は常に変動する。債券価格は金利に反比例して動く。2022年のように金利が上昇すると、発行済み債権の価格は下落する。 図表1.1は、5年ごとに見た年平均リターンと標準偏差(平均リターンからの乖離を示す一般的なボラティリティ指標)を示している。 リターンは株式100%のケースが一番高かった。そして当然ながら、標準偏差の平均も株式100%のケースが債券を入れたケースよりも高かった。つまり、平均すると、株式のほうがボラティリティは高かった。 図表1.1 5年で見たボラティリティ だがちょっと待ってほしい。より期間を長くすると、あることが起こる。 期間を30年で見ると、株式100%の平均標準偏差は債券100%よりも低かった。株式は半分のボラティリティではるかに高いリターンをもたらした。 歴史は明白だ。平均すると株式は下落するよりも上昇するほうがはるかに多い。そして、20年超といった長い期間で見ると、株式のボラティリティは実際に債券よりも低い。 債券よりも株式のほうが、長期的な報いはより良いものとなる可能性が高い。 時間軸を長くとれば、株式が債券をアウトパフォームする確率は高くなる。。。1926年以降、20年間のデータが79回入手できる。株式はそのうち77回、97.5%の確率で債券を打ち負かした。20年間で株式は平均806%のリターンを上げ、債券は232%だった。つまり、株式は3.5対1の差で債券を打ち負かした。 図表1.3 30年で見たボラティリティ 株式100%のポートフォリオは30年と言う長期で見ると、成績は圧倒的に良くかつボラティリティも低いという素晴らしい結果となっています。 どうでしょう。この切れ味のよさ。圧倒的な納得感。 これがケン・フィッシャーです。「成長株投資のパイオニア、フィリップ・フィッシャーの最高傑作は何よりも息子のケンだ。」と言われる理由です。 この第1章だけで本の定価の2800円の価値が間違いなくあります。 ちなみに私は、投資家25年生ですが、これまでに債券を買ったことはただの一度もありません。常に現金ほぼ0%&株式100%のポートフォリオで戦ってきました。短期的な高いボラティリティに苦しみ眠れない夜もたくさんありましたが、そのトータルパフォーマンスは対債券では圧倒的なものになりました。 まさに、「ポートフォリオに債券の居場所はない」 んですね。(続く)

Jan 26, 2026

-

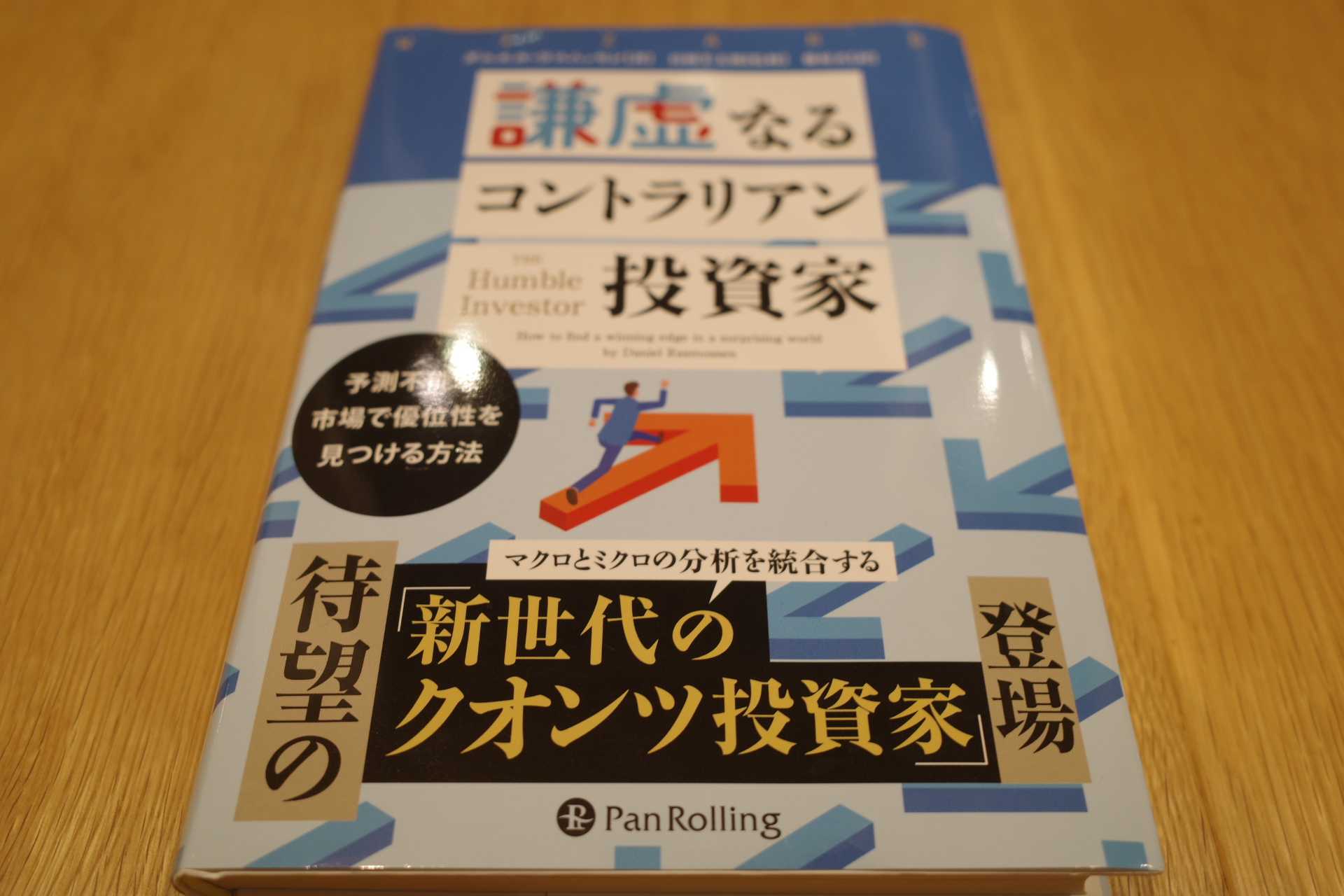

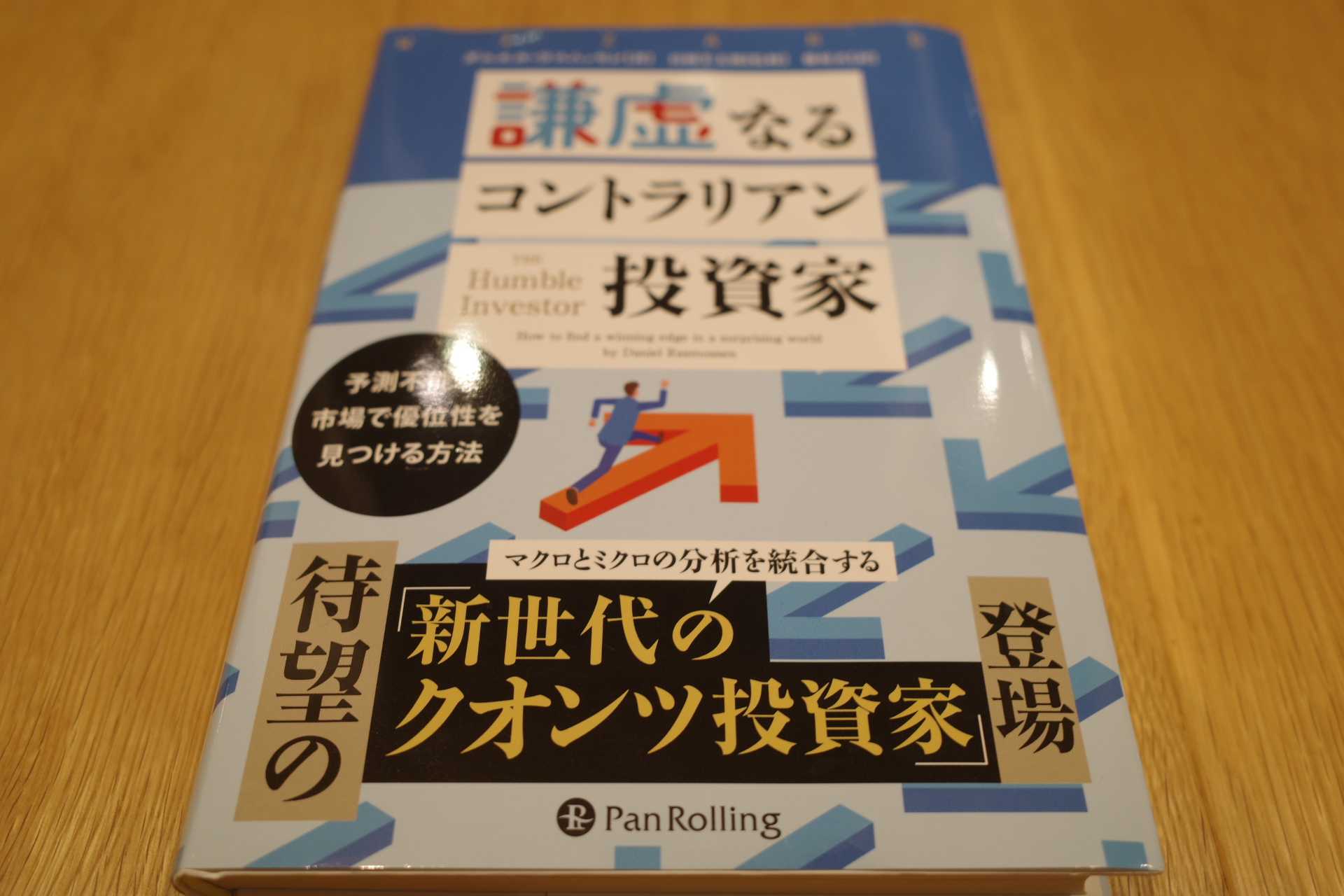

株式投資本オールタイムベスト153位、市場の神話にだまされるな。

さて今日は一部のマニアック系の読者の方々から熱狂的な支持を戴いている株式投資本オールタイムベストシリーズです。 第153位は、市場の神話にだまされるな(ケン・フィッシャー著、パンローリング、2025年) です。 著者のケン・フィッシャーは世界一の投資家である ウォーレン・バフェット の師匠の1人 フィリップ・フィッシャー の息子(3男)として知られていますが、ただの「著名投資家のボンボンの2世」でありません。 それどころか、彼は他のあらゆる投資家とは違う視点から深い考察が出来る、異次元の鬼才です。その才能は偉大だった父親を超えてさえいるのではないか?と個人的には思います。彼の本には 他の誰にも書けない独創的で鋭い思想が溢れかえっていて極めて有益 です。 私はこれまでにパンローリングから出版された彼の全作をおそらく保有していますが、これまでのところ、今回紹介する本書を含めてすべてが殿堂入りの名著です。 まさに「打率100%の男」 特に最新作となる本著は、「筋金入りのコントラリアンで、複雑で屈折した思考の持ち主」であるケン・フィッシャーの哲学が、執筆当時74歳と言う年齢のおかげかシンプルで分かりやすい形に昇華されています。 ヴィンテージウイスキーのように長期熟成で角が取れ、以前の著書で多く見られた雑味や苦みが減って最高の仕上がりとなっています。 投資本の稀に見る当たり年となってしまった2025年でなければ年間ベスト3に入っていても全く不思議ではなかった と思います。 ただホームラン級の名著で前回の152位で紹介した 謙虚なるコントラリアン投資家 と発売がほぼ同時期となり、その陰にすっぽりと隠れてしまったことが、この本にとってはアンラッキーだったと感じています。実際、Xを見ても2026年1月25日現在で本書に言及されている方はほとんどいません。 全196ページとコンパクトで読みやすいのに、普通の投資本ではまずありえない様な角度からの、インパクト溢れる知的好奇心をくすぐられる話が多く、もしかするとこの本が彼のライフタイムベストかな?と感じるくらいの傑作です。74才でこれが書けるのは本当に凄いと思いますし、私もそのくらいの年齢まで頑張らないといけないな、と思いを新たにしました。 それでは次回からはこの「不幸な名著」の本文に分け入って参りましょう。(続く)

Jan 25, 2026

-

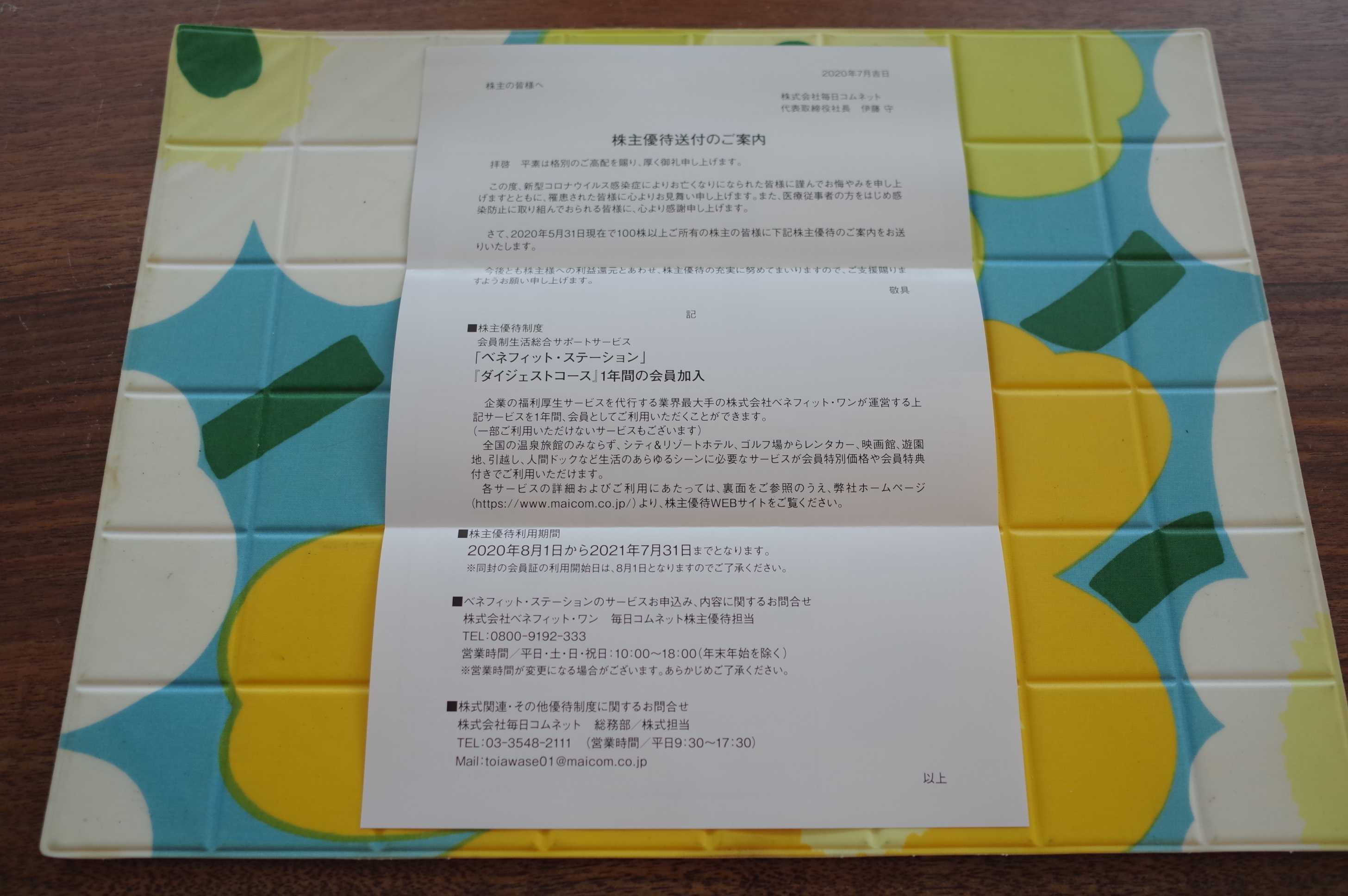

2021~26PF概況668位、毎日コムネット。

さて今日は、2021~26PF概況シリーズです。668位 8908 毎日コムネット(東S、5月優待) ◎ PF時価総額668位は、学生マンションを地主に提案し、一括借り受けするサブリースが柱の毎日コムネットです。「優待株いけす」内の調査から発掘されて 2019~2020シーズンにはPF上位の一角として戦った銘柄 ですが、私は大した成果も出せないままで撤退し、今は母なる優待株いけすへと戻りました。ただ久しぶりに改めて見ても相変わらず良い銘柄だなと感じます。 現在の株価は895円、時価総額161億円、PBR1.21、自己資本比率は42.8%、今期予想PER9.07、配当利回り3.6%(32円)、総合利回り4.7%(32+10=42円、優待は私の適当カンピューターの独自判断で1000円で換算)で、優待は100株保有で「ベネフィット・ステーション(ダイジェストコース)」会員サービスです。 毎日コムネットは依然として良い銘柄であり続けていると思いますが、株価はヨコヨコでこの数年「岩の心電図」です。日本株市場には今でもこういう「埋もれた優良株」がたくさんあるんですね。

Jan 24, 2026

-

9. 危機はどれも似ている。

さて今日は株式投資本オールタイムベスト152位 謙虚なるコントラリアン投資家(ダニエル・ラスムッセン著、パンローリング、2025年) の最終回第9弾です。 今日は、第11章 危機のときの投資 から。 「アンナ・カレーニナ」のなかでトルストイは、「幸せな家族はどれも似たようなものだが、不幸な家族はみなそれぞれに不幸の形が違う」と書いた。 市場はその反対だ。強気相場はそれぞれの強気のあり方が異なる。ある上昇期のリーダーが次の上昇期のリーダーとなることはほとんどない。2000年代は、途上国市場やコモディティにイクスポージャーをとった企業が最大の勝者だった。2010年代は、市場の上昇を主導したのはFAANG銘柄やその他のハイテク企業だった。強気相場で投資家が恋に落ちる相手を予測するのは難しい。 だが、危機はどれも似ている。 このラスムッセンの 「危機はどれも似ている。」 と言うのは途轍もなく凄い言葉です。私は読んだ瞬間に「これは100万円くらいの価値があったな」と感じました。何故なら、 マーケットに訪れる危機が「どれも似ている」のであれば、それは再現性があって「投資家としての武器」として使えることとほぼ同義 だからです。 図11.2の一番左の棒グラフで分かるように市場リターンは変わらない。だが、ファクターリターンは危機のときのほうが驚くほど良い。例えば、バリューのリターンは危機のときには79.5%で、通常の環境ではたった44.8%である。観察した1953~2019年までのすべての期間で、それぞれのファクターが生み出した超過リターンのほとんどを危機のときのリターンが占めている。 そのため、だれもが慌てているときに冷静さを保てる投資家はシンプルな予測ルールを用いて、非常に大きなリターンを得ることができる。そして、そのような高いリターンを得る確率は危機のときのほうがはるかに高いと確信できる。 ふむふむ。。。 さて、ラスムッセンの結論を暴力的にまとめると、以下の様になると思います。 市場に「危機の大魔王」が舞い降りて、参加者の脳みそが恐怖で沸騰してクルクルパーの扁桃体優位&ピヨピヨのひよこ🐣になったときに、小型のバリュー株やクオリティ株をたんまり買え。 いやあ、マジで2025年を代表する超名著でしたね。最高です。パンローリングにはこれからもこういう本をどんどん出版して欲しいと切に願っています。(終わり)

Jan 23, 2026

-

2024~26主力株概況114位、ヨドコウ。

さて今日は2024~26主力株概況シリーズです。114位 5451 ヨドコウ(淀川製鋼所)(東P、3月優待) ○ PF時価総額114位の上位銘柄は、独立系圧延メーカーのヨドコウ(旧 淀川製鋼所)です。 現在の株価は1454円、時価総額2315億円、PBR1.07、自己資本比率は74.4%と鉄壁で有利子負債は極小、今期予想PER18.29、配当利回り4.1%(60円)、総合利回り4.4%(60+4=64円、優待品はカタログギフトのみで換算。)優待は500株保有で「ヨドコウ迎賓館」入館券1枚+2000円相当のカタログギフトなどです。 優待で焼豚たまご丼を作りました。 ヨドコウはまずまず仕上がっていて、指標的には実に妥当な株価位置と思いますが、現在投資家への還元性向を上げていてほどほどの総合利回りが出ています。なので、今のところは一定の株数はホールド継続の予定です。

Jan 22, 2026

-

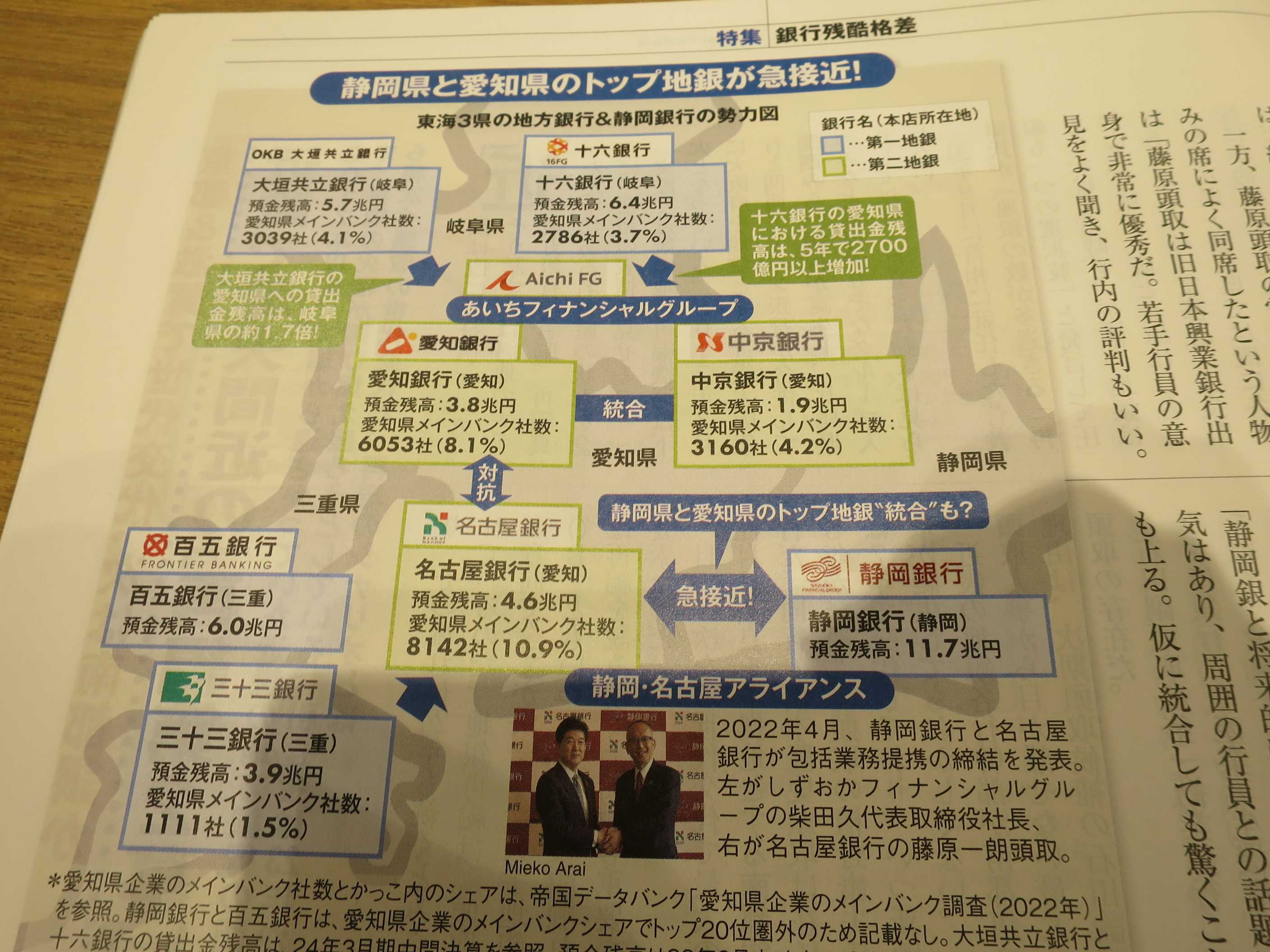

2024~26主力株概況113位、十六フィナンシャルグループ。

さて今日は2024~26主力株概況シリーズです。113位 7380 十六フィナンシャルグループ (東P、3・9月優待) ◎~◎◎ PF時価総額113位の上位銘柄は、資金量岐阜県首位で県内貸出シェア約3割の十六銀行が中核の十六フィナンシャルグループです。最近は「大票田」であるお隣の愛知県への侵攻を加速させていますね。 現在の株価は8030円、時価総額3045億円、PBR0.64、自己資本比率は6.0%(国内11.53%)、今期予想PER12.10、配当利回り2.5%(200円)、総合利回り2.7%(200+20=220円、優待品は私の独断で2000円で換算)で、優待は100株保有で3月株主にミネラルウォーター1箱(500ml入24本)、500株保有で9月株主に3000円相当の岐阜・愛知・三重県名産品です。 100株優待品のミネラルウォーター。 ちなみに優待族である私のお家のパントリー(食品格納庫)には、各社から頂いたミネラルウォーターが所狭しと並んでいます。 500株優待品のカタログギフト。 どれもいいんだよなあ。 綺麗だなあ。 この岐阜名物のハムも美味いんだよなあ。 バッグに入って届くのが面白いなあ。 シンプルに焼いても抜群だし。 ナポリタンにしてもうまい。 さてここは「5年で株価は4倍以上」になりましたが、依然としてご機嫌な低PBR状態が続いています。ま、元々がどんだけ異常に低評価だったか、というだけの話ではあるのですが、私の十六FGとの楽しい旅路はまだまだ続きそうです。(笑)

Jan 21, 2026

-

2021~26PF概況667位、北恵。

さて今日は通常の2021~26ポートフォリオ概況シリーズです。 667位 9872 北恵 (東S、11月優待) △ PF時価総額667位は、関西地盤の住宅資材卸の北恵です。 現在の株価は884円、時価総額89億円、PBR0.58、自己資本比率は52.7%で有利子負債は0、今期予想PER14.66、配当利回り3.2%(28円)、総合利回り3.7%(28+5=33円)で、優待は100株保有で500円相当のクオカード、500株保有で1000円相当のクオカード、1000株保有で3000円相当の郵便局の選べるギフトです。 北恵は知名度も流動性も非常に低く、今も昔も変わらず一貫してあまり人気はありませんが、まずまずの低PBR&好財務&業績安定で、PF下位としては悪くない銘柄と考えています。これからも優待を楽しみに気長にホールドして応援していく予定です。

Jan 20, 2026

-

2021~26PF概況666位、日精樹脂工業。

さて今日は2021~26PF概況シリーズです。 666位 6293 日精樹脂工業 (東P、3月優待) ○ PF時価総額666位は、射出成形機大手で周辺機器・部品・金型等に展開している日精樹脂工業です。 現在の株価は899円、PBR0.45、自己資本比率は46.9%、今期予想PER31.40、配当利回り4.1%(37円)、総合利回り5.2%(37+10=47円、優待品はメルカリ平均価格の1000円で換算)で、優待は100株保有で自社プラスチック加工機械プラモデルキットです。優待が非常にマニアックなものに変わって、我々優待族界隈は少しざわつきました。 日精樹脂工業はしっかりとした総合利回りが出ており、PF下位としては良い銘柄であると考えています。

Jan 19, 2026

-

8. 直近の歴史にもかかわらず、バリュー投資を支持する。

さて今日は株式投資本オールタイムベスト152位 謙虚なるコントラリアン投資家(ダニエル・ラスムッセン著、パンローリング、2025年) のクライマックス第8弾です。 今日も、第4章 株式での優位性を見いだす から。 直近の歴史にもかかわらず、バリュー投資を支持する イノベーションの波がグロース株やイノベーターを報いるのは一時的で、最終的に勝者となるのはバリュー株となる傾向がある。 まとめると、バリュー投資は技術革新の波のなかで困難に直面する。そして、実際にバリュープレミアムを手にするためには流動性が乏しく、ボラティリティが高いマイクロキャップ銘柄に多額の投資を行い、頻繁にリバランスを行う必要がある。 そのため、バリュー戦略が有効だとする証拠はたくさんある一方で、実行するのはかなり難しく、また投資家たちは長期間相応のプレミアムを手にできないなかで、マイクロキャップ銘柄の高いボラティリティに耐えなければならない。 これは、「バリュー投資手法の困難さ」を2026年現在の最新の視点で言語化してくれている素晴らしい文章です。 報われない期間が非常に長くてその間に楽しいこともほとんど無い、なんだったら株価変動の激しさで不快感や息苦しさだけは人一倍味わう、そういうマゾヒズム的な奇特なやり方が私が専門としている「バリュー投資」であるということです。でも、そういう困難なやり方だからこそ、「常に少数派が勝つ」という不思議な性質を持つ株式市場では長期的には報われるという訳です。 世の中は実にうまくできているんですね。(続く)

Jan 18, 2026

-

2024~26主力株概況112位、チェンジホールディングス。

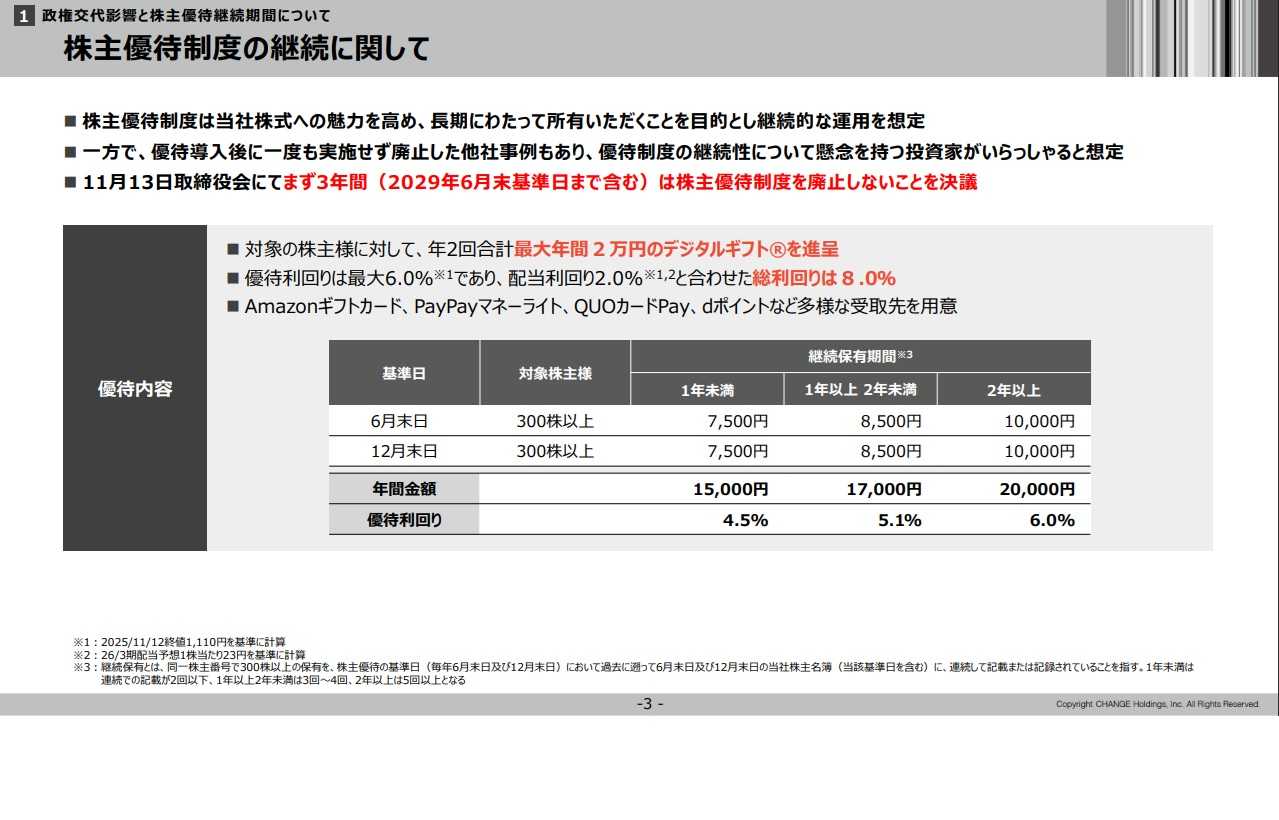

さて今日は2024~26主力株概況シリーズです。 仕込みの関係で紹介が遅くなりましたが、今日紹介する銘柄は実際にはPF最上位の一角の地位にまで既に上り詰めています。気合満点でお送りします。それでは参りましょう。!112位 3962 チェンジホールディングス (東P、6・12月優待) ◎◎◎ (暫定)PF112位は、地方自治体・企業のDXを支援して業務フロー再構築やITツールを提供し、ふるさと納税「ふるさとチョイス」が稼ぎ頭のチェンジホールディングスです。 現在の株価は1057円、時価総額781億円、PBR1.75、自己資本比率は34.9%、今期予想PER9.31、配当利回り2.2%(23円)、総合利回り6.9%(23+50=73円)で、優待は300株保有で年2回7500円相当のデジタルギフトなどです。 総合的に考えて、チェンジホールディングスには破格の総合戦闘力があると考えており、既にポートフォリオ最上位の一角として戦っています。今日は私がここを良いと思う理由を箇条書きで書いて行きます。1. まずシンプルに総合利回りが高い。「デジタルギフト」という「金目系優待」で、年2回かつ利回りが7%前後あるのは大きい。また 現行の優待制度を2029年6月期までは廃止しないことを社内決議 しており一定の安心感があるのもいい。 そしてこれを逆に言うと、 「優待廃止が無い限りは高い総合利回りが株価を担保してくれる」 ということになる。優待バリュー投資家としてはこれが極めて大きく、今回チェンジHDを主力として戦う決断の決め手となった。 チェンジHDは「のれん」を積んで攻撃的なM&Aを繰り返しながら急成長しているわけだが、この手の企業は一定の確率で「やらかしてポシャる」ことがある。ただそういった場合でもチェンジには「優待エアバッグ」が作動するというセーフティネットがある。つまり「ハイリスク・ハイリターン」のゲームを「ミドルリスク・ハイリターン」の分の良い戦いに変換できるという「有利な構造」が存在している。 2. ここの稼ぎ頭は100%子会社のトラストバンクが手掛けるふるさと納税サイトの「ふるさとチョイス」なのだが、徐々に規制が強まりかつ競争が激化していることがマーケットから悲観されて株価がずる下げとなっている。 でも自分は、ふるなびやさとふるなどのライバルサイトと比べた場合にふるさとチョイスは返礼品の選択肢が多くてクオリティが高く、更にサイトが他社より洗練されていて使いやすいと以前から思っていた。そして実際、2024年くらいからは自身の納税をふるさとチョイス1本に絞ってもいた。 そういった自らのサイト利用者としての経験から、「ふるさと納税はポイント付与が廃止になったけど、そうなると元々ポイント付与をせずに制度の趣旨に則った王道の運営をしていたふるさとチョイスが息を吹き返すんじゃないかな?」と感じている。 何が言いたいのかと言うと、「市場はチェンジHDのふるさと納税事業の将来を悲観しているけど、自分はまだまだ全然イケると思っている。つまりマーケット参加者の大多数の見方と、ワイの個人的な見方に160度くらい大きな乖離がある。」そこにチャンスを見いだした。3. 上場以来、積極的なM&Aを繰り返しながら「グロース株」と名乗るに相応しい成長を続けている。 今後も今の勢いを維持できるのであれば、どこかではマーケットで再評価される可能性がある。 「逆張り系優待族」のワイにはたまらんくらい魅力的なチャート。ヨダレ出る。↓ 成長力は今のところ問題なし。↓(上記データはかぶたんプレミアム+エレフォロ拡張より引用) 特に2024年12月に155億円(のれん130億円)で 100%子会社化したM&A業界5位のfundbookはポテンシャルが高そう に感じる。 また M&A業界に属する銘柄は2026年1月現在でマーケットで非常に高く評価されやすいことも大きな加点ポイント と考える。 具体的に言うと、まず2025年時点の業界ランキング(売上高基準)では、1位が日本M&Aセンター(約440億円)、2位がM&Aキャピタルパートナーズ(約224億円)、3位がストライク(約203億円)、4位がクオンツ総研HD(約166億円)で、その次の5位が、fundbook(約58億円)となっている。 次に各社が市場でどう評価されているかを見てみる。1位 2127 日本M&A PBR4.88×PER21.26=103.742位 6080 M&Aキャピ PBR2.57×PER15.37=39.503位 6196 ストライク PBR3.86×PER14.46=55.814位 9552 クオンツ総研 PBR13.38×PER19.34=258.77 このように、業界上位4社は PBR×PERのグレアムのミックス係数 で見て、40~259と極めて高い評価となっている。その一方で、5位のファンドブックを100%保有している我らが3962チェンジHDは、PBR1.75×PER9.31=16.29にしか評価されていない。 この事実を「3歳児の様にシンプルに」考えると、 チェンジHDのグレアムミックス係数は「少なくとも今の倍」くらいはあっても全く不思議ではない ように感じられる。 (上記データは2025年3月期有価証券報告書P92より引用) 以上です。 また改めての復習になりますが、仮に稼ぎ頭のふるさと納税がマーケットの現在の多数意見どおりに今後激しくポシャって、更にM&A業界5位で期待のfundbookも鳴かず飛ばずでモノにならなかったとしても、1で述べたように最低限「優待エアバッグ」が株価を守ってくれるので、その間に負けを認めて精神的に受容し、敗戦処理をして撤退できる時間的猶予がある程度残されている と考えます。これらのことを総合的に勘案して、私は「チェンジHDで勝負しよう。」と決断を下しました。 今後の業績推移をしっかりと見守りながら、常在戦場の緊張感を持って戦っていく予定です。2024~26主力株概況シリーズ 免責事項2024~26主力株概況シリーズ は私が主力で勝負している銘柄について、本当にその価値はあるのか、私を投資家としての次のステージに連れていけるだけの力があるのか、「リスク・リワード比」が優れた最強で最上の銘柄なのか、何か見逃している弱点はないか、戦い続けるのに必要な「銘柄としての鮮度」が落ちていないか、などを多角的に検討する目的で書くものです。記事内容は一般的に入手可能な公開情報(ただしIRへの蛇の様にしつこくて執念深い独自の取材内容を含む)に基づいて作成していますが、同時に諸々のバイアスのかかったあくまでも個人的な見解であり、特定銘柄の売買の推奨を目的としたものでは全くありません。また市場と個別銘柄の未来がどうなるかは誰にも分からないため記事内容の正確性は保証しません。私には未来を予見する力は一切ありません。そのため当シリーズに基づいて投資を行い損失が発生した場合にも当方は一切の責任を負いません。投資はくれぐれも100.0%御自身の判断と責任の元で行って頂きます様、伏してお願い申し上げます。

Jan 17, 2026

-

2021~26PF概況665位、ソーバル。

さて今日は通常の2021~26PF概況シリーズです。 665位 2186 ソーバル (東S、8月優待) ○ PF665位は、組み込みソフト開発の技術者派遣、請負中堅のソーバルです。 現在の株価は918円、時価総額75億円、PBR1.64、自己資本比率は78.5%で有利子負債は0、今期予想PER16.42、配当利回り3.6%(33円)、総合利回り4.1%(33+5=38円)で、優待は100株保有で500円相当、1000株保有で2000円相当のクオカードです。 ソーバルは業績推移が安定していますし、財務状態も極めて良好ですし、PF下位としては全く不満の無い銘柄です。これからものんびりとホールドしながら応援していく予定です。

Jan 16, 2026

-

2021~26PF概況664位、MERF。

さて今日は通常の2021~26PF概況シリーズです。一体いつになったら終わるのかと自分でも気が遠くなりそうですが、指先にボールペンを突き刺して覚醒しながらなんとか頑張っております。 664位 3168 MERF(東S、8月優待) △ PF664位は、銅スクラップと船舶用スクリュー向け銅インゴットの販売・回収が2本柱のMERFです。 今日株価が急騰していてブログの下書きを用意していなかったのでリアルタイムで書くハメになっているのですが、「マーフってなんじゃらほい。こんな銘柄持ってたかな?」と思ったら、旧黒谷なんですね。なんでも横文字化するのは止めて貰いたいものです。 現在の株価は927円、時価総額133億円、PBR1.37、自己資本比率は35.2%、今期予想PER47.90、配当利回り2.2%(20円)、総合利回り2.7%(20+5=25円)で、優待は100株保有で500円分のクオカードなどです。 MERFは指標的にはやや割高ですが、ま、PF下位銘柄としては特に問題はないものと考えています。

Jan 15, 2026

-

2021~26PF概況663位、アクシスコンサルティング。

さて今日は2021~26PF概況シリーズです。663位 9344 アクシスコンサルティング(東G、12月優待) ○ PF663位は、コンサルタント中心の人材紹介会社のアクシスコンサルティングです。 現在の株価は916円、時価総額46億円、PBR1.39、自己資本比率は72.7%、今期予想PER20.68、配当利回り3.8%(35円)、総合利回り4.9%(35+10=45円)で、優待は12月株主に100株保有で1000円相当のデジタルギフトです。 アクシスコンサルティングは11月20日に上記の優待新設を発表しました。私は少しだけ考えて「これは買える案件だな。」と判断して、次の日の11月21日に参戦したのでした。 最近は優待新設が多いですが、中身はまさに「カオス&玉石混合」で、判断が難しい場合が多いですね。(汗)

Jan 14, 2026

-

7. アクティブファンドはそもそもバリュー株を買っていないので、必然的に負けている。

さて今日は株式投資本オールタイムベスト152位 謙虚なるコントラリアン投資家(ダニエル・ラスムッセン著、パンローリング、2025年) の第7弾です。 今日も、第4章 株式での優位性を見いだす から。 本当のバリューファンドはほとんど消えつつある。。。 アクティブの投資信託やETFやヘッジファンドのポートフォリオを包括的に分析したUCバークレー校のマーティン・レトーは、最も割安な銘柄だけを保有するファンドは事実上存在しないことを発見した。 実際に、ほとんどの「バリュー」ファンドでは、割安なバリュー株よりも割高なグロース株のほうがポートフォリオで占める割合は高い。アクティブの投資信託は割高なグロース株にかなり偏っており、将来最も魅力的なリターンをもたらすことを理論や証拠が示しているバリュー株は避けている。 アクティブのファンドマネジャーは最も割安な銘柄(高BTM[簿価時価比率])をほぼ完全に回避し、主により割高な銘柄(低BTM)を保有している。 図4.3は、BTMを基準に、S&P500の構成銘柄と投資信託の保有銘柄の分布を比較したものである。BTMはPBR(株価純資産倍率)の逆数であり、表ではBTMが高い銘柄がバリュー株であることを銘記されたい。投資信託が保有していないのはチャートの右側、つまりバリュー株である。 図4.3 BTMを基準にした投資信託の保有銘柄とS&P500の構成銘柄の分布の比較(1980~2016年) バリューは市場に打ち勝つ戦略として最も定評がある戦略の1つである。だが、アクティブのファンドマネジャーのポートフォリオは割高なグロース株に偏っているのだ。 この謎をどう説明するのか。なぜアクティブのファンドマネジャーは市場で最も割安な2つの五分位をほとんど完全に避け、自分のポートフォリオに割高なグロース株を入れるのだろうか? 簡潔に書くと、最も割安な銘柄は規模と出来高が不釣り合いなほどに小さく、少ないのだ。 これは、ミスプライスは最も投資しにくい銘柄に集中しており、取引の容易な銘柄は歴史的にもアウトパフォーマンスに寄与する特性を欠いていることを意味する。規模について規律を重んじる小規模なファンドだけが、運用資産の大きな割合を本物のバリュー株に投じることができる。 いやあ、めちゃんこいいですねえ。 どうしてほとんどのアクティブファンドがインデックスファンドに負けるのかの理由が端的に説明されています。 彼らはそもそも「バリュー株を買っていない」 ということなんですね。これは盲点ですが非常に重要な指摘と思います。 それにしても、「ミスプライスは最も投資しにくい銘柄に集中しており、取引の容易な銘柄は歴史的にもアウトパフォーマンスに寄与する特性を欠いていることを意味する。」 と言うのはうっとりするほどに素晴らしい言葉です。 「小型株効果」がなぜマーケットで有効であり続けているのか?と言う謎に対する完璧な言語化 だからです。 私は日本の色々なアクティブファンドの構成銘柄を定期的に分析していていますが、ファンド名に「バリュー」と入っていても、中身を見ると指標的に超割高な「キラキラ✨グロース株」だらけということは良くあります。「一体どこにバリューのかけらがあるんや。」と心の中で毒づくことが多かったのですが、そういう自分の実体験ともよく合致するデータです。 そして言い方を変えると、 本当に勝てる株は、買いたい形をしていない ということでもあります。 その点、我々個人投資家は多くの場合資金力に限りがあるので、超小型のバリュー株でもサクサク買えます。これが「コサカスがなかなか死なない理由」の1つなんですね。♪ (続く)

Jan 13, 2026

-

2024~26主力株概況111位、四国銀行。

さて今日は2024~26主力株概況シリーズです。 111位 8387 四国銀行 (東P、3月優待) ◎ PF時価総額111位の上位銘柄は、1878年創業の名門で高知県に地盤を置く地銀中位の四国銀行です。「優待地銀株バルクプロジェクト」拡大の一環で優待MAXまで買い増したこと及びこのところの地銀再評価の流れで株価が急騰したことから順位を上げてきました。 現在の株価は1892円、時価総額802億円、PBR0.46、自己資本比率は5.0%(国内8.69%)、今期予想PER4.91、配当利回り3.0%(56円)、総合利回り3.4%(56+7.5=63.5円、利回り最良となる200株保有時で換算)で、優待は「1年以上の保有を条件として」100株保有で500円相当、200株保有で1500円相当のクオカード、1000株保有で3000円相当、2000株保有で6000円相当の地元特産品です。 200株優待品。 2000株優待品。 選んだ藁焼き鰹たたきセット。やっぱり高知って言ったらカツオのたたきだよねえ。 ボリュームたっぷりで嬉しい。。。 脳天にガツンと来るびやびやな旨さ。 動物的な本能でガツガツ貪り食う感じ。 さて四国銀行は依然として指標的にも安いですし、PF上位でホールド継続できる力のある銘柄であると考えています。

Jan 12, 2026

-

6. ラスムッセンも小型株推し。

さて今日は株式投資本オールタイムベスト152位 謙虚なるコントラリアン投資家(ダニエル・ラスムッセン著、パンローリング、2025年) の第6弾です。 今日は、第4章 株式での優位性を見いだす から。 個別銘柄のバリュエーションは大部分を将来の利益予測に依存している。 だが、前に書き、本章でも詳しく書いていくように、どのような精度であっても将来の利益を予測できる人などいない。どんな精度であれ、将来の利益を予測できないので、われわれは特定の企業のある時点での価値をぼんやりと把握しているにすぎない。 この個別銘柄の将来のキャッシュフローに関する不確実性が株式市場を「ランダムウォーク」にしており、市場のボラティリティを引き起こしている。われわれは個別銘柄の「正しい」価格の明確な基準を持ち合わせていないので、株式は大きく変動する。そして、われわれは絶えずニュースに驚く。 投資は分析のゲームではなく、メタ分析のゲームなので、われわれは市場が価格に何を織り込んでいるかを理解し、市場が将来に対する1つの見解を織り込みすぎているケースを見いだす必要がある。 このラスムッセンの市場の実態に関する説明は非常に説得力があっていいですね。「投資は分析のゲームではなく、メタ分析のゲーム」と言う表現を見た時には頭をハンマーで殴られたような電気刺激が走りました。「まさにその通りだな。」と思いましたし、これから自分でも使わせてもらおうと思います。 更に「われわれは絶えずニュースに驚く」と言う表現も秀逸です。それだけ市場参加者の私たちは自分自身の能力に対して常に自信過剰になっているということですね。 図4.1は株式市場をバリュエーションに基づいて五分位に分類したものだ。見てのとおり、過去50年間で、最も割安な銘柄は最も割高な銘柄を年400ベーシスポイントもアウトパフォームしている。 小型バリュー株のセグメントは、割高な小型株を640ベーシスポイントもアウトパフォームしている。 十分なバリュープレミアムを手にするためには、そのほとんどをマイクロキャップ銘柄で構成したポートフォリオを保有する必要があることはほぼ確実である。 図4.1 バリュエーションに基づく五分位のリターン(1973~2023年) 図4.2 バリュエーションと規模で分類したリターンの違い(1973~2023年) 2026年現在最高峰の俊英の1人であるラスムッセンが、結局は我々個人投資家にとっての伝家の宝刀である 小型株効果 を推してくれていることは大きな励みになります。「なんやねん、こんなに色々新しくて革新的なこと言ってて、最後はそれなんかーい。」という気が若干しないでもないですが、ま、いいです。(笑) それではどんどん続きを見ていきましょう。(続く)

Jan 11, 2026

-

スマホをギャラクシーS10+からZFold7へ買い替えることにしました。

私は物を大切にして長く使いたいといつも思っています。そのために、買う段階でしっかりと考えて価格に対しての価値が高いもの、耐久性があるもの、その輝きが長期間失せにくい「リンディ効果」を持つものを選び、それを駄目になるまで使い続けるようにしています。その方が結局安上がりだし、精神的な満足感も得られるからです。 スマホ選びも同じ観点から行っており、現在使っているものは多分2019年位に買った韓国サムスン電子のギャラクシーS10プラスという機種でした。これは購入当時としてはトップグレードの機種で、日本メーカーのアンドロイド機種と比べた場合に値段に対してのバリューが優れていると判断して買いました。また私は投資家でとにかく大画面のものが欲しかったことから、通常のS10よりも画面が大きいS10プラスを選びました。 これは非常に良い機種で、その後ほとんどトラブルもなく6年間以上使ってきました。バッテリー性能も全然落ちないし、特に大きな不満はありませんでした。ただ時が流れてメーカーによるソフトウエアサポートが恐らく終了してしまっていることがそろそろ気になり出してはいました。 そして昨年の後半くらいから株主優待券に電子化の波が押し寄せ始めたのですが、私のS10プラスのアンドロイドのバージョンが古過ぎるせいか、必要なアプリが取れないということが発生し始めました。具体的には 2340極楽湯HD や 3548バロックジャパンリミテッド あたりです。 特に極楽湯の方は大問題でした。と言うのは私は 優待券で「楽スパガーデン名古屋」に行くのが無上の喜びの1つ だったからです。 ホームページから連絡するとメールに優待券を送ってくれるという「救済措置」があって前回は急場を凌いだのですが、「あぁ、これはもうS10プラスでは限界だな。」と悟りました。 さてそれではどうするか? 生成AIのグロックと壁打ちしながら色々調べると、データ移行が簡単なので次も同じギャラクシーシリーズで行こうと言うのはすぐに決まりました。次に機種をどうするかですが、グロックは直属進化系で最新のハイグレード機種であるS25ウルトラが完成度が高くて鉄板の選択肢であると勧めてきました。 そこで「多分S25ウルトラが正解だな。」と思いながら、ドコモの店頭に行っていろいろ実物をいじってみました。すると確かにS25ウルトラは「オール4.5」位の優等生だなとは思ったのですが、その横に置いてあった折り畳みスマホのZFold7の方に強く惹かれました。 スマホを開くと8.0インチの圧倒的な大画面になるのが素晴らしいと思ったのです。調べてみると耐久性に問題があるとか、電池の持ちが悪いとか、完成度がまだ足りないとかのネガティブな意見がネットには多かったのですが、現物の魅力は圧倒的でした。 また自分のスマホの使い方としては、とにかくかぶたんプレミアムや四季報オンラインプレミアムを大画面で見たい、それを元にして思索の沼にどっぷりと漬かりたいというのがほとんどと言うか正確にはすべてなので、これが自分にはベスト機種であると判断しました。これまでも、例えば株クラのオフ会で誰かが面白そうな銘柄の話題を出した時に、S10プラスの画面では小さ過ぎて思った様に調べきれないと言う様な事が沢山あったからです。 ZFold7購入を決断してその場ですぐに注文はしたのですが、「取り寄せに数週間かかる」ということだったので、手元に届くのはまだしばらく先になりそうです。果たしてこの選択がどうだったのか、また使用体験をいずれ報告したいと思います。

Jan 10, 2026

-

お酒を飲むのを止めて1年半が経ちました。

* 今日の日記は、プライベートな備忘録となります。投資とは直接の関係はありませんので、読み飛ばして頂いて構いません。 * お酒を飲むのを止めてほぼ1年半が経ちました。これは元々健康寿命を少しでも伸ばし、投資家として一番大切な「複利のマジック」を最大限享受するため、そしてその手っ取り早い目標として体重を管理する・少しでも減量することが大きな目的でした。 また飲酒が健康を損なう、端的に言うと「多くの癌腫の発症率を高める」ことがこの数年の多くの研究で明らかになっていることを考えると、「広く人生を俯瞰すると、お酒はリスク・リターン・レシオの点から全く理に合わない、ペイしない。」と痛感したことも判断の大きな後押しになりました。要は煙草が身体に悪いのと同じでお酒も悪いということです。「酒は百薬の長」は真っ赤な嘘だったということですね。(涙) 具体的に言うと、飲酒は頭頸部(口腔・咽頭・喉頭)や食道、肝臓、大腸、女性の乳房など、いくつかの種類のがんと強く関連しており、特にエタノールとその代謝産物のアセトアルデヒドが強い発がん性を持つとされています。 さてお酒を止める以前、私は「ほぼ毎日」350mlの酎ハイを2本飲んでいました。最初にアルコール度数6%のキリンの本絞りレモン(レモン果汁のみで糖類0)を1本飲んで、次にアルコール7%宝焼酎ハイボール(甘味料0、プリン体0、糖質80%オフ)を1本飲むというのがルーティーンでした。色々と考えて「なるべく体にダメージの少ない飲み方」を意識してはいました。 お酒を飲みながら好きな音楽を聴き、同時に投資に関して様々なことを考える時間は極上でかけがえのない物でした。ただその代償として筋トレをしているにもかかわらず体重が全く減らない、いやむしろ年単位で見るとジリジリと増え続けているという大きな問題を抱えていました。 でもそれは当たり前です。寝る寸前に毎日体にほぼ300キロカロリーを入れていたわけですからね。1か月だと10000キロカロリーにもなる訳でそれでは痩せるのは至難の業です。 、、、そして現在で18か月連続で禁酒をしているわけなので、トータルではおおよそ180000キロカロリーをセーブできたことになります。改めて考えると途轍もなく大きな数字ですね。 それでは今日は、この1年半で私の体と心に起こった変化を箇条書きでまとめておこうと思います。1. 体重は約3.5キロ減った。実は禁酒後の最初の6か月で一気に体重が減ったのだが、その後はごく緩やかな減少となっている。これに関しては、「お酒を止めたんだから、その分ご飯はしっかり食べていいだろう。後、禁酒を成功させるという自分史上前人未到の偉大なイベントを成し遂げたわけだから、そのご褒美として毎日おやつを食べてもいいだろう。」という独自理論の下でパクパクむしゃむしゃ、毎日あまり節制せずにごはんとおやつを食べているので仕方がないと思っている。 2. 睡眠の質が明白に上がった。個人的にはこれが一番有難かった。お酒を飲んでいるときはトイレに行きたくなって夜中に起きてしまうことが頻繁にあり、加齢によるものだと思っていたのだが違った。アルコールを分解するために体が夜中に頑張っていただけだった。禁酒してからは朝まで1回も目覚めないことが多くなった。小学生の頃みたいによく眠れるようになった。 ちなみになぜアルコールが睡眠の質を下げるかですが、REM睡眠の抑制、睡眠周期の乱れ、前述したアルコールの利尿作用による夜間の覚醒増加、呼吸障害のリスクの上昇、睡眠中の中途覚醒などが総合的に睡眠にダメージを与えるからです。3. 「お酒を飲みたい」という強力な精神依存が抜けた。お酒を止めて1、2か月くらいは、アルコール飲料のCMを見たり、街で居酒屋さんで楽しそうにビールやハイボールを呑んでいる人たちが目に入るのがつらくて仕方なくて目を逸らすくらいだったが、徐々に気にならなくなり、今ではなんとも思わなくなった。 「日本社会は隅々まで極大のストレスに満ち満ちているので、その捌け口というか最期の救済手段として、お酒に対して凄く寛容な文化なんだろうな。」と客観的に見れるようになった。4. お酒に対する欲望をコントロール出来るようになったので、高級なお鮨を友人達と食べに行ったときなどの「ハレの場」ではお酒を飲んでも良いことにした。その理由としては食事の内容が「お酒に合う」様に造られているので、呑んだ方が料理を美味しく感じられることと、話もより弾むこと。 実は一度禁酒してまだ数か月の頃に、お家で極限まで筋トレをしてお腹ペコペコの状態でそのまま車を飛ばしてお気に入りの御鮨屋さんに行ったことがあったのですが、お酒を飲めないストレスと限界の空腹が重なって、一通りの料理が出た後にお鮨を10貫以上もパクパクお代わりしまくってしまい、大将に「どんだけ食べるんですか?」と心底呆れられたことがあり、「やっぱりこういうところはお酒と共にほどほどに食べるところなんかな?」と考えを改めた。(汗) ちなみにその後このお店に行くと、「お任せ」が終わった後に巨大な「まぐたくの細巻き」が何も言わなくても、勝手に目の前にドンっと出てくるようになった。ラッキー。 そのくらいかな? またいつかその後がどうなったかを報告する予定です。

Jan 9, 2026

-

2021~26PF概況662位、キング。

さて今日は通常の2021~26PF概況シリーズです。 662位 8118 キング (東S、3・9月優待) ○ PF662時価総額位はレディスの中堅アパレルのキングです。2011年は63位、2014年は69位、2018年は110位で出ていましたが、その後100株を残して売り切ったために今回はこんな下位で登場してきました。 現在の株価は925円、時価総額229億円、PBR0.65、自己資本比率は86.4%と鉄壁、今期予想PER21.07、配当利回り2.0%(18円)、総合利回り3.0%(18+10=28円、優待1セットはメルカリ平均価格の500円で換算)で、優待は年2回100株保有で自社ファミリーセール招待状1枚などです。 キングは今でも低PBR(0.65)ですが、私が参戦した2011年にはPBRはなんと0.24程度でした。当時からキングは財務は磐石であり、低PBR銘柄とは言え買い安心感の非常に高い銘柄でしたし、本当にあの頃はどの銘柄も今から思うとアホみたいに安かったですね。

Jan 8, 2026

-

5. 「恐怖ファクター」を使え。

さて今日は株式投資本オールタイムベスト152位 謙虚なるコントラリアン投資家(ダニエル・ラスムッセン著、パンローリング、2025年) の第5弾です。 今日も、第3章 不確実性を理解する から。 市場は予測と現実が衝突したときに生み出されるボラティリティの産物だというスタンフォード大学の経済学者モルデカイ・クルツの理論を振り返れば、不確実な市場とはどのようなものか、そしてどれほど間違うのかの具体的な解が得られる。 では代替案はどのようなものとなるだろうか。 予測不能であることに基づいた哲学である。 医学で最も重要なことが「邪魔するな」であれば、投資で最も重要なことは「機能しないモデルに頼るな」であるはずだ。そのような市場を考えるためのおかしな枠組みを放棄し、予測の間違いがどのようにボラティリティを引き起こすかを理解することで、われわれは投資の方法を理解するより良いメンタルモデルを作り始められる。 人間の心理は、投資において変わらないものの1つである。。。そして、人々が市場についてどのように考え、反応するかを研究すること、とりわけ投資家が犯す最も一般的な間違いを研究することで、予測できない世界で優位性が得られると私は考えている。 人間の間違いは予測できる 投資家のメンタルモデルはシンプルで、直近の歴史に基づき、トレンドから推定した最近うまくいった枠組みに過度に依存する傾向がある。このモデルは、個別銘柄や市場全体がファンダメンタルズをいずれの方向にもオーバーシュートするのも当然だという考えと一致する。 このような人間の行動のパターンは予測可能で、将来の成長率や金利よりもはるかに容易に予測できる。そして、人間の間違いが予測可能であれば、そのような予測可能な間違いから利益を見つける方法を見つけられるはずである。われわれは自分の能力に謙虚になることで、市場で優位性を得られるはずである。 いやあ、マーケットの核心をズバッと突いていて素晴らしい。 市場で変わらないものは何か? それはラスムッセンが指摘する通りプレイヤーである「人間の心理」であり、更に突っ込んで言えば生物としての根源的な感情である「恐怖」です。 だからこそ自らの中の「恐怖感情」を自在にコントロール出来る投資家は圧倒的なパフォーマンスを出すことが出来るわけです。バフェットが正にそれですね。 私は2026年現在の今のマーケットで、一番効力のあるファクターはこの「恐怖効果」であると考えています。 ちなみにこの 「自分が感じる恐怖を優位性に変える」秘密の方法については下記のコナーズの傑作を是非ご覧下さい。以前の書評を大サービスで貼っておきます。↓ 「恐怖で買って、強欲で売る」 短期売買法 (ローレンス・A・コナーズ著、パンローリング社 2019年)1. 総論2. 恐怖と強欲と相場3. 「恐怖効果」には市場トップクラスの優位性がある4. コナーズの様な文章が書きたい5. 「モメンタム効果」と「恐怖効果」のマリアージュの素晴らしさ6. TPS戦略7. 恐怖効果には普遍性・永続性がある お勧め (続く)

Jan 7, 2026

-

2024~26主力株概況110位、※※※※。

さて今日は2024~26主力株概況シリーズです。110位 ---- (東P、非優待) ◎◎ PF時価総額110位は、※※※※です。 現在の株価は----円、時価総額----億円、PBR---、自己資本比率は---%、今期予想PER---、配当利回り--%(-円)で、優待はありません。 ここは専門外の非優待株なのですが、「2~3年の中期視点で見た時に3倍くらい取れそうだな。これは面白いな。」と思ってしばらく前に新規参戦しました。 まだもう少し買う予定なので、銘柄名を含めて具体的なことは全てシークレットとさせて頂きます。申し訳ありません。、、、個人的なメモ満載の非公開日記へ続く。

Jan 6, 2026

-

2021~26PF概況661位、ソノコム。

さて今日は2021~26PF概況シリーズです。661位 7902 ソノコム (東S、3月優待) ◎ PF661位は、電子部品用スクリーンマスク、フォトマスクを製造しているソノコムです。 現在の株価は928円、時価総額46億円、PBR0.37、自己資本比率は93.5%で有利子負債は0と鉄壁、今期予想PER16.08、配当利回り1.3%(12円)、総合利回り2.4%(12+10=22円)で、優待は100株保有で1000円相当のクオカードなどです。 ソノコムは、超低PBRですし財務状態も鉄壁ですし、ポートフォリオ下位としては堅実で良い銘柄です。現行の優待制度が続く限りは、これからもゆったりとホールドして応援していきたいと考えています。

Jan 5, 2026

-

2021~26PF概況660位、大栄産業。

さて今日は2021~26PF概況シリーズです。660位 2974 大英産業(福証、9月優待) ○ PF660位は、北九州エリア中心に九州全域で分譲マンション、戸建て住宅を販売している大英産業です。 現在の株価は931円、時価総額31億円、PBR0.35、自己資本比率は18.7%、今期予想PER6.58、配当利回り2.6%(24円)、総合利回り3.7%(24+10=34円)で、優待は100株保有で1000円相当のクオカードなどです。 大英産業は指標的にもまずまず割安ですし、PF下位としては特に問題のない良い銘柄であると考えています。

Jan 4, 2026

-

2021~26PF概況659位、伊勢湾海運。

さて今日は2021~26PF概況シリーズです。659位 9359 伊勢湾海運(名メイン、非優待) ◎ PF659位は、名古屋港湾運送大手で、陸海空一貫体制を整え海外を強化している伊勢湾海運です。 現在の株価は935円、時価総額257億円、PBR0.49、自己資本比率は75.7%と鉄壁、今期予想PER9.13、配当利回り2.8%(26円)で、優待はありません。 伊勢湾海運は私の専門外の非優待株なのですが、現在熱血営業中の 優待物流・陸運・倉庫関連株バルクプロジェクト をより多角度から見るために、オブザーバーとして100株だけ買って参加して貰っています。 財務状態も鉄壁ですし、指標的にも安いですし、現行のプロジェクトが続く間はホールドしていく予定です。

Jan 3, 2026

-

2021~26PF概況658位、中部日本放送。

さて今日は2021~26PF概況シリーズです。今お送りしているのは第4シーズンなのですが、保有銘柄数の増大によってなんと足掛け6年目に入ってしまいました。今年の半ばくらいまでには何とかゴールしたいと思っています。658位 9402 中部日本放送(名プレミア、非優待) ◎ PF658位は、東海3県がエリアでTBS系列の一角の中部日本放送(CBC)です。 現在の株価は945円、時価総額249億円、PBR0.34、自己資本比率は79.4%で有利子負債は0、今期予想PER14.63、配当利回り2.1%(20円)で、優待はありません。 中部日本放送は超レアな「名証プレミア単独上場銘柄」です。全部で3つしかなくて、他は 6623愛知電機 と 7485岡谷鋼機 です。両社共に「優待ディープバリュー株」として有名ですね。 私はずっと中部日本放送は非優待株ということもあって持っていなかったのですが、「名証プレミア銘柄はコンプリートしとくか。」と思ってしばらく前に買ったのでした。 それにしてもCBCも改めてみると実に割安ですね。

Jan 2, 2026

-

2026年、明けましておめでとうございます。

皆様、2026年明けましておめでとう御座います。 さて早速今年の抱負ですが、以下の通りです。 1. 「いつも笑顔で、にこにこ全財産フルインベストメント」を原則とする。ポッケの小銭のすべてまでを市場にオールインし続ける。決して「悪魔のささやき」であるマーケット・タイミング戦略 を取らない。過去200年の期間で見てあらゆる金融商品の中で株が最も長期リターンが良いことはデータから明白なので、その「最も有利な所」にシンプルに全財産を賭け続ける。(上記データは「株式投資の未来 ジェレミー・シーゲル著、日経BP、2005年」より引用) また「失われた35年」が続き、1990年を起点とすると世界でダントツの低パフォーマンスに喘ぎ、既に誰にも注目されなくなっているローカル日本市場ではあるが、過去115年間(1900~2015年)の超長期での「1か月物Tビルと比較した年平均プレミアム」で見ると6.2%であり、世界平均の4.2%、アメリカの5.5%を上回っている。 マーケットは「平均回帰の原則」が強く働くところであることを考慮すると、過去35年間があまりにもとんでもなく酷過ぎた分、ここからの数十年の日本株市場の長期パフォーマンスは世界平均を大きく上回る可能性があると個人的には考えている。 何が言いたいかと言うと、「長期ポテンシャル抜群」&「長年戦い続けてきて裏路地の隅々まで知り抜いている」ここ日本株市場で、今年2026年も全身全霊を賭けて戦う。(上記データは、「ファクター投資入門 アンドリュー・L・バーキン+ラリー・E・スウェドロー著、パンローリング、2018年」より引用) 2. 1年間例えどんな事があろうとも、株式市場から絶対に退場せずに生き抜く。そして「常に上機嫌で、朗らかに楽しく」毎日を過ごす。株式投資は「世界最大のグレートゲーム」であり、それに参加できることへの感謝の気持ちを持ち続ける。 3. 「優待株いけす」から選び抜いた総合戦闘力の高い精鋭銘柄に資金を集中し、ベンチマーク(TOPIX)を上回る成績を上げることに注力する。具体的にはTOPIX+20%を目指す。不可能と思っていた禁酒もやり遂げられたし自分はなんだってできると思っている。90歳過ぎのバフェット翁と較べたら投資家としては圧倒的に若いんだし、必ず達成する。 自分には投資でワクワクドキドキ感を味わいたい、スリルとサスペンスを楽しみたいという無意識の欲求があり、それでリスク・リワード比の劣るギャンブル的な銘柄で勝負してしまうという悪癖が以前からある。またそれによって平均するとこれまで毎年3~4%のパフォーマンスを失っている。 なので、「野菜畑を育てる農夫」の様な気持ちで、リスク・リワード比の優れた、地味だけど魅力的な銘柄に限りなく特化して堅実に戦う。投資に過剰な楽しみを求めない。普通にやっているだけでも十分に面白いんだし、自分は「稼ぐためにマーケットにいる。本当に欲しいものはお金だけである。」ことをしっかりと意識し続ける。 具体的には数多くの優待銘柄でポートフォリオの防御力・総合利回りを限りなく高めつつ、強い確信の持てる上位銘柄には迅速&大量に資金を投入する「カウンター狙いの投資」に徹底する。 毎年少なくとも2回か3回は絶好の投資チャンスが訪れる。例えば昨年2025年だったら 6623愛知電機 のように、「ボールが止まって見える。お金が目の前に落ちている。」と感じる瞬間があった。それを決して逃さない。絶好球は金属バット脳天フルスイングで強打する。 イメージとしては、モンゴルの大草原の草むらに体を低くして隠れ獲物を捕らえるチャンスを粘り強く待つマヌルネコの様に「極限まで重心を低く保って」集中して戦う。 (撮影 みきまる 名古屋東山動物園) 4. 投資戦略としては、現在の自分の根幹手法である バリュー → モメンタム戦略 を貫き、少しでも良好なパフォーマンスを目指す。「メンタル中世」を合言葉に、「勝つことにどこまでも貪欲」に戦い続ける。 5.優待銘柄への感謝の気持ちを忘れず、戴いた優待は様々な手段を駆使して100%使い切る。 次にここで、自らの利便性のために、昨年2025年末のベンチマークとなる各指数を貼っておきます。今年も絶対に、各指数を確実に一人ずつ順番にやります。なぶり●しにします。 今年はどのような優待バリュー株との出会いがあるのか、どの銘柄を新たに主力として戦うことになるのか、今から本当に楽しみです。何があろうとも、自分が生きている限りは最後まで死力を尽くして頑張ります。それでは皆様、今年2026年も1年間何卒よろしくお願い申し上げます。 みきまる拝。

Jan 1, 2026

-

2021~25PF概況657位、トレイダーズホールディングス。

さて今日も2021~25PF概況シリーズです。657位 8704 トレイダーズホールディングス (東S、非優待) ◎ PF657位は、『みんなのFX』運営のトレイダーズ証券が主のトレイダーズホールディングスです。 社長さんが、なかなかにファンキーな雰囲気。 現在の株価は952円、時価総額281億円、PBR1.42、自己資本比率は12.6%、今期予想PER5.57、配当利回り3.4%(32~33円)で、優待はありません。 私は 7185ヒロセ通商 をPF上位で持っている関係で、「FX業界について視点を広げよう」と思ってしばらく前にここを100株だけ買ったのでした。 トレイダーズホールディングスは、利益率も高いですし、成長性もありますし、 非常に良い銘柄と思っています。

Dec 31, 2025

-

2021~25PF概況656位、サン・ライフホールディング。

さて今日の日記も2021~25PF概況シリーズです。656位 4656 サン・ライフホールディング (東S、3月優待) ◎ PF656位は、神奈川、都下地盤の冠婚葬祭業大手のサン・ライフホールディングです。 現在の株価は955円、時価総額65億円、PBR0.86、自己資本比率18.8%も有利子負債は0、今期予想PER6.72、配当利回り3.5%(33円)、総合利回り5.0%(33+15=48円、優待はメルカリ平均落札価格の1セット1500円で換算)で、優待は100株保有で自社グループ施設利用券3000円分などです。 この中のメインは、3000円分の施設利用券で交換できる、オリジナル金粉入りスパークリングワインです。 このスパークリングワイン、金粉入りでとっても綺麗でしかも美味しいんですね。 これからも現行の優待制度が続く限り、サン・ライフをのんびりとホールドしながら応援していく予定です。

Dec 30, 2025

全6589件 (6589件中 1-50件目)