2017年11月の記事

全4件 (4件中 1-4件目)

1

-

11月末結果

日経22720円SBI 920楽天 1440GMO 160マネックス 90住信 870中国 720合計 5335(4末) → 4705 → 4600 → 4700 → 4200一時期マイナス1000万ちかくいっていたような(涙?思ったより戻しているような。。汗。。。。パピレスさんの含み損600万くらいでしょうか。。

2017年11月30日

コメント(0)

-

パピレスとタイセイ

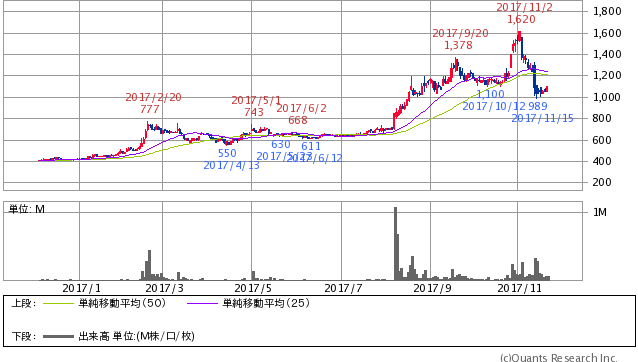

タイセイPER16 PBR1.6タイセイの決算が11月13日にでていました。現在株価は1100円。と、1年前に本気で買っていた430円くらいから考えるとめためた上がっています。確かに売り上げ+24%すごいですよね。2017年9月期(2016年10月1日-2017年9月30日) 注) カッコ内は前年比、△は赤字 17年9月期実績 16年9月期実績 18年9月期予想 中間期予想 売上高 (百万円) 6,034 4,853 6,148 (+24.3 %) (+8.1 %) (+1.9 %) 営業利益(百万円) 291 162 307 (+79.9 %) (+15.0 %) (+5.3 %) 経常利益(百万円) 330 202 344 (+63.1 %) (+13.8 %) (+4.5 %) 当期利益(百万円) 当期利益(百万円) 239 163 242 (+47.0 %) (-31.4 %) (+1.1 %) 1株利益 (円) 66.49 45.25 67.20 希薄後EPS(円) 66.05 44.97 1株年間配当(円) 5.00 5.00 10.00 1株Q2配当 (円) 0.00 0.00 0.00 1株Q4配当 (円) 5.00 5.00 10.00 タイセイ1年チャートタイセイは去年の12月から買い始めて2月くらいに700円ちょい上くらいで売れたので3ヶ月くらいで70%くらい。800万円分くらいかっていたのでとても効率の良かった。古き良き銘柄です。ただあれから今まで持ちっぱなしの方がよっぽど成績は良かったですがまあ無理ですね。今の株価はあまり魅力を感じません。時価総額40億。パピレス10日チャート 暴落の後の動きの記録として昨日(11月22日)に11月14日の大量保有報告書で、片山氏が1.03%くらい買い増ししていたことが発表されていました。彼の持ち分は11.31%だそうです。以前は9.86%だったようです。1.03%買い増しっていうのが気持ち悪いですね。ちょうど報告しないといけないくらい買っているというのが。。。市場の反応をみるためかもしれません。

2017年11月23日

コメント(0)

-

パピレス

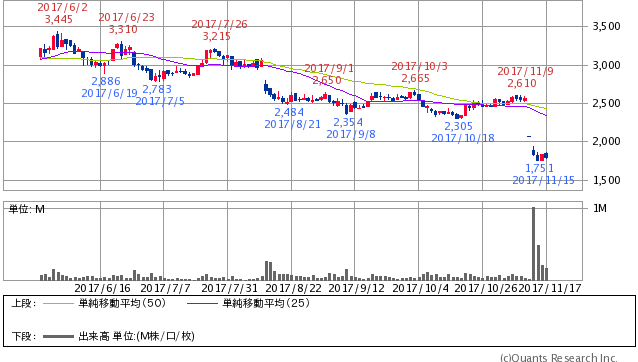

パピレスが急落しまして、、3000万分くらいなぜかつかんでいた私、1000万くらい食らいました。久々に吐き気しました。なぜ第二四半期の決算がいいと思い込んでいたのか、今思うと不思議なもんです。急落前が2600円×11500株くらいもっていました。現在1800円×15600株になっております。 2018年3月期中間決算 (2017年4月1日-2017年9月30日) 注) カッコ内は前年比、△は赤字 18年3月期中間 17年3月期中間 18年3月期予想 売上高 (百万円) 8,197 6,715 17,525 (+22.1 %) (+30.4 %) (+23.9 %) 営業利益(百万円) 592 791 1,812 (-25.1 %) (+49.3 %) (+9.3 %) 経常利益(百万円) 614 722 1,833 (-14.8 %) (+39.0 %) (+11.8 %) 当期利益(百万円) 400 486 1,270 (-17.7 %) (+46.0 %) (+12.0 %) 1株利益 (円) 40.68 49.58 129.56 希薄後EPS(円) 40.27 49.26 1株年間配当(円) 10.00 5.00 1株Q2配当 (円) 0.00 0.00 1株Q4配当 (円) 10.00 5.00 一見、とてもではないけれど通期予想達成できなさそうです。私もそう思います。なので下がりました。まぁ、2年つかんでおこうかと思います。今更、損切できないのでもういいっす。というか今回きちんとパピレス調べました。四半期ごとの決算とかノートに書きました。結構、今のプライスは買い時です。一年前から約50億くらい広告に突っ込んでいます。一年前の暴騰前の時価総額は大体100億前後でした。んで、今は180億くらい。広告費50億つっこんで、売上も昨年比20億くらい上がっていていくら通期達成出来なさそうとはいえ安いっしょ。もう。そして更にすごいと感じたのは、前年比20パーセントで伸びている売上なのに人がほとんど増えていないこと。76人→83人売上20億あっぷで7人しか増えてない。すげえよ。ただ心配なのは、仕入れ価格がすこーし上がっていそうなきがするところ。あとは広告を今の半分にしても売り上げは少しずつ上がっていくでしょう。しかし、それをせずシェアを取りに行く姿勢。広告減らしたら純利益はすぐでそうな状態なので攻めている姿勢はいまのところ好感がもてます。パピレス半年パピレス3年

2017年11月19日

コメント(0)

-

マネックス社長のことば

●日経平均3万円への道とは?マネックス証券は11月9日、「日経平均3万円への道」と題して、今後の日本の経済見通しを報道関係者向けに説明した。同社は10月27日に日経平均株価が3万円台に上昇するとの見通しを発表しており、その根拠の解説が行われた。○松本社長が日経平均株価について考察日経平均株価は現在、継続的な上昇基調にあり、10月には21年ぶりとなる22,000円超えを達成するなど順調だ。同社ではこれが短期的なものではなく、日本経済や国内株式市場が大きな転換点を迎えている、と判断。今後3万円まで上昇するとみている。同社の松本大社長は、「地政学リスクや北朝鮮、人民元の問題はあるだろうが、着実に上がっていくという段階に環境が変わったと確信した」と強調。その背景として3つのポイントを挙げる。1点目は先の衆議院選挙での与党の大勝の結果、「日銀総裁人事などに対して、黒田総裁の続投、リフレ派の継続的な就任に反対する勢力が小さくなった。今後日本で金融緩和がほぼ続くことが確認できた」(松本社長)ため、重要なファクターである金融緩和が継続するとの判断だ。続けて、年金積立金管理運用独立行政法人(GPIF)などのポートフォリオで日本国債の持分が減って日本株が増えており、これからも増加が予定されている点を挙げて、その結果株主のガバナンスが強化され、株価を上げることが求められるようになるとしている。従来、株価上昇を政策で誘導しようとすると「金持ち優遇ではないか」との批判があった、と松本社長。それに対して、株価が上がることは日本国民全体にとってプラスになるというコンセンサスができやすくなるというのが松本社長の予想で、この認識が広まれば、「日米の一番大きな違いだった」(同)という社会として株価上昇のコンセンサスの有無が解決される、とみている。さらに、1987年のブラックマンデー以来、米国のダウ平均も時価総額も約12倍となったが、日本は時価総額が2倍になったものの、日経平均はほとんど変わっていない。インデックスの伸びが悪く、経済が新陳代謝して成長していくことを捉えられていない、と指摘する。昨今は、日経平均の企業でも強制退場という形でインデックスから外れ、日経平均の新陳代謝も進んでいくと予測する。この3点の理由から、松本社長は「波はあるだろうが、日経平均株価は1年半程度のスパンで3万円を目指して上がっていくだろう」と予想する。○過去に比べても明るい見通しこうした強気の見通しについて、同社はさらに「過去に比べても明るい見通し」を強調する。具体的にはまず低金利の継続で、日本企業の調達コストが低く、それに対して欧米の景気拡大によって正常化したことで、初めてのアービトラージ(裁定取引)の機会が訪れた、と同社のチーフ・アナリストである大槻奈那氏は指摘する。資金需要も拡大しており、銀行の余剰資本が過去最高レベルで「10兆円ぐらいある」(大槻氏)。さらにレバレッジも考えることで100兆円に達し、現在の貸し出しの2割程度になるという。企業側も、ほかの先進国は名目GDPに対して債務残高が大きく、「圧倒的に伸びしろがない」(同)。日本企業はこれが逆転しており、借入を行うことでレバレッジ効果があるため、「まだ期待できる」というのが大槻氏の判断だ。消費者感情の動向も見逃せない点で、日米欧で消費者信頼感指数が上昇しており、これまで米消費者信頼感指数と日経平均株価の相関も高いことから、これが株式市場にプラスに働くとみる。●19年度は「波乱含みの年になる」?○強気派の国内個人投資家もそして日本の個人投資家の投資意欲が、マイナス金利で弱気になっていたのに対して、「ここ半年、じわじわと強気派が増えている。インフレ期待もじわじわっと増加傾向が著しい」(同)という状況で、こうした投資家の感情も株価上昇の期待感に繋がっている。また、政府の「新産業構造ビジョン」によって名目GDPが2020年には10%増の592兆円、2025年には30%増の703兆円になると予想されており、「(政府が)かなり本腰入っている感じがしているのも根拠の1つ」(同)だとしている。リスク要因としては、同社が継続して確認しているクレジット・サイクルは「去年ピークを打った」(同)と見ており、金融システム全体の安定感が高まっているという。株価上昇がバブルかどうかの判断では、ビッグデータを使ったスイスETHの分析でもバブルではないとされており、問題がないとの判断だ。「よく言われるリスク要因」(同)である債務の膨張は、特に新興国で名目GDPの伸びを超える債務残高の上昇があるが、今年の4月以降は落ち着いてきており、世界の大手銀行の資本力が過去最高になっており、その余裕を使えば約2,000兆円を投入できるとしている。大槻氏が「一番気になる」という不動産バブルも、住宅価格が上昇しているものの家賃の上昇率と「相当程度相関している」(同)ことから、実態に合った不動産価格の上昇とする。こうした点から、バブルというレベルにも達しておらず、大槻氏は「サイクル的な金融危機は発生しづらい」と結論づける。11月8日に22,913円に達した日経平均株価は、一株当たりの純利益(EPS)で判断すると1,506円。証券会社のアナリストらの予想を集計したQuickコンセンサスでは1,539円であり、来期予想は1,658円とされている。今年度当初の予想では今期1,400円の予想だったため、現時点で7.5%の上方修正となっている。これが今年後半も継続した場合、来年5月の時点ではさらに7.5%の上昇によって日経予想では1,619円、Quickコンセンサス予想で1,654円になる、というのが予想だ。同社のチーフ・ストラテジスト広木隆氏は、両者の予想の中間を取った1,637円が今期のEPSになるとした。2割増益という位置づけだが、各証券会社などの増益予想では14~15%増となっており、「驚くべき数字ではない」(広木氏)との判断だ。来期のEPSについては、「コンサバティブに見て5~7.5%の増益」(同)としている。今期が20%増の予想のため、伸び率は下がり、「急ブレーキがかかるシナリオを描いている。十分保守的ではないか」と広木氏は言う。さらに広木氏はPBR(株価純資産倍率)、BPS(一株当たり純資産)、株主資本の価値などの数字を用いて、「日本株の3万円は十分説明可能」と強調する。○2019年は鬼門に?日経平均株価が3万円に達するのは「19年3月まで」であり、この達成に自信を示すが、「2019年は鬼門」(同)だ。2019年には統一地方選、参議院選挙が夏までにあり、10月には消費増税が予定されている。消費増税は選挙前の19年の早い段階で決定され、消費増税を決めてから選挙が行われるとみている。これに対して2018年度中に景気浮揚のための政策が実施されると予想され、「18年度は日本経済にとって非常にいい年になる」(同)。逆に19年度は「波乱含みの年になる」というのが広木氏の予測だ。14年の消費増税の際も景気後退局面があり、19年の増税でも景気後退がある、そういう懸念が株価上昇を抑える原因にもなりうると広木氏は話す。松本社長も消費増税に加えて人民元の下落を最大のリスクと見積もるが、「長期的に見て日本の時価総額が他国と同じように増える軌道に入るか、新しい枠組みに入ってきたのではないか」と強調。株主ガバナンスが日本でも実現し、株価の上昇が国民全体の利益になるというコンセンサスが国民全体で共有されるようになって、長期的には株価が上昇する、と分析する。こうした「質的な変化が大変重要ではないか」というのが松本社長の判断だ。日経平均がそれだけ上がったときに、いったい自分が何をもっていれば儲かっているのかほとんど想像できていない。やはりここは銀行なのだろうか。。今更建設なのだろうか。。

2017年11月18日

コメント(0)

全4件 (4件中 1-4件目)

1

-

-

- 絵が好きな人!?

- 絵画愛好会のメンバーが現美展に入選

- (2025-04-02 22:37:30)

-

-

-

- アニメ・特撮・ゲーム

- アポカリプスホテル 第4話「食と礼…

- (2025-05-09 13:19:39)

-

-

-

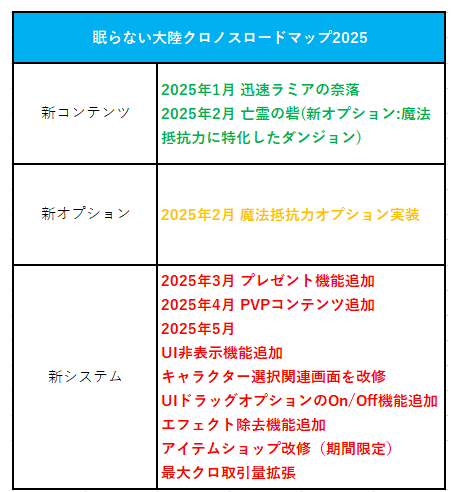

- 『眠らない大陸クロノス』について語…

- ガイアが俺にブログを書けと囁いてい…

- (2025-04-20 04:50:36)

-