PR

Free Space

Calendar

New!

わくわく303さん

New!

わくわく303さん新潟高校の先輩、猪… New! モンゴル2008さん

楽天銀行(5838)---10…

New!

征野三朗さん

New!

征野三朗さん【11月運用成績】 … New! かぶ1000さん

メモ New! 4畳半2間さん

シリアを奇襲攻撃し… New! Condor3333さん

2024年11月のパフォ… New! らすかる0555さん

薔薇と百合 slowlysheepさん

2024年11月月次 GoldmanSacheeさん

運用成績・ポートフ…

lodestar2006さん

lodestar2006さんKeyword Search

さて今日は、「株式投資本オールタイムベスト」シリーズ24位

テンプルトン卿の流儀(ローレン・C・テンプルトン&スコット・フィリップス著、パンローリング社、2010年)

の第4弾です。

今日も、

第2章 悲観の極みのなかで最初の取引 から。

叔父さんはフェンナー・アンド・ビーンに勤めていたころの上司ディック・プラットに連絡をとって自分の考えを説明したうえで、米国の両証券取引所の一ドル以下の全銘柄を買うために一万ドルの借り入れを依頼した。この依頼を奇妙に思う人は多いだろう。一ドル以下の銘柄を買うとなると銘柄数は非常に多くなるからだ。

この戦略の背景には二つの重要な投資アイデアがある。

まず何よりも叔父さんの根本的な考え方として、戦争の刺激が生み出す好況のなかでは最も非効率な企業でさえよみがえるということがあった。叔父さんが狙ったのはごく普通の企業、並以下の企業、よく知られた問題に直面している企業、見通しの冴えない企業などだった。

ジョン叔父さんがあえて悲観の極みにあったそうした銘柄を買ったとき市場は文字どおり大底に達していた。

買いの理由は単純だった。叔父さんは最も非効率的な企業を含め、米国のあらゆる企業の復活を確信しており、予想どおりにいけば非効率な企業の株価が最も大幅に上昇することが期待できたからだった。

投資家心理とファンダメンタルズの好転によるリターンはずば抜けておおきいはずだった。

ここで注目すべきもうひとつの重要な教訓は多くの銘柄を買い付けたことだ。少数に限定せずに多数の銘柄を買うことでリスクを分散化したのだ。

実際、この取引で叔父さんが買った一〇四銘柄のうち三七銘柄は今までに破産しており、こうした状況では卵全部をひとつの籠に入れるのではなく、たくさんの籠に分ける必要性を叔父さんは十分に自覚していた。

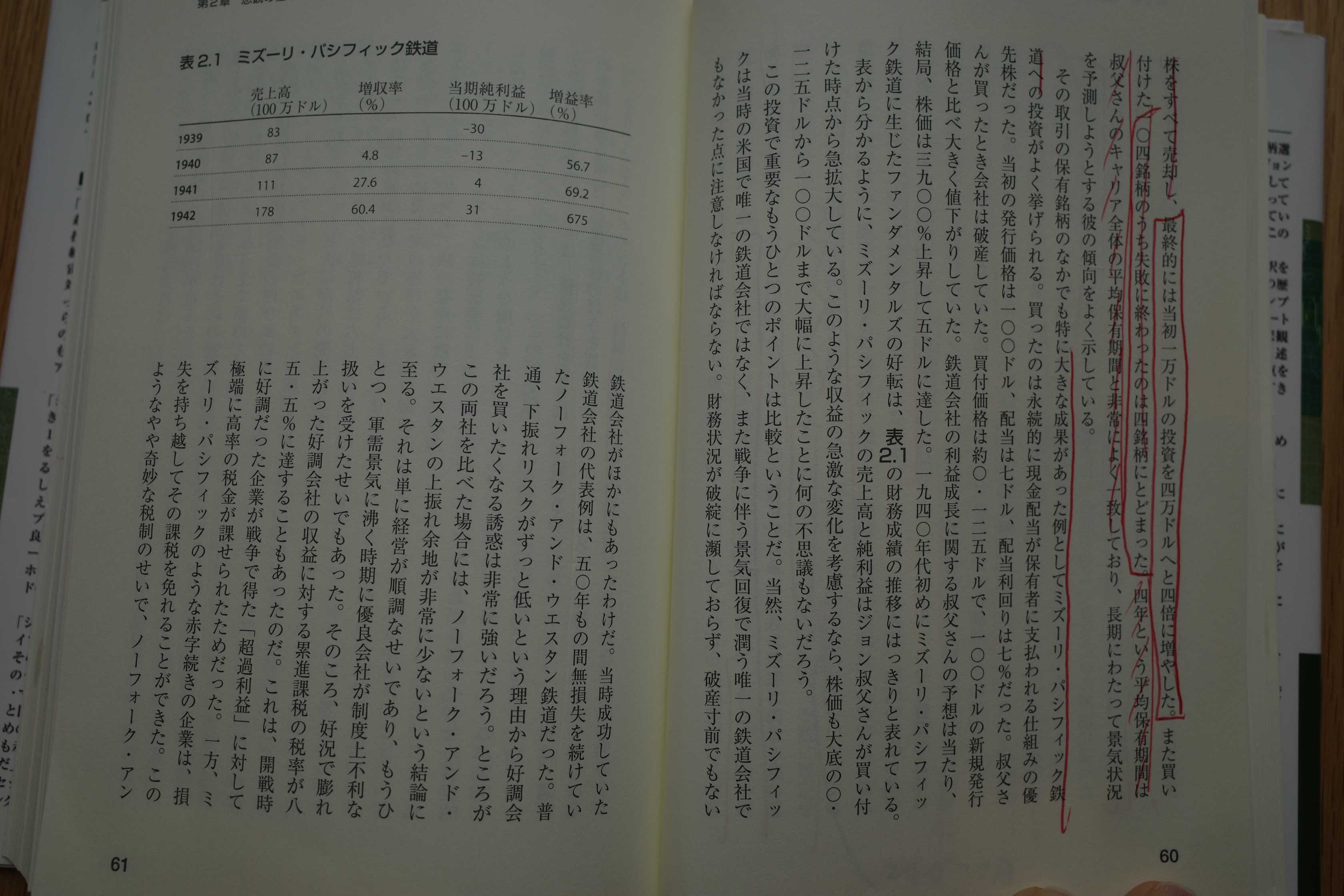

投資のタイミングは完璧だった。記録が示すように、悲観の極みで買うという原則に従った最初の投資は素晴らしい成果を生んだ。叔父さんの予想どおり、欧州の戦乱は米国を巻き込んだ第二次世界大戦へと拡大し、それに伴って米国では工業製品やコモディティに対する需要が飛躍的に増大した。

叔父さんは一年もたたないうちに借入金を全部返した。その後数年で保有株をすべて売却し、最終的には当初一万ドルの投資を四倍に増やした。また買い付けた一〇四銘柄のうち失敗に終わったのは四銘柄にとどまった。

四年という平均保有期間は叔父さんのキャリア全体の平均保有期間と非常によく一致しており、長期にわたって景気状況を予測しようとする彼の傾向をよく示してる。

これがテンプルトンの「一ドル以下のボロ株バルク買いプロジェクト」の実際です。まとめると、「四年で四倍」の成果をあげたということですね。

さて私は投資家としてテンプルトンが実際に使ったこのアイデアの影響を強く受けています。常に「テンプルトンのあれ、使える局面無いかな?」とマーケットを広く見渡しながら挙動不審気味にキョロキョロしています。

古くから採用している「優待ボロ株バルク買いプロジェクト」が正にそうですし、最近激アツで推し進めている 「優待地銀株バルクプロジェクト」

なんかも、もうテンプルトンど真ん中で完全にそうです。(笑)

このように前世紀の伝説の投資家であるテンプルトンからは学ぶべき、参考にすべきところがたくさんあります。

後、この書評を書いていて改めて気づいたのですが、「テンプルトンの4年と言う平均保有期間」もそういえば常に意識の片隅にあります。自分はその時に不人気で「市場の目が離れている」バリュー株を主力に立てて戦うことが多いのですが、だからと言って永遠に市場に気付いて貰えないようなポンコツではどうしようもない訳です。

ただ手掛ける子の中には、「何年たっても鳴かず飛ばず。」で本当にどうしようもない銘柄もあります。なので買ってから3~5年頑張ってもダメだったら、「この辺でタイムストップ、時間切れだな。売却して次の銘柄に行こう。」と判断することが多いです。

そういう意味も、「平均で4年」というテンプルトンの保有期間は体感的にも非常に理に適っているな、と思います。

さて今回の記事は彼の殿堂入りの名言で終わりましょう。

「皆、私に見通しが有望な銘柄はどれかと聞く。だがその質問は間違っている。本当は、見通しが一番暗い銘柄を聞かなければならないのだ。」

-

7. 凄腕 イズ オール サイコパス。 Nov 24, 2024

-

6. 自分のトレードを世界に公開しろ。 Nov 21, 2024

-

5. 勝ちトレードにはプレッシャーをかけ… Nov 18, 2024