PR

カレンダー

一生・・生命保険で

お金をたれ流すことになります。

「保険加入=お金を失うこと」

真剣に生活設計するなら、

生命保険は早めに卒業しないと・・。

『 ネット記事を読む 』

※消費者の視点。

貯蓄はあっても油断禁物年の差夫婦の老後リスク

2016/7/27 「もうかる家計のつくり方」

家計再生コンサルタント

横山光昭さんという人のお話。

※この・・「もうかる家計」という

タイトルには違和感を覚えます。

いかにも業界人の発想という感じで、

どうも・・引っかかります。

「マイホームを買うなら、頭金を

できるだけたくさん入れてローンを

少なくし、早く返すべきですよね!」。

こう言いながら威勢よく相談にこられたのは

会社員のKさん(51)と専業主婦の奥さん

(40)ご夫婦です。

定年まで10年を切ったので、

今のうちにマイホームが欲しいとのこと。

貯蓄3000万円のうち2500万円ほどを頭金にし、

借入額を少なくして早期返済を目指したい

とおっしゃいます。

貯蓄3000万円の大半は独身時代から

ためていたお金で、

退職金も出る(推測1600万円ほど)ので、

老後資金も問題ないだろうと見込んでいるようです。

家族はご夫婦と2歳の娘の3人暮らしです。

おふたりは結婚9年目ですが、

ようやくお子さんに恵まれたということで、

※晩産・歳の差夫婦・・というケースは、

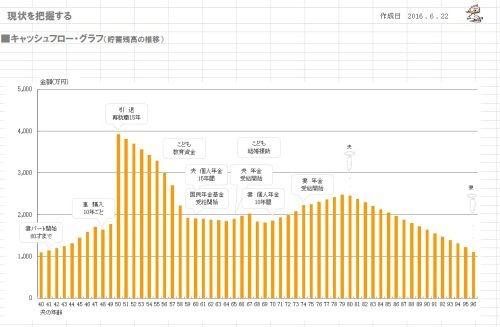

キャッシュフロー表を作ってみないと、

(教育費がかかる時期をチェック)

色々な判断が難しい・・。

子どもと暮らす生活環境を整えたいという

気持ちが強いようです。

奥さんはできればもうひとり、

お子さんをつくりたいとも考えています。

※人1人増えるということは、

キャッシュフローに大きく影響します。

住宅購入の際に頭金をたくさん入れ、

ローン負担を減らすという考え方は正論です。

でもKさん夫婦の家計にとっては、中長期的に

かなりバランスを悪化させる行動だといえます。

※・・と、言い切れるわけではない。

キャッシュフロー表を作ってみて

確認する必要があります。

小さなお子さんがいて、

さらにもうひとりと考えているのであれば、

いくら収入が高く貯蓄があるといっても、

老後貧乏まっしぐらの可能性があります。

なぜならKさんが定年退職を迎えるころ、

お子さんは小学生。

その後、どんどん教育費がかかるからです。

私がライフプラン表を作成したところ、特に不安に

感じたのはお子さんの教育費のことでした。

この予定でいくと

教育資金はショートしてしまう見込みなのです。

しかも、奥さんはKさんより10歳以上若いので、

老後期間は通常の家庭よりも長くなることが予想され、

資金もその分多く必要になります。

※その通り。

退職金は1600万円の見込みでKさん夫婦は

楽観しているようですが、非常に不安が残りました。

Kさん夫婦には理想と現実の違いを意識して

いただき、頭金の額を減らす、つまり貯蓄をある程度

手元に残しておくことを検討しました。

そして貯蓄にいそしみ、

教育資金と老後資金のバランスをみながら

繰り上げ返済で住宅ローンの早期完済を目指す

という方針です。

そのためには家計状況を整えることが必須です。

56万円もの収入がある3人暮らしのご家庭なので、

黒字ではありましたが、

支出は膨らんでいて節約はまだまだ可能な家計です。

まずは楽に削減できるところから支出を見直しました。

生命保険は様々な保障が入った主契約に

多くの特約がついた総合保障のアカウント型保険

でしたので、

※こんなものに加入してはいけない。

必要な保障について再考しました。

保険の3要素である医療・死亡・貯蓄のうち

※そんな「3要素」は業界が

勝手に考えたものです。

「医療」と「死亡」に重点をおく内容のものに入り直し、

支出を減らしました。

※おいおい。

何を言ってるの?

この流れは、普通に・・

保険販売代理店の「保険見直し」

手続き・・そのもの。

「保険の見直し」

・・とは、

「お金をたれ流す相手を変更する儀式」

・・に、過ぎない。

保険でお金をたれ流す相手が、

この専門家の会社(保険販売代理店)

に、変更になるだけのことです。

業界の専門家です。

しっかり保険販売代理店をやっている。

(ネットでも加入できるよう設定している)

生命保険料は・・

月に39,000円が16,000になって、

だいぶ節約できた・・と言っているが、

(販売代理店に行くとこうなる)

月に16,000円だって、もったいない!

生命保険料は多くても月2~3千円。

できるだけ早く、ゼロにしよう。

保険業者に洗脳されたままで

いてはいけない。

自分の頭で考えよう。

できるだけ早く、目を覚まそう。

通信費は迷わず格安スマホを取り入れ、削減しました。

Kさんは年下の奥さんがとてもかわいいようで、

洋服代や化粧品代などが高いことを容認していました。

ここも抑え、奥さんが毎月もらっている小遣いの

なかでやりくりすることにし、

被服費、美容費、日用品費等を削減しました。

食費は財布の中身の減り具合で使いすぎかどうか

判断しているそうで、比較的抑えられています。

それでももう少し節約を心がけたいという

奥さんの努力で、減らしました。

おふたりとも病気はないと話していましたが、

医療費が高額です。

聞けば、ふたりめのお子さんを望んでいるので

不妊治療中とのこと。

今までは自治体の助成金を利用しながら治療を

受けていましたが、

40歳を過ぎると助成金を受けられる回数が減り、

43歳になると助成金を受けることすらできなくなるため、

治療を継続するか否か考えているというお話でした。

時間をかけてご夫婦で話し合い、

後々後悔しないように最低限の治療のみ続け、

あとは自然に任せることにしました。

最後に住居費です。

今まで18万5000円の賃貸に住んでいましたが、

マイホーム購入にあたり頭金を約1500万円いれ、

ボーナス返済なしでローンを組むと、

毎月の返済は11万3000円になりました。

ローンを抱えるリスクはありますが、

支出削減できたことで貯蓄はしやすくなりました。

※住宅ローンの借入額が少ない方が、

リスクが小さくなるし、もっと

貯蓄もしやすくなります。

もちろん、キャッシュフロー表で

しっかり将来を確認した上で、

総合的に判断することになります。

支出削減額は合計16万1000円。

※生命保険を(見直しではなく)

清算すれば、もっと削減できます。

今までの黒字分と合わせ、

19万7000円を貯蓄に回せる家計に変わりました。

※生命保険と住宅ローンの借り方を

しっかり吟味してみれば、

もっともっと貯蓄に回せる

可能性があります。

現状は非常に良好な状態ですが、

将来的な収入については不安が残ります。

※キャッシュフロー表を作って、

不安を払拭しておきたい。

そこで、奥さんの発案で

子どもが幼稚園に入るまでに資格を取り、

いずれは仕事に就くという計画を立てました。

実現すると

Kさんが定年後再就職などして収入が下がっても、

貯蓄を保ちながら生活していけるかもしれません。

老後の見通しはかなり明るくなります。

Kさんご夫婦のように年齢差のあるご夫婦に

よく出会います。

お伝えしたいのは、経済的に安定しているからと

子どもや住宅にお金をかけすぎると、

将来、自分たちの首が締まってしまうということ。

そして、教育費がかかるころに収入が途絶える

可能性が高いということ。

今はよくても、将来的にどうなるかを見越し、

夫婦で力を合わせていってほしいと思います。

※業界の専門家の話です。

保険を売る人の話です。

個別の費目の節約については

参考にしてもいいけど、

すべてを鵜呑みにしてはいけない。

※以下は、当事務所の

メール顧問会員の一例です。

「晩産・歳の差夫婦」・・の事例。

2歳の子どもがいるけど、

夫婦ともに生命保険は不要

・・というケースです。

不要なのに保険料年94万円!

というおバカさん(失礼!)

・・な、事例です。

いずれにしても、きちんと

キャッシュフロー表を作成して、

生涯を確認しておきたい。

《 S家の概要 : 現状診断時点 》

家族 : 40代自営業の夫、

30代専業主婦の妻(後にパート)、

幼児(2歳) ・・の3人家族。

相談 : 生命保険。

収入 : 手取り

夫 450万円/年

住居 : 賃貸(家賃:8万円)。

貯蓄 : 1,020万円

借金 : なし。

生命保険料 : 94.4万円/年

継続した場合の保険料総額:3,273万円

おバカさんです。(失礼!)

夫

・第一生命 積立年金「しあわせ物語」

・大同生命 定期保険

妻

・第一生命 積立年金「しあわせ物語」

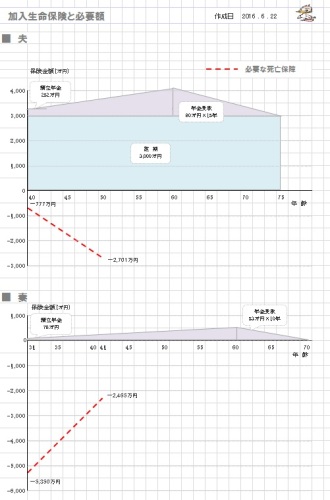

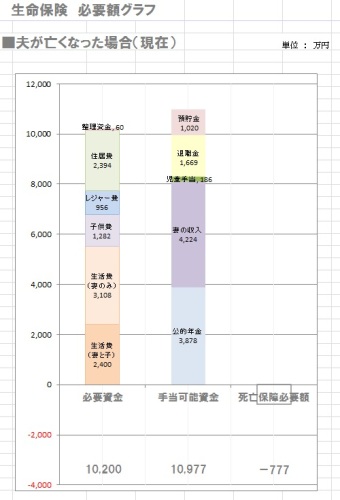

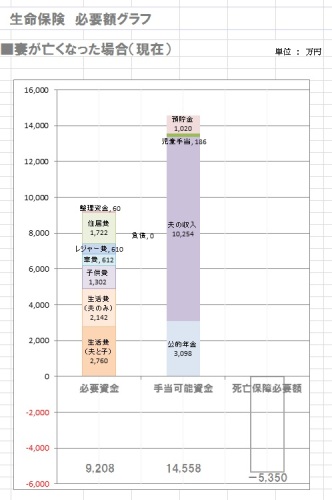

死亡保障必要額 検証結果 :

現時点 10年後

夫 -777万円 -2,701万円

妻-5,350万円 -2,465万円

「必要資金」から「手当可能資金」

を引いた結果なので、

マイナスは死亡保障不要ということ。

健全な家計であれば・・

「夫婦ともに死亡保障は不要」

という結論になるのが普通。

早めに生命保険料ゼロに ・・っと。

〇 商品販売をしない。

〇 しがらみを持たない。

誇りをもって、愚直に、

消費者側に立ち続けて15年目の

ファイナンシャル・プランナー事務所。

《 質問希望? 》 ブログ右「キーワード検索」をどうぞ。

「キーワード検索」に言葉 ⇒ 「このブログ内」 ⇒ 「検索」。

《 顧問会員希望? 》 「顧問会員って何?」で支援内容や

当事務所との関係を確認の上、右記へ

fpst@axel.ocn.ne.jp

メール顧問会員は、指定した月日のみに受付けます。

-

生命保険に入る必要があるのは どんな人? 2025/12/03

-

ガン団信で 住宅ローン審査 落ちました 2025/11/19

-

生命保険をやめると親戚関係が壊れる? 2025/10/15

キーワードサーチ

フリーページ

事務所の紹介

FP業 私の思い

相談・支援・講演料金

FP業務経歴

顧問会員って何?

顧問会員 業務と手順

お断りする場合も・・

顧問会員の約束事

メール顧問会員

不動産購入 会員

生活設計 基本の基本

1 生命保険に入らない

2 借金をしない

3 資産運用を しない

4 住宅会社は 最後に

ギャラリー 現状診断と生活設計①

ギャラリー 現状診断と生活設計②

ギャラリー 現状診断とマイホーム取得①

ギャラリー 現状診断とマイホーム取得②

ギャラリー 現状診断とマイホーム取得③

ギャラリー 現状診断とマイホーム取得④

ギャラリー 現状診断とマイホーム取得⑤

マイホーム取得

マイホーム建築支援

実行支援例(写真)

ギャラリー マイホーム建築 提案コンペ事例集

ギャラリー 住宅建築見積書 実例①

ギャラリー 住宅建築見積書 実例②

頭金と諸費用:1 田舎で全額現金

頭金と諸費用:2 田舎で土地代現金

頭金と諸費用:3 田舎でフルローン

頭金と諸費用:4 より田舎で全額現金

頭金と諸費用:5 より田舎で土地代現金

頭金と諸費用:6 より田舎でフルローン

頭金と諸費用:7 より都会で全額現金

頭金と諸費用:8 より都会で土地代現金

頭金と諸費用:9 より都会でフルローン

頭金と諸費用:10 都会で全額現金

頭金と諸費用:11 都会で土地代現金

頭金と諸費用:12 都会でフルローン

頭金とコスト:住宅ローン利息

頭金とコスト:諸費用とローン利息合計と さらに

ギャラリー 自分で年金計算して生活設計

夫会社員 妻自営業

妻はほとんど専業主婦

夫も妻も会社員

夫会社員 妻専業主婦

夫会社員 妻パート

夫会社員 妻パート

夫婦会社員(年収300・200万円) 夫5歳上

夫婦会社員(年収300・200万円) 同年齢

夫婦会社員(年収300・200万円) 妻5歳上

夫婦会社員(年収300・200万円) 夫10歳上

夫婦会社員(年収300・200万円) 妻10歳上

夫婦会社員(年収300・200万円) 夫15歳上

夫婦会社員(年収500・500万円) 夫5歳上

夫婦会社員(年収500・500万円) 同年齢

夫婦会社員(年収500・500万円) 妻5歳上

夫婦会社員(年収500・500万円) 夫10歳上

夫婦会社員(年収500・500万円) 妻10歳上

夫婦会社員(年収500・500万円) 夫15歳上

夫会社員(500万円)妻パート 夫5歳上

夫会社員(500万円)妻パート 同年齢

夫会社員(500万円)妻パート 妻5歳上

夫会社員(500万円)妻パート 夫10歳上

夫会社員(500万円)妻パート 妻10歳上

夫会社員(500万円)妻パート 夫15歳上

夫婦会社員(年収700・600万円) 夫5歳上

夫婦会社員(年収700・600万円) 同年齢

夫婦会社員(年収700・600万円) 妻5歳上

夫婦会社員(年収700・600万円) 夫10歳上

夫婦会社員(年収700・600万円) 妻10歳上

夫婦会社員(年収700・600万円) 夫15歳上

夫婦会社員(年収700・300万円) 夫5歳上

夫婦会社員(年収700・300万円) 同年齢

夫婦会社員(年収700・300万円) 妻5歳上

夫婦会社員(年収700・300万円) 夫10歳上

夫婦会社員(年収700・300万円) 妻10歳上

夫婦会社員(年収700・300万円) 夫15歳上

夫会社員(700万円)妻パート 夫5歳上

夫会社員(700万円)妻パート 同年齢

夫会社員(700万円)妻パート 夫5歳上

夫会社員(700万円)妻パート 夫10歳上

夫会社員(700万円)妻パート 妻10歳上

夫会社員(700万円)妻パート 夫15歳上

夫会社員(1200万)妻専業主婦 夫5歳上

夫会社員(1200万)妻専業主婦 同年齢

夫会社員(1200万)妻専業主婦 妻5歳上

夫会社員(1200万)妻専業主婦 夫10歳上

夫会社員(1200万)妻専業主婦 妻10歳上

夫婦会社員(年収1200・500万) 夫5歳上

夫婦会社員(年収1200・500万) 同年齢

夫婦会社員(年収1200・500万) 妻5歳上

夫婦会社員(年収1200・500万) 夫10歳上

夫婦会社員(年収1200・500万) 妻10歳上

夫婦会社員(年収1200・500万) 夫15歳上

夫婦自営業 夫年上

夫婦自営業 妻年上

夫自営業(元会社員10年)妻会社員 夫5歳上

夫自営業(元会社員10年)妻会社員 同年齢

夫自営業(元会社員10年)妻会社員 妻5歳上

夫自営業(元会社員10年)妻会社員 夫10歳上

夫自営業(元会社員10年)妻会社員 妻10歳上

夫自営業(元会社員10年)妻会社員 夫15歳上

夫自営業(元会社員10年)妻パート 夫5歳上

夫自営業(元会社員10年)妻パート 同年齢

夫自営業(元会社員10年)妻パート 妻5歳上

夫自営業(元会社員10年)妻パート 夫10歳上

夫自営業(元会社員10年)妻パート 妻10歳上

夫自営業(元会社員10年)妻パート 夫15歳上

夫自営業(元会社員20年)妻会社員 夫5歳上

夫自営業(元会社員20年)妻会社員 同年齢

夫自営業(元会社員20年)妻会社員 妻5歳上

夫自営業(元会社員20年)妻会社員 夫10歳上

夫自営業(元会社員20年)妻会社員 妻10歳上

夫自営業(元会社員20年)妻会社員 夫15歳上

夫自営業(元会社員20年)妻パート 夫5歳上

夫自営業(元会社員20年)妻パート 同年齢

夫自営業(元会社員20年)妻パート 妻5歳上

夫自営業(元会社員20年)妻パート 夫10歳上

夫自営業(元会社員20年)妻パート 妻10歳上

夫自営業(元会社員20年)妻パート 夫15歳上

ギャラリー 賃貸の人生 持ち家の人生

30代 4人 2019年9月

30代 4人 2021年3月

30代 3人 2020年12

30代 4人 2020月11

40代 3人 2020年5月

50代 独身 2020月3

30代 5人 2020年4月

30代 4人 2020年1月

30代 4人 2019年10

40代 3人 2019年9月

30代 4人 2019年1月

30代 4人 2019年10

30代 5人 2020年2月

30代 5人 2019年6月

40代 3人 2019年10

50代 6人 2020年4月

30代 5人 2019年1月

30代 4人 2018年8月

30代 5人 2019年3月

30代 4人 2018年7月

40代 4人 2018年3月

30代 5人 2019年6月

30代 5人 2018年10

30代 4人 2018年2月

30代 4人 2018年3月

40代 5人 2017年4月

30代 3人 2016年4月

40代 3人 2016年5月

30代 4人 2016年12

30代 4人 2017年1月

30代 4人 2017年4月

30代 4人 2017年5月

30代 4人 2018年3月

30代 4人 2016年12

40代 3人 2017年6月

30代 4人 2016年5月

30代 4人 2017年3月

40代 5人 2017年11

30代 4人 2017年11

30代 4人 2016年3月

30代 4人 2017年1月

30代 4人 2017年8月

30代 4人 2016年6月

30代 4人2017年4月

40代 4人 2016年11

40代 4人 2017年1月

30代 4人 2021年5月

30代 5人 2021年8月

30代 4人 2021年6月

30代 4人 2021年12

30代 4人 2022年5月

40代 4人 2022年5月

40代 4人 2022年6月

40代 4人 2022年6月

40代 4人 2023年4月

50代 3人 2023年8月

ギャラリー 教育費 死亡保障必要額

子供3人30代 2021年

子供2人30代 2021年

子供2人30代 2021年

子供2人30代 2021年

子供2人30代 2021年

子供2人30代 2021年

子供2人30代 2020年

子供3人30代 2020年

子供2人40代 2020年

子供1人30代 2020年

子供1人30代 2020年

子供1人40代 2020年

子供1人50代 2020年

子供2人30代 2020年

子供1人40代 2020年

子供3人30代 2020年

子供1人30代 2020年

子供2人40代 2020年

子供2人30代 2019年

子供2人30代 2019年

子供1人30代 2019年

子供2人30代 2019年

子供2人30代 2019年

子供2人30代 2019年

子供2人30代 2019年

子供1人40代 2019年

子供1人30代 2019年

子供1人40代 2019年

子供3人30代 2019年

子供3人30代 2019年

子供2人30代 2019年

子供2人30代 2018年

子供2人40代 2018年

子供1人30代 2018年

子供1人30代 2018年

子供3人40代 2018年

子供2人30代 2018年

子供1人30代 2018年

子供2人30代 2018年

子供2人40代 2018年

子供1人40代 2018年

子供2人40代 2018年

子供2人40代 2018年

子供3人30代 2018年

子供2人40代 2018年

子供2人40代 2018年

子供2人30代 2018年

子供1人30代 2017年

子供1人30代 2017年

子供2人30代 2017年

子供1人30代 2017年

子供1人30代 2017年

子供2人30代 2017年

子供2人40代 2017年

子供3人20代 2017年

子供1人30代 2017年

子供2人30代 2017年

子供1人40代 2017年

子供1人40代 2017年

子供2人30代 2017年

子供1人40代 2017年

子供1人30代 2017年

子供2人30代 2017年

子供2人30代 2017年

子供1人30代 2017年

子供1人40代 2017年

子供2人40代 2017年

子供1人30代 2017年

子供1人40代 2017年

子供1人30代 2017年

子供1人50代 2017年

子供1人40代 2016年

子供2人30代 2016年

子供2人30代 2016年

子供2人30代 2016年

子供2人30代 2016年

子供1人20代 2016年

子供1人20代 2016年

子供1人30代 2016年

子供2人40代 2016年

子供2人30代 2016年

子供3人40代 2016年

子供1人30代 2016年

子供1人30代 2016年

子供2人30代 2016年

子供1人40代 2016年

子供1人30代 2016年

子供2人30代 2016年

子供2人30代 2016年

子供1人30代 2016年

子供1人30代 2016年

子供1人40代 2016年

子供3人40代 2016年

子供1人20代 2016年

子供1人40代 2016年

子供2人30代 2016年

子供2人30代 2016年

子供1人30代 2016年

子供1人30代 2016年

子供2人30代 2016年

子供1人40代 2016年

子供3人30代 2016年

子供2人30代 2016年

子供1人30代 2016年

子供4人30代 2016年

子供2人40代 2022年

子供1人30代 2022年

子供2人30代 2022年

子供2人40代 2022年

子供2人40代 2022年

子供3人30代 2022年

子供2人30代 2022年

子供2人40代 2023年

子供1人40代 2023年

子供2人40代 2023年

子供1人50代 2023年

ギャラリー 生命保険は必要? 住宅取得の前後

M家 40代:4人家族

K家 30代:4人家族

A家 30代:4人家族

T家 30代:5人家族

S家 30代:4人家族

A家 30代:4人家族

K家 30代:3人家族

H家 30代:4人家族

U家 40代:3人家族

K家 30代:5人家族

K家 30代:4人家族

K家 40代:3人家族

A家 30代:5人家族

M家 50代:6人家族

M家 40代:5人家族

S家 30代:5人家族

Y家 30代:4人家族

S家 30代:4人家族

K家 30代:5人家族

R家 40代:4人家族

U家 40代:5人家族

Y家 30代:4人家族

S家 30代:4人家族

K家 30代:4人家族

I家 40代:4人家族

O家 30代:4人家族

O家 30代:4人家族

K家 30代:4人家族

N家 30代:4人家族

Y家 40代:4人家族

M家 40代:4人家族

I家 40代:3人家族

S家 30代:4人家族

K家 40代:3人家族

M家 40代:4人家族

K家 50代:3人家族

ギャラリー 生命保険加入表で確認 失うお金

H家:183万円の得

K家:481万円の損

T家:458万円の損

I家:1023万円の損

T家:457万円の得

H家:1871万円の損

H家:225万円の損

K家:203万円の損

H家:1429万円の損

I家:689万円の損

K家:819万円の得

M家:490万円の損

M家:10万円の損

K家:432万円の損

K家:214万円の損

S家:219万円の得

N家:529万円の損

A家:690万円の損

M家:201万円の損

K家:390万円の損

R家:64万円の損

H家:191万円の損

H家:501万円の損

S家:344万円の損

I家:500万円の損

U家:839万円の得

M家:389万円の得

Y家:1913万円の損

K家:1125万円の損

O家:430万円の得

Y家:49万円の得

S家:95万円の得

S家:58万円の損

I家:110万円の損

M家:371万円の得

T家:732万円の損

A家:85万円の得

S家:1557万円の損

M家:366万円の損

M家:192万円の損

U家:648万円の損

H家:324万円の損

K家:406万円の損

ギャラリー 自分で年金計算して生活設計

夫も妻も会社員

夫公務員 妻主婦

夫会社員 妻主婦

会社員

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻パート

夫会社員 妻主婦

夫会社員 妻主婦

夫も妻も会社員

夫会社員 妻自営業

夫公務員 妻パート

夫も妻も会社員

夫も妻も公務員

夫会社員 妻主婦

夫も妻も会社員

夫公務員 妻団体職員

夫も妻も会社員

夫も妻も公務員

夫も妻も会社員

夫公務員 妻団体職員

夫も妻も会社員

夫会社員 妻パート

夫会社員 妻パート

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻主婦

夫も妻も会社員

夫も妻も会社員

夫も妻も会社員

夫も妻も会社員

夫会社員 妻主婦

夫も妻も会社員

夫も妻も公務員

夫会社員 妻主婦

夫も妻も会社員

夫会社員 妻公務員

夫公務員 妻主婦

夫自営業 妻会社員

夫会社員 妻主婦

夫も妻も会社員

夫も妻も会社員

夫会社員 妻主婦

夫も妻も会社員

夫会社員 妻主婦

夫も妻も会社員

夫自営業 妻会社員

夫会社員 妻主婦

夫も妻も会社員

夫も妻も会社員

夫会社員 妻パート

夫も妻も会社員

夫も妻も会社員

夫も妻も会社員

夫も妻も会社員

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻主婦

夫も妻も会社員

夫も妻も会社員

夫会社員 妻パート

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻パート

夫会社員 妻パート

夫も妻も会社員

夫も妻も会社員

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻パート

夫会社員 妻主婦

夫会社員 妻パート

夫会社員 妻自営業

夫会社員 妻主婦

夫も妻も会社員

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻パート

夫も妻も会社員

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻パート

夫会社員 妻パート

夫も妻も会社員

夫も妻も会社員

夫も妻も会社員

夫会社員 妻自営業

夫会社員 妻パート

夫会社員 妻主婦

夫も妻も会社員

夫も妻も会社員

夫会社員 妻主婦

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻パート

夫公務員 妻主婦

夫会社員 妻自営業

夫会社員 妻公務員

夫も妻も会社員

夫も妻も会社員

夫も妻も会社員

夫自営業 妻パート

夫も妻も会社員

夫会社員 妻主婦

夫も妻も会社員

夫会社員 妻主婦

夫も妻も公務員

夫会社員 妻主婦

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻主婦

夫公務員 妻会社員

夫も妻も会社員

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻パート

夫会社員 妻自営業

夫も妻も会社員

夫会社員 妻パート

夫会社員 妻パート

夫も妻も会社員

夫も妻も公務員

夫自営業 妻主婦

夫も妻も公務員

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻自営業

夫自営業 妻主婦

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻パート

夫会社員 妻主婦

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻主婦

夫も妻も会社員

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻主婦

夫も妻も会社員

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻主婦

夫会社員 妻主婦

夫会社員 妻公務員

夫会社員 妻主婦