PR

カレンダー

自分の頭で考える生活設計。

〇メール顧問会員のHさん(40代)

(相談:ライフプランニング)

2020.2.18 新規 メール顧問会員 申し込み。

2020.2.20 メール顧問会員。(顧問料入金)

2020.4.30 現状診断。

2020.5.27 第1子誕生 シミュレーション。

2020.7.16 第1子誕生 再

シミュレーション。

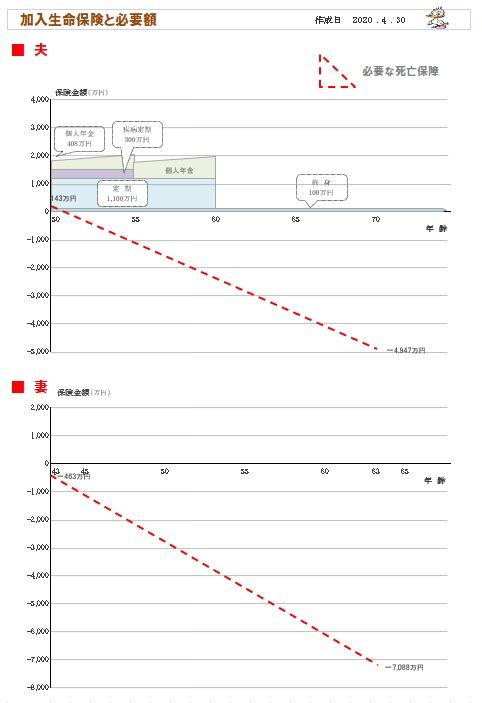

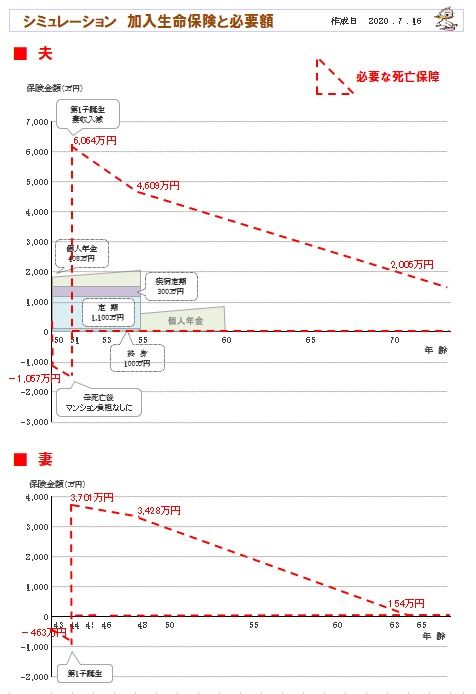

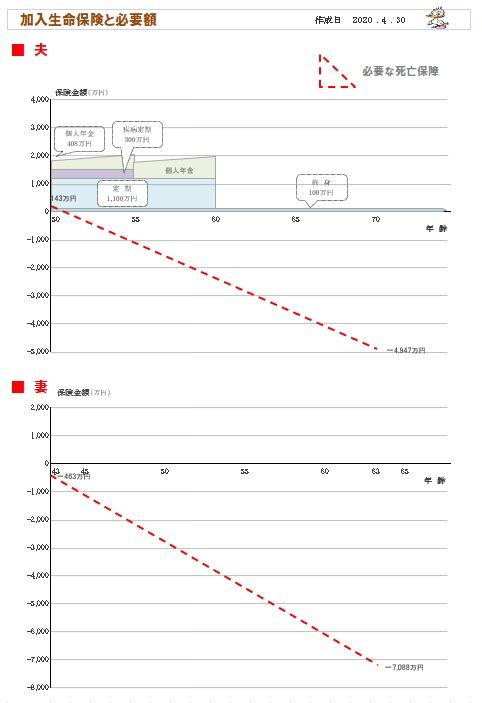

※子どもがいな人生での・・

夫婦それぞれの死亡保障必要額の検証結果です。

もちろん、夫婦ともに 死亡保障は不要です。

※現状診断の際の資料です。

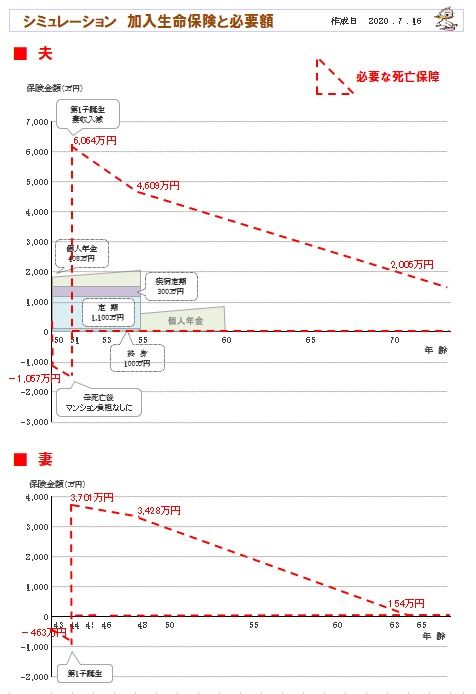

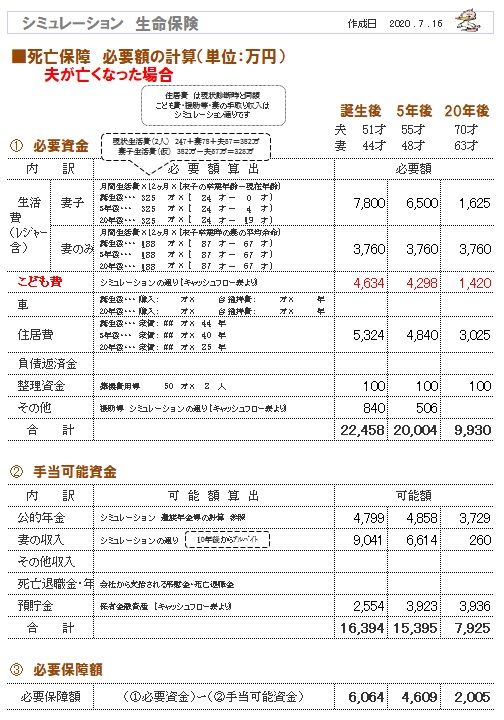

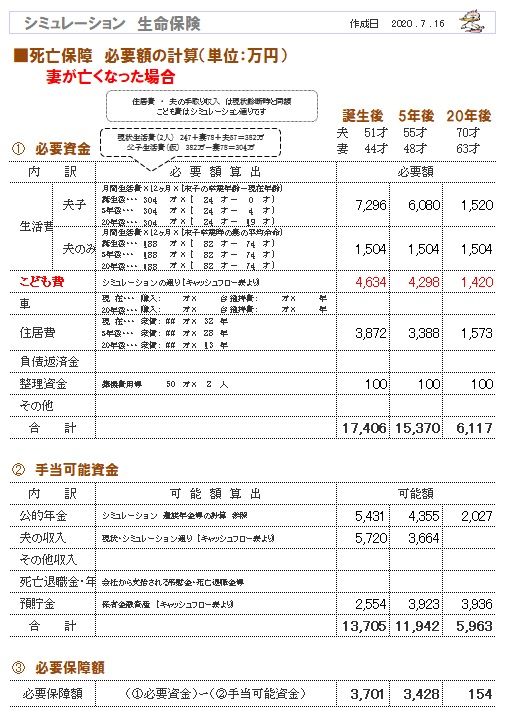

※子ども誕生後の 夫婦それぞれの死亡保障必要額です。

※夫婦ともに 異常な必要額になりました。

子どもがいない人生(現状診断時点の)とは、

まったく 別物の死亡保障必要額になりました。

結果がでたから といって、この通りの保険加入を

してはいけない。 かなり 異常な必要額だ。

※自分で 再検証してみましょう。

子どもの費用はやむを得ないとしても、

その他の項目も かなり金額が変わっている。

しっかり 再吟味してみたい。

( 自分で数値を入れて 結論を確認してみたい )

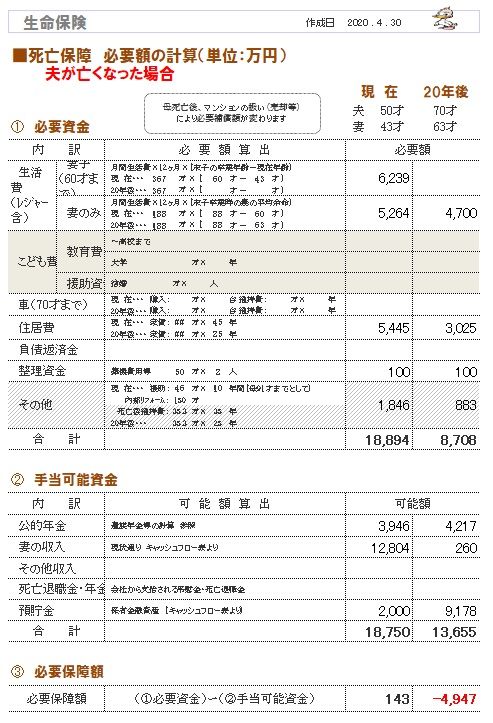

死亡保障必要額の繊細計算を比べてみましょう。

まず 夫の現状診断(子供がいない)時点。

※次に 子供誕生後の夫・・。

※妻の現状診断(子供がいない)時点・・。

※そして、子供誕生後の妻・・。

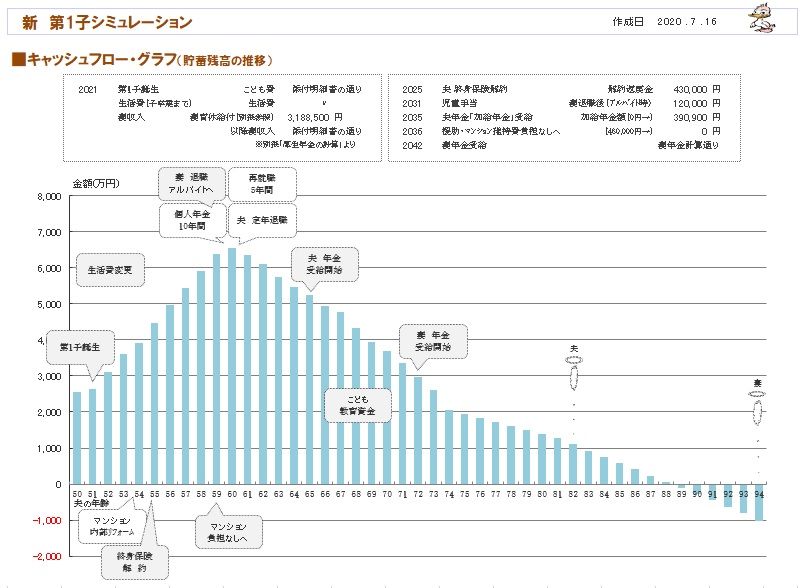

子供誕生 再シミュレーション 。

2020.7.16

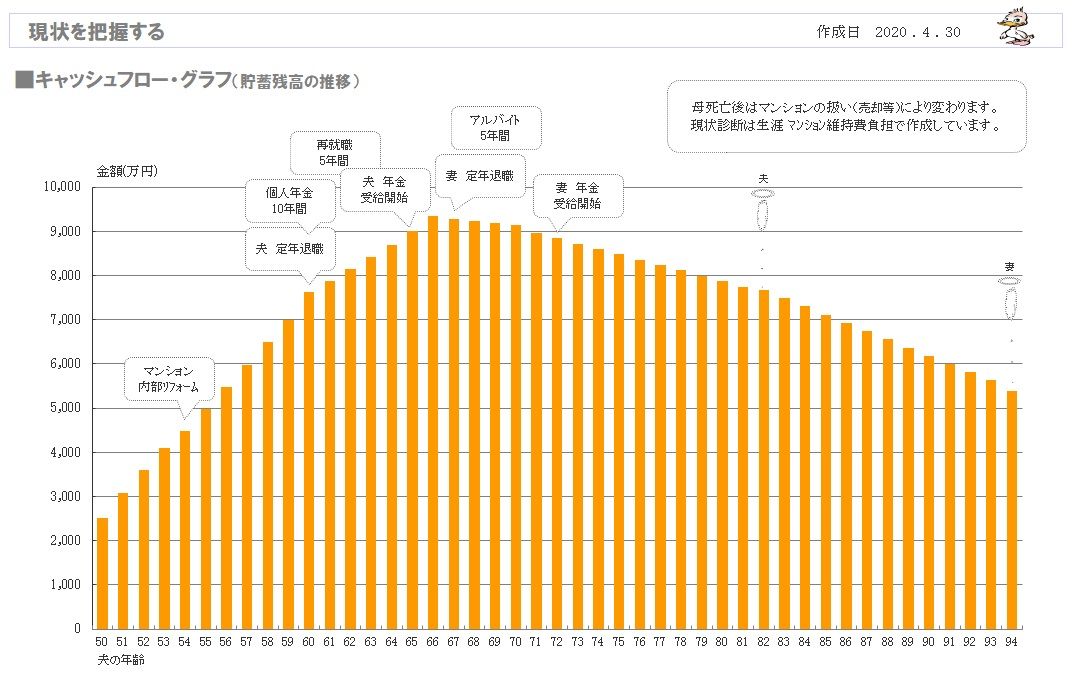

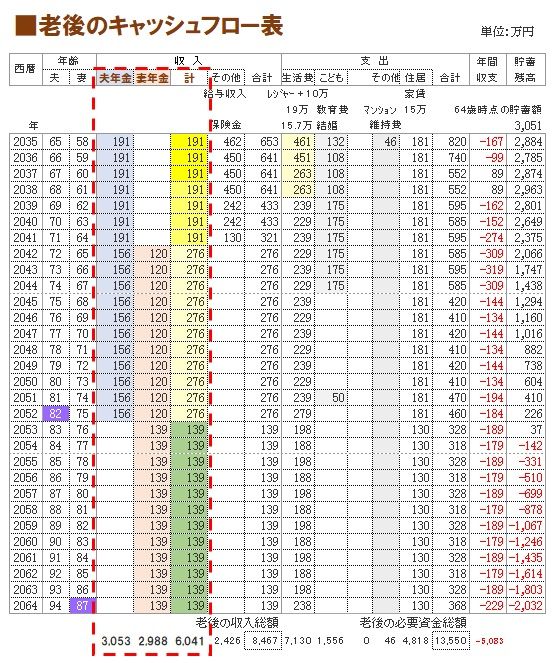

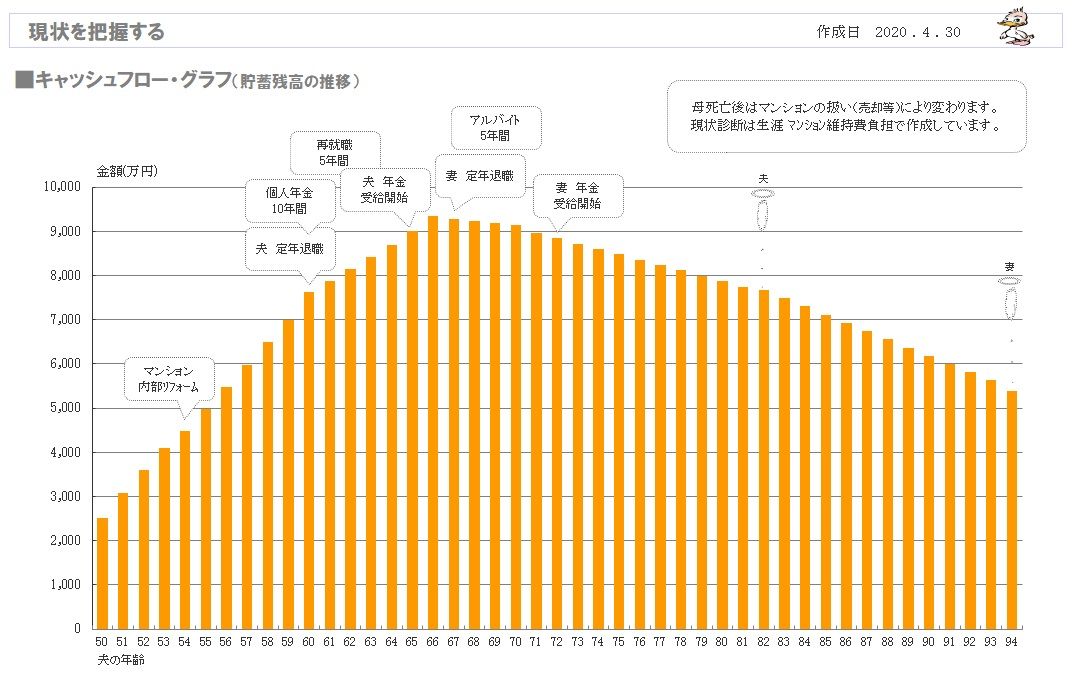

※キャッシュフローグラフです。

(1年ごとの貯蓄残高の推移)

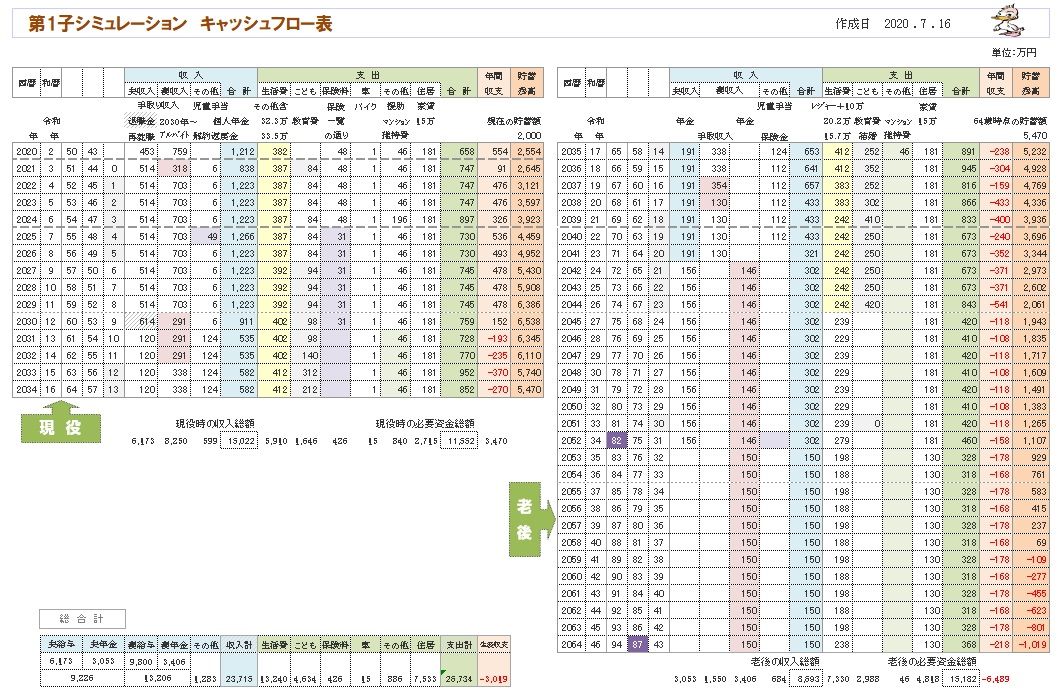

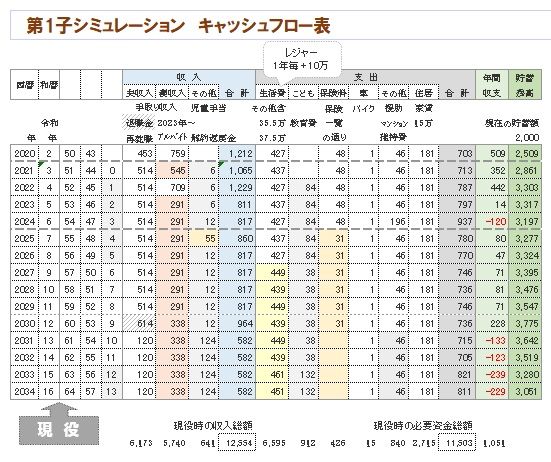

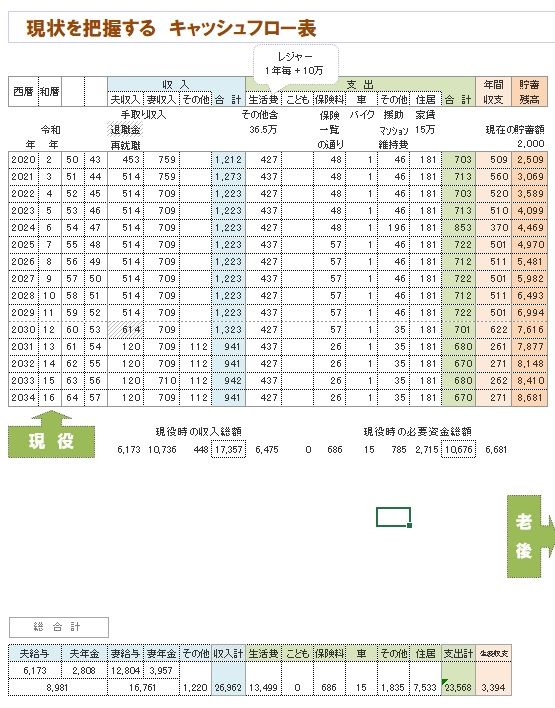

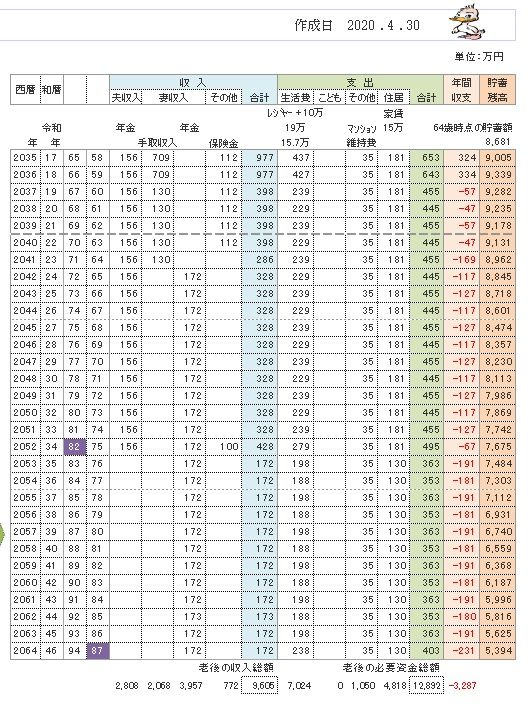

※グラフの根拠になるキャッシュフロー表。

左が現役、右が老後。

※読者の皆さんもぜひ、参考にして、

自分のものを作ってみよう。

※現役・・の拡大。

※老後・・の拡大。

※夫婦それぞれの死亡保障必要額の検証結果です。

※夫婦ともに 異常な必要額になりました。

特に夫は 現時点で6000万円、

70歳になっても なお 2000万円の死亡保障が

必要です。 ( 異常です )

保険業界を喜ばせるだけです。

計算書の内訳項目の見直しが必要です。

共稼ぎの夫婦で 健全な家計であれば・・

・夫婦ともに 死亡保障は不要

・夫のみ必要だが ほんの数年だけ

というケースが普通であり、一般的です。

メールをいただきました。

2020.7.20

FPステーション

武田様、佐々木様

こんばんは。

こんなに早く、新・伝家の宝刀を作って頂いて

ありがとうございます!

予想通り赤字ですが、思っていたほどひどくはなかったです。

※とは言っても、1000万円の資金不足です。

働くことで増える老齢厚生年金の力は凄いです。

お給料から引かれる年金が多すぎる、

とぶつくさ言っていた若い頃の自分に教えてあげたい。

勿論このままではいけませんので、家族を代表して、

赤字家計の斬り込み隊長をしたいと思います。

①主人の生命保険を解約し、夫婦で収入保険に入る。

※生命保険に関しては、シミュレーションの

結果とは関係なく、もっと早めに処理作業をして

おくべきことでした。

毎年 数十万円を生命保険に払っていてはいけない。

一家の生命保険の保険料は、年に数万円で済みます。

できるだけ、生命保険に加入しないように・・。

何と言っても、保険加入は お金を失う事です。

②生活費を減らすために、

主に呼び出し用に持っていた携帯を解約しました。

固定費2万円を節約。

あまり使う機会のない式典で着る服はレンタルで済ませます。

ふるさと納税では食料を中心に。

ポイ活動(ポイントを集める)を初めました。

と、

ここまで書いていて、枝葉のような気がしてきました・・・

※家計改善の方法は いつも言うように 2つだけです。

1 支出を減らす 2 収入を増やす

せっかく「伝家の宝刀」を手に入れたのだから、

支出を減らす項目について考えるなら

そのそれぞれの支出項目がCF表に

どのような効果を及ぼすことになるのか?

具体的に計上しましょう。

CF表を使って 根拠を持った結論を出しましょう。

結局、上記のいくつかの項目の実施で

具体的な金額で くらの効果がありますか?

こういう見直しも、折角していただいた

シミュレーションに見合う対策なのでしょうか?

※CF表を使って 「これだけの改善効果になる」

という結論を得ているのでなkれば、

「伝家の宝刀」を持たない 一般の人と同じです。

将来が不安で不安でしょうがないので、

ひたすら節約したり、むたみやたらに貯蓄したり、

無計画で確信のない やみくもな日々を過ごします。

キャッシュフロー表を使うことのない対策は、

いつも不安を抱える 一般の人と何ら変わりません。

③老後が赤字なので、家にかけるお金を減らしたいです。

居間より安い賃貸へ引っ越し

又はマイホームの購入

※キャッシュフロー表を 使いましょう。

1 支出を減らす 2 収入を減らす

単純に キャッシュフロー表に反映させてみれば、

その後の人生がどうなるか?

瞬間的に グラフで確認することができます。

・・・

・・・また迷子になってますか?

・・・なんかおかしい家計・・・

自分達の感覚がずれているのでは。

他人の事はわかるが己の姿は見えないとか(´-ω-`)

ズバリご指摘よろしくお願いいたします

※なんとなく 文章で書いているだけでは、

その対策が 人生にどのような効果をもたらすか?

知りようがありません。

せっかく作った 自分たちだけのオリジナルな

キャッシュフロー表を有効に使おう!

グラフで その後の人生を確認してから、

確信を持って 行動に移そう!

「伝家の宝刀」を床の間に飾ったままではいけない。

有効に使うために 作りました。

※なお、生命保険の必要額も異常です。

( 過去に 見たこともない )

これを元に加入しようとしてはいけない。

これを見て まずすることは 保険加入ではない。

この計算に用いたそれぞれの内訳金額が

これで本当にいいのか?

再検討が必要だし、再計算が必要です。

死亡保障必要額の計算ページの各項目、

しっかり見直しをしてみたい。

メールをいただきました。

2020.7.13

エフピーステーション

武田様、佐々木様

手直ししたつもりが、めちゃくちゃ。

自分がそんなに方向音痴だとは知りませんでした。

どこから手をつけたら良かったのか・・・。

音痴だからわからない・・・

※子供誕生後の人生が成り立たないからといって、

いきなり 中古住宅購入に走ろうとしたけど、

どうして? おいおい、どこに向かうの?

・・という感じでした。

大きな要素をいくつも組み合わせてしまうと、

出てきた結果が良くても悪くても、

どの要素が どれだけの効果を及ぼしたのか?

分からなくなってしまいます。

前回 設定された内容での・・

「子供誕生後の人生は成り立たない」

という結果が出ました。

金額にすると、具体的にどれだけか?

人生全体の総額で、約2000万円でした。

キャッシュフロー表があります。

容易に対策を考えることができます。

いつも言っている通り、

対策は2つだけです。 他にはありません。

金融業界は「3つめは資産運用です」と言います。

とんでもないことです。だまされては いけない。

対策は、1 収入を増やす 2 支出を減らす

これだけ、この2つだけです。

キャッシュフロー表があります。

自分でちょいちょいとやってみればいいです。

実は、人生全体での2000万円なんて金額は、

そんなに大きな金額ではありません。

たとえば 年の収入200万円が10年で2000万円です。

シンプルに考えよう。

お金に振り回されてはいけない。

ライフプラン、CF、第一子シミュを手に入れてからは、

お金や将来について、家族はもちろん、

色んな人に相談しやすくなりました!

お金の話しをしてはいけないという心理的な枷がとれました。

※「お金の話をしてはいけない」のではなく、

「お金に振り回されてはいけない」のです。

金融業界や保険業界の言いなりになっていると、

「お金に振り回される人生」

になる可能性が高まります。 注意、注意。

気になる所、不安な所、働き方を変える年齢、

利用できる制度や年収制限、など、知りたい事が具体的になり、

相談しやすいです。

子供にかけるお金、特に教育費は甘くみていたようです。

育児が完了した人に「実際にかかった教育費(結果)」をきき、

びっくり。

※その作業は・・今ではなく、

シミュレーション依頼前に行うことでした。

当初のプランを変えなければならないと思いました。

まず、

第一子シミュレーションのやり直しをお願いできませんでしょうか。

※もちろん、OKです。

多分、この方向でいいんですよね?

※中古住宅購入を混ぜ込んだりしなければ・・ね。

もしよろしければ、よろしくお願いいたします。

※改めて 生活設計ヒアリングシートを提出して

ください。 ( 設定金額をしっかり考えて )

さらには、収入や生活費等の支出で

現状診断時点から変更する項目があれば、

( あるいは 生活設計時点からの変更 )

訂正したCF表をいっしょに提出してください。

( 訂正ヶ所を明確にして )

今は ちょうどよいタイミングです。

佐々木FPの手が空いています。

大至急 提出してもらえば、すぐ着手できます。

メールをいただきました。

2020.7.3

お世話になっております。

県をまたいでの移動ができるようになり、

やっと日常が戻ってまいりました。

こちらは30度を超える暑さにマスクを外す人が続出

しています。

先日、第一子のライフプランを作っていただきました

ところ、衝撃的な結果でした。

※そうでした。 子どもが一人産まれただけで、

人生が成り立たなくなりました。

人生で、総額2,000万円が不足します。

収入が多い妻が、子供誕生と共に 働き方を変え、

その収入が激減すれば、

夫婦の人生に多大な影響が出るのは当然の事です。

取り急ぎ、車を買わずに済む、

土地と新築一軒家を中古一軒家をさがしました。

※そっちへ向かう? その発想がよく分からない。

子ども誕生後の人生が成り立たないからといって、

なぜ、家の購入に走るの? なぜ 取り急ぎ?

土地は最低でも2000万、それも曲がった道を入る所でした。

新築建売は3500万でありますが

玄関にもベランダにも雨除けすらありません。

中古マンションは買ってはいけない!・・ですが

ついでに見ますと、新築一戸建てより高い有様です。

※私は、マンションを買ってはいけないと

いつも言っていますが、

色々な事情で 便利な場所に住んだ方がいい

という人には、生涯 賃貸でマンションに住む

ことはお奨めしています。

とっくの昔から 戸数が世帯数を上回っているので、

これからは さらに さらに、借り手市場になります。

一生 借りていた方が コストはかかりません。

むしろ、先へ行くほど 安くなりそうです。

ということで、

※どういうことで?

・維持費を考えると一軒家の方がマンションより安い

・最低でも家の購入には4000万必要

・子供が最難関へ進学を希望した場合は

目指すことだけはさせてあげたい(浪人禁止)

・援助が必要→交渉済み

とういう設定でCF表をいじってみました。

※単純に、収入金額や支出金額を変更するもの

であれば OKですが、

イニシャルコストとランニングコストを明確に

区別して 設定しなければならないものも

あるので、簡単にはいきません。

子育て費用については周囲の人に細かくきいてみました。

※前回のシミュレーションの時には 確認

しなかったんですか?

人生が収支するかどうかを知りたいので、

家の費用は一括で表に入れており、

月々の支払としては表に落としこんでません。

上記の金額計算はエクセルのsheet1まとめて記入いたしました。

また、生命保険についてですが、

「子供ができたら高い生命保険と収入保険が必要

になるから、今よりも高い保険料になるのでは?」

と思い、金額の訂正をしておりません。

※子どもが一人二人いたとしても、

死亡保障が不要な夫婦は いくらでもいます。

これで子供ができなければ、取り越し苦労?なのですが。

急いで何とかしなければ!とアワアワしていますが、

手を付ける方向がまちがっているかもしれません。

どうぞアドバイスをお願い致します。

※子ども誕生シミュレーションをしてみて、

人生全般で 2000万円ほど不足という結論を

得ました。

人生が成り立たない! 衝撃を受けました。

そこで どうして 家を買いに走る?

キャッシュフロー表がある・・ということは、

何か問題が発生したとしても

「根拠を持って対策を考えることができる」

ということです。

そして その対策は、実にシンプルです。

2つだけです。

1 支出を減らす。 2 収入を増やす。

以下が、今回のHさんの対策項目です。

1.子供の教育費増加

2.生活費減量

3.一軒家購入(新築は困難)

4.妻親から住宅1000万援助

5.子供が1-8才まで正社員で働く

(幼いこそ傍にいてやりたいが、この年で

離職すると正社員での再就職難しいで)

※2が 支出を減らす・・です。

4と5が 収入を増やす・・です。

3は 対策としては 意味不明だし。

キャッシュフロー表に載せるにしては、

内容が いい加減過ぎです。

( 不明なものをCF表に載せてはいけない )

で、5で言っている 妻の働き方についてですが、

これをやることがOKなのであれば、

まず、これだけで考えてみればよかった

・・です。

子供誕生後、妻の収入が激減したために

人生全体で2000万円も不足しました。

「子が8歳になるまで正社員で働く」

ことにすれば、どうなるか?

子供誕生後のシミュレーションでの妻の

手取り年収は291万円でした。

これを 子ども8歳までの7年間

元の正社員の手取り年収709万円にすれば・・

(709万円-291万円)×7年=2,926万円!

もう この一つの対策だけで 解決♪・・です。

キャッシュフロー表をいじるまでもなく。

( マイナス000万円を取り返してお釣りが・・ )

また、年収が違えば 将来の年金も違います。

さらに、収支が改善されます。

※なお、さらに マイホーム取得その他の

シミュレーションを行ないたい場合は、

改めて生活設計ヒアリングシートを退出して

もらえば、対応します。

子供誕生後の人生シミュレーション。

2020.5.27

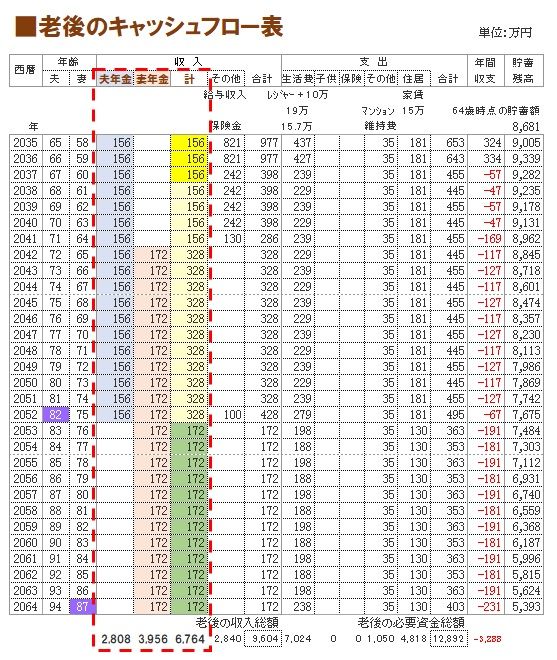

※夫婦のみの人生と子供がいる人生を、

具体的に比較してみましょう。

※夫婦のみの人生は、こう・・でした。

※第1子誕生後の人生

、以下のようになります。

※妻の収入が減ってしまうと、厳しい人生になります。

総額で2000万円の不足になります。

※さあ! キャッシュフロー表を持っています。

根拠を持って、対策を考えていきましょう!

感想をいただいたら、詳しく掲載していきます。

・・と、お伝えしていました。

※夫婦のみの人生の・・

現役中のキャッシュフロー表は 以下です。

収入は、すべて手取り額です。

※第1子誕生後の・・

現役中のキャッシュフロー表は以下です。

※妻の手取り収入が半分以下になっています。

収入総額が5000万円 減っているのが分かります。

支出総額は、当然ながら・・増えています。

世帯年収が多いから、当然と言えば当然ですが、

支出は元々、一般家庭に比べれば かなり高いです。

子供を持って 妻の働き方を制限して生活するなら、

日常的な支出について、頭の切り替えが必要になります。

大幅に収入が減るのに、これまでと同じ生活が

できるわけがありません。

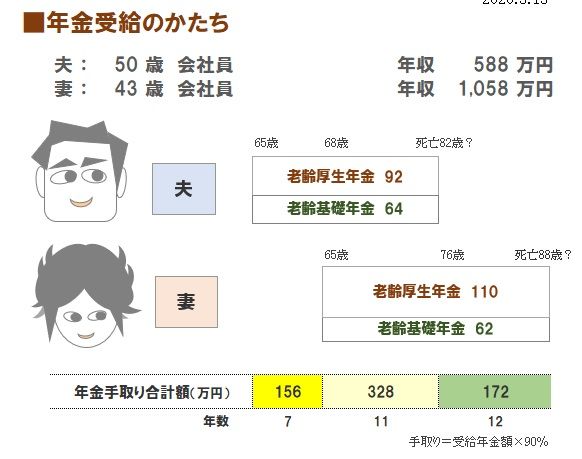

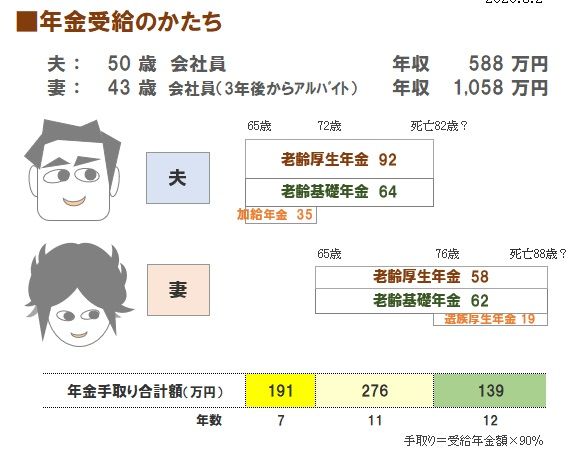

※次に、年金受給を見てみましょう。

夫婦のみの人生の場合、妻はフルに働くので、

受給年金額も大きなものになります。

※第1子が産まれた後の妻は、働き方を制限

されるので、受給年金額も かなり減ります。

※妻は、夫よりかなり少ない年金額になって、

夫の死後は遺族厚生年金をもらうレベルに・・。

※老後のキャッシュフロー表を見てみましょう。

夫婦のみの人生の場合・・。

※年金受給額、夫婦の総額は6,764万円です。

※第1子誕生後の人生の場合・・。

※年金受給額、夫婦の総額は 6,041万円です。

年金受給額は減っていて、支出総額は増えています。

子供の教育費が老後にまで 影響しています。

さあ! 頭を切り替えて、本当の生活設計を!

H家の現状診断 結果。 2020.4.30

※分厚いキャッシュフローグラフです。

(1年ごとの貯蓄残高の推移)

※グラフの根拠になるキャッシュフロー表。

左が現役、右が老後。

※読者の皆さんもぜひ、参考にして、

自分のものを作ってみよう。

※現役・・の拡大。

※老後・・の拡大。

※夫婦それぞれの死亡保障必要額の検証結果です。

もちろん、夫婦ともに 死亡保障は不要です。

メールをいただきました。2020.2.19

※新規メール顧問会員 申し込み時のメール。

武田様、佐々木様

はじめまして。メール顧問会員への申し込みをさせて

いただきますHと申します。

結婚を機にゼクシィでライフシミュレーションして

もらったところ、負債人生でした。

※ ??? 負債人生?

また、

若い人の標準プランはあまり参考にならないと感じました。

※そもそも、日本中のそれぞれの夫婦の人生を、

いくつかの型にはめて考えること自体が

おかしなことです。

それぞれが、まったく別モノの人生になります。

それぞれの状況に基づいて検証する必要があります。

そんな中ブログを拝見して目から鱗です。

我が家の設計を見渡したいです。

メール顧問会員にしていただきたいです。

どうぞよろしくお願いいたします。

〇相談内容

1.生涯の生活プラン

晩婚で、働ける時間があまり残ってないことに気付き,

不安でいっぱいです。ライフプランをつくり、備えたいです。

※結婚した時期が遅くても、フルタイムの共稼ぎ

であれば、将来の年金受給額のレベルは高い

ものと思われるので、老後の生活については、

そんなに心配しなくていいと思います。

生活で心配するべきことは、老後に至る前の

マイホームや教育のコストということになります。

2.賃貸かマイホームか

このままの賃貸で過ごすのか、住み替えるのか、

マイホームが取得できるのか。いずれにしても、

買う(住み替える)時期や予算がわからず困っています。

※「現状診断」時点では、現状の住まい方を継続

する前提で、キャッシュフロー表を作成します。

現在が賃貸なのであれば、生涯賃貸を前提に

キャッシュフロー表を作成します。

現状診断を終えたのちに・・

マイホーム取得を考えてみたい場合は、

マイホーム取得のシミュレーションを、

生活設計で行ないます。

3.子育て

子供を希望していますが、子育てと定年が重なるので

資金を計画しておきたいです。

※はい、ここで肝心なのは、教育資金とか・・

お金に色を付ける発想はしないことです。

( 業界の思うつぼに ならないことです )

お金は融通するために存在しています。

すべての事がらについて、「目的別貯蓄」の

発想をして積立て種類を増やしていくと、

その分だけ 我が家のお金の融通性が

損なわれていきます。

我が家の自由なお金の総額が、

年を追うごとにどのような推移をしていくか?

一生・・だいじょうぶかどうか?

・・という視点でお金を捉えましょう。

それを、目に見えるようにした資料が、

キャッシュフローグラフです。

4.暮らし方

外食と美容院を控えめにしていますが、効果がわからず

節約しないとという意識に疲れてしまいます。

※自分たちの現在の状況や、将来の状況を、

客観的に見る事、確認することができないから、

どうしても・・いつも不安を感じてしまいます。

やみくもな「節約」や、やみくもな「貯蓄」

に走って、生活の潤いを失ってしまいます。

ところが、キャッシュフロー表を作って、

一生の状況が見えるようになってしまえば、

「今・・これだけ使っても問題ないんだ」

ということが、根拠を持って分かります。

胸を張って、確信を持って、お金が使えます。

お金は、使うためにあります。

5.健康不安

夫の定年後は妻の収入が支柱になります。

体が弱く休職・退職したことがあります。

もし体を壊しそうになった時にパートへ転向や休職や

退職をして、回復してから仕事復帰する場合に、

自分でシミュレーションできればと思います。

※一度 基本のキャッシュフロー表を作ってしまえば、

自分で収入や支出の金額を変更してみることで、

そのままグラフに反映されるので、

その後の夫婦の一生を確認することができます。

どのような変更でも、何度でも、試してみましょう。

6.保険

夫婦のみ場合と、子供ができた時を知りたいです

※現状診断を終えた後の生活設計で、

子供誕生後の人生をシミュレーションできます。

現状。二人で貯金1600万円。借金なし。

〇生活設計についての意識

・夫:趣味や旅行も楽しみたい。

家は持ち家にこだわらないが犬を飼いたい。

※キャッシュフロー表を作っておけば、

趣味や旅行やワンちゃんにかけるお金も

確信を持って 出すことができます。

※こんなワンちゃんにしますか?

二人とも働いているので、力を合わせれば何とかなると思う。

ただ、年の差があるのできちんと計画しておきたいです。

※年の差?

今時、このくらいは「差」とは言いません。

むしろ、夫婦の年の差があった方が、

その期間分・・夫が余分に年金をもらえます。

( 妻の年収が高い場合はダメ ですが )

・妻:結婚して独立しましたが、家計管理の方法がわからず

困っておりましたところ、そちらのブログを拝見しました。

体を壊して何年も働けなかったことがあり、医療保険を

掛け持ちし、保険で外貨建て積立て貯金もしていました。

※おバカさんです。

どんな事情があっても、医療保険加入は

確実に損をするだけの取引きに過ぎない。

外貨建て積立て保険なんて、コストの固まり。

業界が儲かるから一生懸命勧めます。

我が家のお金の融通がきかない状態を

次々と広げてしまってはいけない。

保険は次の月になればなくなったお金という金言に

目を開かれました。

※単純な話です。 保険加入はお金を失うこと。

お金を失ってもなお、保険に頼らなければ

ならないのは、火災保険と自動車保険だけだ。

一家の大黒柱の死亡保障は、本当に必要か?

きちんと検証してから、必要なら加入する。

ただし、普通は50歳、60歳まで死亡保障が

必要なことはあり舞えない。

必要な場合でも、短期間で終わる。

生命保険は、一生つきあうものではない。

死ぬまで付き合っているおバカさんたちが、

日本中には大勢いるが・・。

メットライフ生命は解約。国民共済は解約手続き中です。

※当たり前。 この どちらにも

加入もやむなし・・という保険商品は無い。

パソコンに昨日エクセルを入れることができました。

よろしくお願いいたします。

〇住所: 略

〇家族構成

夫: 40代・会社員

妻: 40代・会社員

※会員になるための案内を送りました。

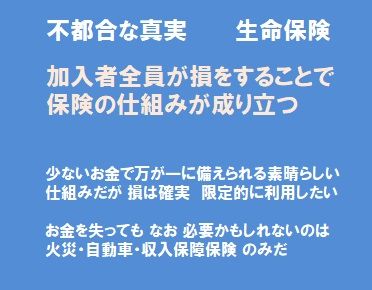

保険加入は お金を失うこと! だべ。

・・っと。

〇 商品販売をしない。

〇 しがらみを持たない。

誇りをもって、愚直に、

消費者側に立ち続けて19年目の

ファイナンシャル・プランナー事務所。

《 質問希望? 》 ブログ右「キーワード検索」をどうぞ。

「キーワード検索」に言葉 ⇒ 「このブログ内」 ⇒ 「検索」。

《 顧問会員希望? 》 「顧問会員って何?」で支援内容や

当事務所との関係を確認の上、右記へ

fpst@axel.ocn.ne.jp

メール顧問会員は、指定した月日のみに受付けます。

-

生命保険に入る必要があるのは どんな人? 2025/12/03

-

ガン団信で 住宅ローン審査 落ちました 2025/11/19

-

生命保険をやめると親戚関係が壊れる? 2025/10/15

キーワードサーチ

フリーページ

事務所の紹介

FP業 私の思い

相談・支援・講演料金

FP業務経歴

顧問会員って何?

顧問会員 業務と手順

お断りする場合も・・

顧問会員の約束事

メール顧問会員

不動産購入 会員

生活設計 基本の基本

1 生命保険に入らない

2 借金をしない

3 資産運用を しない

4 住宅会社は 最後に

ギャラリー 現状診断と生活設計①

ギャラリー 現状診断と生活設計②

ギャラリー 現状診断とマイホーム取得①

ギャラリー 現状診断とマイホーム取得②

ギャラリー 現状診断とマイホーム取得③

ギャラリー 現状診断とマイホーム取得④

ギャラリー 現状診断とマイホーム取得⑤

マイホーム取得

マイホーム建築支援

実行支援例(写真)

ギャラリー マイホーム建築 提案コンペ事例集

ギャラリー 住宅建築見積書 実例①

ギャラリー 住宅建築見積書 実例②

頭金と諸費用:1 田舎で全額現金

頭金と諸費用:2 田舎で土地代現金

頭金と諸費用:3 田舎でフルローン

頭金と諸費用:4 より田舎で全額現金

頭金と諸費用:5 より田舎で土地代現金

頭金と諸費用:6 より田舎でフルローン

頭金と諸費用:7 より都会で全額現金

頭金と諸費用:8 より都会で土地代現金

頭金と諸費用:9 より都会でフルローン

頭金と諸費用:10 都会で全額現金

頭金と諸費用:11 都会で土地代現金

頭金と諸費用:12 都会でフルローン

頭金とコスト:住宅ローン利息

頭金とコスト:諸費用とローン利息合計と さらに

ギャラリー 自分で年金計算して生活設計

夫会社員 妻自営業

妻はほとんど専業主婦

夫も妻も会社員

夫会社員 妻専業主婦

夫会社員 妻パート

夫会社員 妻パート

夫婦会社員(年収300・200万円) 夫5歳上

夫婦会社員(年収300・200万円) 同年齢

夫婦会社員(年収300・200万円) 妻5歳上

夫婦会社員(年収300・200万円) 夫10歳上

夫婦会社員(年収300・200万円) 妻10歳上

夫婦会社員(年収300・200万円) 夫15歳上

夫婦会社員(年収500・500万円) 夫5歳上

夫婦会社員(年収500・500万円) 同年齢

夫婦会社員(年収500・500万円) 妻5歳上

夫婦会社員(年収500・500万円) 夫10歳上

夫婦会社員(年収500・500万円) 妻10歳上

夫婦会社員(年収500・500万円) 夫15歳上

夫会社員(500万円)妻パート 夫5歳上

夫会社員(500万円)妻パート 同年齢

夫会社員(500万円)妻パート 妻5歳上

夫会社員(500万円)妻パート 夫10歳上

夫会社員(500万円)妻パート 妻10歳上

夫会社員(500万円)妻パート 夫15歳上

夫婦会社員(年収700・600万円) 夫5歳上

夫婦会社員(年収700・600万円) 同年齢

夫婦会社員(年収700・600万円) 妻5歳上

夫婦会社員(年収700・600万円) 夫10歳上

夫婦会社員(年収700・600万円) 妻10歳上

夫婦会社員(年収700・600万円) 夫15歳上

夫婦会社員(年収700・300万円) 夫5歳上

夫婦会社員(年収700・300万円) 同年齢

夫婦会社員(年収700・300万円) 妻5歳上

夫婦会社員(年収700・300万円) 夫10歳上

夫婦会社員(年収700・300万円) 妻10歳上

夫婦会社員(年収700・300万円) 夫15歳上

夫会社員(700万円)妻パート 夫5歳上

夫会社員(700万円)妻パート 同年齢

夫会社員(700万円)妻パート 夫5歳上

夫会社員(700万円)妻パート 夫10歳上

夫会社員(700万円)妻パート 妻10歳上

夫会社員(700万円)妻パート 夫15歳上

夫会社員(1200万)妻専業主婦 夫5歳上

夫会社員(1200万)妻専業主婦 同年齢

夫会社員(1200万)妻専業主婦 妻5歳上

夫会社員(1200万)妻専業主婦 夫10歳上

夫会社員(1200万)妻専業主婦 妻10歳上

夫婦会社員(年収1200・500万) 夫5歳上

夫婦会社員(年収1200・500万) 同年齢

夫婦会社員(年収1200・500万) 妻5歳上

夫婦会社員(年収1200・500万) 夫10歳上

夫婦会社員(年収1200・500万) 妻10歳上

夫婦会社員(年収1200・500万) 夫15歳上

夫婦自営業 夫年上

夫婦自営業 妻年上

夫自営業(元会社員10年)妻会社員 夫5歳上

夫自営業(元会社員10年)妻会社員 同年齢

夫自営業(元会社員10年)妻会社員 妻5歳上

夫自営業(元会社員10年)妻会社員 夫10歳上

夫自営業(元会社員10年)妻会社員 妻10歳上

夫自営業(元会社員10年)妻会社員 夫15歳上

夫自営業(元会社員10年)妻パート 夫5歳上

夫自営業(元会社員10年)妻パート 同年齢

夫自営業(元会社員10年)妻パート 妻5歳上

夫自営業(元会社員10年)妻パート 夫10歳上

夫自営業(元会社員10年)妻パート 妻10歳上

夫自営業(元会社員10年)妻パート 夫15歳上

夫自営業(元会社員20年)妻会社員 夫5歳上

夫自営業(元会社員20年)妻会社員 同年齢

夫自営業(元会社員20年)妻会社員 妻5歳上

夫自営業(元会社員20年)妻会社員 夫10歳上

夫自営業(元会社員20年)妻会社員 妻10歳上

夫自営業(元会社員20年)妻会社員 夫15歳上

夫自営業(元会社員20年)妻パート 夫5歳上

夫自営業(元会社員20年)妻パート 同年齢

夫自営業(元会社員20年)妻パート 妻5歳上

夫自営業(元会社員20年)妻パート 夫10歳上

夫自営業(元会社員20年)妻パート 妻10歳上

夫自営業(元会社員20年)妻パート 夫15歳上

ギャラリー 賃貸の人生 持ち家の人生

30代 4人 2019年9月

30代 4人 2021年3月

30代 3人 2020年12

30代 4人 2020月11

40代 3人 2020年5月

50代 独身 2020月3

30代 5人 2020年4月

30代 4人 2020年1月

30代 4人 2019年10

40代 3人 2019年9月

30代 4人 2019年1月

30代 4人 2019年10

30代 5人 2020年2月

30代 5人 2019年6月

40代 3人 2019年10

50代 6人 2020年4月

30代 5人 2019年1月

30代 4人 2018年8月

30代 5人 2019年3月

30代 4人 2018年7月

40代 4人 2018年3月

30代 5人 2019年6月

30代 5人 2018年10

30代 4人 2018年2月

30代 4人 2018年3月

40代 5人 2017年4月

30代 3人 2016年4月

40代 3人 2016年5月

30代 4人 2016年12

30代 4人 2017年1月

30代 4人 2017年4月

30代 4人 2017年5月

30代 4人 2018年3月

30代 4人 2016年12

40代 3人 2017年6月

30代 4人 2016年5月

30代 4人 2017年3月

40代 5人 2017年11

30代 4人 2017年11

30代 4人 2016年3月

30代 4人 2017年1月

30代 4人 2017年8月

30代 4人 2016年6月

30代 4人2017年4月

40代 4人 2016年11

40代 4人 2017年1月

30代 4人 2021年5月

30代 5人 2021年8月

30代 4人 2021年6月

30代 4人 2021年12

30代 4人 2022年5月

40代 4人 2022年5月

40代 4人 2022年6月

40代 4人 2022年6月

40代 4人 2023年4月

50代 3人 2023年8月

ギャラリー 教育費 死亡保障必要額

子供3人30代 2021年

子供2人30代 2021年

子供2人30代 2021年

子供2人30代 2021年

子供2人30代 2021年

子供2人30代 2021年

子供2人30代 2020年

子供3人30代 2020年

子供2人40代 2020年

子供1人30代 2020年

子供1人30代 2020年

子供1人40代 2020年

子供1人50代 2020年

子供2人30代 2020年

子供1人40代 2020年

子供3人30代 2020年

子供1人30代 2020年

子供2人40代 2020年

子供2人30代 2019年

子供2人30代 2019年

子供1人30代 2019年

子供2人30代 2019年

子供2人30代 2019年

子供2人30代 2019年

子供2人30代 2019年

子供1人40代 2019年

子供1人30代 2019年

子供1人40代 2019年

子供3人30代 2019年

子供3人30代 2019年

子供2人30代 2019年

子供2人30代 2018年

子供2人40代 2018年

子供1人30代 2018年

子供1人30代 2018年

子供3人40代 2018年

子供2人30代 2018年

子供1人30代 2018年

子供2人30代 2018年

子供2人40代 2018年

子供1人40代 2018年

子供2人40代 2018年

子供2人40代 2018年

子供3人30代 2018年

子供2人40代 2018年

子供2人40代 2018年

子供2人30代 2018年

子供1人30代 2017年

子供1人30代 2017年

子供2人30代 2017年

子供1人30代 2017年

子供1人30代 2017年

子供2人30代 2017年

子供2人40代 2017年

子供3人20代 2017年

子供1人30代 2017年

子供2人30代 2017年

子供1人40代 2017年

子供1人40代 2017年

子供2人30代 2017年

子供1人40代 2017年

子供1人30代 2017年

子供2人30代 2017年

子供2人30代 2017年

子供1人30代 2017年

子供1人40代 2017年

子供2人40代 2017年

子供1人30代 2017年

子供1人40代 2017年

子供1人30代 2017年

子供1人50代 2017年

子供1人40代 2016年

子供2人30代 2016年

子供2人30代 2016年

子供2人30代 2016年

子供2人30代 2016年

子供1人20代 2016年

子供1人20代 2016年

子供1人30代 2016年

子供2人40代 2016年

子供2人30代 2016年

子供3人40代 2016年

子供1人30代 2016年

子供1人30代 2016年

子供2人30代 2016年

子供1人40代 2016年

子供1人30代 2016年

子供2人30代 2016年

子供2人30代 2016年

子供1人30代 2016年

子供1人30代 2016年

子供1人40代 2016年

子供3人40代 2016年

子供1人20代 2016年

子供1人40代 2016年

子供2人30代 2016年

子供2人30代 2016年

子供1人30代 2016年

子供1人30代 2016年

子供2人30代 2016年

子供1人40代 2016年

子供3人30代 2016年

子供2人30代 2016年

子供1人30代 2016年

子供4人30代 2016年

子供2人40代 2022年

子供1人30代 2022年

子供2人30代 2022年

子供2人40代 2022年

子供2人40代 2022年

子供3人30代 2022年

子供2人30代 2022年

子供2人40代 2023年

子供1人40代 2023年

子供2人40代 2023年

子供1人50代 2023年

ギャラリー 生命保険は必要? 住宅取得の前後

M家 40代:4人家族

K家 30代:4人家族

A家 30代:4人家族

T家 30代:5人家族

S家 30代:4人家族

A家 30代:4人家族

K家 30代:3人家族

H家 30代:4人家族

U家 40代:3人家族

K家 30代:5人家族

K家 30代:4人家族

K家 40代:3人家族

A家 30代:5人家族

M家 50代:6人家族

M家 40代:5人家族

S家 30代:5人家族

Y家 30代:4人家族

S家 30代:4人家族

K家 30代:5人家族

R家 40代:4人家族

U家 40代:5人家族

Y家 30代:4人家族

S家 30代:4人家族

K家 30代:4人家族

I家 40代:4人家族

O家 30代:4人家族

O家 30代:4人家族

K家 30代:4人家族

N家 30代:4人家族

Y家 40代:4人家族

M家 40代:4人家族

I家 40代:3人家族

S家 30代:4人家族

K家 40代:3人家族

M家 40代:4人家族

K家 50代:3人家族

ギャラリー 生命保険加入表で確認 失うお金

H家:183万円の得

K家:481万円の損

T家:458万円の損

I家:1023万円の損

T家:457万円の得

H家:1871万円の損

H家:225万円の損

K家:203万円の損

H家:1429万円の損

I家:689万円の損

K家:819万円の得

M家:490万円の損

M家:10万円の損

K家:432万円の損

K家:214万円の損

S家:219万円の得

N家:529万円の損

A家:690万円の損

M家:201万円の損

K家:390万円の損

R家:64万円の損

H家:191万円の損

H家:501万円の損

S家:344万円の損

I家:500万円の損

U家:839万円の得

M家:389万円の得

Y家:1913万円の損

K家:1125万円の損

O家:430万円の得

Y家:49万円の得

S家:95万円の得

S家:58万円の損

I家:110万円の損

M家:371万円の得

T家:732万円の損

A家:85万円の得

S家:1557万円の損

M家:366万円の損

M家:192万円の損

U家:648万円の損

H家:324万円の損

K家:406万円の損

ギャラリー 自分で年金計算して生活設計

夫も妻も会社員

夫公務員 妻主婦

夫会社員 妻主婦

会社員

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻パート

夫会社員 妻主婦

夫会社員 妻主婦

夫も妻も会社員

夫会社員 妻自営業

夫公務員 妻パート

夫も妻も会社員

夫も妻も公務員

夫会社員 妻主婦

夫も妻も会社員

夫公務員 妻団体職員

夫も妻も会社員

夫も妻も公務員

夫も妻も会社員

夫公務員 妻団体職員

夫も妻も会社員

夫会社員 妻パート

夫会社員 妻パート

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻主婦

夫も妻も会社員

夫も妻も会社員

夫も妻も会社員

夫も妻も会社員

夫会社員 妻主婦

夫も妻も会社員

夫も妻も公務員

夫会社員 妻主婦

夫も妻も会社員

夫会社員 妻公務員

夫公務員 妻主婦

夫自営業 妻会社員

夫会社員 妻主婦

夫も妻も会社員

夫も妻も会社員

夫会社員 妻主婦

夫も妻も会社員

夫会社員 妻主婦

夫も妻も会社員

夫自営業 妻会社員

夫会社員 妻主婦

夫も妻も会社員

夫も妻も会社員

夫会社員 妻パート

夫も妻も会社員

夫も妻も会社員

夫も妻も会社員

夫も妻も会社員

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻主婦

夫も妻も会社員

夫も妻も会社員

夫会社員 妻パート

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻パート

夫会社員 妻パート

夫も妻も会社員

夫も妻も会社員

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻パート

夫会社員 妻主婦

夫会社員 妻パート

夫会社員 妻自営業

夫会社員 妻主婦

夫も妻も会社員

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻パート

夫も妻も会社員

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻パート

夫会社員 妻パート

夫も妻も会社員

夫も妻も会社員

夫も妻も会社員

夫会社員 妻自営業

夫会社員 妻パート

夫会社員 妻主婦

夫も妻も会社員

夫も妻も会社員

夫会社員 妻主婦

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻パート

夫公務員 妻主婦

夫会社員 妻自営業

夫会社員 妻公務員

夫も妻も会社員

夫も妻も会社員

夫も妻も会社員

夫自営業 妻パート

夫も妻も会社員

夫会社員 妻主婦

夫も妻も会社員

夫会社員 妻主婦

夫も妻も公務員

夫会社員 妻主婦

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻主婦

夫公務員 妻会社員

夫も妻も会社員

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻パート

夫会社員 妻自営業

夫も妻も会社員

夫会社員 妻パート

夫会社員 妻パート

夫も妻も会社員

夫も妻も公務員

夫自営業 妻主婦

夫も妻も公務員

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻自営業

夫自営業 妻主婦

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻パート

夫会社員 妻主婦

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻主婦

夫も妻も会社員

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻主婦

夫も妻も会社員

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻主婦

夫会社員 妻主婦

夫会社員 妻公務員

夫会社員 妻主婦