PR

カレンダー

今からかけようと思います。

※おバカさんです。

アクセス数の多かった過去記事を掲載中です。

2019/05/07

自分の頭で考える生活設計。

1級FP技能士 武田 つとむ

発見したばかりの Q & A 記事を取り上げて、

コメントしています。

Q

保険会社の年金に今から25年ほどかけようと

思います。

※おバカさんです。

保険で貯蓄してはいけない。

銀行より率は良いのですが気になることがあります。

銀行は、つぶれたら1千万円まで保証されますが、

保険会社には、

いくら保証されると言う

規定はありません。

なので、

保険会社がつぶれた場合は、どうなるのでしょうか。

※貯蓄性保険は大幅に元本割れします。

(当たり前)

銀行で貯蓄するほうが安全でしょうか。

※当たり前。

A

生命保険会社が破綻した場合

『生命保険契約者保護機構』によって、

加入している保険契約は継続されることになります。

ただし、契約条件の変更などが行われ、

契約者にとってマイナスになります。

※当たり前。

生命保険会社が

将来の保険金・年金・給付金の支払に備え、

保険料や運用収益などを財源として積み立てている

お金を責任準備金と言いますが、

その90%までとなります。

※払った保険料総額の9割ではありません。

(あたり前)

上記の内容は、もっと詳しくグクれます。

それより!

もっと重要な話…。

保険加入には、目的と根拠が必要になります。

ただ闇雲にはじめて、やはり続けられなくて

解約する!パターンがあるからです。

※そのパターンが多い。

なぜ年金?なぜ25年?

これは明確ですか?

※明確なわけがない。

保険屋に勧められたからその気に

なっているだけ。

貴女の年齢、家族、資産、住宅、将来の夢

などわかりません。

今から100歳までのライフプランにそって決めましたか?

※そんなに大げさなことでもない。

仮に独身なら…

いつ頃結婚して、出産する。

そうなったら大学に行くとなれば教育費がかかります。

※子供が大学行くと保険支払ってる場合じゃないかも!

※そのほかにも、マイホームが欲しい♪

ということにもなるかもしれない。

その場合に住宅ローンを借りることになる。

保険料を支払っている場合ではない。

(当たり前)

結婚する意思がない。

すでに結婚して子供が、一人いてもう一人欲しい。

などなど、

貴女および貴女と家族だけのライフプランがあるはず

です。

これに合わせて保障額、保障期間や支払期間を設定

しないと痛い目に合います!

※そもそも、「保険に入ろう」という

発想をしてはいけない。

保険加入はみんなが損をすることだから、

「できるだけ入らないようにしよう」

というスタンスを保ちたい。

病気になったらどんな制度があって、どれくらい必要か?

※どんな制度が有ろうが無かろうが、

保険加入はみんなが損をすることだから、

できるだけ入らない方が、家計にいい。

特に医療保険などは

平均受給額が15万円ぽっちなので、

病気には保険で備えるのではなく、

貯蓄で備えた方が確実にお得だ。

何かがあって受け取るお金は、

確実に払うお金より少ない。

だから、保険の仕組みが成り立っている。

加入者のみんなが損をすることで、

保険の仕組みが成り立っているし、

保険会社が成り立っている。

生活設計の観点からは、できるだけ

保険には入らない方がいい。

(当たり前)

介護も同じです。

最近は親の介護で所得が減る場合もあります。

途中でライフプランが変更になる事もあるでしょう!

見直ししやすくする事も大事です。

※業界が勧めるような

「保険の見直し」をしてはいけない。

保険は見直すものではなく、

清算!・・するもの。

きっとお若いのかな?と思いますので

25年先まで支払継続可能か?をライフプランで検討

して下さい。

※検討しない方がいい。

保険で貯蓄してはいけない。

例えば、毎月3万積立たいとした場合

①10年払で2万

②20年払で1万 合計3万

10年後には支払が1万になるなどやりようはあります。

上手に活用しで下さい。

Q

丁寧な分かりやすいご解答ありがとうございます。

世の中には、

優しくて親切な人がいるのだなと思いました。

※人の話をすなおに真に受けてはいけない。

親切に見えたとしても、その人が適切な

ことを言っているとは限らない。

私は、独身で、運命を感じる男性と知り合えてませんが、

今日、教えて頂いたように、必ずよい出会いもある

気がしてきました。

※まだ独身なのであれば、なおさら、

お金の融通性を損ねるような選択を

してはいけない。

保険で貯蓄してはいけない。

保険で貯蓄をしてはいけない。

理由は4つあります。

1 低金利を固定してしまう。

(「この超低金利で我慢します」と言う行為)

※個人年金の場合。

20年間保険料を払って、

60歳から年60万円を10年間受け取る、

総額600万円を受け取る、

そんな「10年確定年金」が、

契約時の利率次第で払う保険料の

総額がまったく違ってきます。

低利率の現時点で契約すると、

払込保険料総額は、5,388,480円。

538万円払って600万円受け取ります。

え? お得だ? 低利率の今どき

こんなに増えるのなら、かなりお得?

・・おバカさんです。

(お得なように見えても、実は違う)

同じ「10年確定年金」でも、

高利率の時点(1990年)の契約だと、

払込保険料総額は、3,323,520円。

332万円払って600万円受け取ります。

払う金額が 200万円

も少なくて済みます。

600万円を受け取るために払うお金が、

利率の違いで200万円も差がつきます。

つまり、大損をする・・ということです。

『低利率(低金利)を固定してしまう』

・・とは、こういうことです。

お得な話のように見えていても、

実はまったくお得ではない、

・・ということを理解したい。

自分の頭で考えよう。

現在の史上最低金利の時期に、

長期固定金利商品である

「保険」を買ってはいけない。(当たり前)

2 破綻したら元本割れ。

(一保険会社の約束事に過ぎない)

※保険会社は一民間会社に過ぎない。

過去にいくつも突然!破たんしている。

長い保険期間の数十年の内に

何が起こるか分からない。

破たんした保険会社で加入していた

保険はどうなるのか?

保険会社が破綻すると、

他の会社が事業を引き継ぐ。

その際、

引き継ぐ会社の経営負担を減らすために、

予定利率を減らすことが認められている。

その結果、保険の種類によっては

受け取り金が大幅に減額される。

金額が大幅に減る保険

は、以下。

1. 終身保険

など契約期間が長い保険

2. 個人年金

など貯蓄性が高い保険

3.予定利率が高い保険( お宝保険

)

契約期間が長い貯蓄型の保険は、

預かった掛け金を保険会社が運用

して殖やし、その分も含めて

払い戻しされる仕組みになっている。

しかし保険会社が破綻するということは、

その 運用が思うようにいかなかった

ということ。

しかも、契約したときの金利が高いと、

約束通りの利子を付けられないため、

低い金利で計算した金額が払い戻される、

つまり 払戻金が減額

されることになる。

一方、

保険金を払っている間だけ保障されて、

将来的な払い戻しがない保険、

いわゆる掛け捨て型の保険は、

保険会社による積立や運用が

少ないのでほとんど減額されない。

実際の破たん後の受取り金額は、

金融庁が公開している

『過去に破綻した生命保険会社の

破綻後の受け取り保険金額』

という資料で見れば・・

掛け捨ての 定期保険はほぼ100%

だが、

養老保険は60~80%

、

終身保険に至っては30%

という数字もある。

普通預金の方が元本保証で魅力的。

1年定期預金も同じく魅力的。

『元本割れしない』・・って、

実は、すごく素晴らしいこと・・だ。

20年・・は、実に長い期間だ

。

その保険会社は確実に20年間、

健康なままでいるだろうか?

一民間会社は、ある日突然破たんする

・・こともある。

自分の頭で考えよう。

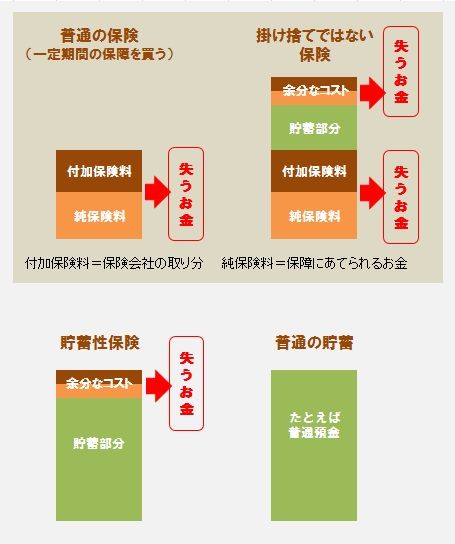

3 余分なコスト負担。

(手数料や保障経費を負担する)

※「保険」と名が付く限り、

何らかの保障があり、

加入者がそのためのコスト

(純保険料)を負担することになる。

「保険」と名が付く限り、

保険会社(業界)の取り分があり、

加入者がそのためのコスト

(付加保険料)を負担することになる。

販売する銀行や代理店には、

販売手数料が入る。

当然、加入者がそのための

コストを負担することになる。

こんなに余分なコスト負担をする保険が、

貯蓄手段として有利なわけがない。

4 お金の融通性を損なう。

(家計内のお金の融通が難しくなる)

※実は、これが

家計運営上の最大の問題。

保険料の支払いにかなりの

割合のお金を支出していたら、

家計内の融通がきかなくなる。

お金が無いからとりあえず借金

・・などということにもなる。

利息負担がもったいない。

お金の色分けをしてはいけない。

目的別貯蓄をしてはいけない。

我が家の「貯蓄総額の推移」を

捉えることで、人生を計画してみよう。

それが、生活設計だ。

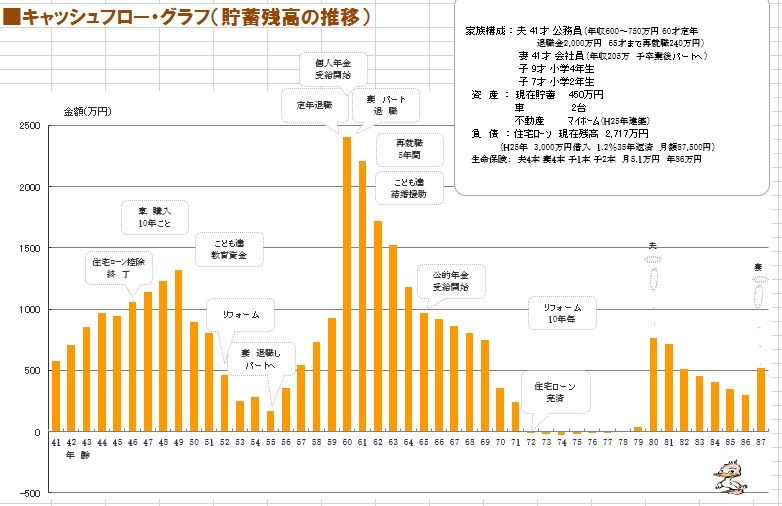

※生命保険に入りまくっている公務員

(顧問会員)・・の事例です。

※貯蓄性保険も含めて、

各種保険に入りまくっています。

保険料は、年86万円、

継続した場合の払込み総額は、

2,000万円以上になります。

おバカさんです。

※その、これからの人生・・です。

※教育資金がかかる時期と、

老後の70代が危ない状態になります。

なぜ、こんな人生になるか?

真犯人は、生命保険です。

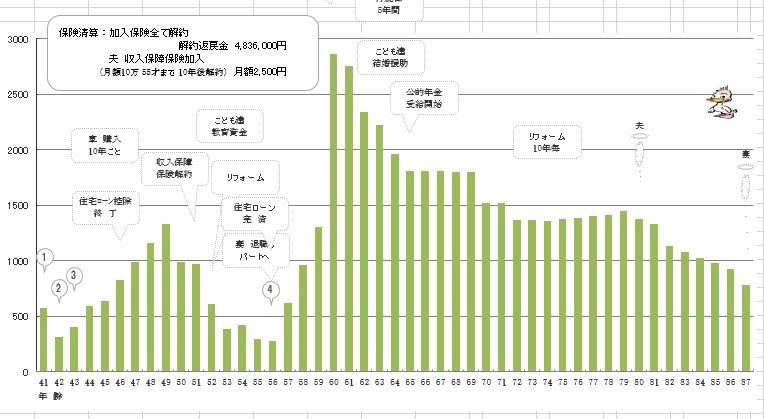

※その生命保険をすべて解約!

清算した後の人生が以下です。

※まともな人生になります。

保険で貯蓄してはいけないのは

もちろん、

できるだけ生命保険に加入しない

ことで、人生はまともになります。

新しい年を迎えるに当たって、

業界に振り回されることなく、

しっかり自分の頭で考えましょう。

きちんと、生活設計をしましょう。

保険で貯蓄? もちろん まずいべ。

・・っと。

《 質問希望? 》

ブログ右「キーワード検索」をどうぞ。

「キーワード検索」に言葉 ⇒ 「このブログ内」 ⇒ 「検索」。

メールでの質問や相談には 記事上で回答します。

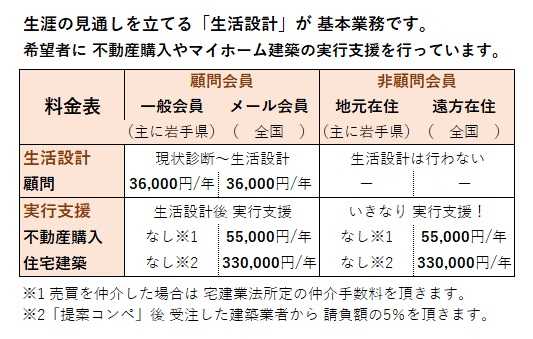

《 顧問会員希望? 》

「顧問会員って何?」で支援内容や

当事務所との関係を確認の上、右記へ

fpst@axel.ocn.ne.jp

〇 商品販売をしない。 〇 しがらみを持たない。

誇りをもって、愚直に、

消費者側に立ち続けて22年目の

ファイナンシャル・プランナー事務所

(有)エフピー・ステーション

電話:019‐629‐3115 FAX:019-629-3116

メール:

fpst@axel.ocn.ne.jp

宅地建物取引業免許:岩手県知事(5)第2138号

《 スタッフ & 勤務シフト 》

武田FP

1級FP技能士 宅地建物取引士

自宅:10時~15時 事務所:15時~18時

佐々木FP

3級FP技能士 ( 日本一の )

事務所:10時~15時

-

住宅購入 現金より住宅ローンがお得ですよ… 2025/11/11

-

土地代手付金は 子供用の貯金から払う? 2025/11/10

-

繰上げ返済とNISA どっちがいいですか? 2025/11/04

キーワードサーチ

フリーページ

事務所の紹介

FP業 私の思い

相談・支援・講演料金

FP業務経歴

顧問会員って何?

顧問会員 業務と手順

お断りする場合も・・

顧問会員の約束事

メール顧問会員

不動産購入 会員

生活設計 基本の基本

1 生命保険に入らない

2 借金をしない

3 資産運用を しない

4 住宅会社は 最後に

ギャラリー 現状診断と生活設計①

ギャラリー 現状診断と生活設計②

ギャラリー 現状診断とマイホーム取得①

ギャラリー 現状診断とマイホーム取得②

ギャラリー 現状診断とマイホーム取得③

ギャラリー 現状診断とマイホーム取得④

ギャラリー 現状診断とマイホーム取得⑤

マイホーム取得

マイホーム建築支援

実行支援例(写真)

ギャラリー マイホーム建築 提案コンペ事例集

ギャラリー 住宅建築見積書 実例①

ギャラリー 住宅建築見積書 実例②

頭金と諸費用:1 田舎で全額現金

頭金と諸費用:2 田舎で土地代現金

頭金と諸費用:3 田舎でフルローン

頭金と諸費用:4 より田舎で全額現金

頭金と諸費用:5 より田舎で土地代現金

頭金と諸費用:6 より田舎でフルローン

頭金と諸費用:7 より都会で全額現金

頭金と諸費用:8 より都会で土地代現金

頭金と諸費用:9 より都会でフルローン

頭金と諸費用:10 都会で全額現金

頭金と諸費用:11 都会で土地代現金

頭金と諸費用:12 都会でフルローン

頭金とコスト:住宅ローン利息

頭金とコスト:諸費用とローン利息合計と さらに

ギャラリー 自分で年金計算して生活設計

夫会社員 妻自営業

妻はほとんど専業主婦

夫も妻も会社員

夫会社員 妻専業主婦

夫会社員 妻パート

夫会社員 妻パート

夫婦会社員(年収300・200万円) 夫5歳上

夫婦会社員(年収300・200万円) 同年齢

夫婦会社員(年収300・200万円) 妻5歳上

夫婦会社員(年収300・200万円) 夫10歳上

夫婦会社員(年収300・200万円) 妻10歳上

夫婦会社員(年収300・200万円) 夫15歳上

夫婦会社員(年収500・500万円) 夫5歳上

夫婦会社員(年収500・500万円) 同年齢

夫婦会社員(年収500・500万円) 妻5歳上

夫婦会社員(年収500・500万円) 夫10歳上

夫婦会社員(年収500・500万円) 妻10歳上

夫婦会社員(年収500・500万円) 夫15歳上

夫会社員(500万円)妻パート 夫5歳上

夫会社員(500万円)妻パート 同年齢

夫会社員(500万円)妻パート 妻5歳上

夫会社員(500万円)妻パート 夫10歳上

夫会社員(500万円)妻パート 妻10歳上

夫会社員(500万円)妻パート 夫15歳上

夫婦会社員(年収700・600万円) 夫5歳上

夫婦会社員(年収700・600万円) 同年齢

夫婦会社員(年収700・600万円) 妻5歳上

夫婦会社員(年収700・600万円) 夫10歳上

夫婦会社員(年収700・600万円) 妻10歳上

夫婦会社員(年収700・600万円) 夫15歳上

夫婦会社員(年収700・300万円) 夫5歳上

夫婦会社員(年収700・300万円) 同年齢

夫婦会社員(年収700・300万円) 妻5歳上

夫婦会社員(年収700・300万円) 夫10歳上

夫婦会社員(年収700・300万円) 妻10歳上

夫婦会社員(年収700・300万円) 夫15歳上

夫会社員(700万円)妻パート 夫5歳上

夫会社員(700万円)妻パート 同年齢

夫会社員(700万円)妻パート 夫5歳上

夫会社員(700万円)妻パート 夫10歳上

夫会社員(700万円)妻パート 妻10歳上

夫会社員(700万円)妻パート 夫15歳上

夫会社員(1200万)妻専業主婦 夫5歳上

夫会社員(1200万)妻専業主婦 同年齢

夫会社員(1200万)妻専業主婦 妻5歳上

夫会社員(1200万)妻専業主婦 夫10歳上

夫会社員(1200万)妻専業主婦 妻10歳上

夫婦会社員(年収1200・500万) 夫5歳上

夫婦会社員(年収1200・500万) 同年齢

夫婦会社員(年収1200・500万) 妻5歳上

夫婦会社員(年収1200・500万) 夫10歳上

夫婦会社員(年収1200・500万) 妻10歳上

夫婦会社員(年収1200・500万) 夫15歳上

夫婦自営業 夫年上

夫婦自営業 妻年上

夫自営業(元会社員10年)妻会社員 夫5歳上

夫自営業(元会社員10年)妻会社員 同年齢

夫自営業(元会社員10年)妻会社員 妻5歳上

夫自営業(元会社員10年)妻会社員 夫10歳上

夫自営業(元会社員10年)妻会社員 妻10歳上

夫自営業(元会社員10年)妻会社員 夫15歳上

夫自営業(元会社員10年)妻パート 夫5歳上

夫自営業(元会社員10年)妻パート 同年齢

夫自営業(元会社員10年)妻パート 妻5歳上

夫自営業(元会社員10年)妻パート 夫10歳上

夫自営業(元会社員10年)妻パート 妻10歳上

夫自営業(元会社員10年)妻パート 夫15歳上

夫自営業(元会社員20年)妻会社員 夫5歳上

夫自営業(元会社員20年)妻会社員 同年齢

夫自営業(元会社員20年)妻会社員 妻5歳上

夫自営業(元会社員20年)妻会社員 夫10歳上

夫自営業(元会社員20年)妻会社員 妻10歳上

夫自営業(元会社員20年)妻会社員 夫15歳上

夫自営業(元会社員20年)妻パート 夫5歳上

夫自営業(元会社員20年)妻パート 同年齢

夫自営業(元会社員20年)妻パート 妻5歳上

夫自営業(元会社員20年)妻パート 夫10歳上

夫自営業(元会社員20年)妻パート 妻10歳上

夫自営業(元会社員20年)妻パート 夫15歳上

ギャラリー 賃貸の人生 持ち家の人生

30代 4人 2019年9月

30代 4人 2021年3月

30代 3人 2020年12

30代 4人 2020月11

40代 3人 2020年5月

50代 独身 2020月3

30代 5人 2020年4月

30代 4人 2020年1月

30代 4人 2019年10

40代 3人 2019年9月

30代 4人 2019年1月

30代 4人 2019年10

30代 5人 2020年2月

30代 5人 2019年6月

40代 3人 2019年10

50代 6人 2020年4月

30代 5人 2019年1月

30代 4人 2018年8月

30代 5人 2019年3月

30代 4人 2018年7月

40代 4人 2018年3月

30代 5人 2019年6月

30代 5人 2018年10

30代 4人 2018年2月

30代 4人 2018年3月

40代 5人 2017年4月

30代 3人 2016年4月

40代 3人 2016年5月

30代 4人 2016年12

30代 4人 2017年1月

30代 4人 2017年4月

30代 4人 2017年5月

30代 4人 2018年3月

30代 4人 2016年12

40代 3人 2017年6月

30代 4人 2016年5月

30代 4人 2017年3月

40代 5人 2017年11

30代 4人 2017年11

30代 4人 2016年3月

30代 4人 2017年1月

30代 4人 2017年8月

30代 4人 2016年6月

30代 4人2017年4月

40代 4人 2016年11

40代 4人 2017年1月

30代 4人 2021年5月

30代 5人 2021年8月

30代 4人 2021年6月

30代 4人 2021年12

30代 4人 2022年5月

40代 4人 2022年5月

40代 4人 2022年6月

40代 4人 2022年6月

40代 4人 2023年4月

50代 3人 2023年8月

ギャラリー 教育費 死亡保障必要額

子供3人30代 2021年

子供2人30代 2021年

子供2人30代 2021年

子供2人30代 2021年

子供2人30代 2021年

子供2人30代 2021年

子供2人30代 2020年

子供3人30代 2020年

子供2人40代 2020年

子供1人30代 2020年

子供1人30代 2020年

子供1人40代 2020年

子供1人50代 2020年

子供2人30代 2020年

子供1人40代 2020年

子供3人30代 2020年

子供1人30代 2020年

子供2人40代 2020年

子供2人30代 2019年

子供2人30代 2019年

子供1人30代 2019年

子供2人30代 2019年

子供2人30代 2019年

子供2人30代 2019年

子供2人30代 2019年

子供1人40代 2019年

子供1人30代 2019年

子供1人40代 2019年

子供3人30代 2019年

子供3人30代 2019年

子供2人30代 2019年

子供2人30代 2018年

子供2人40代 2018年

子供1人30代 2018年

子供1人30代 2018年

子供3人40代 2018年

子供2人30代 2018年

子供1人30代 2018年

子供2人30代 2018年

子供2人40代 2018年

子供1人40代 2018年

子供2人40代 2018年

子供2人40代 2018年

子供3人30代 2018年

子供2人40代 2018年

子供2人40代 2018年

子供2人30代 2018年

子供1人30代 2017年

子供1人30代 2017年

子供2人30代 2017年

子供1人30代 2017年

子供1人30代 2017年

子供2人30代 2017年

子供2人40代 2017年

子供3人20代 2017年

子供1人30代 2017年

子供2人30代 2017年

子供1人40代 2017年

子供1人40代 2017年

子供2人30代 2017年

子供1人40代 2017年

子供1人30代 2017年

子供2人30代 2017年

子供2人30代 2017年

子供1人30代 2017年

子供1人40代 2017年

子供2人40代 2017年

子供1人30代 2017年

子供1人40代 2017年

子供1人30代 2017年

子供1人50代 2017年

子供1人40代 2016年

子供2人30代 2016年

子供2人30代 2016年

子供2人30代 2016年

子供2人30代 2016年

子供1人20代 2016年

子供1人20代 2016年

子供1人30代 2016年

子供2人40代 2016年

子供2人30代 2016年

子供3人40代 2016年

子供1人30代 2016年

子供1人30代 2016年

子供2人30代 2016年

子供1人40代 2016年

子供1人30代 2016年

子供2人30代 2016年

子供2人30代 2016年

子供1人30代 2016年

子供1人30代 2016年

子供1人40代 2016年

子供3人40代 2016年

子供1人20代 2016年

子供1人40代 2016年

子供2人30代 2016年

子供2人30代 2016年

子供1人30代 2016年

子供1人30代 2016年

子供2人30代 2016年

子供1人40代 2016年

子供3人30代 2016年

子供2人30代 2016年

子供1人30代 2016年

子供4人30代 2016年

子供2人40代 2022年

子供1人30代 2022年

子供2人30代 2022年

子供2人40代 2022年

子供2人40代 2022年

子供3人30代 2022年

子供2人30代 2022年

子供2人40代 2023年

子供1人40代 2023年

子供2人40代 2023年

子供1人50代 2023年

ギャラリー 生命保険は必要? 住宅取得の前後

M家 40代:4人家族

K家 30代:4人家族

A家 30代:4人家族

T家 30代:5人家族

S家 30代:4人家族

A家 30代:4人家族

K家 30代:3人家族

H家 30代:4人家族

U家 40代:3人家族

K家 30代:5人家族

K家 30代:4人家族

K家 40代:3人家族

A家 30代:5人家族

M家 50代:6人家族

M家 40代:5人家族

S家 30代:5人家族

Y家 30代:4人家族

S家 30代:4人家族

K家 30代:5人家族

R家 40代:4人家族

U家 40代:5人家族

Y家 30代:4人家族

S家 30代:4人家族

K家 30代:4人家族

I家 40代:4人家族

O家 30代:4人家族

O家 30代:4人家族

K家 30代:4人家族

N家 30代:4人家族

Y家 40代:4人家族

M家 40代:4人家族

I家 40代:3人家族

S家 30代:4人家族

K家 40代:3人家族

M家 40代:4人家族

K家 50代:3人家族

ギャラリー 生命保険加入表で確認 失うお金

H家:183万円の得

K家:481万円の損

T家:458万円の損

I家:1023万円の損

T家:457万円の得

H家:1871万円の損

H家:225万円の損

K家:203万円の損

H家:1429万円の損

I家:689万円の損

K家:819万円の得

M家:490万円の損

M家:10万円の損

K家:432万円の損

K家:214万円の損

S家:219万円の得

N家:529万円の損

A家:690万円の損

M家:201万円の損

K家:390万円の損

R家:64万円の損

H家:191万円の損

H家:501万円の損

S家:344万円の損

I家:500万円の損

U家:839万円の得

M家:389万円の得

Y家:1913万円の損

K家:1125万円の損

O家:430万円の得

Y家:49万円の得

S家:95万円の得

S家:58万円の損

I家:110万円の損

M家:371万円の得

T家:732万円の損

A家:85万円の得

S家:1557万円の損

M家:366万円の損

M家:192万円の損

U家:648万円の損

H家:324万円の損

K家:406万円の損

ギャラリー 自分で年金計算して生活設計

夫も妻も会社員

夫公務員 妻主婦

夫会社員 妻主婦

会社員

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻パート

夫会社員 妻主婦

夫会社員 妻主婦

夫も妻も会社員

夫会社員 妻自営業

夫公務員 妻パート

夫も妻も会社員

夫も妻も公務員

夫会社員 妻主婦

夫も妻も会社員

夫公務員 妻団体職員

夫も妻も会社員

夫も妻も公務員

夫も妻も会社員

夫公務員 妻団体職員

夫も妻も会社員

夫会社員 妻パート

夫会社員 妻パート

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻主婦

夫も妻も会社員

夫も妻も会社員

夫も妻も会社員

夫も妻も会社員

夫会社員 妻主婦

夫も妻も会社員

夫も妻も公務員

夫会社員 妻主婦

夫も妻も会社員

夫会社員 妻公務員

夫公務員 妻主婦

夫自営業 妻会社員

夫会社員 妻主婦

夫も妻も会社員

夫も妻も会社員

夫会社員 妻主婦

夫も妻も会社員

夫会社員 妻主婦

夫も妻も会社員

夫自営業 妻会社員

夫会社員 妻主婦

夫も妻も会社員

夫も妻も会社員

夫会社員 妻パート

夫も妻も会社員

夫も妻も会社員

夫も妻も会社員

夫も妻も会社員

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻主婦

夫も妻も会社員

夫も妻も会社員

夫会社員 妻パート

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻パート

夫会社員 妻パート

夫も妻も会社員

夫も妻も会社員

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻パート

夫会社員 妻主婦

夫会社員 妻パート

夫会社員 妻自営業

夫会社員 妻主婦

夫も妻も会社員

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻パート

夫も妻も会社員

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻パート

夫会社員 妻パート

夫も妻も会社員

夫も妻も会社員

夫も妻も会社員

夫会社員 妻自営業

夫会社員 妻パート

夫会社員 妻主婦

夫も妻も会社員

夫も妻も会社員

夫会社員 妻主婦

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻パート

夫公務員 妻主婦

夫会社員 妻自営業

夫会社員 妻公務員

夫も妻も会社員

夫も妻も会社員

夫も妻も会社員

夫自営業 妻パート

夫も妻も会社員

夫会社員 妻主婦

夫も妻も会社員

夫会社員 妻主婦

夫も妻も公務員

夫会社員 妻主婦

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻主婦

夫公務員 妻会社員

夫も妻も会社員

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻パート

夫会社員 妻自営業

夫も妻も会社員

夫会社員 妻パート

夫会社員 妻パート

夫も妻も会社員

夫も妻も公務員

夫自営業 妻主婦

夫も妻も公務員

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻自営業

夫自営業 妻主婦

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻パート

夫会社員 妻主婦

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻主婦

夫も妻も会社員

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻主婦

夫も妻も会社員

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻主婦

夫会社員 妻主婦

夫会社員 妻公務員

夫会社員 妻主婦