PR

Free Space

Calendar

三洋貿易(3176)---25…

New!

征野三朗さん

New!

征野三朗さんウクライナで敗北し… New! Condor3333さん

お汁粉で栄養補給 New! slowlysheepさん

【11月】○○の秋でお…

わくわく303さん

わくわく303さん週間パフォーマンス… らすかる0555さん

ジェイコムだって fuzzo728さん

2年で2倍 MEANINGさん

【10月運用成績】… かぶ1000さん

3322アルファグルー…

Night0878さん

Night0878さんKeyword Search

13位 9990 サックスバーホールディングス

(東P、3月優待) ◎◎

PF時価総額13位の準主力株は、日本最大のバックリテールカンパニーのサックスバーホールディングス(旧東京デリカ)です。5年連続のPF上位入賞を果たし、今シーズンもこの位置で出て参りました。

現在の株価は780円、時価総額233億円、PBR0.81、自己資本比率は70.6%と良好、今期予想PER9.25

、配当利回り3.9%(30円)、総合利回り4.5%(30+5=35円、1000株優待品のメルカリ平均価格は額面の40~100%、ここでは50%で換算)で、優待は100株保有で10000円以上の買い物で利用できる2000円相当の優待券1枚(メルカリ平均価格は300円)、1000株保有で10000円相当の自社オリジナル商品です。

今日は過去の1000株優待品を3つ見ておきましょう。いずれも品質がしっかりとしていますね。

さてここ サックスバーHDは、旧社名である「東京デリカ」時代の2010年前後には主力の一角として激アツで戦った思い出深い銘柄

です。その理由は、

「巨大ショッピングモール内での足が棒になる程の執念深い徘徊」の中でその魅力に気付いて主力化し、結果として極めて大きな利益を上げることの出来た、まさに「足で稼いだ」銘柄

だったからです。そして同時に私にとっては、

「まさに ピーター・リンチ

ど真ん中ストライク」な銘柄であり、「確信を持って勝負に出て、そしてきちんと勝ち切った」という意味において、自分が作り上げてきた優待バリュー投資手法がしっかりとワークしている、唯一かつ無二の必殺技である「優待バリュー竹槍投資法」でこれからも勝負していける、そういう自信を改めて持つことが出来た記念碑的な銘柄

でもあります。

、、、、さてそれでは次に、私が考える2024年現在の新生サックスバーHDの魅力を箇条書きで見ていきましょう。

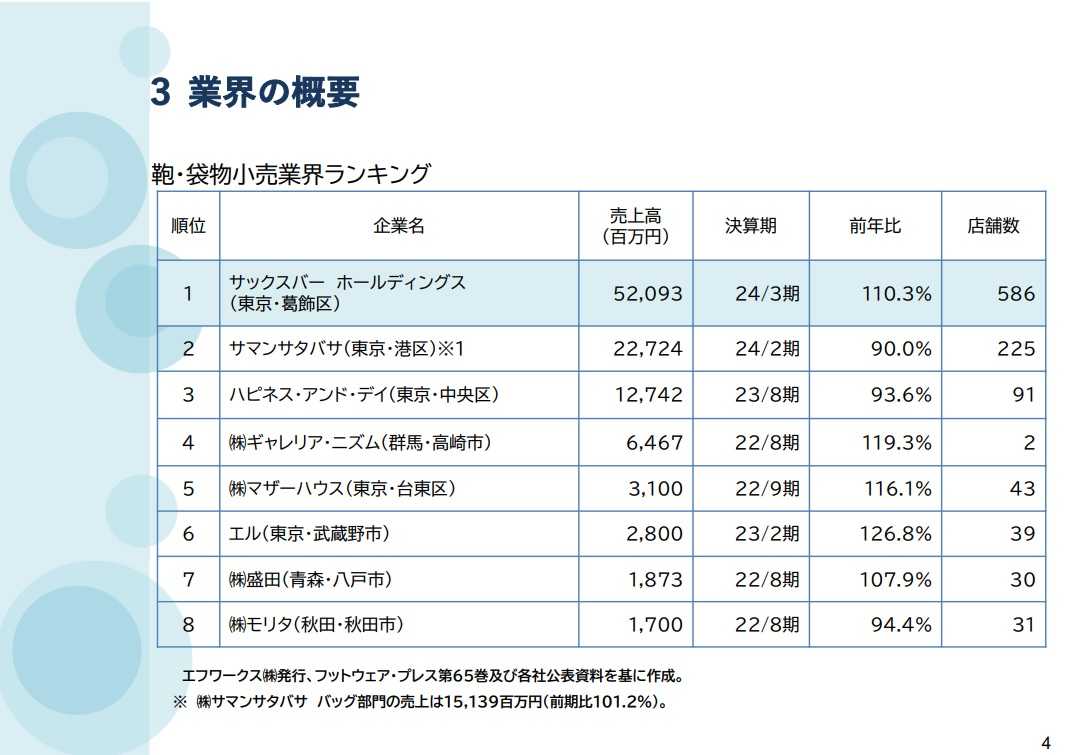

1. バッグ業界でガリバー的な立ち位置にいる、ニッチマーケットの巨人であること。これは下記の鞄・袋物小売業界ランキングを見れば一目瞭然です。サックスバーHDは2位以下に大きな差をつけてダントツの1位ですね。

(上記データは2024会社説明会資料P4より引用)

そして実際、イオンを筆頭とする巨大ショッピングセンターの現状を見ても、サックスバーの強力なライバルは依然として登場していません。「バック屋さんがいくつかあるなあ。」と思っても、よく見ると実はどれもサックスバーがマルチブランド展開しているだけのことがほとんどです。

また最近はサックスバーよりも価格レンジの低い「中華系(?)」のバック屋さんがポツポツと入り始めていますが、今の段階ではまだ大きな脅威にはなっていないと個人的には見ています。

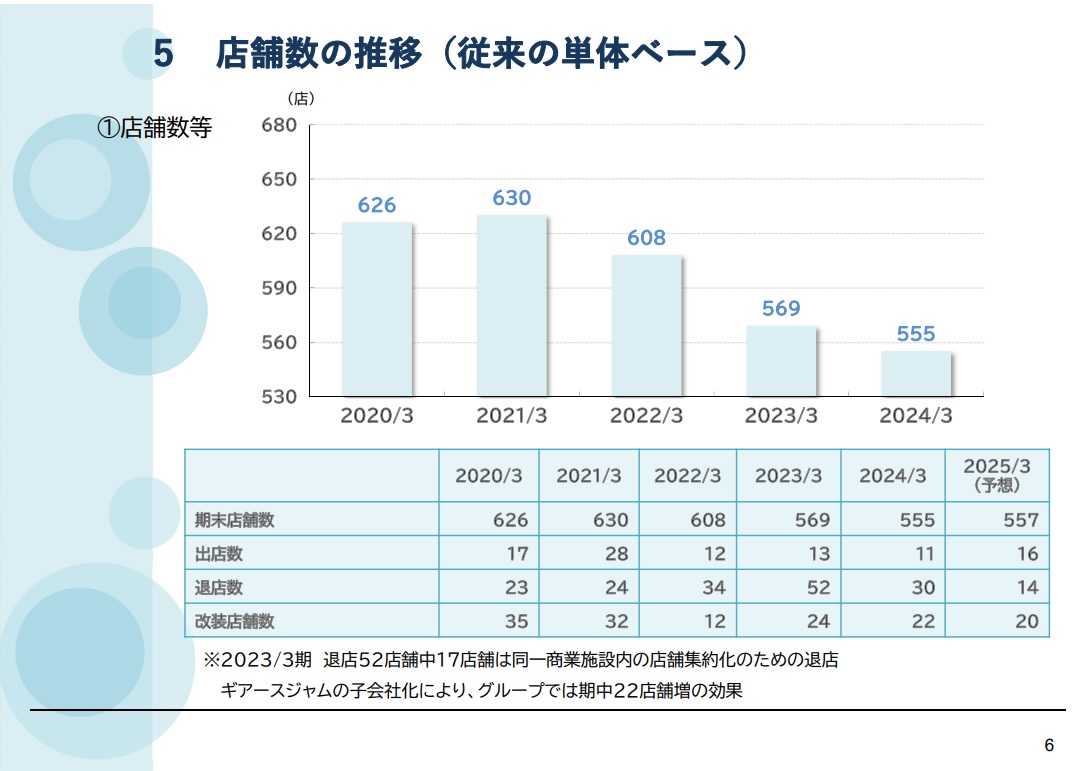

2. コロナ禍を利用して戦略的に不採算店舗を閉鎖しており、より筋肉質な利益の出やすい体質に変貌していること。

(上記データは2024会社説明会資料P6より引用)

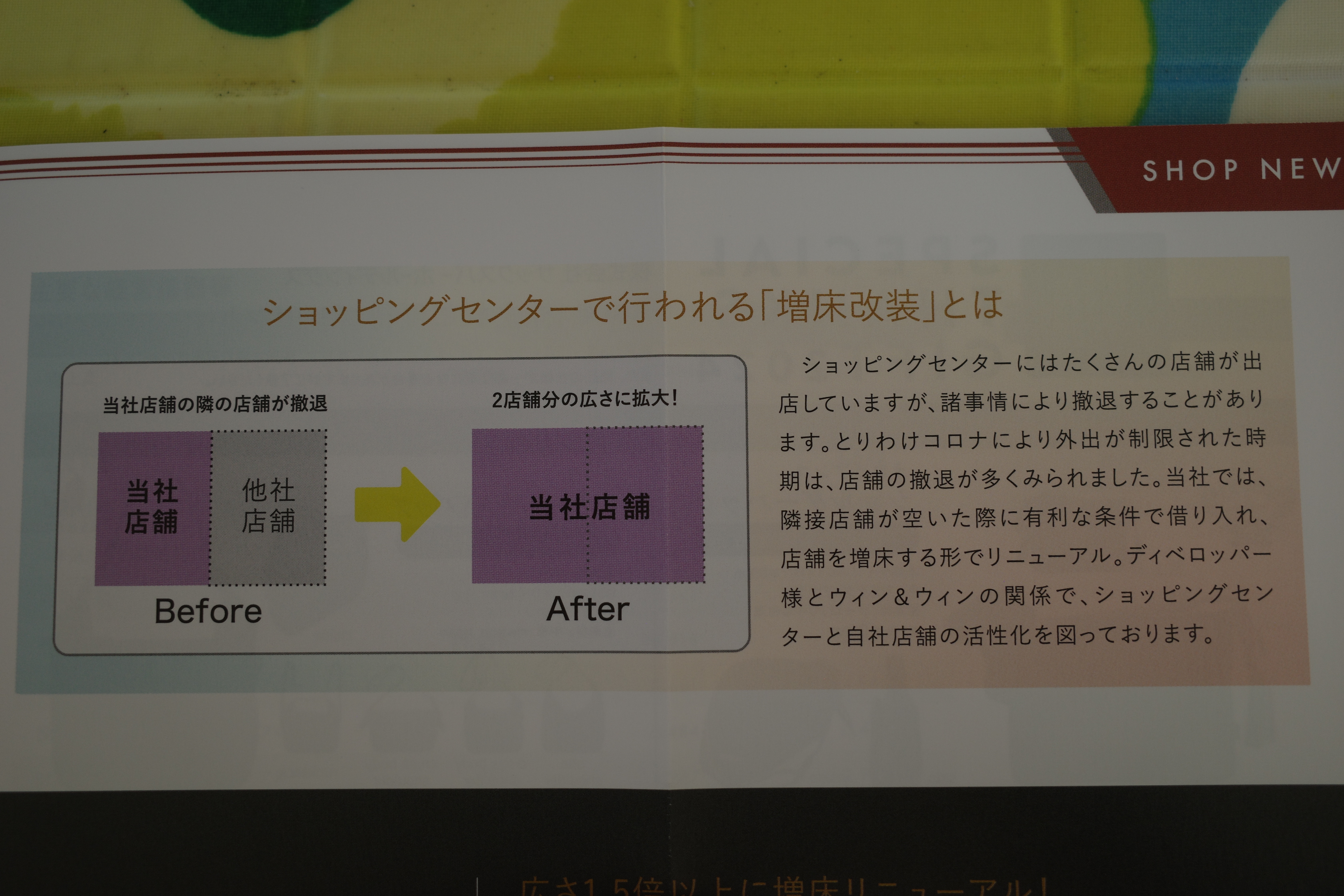

更に「増床改装」も増やしており、店舗戦闘力が人知れず静かにじわじわと上がっていること。

3. PB(プライベートブランド)・NPB(その店舗にしかないより付加価値の高いPB)比率が上昇しており、今後の更なる利益改善が期待できること。

(上記データは2024会社説明会資料P27より引用)

4. 「バッグ業界での天下人」としての地位をしっかりと利用し、積極的なM&Aを通じて着実かつ貪欲に成長を続けていること。最近だと2022年10月にギアーズジャムの全株式を取得して子会社化している。

(上記データは2024会社説明会資料P33より引用)

ギアーズジャム

子会社化のニュースを聞き、私も早速車をぶっ飛ばして店舗の潜入調査に出かけました。

全体にストリート感に溢れていて、サックスバーとは明らかに異なる魅力を持ったお店でした。今後の相乗効果に期待が持てると感じました。

以上、サックスバーHDは総合的に考えてポートフォリオ最上位の一角で戦えるだけの十分な戦闘力があると思っています。なんていうかなあ、「うんうん、株ってこのくらいでいいんだよね。」と言う「隣の綺麗なお姉さん」感がある、地味だけど凄く良い銘柄なんですね。

、、、ということで、

「地味だけど偉大な銘柄」である、ここサックスバーHDが、4代目オリックスに次ぐ「5代目絶対基準優待バリュー株」に就任

することとなりました。今後すべての主力株候補は「おまえはサックスバーよりも優れているのか?」を厳しく問われることになります。

ポートフォリオの心臓部、新たな司令塔の地位に就いた超重要銘柄サックスバーHDをこれからもめちゃ大切にしながら戦っていく所存です。

2024~25主力株概況シリーズ 免責事項

2024~25主力株概況シリーズ は私が主力で勝負している銘柄について、本当にその価値はあるのか、私を投資家としての次のステージに連れていけるだけの力があるのか、「リスク・リワード比」が優れた最強で最上の頑健な銘柄なのか、何か見逃している弱点はないか、戦い続けるのに絶対に必要な「銘柄としての鮮度」が落ちていないか、などを多角的に検討する目的で書くものです。記事内容は一般的に入手可能な公開情報(ただしIRへの蛇の様にしつこい独自の取材内容を含む)に基づいて作成していますが、同時に諸々のバイアスのかかったあくまでも個人的な見解であり、特定銘柄の売買の推奨を目的としたものでは全くありません。また市場と個別銘柄の未来がどうなるかは誰にも分からないため記事内容の正確性は保証しません。そのため当シリーズに基づいて投資を行い損失が発生した場合にも当方は一切の責任を負いません。投資はくれぐれも100.0%御自身の判断と責任の元で行って頂きますよう、伏してお願い申しげます。

-

2021~24PF概況495位、ノジマ。 Nov 26, 2024

-

2021~24PF概況494位、平和堂。 Nov 25, 2024

-

2021~24PF概況493位、白洋舎。 Nov 23, 2024