キャッシング年収借入限度額はいくら?総量規制の計算

2010年6月18日に貸金業法が完全施行となり、最終段階として上限金利の引き下げ、総量規制が導入されることになりました。総量規制導入からまもなく3年(執筆時点で)が経過しようとしています。

総量規制とは 年収の3分の1以上の借入を原則禁止 とした法律です。例えば年収300万円の人は借入は100万円までしかできないことになります。しかし、簡単に年収の1/3と言っても様々な疑問や分からないことが出てくると思います。

例えば、自動車ローンを200万で組んでおり、既に年収の1/3以上になっているけど、もうキャッシングはできないのか?又、クレジットカードのショッピングで100万円利用しているが総量規制に入るのか?住宅ローンは?リフォームローンを銀行から借りているけど年収の1/3の計算に入るのか?などなど。

自分がキャッシングする場合、借入の限度額を知る為にも、どのようなローンが総量規制の対象になるのか知っておく必要があると思います。今回は総量規制に関するよく聞く疑問を中心に総量規制の説明と、キャッシグの限度額がどのように決まるのかを書きたいと思います。

(最終更新日:令和1年7月8日)

【目次】

1. 総量規制には除外と例外があります

2. 銀行等からの融資はすべて総量規制関係なし

3. クレジッドカードのショッピングでの利用は?

4. 総量規制対象・対象外は何で判断しているのか?

5. 年収借入限度額おすすめベスト3!

6. キャッシング限度額ってどうやって決めているのか?

7. 最初から100万円の限度額は難しい。増額で上げるのが基本

8. 増額した時の限度額変更はどうやってしているのか?

9. キャッシングの限度額変更はいつでも自由にできる?

総量規制には除外と例外があります

・不動産購入又は不動産改良の為の貸付(その為のつなぎ融資を含む)

・自動車購入時の自動車担保貸付

・高額医療費の貸付

・有価証券担保の貸付

・不動産担保貸付

・売却予定不動産の売却代金により返済できる貸付

・手形(融通手形を除く)の割引

・金融商品取引業者が行う500万円超の貸付

・貸金業者を債権者とする金銭貸借契約の媒介(施行規則第10条の21第1項各号)

1. 顧客に一方的に有利となる借り換え。

2. 緊急の医療費の貸付。

3. 社会通念上緊急に必要と認められる費用を支払うための資金貸付。

4. 配偶者と併せた年収の3分の1以下の貸付。

5. 個人事業者に対する貸付。

6. 預金取り扱い金融機関からの貸付を受けるまでの「つなぎ資金」に係わる貸付。(施行規則第10条の23第1項各号)

総量規制除外について

上の項目を見てもよく分からないと思いますが、簡単に言えば、【除外】は 総量規制の対象に含まれません。 ですから、例えば年収400万円の人が自動車ローンで200万円借りていたとしても、総量規制の基準となる 1/3には含まれず、まだ133万円分借入は可能ということです。

住宅ローンも除外の為総量規制には含まれません。逆に年収の1/3以上借入があったとしても住宅ローンや自動車ローンは除外貸付となる為、総量規制の対象とはならず借入は可能です。(対象にはなりませんが、審査が通るかは審査をする会社の基準になります。)

総量規制除外契約の例 ・・・住宅ローンのつなぎ資金、自動車(新車・中古車)ローンなど

総量規制例外について

一方、【例外】は除外とは違い、 総量規制の計算の1/3の金額に含まれます。 含まれますが、例外的に 年収の3分の1を超えている場合 でも、その部分について返済の能力があるか判断したうえで貸付ができることです。

例えば、年収300万円の人が100万円借入している場合、これですでに年収の3分の1となりますが、借り換えローンやおまとめローンの「顧客に一方的に有利となる借り換え」に該当する場合は、年収1/3を超える貸付であっても例外的に融資が可能ということになります。

ちなみに例外は1/3の計算数字に入りますので借りたあとに、通常のキャッシングローンをしたい場合は例外融資の残高も含め3分の1以内にならなければ借入は原則できないことになります。

総量規制例外契約の例 ・・・ おまとめローン・借り換えローン 、 個人事業主への貸付 など。

総量規制による年収借入限度額一覧

| 年収

|

借入最大限度額

|

|---|---|

| 100万円

|

33万円

|

| 200万円

|

66万円

|

| 300万円

|

100万円

|

| 400万円

|

133万円

|

| 500万円

|

166万円

|

| 600万円

|

200万円

|

| 700万円

|

233万円

|

| 800万円

|

266万円

|

| 900万円

|

300万円

|

| 1,000万円

|

333万円

|

総量規制によって、年収に対して借りられる金額は上記の通りです。この表を見ると、年収1,000万円でも最大借入限度額は333万円となっています。

一昔前なら、300万円を消費者金融から借りようと思えば年収500万円あれば結構な確率で借りることができました(但し、借入件数は10件ぐらいになります)。そう考えると、総量規制は消費者金融にとって相当厳しい法規制となるのです。

年収の3分の1が正解かどうかは、はっきり言って分かりません。しかしながら、今はお金を借りるにも制約を受ける時代となったのです。但し、これは消費者金融だけに限った話になります。

銀行等からの融資はすべて総量規制関係なし

総量規制とは貸金業法の中の規制です。つまり貸金業者以外からの融資はそもそも総量規制(年収の1/3)には適用されません。貸金業者とは、お金を貸す業務を行っており、財務局又は都道府県知事に登録している業者のことを「貸金業者」といい、具体的には消費者金融やクレジットカード(キャッシングの場合)、信販(キャッシングの場合)を指します。

銀行や信用金庫、信用組合、労働金庫などは貸金業者に含まれませんので、例えば銀行からリフォームローンやブライダルローン、 銀行カードローンなど借りていたとしても、総量規制の基準となる 年収1/3の数字に含まれません 。

年収300万円の人が 銀行カードローン で100万円融資を受けていた場合、100万円の金額は総量規制の適用に入りませんので、貸金業者(消費者金融など)からまだ100万円融資は可能ということになります(法律的には可能ですが、 総量規制対象外 で融資を受けていることは信用情報で分かりますので、審査が通るかは断言できません)。

その逆に、 既に消費者金融から年収1/3以上借りている場合でも銀行カードローンなどの銀行融資は可能ということです。

最初に総量規制除外に住宅ローンや自動車ローンが含まれると書きましたが、住宅ローンや自動車ローンの貸し手が銀行、信用金庫、信用組合、労働金庫や農協等の金融機関である場合、もともと 貸金業法の適用を受けませんので 除外とかのレベル以前の話となります。

あくまで、貸金業者が自動車ローンや住宅ローンなどの貸付を行う場合が除外貸付として認められるということです。以上のことより、銀行等の金融機関からの借入は総量規制の基準となる数字に含まれません。

※2018年より銀行カードローンが変わります!

2017年に社会的ニュースとなった、銀行カードローンの過剰貸付問題によって、銀行も自主的に総量規制を導入することになりました。

今まで年収の2分の1まで融資をしていた銀行もあったのが取り上げられ、改めて銀行の審査基準が問われました。銀行が過剰貸付するに至った原因は、保証会社の存在になるのですが、保証会社が付いているからと言って多重債務者に貸付するのは無責任すぎます。

2018年は銀行の審査がより一層厳しくなると同時に、反社会的勢力への融資を行わないように、申込者の警察庁のデーターベース照会が義務付けられます。

警察庁からの回答は最短でも翌日以降になりますので、銀行カードローンは即日融資ができなくなったのです。

即日融資を求めるならば、消費者金融への申込が必須になります。

クレジッドカードのショッピングでの利用は?

クレジットカードには商品やサービスをリボ払いや分割払い、ボーナス払いで利用する場合と、クレジットカードから現金を借りるキャッシングに分かれます。総量規制の対象となるのは キャッシングの残高です。クレジットカードからキャッシングで50万円借りていた場合、年収300万円の人であれば残りの借入限度は50万円までとなります。

しかし、ショッピングでの利用は貸金業法は適用されず、 「割賦販売法」が適用される為、 総量規制の対象とはなりません 。ですから、ショッピングで100万円リボ払いの利用があったとしても、総量規制の基準となる年収1/3には含まれません。

総量規制対象・対象外は何で判断しているのか?

ここまでいろいろな場合での総量規制の対象・対象外を説明してきましたが、貸金業者はここまで多岐にわたる利用の種類や残高をどのように判別しているのか?これについては全て 信用情報 で分かることになっています。

総量規制の導入が決まったことで、すべての借入の情報は指定信用情報機関でまとめられ厳格に管理されています。総量規制には除外や例外、そして対象外がありますが、借入しているすべての金額は信用情報に登録されており貸金業者は その情報を基準に年収の3分の1の計算をしています 。

その為、今の信用情報はクレジットカードのキャッシング、消費者金融からの借入について、対象外や例外・除外だからと言っても借りている残高等は分かるのです(銀行やショッピング利用に関しては分からないものもあります)。

年収借入限度額おすすめベスト3!

※ランキングは弊社調査になります。 アコム

アコム

カードローン最速で借りれる!審査時間最短30分! 最短1時間融資も可能!

プロミス

プロミス

消費者金融最大の限度額1〜500万円!メールアドレス登録とWEB利用明細登録で 30日間無利息!

楽天銀行のカードローン

楽天銀行のカードローン

銀行ならではの金利でおすすめ!楽天会員は審査優遇もあり。

キャッシング限度額ってどうやって決めているのか?

総量規制については説明したのですが、一番肝心な借入限度額って、どのように決めているのか知っていますか?当然、消費者金融なら消費者金融会社、クレジットのキャッシングならクレジット会社、銀行カードローンなら銀行が審査によって借入限度額を設定しています。

仮に50万円希望で申込みしたのに、審査によっては30万円や10万円に減額されて融資OKと言われたり、逆に60万円まで限度額が取れるので、是非60万円限度で契約して欲しいと言われたことはありませんか?

限度額は審査する会社によって決められていますが、大手ならスコアリング審査によってある程度決められ、中堅・中小消費者金融ならば審査決裁者の判断によって限度額は決められています。

しかし、限度額を決める上ではやはり基準があり、どこの会社も 最初は50万円の限度額を基準 に考えています。

例えば借入が0件(借金無し)の人が30万円希望で申込みした場合、その人の属性や年収、総量規制、信用情報を見て問題なく貸付できると判断した場合、多くの金融会社は限度額50万円で審査結果を出しています。

それは昔の貸金業規制法では 50万円以下までが簡易的な審査で貸付できる範囲だった からです。50万円を超える場合または、年収の10%を超える貸付の場合は慎重に審査をすることが当初決められており、給料明細書や源泉徴収票などの収入証明書を見て貸付するように通達が出ていました。

そのため、問題なく貸付できる人=50万円の流れが過去の消費者金融等のキャッシング会社には潜在的にあったのです。それはあくまで過去の話ですが、今でもその限度額50万円の基準は残っていると思われます。

最初から100万円の限度額は難しい。増額で上げるのが基本

逆に希望額が限度額100万円などの高額だった場合、昔はとりあえず50万円の限度額で利用してもらって、 半年程度の返済履歴を見て 100万円までに増額する流れが主流だったのですが、現在は新規申込みでも100万円の限度額で審査が通ることも珍しくありません。

しかし、一度も利用したことが無い新規契約で、いきなり限度額100万円の審査を通ることは誰もが可能ではありません。年収も多く、大会社や公務員などの信用ある職種で尚且つ勤続年数が長くなければ最初から100万円の限度額は難しいのが現状です。

それはクレジットカードの現金借入でも通ずるところがあり、一般的にクレジットカードを申込みする場合、キャッシング枠は多くても50万円までしか選ぶことができません。100万円の枠は貸金業者ならば収入証明書が必要となり、信用が無い状態では100万円の限度額申込みすらもできないのです。

消費者金融や銀行カードローンで借りる場合、最初から大きい限度額で申込みするのではなく、50万円以下で申込みした方が すんなりと審査に通過する可能性は高いと言えるでしょう。

増額した時の限度額変更はどうやってしているのか?

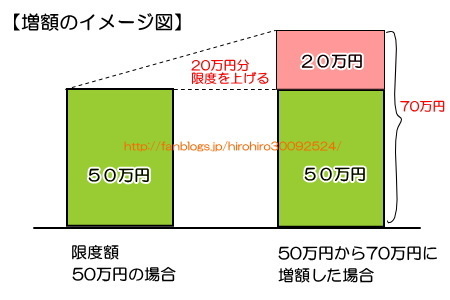

カードローンでは「増額」という便利なものがあります。増額とは最初に設定された限度額に新たな限度枠をプラスすることで、追加融資が可能となるものです。

例えば、最初50万円の限度額で借入していた人が限度額いっぱいとなった場合、それ以上借りるには他の会社へ新たに申込みして借入するか、今借りている会社に限度額を増やしてもらう増額によって追加で借入するか、どちらかになります。

他の会社に新規申込みで借りるとなると、申込み手続きから契約手続き、カード発行などの流れがあるため手間がかかり、できれば今借りている先から増額で追加借入をした方が面倒も無く便利なのです。

追加で20万円必要であれば、増額なら50万円の限度額に20万円を足して、合計70万円の限度額にすれば20万円をカードや振込によって借入することができます。これが増額です。(消費者金融の増額については こちらの記事 に詳しく書いています。)

増額をした人なら分かると思いますが、 増額では契約書を再度交付する必要は無く 、すぐに限度額を上げることができます。昔は契約書に限度額の額面が載っていたために、増額する度に契約書を書き換えなければなりませんでした。なぜ今は限度額を変更しても書類は無しでOKなのか、疑問に思いませんか?

限度額の変更はいつでも自由にできる?

実は契約書面の会員規約に、 借入限度額は業者がすべて決めることができ 、限度額の減額に関しても業者が本人の同意無しで変更することができると書いてあるのです。(増額は後のトラブルになりますので同意を原則取っています)

【プロミスの会員規約の一部抜粋】

<第3条 (極度額および利用限度額)>

・当社は、お客様の信用状況に関する当社の審査により、極度額を上限として利用限度額を定めます。お客様は、利用限度額の範囲内で繰返し借入ができます。

・お客様に次の各号のいずれかにあたる事由が生じた場合、当社は、利用限度額を減額することができます。

(1)本規約に違反したとき、または債務不履行があったとき。

(2)当社から金銭消費貸借契約にもとづく借入をしたとき。

(3)当社と他の極度借入基本契約を締結したとき。

(4)お客様の信用状況に関する当社の審査により、当社が相当と認めたとき。

・前項に定める他、当社が相当と認めた場合、当社はあらたな借入を停止することができます。

・お客様の信用状況に関する当社の審査により、当社が相当と認めた場合、当社は、利用限度額を増額し、また、あらたな借入の停止を解除することができます。

上記はプロミスの会員規約の一部ですが、他のキャッシング・カードローンも利用限度額に関しては同じようなことが書かれています。これによって、増額した場合にもわざわざ再度契約をする必要が無くすぐに借入ができるのです。

借りる限度額は審査で決まるものですが、そこには貸付側のマニュアル化したスコアリング審査や、審査担当者の考えによる設定、期末やキャンペーン時期などは 融資残高を伸ばすために限度額が上がりやすい とも言われており、様々な要因があって決められています。

最初から大きな限度額を希望するのも有りですが、できる限り50万円以下で申込みした方が希望通りの借入限度額になるのかもしれません。

消費者金融最大限度額!おまとめ・借り換えも可能!

【アコムのおすすめポイント!】

【アコムのおすすめポイント!】

■

正式審査結果回答まで最短30分!

■

カードローンの中でも※ 即日融資対応はトップクラス!

■

新規契約なら 30日間金利0円

で無利息!

■

三菱UFJフィナンシャルグループの安心感!

■

ネットやATMより24時間借入・返済可能!

※即日融資は審査完了後、本人確認書類を平日14:00までにFax送信し、アコムが確認した場合となります。

アコムの最大の特徴は、すべてのカードローンの中でも、 審査・融資のスピードがトップクラス の点です。カードローン(特に消費者金融)を借りる人の多くは、申込みした当日に借入したい人が多く、即日融資ができるかどうかが、申込みする大きな選考基準になっています。

どんなに低金利なカードローンでも現金が必要な時に手元になければ全く意味がありません。カードローンですべてにおいてスピードを求めるならばアコムが圧倒的におすすめと言えます。

セブン銀行・ローンソン・EnetなどのコンビニATMはもちろん、銀行ATMとの提携も多く、カードを使っていつでも借入・返済ができ、尚且つ、振込先口座を楽天銀行に登録すれば 24時間いつでも振込でキャッシング することができます!

初めてアコムを利用する人は金利0円サービスで 30日間無利息! 銀行系消費者金融の代表として、きっと誰もが満足できるカードローンと言えるでしょう。

【プロミスのおすすめポイント!】

【プロミスのおすすめポイント!】

■

メールアドレス登録とWEB利用明細登録で 30日間無利息サービス!

■

金利4.5%〜17.8%限度額1〜500万円の消費者金融トップのスペック!

■

審査時間は最短30分! 最短1時間融資

も可能!

■

三井住友銀行ATM利用手数料は無料!

消費者金融で借入限度額が高いのはプロミス!1〜500万円は消費者金融でも最高額となっており、メールアドレス登録とWEB利用明細の登録で 30日間無利息サービス有! 上限金利が17.8%となっていることから、アコムやモビットよりも低金利で借りることができます。

30日間無利息を利用しておまとめローンや借り換えローンをすることで 1ヵ月分(30日間)の利息を0円 にすることもできるので、高限度額と無利息が付いたプロミスは消費者金融でもおすすめNo.1と言えます。

30日間無利息はプロミス以外にもアイフルやアコムがありますが、プロミスは 「借入日の翌日から」

30日間無利息に対し、アイフルやアコムは 「契約日の翌日から」

30日間無利息となっています。

30日間無利息はプロミス以外にもアイフルやアコムがありますが、プロミスは 「借入日の翌日から」

30日間無利息に対し、アイフルやアコムは 「契約日の翌日から」

30日間無利息となっています。

このため、アコムやアイフルではカードのみ作って出金しなかった場合、お金を借りていなくても 無利息期間は進行してしまいます。

プロミスならお金を借入した日から30日間無利息となりますので、カードだけ作っておいても出金した日から無利息が始まります。同じ30日間無利息でもプロミスの方が使い勝手が良いと言えるのです。

レイクはWEB申込みなら最短25分融資も可能!

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。 【レイクおすすめポイント!】

【レイクおすすめポイント!】

■

初めての方はWEB申込で、お借りれ額全額60日間特典または、お借入額5万円まで180日間特典有!(契約額1万円~200万円まで)

■

審査結果は 申込後、最短15秒で結果表示

なのですぐに分かる!

■

Web完結ならカードレス対応なので郵送物無しで借りれる!

レイクは新規契約の方はWEB申込で借入額全額を60日間特典または、借入額5万円まで180日間特典(契約額1万円~200万円まで)のどちらかを選ぶことができます。

そして審査結果は申込後最短15秒で結果表示されるので、結果の連絡を待つ必要もありません。Web完結でカードレス対応になっていますので、自宅への郵送無しで借りることもできます。レイクは全てを兼ね備えた新しい消費者金融です。

※レイクの特典は、初回契約日翌日からとなります。

・特典期間経過後は通常金利適用。

・30日間特典、60日間特典、180日間特典との併用不可。

・60日間特典はWebで申込いただいた方のみ。

・ご契約額が1〜200万円の方。

・ご契約額が200万超えの方は30日特典のみになります。

・Web以外で申込された方は60日間特典を選べません。

・新生フィナンシャルで初めてご契約いただいた方のみが対象。

当サイト人気No.1は楽天銀行のカードローン!

【楽天銀行のカードローンおすすめポイント!】

【楽天銀行のカードローンおすすめポイント!】

■

金利1.9%〜14.5%のため 消費者金融からの借り換えに効果抜群!

■

楽天口座開設は不要!いつもの口座で利用OK!

■

もちろん※提携ATM手数料0円!

■

※楽天会員ランクに応じて 審査優遇有り!

※一部ご利用できない時間帯・利用手数料が発生するATMがあります。

※必ずしも全ての楽天会員様が審査の優遇を受けられるとは限りません。

楽天銀行のカードローンは利用者に多くのメリットがあるカードローンで当サイト人気No.1となっています。

最大の魅力は金利が年1.9%~14.5%になっていることから、フリーローン以外にも消費者金融からの借り換えに最適なローンとなっています。

また、銀行カードローンでは珍しく、 学生/主婦の方でもアルバイト・パートによる安定収入がある場合は申込OK となっていますので、学生、主婦の人には絶大な人気があります。

それだけではなく、 楽天会員ランクに応じて審査優遇がある カードローンなので、楽天会員の人は他に申込するよりも楽天銀行のカードローンの方が断然に有利となります。

消費者金融とは違い、もちろん提携コンビニATM手数料は無料!全ての面においておすすめできるカードローンです。

SMBCモビットなら郵送・電話一切なしで借りれる!

今日中に借りたい人や、申込み当日に借りたい人が多いのが消費者金融なのですが、 より安心・安全に借りる ならモビットがおすすめと言えます。

その理由は、モビットのWEB完結では自宅への郵送物が一切無く、勤務先への電話連絡もありませんので、キャッシングの申込みをしても借入まで安心して任せられるのです。

借入を申込みしたのはいいけど、配偶者や同居家族に知られてしまっては、やっぱり借りなければ良かったと後悔するだけです。実際に現金を手にするまで、誰にも知られずに借りられるのか?多くの人が不安な心境で待っているのです。

モビットのWEB完結ならば、原則24時間最短3分で振込手続き完了で即日融資が可能となっていますし、カード発行を無しにすればカードレスとなり、契約はWEB上で完結するため郵送物は何もありません。そして 勤務先への電話連絡もありません ので気楽に借入まで待つことができます。

WEB完結での即日融資ならプロミス同様、モビットも人気になっています。

【SMBCモビットのおすすめポイント!】

【SMBCモビットのおすすめポイント!】

■

モビットWEB完結なら カードレスの為、書類は一切郵送なし!

■

実質年率3.0%〜18.0%限度額最高800万円で頼れるローン!

■

SMBCグループのSMBCモビットで安心感は抜群!

■

原則24時間最短3分で振込手続き完了!(審査によっては不可もあり。)

アイフルはカードレス対応!アプリで取引できる!

【アイフルおすすめポイント!】

【アイフルおすすめポイント!】

■

最短30分審査で最短1時間融資も可能!

■

※原則収入証明書不要!

■

カードレス対応で 自宅への郵送物一切なし!アプリで取引できる!

■

初めて契約の方は30日間無利息サービス!

※収入証明書不要は、ご利用限度額が50万円以下、尚且つ他社を含めた借入総額が100万円以下のケースになります。

アイフルはスピード・利便性・プライバシーの全てを兼ね備えたカードローンになっています。

スピードは消費者金融でもトップクラスで、審査は最短30分、最短1時間融資も可能になっており、提携ATMも多いため、借入・返済の場所に困ることはありません。

また、今人気のカードレス対応になっていますので、WEB完結時にカード不要、返済は口座振替(自動引落)を選択すれば自宅への郵送物は一切なしで借りることができます。

カードを持っていなくても、 スマホアプリがあればセブン銀行ATMで全ての取引が可能 になっていますので、安心して利用することができます。

新規契約の方は30日間無利息サービスもありますので、全ての面においておすすめできる借入先です。

カードローン限度額最大級!みずほ銀行カードローン!

【みずほ銀行カードローンのおすすめポイント!】

【みずほ銀行カードローンのおすすめポイント!】

■

上限金利年14.0%の低金利カードローン!

■

みずほ銀行キャッシュカードから利用OK!

■

限度額最高800万円はカードローン最大級!

■

みずほ銀行で住宅ローンを組んでいる方は、さらに 金利0.5%引下げ!

(引き下げ適用後の金利は年1.5%~13.5%です。)

全てのカードローンの中で、限度額最大級となっているのが、みずほ銀行カードローンです。

みずほ銀行は最高800万円で限度額だけではなく、金利も年2.0%〜14.0%となっており、 上限金利は他のメガバンクよりも低い年14.0% という非常に低金利なローンなのです。

基本的に使途自由のフリーローンなので上限金利が低いことは、あらゆる点でメリットが高まります!みずほ銀行口座を持っていなくても審査時間は早いのでお急ぎの方でも満足できる銀行カードローンとなっています。みずほ銀行で住宅ローンを組んでいる人は、 さらに0.5%の金利引下げ によって、年1.5%〜13.5%の金利となりますので、特におすすめです!

何度でも14日間無利息!ベルーナノーティス

【ベルーナノーティスのおすすめポイント!】

【ベルーナノーティスのおすすめポイント!】

■

東証一部上場、通信販売ベルーナのグループ会社である株式会社サンステージなので安心!

■

何度でも14日間無利息

で借りれる!

■

インターネットなら最短3分で申込み完了!

■

審査時間も最短30分!

ベルーナノーティスはまだそこまで知名度は有りませんが、 東証一部上場、通信販売ベルーナ のグループ会社である、株式会社サンステージが貸付していますので、安心して利用することができます。

ベルーナノーティスの特徴は、何度でも14日間無利息が利用できることです。新規契約時に14日間無利息となり、完済してからの次回借入が、前回無利息適用の日から3ヶ月以上経過していた場合、再度14日間無利息となります。

消費者金融のノーローンがなんどでも1週間無利息をやっていますが、ベルーナノーティスは何度でも2週間無利息なので、ベルーナノーティスの方がお得と言えるでしょう。

また、ベルーナノーティスは「配偶者同意貸付」での申込みを受付ていますので、 ※専業主婦でも申込みが可能

となっています。

※配偶者にご収入があれば利用可能です。ただし審査の結果、ご希望に添えない場合もございます。

配偶者同意貸付とは、[申込者+配偶者の年収の1/3]から、[申込者+配偶者の借入残高]を引いた金額が借入上限になります。

配偶者の信用情報も調査するため、必ず同意が必要になるため、 配偶者に内緒で借りることはできません。

また、下記の書類が必要になります。

・婚姻関係の証明書(住民票等)

・本人確認書類(運転免許証等)

・同意書(ベルーナノーティス作成の書類)

借り換えローンは総量規制対象外!

総量規制対象外の借り入れ先

総量規制でも借りれる!年収3分の1以上の借入なら

プロミスって総量規制対象外?プロミスおまとめローンの解説!

消費者金融増額で限度額を上げる方法と審査

みずほ銀行カードローンの審査と特徴を大手と比較してみる

消費者金融金利が一番安いのは?

この記事へのコメント